クレジットカードおすすめ人気ランキング!専門家監修で徹底比較【2024年7月】

「クレジットカードを活用せずに現金払いを続けている」

「自分のライフスタイルにあっているクレカを使えているかわからない」

上記に当てはまる方は、知らず知らずのうちに多くのポイントを損しているかもしれません。もしドキッとした方は、クレジットカードでポイントや特典をうまく活用をしている人と比較して、中長期的に資産形成に差が出る可能性も。

例えば、対象のコンビニでポイント還元率7%(※¹)になる三井住友カード(NL)と還元率1.0%の楽天カードにおいて、セブン-イレブンで毎日500円を使った場合、1年間で10,800ポイントの差分が生まれます。

このような損失をなくすため、当記事ではFP1級かつクレジットカードアドバイザーの資格を持つ著者が、専門家監修で徹底比較して厳選したクレジットカードおすすめ人気ランキングを紹介します。

あなたにぴったりのおすすめクレカが見つかるので、ぜひご一読ください。

- ※¹対象のコンビニ・飲食店でポイント最大7%還元の際の注意点

- ※¹対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※¹最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※¹商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※¹iD、カードの差し込み、磁気取引は対象外です。

※¹一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※¹ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※²最短10秒発行受付時間:9:00〜19:30、ご連絡が可能な電話番号をご用意ください。

まずはおすすめクレジットカードランキングTOP5を紹介します。クレジットカード選びで迷ったら、この5枚から選ぶのがおすすめです!

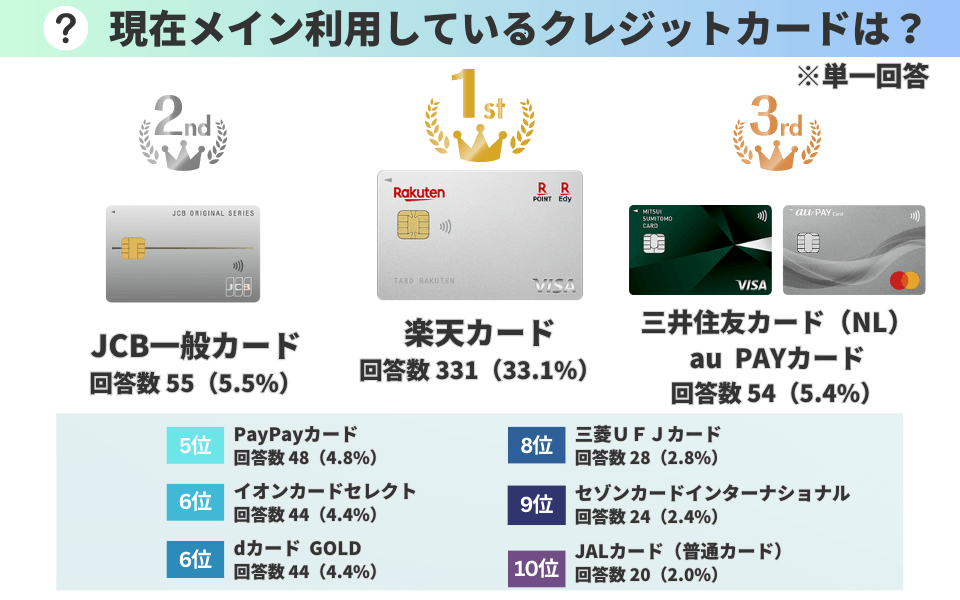

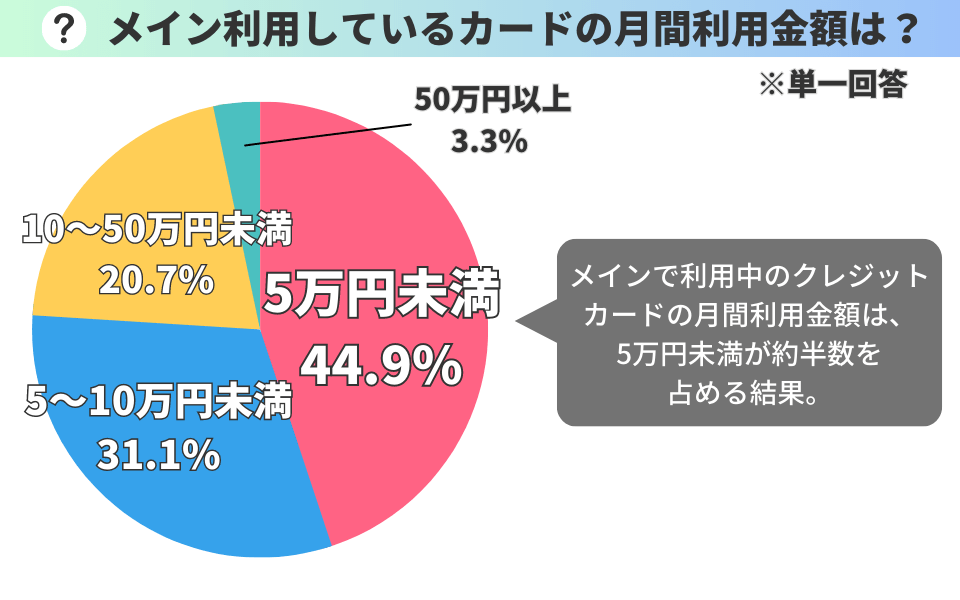

※2023年5月に調査した独自アンケート実施概要はページ下部に記載。

※2023年7月に調査した独自アンケートの内容は「クレジットカードに関する総合調査」をご覧ください。

※当記事で紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者であり、経済産業省のクレジットカード番号等取扱契約締結事業者として登録されています。

目次

- 1 クレジットカードおすすめ人気ランキング!2024年7月最新情報で徹底比較

- 1.1 三井住友カード(NL)~年会費無料ながら対象のコンビニ・飲食店で高いポイント還元率

- 1.2 三井住友カード(NL)オーロラデザイン~パステルカラーのかわいい新券面

- 1.3 楽天カード~楽天市場の利用でポイント還元率3%

- 1.4 楽天PINKカード~選べるデザインが人気のクレジットカード

- 1.5 JCBカードW~最大5.5%のポイント還元率が人気のおすすめクレカ

- 1.6 JCBカードW plusL~女性疾病保険のサポートが人気のカード

- 1.7 リクルートカード~1.2%の高い還元率でポイントが貯まるクレカ

- 1.8 PayPayカード~基本ポイント還元率1.0%でPayPayユーザーにおすすめの年会費無料クレカ

- 1.9 Oliveフレキシブルペイ~4つの機能が1枚になったマルチナンバーレスカード

- 1.10 P-oneカード<Standard>~請求時に自動で1%OFF!ApplePayにも対応

- 1.11 dカード~基本ポイント還元率が高く特約店でさらにポイントアップ

- 1.12 JCBカードS~ポイントよりも優待特典派に!40歳以上でも申し込みできる

- 1.13 三菱UFJカード~在学中は年会費無料で利用可能

- 1.14 エポスカード~豊富な優待特典を利用でき、年会費永年無料もおすすめ

- 1.15 イオンカードセレクト~イオンを利用する機会が多い人におすすめ

- 1.16 セゾンパール・アメリカン・エキスプレス・カード~手軽に持てて特典豊富なクレカ

- 1.17 ライフカード~誕生日月や年間利用額でポイント還元率が上がる

- 1.18 学生専用ライフカード~海外旅行傷害保険が自動付帯

- 1.19 dカード GOLD~ドコモユーザーにおすすめ!ドコモ料金10%還元

- 1.20 JCBゴールドカード~最高1億円の海外旅行傷害保険付帯がおすすめ

- 1.21 アメリカン・エキスプレス・ゴールド・プリファード・カード~豊富な特典・高いステータスがおすすめ

- 1.22 Orico Card THE POINT PREMIUM GOLD~オリコモールの利用でポイント還元率2.5%

- 1.23 三菱UFJカード ゴールドプレステージ~初年度無料!家族カードも無料のゴールドカード

- 1.24 アメックスプラチナカード~高ステータスのアメックスのプラチナカード

- 1.25 三井住友カード プラチナプリファード~ポイント還元率に特化したVisaブランドのプラチナカード

- 1.26 セゾンプラチナ・アメリカン・エキスプレス・カード~JALマイル還元率最高1.125%で海外利用時はポイント2倍

- 1.27 JALカードnavi(学生専用)~マイルが貯まりやすいおすすめカード

- 1.28 JAL普通カード~マイルが貯まりやすく初めてのJALカードにおすすめ

- 1.29 ANA一般カード~初年度年会費無料で初心者にもおすすめ

- 2 初心者にも!年会費無料かつ高いポイント還元率カードランキング5選

- 3 国内・海外旅行傷害保険など付帯サービス・特典が豊富!ゴールドカードランキング5選

- 4 ステータスで選びたい方向け!プラチナカードおすすめランキング

- 5 属性別のおすすめクレジットカードを紹介

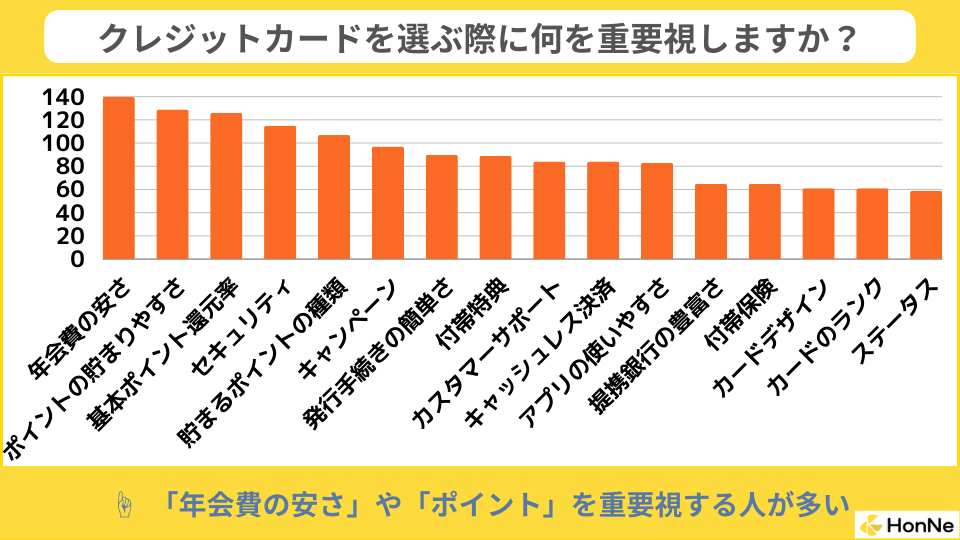

- 6 独自アンケートから分かった!クレジットカードの選び方・比較方法を解説

- 7 クレカの入会審査に関する情報を初心者にもわかりやすく解説!

- 8 まとめ|2024年7月最新のおすすめクレジットカード比較結果

- 9 よくある質問

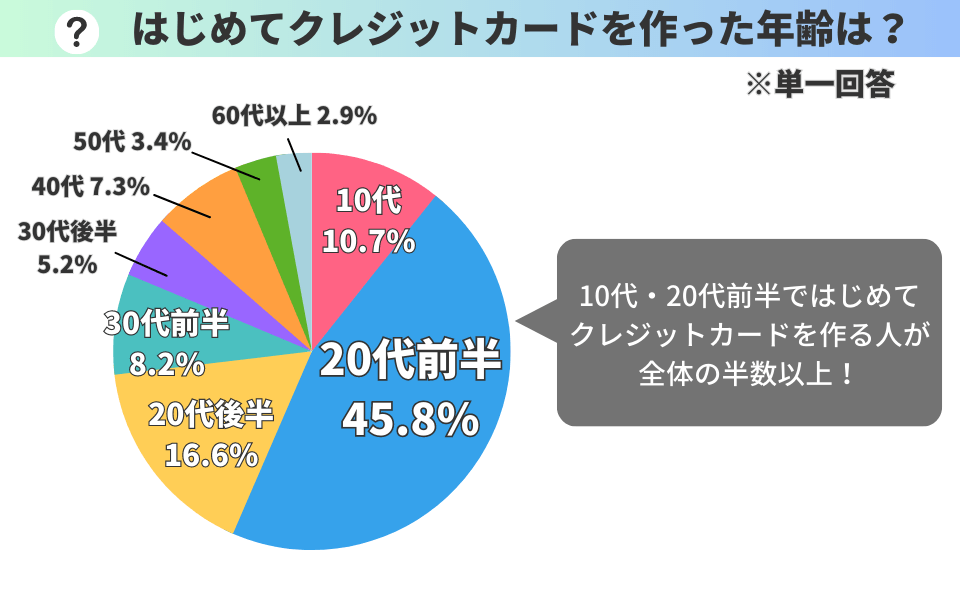

- 10 1,000人に聞いた!独自アンケート調査結果

クレジットカードおすすめ人気ランキング!2024年7月最新情報で徹底比較

カード年会費やポイント還元率、優待特典・付帯サービスを比較して厳選した、クレジットカードおすすめ人気ランキングを紹介します。まずは、2024年7月最新のおすすめクレカ比較一覧表をご覧ください。

カード年会費やポイント還元率、優待特典・付帯サービスを比較して厳選した、クレジットカードおすすめ人気ランキングを紹介します。まずは、2024年7月最新のおすすめクレカ比較一覧表をご覧ください。| クレカ名 | 三井住友カード(NL) | 三井住友カード(NL)オーロラデザイン | 楽天カード | 楽天PINKカード | JCBカードW | JCBカードW plusL | リクルートカード | PayPayカード | Oliveフレキシブルペイ | P-oneカード<Standard> | dカード | JCBカードS | 三菱UFJカード | エポスカード | イオンカードセレクト | セゾンパールアメックス | ライフカード | 学生専用ライフカード | dカード GOLD | JCBゴールドカード | アメックスゴールドプリファード | Orico Card THE POINT PREMIUM GOLD | 三菱UFJカード ゴールドプレステージ | アメックスプラチナ | 三井住友カード プラチナプリファード | セゾンプラチナアメックス | JALカードnavi | JAL普通カード | ANA一般カード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| クレカ券面 |  |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 ※一般のみ |

永年無料 | 永年無料 | 永年無料 | 1,375円 ※翌年度以降、本会員または家族会員の前年度の 年間ショッピングご利用が1回以上で年会費無料 |

永年無料 | 永年無料 | 実質無料※¹ | 永年無料 | 永年無料 | 11,000円 | 11,000円 ※Web入会で初年度年会費無料 |

39,600円 | 1,986円 | 11,000円 | 165,000円 | 33,000円 | 22,000円 | 無料 ※在学期間中は年会費無料 |

初年度無料 2年目以降2,200円 ※アメリカン・エキスプレスは6,600円 |

初年度無料 2年目以降2,200円 |

| おすすめの人 | 対象のコンビニや飲食店をよく利用する人 学生やクレカ初心者の人 |

対象のコンビニや飲食店の利用が多く、かわいいデザインが好みの人 | 楽天市場の利用が多い人 ポイントを貯めたい初心者の人 |

可愛いデザインが好みで追加特典を選びたい人 | Amazonやセブン-イレブンの利用が多い39歳以下の人 クレカ初心者の人 |

かわいいデザインで女性特有の保険も欲しい人 | 常にポイント還元率1.2%と高いカードが欲しい人 クレカ初心者の人 |

PayPayを利用する機会が多い人 クレカ初心者の人 |

キャッシュカードやクレジットカードをまとめて使いたい人 | キャッシュバックでポイントを受け取りたい人 | dポイントをよく利用する人 | ポイントよりも優待を利用したい人 | 対象のコンビニを利用する機会が多い人 | マルイで使う機会が多い人 | イオンをよく利用する人 主婦の人 |

手軽に特典豊富なカードが欲しい人 | 有効期限の長いポイントが欲しい人 | 海外に行く予定がある学生の人 | ドコモユーザーの人 | 充実した特典が欲しい人 | ステータスが高いゴールドカードが欲しい人 | 年会費が比較的安いゴールドカードが欲しい人 | 無料でゴールドカードの家族カードを作りたい人 | 高ステータスのプラチナカードが欲しい人 | ステータスもポイントもどちらも欲しい人 | 年会費が安いプラチナカードが欲しい人 | マイルを貯めたい学生の人 | JALマイルを効率よく貯めたい人 | ANAマイルを効率よく貯めたい人 |

| 国際ブランド | Visa Mastercard® |

Visa Mastercard® |

Visa Mastercard® JCB American Express |

Visa Mastercard® JCB American Express |

JCB | JCB | Visa Mastercard® JCB |

Visa Mastercard® JCB |

Visa | Visa Mastercard® JCB |

Visa Mastercard® |

JCB | Visa Mastercard® JCB American Express |

Visa | Visa Mastercard® JCB |

American Express | Visa Mastercard® JCB |

Visa Mastercard® JCB |

Visa Mastercard® |

JCB | American Express | Mastercard® JCB |

Visa Mastercard® JCB American Express |

American Express | Visa | American Express | Visa Mastercard® JCB |

Visa Mastercard® JCB American Express |

Visa Mastercard® JCB |

| 海外旅行 傷害保険 |

最高2,000万円 (利用付帯) |

最高2,000万円 (利用付帯) |

最高2,000万円 (利用付帯) |

最高2,000万円 (利用付帯) |

最高2,000万円 (利用付帯) |

最高2,000万円 (利用付帯) |

最高2,000万円 (利用付帯) |

- | 最高2,000万円 (利用付帯) |

- | 最高2,000万円 (利用付帯) ※29歳以下限定 |

最高2,000万円 (利用付帯) |

最高2,000万円 (利用付帯) |

最高3,000万円 (利用付帯) |

- | - | - | 最高2,000万円 (自動付帯) |

最高1億円 (自動付帯) |

1億円 (利用付帯) |

最高1億円 (利用付帯) |

最高2,000万円 (自動付帯) |

最高5,000万円 (利用付帯) |

最高1億円 (自動付帯分5,000万円) |

最高5,000万円 (利用付帯) |

最高1億円 (利用付帯) |

最高1,000万円 (自動付帯) |

最高1,000万円 ※アメリカン・エキスプレスは最高3,000万円 |

最高1,000万円 (利用付帯) |

| 国内旅行 傷害保険 |

- | - | - | - | - | - | 最高1,000万円 (利用付帯) |

- | - | - | 最高1,000万円 (利用付帯) ※29歳以下限定 |

- | - | - | - | - | - | - | 最高5,000万円 (利用付帯) |

最高5,000万円 (利用付帯) |

最高5,000万円 (利用付帯) |

最高1,000万円 (利用付帯) |

最高5,000万円 (利用付帯) |

最高1億円 (利用付帯) |

最高5,000万円 (利用付帯) |

最高5,000万円 (自動付帯) |

最高1,000万円 (自動付帯) |

最高1,000万円 ※アメリカン・エキスプレスは最高3,000万円 |

- |

| 利用可能枠 | 〜100万円 | 〜100万円 | ~100万円 | 最高100万円 | 記載なし | - | 10〜100万円 | 記載なし | 〜100万円 | ~200万円 | - | 記載なし | ~100万円 | - | - | - | ~200万円 | ~30万円 | - | - | 審査で個別決定 | - | 50~300万円 | 審査で個別決定 | ~500万円 | 審査で個別決定 | 10~30万円 | - | 10~80万円 |

| 詳細 | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ |

※表記の金額はすべて税込みです。

※¹初年度年会費無料かつ前年に1円以上のカード利用で翌年度も無料(通常1,100円)

※本記事に記載されている情報に誤りがあった場合は、当サイト専用フォームよりご連絡をお願いします。

ポイント還元率や優待特典・付帯サービスなどはクレジットカードごとに特徴が異なります。自分にとって最適なクレカを見つけるためには、申込前のクレジットカードの比較が必要です。

クレジットカードを比較する際に、ポイントとなるのは以下の5つです。

上記の比較ポイントを確認し、自分にあったクレカに申し込みましょう。

当記事では、おすすめクレジットカードを紹介したあとに各ニーズにあわせておすすめの人気クレジットカードもランキング形式で紹介します。以下の中から自分にあっていそうなボタンをクリックして該当箇所をご覧ください。

まずは、おすすめのクレジットカードの特徴やおすすめポイントを詳しく紹介するので、参考にしてください。

三井住友カード(NL)~年会費無料ながら対象のコンビニ・飲食店で高いポイント還元率

クレジットカードおすすめランキング1位は、三井住友カード(NL)です。三井住友カード(NL)は、年会費永年無料かつ対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元(※)のおすすめクレジットカード。そんな三井住友カード(NL)の特徴を詳細に解説します。

| 三井住友カード(NL)基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard® |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 利用可能枠 | 〜100万円 |

| ポイント還元率 | 0.5%~最大7%※¹ |

| マイル還元率 | ANAマイル:0.3% JALマイル:- |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | – |

| 申し込み対象・入会条件 | 満18歳以上(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 年会費永年無料

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元(※¹)

- ナンバーレスのクレジットカードでセキュリティ面にも配慮

- 最短10秒のスピード発行が可能(※)

- 基本ポイント還元率は0.5%と平均的

- 前年に1度も利用がない場合はETCカードの年会費が550円(税込)かかる

公式サイトへ

対象のコンビニ・飲食店でのタッチ決済の利用で最大7%の高ポイント還元率カード

年会費無料かつ高いポイント還元率のおすすめクレジットカードである「三井住友カード(NL)」。三井住友カード(NL)の基本ポイント還元率は0.5%ですが、対象のコンビニ・飲食店でVisaのタッチ決済・Mastercard®タッチ決済を利用すると、最大7%(※)と高いポイント還元率を誇る1枚です。- ※対象のコンビニ・飲食店でポイント最大7%還元の際の注意点

- ※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

カード番号などの記載がないナンバーレスカードでセキュリティ面に強い

三井住友カード(NL)は券面にカード番号や有効期限、セキュリティコードなどの記載がないナンバーレスのクレジットカード。クレジットカードの紛失時でもカード番号の流出などのリスクを下げられる点が三井住友カード(NL)のメリットです。カード番号などの情報は専用アプリで確認できます。以上をふまえて、三井住友カード(NL)は、セキュリティ性が高いクレジットカードを利用したい方にもおすすめといえます。 また、三井住友カード(NL)は最短10秒のスピード発行も可能で、ネットショッピングなどですぐにクレジットカードを利用したい方にもおすすめです。

- 新規入会&スマホのタッチ決済3回ご利用で3,000円分のVポイントPayギフトプレゼント(申し込み期間:2024年4月22日~)

- 【学生限定】新規入会&スマホのタッチ決済3回ご利用で1,000円分のVポイントPayギフトプレゼント(申し込み期間:2024年4月22日~)

- もれなくVポイント3,000ポイントがもらえる!マイ・ペイすリボ登録&利用プラン(キャンペーン期間:2022年11月1日~)

対象店舗でポイント還元率最大7%! 三井住友カード(NL)

詳細は

公式サイトへ

※横にスクロールできます

※横にスクロールできます

また、SBI証券でのつみたてNISAでもクレジットカード払いができ、ポイントがかなり貯まります。ただ、他のカードはどうかわかりませんが支払いからアプリ上に履歴の反映が遅い点はマイナスポイントです。支払い後数日たってアプリに反映されるので、利用金額などの管理は少ししにくいです。

コンビニなど以外の利用だとポイント還元率が0.5%のところは残念です。コンビニなど以外の利用でも還元率が上がると嬉しいです。

三井住友カード(NL)オーロラデザイン~パステルカラーのかわいい新券面

次に紹介するおすすめクレジットカードは、三井住友カード(NL)オーロラデザイン。三井住友カード(NL)オーロラデザインは、2023年2月に新しく加わった新デザインのかわいいクレジットカードで、デザインにもこだわりたい女性にもおすすめ。通常の三井住友カード(NL)と機能は同じく、年会費無料かつ対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元(※¹)で利用可能です。基本情報は以下の表をご覧ください。

| 三井住友カード(NL)オーロラデザイン基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard® |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 利用可能枠 | 〜100万円 |

| ポイント還元率 | 0.5%~最大7%※¹ |

| マイル還元率 | ANAマイル:0.3% JALマイル:- |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | – |

| 申し込み対象・入会条件 | 満18歳以上(高校生を除く) |

※上記の情報は2024年7月の情報です。

- Visaブランドではリサイクル素材を利用した地球に優しいカード

- 三井住友カード(NL)と基本機能は変わらない

- パステルカラーのかわいい券面デザイン

- 基本ポイント還元率は0.5%と平均的

- 前年に1度も利用がない場合はETCカードの年会費が550円かかる

対象のコンビニ・飲食店でポイント還元率が最大7%

三井住友カード(NL)オーロラデザインは三井住友カード(NL)同様、基本ポイント還元率は0.5%ですが、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元(※¹)と高いポイント還元率で利用可能。また、対象のコンビニ・飲食店でスマホのタッチ決済ではなく、クレジットカードをタッチして支払った際も5%のポイント還元率で利用可能。対象のコンビニや飲食店を日常的に利用し、ポイントを貯めたい方におすすめのクレジットカードです。

- ※¹対象のコンビニ・飲食店でポイント最大7%還元の際の注意点

- ※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

サステナブルで環境に優しいカード

Visaブランドの三井住友カード(NL)オーロラデザインは、三井住友カード(NL)の中で唯一サステナブルなカードです。リサイクル素材を使用しているため燃やしても有害物質が発生せず、通常のプラスチックカードに比べてCO₂の排出量が削減される点が特徴。かわいいデザインのカードを利用するだけでなく、環境に配慮したものを利用したい方にもおすすめのクレジットカードです。

三井住友カード(NL)オーロラデザインは年会費無料かつ、対象のコンビニや飲食店ではポイントアップも可能。クレジットカードの使い勝手もデザインも妥協したくない方におすすめのクレジットカードです。

- 新規入会&スマホのタッチ決済3回ご利用で3,000円分のVポイントPayギフトプレゼント(申し込み期間:2024年4月22日~)

- 【学生限定】新規入会&スマホのタッチ決済3回ご利用で4,000円分のVポイントPayギフトプレゼント(申し込み期間:2024年4月22日~)

- もれなくVポイント3,000ポイントがもらえる!マイ・ペイすリボ登録&利用プラン(キャンペーン期間:2022年11月1日~)

パステルカラーのかわいいデザイン! 三井住友カード(NL)オーロラデザインの詳細は

公式サイトへ

楽天カード~楽天市場の利用でポイント還元率3%

楽天カードは基本ポイント還元率1%に加えて、楽天市場の利用でポイント還元率がアップします。また、他カードと比較してカード会員数も多い人気のクレカです。| 楽天カード基本情報 | |

|---|---|

| 券面デザイン |

|

| 国際ブランド | Visa/Mastercard®/JCB/American Express |

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 550円(税込) ※ダイヤモンド・プラチナ会員は年会費無料 |

| 利用可能枠 | 〜100万円 |

| ポイント還元率 | 1.0%~3.0% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.5% |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | カード盗難保険 |

| 申し込み対象・入会条件 | 18歳以上(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 年会費永年無料

- 楽天市場での楽天カード決済で最大16倍のポイント還元

- 楽天ポイントがプレゼントされる新規入会キャンペーン実施中

- ETCカードの年会費は550円(税込)かかる

- 国内旅行傷害保険の付帯なし

公式サイトへ

年会費永年無料でポイント還元率1.0%!発行枚数も多い人気のクレジットカード

楽天カードは、年会費永年無料かつ高いポイント還元率がおすすめのクレジットカード。クレジットカードの平均ポイント還元率は0.5%程度なので、他クレカと比較してポイント還元率が1.0%の楽天カードはポイントを貯めやすいと言えます。楽天カードの発行枚数は2023年6月末時点で2,924万枚を突破し、他カードと比較して利用者数の多さもメリットの1つ。

また年会費無料の楽天カードは2枚目のクレカとして発行も良いでしょう。楽天以外の通常の買い物では他のメインのクレジットカード、楽天でのショッピングには楽天カードという2枚持ちの組み合わせもおすすめです。

ポイント還元率が最大16倍!楽天市場の利用が多い方におすすめ

他カードと比較してポイント還元率が高い楽天カードですが、ポイントアッププログラム(SPU)の利用で、楽天市場で最大16.5倍(12月1日確認時点)と、さらに高い還元率でポイントが貯められます。楽天市場での楽天カード決済や楽天市場アプリの利用などの条件達成でポイント還元率が最大16倍まで上がる楽天カードは、楽天グループのサービスを利用する方ほどお得にポイントが貯まるおすすめクレジットカードです。

新規入会&利用で5,000ポイントがもらえるキャンペーン実施中

年会費無料かつ高い還元率でポイントを貯められる楽天カードですが、新規入会&利用で5,000ポイントがもらえるキャンペーンも実施中です。(ポイント数は申し込み時期により変動)ポイントプレゼントの条件は、楽天カードの申し込み後、利用期限までに1円以上決済するだけ。楽天カードは年会費無料に加え、新規入会&利用だけで5,000ポイントがもらえるおすすめクレジットカードです。楽天カードのキャンペーン詳細や申し込み方法は公式サイトをご確認ください。

- 新規入会&利用で5,000ポイントプレゼント

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

楽天市場の利用でぽんと還元率がアップ! 楽天カードの詳細は

公式サイトへ

楽天PINKカード~選べるデザインが人気のクレジットカード

続いて紹介するのは、女性におすすめのクレジットカードの楽天PINKカード。楽天カードと同様、年会費が永年無料のため、他のクレカと組み合わせでの利用にもおすすめな上、選べるデザインも女性に人気のクレジットカードです。| 楽天PINKカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB/American Express |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 550円(税込) ※ダイヤモンド・プラチナ会員は年会費無料 |

| 利用可能枠 | 〜100万円 |

| ポイント還元率 | 1.0%~3.0% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.5% |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | カード盗難保険 |

| 申し込み対象・入会条件 | 18歳以上(高校生を除く) |

※上記の情報は2024年7月の情報です。

- ミッキーマウスデザインなど4つのかわいいデザインから選べる

- 女性に人気のお得なカスタマイズ特典が使える

- 基本ポイント還元率1%かつポイントの使い道が豊富

- 新規入会&利用で5,000ポイントもらえるキャンペーン実施中

- アメックスブランドはタッチ決済の対応なし

- ミッキーマウスデザインはJCBのみ選択可能

キャラクターデザインなど4つのカードデザインが女性に人気

高いポイント還元率という楽天カードのメリットに加え、女性に嬉しい特典がついた楽天PINKカード。楽天PINKカードのピンクのデザインも女性に人気のクレジットカードである理由の1つで、楽天公式キャラクター・お買いものパンダやディズニー(JCB限定)などのデザインを選べる点も楽天PINKカードの人気理由です。希望の付帯サービスをカスタマイズできる特典もメリット

楽天カードPINKは、自分の希望に合わせて申し込みできるカスタマイズ特典がある点もメリット。楽天PINKカードの3つのカスタマイズ特典の内容は以下の通りです。- 楽天グループ優待サービス【月額330円(税込)】 楽天のサービスで利用できる割引クーポンや、楽天ポイントの優待サービス (楽天市場での買い物が500円OFF、楽天トラベルでの国内宿泊予約で1,000円OFFなど)

- ライフスタイル応援サービス『RAKUTEN PINKY LIFE』【月額330円(税込)】 飲食店や映画チケット、習い事や介護・育児サービスなど、110,000以上のサービスでの割引や優待特典

- 女性のための保険『楽天PINKサポート』【年齢ごとの保険料】 お手頃な保険料で、女性疾病保険のサポートサービス(54歳以下なら月額保険料は500円以下)

専門家コメント

新井智美

トータルマネーコンサルタント楽天PINKカードはピンクを基調とした4種類からデザインを選べる点が特徴ですが、ディズニーデザインは国際ブランドがJCBに限定される点に注意しましょう。楽天カードは1人で2枚のカードが持てる点が特徴ですので、サブカードとして持っておいてもいいでしょう。 ちなみに女性疾病のサポートを受けられる「楽天PINKサポート」の保険料は、60歳を超えると860円、65歳を超えると1,320円になる点や70歳を超えると加入できない点に注意が必要です。

高いポイント還元率かつ女性に嬉しいカードデザイン・特典が人気の楽天PINKカードは、女性におすすめのクレジットカード。公式サイトで申し込み方法の確認がおすすめです!

- 新規入会&利用で5,000ポイントプレゼント

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

女性向けの選べるデザインがおすすめ! 楽天PINKカードの詳細は

公式サイトへ

JCBカードW~最大5.5%のポイント還元率が人気のおすすめクレカ

次に紹介するのはJCBカードW。JCBカードWは年会費永年無料で利用でき、優待店での利用では最大5.5%の還元率でポイントが貯まります。以下ではJCBカードWの特徴を紹介します。| JCBカードW基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | JCB |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト参照 |

| ポイント還元率 | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 |

| マイル還元率 | ANAマイル:0.6% JALマイル:0.6% |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | ショッピングガード保険(最高100万円) |

| 申し込み対象・入会条件 | 18歳以上39歳以下で、ご本人もしくは配偶者に安定継続収入のある方、または18歳以上39歳以下の学生(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 年会費永年無料(39歳以下限定で入会可能)

- スタバ・Amazon・セブン-イレブンなどの優待店利用でポイント還元率最大5.5%

- 最短5分で即日発行でき、申し込み当日から使える

- ポイントの交換先によってはポイント還元率が落ちる

- 39歳以上の方は申し込みができない

公式サイトへ

JCB一般カードの2倍の還元率でポイントが貯まる!さらにスタバ・Amazonなど優待店利用で還元率アップ

年会費無料かつ高いポイント還元率がおすすめのJCBカードW。基本ポイント還元率が1.0%とJCB一般カードと比較して2倍のポイントが貯まる点がメリットです。さらに、JCBカードWは、JCB優待店「JCB ORIGINAL SERIESパートナー」の利用で最大5.5%の高還元率でポイントが貯まります。例えば、スターバックスのオンライン入金では5.5%、セブン-イレブン・Amazonでは2.0%などの高いポイント還元率となります。

年会費無料で、優待店利用時は最大5.5%のポイント還元率のJCBカードW。よく買い物で利用する店舗やサービスがJCBのポイントアップ対象の場合などにおすすめのクレジットカードです。

最短5分でデジタルカードを即日発行できる

JCBカードWのナンバーレス入会の場合、審査完了後すぐにアプリでカード番号を確認できます。最短5分(※)で即日発行でき、すぐ使えるカードを求める方にもおすすめで、本カードが届く前にネットショッピングや店舗での買い物にも利用できます。なお、本カードは約1週間で自宅に届きます。※9:00AM~8:00PMの申し込みで、顔写真付き本人確認書類による本人確認が可能な方が対象。(受付時間を過ぎた場合は、翌日受付扱いとなります)

JCBカードWは、ネットショッピングなどですぐ利用したい方や、特定店舗で高いポイント還元率のクレジットカードを利用したい方におすすめのカード。申し込み方法や入会キャンペーンの詳細は公式サイトでご確認ください。

専門家コメント

新井智美

JCBカードWはJCBのクレジットカードの中でも高還元率を誇るカードです。特にスターバックスをよく利用する人には5.5%の還元率が適用されます。対象年齢は申し込み時に39歳以下であることですが、40歳になるまでに申し込み、保有しておけば40歳以降でも同じ特典を享受できます。また、JCBカードWには女性疾病保険やLINDAリーグの優待など女性向けの特典が付加された「JCBカードW plus L」も用意されていますので、気になる方はそちらも検討してみましょう。

- Amazon.co.jpの利用で最大12,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- Apple Pay・Google Pay(TM)・MyJCB PayまたはApple Store・Google Playご利用で最大3,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- キャッシング枠設定で抽選で5,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- 家族カード入会で最大4,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

最大10.5%のポイント還元率! JCBカードW詳細は

公式サイトへ

JCBカードW plusL~女性疾病保険のサポートが人気のカード

続いて紹介するのはJCBカードW plusL。他カードと比較して女性疾病保険のサポートで女性におすすめのクレジットカードです。JCBカードWのサービスに、女性向けの特典が加わったクレジットカードです。以下で基本情報を確認しましょう。

| JCBカードW plusL基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | JCB |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト記載無し |

| ポイント還元率 | 1.0%~10.5% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| マイル還元率 | ANAマイル:0.6% JALマイル:0.6% |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | ショッピングガード保険(最高100万円) |

| 申し込み対象・入会条件 | 18歳以上39歳以下で、ご本人もしくは配偶者に安定継続収入のある方、または18歳以上39歳以下の学生(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 女性に嬉しい協賛企業からの優待や特典が付帯

- 女性特有の疾病に対する保険サポートも付帯

- 年会費永年無料でいつでもポイント2倍

- 新規入会キャンペーンも実施中

- 発行できるのは18~39歳限定

- ポイント制度が複雑な点がある

他と比較して女性疾病保険のサポートが特徴のおすすめクレジットカード

JCBカードW plusLのポイント還元率や付帯サービス・特典はJCBカードWと同じです。ただし、JCBカードWと比較して女性疾病保険のサポートや、女性向けのカードデザインが特徴のクレジットカードとなっています。満20~24歳の場合、月額保険料290円で女性疾病保険に加入できるJCBカードW plusLは、保険のサービスが気になる女性におすすめのクレジットカードです。

※JCBカードW plusLは18歳~39歳限定のクレジットカードで、40歳以上の方は加入できない点にご注意ください。

プレゼント企画やお得な優待特典も人気のクレジットカード

JCBカードW plusLはプレゼント企画などを毎月開催中。クレジットカードの主な優待特典は以下の通りです。- LINDAの日【毎月10日・30日】 ルーレットであたりが出ると、2,000円分のJCBギフトカードをプレゼント

- 毎月の優待&プレゼント企画 JCBトラベルで利用できる旅行代金(目録)や映画鑑賞券などが当たるプレゼント企画

- Amazon.co.jpの利用で最大12,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- Apple Pay・Google Pay(TM)・MyJCB PayまたはApple Store・Google Playご利用で最大3,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- キャッシング枠設定で抽選で5,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- 家族カード入会で最大4,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

モバ即の利用で最短即日発行もできる JCBカードW plusLの詳細は

公式サイトへ

リクルートカード~1.2%の高い還元率でポイントが貯まるクレカ

年会費無料ながら基本ポイント還元率1.2%を誇るリクルートカード。クレジットカードを使い分けるのが面倒で一律で高い還元率を求める方におすすめです。ただ、ポイントを活用する上ではどのポイントに交換できるのか、といった使い道も重要なので、その点などについて以下で詳細に解説します。

| リクルートカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | JCB/Visa/Mastercard® |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 無料 ※ただしVisa・Mastercard®の場合新規発行手数料1,100円(税込) |

| 利用可能枠 | 10万円〜100万円 |

| ポイント還元率 | 1.2% |

| マイル還元率 | ANAマイル:- JALマイル:- |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| その他の付帯保険 | ショッピング保険(最高200万円) |

| 申し込み対象・入会条件 | 18歳以上(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 年会費永年無料で国内旅行傷害保険も付帯するクレジットカード

- 公共料金の支払い、一部電子マネーのチャージもポイント付与対象

- リクルートのサービスの利用でポイント還元率アップもおすすめ

- Visa・Mastercard®の場合、ETCカードの新規発行手数料1,100円(税込)がかかる

- 専用アプリがないため他クレカと比較して管理の手軽さは劣る

公式サイトへ

電子マネーのチャージでもポイントが貯まり、リクルートのサービスの利用で還元率は最大4.2%

リクルートカードは、ポイント還元率1.2%と他カードと比較して高いポイント還元率がメリットです。さらに、公共料金の支払いやモバイルSuica・nanacoなど電子マネーのチャージでもポイントが貯まる上(ただし、電子マネーチャージの還元率は0.75%)、リクルートのネットサービス(ポンパレモール・じゃらん)の利用では還元率が最大4.2%にアップします。

またリクルートカードで貯まるポイントは、Pontaポイントやdポイントなど提携ポイントへの交換や、提携サービスで利用可能。リクルートカードは1.2%の高いポイント還元率で、ポイントの交換先も多いクレジットカードなので、メインカードとしてもおすすめです。

専門家コメント

新井智美

トータルマネーコンサルタントリクルートカードは常に1.2%の還元率が適用されるため、高還元率のカードを持ちたい人にはぜひ候補に入れてほしいカードです。通常、公共料金の引き落としにクレジットカードを利用する場合はポイントアップの対象外(還元率0.5%)になるカードが多いなか、リクルートカードは1.2%が適用されるため、貯まるポイントも2倍以上になります。さらに、リクルートのサービスを利用することでポイント還元率がアップしますので、日頃からリクルートのサービスをよく利用する人はぜひ持っておきましょう。

国内旅行傷害保険が付帯している

年会費無料クレカには国内旅行傷害保険が付帯しない場合が多い中、リクルートカードには国内旅行傷害保険が最高1,000万円付帯しています。また、ショッピング保険年間最大200万円の付帯もあるため、他クレジットカードと比較して保険関連のサービスが充実しているといえます。

リクルートカードは年会費無料で利用でき、国内旅行傷害保険やショッピング保険などの各種付帯保険も利用できます。発行を検討中の方は、公式サイトで申し込み方法やキャンペーン情報を確認して申し込みましょう。

- 【JCB限定】新規入会&利用で最大6,000円相当のポイントプレゼント

基本ポイント還元率1.2%の高還元クレカ リクルートカードの詳細は

公式サイトへ

PayPayカード~基本ポイント還元率1.0%でPayPayユーザーにおすすめの年会費無料クレカ

続いて紹介するのは、2021年12月1日に登場した年会費無料のクレジットカード「PayPayカード」。PayPayカードは、スマホ決済アプリ「PayPay」を利用している方や、Yahoo!ショッピングを利用する機会が多い人におすすめのクレジットカードです。以下、PayPayカードの特徴を紹介します。

| PayPayカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 550円(税込) |

| 利用可能枠 | 公式サイト参照 |

| ポイント還元率 | 1.0%~5.0% |

| マイル還元率 | ANAマイル:- JALマイル:- |

| 海外旅行傷害保険 | なし |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | なし |

| 申し込み対象・入会条件 | ・日本国内在住の満18歳以上(高校生除く)の方 ・ご本人様または配偶者に安定した継続収入がある方 ・本人認証が可能な携帯電話をお持ちの方 |

※上記の情報は2024年7月の情報です。

- 年会費無料かつ基本ポイント還元率1.0%

- PayPay残高にチャージできる唯一のクレジットカード

- Yahoo!ショッピングとLOHACOでポイント還元率が上がる特典もあり

- ETCカードの年会費が550円(税込)かかる

- 保険系の付帯サービスはなし

公式サイトへ

基本ポイント還元率は1.0%!スマホ決済でも使えるPayPayポイントが貯まる

PayPayカードの基本ポイント還元率は1.0%のため、どこで利用してもポイントが貯まりやすいクレジットカードです。PayPayカードで貯まるポイントは「PayPayポイント」で、スマホ決済アプリのPayPayで利用できます。PayPayはコンビニや飲食店、ドラッグストアなど多くの店舗で利用できる他、オンラインショップでも利用可能。PayPayポイントはポイントが貯まりやすいだけでなく、使い道が豊富で利用しやすい点が特徴です。

PayPayとの相性が良い!唯一チャージ可能でポイントが貯まる

PayPayカードは、スマホ決済アプリ「PayPay」の残高に唯一チャージできるクレジットカードです。PayPay(残高)へのチャージには、銀行口座との紐づけやセブン銀行・ローソン銀行のATMから入金するなどの方法がありますが、PayPayカードを登録すればクレジットカードからチャージ可能なため便利です。また、PayPayカードの利用時でも、1.0%のPayPayポイントが貯まります。

なお、PayPayカード以外のクレジットカードはPayPayへのチャージができませんが、PayPayを通してのクレカ支払いは可能。ただし、その場合にはPayPayポイントは付与されません。

そのため、PayPayを頻繁に利用する方は、PayPayとの相性が良いPayPayカードの登録がおすすめです。

Yahoo!ショッピングやLOHACO・携帯料金の支払いでもポイントが貯まる!

Yahoo!ショッピングとLOHACOでPayPayカードを利用すれば、最大5.0%と高い還元率でポイントが貯まります。PayPayポイント最大5.0%の内訳は、「PayPayポイント(PayPayカード特典)1%(※1※3)」+「PayPayポイント(指定支払い方法)3%(※1※2※4※5※6)」+「③PayPayポイント(ストアポイント)1%」です。(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。詳細はこちらをご確認ください。

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

ソフトバンク、Y!mobileユーザーの場合、PayPayカードを利用して通信料を支払う場合でもポイントが貯まります。ポイントが貯まる通信の種類と、ポイント還元率は以下の通りです。

| 通信 | ポイント還元率 |

|---|---|

| ソフトバンク/Y!mobileのスマホ/ケータイ | 最大1.5% |

| SoftBank 光/Air | 最大1% |

| ソフトバンクでんき(おうちでんき/自然でんき) | 最大1% |

ご覧のとおり、ソフトバンクやY!mobileなどソフトバンク関連のユーザーは、より効率的にポイントを貯められるお得なクレジットカードです。

PayPayカードはPayPayとの相性が良く、唯一PayPay残高へのチャージ可能なカードです。携帯料金の支払いでもポイントが貯めやすく年会費無料で利用可能。詳細は公式サイトをご確認ください。

PayPayへのチャージ・支払いでポイントが貯まる! PayPayカード詳細は

公式サイトへ

※横にスクロールできます

※横にスクロールできます

毎月一定以上利用すると還元率が上がるのは利点である。また、不定期に開催されるPayPayジャンボなどでの抽選確率も、PayPay後払い(クレジット)であれば抽選確率アップになるので当たればかなりの得になる。PayPayカードに限ったことではないが、気付いたらかなりの額を使用していたことがあった。

私はPayPayにチャージする度にポイントをゲットできています。

これが積み重なると結構な金額になるのでおすすめです。PayPayを使う方にはおすすめですが使わないならそこまで必要ないと思います。

Oliveフレキシブルペイ~4つの機能が1枚になったマルチナンバーレスカード

年会費無料でおすすめなのは、Oliveフレキシブルペイです。Oliveフレキシブルペイは、2023年3月にスタートしたサービスで「キャッシュカード」「デビットカード」「クレジットカード」「ポイント払い」の4つの機能が1枚に集約したマルチナンバーレスカード。多少複雑にも見えるOliveフレキシブルペイの特徴を以下で紹介します。

| Oliveフレキシブルペイ基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa |

| 年会費 | 永年無料 (一般のみ) |

| 家族カード年会費 | 永年無料 (一般のみ) |

| ETCカード年会費 | 無料 ※前年に1度も利用がない場合は年会費550円(税込) |

| 利用可能枠 | 〜100万円 |

| ポイント還元率 | 0.5%~最大20.0% |

| マイル還元率 | ANAマイル:0.3% JALマイル:- |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | – |

| 申し込み対象・入会条件 | 日本国内在住の方 クレジットモード※¹は満18歳以上(高校生は除く) |

※上記の情報は2024年7月の情報です。

※¹ 毎月のご利用金額を翌月26日にまとめて引き落としされる後払い機能

- 年会費永年無料(一般のみ)

- 4つの機能が1枚に集約!多機能なカード

- Vポイントアッププログラムで最大20.0%と高いポイント還元率

- 三井住友銀行の口座開設が必須

- 基本ポイント還元率は0.5%と平均的

公式サイトへ

4つの機能が1枚に集約するマルチナンバーレスカード

Oliveフレキシブルペイは、1枚のカードに「キャッシュカード」「デビットカード」「クレジットカード」「ポイント払い」の4つの機能を集約した新しいサービスです。Oliveアカウントを開設すれば、クレジットカード、銀行、保険、証券のすべてを1つのアプリでまとめて管理できます。アプリの支払いモードを選択するだけで、クレジット、デビット、ポイント払いの支払い方法を切替できるため、状況に応じて自由に利用できることがメリットです。

クレジットカード、キャッシュカードなど、複数のカードを持つ必要がないため、お財布をスッキリさせたい方にもおすすめです。

Vポイントアッププログラムで最大20.0%と高いポイント還元率

Oliveフレキシブルペイは、対象のコンビニや飲食店で最大20.0%(※)のポイント還元があります。最大20%のポイント還元率の内訳は以下の通りです。| 達成条件 | ポイント還元率 |

|---|---|

| 通常ポイント還元率 | 0.5% |

| 対象店舗でのスマホタッチ決済 | +6.5% |

| 家族の登録 | 最大+5.0%(1人につき+1.0%) |

| Vポイントアッププログラム | 最大+8.0% |

| 合計 | 最大20.0% |

Vポイントアッププログラム(+8.0%)の内訳は以下のとおりです。

| 達成条件 | ポイント還元率 |

|---|---|

| Oliveアカウントに契約・三井住友銀行アプリもしくはVpassアプリへ月に1回以上ログイン | +1.0% |

| Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 | +1.0% |

| Oliveアカウントに契約・三井住友銀行で住宅ローンの契約 | +1.0% |

| SBI証券口座を保有し、SBI証券Vポイントサービスに登録・対象の取引を実施 | 最大+2.0% |

| OliveアカウントおよびSMBCモビットを契約のうえ、Oliveアカウント契約口座をお支払い方法に登録・利用 | 最大+1.0% |

| 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムの実施 | 最大2.0% |

| 合計 | 最大+8.0% |

Vポイントアッププログラムをすべて達成すれば、最大20.0%(※)の還元率となります。

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

住宅ローンの契約など、中にはすぐに達成できない条件もありますが、アプリへのログインなど達成しやすい条件もあります。Vポイントアッププログラムを利用すれば、Oliveフレキシブルペイは、他にはない高還元率を誇り、ポイントが貯まりやすい点が特徴の1枚です。

- Oliveアカウントの新規開設後、期間中に10,000円以上の口座入金でもれなくVポイント1,000ポイントプレゼント

(キャンペーン期間:2023年3月1日(水)~) - 新規入会&クレジットモードにてスマホのタッチ決済3回ご利用で最大7,000円分のVポイントPayギフトプレゼント

(キャンペーン申し込み期間:2024年4月22日~) - Oliveアカウント紹介プログラム:条件達成するとどちらも1,000円相当のVポイントがもらえる

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- もれなくVポイント3,000ポイントがもらえる!マイ・ペイすリボ登録&利用プラン(キャンペーン期間:2022年11月1日~)

年会費永年無料でポイント還元率は最大20.0%! Oliveフレキシブルペイの詳細は

公式サイトへ

P-oneカード<Standard>~請求時に自動で1%OFF!ApplePayにも対応

P-oneカード<Standard>は、請求金額から自動で1%割引になる年会費無料のクレカ。ポイントの交換なども必要ないため、手軽さを求める人におすすめです。| P-oneカード<Standard>基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費 | 永年無料 |

| 家族カード年会費 | 220円 ※初年度無料 |

| ETCカード年会費 | 1,100円 |

| 利用可能枠 | 最大200万円 |

| ポイント還元率 | 1.0% |

| マイル還元率 | ANAマイル:- JALマイル:0.3% |

| 海外旅行傷害保険 | なし |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | 紛失・盗難補償 |

| 申し込み対象・入会条件 | 18歳以上で連絡可能な方 |

※上記の情報は2024年7月の情報です。

- 年会費永年無料

- 請求金額から自動で1%割引

- ApplePayにも対応

- 家族カード年会費が220円(税込)かかる

- ETCカード年会費が1,100円(税込)かかる

公式サイトへ

請求金額から自動で1%割引!いつでもお得に使える

P-oneカードは、いつでもどこでも100円利用するごとに1%が割引されます。年会費無料のカードでは珍しく、電話代や光熱費などの公共料金も、もちろん1%割引の対象。P-oneカードで支払えば、常に1%割引(※)になるためいつでもお得に使えます。※サンリブ、マルショク、ポケットカードトラベルセンター、電子マネーチャージ、金券類、生損保等の各種保険料、ETCカードのご利用分、キャッシングご利用分は「1%OFF特典」対象外。また、一部対象外の取引もあります。

請求時に自動で1%割引となり、割引分は明細にも記入されます。ポイント還元とは違い、使い道や使用期限を気にする必要もなく、すべての請求金額が1%割引のため、シンプルでわかりやすいこともメリットです。

ApplePayにも対応!ApplePayの支払いも1%割引対象

P-oneカードはApplePayに対応しており、iPhone7、Apple Watch Series2以降のデバイスがあればApplePayでP-oneカードが使えます。P-oneカードをApplePayに登録すると、全国の「iD」加盟店で利用できるようになります。さらに、タッチ決済対応マークの店舗では、Visaタッチ決済やMastercard®タッチ決済、JCBコンタクトレスが利用できます。

ApplePayでの支払いも、もちろん1%割引の対象です。スマホやAppleWatchだけで決済できる上に、1%の還元率で割引されるので、利便性が高いと評判が良いです。

- 新規入会&利用で最大5,000円分還元(キャンペーン期間:~2024年8月31日)

請求金額自動で1%割引になる P-oneカード<Standard>の詳細は

公式サイトへ

dカード~基本ポイント還元率が高く特約店でさらにポイントアップ

次に紹介するdカードは、年会費無料で基本ポイント還元率1.0%と高い点がメリット。dカード特約店では、さらにポイントアップするおすすめカードです。以下で基本情報を確認します。

| dカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard® |

| 年会費 | 永年無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 初年度無料 2年目以降550円 ※前年1回以上の利用で無料 |

| 利用可能枠 | - |

| ポイント還元率 | 1.0% |

| マイル還元率 | ANAマイル:- JALマイル:0.5% |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯)

※29歳以下限定 |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯)

※29歳以下限定 |

| その他の付帯保険 |

ショッピング補償:最高100万円 dカードケータイ補償:ご購入後1年間最大1万円 |

| 申し込み対象・入会条件 | 満18歳以上であること(高校生を除く) 個人名義であること ご本人名義の口座をお支払い口座として設定いただくこと その他当社が定める条件を満たすこと |

※上記の情報は2024年7月の情報です。

- 年会費永年無料!基本ポイント還元率1.0%

- dポイント特約店ではポイント還元率2.0%以上!公共料金の支払いでも1.0%

- dポイントは使い道が豊富

- ドコモユーザーなら携帯電話料金の割引や補償がある

- 旅行傷害保険は29歳以下のみ付帯

公式サイトへ

年会費無料!基本ポイント還元率1.0%

dカードは年会費永年無料、基本ポイント還元率1.0%で利用できる高還元率のクレジットカードです。公共料金の支払いでも1.0%のポイント還元率で、高還元される点がメリットです。さらにdカード特約店と呼ばれる店舗では、dカード決済でポイント還元率が2.0%以上といつもより多くのポイントがもらえたり、割引などの特典を受けたりもできます。お得な店舗であるdカード特約店とポイント還元率の一部を紹介します。

| dカード特約店の例 | |

|---|---|

| dカード特約店 | ポイント還元率 |

| スターバックスカード | 4% |

| マツモトキヨシ | 3% |

| ココカラファイン | 3% |

| JAL | 2% |

| アディダスオンライン | 2% |

| タワーレコード | 2% |

| 紀伊国屋書店 | 2% |

| 丸善ジュンク堂書店 | 1.5% |

| 高島屋 | 1.5% |

ここで紹介している以外にも様々な店舗がdカード特約店として登録されており、お得に利用できます。

貯まったdポイントはクレジットカードの利用料金への充当やポイントの交換以外にも、ポイント投資や街中にある店舗でdポイントを利用できるなど使い道が豊富な点もメリット。例えば、マクドナルドやローソンなど、身近な店舗で利用できます。dポイントは使い道が豊富なため、貯まったポイントを使えず消滅する心配も少ないでしょう。

ドコモユーザーならさらにお得!

ドコモユーザーなら、月々の携帯電話料金をdカードで支払えば、割引が適用されます。条件はドコモユーザーで対象のドコモ料金プランを契約し、利用料金の支払方法をdカードに設定することで、月々187円(税込)の割引を受けられます。また、ドコモユーザーなら購入から1年以内に紛失や盗難、修理不能となった場合に新しい端末の購入費用を最大10,000円まで補償されることもメリットです。毎月かかる携帯電話料金が割引されたり、携帯電話が故障した際に補償が受けられるのは、dカードならではのメリットと言えます。

dカードは、最大8,000ポイントがもらえる新規入会キャンペーンも開催中。ドコモユーザーにメリットの大きいカードですが、ポイント還元率が高くドコモユーザーにもおすすめです。以下から、ぜひ詳細を確認してください。

- ご入会&ショッピングご利用+対象の公共料金などすべて支払いで合計最大8,000ポイントプレゼント(要Webエントリー)

最大1万円のケータイ補償あり! dカードの詳細は

公式サイトへ

JCBカードS~ポイントよりも優待特典派に!40歳以上でも申し込みできる

次に紹介するのは、優待特典が豊富なJCBカードS。優待特典が豊富で、ポイントよりも優待などの特典を重視したい方におすすめです。またJCBカードWと異なり、申込年齢に上限がないため、18歳以上であれば申し込みできる点も特徴です。| JCBカードS基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | JCB |

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 記載無し |

| ポイント還元率 | 0.5%~10.0% ※最大還元率はJCB PREMO(or nanacoポイント)に交換した場合 |

| マイル還元率 | ANAマイル:0.3% JALマイル:0.3% |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | - |

| その他の付帯保険 | ショッピングガード保険(最高100万円) |

| 申し込み対象・入会条件 | 18歳以上で、ご本人または配偶者に安定継続収入のある方。 または高校生を除く18歳以上で学生の方。 |

※上記の情報は2024年7月の情報です。

- 年会費永年無料

- Amazon・スターバックスなどの優待店でポイント還元率最大10%

- 国内外20万カ所以上の施設で最大80%割引になる「JCBカードS優待クラブオフ」が利用できる

- 基本ポイント還元率は0.5%で平均的

年会費永年無料!優待店ではポイント還元率が上がる

JCBカードSは、年会費永年無料で利用できるクレジットカードです。基本ポイント還元率は0.5%と平均的ですが、ポイント還元率アップのサービス「JCB ORIGINAL SERIES」ではポイント還元率がアップします。そのため、JCBカードSは、優待特典だけでなくポイントを貯めるにもお得。人気のポイントアップサービスの例は、以下の通りです。

| JCBカードS ポイント還元率アップサービス | |

|---|---|

| サービス名 | ポイント倍率 |

| スターバックス(Starbucks eGift) | 20倍 |

| App Store | 10倍 |

| Amazon | 3倍 |

| セブンイレブン | 3倍 |

| コメダ珈琲 | 2倍 |

| ドミノ・ピザ | 2倍 |

※2024年7月時点

※掲載されている優待内容については、予告なく変更となる場合がございます

ご覧の通り、様々な店舗でポイント還元率が上がるため、よく利用する店舗があれば効率よくポイントが貯まる点もメリットです。

国内外20万カ所以上の施設で最大80%割引になる「JCBカードS優待クラブオフ」が利用できる

JCBカードS最大のメリットは、豊富な優待特典です。年会費永年無料にもかかわらず国内外20万カ所以上の施設やサービスで割引を受けられるのは、他のカードにはないメリット。中には最大で80%割引になるものもあり、お得です。優待特典には、以下のようなものがあります。

| JCBカードS 優待 クラブオフ | |

|---|---|

| 施設・サービス | 優待特典の内容 |

| TOHOシネマズ | 映画鑑賞チケット(一般)2,000円→1,500円 |

| 横浜・八景島シーパラダイス | アクアリゾーツパス(大人・高校生以上)3,300円→2,800円 |

| PIZZA-LA | 4,000円以上のご注文1回で500円割引 |

| 東京ドーム天然温泉 スパ ラクーア | 入館券 大人(18歳以上)3,230円→2,900円 |

| 富士急ハイランド | フリーパスが200円引き |

| ビッグエコー・カラオケ館・ジャンカラ・スーパージャンカラ | 室料が最大30%OFF |

| ニッポンレンタカー | レンタカー基本料金より17%~41%OFF |

※2024年7月時点

※掲載されている優待内容については、予告なく変更となる場合がございます

これらの優待特典は、JCBカードS 優待 クラブオフは会員向けサイトからいつでも利用可能です。

優待特典はこのほかにも豊富に用意されているため、公式サイトでの確認がおすすめ。JCBカードSは、ポイントを貯めるだけでなく、優待特典を利用して生活を楽しみたい方にもおすすめです。

さらに、JCBカードSでは新規入会キャンペーンも開催中です。詳細を以下リンクからチェックしてみてください。

- Amazon.co.jpの利用で最大15,000円キャッシュバックキャンペーン(キャンペーン期間:2024年6月1日~2024年9月30日)

- Apple Pay・Google Pay・MyJCB PayまたはApple Store・Google Playご利用で最大3,000円キャッシュバックキャンペーン(キャンペーン期間:2024年6月1日~2024年9月30日)

- ショッピング分割・スキップ払いを10万円(税込)利用でもれなく5,000円キャッシュバック(キャンペーン期間:2024年6月1日~2024年9月30日)

- キャッシング枠設定で抽選で5,000円キャッシュバックキャンペーン(キャンペーン期間:2024年6月1日~2024年9月30日)

- 家族カード発行で最大4,000円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

- 家族カード追加でポイント2倍(キャンペーン期間:2024年4月1日~2024年9月30日)

- お友達紹介キャンペーンもれなく1,500円キャッシュバック

豊富な優待特典が豊富!

三菱UFJカード~在学中は年会費無料で利用可能

続いて紹介するクレジットカードは三菱UFJカード。通常は1,375円(税込)の年会費がかかりますが、学生は年会費無料で利用可能です。また、対象の店舗で利用すると5.5%の高い還元率でポイントが付与されるため学生におすすめのクレジットカードです。

| 三菱UFJカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB/American Express |

| 年会費 | 1,375円(税込) ※翌年度以降、本会員または家族会員の前年度の年間ショッピングご利用が1回以上で年会費無料 |

| 家族カード年会費 | 440円(税込) ※翌年度以降、本会員または家族会員の前年度の年間ショッピングご利用が1回以上で年会費無料 |

| ETCカード年会費 | 無料 ※新規発行手数料:1枚につき1,100円(税込) |

| 利用可能枠 | 学生以外:~100万円 学生:~30万円 |

| ポイント還元率 | 0.5%~5.5%※ |

| マイル還元率 | ANAマイル:- JALマイル:0.2% |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | ショッピング保険(100万円) |

| 申し込み対象・入会条件 | 18歳以上で本人または配偶者に安定した収入のある方 または18歳以上で学生の方(高校生を除く) |

※上記の情報は2024年7月の情報です。

※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。

- 初年度年会費無料、学生は在学中年会費無料で利用可能

- 対象店舗の利用でポイント還元率5.5%

- 不正利用防止対策や補償が充実している

- 基本ポイント還元率は0.5%と平均的

- 学生の場合は利用限度額が最大30万

学生は年会費無料で利用可能なクレジットカード

三菱UFJカードの通常年会費は1,375円(税込)ですが、在学中は年会費無料で利用可能なクレジットカードです。また、学生でなくても初年度年会費無料で年1回の利用で翌年の年会費が無料になるため、卒業後も継続して利用しやすい点がおすすめです。三菱UFJカードは、条件付きではありますが在学中も卒業後も実質年会費無料で利用可能なため、コストをかけずにクレジットカードを所持したい方や学生・初心者の方におすすめの1枚です。

対象店舗での利用でポイント還元率5.5%

三菱UFJカードは、対象の店舗で三菱UFJカードを利用すると基本ポイントの0.5%に加えて5.0%の追加ポイントが付与されるため、5.5%の高い還元率でポイントを貯められます。セブン-イレブンやローソン、松屋といった身近な店舗が対象のため、普段の生活でポイントを効率的に貯められます。また、貯めたポイントはAmazonギフトカードやキャッシュバック、他社ポイントへの交換だけでなく、ポイント運用も可能なためポイントで気軽に投資をしたい方にもおすすめです。

銀行系カードならではのセキュリティ対策と補償

三菱UFJカードは、カード番号等の情報が裏面に記載されているだけでなく、24時間365日利用状況のモニタリングや、不正利用があった場合は被害額が補償されるといったセキュリティ対策や補償も充実。大手銀行系の会社が発行するカードのため、初めてのクレジットカード利用でセキュリティなどに不安がある方におすすめのクレジットカードです。

- 新規入会で最大10,000円相当のポイントプレゼント

高いポイント還元率と充実のセキュリティ 三菱UFJカードの詳細は

公式サイトへ

エポスカード~豊富な優待特典を利用でき、年会費永年無料もおすすめ

続いて紹介するおすすめクレジットカードは、エポスカード。年会費永年無料で使える上、他カードと比較して充実した優待特典や付帯サービスがおすすめ理由です。| エポスカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa |

| 年会費 | 永年無料 |

| 家族カード年会費 | 発行不可 |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト記載なし |

| ポイント還元率 | 0.5% |

| マイル還元率 | ANAマイル:0.25% JALマイル:0.25% |

| 海外旅行傷害保険 | 最高3,000万円(利用付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | ショッピング保険 (最高50万円) ※有料(年間1,000円) |

| 申し込み対象・入会条件 | 満18歳以上(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 年会費無料ながら特典が充実している

- マルイでの買い物で使える割引がある

- スマホアプリで利用金額や内訳を管理できる

- 基本ポイント還元率は0.5%と平均的

- 国内旅行傷害保険の付帯なし

年会費無料で充実した特典がおすすめ

エポスカードは年会費無料に加え、充実した特典・付帯サービスがある点がおすすめの理由です。エポスカードなら飲食店や遊園地、カラオケや美容院などで割引優待を利用できます。またエポスカードは最高3,000万円補償の海外旅行傷害保険(利用付帯)や、緊急医療アシスタンスデスクサービス(海外での医療機関の紹介等のサービス)の付帯もあり、海外旅行にもおすすめです。

エポスカードの利用でマルイの買い物が10%OFF!マルコとマルオの7日間キャンペーン

エポスカードのおすすめポイントには、「マルコとマルオの7日間」と呼ばれる百貨店マルイでのエポスカードの買い物が期間中何度でも10%割引になるキャンペーンも。マルイのネットショップでの買い物も割引対象で、近くにマルイの店舗がない方でも利用でき、エポスカードならお得なショッピング利用も可能です。マルイの店舗で頻繁に買い物をする方もネットショップを利用する方も、どちらもお得に利用できる点がおすすめのクレジットカードです。

年会費無料のゴールドカードへのランクアップも

エポスカードは、一定以上のカード決済でゴールドカードへの無料招待(インビテーション)も。本来、エポスゴールドカードは5,000円(税込)の年会費が必要ですが、招待された場合のゴールドカード年会費は永年無料で、無料でゴールドカードにランクアップも可能です。ゴールドカードを目指してエポスカードの決済実績を積むこともおすすめで、ゴールドカードなら空港ラウンジの無料利用やボーナスポイントなどの優待サービスも利用可能な点がメリットです。マルイでの買い物が多い方、年会費無料のゴールドカードを持ちたい方なら、申し込み方法の確認がおすすめです。

- 新規入会で2,000ポイントプレゼント

ゴールドカードへのランクアップできる! エポスカードの詳細は

公式サイトへ

イオンカードセレクト~イオンを利用する機会が多い人におすすめ

続いて紹介するおすすめクレジットカードは、イオンカードセレクト。特に他カードと比較して、イオンをよく利用する主婦の方におすすめの1枚です。| イオンカードセレクト基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト記載なし |

| ポイント還元率 | 0.5%~1.0% |

| マイル還元率 | ANAマイル:- JALマイル:0.25% |

| 海外旅行傷害保険 | なし |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | ショッピング保険(最高50万円) |

| 申し込み対象・入会条件 | 18歳以上で電話連絡可能な方 (卒業年の1月1日~3月31日までの期間であれば、現在高校生の方も可) |

※上記の情報は2024年7月の情報です。

- イオンでの買い物で還元率が高い

- 条件達成でゴールドカードが年会費無料で使える

- ミッキーマウスやミニオンズのデザインを選べる

- 基本ポイント還元率は0.5%と平均的

- 旅行傷害保険の付帯なし

毎月20・30日はイオンでの買い物・ショッピングが5%OFF

イオンカードセレクトは、イオンでの買い物・ショッピングの機会の多い方におすすめのクレジットカード。理由は、毎月20日・30日はイオンでの買い物が5%OFFになるほか、イオンでの買い物は常時2倍の1.0%のポイント還元率になるためです。イオンカードセレクトは年会費無料に加え、イオンでの買い物が割引価格で、ポイントも高い還元率で貯められる、おすすめクレジットカードです。

条件を満たせば無料でゴールドカードを発行可能

イオンカードセレクトは、直近の年間利用額50万円(税込)以上など、一定の条件を満たした場合に無料でゴールドカードを発行可能な点もメリットです。年間50万円を月間のカード利用額で考えると約5万円。家賃や光熱費などの固定費をイオンカード決済にすると、達成しやすい金額です。いつもと同じ支払いをイオンカードセレクトに変更すれば、一般カードと比較して特典の豊富なゴールドカードの発行を目指すこともできるでしょう。

- 【Web限定】対象のイオンカード新規ご入会・ご利用で最大5,000WAON POINT進呈!

- 【Web限定】ご家族・ご友人紹介で1,000WAON POINTプレゼント!

イオンでの買い物・ショッピングが多い方におすすめ イオンカードセレクトの詳細は

公式サイトへ

セゾンパール・アメリカン・エキスプレス・カード~手軽に持てて特典豊富なクレカ

次に紹介するおすすめのは、セゾンパール・アメリカン・エキスプレス・カードです。初年度年会費無料でアメックスブランドのクレジットカードを利用できる点がおすすめの理由です。| セゾンパール・アメリカン・エキスプレス・カード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | American Express |

| 年会費 | 1,100円(税込) ※初年度無料 ※前年に1円以上のカード利用で翌年度も無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト記載なし |

| ポイント還元率 | 0.5%~2.0% |

| マイル還元率 | ANAマイル:0.3% JALマイル:0.25% |

| 海外旅行傷害保険 | なし |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | なし |

| 申し込み対象・入会条件 | 18歳以上の連絡可能な方 |

※上記の情報は2024年7月の情報です。

- QUICPayの利用で還元率2.0%にアップ

- 有効期限がない永久不滅ポイントが貯まる

- 最短5分でデジタルカードを発行できる

- 期間限定で最大8,000円がもらえるキャンペーン実施中

- 基本ポイント還元率は0.5%と平均的

- 旅行傷害保険の付帯なし

実質無料で利用できるアメリカン・エキスプレス・カード

セゾンパール・アメリカン・エキスプレス・カードの通常年会費は1,100円(税込)ですが、初年度は無料、2年目以降も1度でも利用すれば年会費が無料で利用可能なため、コストをかけずに持てるアメックスブランドのクレジットカード。ステータス性の高さで人気のあるアメックスブランドのクレジットカードを実質年会費無料で利用できるため、ステータス性が気になる学生におすすめのクレジットカードです。

ポイントの使い道や特典が豊富

セゾンパール・アメリカン・エキスプレス・カードの通常のポイント還元率は0.5%ですが、QUICKPayを利用するとポイント最大2.0%の還元率で利用可能。QUICKPayはコンビニだけでなく、ドラッグストアやカフェなどでも利用できるため、日々の買い物で効率的にポイントを貯められます。貯まるポイントは、有効期限がない「永久不滅ポイント」で、貯めたポイントは、Amazonなどのギフト券や他社ポイントだけでなく家電やグルメなどのアイテムなどに交換可能。ポイントの有効期限を気にせずに貯められるため、高額商品との交換が可能な点がおすすめです。

さらに、キャッシュバックキャンペーンや割引などのサービスを受けられるアメリカン・エキスプレスのカード会員限定の「アメリカン・エキスプレス・コネクト」の利用が可能。低コストで豊富な特典が利用できるクレジットカードを持ちたい学生におすすめのクレジットカードです。

- 新規入会&利用で最大8,000円相当ポイントプレゼント

手軽に持てるアメックスのクレジットカード セゾンパールアメックスの詳細は

公式サイトへ

ライフカード~誕生日月や年間利用額でポイント還元率が上がる

ライフカードは年会費無料の上、誕生日月のポイント還元率アップ特典や海外旅行に役立つ特典があり、初めてクレジットカードを持つ方にもおすすめです。まずは、基本情報から確認します。| ライフカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 初年度無料 2年目以降1,100円 ※前年1回以上の利用で無料 |

| 利用可能枠 | ~200万円 |

| ポイント還元率 | 0.5% |

| マイル還元率 | ANAマイル:0.25% JALマイル:0.25% |

| 海外旅行傷害保険 | なし |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | カード会員保障制度 |

| 申し込み対象・入会条件 | 日本国内にお住まいの18歳以上(但し高校生を除く)で電話連絡が可能な方 |

※上記の情報は2024年7月の情報です。

- 年会費無料でポイントアップ特典も豊富

- ポイントの有効期限が長い

- 海外アシスタンスサービスで海外にも行きやすい

- 基本ポイント還元率は平均的

- 旅行傷害保険がない

年会費無料!誕生日月はポイント還元率3倍

ライフカードは年会費無料で、入会後1年間はポイント還元率が1.5倍になるお得なカードです。誕生日月にはポイント還元率が3倍になるため、自分へのご褒美の購入もお得。また、ポイントが貯まりやすいステージ制があり、年間利用額200万円以上なら翌年度のポイント還元率は2倍の1.0%になります。ポイント還元率が上がる誕生日月に買い物をまとめるなどで、効率よくポイントを貯められます。

海外アシスタンスサービスがあり海外旅行にも

海外アシスタンスサービスとは、カードの紛失や盗難時の手続き案内や病気やケガをした時の病院の紹介など、海外旅行での困りごとの解決をサポートしてくれるサービスです。慣れない海外では、交通手段に迷ったり、為替レートが知りたかったりと、何かと不便に思うことも多いです。海外アシスタンスサービスがあれば、ちょっとした事でも相談可能。また、病気や事故、パスポートの紛失など大きなトラブルでも相談できるため、初めての海外でも心強いでしょう。

ライフカードは、ポイントアップ制度が豊富で、初めての海外でも心強い海外アシスタンスサービスがあります。新規入会キャンペーンも開催中のため、以下から詳細をチェックしてみてください。

入会後1年間はポイント還元率1.5倍!

学生専用ライフカード~海外旅行傷害保険が自動付帯

次に紹介するおすすめのクレジットカードは、学生専用ライフカードです。年会費無料で利用できる上、海外旅行傷害保険が自動付帯で利用可能な点がおすすめ理由です。| 学生専用ライフカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費 | 永年無料 |

| 家族カード年会費 | 発行不可 |

| ETCカード年会費 | 初年度無料 次年度以降1,100円(税込) ※1回でも利用すれば翌年の年会費無料 |

| 利用可能枠 | ~30万円 |

| ポイント還元率 | 0.5% |

| マイル還元率 | ANAマイル:0.25% JALマイル:- |

| 海外旅行傷害保険 | 最高2,000万円(自動付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | なし |

| 申し込み対象・入会条件 | 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方 |

※上記の情報は2024年7月の情報です。

- 海外利用で3%キャッシュバック

- 海外旅行傷害保険が自動付帯

- 2つの条件達成で最大15,000円キャッシュバックキャンペーン

- 基本ポイント還元率が0.5%と平均的

- 前年度の利用がない場合はETCカードの年会費が1,100円かかる

公式サイトへ

海外での利用で3%キャッシュバック

海外で学生専用ライフカードを利用して決済した場合、海外での利用総額の3%がキャッシュバックされます。事前のエントリーが必要で、キャッシュバック金額は年間最大10万円ですが、お得に買い物ができるためおすすめです。ブランド品の購入だけでなく日用品の購入でもキャッシュバックを受けられるため、利用できる金額に限りがある学生にとってメリットとなるでしょう。

海外旅行や留学に行く学生におすすめ

一般的に年会費無料のクレジットカードには旅行傷害保険が付帯していないクレジットカードや、該当のクレジットカードを利用して決済した場合のみに旅行傷害保険が適用される「利用付帯」のものが多いのですが、学生専用ライフカードは、最高2,000万円の海外旅行傷害保険が自動付帯します。学生専用ライフカードは、クレジットカードを持っているだけで万が一の際に備えられるため、海外旅行や留学を予定している学生におすすめのクレジットカードです。

- 新規入会&条件達成で最大15,000円キャッシュバック

海外旅行や留学の万が一に備えられる! 学生専用ライフカードの詳細は

公式サイトへ

dカード GOLD~ドコモユーザーにおすすめ!ドコモ料金10%還元

次に紹介するのは、おすすめのゴールドカードであるdカード GOLD。ドコモの利用料金が10%ポイント還元されるため、ドコモユーザーに特におすすめです。| dカード GOLD基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard® |

| 年会費 | 11,000円 |

| 家族カード年会費 | 発行不可 |

| ETCカード年会費 | 初年度無料 次年度以降1,100円(税込) ※1回でも利用すれば翌年の年会費無料 |

| 利用可能枠 | – |

| ポイント還元率 | 1.0% |

| マイル還元率 | ANAマイル:0.25% JALマイル:- |

| 海外旅行傷害保険 | 最高1億円(自動付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| その他の付帯保険 | ショッピング補償(最高300万円) dカードケータイ補償ご購入後3年間最大10万円 |

| 申し込み対象・入会条件 | 満18歳以上(高校生を除く)で、安定した継続収入があること 個人名義であること ご本人名義の口座をお支払い口座として設定いただくこと その他当社が定める条件を満たすこと |

※上記の情報は2024年7月の情報です。

- 基本還元率1.0%でドコモの形態料金は10%ポイント還元

- ドコモユーザーは最大10万円の携帯電話補償がある

- 海外旅行傷害保険が最高1億円で自動付帯

- 年会費が高額

- ドコモユーザー以外はメリットを得られないことがある

基本ポイント還元率1.0%!ドコモケータイ料金は10%ポイント還元

dカード GOLDは基本ポイント還元率1.0%と高い上、ドコモケータイ・ドコモ光の利用料金のポイント還元率は10%になる、ドコモユーザーにはお得なカードです。家族カードを発行すれば、家族の携帯電話料金も10%のポイント還元率に。家族カードは無料で発行できるため、ドコモユーザーなら家族でdカード GOLDを持つのがおすすめです。さらに、ドコモユーザーなら最大10万円の携帯電補償がある点もメリット。購入から3年間携帯電話の紛失や故障などを最大10万円まで補償してくれるため、ドコモユーザーならぜひとも持っておきたいカードです。

海外旅行傷害保険が最高1億円で自動付帯

dカード GOLDは、ゴールドカードならではの補償や特典も豊富。特に海外旅行傷害保険は最大1億円が自動付帯で、国内主要空港やハワイの空港ラウンジを無料で利用できます。海外旅行傷害保険は、事前決済が必要な利用付帯がほとんどですが、自動付帯のdカード GOLDならカードを持っているだけで海外旅行傷害保険が適用されることが大きなメリットです。

dカード GOLDは、基本ポイント還元率が高く、海外旅行傷害保険が自動付帯されるなどメリットが多いゴールドカード。さらにドコモユーザーなら携帯電話の利用料金が10%ポイント還元される、最大10万円の携帯補償があるなどメリットが大きくなります。新規入会キャンペーンも開催中のため、詳細を以下からチェックしてみてください。

- ご入会&ショッピングご利用+対象の公共料金などすべて支払いで合計最大11,000ポイントプレゼント(要Webエントリー)

ドコモケータイ料金が10%還元

JCBゴールドカード~最高1億円の海外旅行傷害保険付帯がおすすめ

次に紹介するおすすめのゴールドカードは、JCBゴールドカード。JCBゴールドカードは、ゴールドカードながらスマートフォン保険(利用付帯)や最大1億円の海外旅行傷害保険の付帯など、優待特典・付帯サービスが充実している点がメリットです。また、他カードと比較してポイントの有効期限が長いことや、空港ラウンジを無料利用できるなどの特典もおすすめの理由です。

| JCBゴールドカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | JCB |

| 年会費 | 11,000円(税込) ※Web入会で初年度年会費無料! |

| 家族カード年会費 | 1人目無料、 2人目以降年会費1,100円(税込) |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト記載無し |

| ポイント還元率 | 0.5%~10.0% ※最大還元率はJCB PREMOに交換した場合 |

| マイル還元率 | ANAマイル:0.3% JALマイル:0.3% |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| その他の付帯保険 | ショッピングガード保険(最高500万円) |

| 申し込み対象・入会条件 | 20歳以上でご本人に安定継続収入のある方。(学生不可) |

※上記の情報は2024年7月の情報です。

- スマートフォン保険など特典・付帯サービスが充実している※利用付帯

- 海外旅行傷害保険の補償額が最高1億円

- Web入会で初年度年会費無料

- 年会費が11,000円(税込) かかる

- 基本ポイント還元率は0.5%と平均的

専門家コメント

新井智美

トータルマネーコンサルタントJCBゴールドカードは年会費以上の特典が用意されている点が特徴のクレジットカードです。例えば「JCBスマートフォン保険」では、スマートフォンが破損した際の修理費用が年間5万円まで補償されます。また、「JCB GOLD Service Club Off」では、イオンシネマやレンタカーの利用で割引が適用されるなど、日常的に使える特典が多いことから効率よくカードを利用し、かつポイントも貯められます。

なお、JCBゴールドカードはWeb入会限定で、初年度年会費無料で使えます。通常11,000円(税込)の年会費が1年間無料になるお得なキャンペーンです。

JCBゴールド ザ・プレミアへのランクアップも魅力

JCBゴールドカードはポイント有効期限が3年間

JCBゴールドカードのメリットの1つ目は、他カードと比較してポイント有効期限が3年間と長い点。他カードではポイントの有効期限は1~2年が多く、JCB一般カードのポイント有効期限も2年間です。上記のように他クレカと比較して、JCBゴールドカードは3年間と比較的長い有効期限でポイントを貯めやすい点が人気のクレジットカード。また、JCBゴールドカードはポイント還元率アップ特典が多い点もメリットです。

- スターバックスカードのオンライン入会・オートチャージでポイント10倍

- JCBカードのポイント優待店利用でポイント2〜10倍

- クレジットカードの海外利用でポイント2倍

最高1億円の海外旅行傷害保険が付帯されたクレジットカード

JCBゴールドカードには最高1億円の海外旅行傷害保険と最高5,000万円の国内旅行傷害保険が利用付帯です。海外旅行傷害保険は最高1億円と、ゴールドカードならではの補償額がおすすめです。JCBゴールドカードの利用でJCBゴールド ザ・プレミアへの招待も

JCBゴールドカードは、一定条件を満たした場合にJCBゴールド ザ・プレミアの招待が届く点もおすすめの理由。JCBゴールド ザ・プレミアは、一定の条件でカードを利用した方が対象の高ステータスカードで、JCBゴールド ザ・プレミアにランクアップすると、JCBゴールドカードのサービスに加え、さらに充実したサービスを受けられます。招待の条件は以下の通りです。

- Amazon.co.jpご利用額の20%最大23,000円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

- Apple Pay・Google Pay(TM)・MyJCB PayまたはApple Store・Google Playご利用額の20%最大3,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- キャッシング枠設定で抽選で5,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- 家族カード設定で最大4,000円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

- お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

JCBゴールド ザ・プレミアへのランクアップも魅力

アメリカン・エキスプレス・ゴールド・プリファード・カード~豊富な特典・高いステータスがおすすめ

おすすめゴールドカードランキング2位は、アメリカン・エキスプレス・ゴールド・プリファード・カード。アメックスゴールド・プリファードカードは、2024年2月に新登場したアメックスゴールドの後継カードです。ゴールドカードの高いステータス性や他カードと比較して豊富な特典・付帯サービスがランキング上位の理由。

アメックスゴールドと比較すると年会費が高額になったものの、高いポイント還元率やポイント還元率が上がるメンバーシップリワードプラスに無料で加入できるなどメリットが豊富で、金属製のメタルカードが高級感あふれる券面になりました。

以下では、人気のアメックスゴールド・プリファードカードの特徴を解説します。

| アメリカン・エキスプレス・ゴールド・プリファード・カード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | American Express |

| 年会費 | 39,600円(税込) |

| 家族カード年会費 | 2枚まで無料、3枚目以降年会費19,800円(税込) |

| ETCカード年会費 | 無料※新規発行手数料935円(税込) |

| 利用可能枠 | 審査の上で個別に決定 |

| ポイント還元率 | 1.0%~3.0% |

| マイル還元率 | ANAマイル:1.0% JALマイル:0.4% |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| その他の付帯保険 | スマートフォンの修理代金を補償 (年間最大5万円) |

| 申し込み対象・入会条件 | 20歳以上で定職に就き定収入のある方 |

※上記の情報は2024年7月の情報です。

- アメックスプロパーカードのゴールドランクで高いステータスを誇る

- 金属のメタル製カードでスタイリッシュ

- プライオリティ・パスやグルメ優待などプラチナカード並の優待特典が付帯

- ANAマイル還元率が1%以上

- 利用限度額が個別で審査されるため高い金額にできる可能性がある

- 合計最大120,000ポイント獲得できる入会キャンペーンを実施中

- 年会費が39,600円(税込) かかる

- 年間200万円以上利用しなければフリー・ステイ・ギフトが得られない

公式サイトへ

約250店舗のレストランで1名分のコース料理代が無料や空港ラウンジの無料利用も

アメリカン・エキスプレス・ゴールド・プリファード・カードは、多彩な付帯サービス・特典が人気のクレジットカード。数ある優待特典・付帯サービスの中でもおすすめの特典は「ゴールド・ダイニングby招待日和」。「ゴールド・ダイニングby招待日和」とは、日本国内や海外の約250店舗の対象レストランで、コース料理2名以上の予約で1名分のコース代が無料になる優待特典です。

対象店舗には高級レストランが多く、クレジットカードの年会費以上の還元も期待できます。

さらに、アメックスゴールド・プリファードカードは空港ラウンジの無料利用ができるプライオリティ・パスなどの特典も。このように、アメックスゴールド・プリファードカードは豊富な付帯サービス・優待特典を求める方におすすめの1枚です。

メンバーシップ・リワード・プラスに自動登録されポイントが貯まりやすい

アメックスゴールド・プリファードカードは、年間参加費が通常3,300円(税込)必要な、「メンバーシップ・リワード・プラス」に無料かつ自動で登録されます。メンバーシップ・リワード・プラスに登録すると、最長3年間のポイント有効期限が無期限になり、ポイント移行やポイント交換の際の交換レートが上がります。さらに「対象加盟店ボーナスポイントプログラム」「海外利用ボーナスポイントプログラム」に追加で登録すると、対象店舗や海外の利用ではポイント還元率が3.0%になります。

対象店舗は、Amazon、Yahoo!JAPANなどショッピングサイトや一休.comなどの旅行サイトなど様々。対象店舗や海外でカードを使う機会が多い方なら、アメックスゴールド以上のポイントが貯まりやすいでしょう。

アメックスゴールド・プリファードカードはクレジットカードの継続特典もおすすめ

クレジットカードの継続特典も充実している点も、アメックスゴールド・プリファードカードのおすすめ理由。アメックスゴールド・プリファードカードでは、クレジットカードの利用を継続すると、以下の特典を受けられます。- <継続特典>フリー・ステイ・ギフト:カード利用年間200万円以上で1泊2名様分の無料宿泊券(フリー・ステイ・ギフトforゴールド・プリファードの対象ホテルリストに記載のホテル)

- <継続特典>トラベルクレジット:アメリカン・エキスプレス・トラベル・オンラインで使える10,000円のトラベルクレジットをプレゼント

アメックスゴールド・プリファードカードの年会費は39,600円(税込)と他クレカと比較して高い一方、フリー・ステイ・ギフト等カード付帯特典を利用すると年間合計64,300円の価値があり、カード年会費以上お得に。

優待特典・付帯サービスを活用すれば十分に元が取れるため、クレジットカードを活用したいかつステータスを求める方におすすめのクレジットカードです。

- 入会及び利用条件達成で合計120,000ポイント獲得可能

遊底特典・付帯サービスが充実のゴールドカード アメックスゴールドプリファードの詳細は

公式サイトへ

Orico Card THE POINT PREMIUM GOLD~オリコモールの利用でポイント還元率2.5%

続いて紹介するおすすめゴールドカードは、Orico Card THE POINT PREMIUM GOLD。他のゴールドカードと比較して安い年会費のカードながら、会員制の優待サービスも利用可能なおすすめクレジットカードです。基本ポイント還元率1.0%で常に高還元かつ、入会後6ヶ月間はポイント還元率が2.0%になる点もおすすめポイントです。Orico Card THE POINT PREMIUM GOLDの特徴についてより詳細に解説します。

| Orico Card THE POINT PREMIUM GOLD基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Mastercard®/JCB |

| 年会費 | 1,986円(税込) |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト記載無し |

| ポイント還元率 | 1.0%~2.5% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.6% |

| 海外旅行傷害保険 | 最高2,000万円(自動付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| その他の付帯保険 | ショッピングガード保険(最高100万円) |

| 申し込み対象・入会条件 | 満18歳以上で安定した収入がある方 |

※上記の情報は2024年7月の情報です。

- ETCカード・家族カードともに発行手数料・年会費が無料

- 基本ポイント還元率は1.0%で高還元

- 入会後6ヵ月間は還元率2.0%にアップ

- 年会費は1,986円(税込)とゴールドカードの中では安い

- ゴールドカードの中では特典が少ない

- 国際ブランドはVisaが選択できない

ポイント還元率1.0%以上!入会後6ヶ月は2.0%の還元率で利用できるクレジットカード

おすすめゴールドカードランキング3位のOrico Card THE POINT PREMIUM GOLDはゴールドステータスのカードですが、年会費が1,986円(税込)と安い年会費かつ高いポイント還元率が人気のクレジットカードです。通常のポイント還元率が1.0%と高い上、入会後6ヶ月は2.0%のポイント還元率にアップし、さらに入会・利用で最大7,000ポイントのプレゼント(※)もある、お得な1枚です。

※2023年9月30日までにクレジットカードを発行した方が対象。

会員制サービス・Orico Club Offを利用できる

Orico Card THE POINT PREMIUM GOLDでは、会員制サービス・Orico Club Offを利用でき、国内の対象宿への宿泊で最大90%OFFや遊園地・テーマパークで最大75%OFFなど会員限定の特別価格で利用可能です。1.0%の高いポイント還元率かつ年会費以上のお得な優待特典を利用できるカードを使いたい方に、Orico Card THE POINT PREMIUM GOLDはおすすめのクレジットカードです。

専門家コメント

新井智美

トータルマネーコンサルタントゴールドカードにしては比較的お得な年会費で保有できることで人気のあるクレジットカードです。ただし、これから申し込む際には2023年10月1日よりショッピング利用のリボ払いや分割払いの手数料が高くなる点に注意しましょう。クレジットカードを利用するなら、できるだけリボ払いを止め、分割払いも2回までに抑えておくことをおすすめします。 この年会費で家族カードやETCカードも無料で発行できる点も押さえておきたいポイントです。

- 入会6か月間還元率2.0%キャンペーン

他のゴールドカードと比較して年会費が安い! Orico Card THE POINT PREMIUM GOLDの詳細は公式サイトへ

三菱UFJカード ゴールドプレステージ~初年度無料!家族カードも無料のゴールドカード

三菱UFJカード ゴールドプレステージは、初年度年会費無料で使えるゴールドカード。家族カードも無料で発行できるため家族で持つのもおすすめです。| 三菱UFJカード ゴールドプレステージ基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB/American Express |

| 年会費(税込) | 11,000円 |

| 家族カード年会費(税込) | 無料 |

| ETCカード年会費(税込) | 無料 |

| 利用可能枠 | 50~300万円 |

| ポイント還元率 | 0.5% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.33% |

| 海外旅行傷害保険 | 最高円5,000万円(自動付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| その他の付帯保険 | ショッピング保険(年間最高300万円) 国内・海外渡航便遅延保険(最高2万円) |

| 申し込み対象・入会条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く)。 |

※上記の情報は2024年7月の情報です。

- 初年度年会費無料!家族カードも無料で発行できる

- セブン-イレブン・ローソンなど対象店舗でもれなく5.5%還元

- 国内主要空港とハワイの空港ラウンジを無料で使える

- 年会費が高額

- 基本ポイント還元率は平均的

公式サイトへ

年会費初年度無料!家族カードは無料で発行できる

三菱UFJカード ゴールドプレステージは初年度年会費無料。通常の年会費は11,000円(税込)で高額のため、年会費無料の1年間で使い心地を試せます。家族カードは年会費無料で発行可能。家族で使えばお得に利用できます。また、対象店舗ではもれなくポイント還元率が5.5%になり、さらに適用条件の達成で最大19%ポイント還元される点もメリットです。

また三菱UFJカード ゴールドプレステージは、「グローバルPlus」という特典で、1か月の利用金額に応じて最大基本ポイントの50%分が加算されます。基本ポイント還元率は平均的ですが、ポイントアップ特典が豊富なため、効率よくポイントが貯まるゴールドカードです。

国内主要空港とハワイの空港ラウンジを無料で使える

三菱UFJカード ゴールドプレステージは、最高5,000万円の海外旅行傷害保険が自動付帯される点や、国内外の空港ラウンジを無料で利用できる点もメリット。また、2024年4月1日~2024年9月30日までの期間限定で、対象レストランのコース料理が1名分無料になるゴールド・グルメセレクションという特典を利用可能です。通常プラチナカードに付帯していることが多いコース料理の1名分無料の特典が利用できるのは、三菱UFJカード ゴールドプレステージの大きな魅力です。

三菱UFJカード ゴールドプレステージは年会費初年度無料で利用できるため、ぜひこの機会に申し込みましょう。

- 新規入会で最大12,000円相当のグローバルポイントプレゼント

初年度年会費無料のゴールドカード 三菱UFJカード ゴールドプレステージの詳細は

公式サイトへ

アメックスプラチナカード~高ステータスのアメックスのプラチナカード

ステータスの高いおすすめプラチナカードは、アメリカン・エキスプレス・プラチナ・カード。アメックスプラチナカードは、メタル製である点が特徴です。メタル製のクレジットカードは国内でも少なく、カード自体を見るだけでステータスを感じさせるデザインとなっています。

また、アメックスならではの付帯サービスや優待特典も豊富です。以下ではアメックスプラチナカードの詳細を解説します。

| アメリカン・エキスプレス・プラチナ・カード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | American Express |

| 年会費 | 165,000円(税込) |

| 家族カード年会費 | 4枚まで無料 |

| ETCカード年会費 | 無料※発行手数料935円 |

| 利用可能枠 | 審査の上で個別に決定 |

| ポイント還元率 | 0.5% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.33% |

| 海外旅行傷害保険 | 最高1億円(自動付帯分5,000万円) |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| その他の付帯保険 | 個人賠償責任保険(最高1億円) |

| 申し込み対象・入会条件 | 20歳以上の日本在住者(パート・アルバイトは不可) |

※上記の情報は2024年7月の情報です。

- プラチナカードの中でも最高峰のステータスを誇る

- プラチナ会員専用のコンシェルジュサービスを利用可能

- メタル素材のプラチナカードが利用可能

- 年会費が165,000円(税込)かかる

- 基本ポイント還元率は0.5%と平均的

公式サイトへ

メタル製のプラチナカードで最高クラスのステータスを誇る

アメリカン・エキスプレス・プラチナ・カードの年会費は165,000円(税込)と、他カードと比較して年会費は高いです。しかし、メタル素材のカードで見た目のステータスの高さや、充実した優待特典・サービスが付帯されています。年会費を抑えることよりも、ステータスや豪華な特典を重視したい人におすすめのプラチナカードです。

またプラスチック製のセカンドカードも無料で発行でき、利用シーン別の使い分けも可能。アメックスプラチナカードは、他のプラチナカードと比較しても高いステータス性がおすすめの1枚です。

アメックスプラチナカードは更新時に国内ホテルの無料宿泊券がもらえる特典も

アメックスプラチナカードの更新時は、国内の対象ホテルで1泊できる無料ペア宿泊券のプレゼントもあり、北海道から沖縄まで50以上の対象ホテルにはヒルトンやハイアットなどのホテルも特典対象。

アメックスプラチナカードの更新時は、国内の対象ホテルで1泊できる無料ペア宿泊券のプレゼントもあり、北海道から沖縄まで50以上の対象ホテルにはヒルトンやハイアットなどのホテルも特典対象。また2連泊以上で、ホテル直営のレストランやスパなどで利用できる5,000円分のクレジットが付帯するホテルも多く、アメックスプラチナカードの利用で、贅沢なホテルステイも楽しめます。他のカードと比較して充実した旅行関連特典もアメックスプラチナカードのおすすめ理由です。

ホテル・メンバーシップに無条件で登録可能な点もメリット

アメックスプラチナカードは、通常は年間登録料や年間数十泊が必要なホテルグループの上級メンバーシップやVIPプログラムに無条件で登録でき、登録後はアップグレードなどの特典を受けられる点もメリットです。- 「ヒルトン・オナーズ」ゴールド会員

- 「Radisson Rewards™」Premiumステータス

- 「Marriott Bonvoy™(マリオット ボンヴォイ)」ゴールドエリート会員

- 「プリンスステータスサービス」プラチナメンバー

-

入会後4ヶ月以内に200万円のカード利用で合計120,000ポイントプレゼント

※通常ご利用ポイント20,000ポイント含む

入会キャンペーンも実施中! アメックスプラチナカードの詳細は

公式サイトへ

三井住友カード プラチナプリファード~ポイント還元率に特化したVisaブランドのプラチナカード

次に紹介するおすすめプラチナカードは、三井住友カード プラチナプリファード。三井住友カード プラチナプリファードは、ポイント特化型プラチナカードを謳っているプラチナカードです。ポイント特化型と自負しているとおり、三井住友カード プラチナプリファードには様々なポイントサービスが用意されています。以下では、ポイント還元率やその他特典に関して詳細に解説します。

| 三井住友カード プラチナプリファード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa |

| 年会費 | 33,000円(税込) |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 利用可能枠 | ~500万円 |

| ポイント還元率 | 1%~15% ※プリファードストア(特約店)利用で通常還元率+1~14% |

| マイル還元率 | ANAマイル:0.3% JALマイル:- |

| 海外旅行傷害保険 | 最高5,000万円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| その他の付帯保険 | ショッピング保険(最高500万円) |

| 申し込み対象・入会条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

※上記の情報は2024年7月の情報です。

- ※¹対象のコンビニ・飲食店でポイント最大7%還元の際の注意点

- ※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- SBI証券のクレカ積立で5%付与(※)

- プリファードストアでの利用で追加ポイントがもらえる

- コンシェルジュサービスや空港ラウンジの無料利用が可能

- 毎年100万円の利用ごとに10,000ポイントがもらえる

- 新規入会&条件達成で最大52,000円相当がもらえる

- 年会費が33,000円(税込)かかる

- 基本ポイント還元率は0.5%と平均的

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

最大52,000円相当がもらえるキャンペーン実施中 三井住友カード プラチナプリファードの詳細は

公式サイトへ

他プラチナカードと比較してポイント還元に関する特典が多い

三井住友カード プラチナプリファードは、ポイント特化型である点がおすすめのクレジットカード。以下、三井住友カード プラチナプリファードのポイントに関する特典を紹介します。- 入会から3ヶ月後末までに40万円以上で40,000ポイントプレゼント

- 毎年100万円利用ごとに10,000ポイントプレゼント(最大40,000ポイント)

- 対象のコンビニ・飲食店でVisaのタッチ決済・Mastercard®タッチ決済を利用で最大7%(※¹)のポイント還元率

- SBI証券のクレカ積立で5%付与(※)

- ※¹対象のコンビニ・飲食店でポイント最大7%還元の際の注意点

- ※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

このようにポイントに関する多くの特典が用意されています。年会費は33,000円かかりますが、ポイント特典を活用すれば十分に得をするプラチナカードとなっています。

三井住友カード プラチナプリファード会員限定!コンシェルジュサービスなどの豪華特典

三井住友カード プラチナプリファードでは、Visaが提供する「Visaプラチナ・コンシェルジュ・センター」が24時間365日利用可能です。コンシェルジュサービスでは、旅行時のサポートからレストランなどの予約まで、多岐に渡って相談ができます。そのため、日々仕事や家事で忙しい方にもおすすめのクレジットカードです。

その他にも、国内空港ラウンジの無料利用や、海外・国内旅行傷害保険の付帯も特典として用意されています。

総じて、三井住友カード プラチナプリファードは、プラチナランクのステータスや特典を重視しつつも、ポイント還元でのコスパも求めたい方におすすめのクレジットカードです。

- 新規入会&スマホのタッチ決済3回ご利用で最大7,000円分のVポイントPayギフトプレゼント(キャンペーン申し込み期間:2024年4月22日~)

- 新規入会&ご入会の1か月後末までに5万円以上の利用でVポイント5,000円相当プレゼント

(キャンペーン申し込み期間:2024年7月1日~9月1日) - もれなくVポイント3,000ポイントがもらえる!マイ・ペイすリボ登録&利用プラン(キャンペーン期間:2022年11月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- ご入会月の3か月後末までに40万円(税込)以上のご利用で40,000ポイントプレゼント

最大52,000円相当がもらえるキャンペーン実施中 三井住友カード プラチナプリファードの詳細は

公式サイトへ

セゾンプラチナ・アメリカン・エキスプレス・カード~JALマイル還元率最高1.125%で海外利用時はポイント2倍

ステータス重視で比較したおすすめプラチナカードは、セゾンプラチナ・アメリカン・エキスプレス・カード。セゾンプラチナ・アメリカン・エキスプレス・カードは、プラチナカードのステータスと豊富な特典がありながら年会費が他のプラチナカードと比較して安い点が特徴です。

| セゾンプラチナ・アメリカン・エキスプレス・カード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | American Express |

| 年会費 | 22,000円(税込) |

| 家族カード年会費 | 3,300円(税込) |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 審査の上で個別に決定 |

| ポイント還元率 | 0.75%~1.0% |

| マイル還元率 | ANAマイル:0.45% JALマイル:0.37% |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(自動付帯) |

| その他の付帯保険 | ショッピング保険(最高300万円) |

| 申し込み対象・入会条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年不可) |

※上記の情報は2024年7月の情報です。

- JALマイル還元率が最大1.125%

- プラチナカードの中では安い年会費

- 24時間利用可能なコンシェルジュサービスが付帯

- 新規入会キャンペーンも実施中

- 年会費が22,000円(税込)かかる

- 家族カードの年会費が3,300円(税込)かかる

公式サイトへ

専用コンシェルジュ・サービスも利用できるおすすめプラチナカード

セゾンプラチナ・アメリカン・エキスプレス・カードにはカード会員専用のコンシェルジュサービスが付帯し、24時間利用可能。例えば、クレジットカード情報やキャンペーン情報の照会、旅行の手配、国内レストランの予約などに利用できます。コンシェルジュ・サービスはプラチナカードならではの特典で、高いステータス性を感じられるおすすめのサービスです。

国内のクレジットカード利用はポイント還元率1.5倍、海外利用ならポイント還元率2倍

セゾンカードはクレジットカード利用額に応じて、ポイントの有効期限がない永久不滅ポイントが貯まります。なお、セゾンプラチナ・アメリカン・エキスプレスカードは、1,000円のカード利用で1.5ポイントのポイント還元率。さらに海外でのカード利用はポイント還元率が2倍で1,000円利用ごとに2ポイントが貯まります。

また他カードと比較して、永久不滅ポイントには有効期限がない点もおすすめです。そのため、セゾンプラチナ・アメリカン・エキスプレス・カードはポイントを有効活用したい方にもおすすめの1枚です。

JALマイル還元率やポイント還元率の高いクレジットカードを求める方におすすめのセゾンプラチナ・アメリカン・エキスプレスカード。特典の詳細や申し込み方法は公式サイトをご覧ください。

専門家コメント

新井智美

トータルマネーコンサルタントせっかく高ステータスのカードを持つなら、高ステータスならではの特典が付帯されているカードを選びたいものです。その意味では国際ブランドがアメックスのカードがおすすめですが、アメックスプラチナカードは年会費が高いため、躊躇する人もおられるかもしれません。そのような人におすすめなのがセゾンプラチナ・アメリカン・エキスプレス・カードです。アメックスプラチナと比較して7分の1の年会費で保有でき、かつアメックスの豊富な特典を利用できます。また、セゾンカードの魅力は「永久不滅ポイント」が貯まることです。ポイントの有効期限がない点は大きな魅力といえるでしょう。

- 新規入会&利用&条件達成で最大10,000円相当の永久不滅ポイントプレゼント

最大10,000円相当がもらえるキャンペーンも実施中 セゾンプラチナアメックスカードの詳細は

公式サイトへ

次に紹介するのは、学生専用のJALカードnaviです。JALカードの一般カードと比較すると、年会費無料でマイルが貯まりやすい点がおすすめです。

| 基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費 | 在学中は年会費無料 |

| 家族カード年会費 | 発行不可 |

| ETCカード年会費 | 無料 (Visa、Mastercard®は発行手数料1,100円) |

| 利用可能枠 | 10~30万円 |

| ポイント還元率 | 1.0% |

| マイル還元率 | ANAマイル:- JALマイル:1.0% |

| 海外旅行傷害保険 | 最高1,000万円(自動付帯) |

| 国内旅行傷害保険 | 最高1,000万円(自動付帯) |

| その他の付帯保険 | ショッピング保険(最高300万円) |

| 申し込み対象・入会条件 | 高校生を除く18歳以上30歳未満の学生(大学院、大学、短大、専門学校、高専4・5年生)の方で、日本に生活基盤があり、日本国内でのお支払いが可能な方。 |

※上記の情報は2024年7月の情報です。

- 年会費無料でマイルが貯まりやすい!マイルの有効期限なし

- ショッピング・プレミアムと同等でマイル還元率1.0%

- 航空券との交換がしやすい

- ツアープレミアムが無料になる

- 卒業後はJAL普通カードになる

- 限度額が少ない

公式サイトへ

年会費無料でマイルが貯まりやすい!マイルの有効期限なし

JALカードnaviは、学生専用のJALカードです。他のJALカードは年会費が必要ですが、JALカードnaviは在学中は年会費無料です。JALカードは他のクレジットカードと比較してJALマイルが貯まりやすい点が特徴。搭乗するごとにフライトマイルに10%プラスされてボーナスマイルがもらえ、その他にも入会後初搭乗の際、毎年初回搭乗の際にも1,000マイルのボーナスマイルがもらえます。

JALカード特約店では貯まるマイルが2倍になり、JALマイレージモールではさらにマイルが獲得でき、二重取りが可能です。

このようにJALマイルが貯まりやすいJALカードを年会費無料で利用できるのが、JALカードnaviの大きなメリットです。

卒業後にはJAL普通カードに移行するため、年会費が発生する点には注意が必要です。

ショッピングマイル・プレミアムと同等でマイル還元率1.0%!航空券にも交換しやすい

JALカードnaviのマイル還元率は1.0%。これは、JALカードのゴールドカード以上のランクと同等の還元率です。JAL普通カードは年会費3,300円(税込)のショッピングマイルプレミアムに加入しなければマイル還元率1.0%になりません。またゴールドランクのJALカードは年会費17,600円(税込)でJALカードnaviな年会費無料のため、これだけで大きなメリットと言えます。他のJALカードはマイルの有効期限が3年間ですが、JALカードnaviならマイルの有効期限もないため、マイルをじっくり貯められる点も特徴。

また、JALカードのメリットにマイルを航空券と交換できることがありますが、JALカードnaviは他のJALカードと比較して少ないマイルで航空券と交換できます。

JALカードとJALカードnaviの交換マイル数の違いは以下の通りです。

| JALカード navi | JALカード | |

|---|---|---|

| 東京-大阪間 | 3,000マイル | 6,000マイル |

| 札幌-沖縄間 | 5,000マイル | 10,000マイル |

ご覧の通り、JALカードnaviはJALカードの半分のマイルで航空券と交換可能。JALカードnaviなら、どんどんマイルを貯めて、お得に旅行をしたい学生におすすめのクレジットカードです。JALカードnaviは新規入会キャンペーンも開催中です。ぜひ下記から詳細を確認してください。

- 新規入会&条件達成で最大4,000マイルプレゼント

年会費無料でマイルが貯まりやすい! JALカードnavi(学生専用)の詳細は

公式サイトへ

JAL普通カード~マイルが貯まりやすく初めてのJALカードにおすすめ

JAL普通カードは、マイルを貯めてお得に旅行に行きたい方におすすめのクレジットカードです。JALカードには様々な種類がありますが、最初に作るならJAL普通カードがおすすめです。以下で基本情報を確認します。| 基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB/American Express |

| 年会費 | 無料2,200円(1年間無料) JAL アメリカン・エキスプレス・カード:6,600円 |

| 家族カード年会費 | 1,100円(入会後1年間無料) JAL アメリカン・エキスプレス・カード:2,750円 |

| ETCカード年会費 | 無料 Visa、Mastercard®は発行手数料1,100円 |

| 利用可能枠 | |

| ポイント還元率 | 0.5% |

| マイル還元率 | ANAマイル:- JALマイル:1.0% |

| 海外旅行傷害保険 | 最高1,000万円(自動付帯) JAL アメリカン・エキスプレス®・カード:最高3,000万円(自動付帯:1,000万円/利用付帯:2,000万円) |

| 国内旅行傷害保険 | 最高1,000万円(自動付帯) JAL アメリカン・エキスプレス®・カード:最高3,000万円(自動付帯:1,000万円/利用付帯:2,000万円) |

| その他の付帯保険 | ショッピング保険(最高200万円) |

| 申し込み対象・入会条件 | 18歳以上(高校生を除く)の日本に生活基盤のある方で、日本国内でのお支払いが可能な方 [JALカードSuica] 日本国内にお住まいの18歳以上(高校生を除く)の方で、電話連絡のとれる方 [JAL アメリカン・エキスプレス®・カード] 原則として18歳以上で、ご本人または配偶者に安定した収入のある方(学生を除く) |

※上記の情報は2024年7月の情報です。

- 他のJALカードよりも年会費が安い

- 搭乗ボーナスなどでJALマイルが貯まりやすい

- JALカード特約店ではマイル還元率が最大4倍

- マイル還元率は0.5%と平均的

- ETCカードの発行手数料がかかる(JCB・American Expressは無料)

公式サイトへ

年会費が安くマイルが貯まりやすい

JAL普通カードのマイル還元率は0.5%と平均的です。しかしJALカードの特典の航空券に交換すると、1マイル当たりの価値は2~3円程度になりお得です。年会費3,300円(税込)を支払い「ショッピングマイルプレミアム」に加入すればポイント還元率が2倍の1.0%になり、さらにマイルが貯まりやすくなります。マイル還元率が1.0%になるカードは他にあまりなく、マイルを貯める目的ならJAL普通カードでショッピングマイルプレミアムに加入するのがおすすめです。JALカードはカード発行後初回搭乗で1,000マイル、毎年初回搭乗で1,000マイルのボーナスマイルがもらえます。毎年JALの飛行機に搭乗するだけで年会費の半分のマイルがもらえるため、JALを使う機会が多い人に特におすすめのカードです。

JALカード特約店でマイル還元率が最大4倍

JALカードは飛行機に乗るだけでなく、日常の買い物でもマイルが貯まります。提携店舗であるJALカード特約店で利用すれば、通常の2倍のマイルが貯まります。さらに、JALカード特約店はショッピングマイル・プレミアムとの併用で、マイル還元率が通常の4倍になりお得です。このようにJALカードはフライトでマイルが貯まり、日常の利用でもマイルが貯まりやすいカード。新規入会キャンペーンも開催中のため、気になる方は下記から詳細をチェックしましょう。

- 【Web限定】JALカード40周年記念JALカード入会キャンペーン最大2,500マイル獲得チャンス

(キャンペーン期間:2024年7月1日~10月31日) - ルンルンチャンス!TRAVEL・LIFEの利用で抽選で最大10,000マイルが当たる!(キャンペーン期間:2024年7月1日~7月12日)

- 家族会員同時ご入会特典500マイル

- 登録型リボ「楽Pay」新規ご登録+JALカードご利用でもれなく最大5,500マイルプレゼント(キャンペーン期間:2024年4月1日~)

- JALカード会員限定!JAL NEO BANK ご利用キャンペーン条件達成で合計最大7,000マイルプレゼント(キャンペーン期間:2024年7月1日~9月30日)

JALマイルを貯めるならこのカード JAL一般カードの詳細は

公式サイトへ

ANA一般カード~初年度年会費無料で初心者にもおすすめ

ANA一般カードは初年度年会費無料で、マイルを貯めるためにクレジットカードを発行したい初心者におすすめです。以下で、基本情報を確認します。| 基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard® |

| 年会費 | 2,200円 初年度無料 |

| 家族カード年会費 | 1,100円 初年度無料 |

| ETCカード年会費 | 無料 ※Visa・Mastercard®︎は前年に1度も使用しない場合は550円 |

| 利用可能枠 | 10~80万円 |

| ポイント還元率 | 0.5% |

| マイル還元率 | ANAマイル:0.5% JALマイル:- |

| 海外旅行傷害保険 | 最高1,000万円(自動付帯) |

| 国内旅行傷害保険 | - |

| その他の付帯保険 | ショッピング保険(最高100万円) |

| 申し込み対象・入会条件 | 【Visa・Mastercard®︎】満18歳以上の方(高校生・大学生は除く) 【JCB】18歳以上(学生不可)でご本人または配偶者に安定継続収入のある方。(日本国内の金融機関に個人口座をお持ちの方に発行します。) |

※上記の情報は2024年7月の情報です。

- 年会費初年度無料でANAマイルが貯まる

- ANA航空券の購入でマイル還元率が1.0%

- 海外旅行傷害保険が自動付帯

- 2年目以降は年会費がかかる

- ポイント移行に手数料がかかる

公式サイトへ

年会費初年度無料でANAマイルが貯まる

ANA一般カードは初年度年会費無料で入会時と継続時に1,000マイルを獲得でき、ANAを利用するたびに10%のボーナスマイルが追加されるため、効率よくマイルが貯まります。また、ANA航空券を購入すると1.0%のマイルが還元されます。年会費6,600円(税込)の2倍コースに登録すると、ANAマイルの交換レートが2倍に。マイルを交換するタイミングは、自由に選べるため交換するタイミングに加入するのもおすすめ。さらに、ANAカードマイルプラス加盟店では、最大で通常の2倍ポイントが貯まります。ANAカードマイルプラス加盟店の例は、以下の通りです。

- ANA航空券

- ANA SKY SHOP

- セブン-イレブン

- スターバックス

- マツモトキヨシ

- ココカラファイン

- 高島屋

ANA関連施設だけでなく、日常的に利用する店舗でもマイル還元率が上がるため、陸マイラーの方にもおすすめです。

海外旅行傷害保険が自動付帯

ANA一般カードは海外旅行傷害保険が自動付帯の点もメリットです。自動付帯のため、海外旅行でトラブルがあった際にはANAカードを持っているだけで海外旅行傷害保険が適用されます。国内旅行着障害保険は付帯していないものの、国内線に登場中や飛行場内でケガをした場合に補償される国内空港傷害保険も1,000万円まで自動付帯しており、旅行の際には心強いでしょう。ANA一般カードは初年度無料のため、マイルのためのクレジットカードの使い心地を試してみたい方にもおすすめ。2年目以降は年会費2,200円(税込)がかかるものの、初回搭乗マイルで1,000マイルが還元されます。ANA一般カードが気になる方は、以下から詳細をチェックしましょう。

- 新規入会で1,000マイルプレゼント

- 【Visa限定】もれなく3,000円キャッシュバック!マイ・ペイすリボ登録&利用プラン

初年度年会費無料でANAカードが使える ANA一般カードの詳細は

公式サイトへ

初心者にも!年会費無料かつ高いポイント還元率カードランキング5選

年会費無料かつポイント還元率が高いクレジットカードは、発行・維持コストをかけずにお得にクレカを利用したい方におすすめです。年会費が無料のため、初心者でも発行しやすい点がメリットです。コスパが良いクレジットカードを選びたい方におすすめなのは以下5枚。

年会費無料かつポイント還元率が高いクレジットカードは、発行・維持コストをかけずにお得にクレカを利用したい方におすすめです。年会費が無料のため、初心者でも発行しやすい点がメリットです。コスパが良いクレジットカードを選びたい方におすすめなのは以下5枚。以下、各カードの特徴やメリット・デメリットからおすすめ理由まで解説します。

三井住友カード(NL)~年会費無料ながら対象のコンビニ・飲食店で高いポイント還元率

| 三井住友カード(NL)基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard® |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 利用可能枠 | 〜100万円 |

| ポイント還元率 | 0.5%~最大7%※¹ |

| マイル還元率 | ANAマイル:0.3% JALマイル:- |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | – |

| 申し込み対象・入会条件 | 満18歳以上(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 年会費永年無料

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元(※¹)

- ナンバーレスのクレジットカードでセキュリティ面にも配慮

- 最短10秒のスピード発行が可能(※)

- 基本ポイント還元率は0.5%と平均的

- 前年に1度も利用がない場合はETCカードの年会費が550円(税込)かかる

- ※対象のコンビニ・飲食店でポイント最大7%還元の際の注意点

- ※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

コスパで比較した年会費無料のクレジットカードおすすめランキング1位は、三井住友カード(NL)。

三井住友カード(NL)は、年会費永年無料かつ対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元(※)と高還元で、初心者にもおすすめクレジットカード。

ポイント還元率アップする店舗が多く、いつの間にかポイントがどんどん貯まる点もおすすめ理由です。

ポイント還元率は最大7%! 三井住友カード(NL)詳細は

公式サイトへ

楽天カード~楽天市場の利用でポイント還元率3%

| 楽天カード基本情報 | |

|---|---|

| 券面デザイン |

|

| 国際ブランド | Visa/Mastercard®/JCB/American Express |

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 550円(税込) ※ダイヤモンド・プラチナ会員は年会費無料 |

| 利用可能枠 | 〜100万円 |

| ポイント還元率 | 1.0%~3.0% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.5% |

| 海外旅行傷害保険 | 最高2,000万円 |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | カード盗難保険 |

| 申し込み対象・入会条件 | 18歳以上(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 年会費永年無料

- 楽天市場での楽天カード決済で最大16倍のポイント還元

- 楽天ポイントがプレゼントされる新規入会キャンペーン実施中

- ETCカードの年会費は550円(税込)かかる

- 国内旅行傷害保険の付帯なし

楽天市場を利用するとポイント還元率アップ 楽天カード詳細は

公式サイトへ

JCBカードW~最大5.5%のポイント還元率が人気のおすすめクレカ

| JCBカードW基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | JCB |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト参照 |

| ポイント還元率 | 1.0%~10.5% ※最大還元率はJCB PREMOに交換した場合 |

| マイル還元率 | ANAマイル:0.6% JALマイル:0.6% |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | ショッピングガード保険(最高100万円) |

| 申し込み対象・入会条件 | 18歳以上39歳以下で、ご本人もしくは配偶者に安定継続収入のある方、または18歳以上39歳以下の学生(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 年会費永年無料(39歳以下限定で入会可能)

- スタバ・Amazon・セブン-イレブンなどの優待店利用でポイント還元率最大5.5%

- 最短5分で即日発行でき、申し込み当日から使える

- ポイントの交換先によってはポイント還元率が落ちる

- 40歳以上の方は申し込みができない

JCBカードWは年会費永年無料で利用でき、優待店での利用では最大5.5%の還元率でポイントが貯まります。39歳以下限定のカードですが、スタバやAmazonでの還元率が高く、ポイントをどんどん貯めたいクレジットカード初心者にもおすすめです。

スタバやAmazon利用者におすすめ! JCBカードW詳細は

公式サイトへ

リクルートカード~1.2%の高い還元率でポイントが貯まるクレカ

| リクルートカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | JCB/Visa/Mastercard® |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 無料 ※ただしVisa・Mastercard®の場合新規発行手数料1,100円(税込) |

| 利用可能枠 | 10万円〜100万円 |

| ポイント還元率 | 1.2% |

| マイル還元率 | ANAマイル:- JALマイル:- |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| その他の付帯保険 | ショッピング保険(最高200万円) |

| 申し込み対象・入会条件 | 18歳以上(高校生を除く) |

※上記の情報は2024年7月の情報です。

- 年会費永年無料で国内旅行傷害保険も付帯するクレジットカード

- 公共料金の支払い、一部電子マネーのチャージもポイント付与対象

- リクルートのサービスの利用でポイント還元率アップもおすすめ

- Visa・Mastercard®の場合、ETCカードの新規発行手数料1,100円(税込)がかかる

- 専用アプリがないため他クレカと比較して管理の手軽さは劣る

公共料金の支払いでもポイント還元率は1.2%と高還元のため、公共料金の支払いのためにカードを探している方にもおすすめ。またリクルート関連サービスでポイント還元率がアップするため、ホットペッパーグルメやビューティーなどを利用する機会が多い方もお得を感じやすいでしょう。

基本ポイント還元率1.2%の高還元クレカ リクルートカードの詳細は

公式サイトへ

PayPayカード~基本ポイント還元率1.0%でPayPayユーザーにおすすめの年会費無料クレカ

| PayPayカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 550円(税込) |

| 利用可能枠 | 公式サイト参照 |

| ポイント還元率 | 1.0%~5.0% |

| マイル還元率 | ANAマイル:- JALマイル:- |

| 海外旅行傷害保険 | なし |

| 国内旅行傷害保険 | なし |

| その他の付帯保険 | なし |

| 申し込み対象・入会条件 | ・日本国内在住の満18歳以上(高校生除く)の方 ・ご本人様または配偶者に安定した継続収入がある方 ・本人認証が可能な携帯電話をお持ちの方 |

※上記の情報は2024年7月の情報です。

- 年会費無料かつ基本ポイント還元率1.0%

- PayPay残高にチャージできる唯一のクレジットカード

- Yahoo!ショッピングとLOHACOでポイント還元率が上がる特典もあり

- ETCカードの年会費が550円(税込)かかる

- 保険系の付帯サービスはなし

PayPayカードは、スマホ決済アプリ「PayPay」を利用している方や、Yahoo!ショッピングを利用する機会が多い人におすすめのクレジットカードです。PayPayに唯一チャージできるため、PayPayを利用する機会が多い初心者の方に特におすすめです。

PayPayへのチャージ・支払いでポイントが貯まる! PayPayカード詳細は

公式サイトへ

国内・海外旅行傷害保険など付帯サービス・特典が豊富!ゴールドカードランキング5選

年会費無料の一般カードと比較して、国内・海外旅行傷害保険など豊富な付帯サービスや特典が人気のゴールドカード。各ゴールドカードの優待特典・付帯サービスを比較した結果、ゴールドカードのおすすめランキングは以下のようになりました。

年会費無料の一般カードと比較して、国内・海外旅行傷害保険など豊富な付帯サービスや特典が人気のゴールドカード。各ゴールドカードの優待特典・付帯サービスを比較した結果、ゴールドカードのおすすめランキングは以下のようになりました。以下で、おすすめゴールドカードの特徴を紹介します。

JCBゴールドカード~最高1億円の海外旅行傷害保険付帯がおすすめ

| JCBゴールドカード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | JCB |

| 年会費 | 11,000円(税込) ※Web入会で初年度年会費無料! |

| 家族カード年会費 | 1人目無料、 2人目以降年会費1,100円(税込) |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト記載無し |

| ポイント還元率 | 0.5%~10.0% ※最大還元率はJCB PREMOに交換した場合 |

| マイル還元率 | ANAマイル:0.3% JALマイル:0.3% |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| その他の付帯保険 | ショッピングガード保険(最高500万円) |

| 申し込み対象・入会条件 | 20歳以上でご本人に安定継続収入のある方。(学生不可) |

※上記の情報は2024年7月の情報です。

- スマートフォン保険など特典・付帯サービスが充実している※利用付帯

- 海外旅行傷害保険の補償額が最高1億円

- Web入会で初年度年会費無料

- 年会費が11,000円(税込) かかる

- 基本ポイント還元率は0.5%と平均的

また、他カードと比較してポイントの有効期限が長いことや、空港ラウンジを無料利用できるなどの特典もおすすめの理由です。

JCBゴールドカードはWeb入会限定で、初年度年会費無料。通常11,000円(税込)の年会費が1年間無料になるお得なキャンペーンのため、費用を抑えてゴールドカードを持ってみたい方にもおすすめ。

JCBゴールドカードは、年間100万円以上の利用でワンランクアップのクレジットカードを利用できる可能性もあります。JCBゴールドカードを利用して、JCBゴールド ザ・プレミアを目指すための足掛かりにもおすすめです。

JCBゴールド ザ・プレミアへのランクアップも魅力

アメリカン・エキスプレス・ゴールド・プリファード・カード~豊富な特典・高いステータスがおすすめ

| アメリカン・エキスプレス・ゴールド・プリファード・カード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | American Express |

| 年会費 | 39,600円(税込) |

| 家族カード年会費 | 2枚まで無料、3枚目以降年会費19,800円(税込) |

| ETCカード年会費 | 無料※新規発行手数料935円(税込) |

| 利用可能枠 | 審査の上で個別に決定 |

| ポイント還元率 | 1.0%~3.0% |

| マイル還元率 | ANAマイル:1.0% JALマイル:0.4% |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| その他の付帯保険 | スマートフォンの修理代金を補償 (年間最大5万円) |

| 申し込み対象・入会条件 | 20歳以上で定職に就き定収入のある方 |

※上記の情報は2024年7月の情報です。

- アメックスプロパーカードのゴールドランクで高いステータスを誇る

- 金属のメタル製カードでスタイリッシュ

- プライオリティ・パスやグルメ優待などプラチナカード並の優待特典が付帯

- ANAマイル還元率が1%以上

- 利用限度額が個別で審査されるため高い金額にできる可能性がある

- 合計最大120,000ポイント獲得できる入会キャンペーンを実施中

- 年会費が39,600円(税込) かかる

- 年間200万円以上利用しなければフリー・ステイ・ギフトが得られない

アメックスゴールドと比較すると年会費が高額になったものの、高いポイント還元率やポイント還元率が上がるメンバーシップリワードプラスに無料で加入できるなどメリットが豊富で、金属製のメタルカードが高級感あふれる券面もおすすめ理由の一つです。

合計120,000ポイント獲得可能なキャンペーン実施中 アメックスゴールドプリファードの詳細は

公式サイトへ

Orico Card THE POINT PREMIUM GOLD~オリコモールの利用でポイント還元率2.5%

| Orico Card THE POINT PREMIUM GOLD基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Mastercard®/JCB |

| 年会費 | 1,986円(税込) |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 公式サイト記載無し |

| ポイント還元率 | 1.0%~2.5% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.6% |

| 海外旅行傷害保険 | 最高2,000万円(自動付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| その他の付帯保険 | ショッピングガード保険(最高100万円) |

| 申し込み対象・入会条件 | 満18歳以上で安定した収入がある方 |

※上記の情報は2024年7月の情報です。

- ETCカード・家族カードともに発行手数料・年会費が無料

- 基本ポイント還元率は1.0%で高還元

- 入会後6ヵ月間は還元率2.0%にアップ

- 年会費は1,986円(税込)とゴールドカードの中では安い

- ゴールドカードの中では特典が少ない

- 国際ブランドはVisaが選択できない

基本ポイント還元率1.0%で常に高還元かつ、入会後6ヶ月間はポイント還元率が2.0%になる点もおすすめポイント。年会費は1,980円(税込)のため、初めて持つゴールドカードにもおすすめです。

他のゴールドカードと比較して年会費が安い! Orico Card THE POINT PREMIUM GOLDの詳細は公式サイトへ

dカード GOLD~ドコモユーザーにおすすめ!ドコモ料金10%還元

| dカード GOLD基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard® |

| 年会費 | 11,000円 |

| 家族カード年会費 | 発行不可 |

| ETCカード年会費 | 初年度無料 次年度以降1,100円(税込) ※1回でも利用すれば翌年の年会費無料 |

| 利用可能枠 | – |

| ポイント還元率 | 1.0% |

| マイル還元率 | ANAマイル:0.25% JALマイル:- |

| 海外旅行傷害保険 | 最高1億円(自動付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| その他の付帯保険 | ショッピング補償(最高300万円) dカードケータイ補償ご購入後3年間最大10万円 |

| 申し込み対象・入会条件 | 満18歳以上(高校生を除く)で、安定した継続収入があること 個人名義であること ご本人名義の口座をお支払い口座として設定いただくこと その他当社が定める条件を満たすこと |

※上記の情報は2024年7月の情報です。

- 基本還元率1.0%でドコモの形態料金は10%ポイント還元

- ドコモユーザーは最大10万円の携帯電話補償がある

- 海外旅行傷害保険が最高1億円で自動付帯

- 年会費が高額

- ドコモユーザー以外はメリットを得られないことがある

海外旅行傷害保険は最高1億円で自動付帯のため、手厚い補償も魅力です。

ドコモケータイ料金が10%還元

三菱UFJカード ゴールドプレステージ~初年度無料!家族カードも無料のゴールドカード

| 三菱UFJカード ゴールドプレステージ基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa/Mastercard®/JCB/American Express |

| 年会費(税込) | 11,000円 |

| 家族カード年会費(税込) | 無料 |

| ETCカード年会費(税込) | 無料 |

| 利用可能枠 | 50~300万円 |

| ポイント還元率 | 0.5% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.33% |

| 海外旅行傷害保険 | 最高円5,000万円(自動付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| その他の付帯保険 | ショッピング保険(年間最高300万円) 国内・海外渡航便遅延保険(最高2万円) |

| 申し込み対象・入会条件 | 20歳以上でご本人または配偶者に安定した収入のある方(学生を除く)。 |

※上記の情報は2024年7月の情報です。

- 初年度年会費無料!家族カードも無料で発行できる

- セブン-イレブン・ローソンなど対象店舗でもれなく5.5%還元

- 国内主要空港とハワイの空港ラウンジを無料で使える

- 年会費が高額

- 基本ポイント還元率は平均的

セブン-イレブン・ローソンなど対象店舗でもれなく5.5%還元になり、条件を達成すれば最大19%のポイント還元率にアップする点もおすすめ理由。ゴールドカードならではの空港ラウンジが利用できる特典もあり、ポイントを貯めつつゴールドカードの特典も利用したい方におすすめです。

初年度年会費無料のゴールドカード 三菱UFJカード ゴールドプレステージの詳細は

公式サイトへ

ステータスで選びたい方向け!プラチナカードおすすめランキング

他カードと比較して、ステータスの高いクレジットカードを選びたい方におすすめのプラチナカード。本章では、ステータスや優待特典・付帯サービスに特徴があるプラチナカードをランキング形式で3枚紹介します。

他カードと比較して、ステータスの高いクレジットカードを選びたい方におすすめのプラチナカード。本章では、ステータスや優待特典・付帯サービスに特徴があるプラチナカードをランキング形式で3枚紹介します。以下、おすすめプラチナカードを紹介します。

アメックスプラチナカード~高ステータスのアメックスのプラチナカード

| アメリカン・エキスプレス・プラチナ・カード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | American Express |

| 年会費 | 165,000円(税込) |

| 家族カード年会費 | 4枚まで無料 |

| ETCカード年会費 | 無料※発行手数料935円 |

| 利用可能枠 | 審査の上で個別に決定 |

| ポイント還元率 | 0.5% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.33% |

| 海外旅行傷害保険 | 最高1億円(自動付帯分5,000万円) |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| その他の付帯保険 | 個人賠償責任保険(最高1億円) |

| 申し込み対象・入会条件 | 20歳以上の日本在住者(パート・アルバイトは不可) |

※上記の情報は2024年7月の情報です。

- プラチナカードの中でも最高峰のステータスを誇る

- プラチナ会員専用のコンシェルジュサービスを利用可能

- メタル素材のプラチナカードが利用可能

- 年会費が165,000円(税込)かかる

- 基本ポイント還元率は0.5%と平均的

アメックスプラチナカードは、メタル製である点が特徴です。メタル製のクレジットカードは国内でも少なく、カード自体を見るだけでステータスを感じさせるデザインとなっています。

また、アメックスならではの付帯サービスや優待特典も豊富。年会費は高額ですが、それに見合ったステータス性を感じられるカードです。

メタル製のクレカを使いたい人におすすめ アメックスプラチナカードの詳細は

公式サイトへ

三井住友カード プラチナプリファード~ポイント還元率に特化したVisaブランドのプラチナカード

| 三井住友カード プラチナプリファード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | Visa |

| 年会費 | 33,000円(税込) |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 利用可能枠 | ~500万円 |

| ポイント還元率 | 1%~15% ※プリファードストア(特約店)利用で通常還元率+1~14% |

| マイル還元率 | ANAマイル:0.3% JALマイル:- |

| 海外旅行傷害保険 | 最高5,000万円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| その他の付帯保険 | ショッピング保険(最高500万円) |

| 交換可能マイル | ANAマイル |

| 申し込み対象・入会条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

※上記の情報は2024年7月の情報です。

- ※¹対象のコンビニ・飲食店でポイント最大7%還元の際の注意点

- ※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- SBI証券のクレカ積立で5%付与(※)

- プリファードストアでの利用で追加ポイントがもらえる

- コンシェルジュサービスや空港ラウンジの無料利用が可能

- 毎年100万円の利用ごとに10,000ポイントがもらえる

- 新規入会&条件達成で最大52,000円相当がもらえる

- 年会費が33,000円(税込)かかる

- 基本ポイント還元率は0.5%と平均的

※三井住友カードつみたて投資のご利用金額は、プラチナプリファードの新規入会&利用特典、継続特典の付与条件であるご利用金額の集計対象となりません。

おすすめプラチナカードランキング2位は、三井住友カード プラチナプリファード。三井住友カード プラチナプリファードは、ポイント特化型のプラチナカードです。

三井住友カード プラチナプリファードには様々なポイントサービスが用意されており、プラチナカードのステータス性に加えてポイントもしっかり貯めたい方におすすめです。

最大52,000円相当がもらえるキャンペーン実施中 三井住友カード プラチナプリファードの詳細は

公式サイトへ

セゾンプラチナ・アメリカン・エキスプレス・カード~JALマイル還元率最高1.125%で海外利用時はポイント2倍

| セゾンプラチナ・アメリカン・エキスプレス・カード基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | American Express |

| 年会費 | 22,000円(税込) |

| 家族カード年会費 | 3,300円(税込) |

| ETCカード年会費 | 無料 |

| 利用可能枠 | 審査の上で個別に決定 |

| ポイント還元率 | 0.75%~1.0% |

| マイル還元率 | ANAマイル:0.45% JALマイル:0.37% |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高5,000万円(自動付帯) |

| その他の付帯保険 | ショッピング保険(最高300万円) |

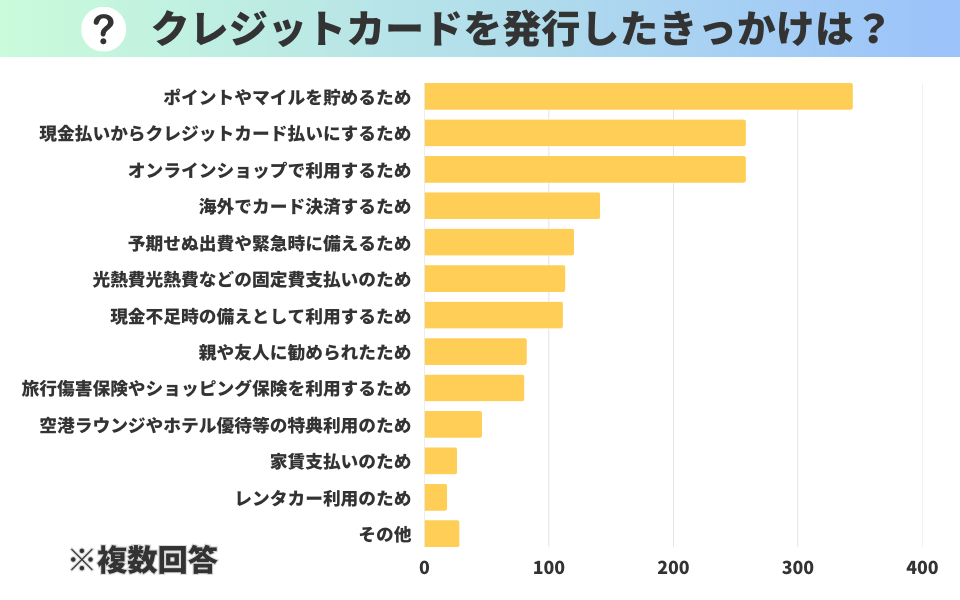

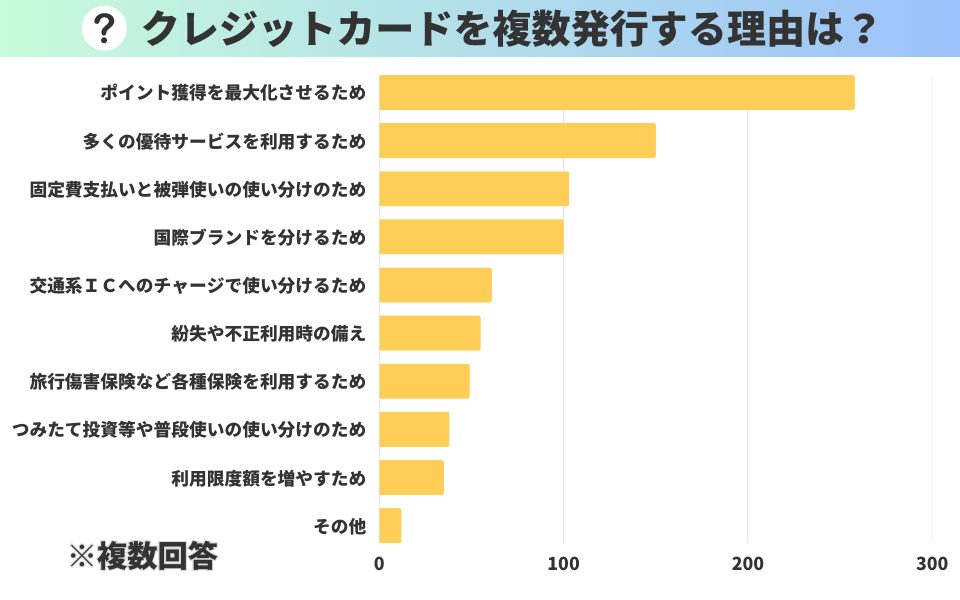

| 交換可能マイル | ANAマイル、JALマイル |