ライフカードのメリット・デメリット!独自調査で分かった口コミや評判などを徹底解説

年会費が無料ながら、ポイントが貯まりやすいと評判のライフカード。カード情報が裏面に記載されるデザインにリニューアルされ、よりスタイリッシュかつセキュリティが高いクレジットカードとなりました。

ライフカードは、初めてクレジットカードを使う方や、年会費無料で内容がシンプルなクレジットカードが欲しい方におすすめできます。

この記事では、ライフカードの基本情報と、メリットやデメリットを徹底解説しています。ライフカードを利用しているユーザーに独自調査を実施しリアルな口コミや評判も掲載中ですので、ライフカードの申し込みを検討中の方は参考にしてください。

Contents

ライフカードの基本情報

ライフカードは、年会費無料で高校生を除いた18歳以上の方なら、誰でも申し込みできるクレジットカードです。年会費は無料ながら、お得なポイント還元や海外旅行に役立つ特典もあり、初めてクレジットカードを持つ方にもおすすめの1枚です。まずは、基本情報から確認します。

ライフカードは、年会費無料で高校生を除いた18歳以上の方なら、誰でも申し込みできるクレジットカードです。年会費は無料ながら、お得なポイント還元や海外旅行に役立つ特典もあり、初めてクレジットカードを持つ方にもおすすめの1枚です。まずは、基本情報から確認します。| ライフカード基本情報 | |

|---|---|

| 券面 |

|

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) |

無料 |

| ETCカード 年会費(税込) |

初年度無料 2年目以降1,100円 ※前年1回以上の利用で無料 |

| 限度額 | ~200万円 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | なし |

| 入会条件 | 日本国内にお住まいの18歳以上(但し高校生を除く)で電話連絡が可能な方 |

| 締め日 | 5日締め 当月27もしくは翌月3日引落 |

※上記クレジットカード情報は2024年5月の情報です。

2024年5月最新!キャンペーン情報

- 新規入会&条件達成で最大15,000円キャッシュバック

ライフカードは、白もしくは黒一色のスタイリッシュなデザイン。クレジットカード番号やセキュリティコードは裏面に印字されており、セキュリティが強化され不正利用されにくいことが特徴です。

ライフカードで選べる国際ブランドは、VISA・Mastercard®・JCBの3ブランド。国内はもちろん、海外でもライフカードでショッピングが楽しめます。また、Apple PayやGoogle Payといったスマホ決済にも対応。普段のちょっとしたショッピングから旅行まで、あらゆるシーンで使えるメインカードとして活用できます。

年会費無料でポイントアップ特典も豊富 ライフカードの詳細を公式サイトで確認

ライフカードのメリット~豊富なポイントアップ特典が評判

ライフカードには、メリットも豊富。ここからは、ライフカードのメリットを7つピックアップして紹介します。

ライフカードには、メリットも豊富。ここからは、ライフカードのメリットを7つピックアップして紹介します。一般カードは年会費無料

ライフカード一般カードは年会費無料です。初年度はもちろん、2年目以降もずっと無料。年会費無料になるための特別な条件もないため、いつでも年会費無料で持ち続けられます。ポイントアップする特典が豊富

ライフカードは基本ポイント還元率は0.5%と一般的ですが、ポイントアップする特典が豊富です。ライフカードをショッピングで使うと、月間利用額1,000円につき1ポイントの「LIFEサンクスプレゼント」が付与。利用額が1,000円に満たない場合は、100円ごとに0.1ポイントが貯まります。

ライフカードで貯まったポイントは、他社ポイントやマイル、ギフトカードと1ポイント=5円相当で交換可能。そのため、ライフカードの実質的なポイント還元率は0.5%となります。

ライフカードには、下記ようなポイントがお得に貯まる特典が数多く用意されています。

ライフカードのポイント還元特典

- ライフカード入会後1年間はポイント1.5倍

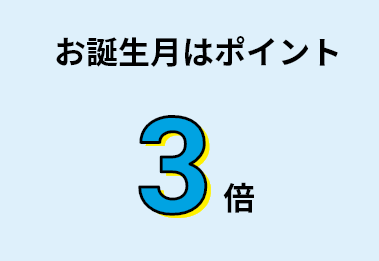

- お誕生月にライフカードでショッピングするとポイント3倍

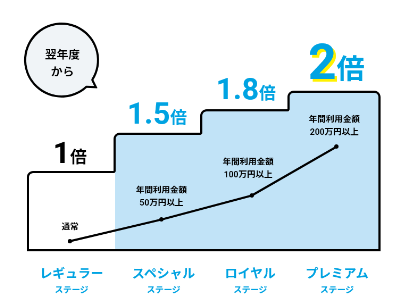

- ライフカードの年間利用額に応じて翌年のポイント還元が最大2倍

- L-Mall(エルモール)経由のネットショッピングでポイント最大25倍

以上の特典を活用してライフカードで積極的にショッピングすれば、他の年会費無料のクレジットカードよりもポイントが貯まりやすい可能性も。ライフカードのポイントアップ特典を順番に見ていきましょう。

入会後1年間はポイント1.5倍

画像引用:ライフカード公式サイト

画像引用:ライフカード公式サイトライフカードは、入会後1年間のポイント還元率が1.5倍に上がります。ライフカードを発行後1年間は通常よりもポイントが貯まりやすいため、大きなお買い物をする前に発行しても良いでしょう。

ライフカードのポイント付与は通常1,000円につき1ポイントのため、最初の1年間は1,000円につき1.5ポイント付与される計算です。1ポイント=5円相当で使えることから、実質的なポイント還元率は0.75%。ポイントアップはショッピングでの利用や公共料金の引き落としなどが全て対象となり、店舗や使用方法に決まりはありません。そのため、発行後1年間はどんどんポイントが貯まります。

お誕生月はポイント3倍

画像引用:ライフカード公式サイト

画像引用:ライフカード公式サイトお誕生日月にライフカードでお買い物すれば、通常よりも3倍のポイントが付与されます。ご自身への誕生日プレゼントやレストランの予約などでライフカードを使えば、よりお得にポイントが貯められます。

1,000円につき3ポイント付与されるため、実質的なポイント還元率は1.5%。「ステージポイント」、「新規入会キャンペーンポイント」などのキャンペーンや他の特典との併用はできず、一律3倍です。誕生日月にまとめて大きな買い物をすれば、ポイントも貯まりやすくおすすめです。

年間利用額に応じて翌年のポイント還元が最大2倍

画像引用:ライフカード公式サイト

画像引用:ライフカード公式サイトライフカードは利用額に応じて、翌年度のポイント還元率が最大2倍まで上がります。

以下の通り、1年間のライフカードの利用額によって4つのステージに分かれ、ステージが上がるごとにポイント還元率もアップ。年間200万円以上のライフカードを利用すれば、翌年の還元率は2倍に。使えば使うほど、お得になるカードです。

| レビュラーステージ | スペシャルステージ | ロイヤルステージ | プレミアムステージ | |

|---|---|---|---|---|

| 還元率 | 1倍 | 1.5倍 | 1.8倍 | 2倍 |

| 年間利用金額 | 50万円未満 | 50〜100万円未満 | 100〜200万円未満 | 200万円以上 |

例えばプレミアムステージには、ライフカードで毎月約17万円利用すれば達成できます。普段のお買い物はもちろん、家賃や水道光熱費、スマホ代といった公共料金の支払いにもライフカードを使えば、比較的簡単にプレミアムステージまで上がれるでしょう。

L-Mall(エルモール)経由のネットショッピングでポイント最大25倍

画像引用:ライフカード公式サイト

画像引用:ライフカード公式サイトライフカードでは、ネットショッピング専用のショッピングモール「L-Mall」が利用可能。L-Mallを経由してショッピングすれば、ポイントが最大25倍貯まります。

例えば、ポイント20倍のショップで10,000円分のお買い物をすると、ライフカード通常利用分の10ポイントに加えて、ボーナスとして190ポイント付与されます。対象ショップには、総合ネットショップ・家電量販店・旅行予約サイトなど、多種多様なECサイトが加盟しています。L-Mallに加盟している主なECサイトは、以下の通り。

- 楽天市場:2倍

- さとふる:3倍

- Qoo10:3倍

- Expedia:6倍

- 山田養蜂場:11倍

- ノートン:18倍

時期によっては、ボーナスポイント付与率が上がっているショップもあります。定期的にチェックし、倍率が上がったタイミングでお買い物するのもおすすめです。

年会費無料でポイントアップ特典も豊富 ライフカードの詳細を公式サイトで確認

ポイントの有効期限が長い

画像引用:ライフカード公式サイト

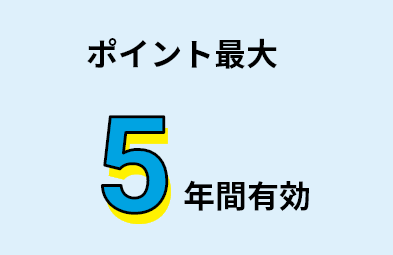

画像引用:ライフカード公式サイトライフカードで貯めた、LIFEサンクスプレゼントの有効期限は2年間。しかし毎年ポイントの繰越手続きをすれば、最長5年間まで有効期限を延長できます。他のクレジットカードで貯まるポイントの有効期限は、ほとんどが1〜2年間。ライフカードなら有効期限を気にせず、じっくりポイントが貯められます。

LIFEサンクスプレゼントは、他社ポイント・マイル・ギフト券など、様々な使い道があります。ポイント交換以外にも、キャッシュバックや翌年度の年会費に充当することも可能です。

主なポイント交換先

- 楽天ポイント

- dポイント

- Pontaポイント

- ANAマイル

- Amazonギフトカード

- Vプリカ

- Vプリカギフト

- カタログギフト

- キャッシュバック

- 年会費無料コース

とくにおすすめの使い道は、ギフトカード型のプリペイドカード「Vプリカギフト」との交換です。Vプリカギフトがおすすめの理由は、ポイント交換レートが高く使いやすいため。他のポイント交換先は1ポイント=4〜5円相当に対して、Vプリカギフトの交換レートは1ポイント=5.15円相当となっています。Vプリカギフトは、VISAが使えるお店ならどこでも使えるため、現金のように使える利便性の高さも魅力です。

申込資格が高校生を除く18歳以上だけとハードルが低い

ライフカードの申込資格は、「日本国内にお住まいの18歳以上(但し高校生を除く)で、電話連絡が可能な方。」だけです。クレジットカードによくある「安定した収入が必要」などの収入面での条件がなく、大学生やパート・アルバイト・専業主婦(夫)の方でも申し込み可能です。18歳以上であれば誰でも申し込みできるため、審査ハードルが低いと言えます。

ただし、申込資格を満たしていても、必ず審査に通るとは限りません。

カード発行まで最短2営業日と早い

ライフカードは、WEB申し込みすれば最短2営業日で発行可能。早ければ約4~5日でライフカードが手元に届きます。申込完了から最短1営業日で審査結果がメールで届き、最短2営業日でカードが発行されます。一般的なクレジットカードは、発行までに1週間程度時間がかかり、手元に届くまでには2~3週間かかる場合もあります。その点、ライフカードなら最短2営業日で発行され、手元に届くのは最短4日程度。なるべく早く、クレジットカードがほしい方におすすめです。

3種類の国際ブランドを選べる

ライフカードで選べる国際ブランドは、Visa・Mastercard®・JCBの3種類です。手持ちのクレジットカードとは別の国際ブランドがほしい、海外旅行で使えるクレジットカードがほしいなどで、国際ブランドを選びたい方におすすめです。ただしライフカード<限定デザイン>や、ライフカード ゴールド、ライフカード stella、Barbie カードなど、3種類の国際ブランドを選べないカードがある点には注意が必要です。国際ブランドが発行するプロパーカードは、選べる国際ブランドは1種類だけです。その点ライフカードは、用途に合わせて自由に国際ブランドを選べる点がメリットです。

海外アシスタンスサービスがある

画像引用:ライフカード公式サイト

画像引用:ライフカード公式サイトライフカードは、海外旅行の際にサポートを受けられる「海外アシスタンスサービス」が無料で付帯しています。「LIFE DESK」は渡航前と渡航後に関わらず、海外旅行に関するあらゆる相談事を電話1本で対応してくれるサービス。

そのため、海外でカードの紛失や盗難、病気やケガなど海外で困った時にも安心です。海外で困った場合の緊急のお問い合わせ窓口は公式サイトに記載されているため、旅行前に登録しておくと良いでしょう。海外アシスタンスサービスの主なサポート内容は以下の通り。

- 現地情報の案内

- 予約手続きの対応(一部有料)

- 緊急時の対応

気になることをLIFE DESKで相談すれば、電話一本で解決。ご自身で調べなくても、専任スタッフが適切なアドバイスや情報を提供してくれます。旅行の際には、ぜひ活用してみてください。

年会費無料でポイントアップ特典も豊富 ライフカードの詳細を公式サイトで確認

デメリットや注意点も確認~一般カードには旅行傷害保険が付帯しない

ポイントアップ特典が豊富などのメリットがあり、おすすめのライフカードですが、注意点もあります。次に、ライフカードの注意点も確認しましょう。

ポイントアップ特典が豊富などのメリットがあり、おすすめのライフカードですが、注意点もあります。次に、ライフカードの注意点も確認しましょう。基本還元率はあまり高くない

ライフカードの基本還元率は、0.5%とクレジットカードの中では一般的なポイント還元率です。入会初年度はポイント1.5倍、誕生日月はポイント3倍とお得ですが、それ以外ではポイントが貯まりにくくなります。誕生日月に集中して使う、年間200万円を達成してポイント還元率を上げるなどで、うまくポイントアップ制度を活用するのがおすすめです。ポイント交換に手間がかかる

ライフカードで貯まるポイントは様々なポイントに移行できますが、Webでの交換手続きが必要で移行完了するまでに2週間~最大で2カ月程度の時間がかかります。他のポイントのように買い物などで使用できず、ポイントを交換するたびにWebで手続きをする必要があるため、慣れるまでには手間に感じる可能性があります。

一般カードには旅行傷害保険がない

ライフカードには様々な種類があり、年会費無料の一般カードには旅行傷害保険が付帯していません。そのため海外旅行目的でカードを発行したい場合には、向いていない可能性があります。ただし、ライフカードには年会費がかかるものの、旅行傷害保険が付帯しているライフカード<旅行傷害付き>もあります。海外旅行の場合は自動付帯で最高2,000万円、国内旅行の場合は旅行代金をライフカードで支払った場合に適用される利用付帯ですが、最高1,000万円の補償が受けられます。学生の方なら学生専用ライフカードを選べば、年会費無料で旅行傷害保険が付帯しています。さらに、海外ショッピングで利用した場合は3%キャッシュバックされるなど、お得な特典が豊富です。

ポイントの有効期限を延ばすには手続きが必要

ライフカードで貯まるサンクスポイントの有効期限は最大5年間です。しかし、2年目以降に有効期限を延ばす場合は、毎年繰越手続きが必要です。1年間で獲得したポイントは1年目終了時に自動繰越され、2年間有効に。さらに、毎年繰越手続きをすることで、ポイントの有効期限を最大3年間繰越でき、合計最大5年間有効になる仕組みです。

ポイントの繰越手続きを忘れると有効期限が切れて、ポイントを失効する可能性がある点に注意しましょう。

独自調査でわかった!口コミや評判を紹介

ライフカードを発行する前には、実際の口コミも気になるところです。良い口コミや悪い口コミ、両方とも掲載しておりますので、ライフカードのリアルな評判を知りたい方は、ぜひ参考にしてください。

ライフカードを発行する前には、実際の口コミも気になるところです。良い口コミや悪い口コミ、両方とも掲載しておりますので、ライフカードのリアルな評判を知りたい方は、ぜひ参考にしてください。当サイトではライフカード、ライフカードStellaを利用している男女17名に、ライフカードの評判について独自で調査しました。調査の結果、17件中14名が★3以上の評価をしており、ライフカードに満足している方が多いことがわかりました。それでは、ライフカードの実際の評判を紹介します。

良い口コミや評判

まずは、良い口コミや評判を紹介します。ライフカードはポイントが貯まりやすいことや、年会費が無料であることを評価する口コミが多くありました。中には、審査が通りやすいと評価する口コミもあることから、比較的発行しやすいカードと言えるでしょう。ここからは、ライフカードの詳しい口コミを紹介します。

ポイントが貯まりやすい!誕生日にポイントアップするのも良い

最も多い口コミは、ポイントが貯まりやすいということでした。中でも誕生日月にポイントが貯まりやすいことに魅力を感じているユーザーが多いようです。ポイント還元率3倍になる誕生日月に、ほしいものを購入する、支払いをまとめるなどで、効率よくポイントを貯めているユーザーも多いです。口コミからは、ライフカードのポイントアップ制度をうまく活用しているユーザーが多いことがわかります。

※横にスクロールできます

※横にスクロールできます

39歳、会社員、女性

ライフカード、サブカードとして利用、1万円以上5万円未満

★★★★4

年会費が無料で、ポイント付与率が高いことです。特に誕生日月の利用についてはポイント付与率が高く設定されているため、大きな買い物や、ふるさと納税など時期をコントロールできる出費は、戦略的にポイント取得を狙うことができます。

39歳、パート・アルバイト、女性

ライフカード、サブカートとして利用、月間利用額:1万円以上5万円未満

★★★★4

ポイントが貯まりやすいです。そして貯まったポイントを別のカードに交換できるのはありがたいです。別のカードも複数あり選べますのも嬉しいです。誕生月にポイントアップになるのも、モチベーションがあがります。

36歳、会社員、男性

ライフカード、サブカードとして利用、月間利用額:1万円以上5万円未満

★★★★4

やはり年会費が無料なのは大きくて、サブカードになった今も持ち続ける大きな理由です。また、ポイントこそ下がりましたが誕生月のボーナスは大きいので今でも誕生月にはメインカードに格上げされて使用しております。

国際ブランドを選べる

国際ブランドを選べることに魅力を感じる方も多いようです。ライフカードは3つの国際ブランドを選べるため、海外旅行の際でも使いやすいことが評価ポイントとなっています。 ※横にスクロールできます

※横にスクロールできます

27歳、パート・アルバイト、男性

ライフカード、サブカード、月間利用額:1万円未満

★★★★★5

種類豊富なところ、還元率が高いしポイントもしっかりしている。年会費がずっと無料なのは特にありがたい。

VISAや、JCB、マスターなど大手を選べて、使いやすいし、海外に行く際にそちらでも使い勝手が凄くいい

43歳、会社員、女性

ライフカード、メインカートとして利用、月間利用額:5万円以上10万円未満

★★★★4

国際ブランドをVISAかMasterCardにすれば、日本と同じように使用することができる。昔よりポイントが貯まりにくいとはいえ、ポイントが貯まりやすい。貯まったポイントの交換先が多く選択肢が複数あるところ。航空マイレージに交換できるのはよい。

審査が通りやすい

ライフカードは、他のクレジットカードと比較して審査が通りやすいとの口コミもありました。限度額増額の際の審査も厳しくないとの口コミもあり、他のクレジットカードを発行できない場合でも、ライフカードなら発行できるかもしれません。 ※横にスクロールできます

※横にスクロールできます

34歳、会社員、男性

ライフカード、サブカードとして利用、月間利用額:1万円未満

★★★★4

ライフカードは年会費無料のものが多く、他のクレジットカードよりも審査が通りやすいです。また種類も多いので使い方でどのプランにするか決めやすいと思います。デポジット型のカードもあり、自分に合った使い方ができます。

26歳、会社員、女性

ライフカード、サブカードとして利用、月間利用額:1万円未満

★★2

限度額は人によって違うようですが、審査が厳しくないように感じました。とにかく持っておきたい人には手軽でおすすめです。また、アプリで利用状況を確認できたり、支払日直前にメールで連絡をくれるのも、管理ができていいと思います。

ライフカードStellaは海外利用がお得

ライフカードStellaの口コミでは、海外での利用がお得で海外でショッピングに利用すると3%キャッシュバック還元を受けられることを評価する口コミがありました。ライフカードStellaは女性特有のがんの検診クーポンがもらえるなど特典も豊富。海外旅行傷害保険も付帯しており、特に女性におすすめのライフカードです。

42歳、パート・アルバイト、女性

ライフカードStella、サブカードとして利用、月間利用額:1万円未満

★★★3

海外で支払った料金の3%がキャッシュバックされるところです。そのほかにも海外旅行損害保険が付帯していたり、ポイントが100円ごとに貯まるところもいいです。

使ったことはないですが、女性のがん検診のクーポンなどももらえるそうです。

年会費無料でポイントアップ特典も豊富 ライフカードの詳細を公式サイトで確認

気になる口コミや評判

良い口コミの多いライフカードですが、中には気になる口コミも。ここからは、独自調査で分かった気になる口コミを紹介します。ポイント交換に手間がかかる

ライフカードで貯まるサンクスポイントは、ポイントをそのままショッピングなどに利用できません。ポイントを利用するためには、交換やキャッシュバックなどの手続きが必要なため、不便に感じる方もいるようです。

41歳、会社員、男性

ライフカード、サブカードとして利用、月間利用額:1万円未満

★★★★★5

溜まっていくポイントの交換の出来る部分が少ない所がデメリットだと思います。自分の利用したいポイントに還元したりするにも少し他のポイントに移行させてからの還元などが必要なのでまとめてポイントを利用する必要があります。

初期設定の限度額が低い

ライフカードは審査があまり厳しくないとの口コミもあり、発行しやすいクレジットカードと言えます。そのため、ユーザーによっては最初の限度額が低く設定される可能性もあります。クレジットカードの限度額は、利用と返済を繰り返し、実績を積み、増額申請することで増額も可能です。限度額が低いと感じる場合は、滞納などをせずしばらく利用した後に増額申請しましょう。

26歳、会社員、女性

ライフカード、サブカードとして利用、1万円未満

★★2

初期設定の限度額が低く、すぐに大きな買い物をしたい場合や、メインカードにするにはあまり向いていないカードだと感じました。また、ポイントを貯めたり活用したい人は、他社カードの方が効率的に貯めることができるため、ライフカードはおすすめしないカードだと思います。

ポイント還元率が良くない

ライフカードは入会初年度はポイント還元率1.5倍、誕生日月は3倍、利用額に応じてポイント還元率が上がるなどポイントアップ制度が豊富なことがメリットです。しかし。基本還元率は0.5%と平均的なため、不満に感じる方もいるようです。 ※横にスクロールできます

※横にスクロールできます

62歳、パート・アルバイト、女性

ライフカード、メインカードとして利用、月間利用額:1万円未満

★★★★4

誕生日月は良いのですが、ポイントの還元率はあまりよくないと思います。あと、海外旅行に行く時は海外旅行傷害保険機能が付いていないので、自分で入らなくてはなりません。高齢になって来ると、保険料が高くなって来るので、年会費がかかっても保険付きのカードの方が便利かも知れません。

41歳、会社員、男性

ライフカード、サブカードとして利用、月間利用額:1万円未満

★★2

20年前からの利用者として感じることは、年々とポイント付与に関する制度の改悪が行われているのではないかと感じることです。とくに誕生日月のポイント付与率増額が2017年に大幅な改悪になり、ライフカードを使うメリットが薄くなりました。

34歳、会社員、男性

ライフカード、サブカードとして利用、月間利用額:1万円未満

★★★★★5

ポイント還元率があまり高くなく、他のカード会社のカードに比べ、ポイントをそのままショッピングで使用できたり、ポイントキャンペーンなどのお得情報が少ないように感じました。また、利用明細を見るためのサイトが他のカード会社のものよりもはるかに使いにくいと感じました。

年会費無料でポイントアップ特典も豊富 ライフカードの詳細を公式サイトで確認

ライフカードは危ない?評判は本当?

ライフカードを調べていると「危ない」「怖い」という評判が出てくることがあり、不安になる方もいるかもしれません。結論、ライフカードは決して悪質なカードではなく、不正な請求が来るなどといったこともありません。では、なぜライフカードが「危ない」という評判があるのかについて、理由を解説します。

ライフカードを調べていると「危ない」「怖い」という評判が出てくることがあり、不安になる方もいるかもしれません。結論、ライフカードは決して悪質なカードではなく、不正な請求が来るなどといったこともありません。では、なぜライフカードが「危ない」という評判があるのかについて、理由を解説します。ライフカードを装った詐欺事件があったから

ライフカードが危ないと言われる理由の1つ目が、過去にライフカードになりすましたフィッシングサイトによって、個人情報を盗み取る詐欺や架空請求が発生したことです。フィッシングサイトについては、2021年3月にライフカードの公式サイトでも以下のように注意喚起されています。ライフカードを装った、フィッシングサイトが複数発見されています。 当該サイトは、ライフカード公式サイトやインターネットサービス「LIFE-Web Desk」を装い、アカウント情報(IDやパスワード)、カード情報、個人情報を入力させようとするものです。 不審なサイトを見かけた場合、お客様情報の入力は絶対にしないでください。

※引用元:ライフカード公式サイト

フィッシングサイトとライフカードは無関係であり、ライフカードから悪質な請求が来ることはありません。ライフカードは、不正利用の損害補償も付いている年会費無料のクレジットカード。今ではテレビCMもさかんに行っており、誰でも安心して申し込みできます。

ライフカードの親会社が消費者金融だから

2つ目の理由は、発行会社であるライフカード株式会社の親会社が、消費者金融事業を営むアイフル株式会社であること。消費者金融には「怖い」や「悪質」といったイメージがあるかもしれませんが、そんなことはありません。ライフカードの親会社であるアイフル株式会社は東証1部上場会社であるため、健全な経営に努めています。大手消費者金融はたとえ返済が遅れた場合でも、怖い人が取り立てに来るなどの悪質な取り立てもありません。そのため、子会社であるライフカード株式会社も悪質な経営はなく、一般的なクレジットカードと同じように安心して利用できます。

このようにライフカードは悪質な実態は全くありません。不正利用対策も行っており、万が一覚えのない請求があればすぐに調査してもらえる点も安心です。

年会費無料でポイントアップ特典も豊富 ライフカードの詳細を公式サイトで確認

ライフカードの審査は甘い?

ライフカードは審査が甘いとの口コミもありますが、本当に審査が甘いのでしょうか。結論、ライフカードには独自の審査基準があるため審査が甘いとは言い切れませんが、申込基準を確認すると申し込みやすいカードとも言えます。ここでは、ライフカードの審査について詳しく解説します。

ライフカードは審査が甘いとの口コミもありますが、本当に審査が甘いのでしょうか。結論、ライフカードには独自の審査基準があるため審査が甘いとは言い切れませんが、申込基準を確認すると申し込みやすいカードとも言えます。ここでは、ライフカードの審査について詳しく解説します。申込条件は「18歳以上」だけ!パートやアルバイトでも申込可能

ライフカードの申込条件は、公式サイトによると以下の3つが定められています。ライフカードの審査基準

- 国内在住

- 18歳以上(高校生を除く)

- 電話連絡が可能

実際、「他のクレジットカードは審査に通らなくても、ライフカードなら発行できた」という口コミも見受けられました。ライフカードは、数あるクレジットカードの中でも、審査基準が難しくなく、比較的発行しやすいタイプとして評判があるようです。

消費者金融系のクレジットカードで審査基準が比較的緩い

ライフカードは消費者金融系のクレジットカードです。クレジットカードを発行するカード発行会社は大きく「銀行系」「交通系」「信販系」「流通系」「消費者金融系」の5つに分類されます。中でも、流通系、信販系、消費者金融系のクレジットカードは、一般的に審査難易度が低いと言われています。消費者金融系クレジットカードは、もともとカードローンなどのキャッシングを主な事業としている消費者金融が親会社のため、独自の審査基準を持っています。ライフカードは消費者金融系のクレジットカードのため、他のクレジットカードの審査に通過できなかった場合でも通過できる可能性があるのです。

審査が不安な場合はデジポット型に申し込む

ライフカードは審査に通りやすいと言われていますが必ず審査に通るクレジットカードは存在しないため、審査に落ちる可能性もあります。例えば、次のような場合は特に注意が必要です。- 申込内容に不備がある

- 複数の金融機関からの借り入れがある

- 過去に金融事故を起こしたことがある

もしも審査に不安がある場合は、「デジポット型ライフカード」がおすすめです。一定額の保証金(デジポット)を預けることで、保証金額まで借り入れできるカードのため、審査落ちした場合でも利用できます。旅行傷害保険が付帯しており、通常のライフカードと同じようにショッピングにも利用でき、同じ還元率でポイントも貯まります。

日本国内に住み、18歳以上で電話連絡可能な方であれば申し込みできるため、審査が不安な方や審査落ちしてしまった方は検討してみてください。

審査に不安な方にもおすすめ ライフカードの詳細を公式サイトで確認

おすすめライフカード6選

ライフカードには、様々な種類のカードがあり、それぞれ特徴も異なります。ここでは、ライフカードのなかでもおすすめカードを6つ紹介します。ライフカードを選ぶ際の参考にしてください。

ライフカードには、様々な種類のカードがあり、それぞれ特徴も異なります。ここでは、ライフカードのなかでもおすすめカードを6つ紹介します。ライフカードを選ぶ際の参考にしてください。ライフカード<年会費無料>~年会費無料でポイントアップ特典が豊富

最初に紹介するのは、年会費永年無料が魅力のライフカード<年会費無料>です。ライフカードの一般カードのことで、スタンダードな1枚。基本情報から確認します。| ライフカード<年会費無料>基本情報 | |

|---|---|

| 券面 |

|

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) |

無料 |

| ETCカード 年会費(税込) |

初年度無料 2年目以降1,100円 ※前年1回以上の利用で無料 |

| 限度額 | ~200万円 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | なし |

| 入会条件 | 日本国内にお住まいの18歳以上(但し高校生を除く)で電話連絡が可能な方 |

※上記クレジットカード情報は2024年5月の情報です。

2024年5月最新!キャンペーン情報

- 新規入会&条件達成で最大15,000円キャッシュバック

ライフカード<年会費無料>のメリット

- 年会費永年無料

- 入会初年度はポイント還元率+1.5倍、誕生日月には+3倍

- 利用金額によって翌年のポイント還元率が上がる

- ETC年会費は初年度無料

ライフカード<年会費無料>のメリットは、年会費が永年無料なこと。年会費を気にせず使い続けられます。ポイントアップ特典が豊富で、特に誕生日月にポイント還元率が+3倍になる特典は口コミでも評判です。利用金額によってポイント還元率が上がるステージ制があり、最大+2倍まで還元率が上がります。

一方、基本還元率は0.5%、旅行傷害保険が付帯しないなどのデメリットもあります。ライフカード<年会費無料>は、旅行保険などの付帯保険が必要なく、年会費無料でお得にクレジットカードを利用したい方におすすめです。

年会費永年無料!誕生日にはポイント還元率+3倍! ライフカードの詳細を公式サイトで確認

ライフカード<旅行傷害保険付き>~旅行傷害保険がほしいならおすすめ

次に紹介するのは一般カードに旅行傷害保険が付帯した、ライフカード<旅行傷害保険付き>。旅行に備えてクレジットカードがほしい方におすすめです。ライフカード<旅行傷害保険付き>の基本情報を確認します。| ライフカード<旅行傷害保険付き>基本情報 | |

|---|---|

| 券面 |

|

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費(税込) | 初年度無料 次年度以降1,375円 |

| 家族カード 年会費(税込) |

440円 |

| ETCカード 年会費(税込) |

無料 |

| 限度額 | ~200万円 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高2,000万円(自動付帯) 国内:1,000万円(利用付帯) |

| 入会条件 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方 |

※上記クレジットカード情報は2024年5月の情報です。

2024年5月最新!キャンペーン情報

- 新規入会&条件達成で最大15,000円キャッシュバック

ライフカード<旅行傷害保険付き>のメリット

- 初年度年会費無料

- 海外旅行傷害保険が自動付帯!国内旅行傷害保険は利用付帯

- 一般カードと同様にポイントアップ特典が豊富

ライフカード<旅行傷害保険付き>の最大のメリットは、旅行傷害保険が付帯していることです。年会費は初年度無料で2年目からは1,375円になりますが、海外旅行傷害保険は自動付帯。海外旅行傷害保険は、クレジットカードで旅行代金を支払うと適用される利用付帯がほとんどです。

ライフカード<旅行傷害保険付き>ならカードを持っているだけで保険が適用されるため、海外旅行の際でも安心です。ライフカード<旅行傷害保険付き>なら、国内旅行傷害保険も付帯。利用付帯にはなりますが、国内旅行傷害保険も付帯しているクレジットカードは少ないため、旅行傷害保険がほしい方にはおすすめです。

ポイント還元率やポイントアップ特典などは、ライフカード<年会費無料>と同等。旅行傷害保険が付いたライフカードがほしい方は、ライフカード<旅行傷害保険付き>を選びましょう。

海外旅行傷害保険が自動付帯 ライフカード<旅行傷害保険付き>の詳細を公式サイトで確認

ライフカード ゴールド~充実した特典が魅力

| ライフカード ゴールド基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa/Mastercard® |

| 年会費(税込) | 11,000円 |

| 家族カード 年会費(税込) |

無料 |

| ETCカード 年会費(税込) |

無料 |

| 限度額 | ~200万円 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高1億円(自動付帯) 国内:最高1億円(自動付帯) |

| 入会条件 | 23歳以上で、安定した継続収入のある方 |

※上記クレジットカード情報は2024年5月の情報です。

2024年5月最新!キャンペーン情報

- 新規入会&条件達成で最大20,000円現金プレゼント

ライフカード ゴールドのメリット

- 空港ラウンジやゴールドカード専用デスクなど充実したゴールドカード専用サービスがある

- 旅行傷害保険が自動付帯・シートベルト傷害保険も付帯

- 家族カードやETCカードが無料

- 誕生日にはポイント還元率+3倍

ライフカード ゴールドは、国内外の空港ラウンジやゴールドカード専用デスクを利用できるなどゴールドカードならではの特典が豊富です。旅行傷害保険は、海外・国内ともに最高1億円と手厚い補償内容です。本会員のみならず、家族も最高1,000万円の補償を受けられるため、家族旅行の際にもライフカード ゴールドがあれば安心です。

ライフカード ゴールドには、他のカードにはあまりない「シートベルト傷害保険」も付帯しています。シートベルト傷害保険は、シートベルト着用中に事故にあった場合に、最高200万円の補償が受けられるというものです。家族カードやETCカードは無料で発行でき、誕生日にはポイント還元率が3倍になるなどの特典も一般カードと同様にあるため、手厚い補償がほしい方にはライフカード ゴールドがおすすめです。

最高1億円の海外・国内旅行傷害保険付きで手厚い補償 ライフカード ゴールドの詳細を公式サイトで確認

学生専用ライフカード~海外旅行でポイント3%キャッシュバック

学生の方でライフカードがほしいなら、学生用ライフカードが断然おすすめ。一般のライフカードに付いている特典に加えて、学生に嬉しい特典が追加されています。学生専用ライフカードの基本情報から確認します。| 学生専用ライフカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa/Mastercard®/JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) |

なし |

| ETCカード 年会費(税込) |

初年度無料 2年目以降1,100円 ※前年1回以上の利用で無料 |

| 限度額 | ~30万円 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(自動付帯) |

| 入会条件 | 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方

※オンラインでの入会申込は卒業予定年月の1か月前の月末まで、それ以外(郵送等)でのお申し込みは、卒業予定年月の3か月前の月末まで ※原則他のライフカードとの重複発行不可 |

※上記クレジットカード情報は2024年5月の情報です。

2024年5月最新!キャンペーン情報

- 新規入会&条件達成で最大15,000円キャッシュバック

学生専用ライフカードのメリット

- 海外利用でキャッシュバック

- 携帯利用料金決済でAmazonギフト券が当たる

- 海外旅行傷害保険が自動付帯

学生専用ライフカードは、学生にうれしい特典が豊富です。海外でライフカードを利用すれば、年間最大100,000円までの利用額のうち3%がキャッシュバックされます。また、最高2,000万円まで補償される海外旅行傷害保険が自動付帯のため、ライフカードで旅行代金を支払いしなくても保険が適用されます。

au・docomo・SoftBank・Y!mobileの携帯利用料金をライフカードで支払いすれば、Amazonギフト券500円分が毎月抽選で当たる特典も。学生専用ライフカードは、海外利用がお得なため、海外旅行によく行く学生や留学を控えている学生におすすめです。

卒業後は一般ライフカードへ切り替わるため、学生限定特典が無くなります。引き続きライフカードに海外旅行傷害保険を付けておきたい方は、トッピングカードの申し込むといいでしょう。

学生にうれしい特典が豊富! 学生専用ライフカードの詳細を公式サイトで確認

ライフカード Stella~女性向けの特典が豊富

次に紹介するのは、女性に特におすすめのライフカード Stellaです。ライフカード Stellaの基本情報を確認します。| ライフカード Stella基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | JCB |

| 年会費(税込) | 初年度無料 次年度以降1,375円 |

| 家族カード 年会費(税込) |

440円 |

| ETCカード 年会費(税込) |

無料 |

| 限度額 | ~200万円 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高2,000万円(自動付帯) 国内:1,000万円(利用付帯) |

| 入会条件 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方 |

※上記クレジットカード情報は2024年5月の情報です。

2024年5月最新!キャンペーン情報

- 新規入会&条件達成で最大15,000円キャッシュバック

ライフカードstellaのメリット

- 女性らしいかわいいデザイン

- 海外利用でキャッシュバック特典がある

- 女性特有のがん検診が無料で受けられるクーポンがもらえる

- 旅行傷害保険が付帯

ライフカード Stellaは、女性にうれしい特典が豊富なクレジットカード。券面は女性らしいピンクのデザインで、持っているだけで気分上がります。

女性特有のがん「子宮頸がん」や「乳がん」の検診を無料で受けられるクーポンがもらえる特典も。最高2,000万円の海外旅行傷害保険、最高1,000万円の国内旅行傷害保険も付帯。さらに海外で利用すると、利用金額のうち3%がキャッシュバックされるため、海外旅行でもお得なクレジットカードです。

一般カードと同様に誕生日にポイント+3倍になる特典もあり、女性にうれしい特典が豊富なライフカード Stellaは、女性の方や海外旅行や出張に頻繁に行く方におすすめです。

海外利用でキャッシュバックあり ライフカード Stellaの詳細を公式サイトで確認

デジポット型ライフカード~審査が不安な方にもおすすめ

もし、過去にクレジットカードの支払い遅延を繰り返していたり、債務整理中などで審査が不安な方には、デポジット型ライフカードがおすすめです。まずは、基本情報から確認します。| デポジット型ライフカードの基本情報 | |

|---|---|

| 券面 |

|

| 国際ブランド | Mastercard® |

| 年会費(税込) | 5,500円 |

| 家族カード 年会費(税込) |

なし |

| ETCカード 年会費(税込) |

無料(10万円のみ) |

| 限度額 | 3万円・5万円・10万円 ※ショッピング専用(キャッシングはご利用いただけません。) |

| 保証金必要額 | 3万円・5万円・10万円 ※ご希望の限度額=保証金必要額となります。 ※カードお届け時に代金引換にてお預けいただきます。 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高2,000万円(自動付帯) 国内:1,000万円(利用付帯) |

| 入会条件 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方 |

※上記クレジットカード情報は2024年5月の情報です。

デジポット型ライフカードのメリット

- 審査に不安がある方でも発行しやすい

- 弁護士無料相談サービス付き

- 旅行傷害保険が付帯

- ETCカードが年会費無料で発行できる

デポジット型ライフカードとは、あらかじめ保証金(デポジット)を預けることで、その金額内でライフカードが使えるクレジットカードです。万が一、返済が遅れたとしてもデポジットから支払われるため、クレジットカードの審査に不安がある方でも発行しやすくなっています。

デポジット型ライフカードには、弁護士無料相談、旅行傷害保険(海外・国内)が付帯されているため、カード優待特典は一般ライフカードよりも充実しています。もちろんポイントプログラムもあるので、お得にポイントを貯められます。

デポジットの金額は3万円・5万円・10万円で、年会費は5,500円です。年会費とデポジットの支払いは、デポジット型ライフカードのお届け時に代金引換として手続きします。デジポット金額10万円を選べば、ETCカードを無料で発行可能。弁護士無料相談サービスが付帯しており、万が一の場合でも安心です。キャッシングサービスは利用できませんが、一般カードと同様ショッピングには利用できるため、審査に不安がある方におすすめです。

審査に不安がある方におすすめ デジポット型ライフカードの詳細を公式サイトで確認

申込方法と入会キャンペーン

最後にライフカードの申し込み方法をまとめます。ライフカードはWebから簡単に申込可能で、最短2営業日で発行できます。申し込みの流れは以下の通りです。

最後にライフカードの申し込み方法をまとめます。ライフカードはWebから簡単に申込可能で、最短2営業日で発行できます。申し込みの流れは以下の通りです。申込方法

急いでカードを発行したい場合は、正午までに手続きを完了しましょう。正午以降になると、翌営業日の受付となります。クレジットカードの支払い口座の登録を求められるため、口座情報がわかるものを用意しておくと手続きがスムーズです。- オンラインでお申込内容を入力

- オンラインでお支払いの口座設定

- 審査結果メールの受信(最短1営業日後)

- カード発行(最短2営業日後)

ライフカードは自宅宛てに、普通郵便で届きますが、契約内容や手続き内容によっては、簡易書留郵便や本人限定郵便で届く場合もあります。受け取りには、本人確認書類が必要な場合があるため、準備しておきましょう。

入会キャンペーン

2024年5月現在、ライフカードでは以下のキャンペーンが実施されています。

2024年5月最新!キャンペーン情報

- 新規入会&条件達成で最大15,000円キャッシュバック

紹介しているライフカードの中では、デジポット型ライフカードを除くすべてのカードで実施中です。最大20,000円がキャッシュバックされるチャンスのため、お得にライフカードを申し込むなら、公式サイトでの確認がおすすめです。

年会費永年無料!誕生日にはポイント還元率+3倍! ライフカードの詳細を公式サイトで確認

まとめ:ポイントアップ特典が豊富なおすすめクレジットカード

ライフカードは基本ポイント還元率は一般的ですが、誕生日には+3倍になるなどのポイントアップ特典が豊富です。独自調査による口コミでも評判の特典で、誕生日月に買い物をまとめるなどうまく特典を活用しているユーザーが多く見られました。

ライフカードは基本ポイント還元率は一般的ですが、誕生日には+3倍になるなどのポイントアップ特典が豊富です。独自調査による口コミでも評判の特典で、誕生日月に買い物をまとめるなどうまく特典を活用しているユーザーが多く見られました。ライフカード<年会費無料>なら、永年年会費無料でカードを満ち続けられることがメリット。旅行傷害保険がほしい場合は、年会費がかかるものの海外旅行傷害保険が自動付帯しているライフカード<旅行傷害付き>がおすすめです。

学生の方なら、学生専用ライフカードが最適。年会費無料の上に、海外旅行傷害保険が自動付帯している、海外での利用金額がキャッシュバックされるなどメリットも豊富です。審査に不安がある方には、デジポット型ライフカードが向いているでしょう。保証金を預けることでクレジットカードが利用できるため、審査が不安な方でも発行できる可能性が高いです。

ライフカードは、選べる種類が豊富なため、様々な方におすすめできるクレジットカードです。初めてクレジットカードを持つ方や、年会費が無料でコスパの高いクレジットカードが欲しい方におすすめです。ライフカードを発行して、よりお得なキャッシュレスライフを送ってみてください。

年会費永年無料!誕生日にはポイント還元率+3倍! ライフカードの詳細を公式サイトで確認

よくある質問

ここから先は、ライフカードのよくある質問を紹介します。ライフカードの詳細をもっと知りたい方は、ぜひこちらもご参考ください。

ここから先は、ライフカードのよくある質問を紹介します。ライフカードの詳細をもっと知りたい方は、ぜひこちらもご参考ください。

学生におすすめのライフカードは?

学生にメリットが多い、学生専用ライフカードがおすすめです。キャッシングはできる?

デジポット型ライフカードはキャッシングができませんが、そのほかのライフカードはキャッシング枠があれば利用できます。締め日と支払日は?

ライフカードの締め日は毎月5日、キャッシングは、月末が締め日です支払日は当月27日もしくは翌月3日ですが、指定した金融口座によって異なります。

解約方法は?

ライフカードは、電話一本で解約できます。ライフカードのサポートデスクに問い合わせし、指示に従って解約手続きを進めれば解約完了です。一度ライフカードを解約してしまうと、貯めたポイント・家族カード・ETCカードも失効されるので注意してください。利用残高が残っている場合は、ライフカードを解約したとしても後日請求が来るので、しっかり支払いを済ませておきましょう。

ETCカードや家族カードは発行できる?

ライフカードはETCカードと家族カード、どちらも発行可能です。ただし学生専用カードは家族カードを発行できません。家族カードは本カードと同じ特典が付いており、貯まったポイントは本カード分と合算されます。ETCカードは年会費無料のカードは2年目以降年会費がかかりますが、本カードが年会費有料の場合は無料になります。

ライフカードの公式会員サイトにログインする方法は?

ライフカードの会員サイトは「Web Desk」というサイト名で、ライフカード発行時に作られるIDとパスワードでいつでもログインできます。公式サイトは毎回ログインする必要がありますが、ライフカード公式アプリなら毎回のログインが不要です。ライフカードを発行したら、同時にライフカードアプリもダウンロードしておきましょう。

独自アンケートによる口コミ調査概要

当記事では、独自アンケートにより取得した口コミ調査を利用して記事作成を行っています。実施概要は以下の通りです。独自クレジットカードアンケートの実施概要

【実査方法】クラウドワークス【調査対象】ライフカード・ライフカードStellaを利用している男女

【有効回答数】17名

【調査実施時期】2023年11月

当ページ利用上のご注意

- 当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。

- 当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。

PICKUP

CONTENTS