法人カードは、仕事に関する経費の精算や処理などの手間を減らせる以外にも様々なメリットがありますが、申し込み前に注意しなければならない点もあります。

法人カードの利用がおすすめな理由

- 経費精算や処理にかかる工数を削減できる

- ポイント還元のあるカードなら何らかの恩恵を受けられる

- 仕事に関する特典が豊富なら出張の補助やトラブル対処といったサポートを受けられる

- 複数人で使うこともできるため利用者の管理も可能

- 個人事業主なら個人用と併用することで確定申告の手間が削減できる

法人カードを利用する際の注意点

- 利用するカードによって年会費がかかることがある

- 複数枚発行できるかはカードによって異なる

- 利用できる特典はカード会社やカードランクによって異なる

- 法人か個人事業主かで利用できるカードが異なる

- 利用する際は所定の審査を受けて通過する必要がある

これらを押さえれば、ご自身にとってどの法人カードが良いのかを決める判断ができるでしょう。とはいえ、「発行会社・ランク・利用対象者・サービス内容」といった要素で迷う方も多いのではないでしょうか。

そこで、HonNe編集部では、専門家監修の元で法人カードのおすすめを14枚に厳選しました。カードのメリット・デメリットだけでなく実際に利用した人の口コミも紹介するので、これから法人カードを利用したい人はぜひご覧ください。

| カード名 | 券面画像 | 年会費 (税込み) | 追加カードの発行(税込み) | ポイント還元率 | 特筆点 |

|---|---|---|---|---|---|

| 三井住友カード ビジネスオーナーズ 詳細 |  | 永年無料 | 最大18枚 | 0.5%~最大1.5% | 新規入会後条件達成で ポイントの付与あり |

| ライフカード ビジネスライトプラス 詳細 |  | 永年無料 | 最大3枚 | 0.5% | 弁護士無料相談や カーシェアサービスでの優遇特典あり |

| UPSIDER カード 詳細 |  | 永年無料 | 発行不可 | 1.0% | 最大10億円まで融資を受けられる可能性あり |

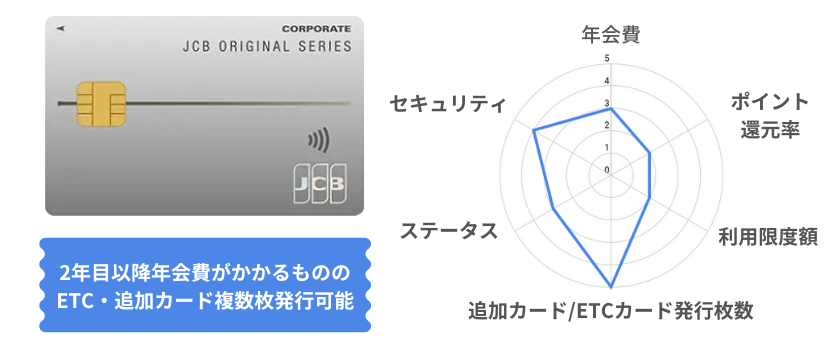

| JCB法人カード 詳細 |  | 初年度無料 通常1,375円 | 複数枚 | 0.5%~10.0%※2 | 業界初のサイバーセキュリティ保険を展開 |

| JCB Biz ONE (一般) 詳細 |  | 永年無料 | 発行不可 | 1.0%~10.50%※2 | 個人事業主に向けたサービスが豊富 |

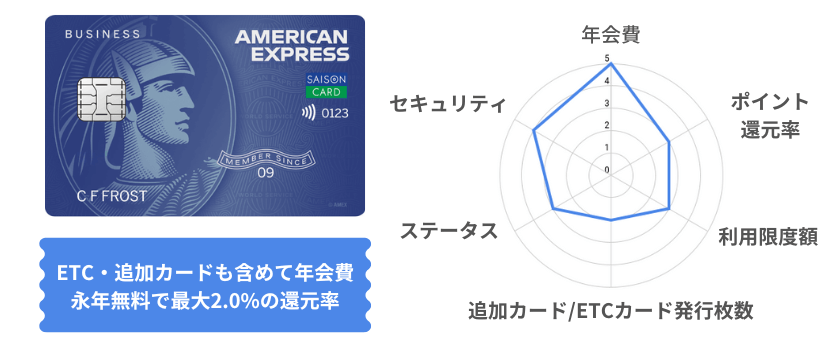

| セゾンコバルト ビジネスアメックス 詳細 |  | 永年無料 | 最大9枚 | 0.5%~最大2.0% | AmazonやCrowdWorksの利用で 還元率が通常の4倍になる |

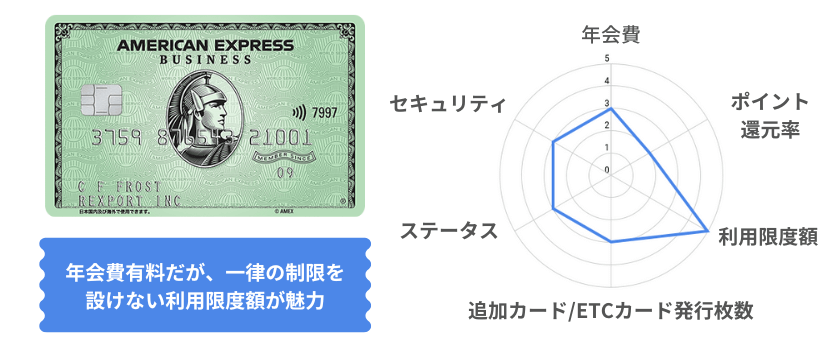

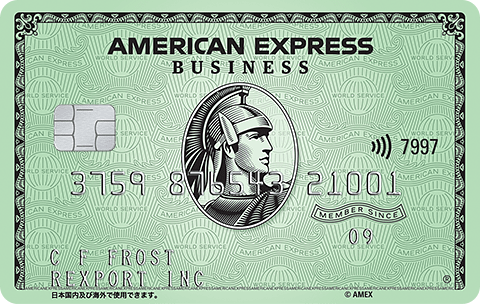

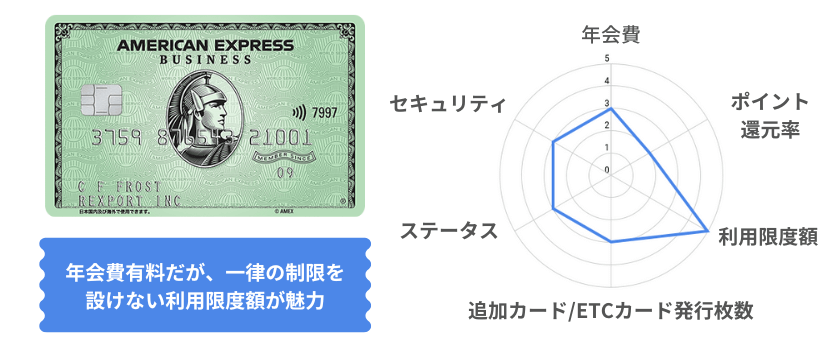

| アメックス ビジネスグリーン 詳細 |  | 13,200円 | 複数枚 付帯特典なし:無料※4 付帯特典あり:6,600円 | 0.5%~1.0%※3 | 利用枠は一律の規定なし |

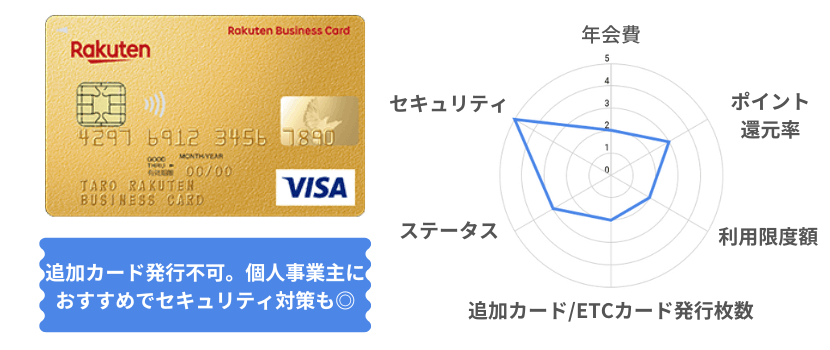

| 楽天ビジネスカード 詳細 |  | 2,200円※6 | 発行不可 | 1.0%~最大5.0% | 基本還元率が他社と比較しても高水準 |

| 三井住友カード ビジネスオーナーズ ゴールド 詳細 |  | 5,500円 | 最大18枚 年会費は無料 | 0.5%~1.5% | 年間で100万円以上利用すると 年会費が永年無料になる |

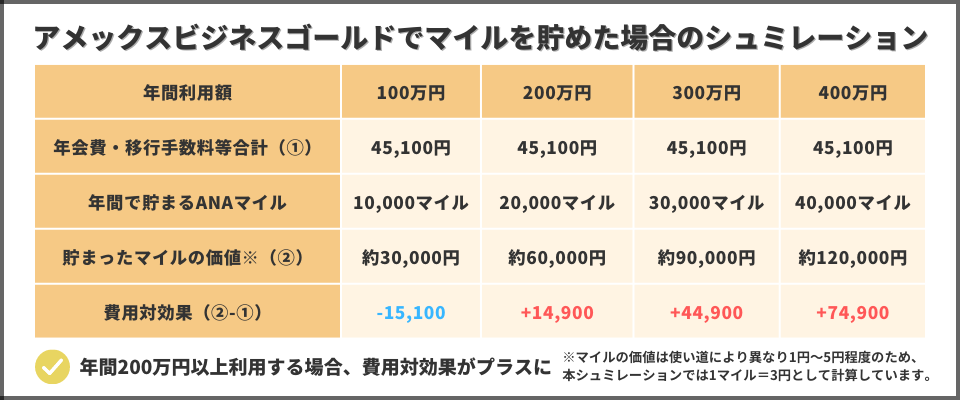

| アメックス ビジネスゴールド 詳細 |  | 49,500円 | 複数枚 付帯特典なし:無料※4 付帯特典あり:13,200円 | 0.5%~1.0%※3 | 空港ラウンジの利用サービスの他に アメックスならではの特典あり |

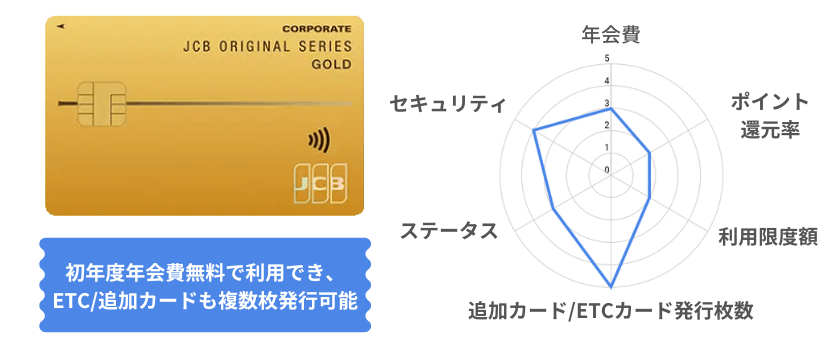

| JCBゴールド 法人カード 詳細 |  | 初年度無料 通常11,000円 | 複数枚 代表者と同時申込みで初年度無料 通常3,300円 | 0.5%~10.00%※2 | 年会費に対して受けられるサービスが豊富 |

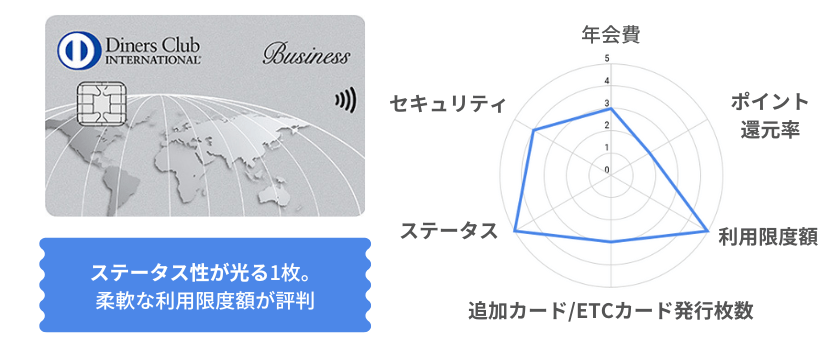

| ダイナースクラブ ビジネスカード 詳細 |  | 27,500円 | 最大4枚 2枚目まで無料※5 | 0.4%~1.0% | ANAマイルへの還元率が高い |

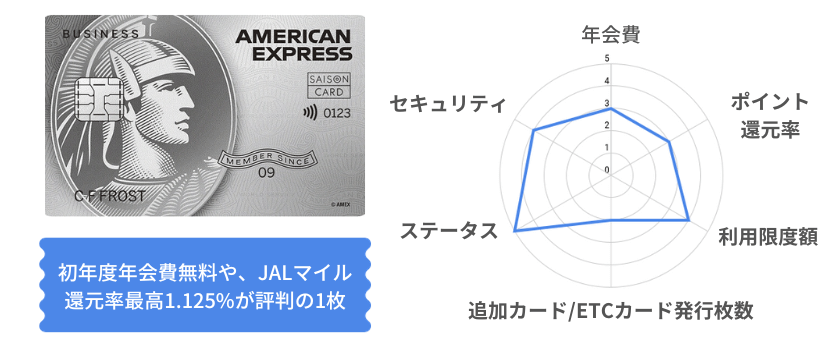

| セゾンプラチナ ビジネスアメックス 詳細 |  | 33,000円 | 最大9枚 3,300円 | 0.5% | 「プライオリティ・パス」が非常に人気 |

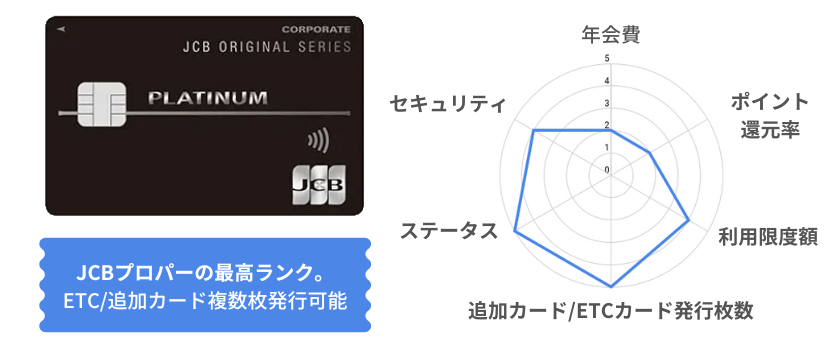

| JCBプラチナ 法人カード 詳細 |  | 33,000円 | 複数枚 6,600円 | 0.5%~10.00%※2 | 対象レストランを2名で利用した際に1名無料になる |

- 上記法人カード・ビジネスカード情報は2025年7月の情報です。記載金額はすべて税込み価格です。

- 還元率は交換商品により異なります。

- メンバーシップ・リワード・プラス加入時

- 判定期間内にカード利用がない場合、管理手数料として3,300円(税込)かかります。

- 3枚目以降は年間5,500円のカード維持手数料が必要です。

- 別途楽天プレミアムカード年会費11,000円が必要です。

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

トータルマネーコンサルタント

福岡大学法学部法律学科卒業。2006年11月、世界共通水準のFP資格であるCFP®認定を受けると同時に、国家資格であるファイナンシャル・プランニング技能士1級を取得。2017年10月に独立し、コンサルタントとしての個人向け相談や、資産運用などにまつわるセミナー講師のほか、大手金融メディアへの執筆および監修に携わる。

現在は年間300本以上の執筆・監修をこなし、これまでの執筆・監修実績は2,500本を超える。

目次

法人カードの比較ポイントを解説!自分にとって最強のビジネスカードの選び方

法人カードを一言で表すと、「ビジネス利用限定で使えるクレジットカード」です。

上手に活用することで日々の精算対応の時間を削減したり、仕事に関わるサービスを利用できたりするため、持っていて損はないと言えるでしょう。

ただし、法人カードには様々な特徴があるのも事実です。

例えば、年会費が無料なカードもあれば、10万円以上するものもあります。

つまり、ご自身の利用方法に合わせたカードの選び方ポイントを把握してから、カードへ申し込みすることが重要です。

最強法人カード・ビジネスカードを選ぶ際のポイント

- 法人カードの年会費で選ぶ(追加カードやETCカードを含む)

- 追加カード・ETCカードの発行可能枚数で選ぶ

- 法人カードのポイント還元率・マイル還元率で選ぶ

- 法人カードの利用可能枠で選ぶ

- 法人カードのセキュリティ性や付帯サービス・優待特典で選ぶ

すでに選ぶ基準が決まっている人は以下のランキングをチェック!

法人カードの年会費で選ぶ(追加カードやETCカードを含む)

一般的に法人カードは、高額な利用になりやすいことや、法人団体を利用対象としていたことから年会費が適用されているケースが一般的でした。

しかし、昨今では個人事業主やフリーランスといった働き方をされているケースも増えてきたため、年会費がかからない法人カードも発行されています。

なお、年会費がかからないからといって法人団体が利用できないことはありません。

したがって、毎年かかる経費を少しでも削減しつつ、日々の精算業務を楽にしたい人や企業に向いているのが「年会費無料」の法人カードといえるでしょう。

| カード名 | 券面画像 | 年会費 (税込み) | 追加カード年会費 (税込み) | ETC年会費 (税込み) | 詳細ページ |

|---|---|---|---|---|---|

| 三井住友カード ビジネスオーナーズ |  | 永年無料 | 永年無料 | 550円 (初年度無料・2年目以降も年1回以上の利用で無料) | 詳しい情報はこちら |

| ライフカード ビジネスライトプラス |  | 永年無料 | 永年無料 | 永年無料 | 詳しい情報はこちら |

| UPSIDER カード |  | 永年無料 | 永年無料 | 発行なし | 詳しい情報はこちら |

| JCB法人カード |  | 初年度無料 通常1,375円 | 代表者と同時申込で初年度無料 通常1,375円 | 永年無料 | 詳しい情報はこちら |

| JCB Biz ONE (一般) |  | 永年無料 | 発行不可 | 永年無料 | 詳しい情報はこちら |

| セゾンコバルト ビジネスアメックス |  | 永年無料 | 永年無料 | 永年無料 | 詳しい情報はこちら |

| アメックス ビジネスグリーン |  | 13,200円 | 付帯特典なし:無料※3 付帯特典あり:6,600円 | 無料 | 詳しい情報はこちら |

| 楽天ビジネスカード |  | 2,200円 ※別途楽天プレミアムカード年会費11,000円が必要 | 発行不可 | 1枚目:無料 2枚目以降:550円 | 詳しい情報はこちら |

| 三井住友カード ビジネスオーナーズ ゴールド |  | 5,500円 | 3,300円 | 永年無料 | 詳しい情報はこちら |

| アメックス ビジネスゴールド |  | 49,500円 | 付帯特典なし:無料※3 付帯特典あり:13,200円 | 無料 | 詳しい情報はこちら |

| JCBゴールド 法人カード |  | 初年度無料 通常11,000円 | 代表者と同時申込みで初年度無料 通常3,300円 | 永年無料 | 詳しい情報はこちら |

| ダイナースクラブ ビジネスカード |  | 27,500円 初年度無料のキャンペーン実施中 | 2枚目まで無料※4 | 永年無料 | 詳しい情報はこちら |

| セゾンプラチナ ビジネスアメックス |  | 33,000円 | 3,300円 | 永年無料 | 詳しい情報はこちら |

| JCBプラチナ 法人カード |  | 33,000円 | 6,600円 | 永年無料 | 詳しい情報はこちら |

- 上記法人カード・ビジネスカード情報は2025年7月の情報です。

- 対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページをご確認ください。

- 判定期間内にカード利用がない場合、管理手数料として3,300円(税込)かかります。

- 3枚目以降は年間5,500円のカード維持手数料が必要です。

法人カードにおける年会費は以下のように設定されることが一般的です。中には、2年目以降は有料となってしまうケースがあるため、申し込み前に正しく条件を確認しましょう。

法人カードの年会費の種類

- 年会費永年無料

- 初年度のみ年会費無料

- 一定額以上のカード利用で翌年度の年会費が無料

- キャンペーン中の申し込みで初年度年会費無料

- 年会費有料

一般ランク以上は年会費が設定されるケースがほとんど

法人カードは、基本的に「一般」「ゴールド」「プラチナ」という順番でランクが設定されています。

ゴールド以降のランクは、年会費が設定されているケースがほとんどであるため、年会費をかけたくない人は一般ランクの中から選択する必要があります。

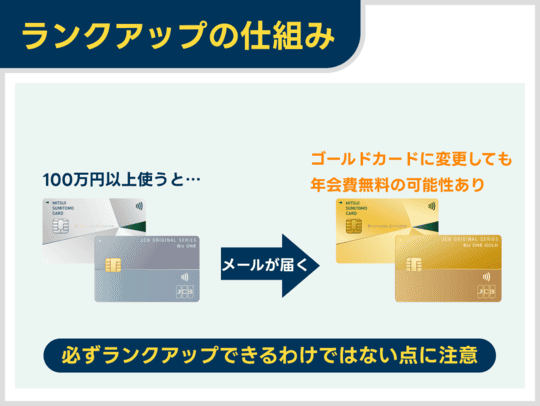

ただし、三井住友カード ビジネスオーナーズやJCB Biz ONEといった一部の法人カードでは、年間100万円以上利用する人に対して年会費を免除するサービスを実施しています。

ゴールドランクの場合、受けられるサービスや特典が一般ランクよりも豊富である傾向があるため、

年間100万円以上利用する可能性が高い人は、三井住友カード ビジネスオーナーズやJCB Biz ONEといった法人カードも選択肢に入れましょう。

100万円以上の利用で

翌年の年会費を免除可能!

最大16枚まで追加カードを発行可能!いずれも年会費が無料になる特徴を持つため、ゴールドカードを複数枚用意したい場合におすすめです。

決算書・登記簿謄本不要で

最短当日に審査完了!

100万円以上の利用で

翌年の年会費を免除可能!

個人事業主やフリーランスの方におすすめなビジネスカード。ポイント還元率が通常の2倍であるため、ポイントがどんどん貯まります。

年会費永年無料で還元率1.0%!

関連記事

上記の法人カードについて徹底的に比較をした記事です。どっちを選べば良いか迷う人はこちらの記事も参考にしてください。

【どっちがおすすめ?】三井住友カード ビジネスオーナーズとJCB Biz ONEの違いと共通点

追加カード・ETCカードの発行可能枚数で選ぶ

法人カードは、複数人で利用することも想定されているため、追加カードを発行できるケースや、自動車での移動が多い人や企業向けにETCカードを発行できるものもあります。

中には追加カードやETCカードを発行できない法人カードもあるため、複数人での利用や自動車利用が多いことで法人カードの導入を検討している人は注意しましょう。

| カード | 画像 | 追加発行可能枚数 | 詳細 |

|---|---|---|---|

| 三井住友カード ビジネスオーナーズ |  | 最大18枚 | カードの詳細 |

| ライフカード ビジネスライトプラス |  | 3枚 | カードの詳細 |

| UPSIDER カード |  | 無制限 | カードの詳細 |

| JCB法人 カード |  | 複数枚 | カードの詳細 |

| JCB Biz ONE (一般) |  | 発行不可 | カードの詳細 |

| セゾンコバルト ビジネスアメックス |  | 最大9枚 | カードの詳細 |

| アメックス ビジネスグリーン |  | 複数枚 | カードの詳細 |

| 楽天ビジネス カード |  | 発行不可 | カードの詳細 |

| 三井住友カード ビジネスオーナーズ ゴールド |  | 最大18枚 | カードの詳細 |

| アメックス ビジネスゴールド |  | 複数枚 | カードの詳細 |

| JCBゴールド 法人カード |  | 複数枚 | カードの詳細 |

| ダイナースクラブ ビジネスカード |  | 4枚 | カードの詳細 |

| セゾンプラチナ ビジネスアメックス |  | 最大9枚 | カードの詳細 |

| JCBプラチナ 法人カード |  | 複数枚 | カードの詳細 |

- 上記法人カード・ビジネスカード情報は2025年7月の情報です。

また、複数枚発行すると不正利用といったセキュリティ面のリスクが生じる可能性も高まる点には注意しましょう。

複数枚の発行やETCカードを検討している人は、以下の券種がおすすめです。

追加カードの制限がないため

複数人数の利用に向いているカード

契約時に申請をすることで初年度の年会費を無料で追加カードの発行が可能!

クラウド会計ソフトとの連携も可能

アメックスのプロパー

法人カード!

追加カードは2種類から選択可能!付帯特典ありの場合は、年会費6,600円(税込み)になり、付帯なしの場合は無料で利用可能です。ただし、判定期間内にカード利用がない場合は、年会費無料のタイプであっても、管理手数料として3,300円(税込)を支払う必要があるため注意しましょう。

他社のゴールドランク並みの

サービスを利用可能

法人カードのポイント還元率・マイル変換率で選ぶ

法人カードは、利用金額に応じて各社が定めるポイントを還元したり、マイルへ変換したりしてくれるサービスを展開しています。

| カード | 画像 | 基本ポイント 還元率 | 詳細 |

|---|---|---|---|

| 三井住友カード ビジネスオーナーズ |  | 0.5%~ 1.5%※¹ | カードの詳細 |

| ライフカードビジネスライトプラス |  | 0.5% | カードの詳細 |

| UPSIDERカード |  | 1.0〜 1.5% | カードの詳細 |

| JCB法人カード |  | 0.5%~ 10.00%※² | カードの詳細 |

| JCB Biz ONE(一般) |  | 1.0%~ 10.50%※² | カードの詳細 |

| セゾンコバルトビジネスアメックス |  | 0.5% | カードの詳細 |

| アメックスビジネスグリーン |  | 0.5% | カードの詳細 |

| 楽天ビジネスカード |  | 1.0% | カードの詳細 |

| 三井住友カード ビジネスオーナーズ ゴールド |  | 0.5% | カードの詳細 |

| アメックスビジネスゴールド |  | 0.5%~ 1.0%※³ | カードの詳細 |

| JCBゴールド法人カード |  | 0.5%~ 10.00%※² | カードの詳細 |

| ダイナースクラブ ビジネスカード |  | 0.4% | カードの詳細 |

| セゾンプラチナビジネスアメックス |  | 0.5% | カードの詳細 |

| JCBプラチナ法人カード |  | 0.5%~10.00%※² | カードの詳細 |

- 上記法人カード・ビジネスカード情報は2025年7月の情報です。

- ¹対象の個人カードとの2枚持ちが条件です

- ²還元率は交換商品により異なります。

- ³メンバーシップ・リワード・プラス加入時

ポイント還元率が高い法人カードを選ぶことで、よりお得に利用できるでしょう。

例えば、法人カードの利用で貯めたポイントは経費支払いへの利用や、普段利用しているECサイトで使うことができます。マイルを貯めている人であれば、効率よく変換することもできるでしょう。

法人カード・ビジネスカードの利用で経費を削減したい経営者や個人事業主は、ポイント還元率・マイルの還元率が高いカードを比較しましょう。

法人カードの利用可能額で選ぶ

法人カードには、利用できる上限額が定められているケースがほとんどです。

| カード | 画像 | 利用可能枠 | 詳細 |

|---|---|---|---|

| 三井住友カード ビジネスオーナーズ |  | ~500万円 ※¹ | カードの詳細 |

| ライフカード ビジネスライトプラス |  | 10万~最大500万円 | カードの詳細 |

| UPSIDER カード |  | 最大10億円 | カードの詳細 |

| JCB法人 カード |  | ~500万円 ※¹ | カードの詳細 |

| JCB Biz ONE(一般) |  | ~500万円 ※¹ | カードの詳細 |

| セゾンコバルト ビジネスアメックス |  | 一律の可能枠を 設定せず柔軟に対応 | カードの詳細 |

| アメックス ビジネスグリーン |  | 一律の可能枠を 設定せず柔軟に対応 | カードの詳細 |

| 楽天ビジネス カード |  | 最大300万円 ※² | カードの詳細 |

| 三井住友カード ビジネスオーナーズ ゴールド |  | ~500万円 ※¹ | カードの詳細 |

| アメックス ビジネスゴールド |  | 一律の可能枠を 設定せず柔軟に対応 | カードの詳細 |

| JCBゴールド 法人カード |  | 10万~最大500万円 | カードの詳細 |

| ダイナースクラブ ビジネスカード |  | 一律の可能枠を 設定せず柔軟に対応 | カードの詳細 |

| セゾンプラチナ ビジネスアメックス |  | 一律の可能枠を 設定せず柔軟に対応 | カードの詳細 |

| JCBプラチナ 法人カード |  | 最大10億円 | カードの詳細 |

- 上記法人カード・ビジネスカード情報は2025年7月の情報です。

- ¹ 所定の審査があります。

- ² 楽天プレミアムカードとの合算

上記のように多くのカードが可能枠500万円に設定されていますが、中にはそれ以上の金額で利用できる可能性がある法人カードもあります。

利用可能枠を基準に選ぶことも重要な要素のひとつといえるでしょう。

実際の利用可能額は申し込み後の審査で定まる

注意点として、実際の利用額は申し込み後に実施される審査によって定まります。

これは、利用者の財政状況などを元に、どれくらいの利用額であれば健全にサービスの活用ができるかをカード会社が判断するからです。

なお、この審査は法律で定められているため、回避したりや甘く実施してもらったりすることはできません。

審査結果で想定よりも少ない金額での運用にならないように、最初は必要最低限の金額でも吸い込みすることも重要です。

また、利用実績を積み重ねれば上限額の範囲内で増額してもらえます。

例えば、UPSIDERカードでは以下のような口コミが公式サイトに表示されているため、柔軟な対応を受けることも可能でしょう。

担当者によるカスタマーサポートがあるのは、嬉しいですね。

引用:UPSIDERカード公式サイト

SaaSツールでは、AIやチャット対応のみの場合も多いと思うのですが、UPSIDERでは広告業界への理解が深い担当者がついてくれているので助かります。

与信枠も相談後にすぐに上げていただけて、驚きました。

与信枠は導入当初から約4倍まで増えています。

法人カードのセキュリティ性で選ぶ

法人カードを利用する際は、セキュリティ面も注意しなければなりません。

紛失した際や、不正利用を受けた際にセキュリティ対応が不十分だと、思わぬトラブルに巻き込まれてしまう可能性が高まるからです。

対策の具体例

- 券面にカード番号がないナンバーレス仕様

- 利用できる支払いの制限

- トラブル発生前後のサポートサービス

例えば、JCB法人カードでは上記の対策の他に、業界初のサイバーリスク総合支援サービスを展開しました。

近年では、インターネットを介した被害が増えていることもあるため、トラブル発生時に担当と電話で相談できるサービスがあることは、法人カードを選ぶ際の基準のひとつになるでしょう。

インターネット利用におけるセキュリティ不安をお持ちの人は、JCB法人カードの利用を検討してみてはいかがでしょうか。

オンライン申し込みすれば初年度年会費無料!

おすすめ法人カード・ビジネスカード最強14枚を比較!

当編集部おすすめの人気法人カード・ビジネスカード14枚を比較した一覧表を紹介します。

自分にとって最強の1枚を選ぶため、選び方を参考に各法人カードを比較しましょう。

| 項目 | 三井住友カード ビジネス オーナーズ | ライフカード ビジネスライト プラス | UPSIDERカード | JCB法人カード | JCB Biz ONE (一般) | セゾンコバルト ビジネス アメックス | アメックス ビジネス グリーン | 楽天 ビジネスカード | 三井住友カード ビジネス オーナーズ ゴールド | アメックス ビジネス ゴールド | JCBゴールド 法人カード | ダイナース クラブ ビジネス カード | セゾンプラチナ ビジネス アメックス | JCBプラチナ 法人カード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 画像 |  |  |  |  |  |  |  |  |  |  |  |  |  |  |

| 国際ブランド | Visa Mastercard® | Visa Mastercard® JCB | Visa | JCB | JCB | American Express | American Express | Visa | Visa Mastercard® | American Express | JCB | Diners Club | American Express | JCB |

| 年会費(税込み) | 永年無料 | 永年無料 | 永年無料 | 初年度無料 通常1,375円 | 永年無料 | 永年無料 | 13,200円 | 2,200円 ※⁴ | 5,500円 ※⁶ | 49,500円 | 11,000円 | 27,500円 初年度無料のキャンペーン実施中! | 33,000円 | 33,000円 |

| 基本ポイント還元率 | 0.5%~1.5% ※¹ | 0.5% | 1.0〜1.5% | 0.5%~10.00% ※³ | 1.0%~10.50% ※³ | 0.5% | 0.5% | 1.0% | 0.5% | 0.5%~1.0% ※⁷ | 0.5%~10.00% ※³ | 0.4% | 0.5% | 0.5%~10.00% ※³ |

| 追加カード年会費(税込み) | 永年無料 | 永年無料 | 永年無料 | 代表者と同時申込みで初年度無料 通常1,375円 | 発行不可 | 永年無料 | 付帯特典なし:無料 ※⁹ 付帯特典あり:6,600円 | 発行不可 | 永年無料 | 付帯特典なし:無料 ※⁹ 付帯特典あり:13,200円 | 初年度無料 通常11,000円 | 2枚まで無料※⁸ | 3,300円 | 6,600円 |

| ETC年会費(税込) | 550円 (初年度無料・2年目以降も年1回以上の利用で無料) | 永年無料 | 発行なし | 永年無料 | 無料 | 永年無料 | 無料 | 1枚目:無料 2枚目〜:550円 | 550円 (初年度無料・2年目以降も年1回以上の利用で無料) | 無料 | 無料 | 無料 | 無料 | 無料 |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:ー | 海外:ー 国内:ー | 海外:ー 国内:ー | 海外:最高3,000万円(利用付帯) 国内:最高3,000万円(利用付帯) | 海外:– 国内:– | 海外:ー 国内:ー | 海外:最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) | 海外:最高5,000万円(一部自動付帯) 国内:最高5,000万円(自動付帯) | 海外:最高2,000万円(利用付帯) 国内:最高2,000万円(利用付帯) | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) | 海外:最高1億円(一部自動付帯) 国内:最高1億円(利用付帯) | 海外:最高1億円(利用付帯) 国内:最高5,000万円(自動付帯) | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) |

| 利用可能枠 | ~500万円 ※² | 10万~最大500万円 | 最大10億円 | ~500万円 ※² | ~500万円 ※² | 一律の可能枠を設定せず柔軟に対応 | 一律の可能枠を設定せず柔軟に対応 | 最大300万円 ※⁵ | ~500万円 ※² | 一律の可能枠を設定せず柔軟に対応 | ~500万円 ※² | 一律の可能枠を設定せず柔軟に対応 | 一律の可能枠を設定せず柔軟に対応 | ~500万円 ※² |

| 追加カード発行枚数 | 最大18枚 | 3枚 | 無制限 | 複数枚 | 発行不可 | 最大9枚 | 複数枚 | 発行不可 | 最大18枚 | 複数枚 | 複数枚 | 4枚 | 最大9枚 | 複数枚 |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

- 上記法人カード・ビジネスカード情報は2025年7月の情報です。

- ¹ 対象の個人カードとの2枚持ちが条件です。

- ² 所定の審査があります。

- ³ 還元率は交換商品により異なります。

- ⁴ 別途楽天プレミアムカード年会費11,000円が必要

- ⁵ 楽天プレミアムカードとの合算

- ⁶ 100万円以上の利用で次年度以降永年無料

- ⁷ メンバーシップ・リワード・プラス加入時

- ⁸ 3,4枚目は年間5,500円のカード維持手数料が必要

- ⁹ 判定期間内にカード利用がない場合、管理手数料として3,300円(税込)かかります。

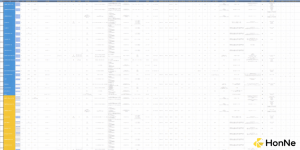

※実際に使っている各カードの情報管理シート

(タップで大画面表示)

14枚の法人カード・ビジネスカードの比較表を確認しました。

以下では、比較表で紹介した法人カードを用途・目的別のおすすめランキングで解説します。

まずは、年会費無料や安い年会費で利用したい方に向け、一般ランクの法人カード・ビジネスカードおすすめランキングを紹介します。

クレジットカードの専門家によるおすすめポイントの解説も確認しつつ、各法人カードの特徴やメリットを比較しましょう。

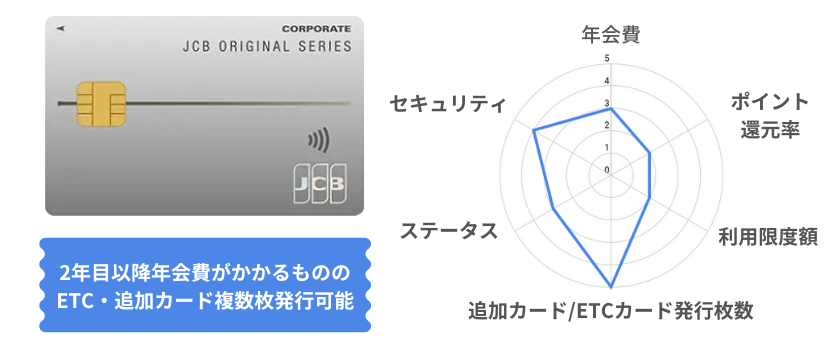

- 各法人カード・ビジネスカードのレーダーチャートは以下基準により点数化しております。基準に当てはまらないものはHonNe編集部でスペックを確認し個別で点数化しております。

年会費に関する採点基準

- 【本カード年会費】

永年無料:3点

初年度のみ無料もしくは利用額等に応じた年会費優遇あり:2点

初年度から年会費有料:1点

- 【追加カード年会費】

永年無料:1点

初年度から有料:0点

- 【ETCカード年会費】

永年無料:1点

初年度から有料:0点

ポイント還元率に関する採点基準

- 【基本ポイント還元率】

1.1%以上:3点

0.6%~1.0%:2点

0~0.5%以下:1点

- 【最高ポイント還元率】

1.1%以上:2点

0~1.0%:1点

追加カード発行可能枚数

- 【追加カード発行可能枚数】

制限なし:2点

枚数制限あり:1点

発行不可:0点

- 【ETCカード発行可能枚数】

永年無料:1点

初年度から有料:0点

- 【追加カード・ETCカード両方発行可能な場合】

無制限で発行可能:1点

ステータスに関する採点基準

- 【法人カードのランク】

法人プラチナカード:5点

法人ゴールドカード:4点

一般法人カード:3点

セキュリティ対策に関する採点基準

- 【公式サイト等で確認できるセキュリティ対策の数】

9個以上:5点

5個~8個:4点

3個以下:3点

年会費無料や高いポイント還元率も!一般法人カードを比較したおすすめランキング

一般ランクの法人カードランキング

- 1位 三井住友カード ビジネスオーナーズ

- 2位 ライフカードビジネスライトプラス

- 3位 UPSIDERカード

- 4位 JCB法人カード

- 5位 JCB Biz ONE

- 6位 セゾンコバルトビジネスアメックス

- 7位 アメックスビジネスグリーン

- 8位 楽天ビジネスカード

一般法人カードはゴールドカードやプラチナカードと比較して年会費無料や年会費が安い上、ポイント還元率が高い法人カードもあり、コスパ最強の法人カードを利用したい方におすすめです。

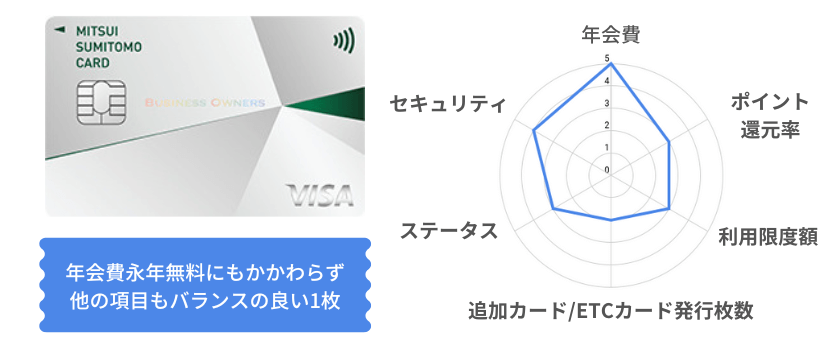

一般ランクの法人カードを比較したおすすめランキング1位の三井住友カード ビジネスオーナーズから確認しましょう。

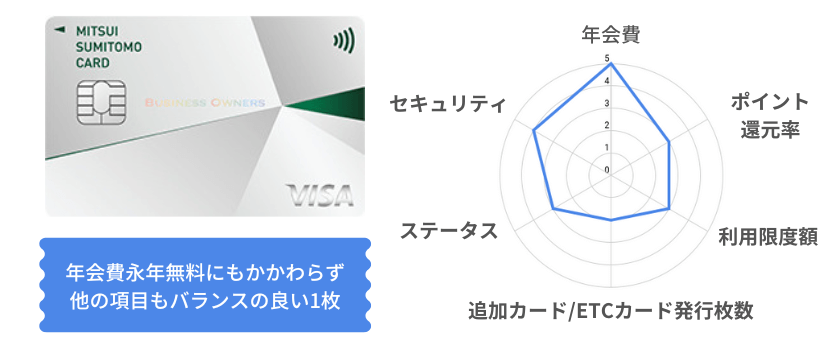

三井住友カード ビジネスオーナーズ~永年無料で最大還元率1.5%のビジネスカード

| 三井住友カード ビジネスオーナーズ詳細 | |||

|---|---|---|---|

| 国際 ブランド | Visa/ Mastercard® | 年会費 | 永年無料 |

| 追加カード年会費 | 永年無料 | 追加カード発行可能枚数 | 最大18枚 |

| ETCカード年会費 | 無料※3 | ETCカード発行可能枚数 | 最大19枚※4 |

| ポイント 還元率 | 0.5%~ 最大1.5% ※対象の個人カードとの2枚持ちが条件です。 | マイル 還元率 | ANA:0.3% JAL:- |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:- | ショッピング | – |

| カード 総利用枠 | ~500万円※5 | 連携可能な会計ソフト | 公式サイトでの明記なし |

| 付帯サービス・優待特典 | ビジネスサポートサービス | 利用代金引き落とし口座 | 個人事業主:個人名義口座・個人事業主(屋号)名口座法人代表者:法人名義口座 |

| 必要書類 | 代表者の本人確認書類 | 申込対象 | 満18歳以上の会社経営者(中小企業代表者、個人事業主) |

- 出典:三井住友カード ビジネスオーナーズ公式サイト

- 表記の金額はすべて税込みです。

- 初年度無料。翌年以降は550円。ただし、2年目以降は前年度に1度でもETC利用の請求があれば無料。

- 1枚の法人カードに対してETCカード1枚の発行。

- 所定の審査があります。

三井住友カード ビジネスオーナーズのメリット

- ~500万円と高いカード利用枠※所定の審査あり

- 対象の個人クレカとの2枚持ちで対象の加盟店やETCなどのポイント還元率が最大1.5%

- 本人確認書類のみで申し込みでき、約1周間でクレジットカード発行

新電力会社乗り換えのデメリット

- 基本ポイント還元率は0.5%と平均的

- 前年に利用しなかった場合ETCカード年会費は550円(税込)かかる

- 国内旅行傷害保険・ショッピング補償は付帯しない

決算書・登記簿謄本不要で

最短当日に審査完了!

最大の総利用枠が高い・ナンバーレスのセキュリティ性など総合的におすすめ

ランキング1位の法人カード「三井住友カード ビジネスオーナーズ」は、総利用枠が~500万円※と、一般カードながら当記事で紹介するゴールド・プラチナカードと比較して劣らないカード利用枠が特徴です。

- 所定の審査あり

また、法人カード券面にはカード番号などの記載がないナンバーレスで、セキュリティに配慮したい方にもおすすめ。

さらに請求書支払い代行サービスが利用でき、請求書払いも法人カードで支払い可能です。

通常現金払いの請求書も法人カードで支払いできるため、資金繰りに悩んだ場合に役立つでしょう。

個人向けカードとの2枚持ちで対象の利用が最大1.5%のポイント還元率に

三井住友カード ビジネスオーナーズは、三井住友カード(NL)など対象の個人向けクレジットカードとの2枚持ちで、対象の加盟店やETCなどのポイント還元率が最大1.5%になる特徴も。

1度の手続きで三井住友カード ビジネスオーナーズと個人向けクレジットカードの三井住友カード(NL)の同時申し込みも可能です。

2枚持てば経費・プライベートの支払いを分けられ、対象の取引では高い還元率でポイントが貯まる上、2枚のクレジットカードのポイントを合算できるため有効にポイントが使える点がメリットです。

クレジットカード専門家のおすすめポイント

FP1級|新井智美

三井住友カード ビジネスオーナーズはおすすめ?

満18歳以上の会社経営者(中小企業代表者もしくは個人事業主)の方で、クレジットカードの保有コストを抑えたい人におすすめのカードです。

NL(ナンバーレス)カードではなく、カード番号が印字されているカードを希望するなら「三井住友ビジネスカード for Owners」を選ぶとよいでしょう。発行枚数が限定されているため、比較的従業員が少ない企業もしくは個人事業主に向いています。ビジネスに利用できるサービスも多く用意されていますので、必要に応じて利用しましょう。

なお、申し込み必要書類は決算書・登記簿謄本不要で本人確認書類のみ。Web完結で5分程度で申し込みできる点も経営者・個人事業主におすすめです。

2025年7月最新のキャンペーン情報

三井住友カード ビジネスオーナーズ(一般)では、「新規入会&条件達成で10,000円相当のVポイントプレゼント」のキャンペーンを実施中です。

〈キャンペーン内容〉

- 新規入会&条件達成で10,000円相当のVポイントプレゼント

※カード入会月+2ヵ月後末までに20万円利用でポイントプレゼント。

※詳細は三井住友カード ビジネスオーナーズ 一般の公式サイトをご確認ください。

決算書・登記簿謄本不要で

最短当日に審査完了!

ライフカードビジネスライトプラス~最短3営業日のスピード発行がおすすめの法人カード

続いて紹介するランキング2位の法人カードは、ライフカードビジネスライトプラス。

ライフカードビジネスライトプラスは、年会費永年無料で最短3営業日のスピード発行が評判の良いおすすめの法人カードです。基本情報から確認しましょう。

| ライフカードビジネスライトプラス詳細 | |||

|---|---|---|---|

| 国際ブランド | Visa Mastercard® JCB | クレジットカード年会費 (税込) | 永年無料 |

| 追加カード年会費 (税込) | 永年無料 | 追加カード発行可能枚数 | 3枚まで |

| ETCカード年会費 (税込) | 永年無料 | ETCカード発行可能枚数 | 複数枚 |

| ポイント還元率 | 0.5% | マイル還元率 | ー |

| 旅行傷害保険 | 海外/ー 国内/ー | ショッピング保険 | - |

| カード利用可能枠 | 10万~最大500万円 | 連携可能な会計ソフト | freee マネーフォワード 弥生会計等 |

| 人気付帯サービス・優待特典 | 弁護士無料相談サービス 旅行サービス「Travel Gate」 | 利用代金 引き落とし口座 | 個人事業主の場合:個人名義口座/個人事業主(屋号) 名口座法人代表者の場合:法人名義口座 |

| 申し込み必要書類 | 代表者の本人確認書類 | 法人カード申し込み対象 | 法人代表者または個人事業主 |

ライフカードビジネスライトプラスのメリット

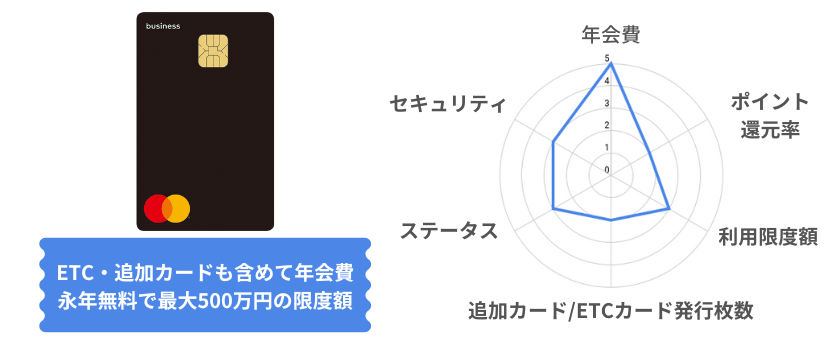

- ETCカードや追加カードも含めて年会費永年無料で利用できる

- 最大500万円の可能枠

- 年間利用額に応じてポイント還元率が最大2倍まで上がる

ライフカードビジネスライトプラスのデメリット

- 基本ポイント還元率は0.5%と平均的

- 旅行傷害保険・ショッピング補償は付帯しない

- 貯めたポイントはマイルに交換できない

一般ランクの法人カードランキング2位で紹介する「ライフカードビジネスライトプラス」は、本カード・ETCカード・追加カード全て年会費永年無料で利用でき、最短3営業日のスピード発行がおすすめポイントです。

ランキング1位で紹介中の三井住友カード ビジネスオーナーズと同じく代表者の本人確認書類のみで申し込みできる上、開業・創業直後でも申し込み可能と公式HPにも明記がある法人カード。

2022年9月30日にはポイント還元サービスも開始し通常1,000円につき1ポイント貯まる上、新規入会後1年間のポイント還元率は通常の1.5倍です。

さらに、年間利用額に応じても最大2倍のポイント還元率まで上がる点も特徴です。

ライフカードビジネスライトは優待特典や付帯サービスこそ最低限ですが、本カード・ETCカード・追加カード全て年会費永年無料で利用したい方や、法人カードの発行を急ぐ方にもおすすめ。

また、2023年春には従来の横型から縦型の券面に刷新し、ナンバーレスのスタイリッシュなデザインとなっています。

ライフカード宣伝部

宣伝課 吾郷 槙哉さん

年会費無料で限度額が高め

ライフカードビジネスライトは、年会費無料で可能枠が最大500万円と高い点が特徴の法人カードです。

ビジネスサポートが豊富

弁護士による法律相談無料サービスやカーシェアの会員カードの発行手数料無料サービスなどの特典が利用できる点も好評!

個人事業主も利用対象になる

法人代表者、個人事業主の方はもちろん、開業・創業したての方も是非ご利用ください!

最短3営業日発行

UPSIDERカード~可能枠最大10億円でスタートアップにおすすめの法人カード

一般法人カードを比較したおすすめランキング3位は、UPSIDERカード。

UPSIDERカードは、「上場のための法人カード」を謳うスタートアップ向け法人カードです。まずは以下で基本情報をご覧ください。

| UPSIDERカード詳細 | |||

|---|---|---|---|

| 国際ブランド | Visa | クレジットカード年会費(税込) | 永年無料 |

| 追加カード年会費(税込) | 永年無料 | 追加カード発行可能枚数 | 無制限 |

| ETCカード年会費(税込) | 発行なし | ETCカード発行可能枚数 | 発行なし |

| ポイント還元率 | 1.0%~ | マイル還元率 | – |

| 旅行傷害保険 | – | ショッピング保険 | – |

| カード可能枠 | 最大10億円 | 連携可能な会計ソフト | ・会計freee ・マネーフォワードクラウド会計 ・弥生会計クラウド等 |

| 人気付帯サービス・優待特典 | – | 利用代金引き落とし口座 | 法人名義口座 |

| 申し込み必要書類 | 顔写真付き身分証1つ | 法人カード申し込み対象 | 法人 ※個人事業主は不可 |

UPSIDERカードのメリット

- ポイント還元率が常時1.0%と高い

- 可能枠が最大10億円

- 電子帳簿保存法・インボイス制度にも対応

- 追加カードともに発行枚数が無制限

- 不正利用時の補償が2,000万円まである

UPSIDERカードのデメリット

- ポイントの利用期限は付与日から半年間

- 個人事業主は利用不可

年会費無料で可能枠は最大10億円のスタートアップ向け法人カード

UPSIDERカードは、年会費無料ながら可能枠が最大10億円です。大きい金額での資金調達が必要なスタートアップ向けのおすすめ法人カードです。

また可能枠だけではなく、ポイント還元率も1.0%~で、法人カードの平均還元率が0.5%ほどである点と比較し、高還元率といえます。

電帳法・インボイス制度にも対応

UPSIDERカードは、電子帳簿保存法やインボイス制度への対応機能を備えており、取引の証憑が法的要件を満たすかを自動的にチェックします。

さらに、証憑が適格請求書かの判断も自動で行い、税の区分までもが自動で選択されるため、複雑な税制対応も簡単になります。全ての情報は一覧で確認可能で、経理作業の時間短縮と正確性の向上に大きく貢献するでしょう。

上記で紹介したようにUPSIDERカードを使えば、事業の拡大や日々の業務の効率化につながり、ビジネスの成長を加速させることが期待できます。

申し込みはWebで完結!

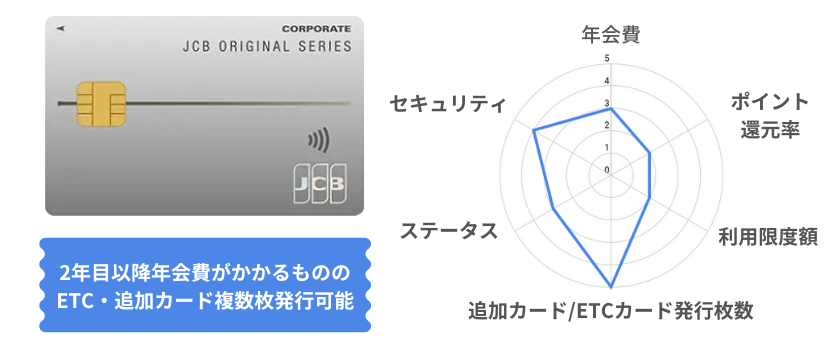

JCB法人カード~初年度年会費無料でETCカード複数枚発行可能

続いて紹介するランキング4位のおすすめ法人カードは、「JCB法人カード」です。

JCB法人カードは、JCBプロパーカードのステータス性がありながらも初年度年会費無料で利用でき、ETCカードを年会費無料で複数枚発行可能など豊富な優待特典・付帯サービスが利用できる1枚。

- ETCカードは希望枚数を発行できない場合あり。

JCB法人カードの基本情報を以下で確認します。

| JCB法人カード詳細 | |||

|---|---|---|---|

| 国際ブランド | JCB | クレジットカード年会費(税込) | 初年度無料 通常1,375円 |

| 追加カード年会費(税込) | 代表者と同時申込みで初年度無料 通常1,375円 | 追加カード発行可能枚数 | 複数枚 |

| ETCカード年会費(税込) | 永年無料 | ETCカード発行可能枚数 | 複数枚 |

| ポイント還元率 | 0.5%~10.00% ※還元率は交換商品により異なります | マイル還元率 | ANAマイル:ー JALマイル:ー |

| 旅行傷害保険 | 海外/最高3,000万円(利用付帯) 国内/最高3,000万円(利用付帯) | ショッピング保険 | 年間補償可能枠100万円(海外のみ) |

| カード利用可能枠 | ~500万円 ※所定の審査があります。 | 連携可能な会計ソフト | 弥生会計・freee会計・ソリマチ |

| 付帯サービス・優待特典 | JCBタクシーチケット/福利厚生倶楽部/出張手配予約サービス | 利用代金引き落とし口座 | 個人事業主の場合:個人事業主(屋号)名口座 法人代表者の場合:法人名義口座 |

| 申し込み必要書類 | 法人申し込みの場合:法人の本人確認書類・法人代表者の本人確認書類 個人事業主の場合:個人事業主の本人確認書類 | 法人カード申し込み対象 | 満18歳以上の法人代表者、個人事業主 |

JCB法人カードのメリット

- 国内・海外共に最高3,000万円の旅行傷害保険などの保険付帯が充実

- ETCカードが年会費無料で複数枚発行可能

- 利用額に応じたポイント還元率アップ特典が利用できる

- 独自アンケート調査で最も利用者数が多かった人気の法人カード

JCB法人カードのデメリット

- 通常年会費は1,375円(税込)かかる

- 基本ポイント還元率は0.5%と平均的

- 国際ブランドはJCBしか選択できない

国内・海外旅行傷害保険共に最大3,000万円など充実の保険や各種特典が利用できる

一般法人カードのランキング3位で紹介するJCB法人カードは、JCBプロパーカードならではの充実の優待特典・付帯サービスがおすすめの法人カード。

特にETCカードは年会費永年無料で複数枚発行可能なので、複数台の社用車を持つ方にメリットがあります。

また、JCB法人カードは主要クラウド会計ソフト「freee」「弥生」などと連携しデータの自動取り込みも可能です。

クラウド会計ソフトの導入は、経費入力の手間が省けて業務効率化にも繋がるため、導入を検討中の方にもおすすめです。

クレジットカード専門家のおすすめポイント

FP1級|新井智美

JCB法人カードはおすすめ?

JCB法人カードの魅力は、法人カードの発行枚数とは関係なく、複数枚のETCカードを発行できる点や、連携している会計ソフトが「弥生」、「ソリマチ」、「freee」などメジャーなものであることです。

これまで使っていた会計ソフトのデータがそのまま連携できるのは大きなメリットといえるでしょう。さらに、会計ソフトの利用料が一定期間無料になるキャンペーンも実施されているので、これから法人カードを作ろうと思っている人は候補に入れておきましょう。

さらに、国内・海外旅行傷害保険は共に最大3,000万円と高い補償金額に加えて2022年秋より業界初のサイバーリスク保険※も付帯。

ランキング1位で紹介中の三井住友カード ビジネスオーナーズの旅行傷害保険は、海外のみ最高2,000万円の利用付帯なので、各種保険が充実する法人カードを利用したい経営者・個人事業主におすすめ。

JCB法人カードは、2年目以降1,375円(税込)の年会費はかかるものの、充実の優待特典・付帯サービスや各種保険を利用したい方向けの法人カードです。

- サイバー攻撃やヒューマンエラー等により発生した事故に起因し、法律上の損害賠償責任を負担することによる損害を一定の範囲で補償する保険

年間の利用額に応じたポイントアップも!Amazon利用が多い方にメリットがある

JCB法人カードは、年間のカード利用額に応じたポイント還元率アップの特典「JCBスターメンバーズ」も利用できます。

| 年間利用金額 | ポイント還元率 |

|---|---|

| 100万円以上 | 50%アップ |

| 50万円以上 | 20%アップ |

| 30万円以上 | 10%アップ |

JCB法人カードは通常0.5%のポイント還元率なので、年間100万円以上の利用で0.75%までポイント還元率がアップする計算に。

さらに貯めたポイントはギフトカードへの交換のほか、1ポイント3円としてキャッシュバックでの利用や1ポイント3.5円分でAmazonでの支払いに充当できます。

特にAmazonを利用してオフィス用品などの購入する経営者・個人事業主なら、JCBスターメンバーズのポイント還元率アップも活用した場合、最大2.5%以上のポイント還元率で利用も可能!

Amazonなどでの購入が多い経営者・個人事業主は特に経緯削減効果が狙えると評判なのがJCB法人カードです。

2025年7月最新のキャンペーン情報

JCB法人カードでは、以下のキャンペーンを実施中です。

〈キャンペーン内容〉

- 最大5,400ポイントプレゼント

(キャンペーン期間:2025年9月30日まで) - 上記キャンペーン期間中に新規入会の方は初年度年会費無料!

- 新規入会・参加条件達成で1,000円分のデジタルギフト giftee Box(1,000円分) プレゼント(キャンペーン期間:2025年9月30日まで)

- ※条件あり。詳細はJCB法人カードの公式サイトをご確認ください。

- 還元率は交換商品によって異なります

お得なキャンペーンも実施中!

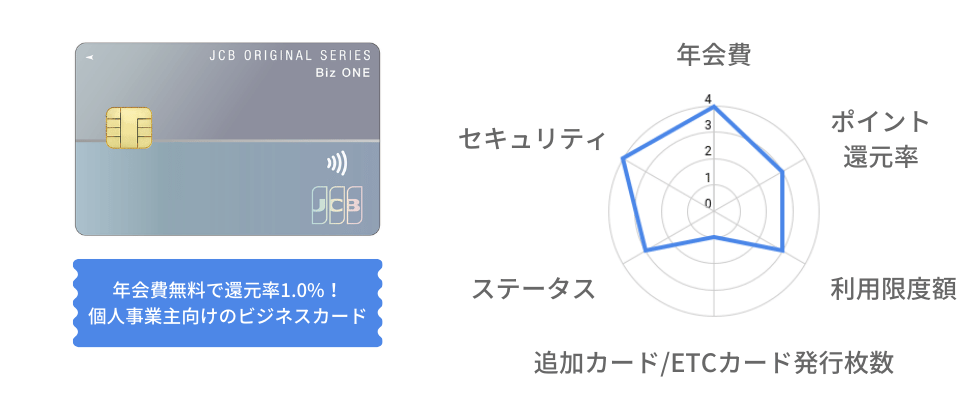

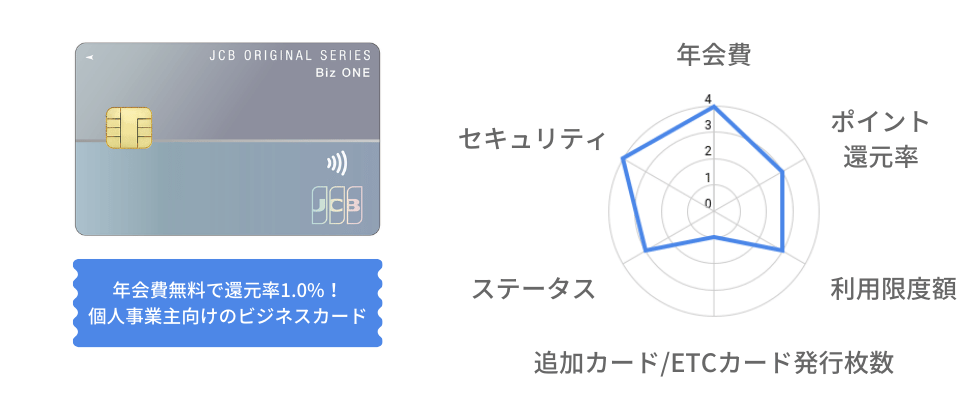

JCB Biz ONE~年会費無料ながら高いポイント還元率

続いて紹介するランキング5位のおすすめ法人カードは、「JCB Biz ONE」です。

年会費永年無料でポイント還元率が常時1.0%と、法人カード・ビジネスカードの平均ポイント還元率と比較して高いポイント還元率で利用できる点がおすすめのビジネスカードです。

JCB Biz ONEの基本情報は、以下をご覧ください。

| JCB Biz ONE(一般)基本情報 | |

|---|---|

| 券面デザイン |  |

| 国際ブランド | JCB |

| 年会費 | 永年無料 |

| ETCカード年会費 | 無料 |

| ETCカード発行可能枚数 | 1枚 |

| 追加カード年会費 | 発行不可 |

| 追加カード発行可能枚数 | 発行不可 |

| ポイント還元率 | 1.0%~10.50% ※還元率は交換商品により異なります |

| マイル還元率 | ANAマイル:0.3% JALマイル:0.3% |

| 国内旅行傷害保険 | – |

| 海外旅行傷害保険 | – |

| ショッピング補償保険 | – |

| クレジットカード利用可能枠 | ~500万円 ※所定の審査があります。 |

| カード発行日数 | 通常2~3週間 |

| 付帯サービス・優待特典 | 法人向け出張サービス エクスプレス予約 おトクな宿泊プラン |

| 法人カード申し込み条件 | 満18歳以上の法人経営者または個人事業主 |

- 出典:JCB Biz ONE公式サイト

- 上記法人カード情報は2025年7月の情報です。

JCB Biz ONEのメリット

- 年会費無料ながら1.0%~10.50%※の還元率でポイントが貯まる

- 最短5分で発行可能

- 個人事業主向けで法人の本人確認書類不要

JCB Biz ONEのデメリット

- 追加カードの発行ができない

- 保険類の付帯はなし(一般カードの場合)

- 還元率は交換商品により異なります。

永年年会費無料に加え高いポイント還元率が特徴の法人カード

JCB Biz ONEは、2024年9月24日にリリースがされたJCBの新しいビジネスカードです。

そのメリット・特徴は、年会費無料かつ1.0%の高いポイント還元率。

法人カード・ビジネスカードのポイント還元率は0.5%程で、JCB Biz ONEは1.0%のポイント還元率です。

法人カードを選ぶ際にポイントを重視する方にはおすすめと言えます。

モバ即の利用で最短5分でカード番号の発行まで可能

続いてのメリットは、最短5分でカード番号の発行が可能である点。

JCB Biz ONEは、個人事業主・フリーランス向けのビジネスカードとなっています。

申し込みにあたり、法人の本人確認書類は不要かつ、代表者個人名義の講座でも決済が可能です。

法人口座を作っていない方でも申込みができるカードになっています。

申し込み条件

〈申し込み時の注意点〉

- 9:00AM~8:00PMで申し込み必須

受付時間を過ぎた場合は、翌日受付扱いとなるため注意しましょう - 顔写真付き本人確認書類による本人確認。

運転免許証/マイナンバーカード/在留カードなどが該当します。

- モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

また、カードの利用可能枠も※~500万円となっているため、他の法人カードと比較して枠も大きくなっています。

※所定の審査があります。

永年年会費無料かつポイント還元率が高く、個人事業主やフリーランスにおすすめのJCB Biz ONE。

以下のとおり、リリース記念キャンペーンも実施しているため、気になる方は公式サイトで詳細をご覧ください。

2025年7月最新のキャンペーン情報

JCB Biz ONEでは、以下のキャンペーンを実施中です。

〈キャンペーン内容〉

- 新規入会・利用で最大15,000円相当プレゼント

(キャンペーン期間:2025年6月30日まで) - 入会翌々月末までに合計10万円(税込)カード利用で最大5,000円相当(1,000ポイント)プレゼント

- 入会翌々月末までに合計30万円(税込)カード利用で最大15,000円相当(3,000ポイント)プレゼント

- 新規入会・参加条件達成で1,000円分のデジタルギフト giftee Box(1,000円分) プレゼント(2026年9月30日まで)

※プレゼントポイントはOki Dokiポイントとなり、還元率は交換商品により異なります。

※Oki Dokiポイントのプレゼント額は条件達成ごとの合算ではなく、利用合計金額に応じて適用されます。

年会費永年無料で還元率1.0%!

セゾンコバルトビジネスアメックス~年会費無料で国際ブランドアメックスが利用できる

一般法人カードを比較したおすすめランキング6位は、セゾンコバルトビジネスアメックスです。

ETCカードや追加カードも含め年会費永年無料で利用でき、最短3営業日でのスピード発行も可能。

コストをかけずに国際ブランドアメックスの法人カードを利用したい方におすすめです。

まずはセゾンコバルトビジネスアメックスの基本情報から確認しましょう。

| セゾンコバルトビジネスアメックス詳細 | |||

|---|---|---|---|

| 国際ブランド | American Express | クレジットカード年会費(税込) | 永年無料 |

| 追加カード年会費(税込) | 永年無料 | 追加カード発行可能枚数 | 最大9枚 |

| ETCカード年会費(税込) | 永年無料 | ETCカード発行可能枚数 | 最大5枚 |

| ポイント還元率 | 0.5%~最大2.0% | マイル還元率 | ANAマイル:0.3% JALマイル:0.25% |

| 旅行傷害保険 | 海外/ー 国内/ー | ショッピング保険 | – |

| カード利用可能枠 | 一律の可能枠を設定せず柔軟に対応 | 連携可能な会計ソフト | かんたんクラウド(MJS) |

| 人気付帯サービス・優待特典 | 特定サービス利用でポイント4倍/ エックスサーバー初期設定費用無料/ かんたんクラウド(MJS)2ヶ月無料 | 利用代金引き落とし口座 | 個人名義口座/法人名義口座 |

| 申し込み必要書類 | 代表者の本人確認書類 | 法人カード申し込み対象 | 個人事業主またはフリーランス、経営者(高校生を除く) |

セゾンコバルトビジネスアメックスのメリット

- ETCカードや追加カードも含めて年会費永年無料で利用できる

- 対象サービス利用でポイント還元率が最大2.0%

- 決算書や登記簿謄本なしで、最短3営業日で発行可能

セゾンコバルトビジネスアメックスのデメリット

- 国際ブランドはAmerican Expressしか選択できない

- 旅行傷害保険・ショッピング補償は付帯しない

- 通常ポイント還元率は0.5%

セゾンコバルトビジネスアメックスは、、ETCカードや追加カードも含めて年会費永年無料で利用できる法人カードです。

また、セゾンコバルトビジネスアメックスは、決算書や登記簿謄本なしで最短3営業日での発行も可能。

法人カードの発行を急ぐ方にも人気の1枚です。

国内・海外旅行傷害保険の付帯はないなど法人カードの機能こそ最低限ですが、柔軟に利用限度の変更が相談でき一時的に可能枠の増額も可能(※)。

納税や広告費など支払いに備えたい方にもおすすめです。

- 可能枠の増額には所定の審査があり、希望に添えない場合もあります。

また、セゾンコバルトビジネスアメックスはビジネスシーンで利用が多いアマゾン ウェブ サービスやクラウドワークス、ヤフービジネス・サービスなどの対象サービスの利用で、通常の4倍の2%の還元率でポイントが貯まる特徴も。

国際ブランドはAmerican Expressのみですが、American ExpressはJCBと提携しており国内のJCB加盟店でも利用可能です。

セゾンコバルトビジネスアメックスはコストをかけずに柔軟な利用可能枠で利用できる法人カードを検討中の方、アメックスブランドの法人カードを利用したい方におすすめです。

2025年7月最新のキャンペーン情報

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードでは、「新規入会&条件達成で最大8,000円相当のAmazonギフトカードをプレゼント」のキャンペーンを実施中です。

〈キャンペーン内容〉

- 新規入会&条件達成で最大8,000円相当のAmazonギフトカードをプレゼント

※条件あり。詳細はセゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの公式サイトをご確認ください。

決算書・登記簿謄本不要で

最短3営業日発行!

アメックスビジネスグリーン~他のアメックスプロパーカードと比較して安い年会費で利用できる

一般法人カードのおすすめランキング7位は、アメリカン・エキスプレス®・ビジネス・グリーン・カード(アメックスビジネスグリーン)です。

アメックスビジネスグリーンは、当サイトが実施した独自アンケート調査でもステータスが高い国際ブランドとして選ばれた、アメリカンエキスプレスが発行するプロパーカード(国際ブランドが発行するクレジットカード)。

| アメリカン・エキスプレス®・ビジネス・グリーン・カード詳細 | |||

|---|---|---|---|

| 国際ブランド | American Express | クレジットカード年会費(税込) | 13,200 円 |

| 追加カード年会費(税込) | 付帯特典なし:無料※¹ 付帯特典あり:6,600円 | 追加カード発行可能枚数 | 複数枚 |

| ETCカード年会費(税込) | 無料 | ETCカード発行可能枚数 | 最大20枚 |

| ポイント還元率 | 0.5%~1.0% ※メンバーシップ・リワード・プラス加入時 | マイル還元率 | ANAマイル:0.5%~最大1.0% JALマイル:0.33%~最大0.4%※メンバーシップ・リワード・プラス加入時 |

| 旅行傷害保険 | 海外/最高5,000万円(利用付帯) 国内/最高5,000万円(利用付帯) | ショッピング保険 | 年間補償可能枠最高500万円(国内・海外) |

| カード利用可能枠 | 一律の可能枠を設定せず柔軟に対応 | 連携可能な会計ソフト | freee会計 |

| 付帯サービス・優待特典 | 国内空港ラウンジ無料/ 基本カード会員はETC カードを20枚まで発行可能/ 福利厚生プログラム「クラブオフ」/ オンライン・プロテクション(オンラインショッピング保険) | 利用代金引き落とし口座 | 個人事業主の場合:個人名義口座/個人事業主(屋号)名口座 法人代表者の場合:法人名義口座 |

| 申し込み必要書類 | 法人申し込みの場合:法人の本人確認書類・法人代表者の本人確認書類 個人事業主の場合:個人事業主の本人確認書類 | 法人カード申し込み対象 | 20歳以上の法人代表者、個人事業主 |

¹ 判定期間内にカード利用がない場合、管理手数料として3,300円(税込)の支払いが必要です。

アメリカン・エキスプレス®・ビジネス・グリーン・カードのメリット

- 利用額は一律の可能枠を設定せず柔軟に対応

- 本人と同伴者1名まで国内海外の空港ラウンジサービスが利用できる

- ANAマイルが最大1.0%と高い還元率で貯まる

アメリカン・エキスプレス®・ビジネス・グリーン・カードのデメリット

- 13,200円(税込)の年会費がかかる

- 国際ブランドはAmerican Expressしか選択できない

- 通常ポイント還元率は0.5%

クレジットカード専門家のおすすめポイント

FP1級|新井智美

アメックスビジネスグリーンはおすすめ?

アメリカン・エキスプレス® ・ビジネス・グリーン・カードは、「ペイフレックス®︎ for Business」サービスが付帯しています。ペイフレックス®︎ for Businessを利用することで、カード利用分の支払いをあとから「分割払い」もしくは「リボ払い」に変更できます。

そのため、急な出費が必要になり、一括での支払いが難しくなった際の心強い味方になります。また、追加カードごとに利用可能枠を設定できるため、社員利用の使いすぎを防ぐことも可能です。

アメックスビジネスグリーンは、アメックスプロパーカードの中でも安い年会費で利用できる法人カードです。

通常13,200 円(税込)の年会費で、まずは一般ランクのアメックスビジネスグリーンを試したい方にもおすすめです。

アメックスビジネスグリーンの魅力は、その充実した付帯サービス・優待特典。

最高5,000万円の国内・海外旅行傷害保険や、本人と同伴者1名まで無料で利用可能な国内海外の空港ラウンジサービスが利用でき、出張や旅行が多い個人事業主や会社経営者にもおすすめの1枚。

また、アメックスビジネスグリーンはANAマイル還元率が最大1.0%と高く、法人カードの利用でANAマイルを貯めたい方にもメリットがあります。

アメックスビジネスグリーンはアメックスプロパー法人カードの上位ランクでも同じ還元率でポイントが貯まるため、年会費のコストを抑えつつ高還元率でANAマイルを貯めたい方にも最強の1枚です。

2025年7月最新のキャンペーン情報

アメリカン・エキスプレス®・ビジネス・グリーン・カードでは、以下のキャンペーンを実施中です。

〈キャンペーン内容〉

- 新規入会&利用で合計最大40,000ポイントプレゼント(年会費3年分相当)

- 対象店舗での利用で合計最大50,000ポイントプレゼント

※条件あり。詳細はアメリカン・エキスプレス®・ビジネス・グリーン・カードの公式サイトをご確認ください。

アメックス法人カードの登竜門!

楽天ビジネスカード~楽天サービスの利用者に最強の法人カード

一般法人カードのおすすめランキング8位は、楽天ビジネスカードです。 楽天ビジネスカードは、個人向けクレジットカードの「楽天プレミアムカード(年会費11,000円/税込)」の付帯カードとして発行できる法人カードで、楽天市場でのポイント還元率最大5.0%が人気の1枚です。 楽天ビジネスカードの詳細から確認しましょう。

| 楽天ビジネスカード詳細 | |||

|---|---|---|---|

| 国際ブランド | Visa | クレジットカード年会費(税込) | 2,200円 ※別途楽天プレミアムカード年会費11,000円が必要 |

| 追加カード年会費(税込) | 追加カード発行不可 | 追加カード発行可能枚数 | 追加カード発行不可 |

| ETCカード年会費(税込) | 1枚目無料、2枚目以降550円 | ETCカード発行可能枚数 | 複数枚 |

| ポイント還元率 | 1.0%~最大5.0% | マイル還元率 | ANAマイル0.5:% JALマイル:ー |

| 旅行傷害保険 | 海外/最高5,000万円(一部自動付帯) 国内/最高5,000万円(自動付帯) | ショッピング保険 | 年間補償可能枠最高300万円(国内・海外) ※楽天プレミアムカードの特典 |

| カード利用可能枠 | 最大300万円 ※楽天プレミアムカードとの合算 | 連携可能な会計ソフト | ー |

| 人気付帯サービス・優待特典 | プライオリティ・パス/ 国内空港ラウンジサービス/ 楽天市場でのポイント還元率アップ/ トラベルデスク | 利用代金引き落とし口座 | 個人事業主の場合:個人事業主(屋号)名口座 法人代表者の場合:法人名義口座 |

| 申し込み必要書類 | 法人申し込みの場合:法人の本人確認書類・法人代表者の本人確認書類個人事業主の場合:個人事業主の本人確認書類 | 法人カード申し込み対象 | 20歳以上で安定した収入のある法人代表者( 会社登記上、代表権を有する方)、個人事業主 |

楽天ビジネスカードのメリット

- ポイントは1.0%~最大5.0%と高還元率

- 経費の支払い明細を個人用・法人用と分けられ、会計処理が簡略化できる

- 楽天プレミアムカードと合算で楽天ポイントが貯まる

楽天ビジネスカードのデメリット

- 年会費11,000円(税込)の楽天プレミアムカードを保有しなければ発行できない

- 追加カードは発行できない

- 申し込み手続きに郵送処理が必要

楽天ビジネスカードは、個人向けクレジットカード「楽天プレミアムカード」の付帯カードとして発行でき、ランキングで紹介中の法人カードと比較しても特徴的。

楽天ビジネスカードは楽天市場の利用でポイント還元率が最大5.0%となる特典があり、楽天ポイントを貯める方にとって最強の法人カードと言えます。

個人向け・法人向けクレジットカードの利用で会計処理が簡素化できる

また、個人向けクレジットカード「楽天プレミアムカード」と法人向けクレジットカード「楽天ビジネスカード」の利用で、経費の支払い明細を分けられ会計処理を簡素化できる点や、楽天ポイントが合算で貯まる点もおすすめ。

もちろん、クレジットカードの付帯サービス・特典も充実しており、中でも通常入会で4~5万円の年会費の海外空港ラウンジサービス「プライオリティ・パス」が無料で利用できる法人カードです。

楽天市場で高還元率!

優待特典・付帯サービス重視で選ぶ!人気のゴールドカードおすすめランキング

次に、優待特典・付帯サービス重視で法人カードを比較したい経営者や個人事業主におすすめのゴールドカードランキングを紹介します。

条件達成で永年年会費無料で利用できるゴールドカードから、年会費はかかる分特典が豪華かつステータスが高いカードまで紹介するので、ぜひご覧ください。

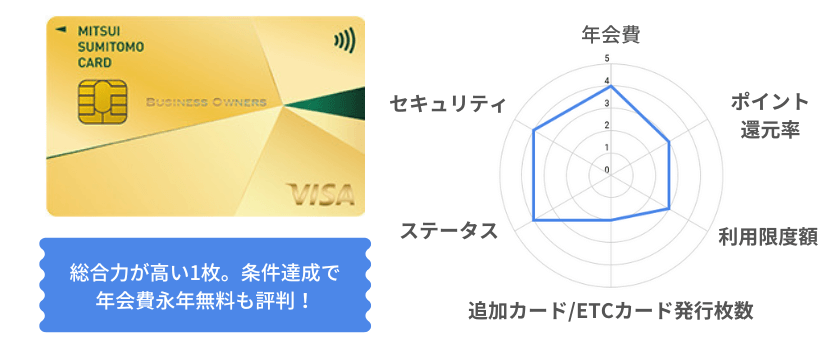

三井住友カード ビジネスオーナーズ ゴールド~年間100万円以上利用で次年度以降永年無料

法人ゴールドカードのおすすめランキング1位は、三井住友カード ビジネスオーナーズ ゴールド。

三井住友カード ビジネスオーナーズ ゴールドは、100万円以上利用の条件達成で翌年以降の年会費が永年無料※となる特典や、条件達成で毎年10,000ポイントプレゼントの特典がおすすめの1枚です。

- 対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページをご確認ください。

三井住友カード ビジネスオーナーズ ゴールドの詳細情報を以下で確認します。

| 三井住友カード ビジネスオーナーズ ゴールド詳細 | |||

|---|---|---|---|

| 国際ブランド | Visa/Mastercard® | クレジットカード年会費(税込) | 5,500円 ※100万円以上の利用で次年度以降の年会費永年無料 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページをご確認ください。 |

| 追加カード年会費(税込) | 年会費無料 | 追加カード発行可能枚数 | 最大18枚 |

| ETCカード年会費(税込) | 初年度年会費無料 翌年以降年会費 550円 (ただし、2年目以降は前年度に1度でもETC利用の請求があれば翌年度無料) | ETCカード発行可能枚数 | 最大19枚 ただし1枚の法人カードに対してETCカード1枚の発行。 |

| ポイント還元率 | 0.5%~1.5% ※対象の三井住友カードと2枚持ちかつ利用が条件です | マイル還元率 | ANAマイル:0.3% JALマイル:ー |

| 旅行傷害保険 | 海外/最高2,000万円(利用付帯) 国内/最高2,000万円(利用付帯) | ショッピング保険 | 年間補償可能枠最高300万円(国内・海外) |

| カード総利用枠 | ~500万円 ※所定の審査があります。 | 連携可能な会計ソフト | 楽楽精算・経費キャッシュレス・MAJOR FLOW Z KEIHI・経費 BANK(Visaカードのみ) |

| 人気付帯サービス・優待特典 | 財務会計システムデータ連携サービス/福利厚生代行サービス/国内空港ラウンジサービス | 利用代金引き落とし口座 | 個人事業主の場合:個人名義口座/個人事業主(屋号)名口座 法人代表者の場合:法人名義口座 |

| 申し込み必要書類 | 代表者の本人確認書類 | 法人カード申し込み対象 | 満18歳以上の会社経営者(中小企業代表者、個人事業主) |

三井住友カード ビジネスオーナーズ ゴールドのメリット

- 年間100万円以上の利用で次年度以降の年会費が永年無料になる※¹

- 総利用枠が~500万円※²と高い

- 毎年100万円以上利用で10,000ポイントプレゼント

- 対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページをご確認ください。

- 所定の審査があります。

三井住友カード ビジネスオーナーズ ゴールドのデメリット

- 通常年会費は5,500円(税込)かかる

- 通常ポイント還元率は0.5%

- 前年に利用しなかった場合ETCカード年会費が550円(税込)かかる

ゴールドカードのおすすめランキング1位の三井住友カード ビジネスオーナーズ ゴールドは、通常年会費が5,500円(税込)です。

しかし、年間100万円以上の条件達成で翌年度以降の年会費永年無料(※)となります。

- 対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページをご確認ください。

つまり、年間100万円利用する方は、翌年度年会費永年無料で法人ゴールドカードが利用できます。

また、三井住友カード ビジネスオーナーズ ゴールドで年間100万円利用の条件を達成した年は、毎年10,000ポイントがプレゼントされます。

なお、一般ランクの「三井住友カード ビジネスオーナーズ」との比較では、主に国内旅行傷害保険と国内空港ラウンジサービスの追加付帯が違いです。

対象の個人向けクレジットカードとの2枚持ちで、ETCなど対象の利用が最大1.5%のポイント還元率になる点や、最大~500万円※と高い総利用枠は一般カードと変わりません。

また、券面にカード番号の記載がないナンバーレスも利用できます。

- 所定の審査あり

三井住友カード ビジネスオーナーズ ゴールドは、法人カードを年間100万円以上利用する方におすすめの法人ゴールドカードです。

クレジットカード専門家のおすすめポイント

FP1級|新井智美

三井住友カード ビジネスオーナーズ ゴールドはおすすめ?

法人ゴールドカードのなかでは比較的年会費が低く設定されており、年間100万円以上利用すれば翌年以降の年会費が永年無料になる点が魅力の三井住友カード ビジネスオーナーズ ゴールド。

合わせて、100万円以上のカード利用で10,000ポイントが毎年還元される点も見逃せません。年間100万円以上利用するなら持っておいて損はないカードです。

2025年7月最新のキャンペーン情報

三井住友カード ビジネスオーナーズ(ゴールド)では、「新規入会&条件達成で25,000円相当のVポイントプレゼント」のキャンペーンを実施中です。

〈キャンペーン内容〉

- 新規入会&条件達成で25,000円相当のVポイントプレゼント

※カード入会月+2ヵ月後末までに50万円利用でポイントプレゼント

※詳細は三井住友カード ビジネスオーナーズ ゴールドの公式サイトをご確認ください。

年間100万円利用で年会費永年無料!

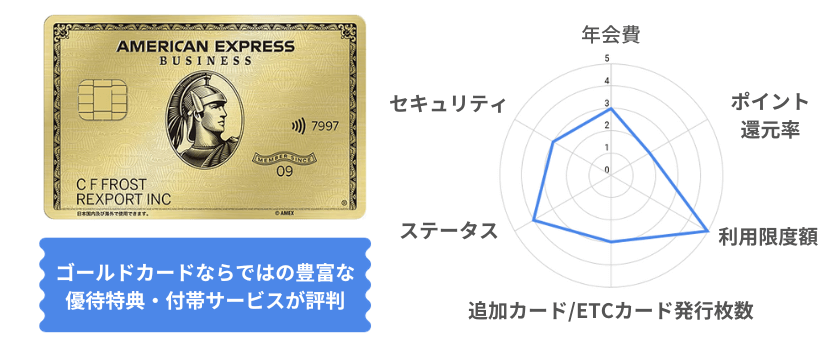

アメリカン・エキスプレス®・ビジネス・ゴールド・カード~かっこいいメタル製カード

法人ゴールドカードのおすすめランキング2位は、アメリカン・エキスプレス®・ビジネス・ゴールド・カードです。

アメックスビジネスゴールドは、人気のアメリカンエキスプレスが発行するメタル製のプロパーカード(国際ブランドが発行するクレジットカード)。

| アメリカン・エキスプレス®・ビジネス・ゴールド・カード詳細 | |||

|---|---|---|---|

| 国際ブランド | American Express | クレジットカード年会費(税込) | 49,500円 |

| 追加カード年会費(税込) | 付帯特典なし:無料※² 付帯特典あり:13,200円 | 追加カード発行可能枚数 | 複数枚 |

| ETCカード年会費(税込) | 無料 | ETCカード発行可能枚数 | 最大20枚 |

| ポイント還元率 | 0.5%~1.0% ※メンバーシップ・リワード・プラス加入時 | マイル還元率 | ANAマイル:0.5%~最大1.0% JALマイル:0.33%~0.4% ※メンバーシップ・リワード・プラス加入時 |

| 旅行傷害保険 | 海外/最高1億円(利用付帯) 国内/最高5,000万円(利用付帯) | ショッピング保険 | 年間補償可能枠最高500万円(国内・海外) |

| カード利用可能枠 | 一律の可能枠を設定せず柔軟に対応 | 連携可能な会計ソフト | freee会計 |

| おすすめ付帯サービス・優待特典 | 国内空港ラウンジ無料/基本カード会員はETC カードを20枚まで発行可能/手荷物ホテル当日宅配サービス/海外旅行時の日本語電話サポート | 利用代金引き落とし口座 | 個人事業主の場合:個人名義口座/個人事業主(屋号)名口座法人代表者の場合:法人名義口座 |

| 申し込み必要書類 | 法人申し込みの場合:法人の本人確認書類・法人代表者の本人確認書類 個人事業主の場合:個人事業主の本人確認書類 | 法人カード申し込み対象 | 20歳以上の法人代表者、個人事業主 |

- 出典:アメリカン・エキスプレス®・ビジネス・ゴールド・カード公式サイト

- 判定期間内にカード利用がない場合、管理手数料として3,300円(税込)かかります

アメックスビジネスゴールドのメリット

- 金属製のメタルカードが発行できる

- 利用額は一律の可能枠を設定せず柔軟に対応

- ANAマイルは最高1.0%の高還元率

- ステータスが高いアメックスのプロパーカードのゴールドランク

アメックスビジネスゴールドのデメリット

- 通常ポイント還元率は0.5%

- 国際ブランドはAmerican Expressしか選択できない

アメリカン・エキスプレス®・ビジネス・ゴールド・カードは、アメックスのプロパーカードで、他の法人ゴールドカードと比較してもステータスが高いクレジットカードと評判の良いおすすめ法人カードです。

さらにアメックスビジネスゴールドは、ステータスが更に高まるメタルカードが発行可能。

重量感のあるメタル製の法人カードは日本では珍しく、ステータス性では最強の1枚といえます。

その他にもアメックスビジネスゴールドのおすすめポイントはあります。

例えば、充実したトラベル優待特典。

他の法人カードでは同伴者の空港ラウンジ利用が有料の場合もある中、アメリカン・エキスプレス®・カードの空港ラウンジサービスは本人と同伴者1名も無料です。

アメリカンエキスプレスなら同伴者も利用でき、他の法人カードと比較してトラベル優待が手厚い点がおすすめです。

ANAマイル還元率が最大1.0%!

さらに、ポイント還元率・マイル還元率でもアメックスビジネスゴールドはおすすめです。

アメリカンエキスプレスの特別会員プログラムへの登録が必要なものの、ANAマイル還元率は常時1.0%と、他の法人カードと比較しても高い還元率で利用可能です。

年間200万円以上の利用で、年会費などのコスト以上にANAマイルが貯まる上、今なら入会キャンペーンで170,000ポイントもプレゼント。

アメリカン・エキスプレス®・ビジネス・ゴールド・カードは、メタル製法人カードのステータスとお得さを兼ね揃えた人気のおすすめ法人ゴールドカード。

アメリカン・エキスプレス®・ビジネス・ゴールド・カードは、ANAマイルを高還元率で貯めたい方や充実したトラベル優待が付帯する法人カードを利用したい方、人前でかっこいいカードを利用したい方におすすめです。

メタル製のゴールドカード!

JCBゴールド法人カード~JCBプロパーカードのステータス性が人気

法人ゴールドカードを比較したおすすめランキング3位はJCBゴールド法人カード。

JCBゴールド法人カードは、JCB発行のプロパーゴールドカードで、比較的安い年会費で充実の付帯サービス・優待特典が利用できます。

JCBゴールド法人カードの基本情報から確認しましょう。

| JCBゴールド法人カード詳細 | |||

|---|---|---|---|

| 国際ブランド | JCB | クレジットカード年会費(税込) | 初年度年会費無料 通常11,000円 |

| 追加カード年会費(税込) | 代表者と同時申込みで初年度年会費無料、通常3,300円 | 追加カード発行可能枚数 | 複数枚 |

| ETCカード年会費(税込) | 年会費無料 | ETCカード発行可能枚数 | 複数枚 |

| ポイント還元率 | 0.5%~10.00% ※還元率は交換商品により異なります | マイル還元率 | ANAマイル:ー JALマイル:ー |

| 旅行傷害保険 | 海外/最高1億円(利用付帯) 国内/最高5,000万円(利用付帯) | ショッピング保険 | 年間補償可能枠最高500万円(国内・海外) |

| カード利用可能枠 | ~500万円 ※所定の審査があります。 | 連携可能な会計ソフト | 楽楽精算・経費キャッシュレス・MAJOR FLOW Z KEIHI・経費 BANK(Visaカードのみ) |

| 人気付帯サービス・優待特典 | 国内空港ラウンジ無料/ラウンジ・キー/ゴルフエントリーサービス | 利用代金引き落とし口座 | 個人事業主の場合:個人名義口座/個人事業主(屋号)名口座法人代表者の場合:法人名義口座 |

| 申し込み必要書類 | 法人申し込みの場合:法人の本人確認書類・法人代表者の本人確認書類 個人事業主の場合:個人事業主の本人確認書類 | 法人カード申し込み対象 | 満18歳以上の法人代表者、個人事業主 |

JCBゴールド法人カードのメリット

- 追加カードとETCカードは複数枚発行できる

※ETCカードは希望枚数を発行できない場合あり。 - 他のゴールドカードと比較して年会費が安い

- 国内・海外が対象の航空機遅延保険が付帯

JCBゴールド法人カードのデメリット

- 通常年会費は11,000円・追加カード年会費は3,300円(税込)かかる

- 通常ポイント還元率は0.5%

- 貯めたポイントはマイルに交換できない

- 国際ブランドはJCBしか選択できない

JCBゴールド法人カードは、ランキング2位の法人カード「アメリカン・エキスプレス®・ビジネス・ゴールド・カード」と比較しても年会費が安い法人ゴールドカードで、ビジネスや旅行に役立つ充実の優待特典・付帯サービスが人気。

また、全国1,200ヶ所のゴルフ場の予約代行やJCB会員限定の優待プランなど、他の法人ゴールドカードと比較して充実したゴルフ特典もJCBゴールド法人カードの特徴。

その他、法人ゴールドカードの定番サービス「国内空港ラウンジ無料」はもちろん、海外空港ラウンジ優待の「ラウンジ・キー」も付帯し、国内はもちろん海外でも役立つ法人カードです。

さらにJCBゴールド法人カードには、国内・海外が対象の航空機遅延保険も付帯。

飛行機遅延時の食事代やロストバゲージ時の衣服代などを補償する保険です。

他の法人ゴールドカードと比較して安い年会費で利用できるJCBゴールド法人カード。

安い年会費でゴールドカードの優待特典を利用したい方には、JCBゴールド法人カードがおすすめです。

2025年6月最新のキャンペーン情報

JCBゴールド法人カードでは、以下のキャンペーンを実施中です。

〈キャンペーン内容〉

- 初年度年会費無料

- 最大8,000ポイントをプレゼント

(キャンペーン期間:2025年9月30日まで) - 上記キャンペーン期間中に新規入会の方は初年度年会費無料!

- 新規入会・参加条件達成で1,000円分のデジタルギフト giftee Box(1,000円分) プレゼント(キャンペーン期間:2025年9月30日まで)

- ※条件あり。詳細はJCB法人カードの公式サイトをご確認ください。

- 還元率は交換商品によって異なります

他のゴールドカードと比較して

年会費が安い!

他にも法人ゴールドカードの比較をしたい方は、以下の記事もご覧ください。

ステータス重視の方に人気の法人プラチナカードランキング

次に、ステータス重視で法人カードを選びたい経営者や個人事業主に人気の、法人プラチナカードのおすすめランキングを紹介します。

プラチナカードならではのステータス性や、他ランクのビジネスカードと比較して豪華な特典・優待サービスが特徴の法人プラチナカードを解説します。

ダイナースクラブ ビジネスカード~高いステータス性で追加カード年会費永年無料

法人プラチナカードを比較したおすすめランキングの1位は、ダイナースクラブ ビジネスカード。

ダイナースクラブ ビジネスカードは高いステータス性と豊富なサービスに加え、2枚まで無料で追加カードが発行できる点でおすすめの法人カードです。

まずはダイナースクラブ ビジネスカードの基本情報から確認しましょう。

| ダイナースクラブ ビジネスカード詳細 | |||

|---|---|---|---|

| 国際ブランド | Diners Club | クレジットカード年会費(税込) | 27,500円 初年度無料のキャンペーン実施中! |

| 追加カード年会費(税込) | 2枚まで無料 ※3,4枚目は年間5,500円のカード維持手数料が必要 | 追加カード発行可能枚数 | 最大4枚 |

| ETCカード年会費(税込) | 永年無料 | ETCカード発行可能枚数 | 最大3枚(本カード・追加カード1枚につき1枚の発行が可能) |

| ポイント還元率 | 0.4%~1.0% | マイル還元率 | ANAマイル:1.0% JALマイル:0.4% |

| 旅行傷害保険 | 海外/最高1億円(一部自動付帯) 国内/最高1億円(利用付帯) | ショッピング保険 | 年間補償可能枠最高500万円(国内・海外) |

| カード利用可能枠 | 一律の可能枠を設定せず柔軟に対応 | 連携可能な会計ソフト | freee |

| 人気付帯サービス・優待特典 | ダイナースクラブ ビジネス・ラウンジ/ダイナースクラブ ビジネス・オファー/JAL国内線出張手配「JALオンライン」/会員様ご招待イベント | 利用代金引き落とし口座 | 個人事業主の場合:個人名義口座/個人事業主(屋号)名口座 法人代表者の場合:法人名義口座/個人名義口座 |

| 申し込み必要書類 | 申込者の本人確認書類 | 法人カード申し込み対象 | カード会社の基準を満たす法人経営者または個人事業主 |

ダイナースクラブ ビジネスカードのメリット

- ETCカードの年会費が永年無料

- 利用額は一律の可能枠を設定せず柔軟に対応

- ビジネスシーンで使える豊富な優待特典やサービスが充実している

ダイナースクラブ ビジネスカードのデメリット

- 通常年会費は27,500円(税込)かかる

- 追加カードは4枚までしか発行できない

- 国際ブランドはDiners Clubしか選択できない

ランキング1位で紹介する法人カード「ダイナースクラブ ビジネスカード」は、カード会社独自の基準を満たした方が入会の目安と高いステータス性が人気の1枚。

ダイナースクラブ ビジネスカードの特徴は、利用額に一律の制限を設けずに利用状況に応じて可能枠の設定がされる点。

高額な支払いや出張が重なる月などは、事前の相談で可能枠を広げられます。(※ご希望の利用額に添えない場合もあります。)

また、ダイナースクラブビジネスカードでは、ビジネス コンパニオンカードと呼ばれる追加カードが発行できます。

2枚まで年会費無料で発行できるほか、本カード同様空港ラウンジを無料で利用できるのもおすすめポイントです。

さらに、ダイナースクラブ ビジネスカードは豊富な優待特典やサービスも充実しています。

例えば、クラウド会計ソフト「freee会計」とのデータ連携やJAL国内線出張手配サービス「JALオンライン」、ゴルフ場予約やゴルファー保険などの優待サービスが利用可能です。

また、1名様分のコース料金が無料となる「エグゼクティブ ダイニング」など会食や接待で利用できる優待特典も多く、取引先との会食・接待が多い方にもおすすめです。

2025年7月最新のキャンペーン情報

ダイナースクラブ ビジネスカードでは、以下のキャンペーンを実施中です。

〈キャンペーン内容〉

- 初年度年会費無料

※条件あり。詳細はダイナースクラブ ビジネスカードの公式サイトをご確認ください。

本人確認書類のみで申し込み可能!

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード~安い年会費でアメックスブランドを使える

法人プラチナカードのおすすめランキング2位は、セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードです。

セゾンプラチナビジネスアメックスカードは、ランキングで紹介する他のプラチナカードと比較して年会費が安く、税込みで33,000円で発行できる人気・最強の法人プラチナカード。

さらに今なら初年度年会費無料で申し込み可能です。

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード詳細 | |||

|---|---|---|---|

| 国際ブランド | American Express | クレジットカード年会費(税込) | 33,000円 |

| 追加カード年会費(税込) | 3,300円 | 追加カード発行可能枚数 | 最大9枚 |

| ETCカード年会費(税込) | 年会費無料 | ETCカード発行可能枚数 | 最大5枚 |

| ポイント還元率 | 0.5% | マイル還元率 | ANAマイル:0.3% JALマイル:1.125% ※セゾンマイルクラブ登録 |

| 旅行傷害保険 | 海外/最高1億円(利用付帯) 国内/最高5,000万円(自動付帯) | ショッピング保険 | 年間補償可能枠最高300万円(国内・海外) |

| カード利用可能枠 | 一律の可能枠を設定せず柔軟に対応 | 連携可能な会計ソフト | freee会計 |

| 人気付帯サービス・優待特典 | 国内空港ラウンジ無料/24時間365日のコンシェルジュサービス/プライオリティ・パス(海外空港ラウンジ) | 利用代金引き落とし口座 | 個人事業主の場合:個人名義口座/個人事業主(屋号)名口座法人代表者の場合:法人名義口座/個人名義口座 |

| 申し込み必要書類 | 申し込み者の本人確認書類 | 法人カード申し込み対象 | 個人事業主、法人代表者(学生・未成年を除く)・会社員 |

セゾンプラチナビジネスアメックスのメリット

- 初年度年会費無料

- プラチナカードの中で比較的年会費が安い

- コンシェルジュサービスも利用可能

- JALマイルが最高1.125%と高還元率

セゾンプラチナビジネスアメックスのデメリット

- 契約した翌年から年会費がかかる

- 通常ポイント還元率は0.5%

- 国際ブランドはAmerican Expressしか選択できない

法人プラチナカードはビジネスに役立つ付帯サービスや特典が豊富なため、50,000円以上の年会費が一般的。

一方で、セゾンプラチナビジネスアメックスカードは、初年度年会費無料で利用できる上、通常年会費でも一般的なプラチナカードと比較して半分以下の年会費で発行可能な点がおすすめの法人カードです。

安い年会費でも法人プラチナカードならではの付帯サービス・優待特典が利用できる

セゾンプラチナビジネスアメックスカードは、他と比較して安い年会費でアメックスブランドが利用でき、プラチナクラスの付帯サービス・優待特典が利用できる点も人気です。

おすすめの付帯サービス・優待特典は、コンシェルジュサービスや、空港ラウンジサービス「プライオリティ・パス」など。

国内主要空港のラウンジも無料で利用可能で、国内・海外で利用できる特典が豊富な人気の法人プラチナカードです。

2025年7月最新のキャンペーン情報

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードでは、「初年度年会費無料」のキャンペーンを実施中です。

〈キャンペーン内容〉

- 初年度年会費無料

※条件あり。詳細はセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの公式サイトをご確認ください。

初年度年会費無料の

おすすめプラチナカード!

JCBプラチナ法人カード~国内・海外旅行傷害保険最大1億円のおすすめプロパーカード

法人プラチナカードのおすすめランキング3位は、JCBプラチナ法人カードです。

JCBプラチナ法人カードは、ランキングで紹介中の法人プラチナカードと比較してもJCBプロパーカード故のステータス性とレストラン優待特典などの充実のサービスがおすすめの1枚。

JCBプロパーカードの上位ステータス法人カード、JCBプラチナ法人カードの詳細から確認します。

| JCBプラチナ法人カード詳細 | |||

|---|---|---|---|

| 国際ブランド | JCB | クレジットカード年会費(税込) | 33,000円 |

| 追加カード年会費(税込) | 6,600円 | 追加カード発行可能枚数 | 複数枚 |

| ETCカード年会費(税込) | 年会費無料 | ETCカード発行可能枚数 | 複数枚 |

| ポイント還元率 | 0.5%~10.00% ※還元率は交換商品により異なります | マイル還元率 | ANAマイル:ー JALマイル:ー |

| 旅行傷害保険 | 海外/最高1億円(利用付帯) 国内/最高1億円(利用付帯) | ショッピング保険 | 年間補償可能枠最高500万円(国内・海外) |

| カード利用可能枠 | 150万円〜 | 連携可能な会計ソフト | 楽楽精算・経費キャッシュレス・MAJOR FLOW Z KEIHI・経費 BANK(Visaカードのみ) |

| 人気付帯サービス・優待特典 | プライオリティ・パス/グルメ・ベネフィット | 利用代金引き落とし口座 | 個人事業主の場合:個人事業主(屋号)名口座 法人代表者の場合:法人名義口座 |

| 申し込み必要書類 | 法人申し込みの場合:法人の本人確認書類・法人代表者の本人確認書類 個人事業主の場合:個人事業主の本人確認書類 | 法人カード申し込み対象 | 満18歳以上の法人代表者、個人事業主 |

JCBプラチナ法人カードのメリット

- 追加カードとETCカードは複数枚発行可能

※ETCカードは希望枚数を発行できない場合あり。 - JCBプロパーカードのステータス性がある

- 国内で利用できる優待特典が充実している

JCBプラチナ法人カードのデメリット

- 年会費は33,000円・追加カード年会費は6,600円(税込)かかる

- 通常ポイント還元率は0.5%

- 貯めたポイントはマイルに交換できない

- 国際ブランドはJCBしか選択できない

JCBプラチナ法人カードは、ランキングで紹介中の他プラチナカードと比較し、国内で利用できる充実の優待特典が人気の法人プラチナカード。

優待特典・付帯サービスの1つ「グルメ・ベネフィット」は、対象レストランのコースメニューを2名以上での利用で1名分が無料になるサービスです。

ビジネスで接待がある方など、レストランの利用機会が多い方に人気の優待特典です。

また、JCBプラチナ法人カードはプライオリティ・パスに無料入会可能。

VIP空港ラウンジを無料で利用できるメリットがあります。

さらに、ショッピング保険は年間補償可能枠最高500万円、海外旅行傷害保険・国内旅行傷害保険も最大1億円の可能枠と出張が多い経営者や個人事業主にもおすすめ。

JCBプラチナ法人カードは、JCBプロパーカードのステータス性やプラチナカードならではのビジネス向け付帯サービス・優待特典重視の方に人気のおすすめ法人プラチナカードです。

クレジットカード専門家のおすすめポイント

FP1級|新井智美

JCBプラチナ法人カードはおすすめ?

JCBプラチナ法人カードは、年会費33,000円(税込)でプライオリティ・パスが無料付帯されているプラチナランクの法人クレジットカードです。

また、業界初である「JCBサイバーリスク総合支援サービス」が付帯されている点も魅力でしょう。リスク診断からトラブル発生時のサービスまで補償してくれます。貯まったポイントの交換先も豊富なので、ビジネス上で効率的に利用できます。

2025年7月最新のキャンペーン情報

JCBプラチナ法人カードでは、以下のキャンペーンを実施中です。

〈キャンペーン内容〉

- 最大60,000円分のポイントプレゼント

(キャンペーン期間:2025年9月30日まで) - 上記キャンペーン期間中に新規入会の方は初年度年会費無料!

- 新規入会・参加条件達成で1,000円分のデジタルギフト giftee Box(1,000円分) プレゼント(キャンペーン期間:2025年9月30日まで)

- ※条件あり。詳細はJCB法人カードの公式サイトをご確認ください。

- 還元率は交換商品によって異なります

最大1億円の海外・国内旅行傷害保険が魅力

以上、法人プラチナカードおすすめ3選でした。さらにプラチナランクの法人カードを比較したい方は以下の記事をご覧ください。

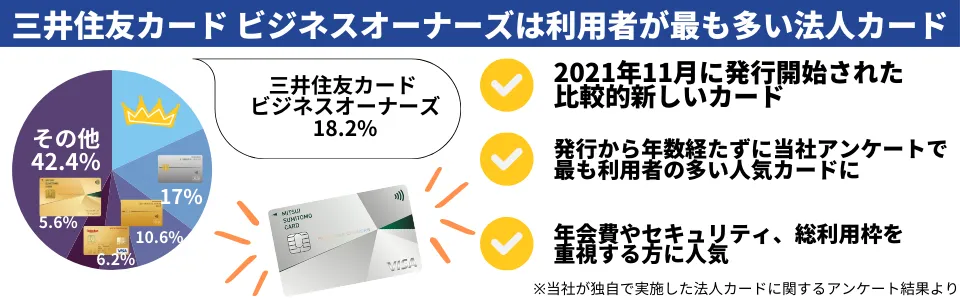

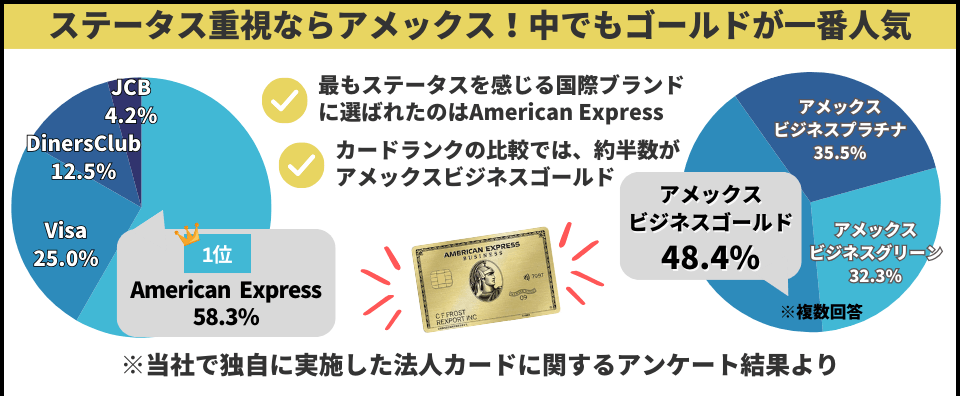

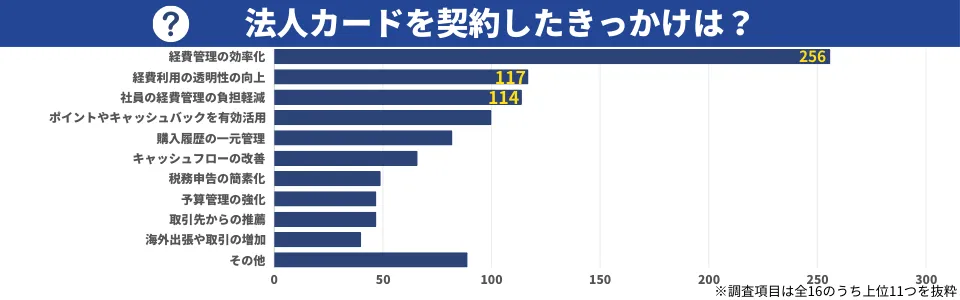

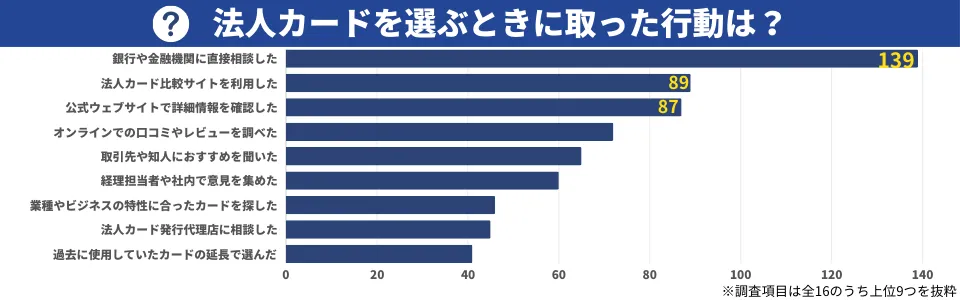

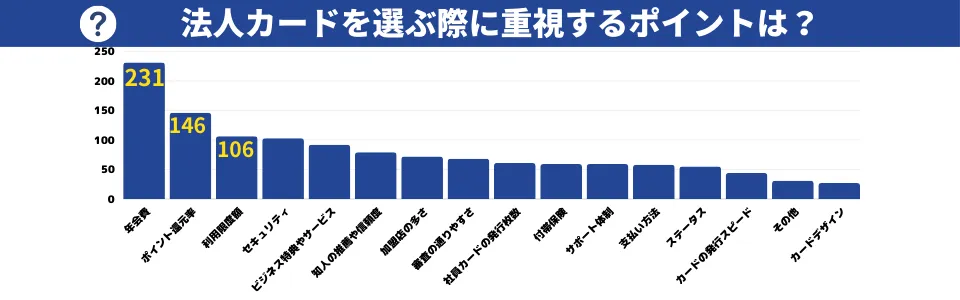

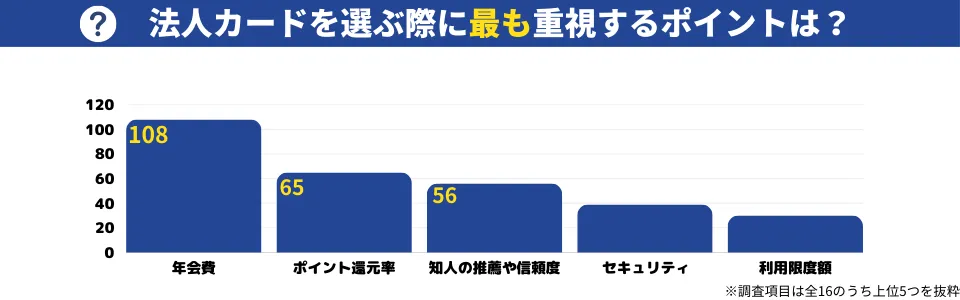

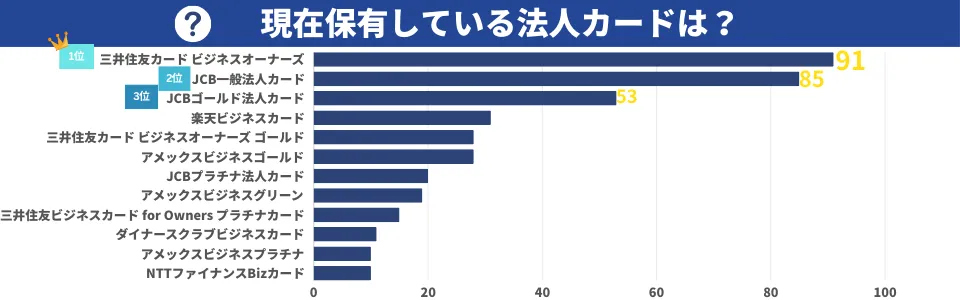

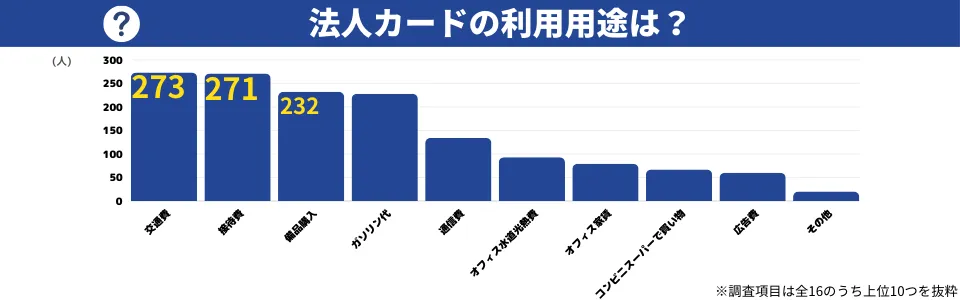

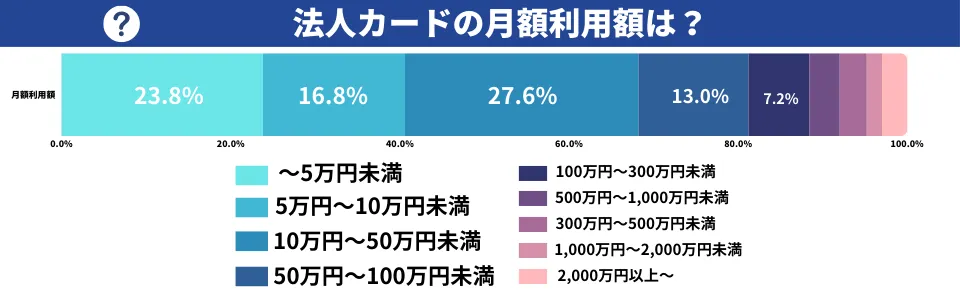

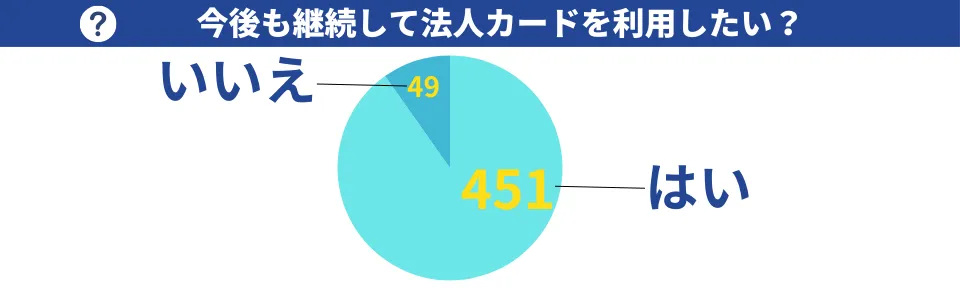

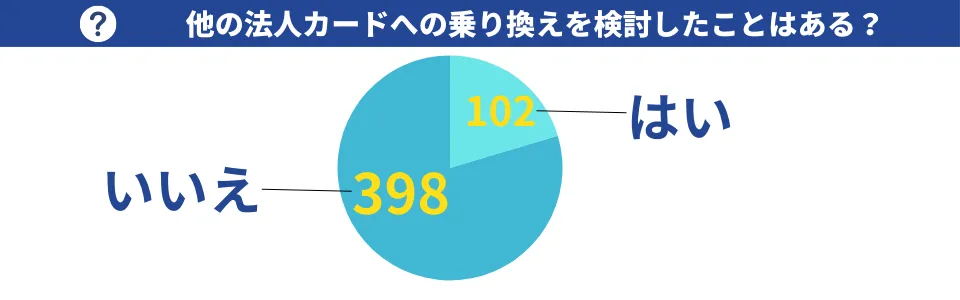

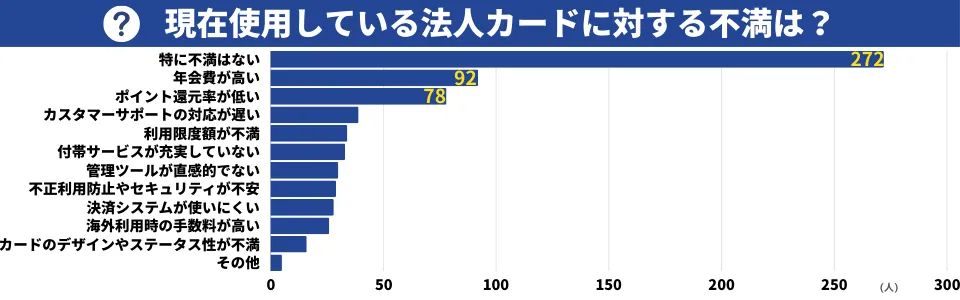

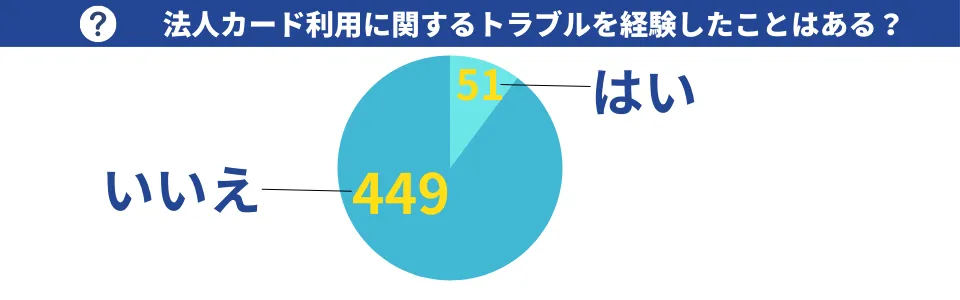

独自アンケート調査!実際の利用者が法人カードを選んだ基準

次に、中小企業向けに法人カードの選び方と、おすすめ法人カード3枚を紹介します。

ここでは中小企業経営者に役立つよう、当社が独自で調査したアンケート結果をもとに解説します。

他の中小企業のデータを参考に、自社にピッタリの法人カードを選んでください。

【実査機関】アイブリッジ株式会社

調査機関:株式会社エクスクリエ(旧・株式会社ディーアンドエム)

調査方法:インターネットリサーチ

対象者条件:全国/20-69歳/男女

調査対象:法人カードを利用している法人経営者、役員、経理担当者、個人事業主の方

有効回答数:500名

調査実施期間:2024年8月9日~2024年8月15日

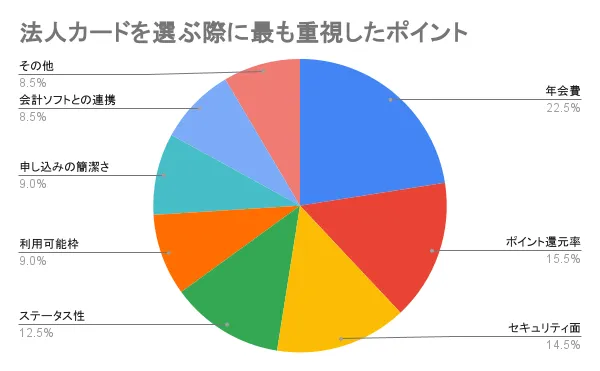

中小企業向け法人カードを選ぶ際に重視された要素を5つ紹介

今回は当社が中小企業経営者を対象に、「法人カードを選ぶ際に重視したポイントは?」と質問した調査結果をもとに解説します。調査結果は下記の通りです。

アンケートで多かった5つの項目

- 年会費で選ぶ

保有コストを抑えたい方には年会費が安い法人カードが、一方、ステータス性やサービス内容を重視する方には年会費は高い法人カードがおすすめです。 - ポイント還元率で選ぶ

ポイント還元率が高い法人カードならカード利用で多くのポイントが貯まるため、経費削減を目指す方はポイント還元率で選んでください。 - セキュリティ面で選ぶ

従業員にカードを発行する中小企業は、「不正利用に対する補償、不正利用の検知、カード利用先限定機能、サイバー攻撃による損害の補償」などを重視しましょう。 - ステータス性で選ぶ

人前で法人カードを使用する機会の多い中小企業は、取引先との関係構築や従業員の信頼構築に役立てるためにも、ステータス性の高い法人カードを発行しましょう。 - 事業規模に合わせた利用可能枠で選ぶ

目安は、月の法人カード利用予定額✕2を超える利用可能枠が設定される可能性のある法人カードをご検討ください。

上記5つの項目の他にも、申し込みの簡潔さや会計ソフトとの連携を重視する中小企業経営者もいました。

上記のポイントを参考に、自社に必要な機能を備えた法人カードを発行してください。

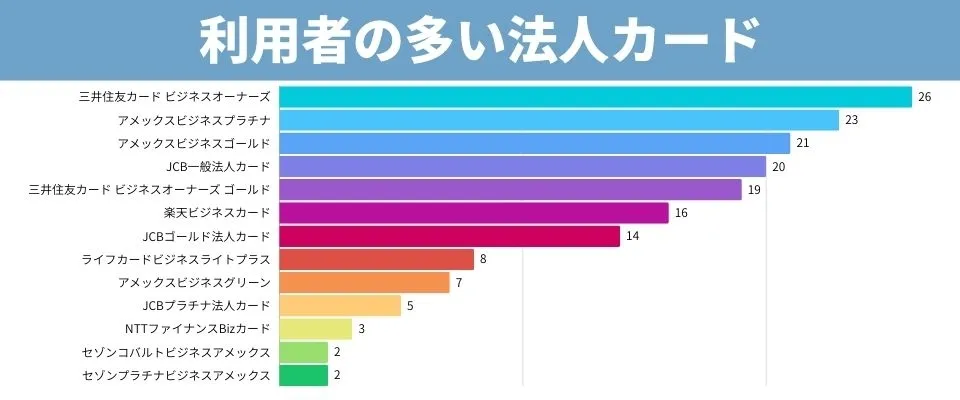

実際の利用者がおすすめした法人カードランキング3選

中小企業向け法人カードの選び方がわかったところで、中小企業におすすめの法人カードを厳選して紹介します。

今回は当社のアンケートの結果、利用者の多かった法人カードを3枚紹介します。

アンケート結果は下記の通りです。

以下では、その法人カードが中小企業におすすめの理由を中心に、詳細を解説します。

三井住友カード ビジネスオーナーズ

| 三井住友カード ビジネスオーナーズ基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa/Mastercard® |

| 年会費(税込) | 永年無料 |

| ポイント還元率 | 0.5%~最大1.5% ※1.5%は対象の個人カードとの2枚持ちが条件 |

| 総利用枠 | ~500万円 ※所定の審査あり |

| セキュリティ機能 | 不正利用に対する補償 |

- 上記の情報は2025年7月の情報です。

三井住友カード ビジネスオーナーズは、年会費無料ながら総利用枠が※~500万円まで設定される可能性がある点が特徴の1枚です。

そのため、月に200万円程度クレジットカードを利用する中小企業にもぴったりです。

- 所定の審査あり

また、年会費無料の追加カードも18枚まで発行可能。

複数人で経費の支払いを管理する中小企業にも適した法人カードでしょう。

なお、三井住友カード ビジネスオーナーズは決算書や登記簿謄本などの書類不要で審査が可能。申し込みの手間が少ないカードを探している中小企業におすすめの法人向けクレジットカードです。

法人カードユーザーの声

決算書・登記簿謄本不要で

最短当日に審査完了!

アメックスビジネスプラチナ

| アメリカン・エキスプレス・ビジネス・プラチナ・カードの特徴 | |

|---|---|

| 券面 |  |

| 国際ブランド | American Express |

| 年会費 (税込) | 165,000円 |

| ポイント還元率 | 0.5%〜1.0% ※メンバーシップ・リワード・プラス加入時 |

| 利用可能枠 | 一律の制限なし |

| セキュリティ機能 | オンライン・プロテクション・追加カードの利用可能枠設定 |

- 上記クレジットカード情報は2025年7月の情報です。

アメックスビジネスプラチナの特徴は、やはりそのステータス性。

当社が実施したアンケートでは、最もステータス性の高い国際ブランドとして認知されているのがAmerican Expressと判明しました。

さらにアメックスビジネスプラチナは、American Expressが発行するプラチナランクの法人カードです。

年会費は165,000円(税込)ですが、年会費も経費として計上できる場合もあります※。

信頼性を示す手段としても活用できる可能性があるため、人前で法人カードを使用する機会の多い中小企業にはアメックスビジネスプラチナをおすすめします。

- 法人カードの年会費の経費計上については、税理士にご相談ください。

口コミ・評判

プラチナランクの

アメックスプロパーカード!

アメックスビジネスゴールド

| アメリカン・エキスプレス・ビジネス・ゴールド・カードの特徴 | |

|---|---|

| 券面 |  |

| 国際ブランド | American Express |

| 年会費 (税込) | 49,500円 |

| ポイント還元率 | 0.5%〜1.0% ※メンバーシップ・リワード・プラス加入時 |

| 利用可能枠 | 一律の制限なし |

| セキュリティ機能 | オンライン・プロテクション・追加カードの利用可能枠設定 |

- 上記クレジットカード情報は2025年7月の情報です。

アメックスビジネスゴールドのおすすめポイントは、その年会費とステータス性のバランス。

アメックスビジネスゴールドは今回紹介する法人ゴールドカードの中でも高い年会費です。

しかし、アメックスビジネスプラチナの165,000円(税込)と比較すると、より安い年会費でAmerican Expressのプロパーカードを発行可能。

さらに、アメックスビジネスゴールドはメタル製の券面が採用されており、通常のクレジットカードと比較して重厚感が感じられるのも魅力的です。

口コミ・評判メタル製のゴールドカード!

関連記事

中小企業向けの法人カード「アメリカン・エキスプレス®・ビジネス・ゴールド・カード」は、こちらでも紹介中です。

アメックスビジネスゴールドの特典は年会費以上のメリットがある?キャンペーン情報も紹介

法人カードを利用するメリット・デメリットは?個人クレカとの違いも比較

ここまで、法人カードの比較ポイントや、最新のおすすめ法人カードランキングを紹介しました。

以下では、申し込み検討中の方に向け、法人カード・ビジネスカードのメリット・デメリットや個人向けクレジットカードと比較した違いを解説します。

また、法人カードは主にビジネスカードとコーポレートカードに分類され、それぞれの特徴も紹介中。

法人カードの導入を検討中の方は参考にしてください。

法人カードとは?ビジネスカードとコーポレートカードの違いを紹介

法人カードとは、企業・法人や個人事業主向けに発行されるクレジットカードのことで、主に「ビジネスカード」と「コーポレートカード」の2種類があります。

2種類の法人カード、ビジネスカードとコーポレートカードの違いを比較表で確認しましょう。

| 法人カードの種類 | ビジネスカード | コーポレートカード |

|---|---|---|

| 主な対象 | 中小企業・ 個人事業主向け | 大企業・官公庁向け |

| カードの 利用枚数 目安 | 20枚以下 | 20枚以上 |

- 法人カードの発行会社により「ビジネスカード」と「コーポレートカード」の区分や名称が異なります。

ビジネスカードとコーポレートカードを比較すると決済機能などの利用方法は同じ。

主な発行対象を比較すると、ビジネスカードは中小企業や個人事業主向けに発行される一方で、コーポレートカードは大企業・官公庁向けに発行されます。

また、2種類の法人カードでは追加カードの発行枚数上限などに違いがあります。

ビジネスカードとコーポレートカードは追加カードが発行できる枚数で明確な区別があるわけではなく、それぞれ中小企業や個人事業主向け、大企業・官公庁向けのサービスが付帯する場合が多くあります。

追加カードの利用人数を目安とし、付帯サービスや年会費を比較の上ビジネスカード・コーポレートカードの選択がおすすめです。

法人向け・個人向けクレジットカードの違いを比較

続いては、法人カードと個人向けのクレジットカードを比較した違いを紹介します。

以下では、個人向けクレカと法人向けクレジットカードの利用可能枠や付帯サービスを比較し違いを確認しましょう。

| 法人向けクレジットカード | 個人向けクレジットカード | |

|---|---|---|

| カード利用可能枠 | 50万円~ 最大1,000万円程度 | 10万円~ 最大500万円程度 |

| 引き落とし口座 | 会社口座・個人口座を選択可能 | 個人口座のみ 選択可能 |

| キャッシング 機能の有無 | 無 | 有 |

| 支払い方法 | 一括払い | 一括払い・分割払い・リボ払いなど |

| 付帯サービス・優待特典 | 法人向けの付帯サービス・優待特典が豊富 | 個人向けの付帯サービス・優待特典が豊富 |

- 一般的な法人カードと個人向けクレジットカードの比較のため、上記比較表に当てはまらないクレジットカードもあります。

法人カードと個人向けクレジットカードの違いは主に以下の3つです。

カードの違い

- カード利用可能枠

- 決済方法

- 付帯サービス・優待特典

法人カードと個人向けクレジットカードを比較した違いを、それぞれ解説します。

カード利用可能枠が高いのは法人カード

法人カードと個人向けクレジットカードを比較した違いはクレジットカードの利用可能枠。

できるだけ高い利用可能額でクレジットカードを利用したい場合、個人向けクレジットカードと比較して利用可能枠が高い法人カードの申し込みがおすすめです。

ただし、申し込みする法人カードにより当初設定されるクレジットカードの利用可能枠が低い場合も。

必ず個人向けクレジットカードより高い利用可能枠となるわけではない点には注意が必要です。

決済方法の比較~法人クレジットカードは一括払いが基本

法人向けカードと個人向けカードを比較した2つ目の違いは、決済方法です。

決済方法を比較すると、個人向けクレジットカードは、一括払いや分割払い、リボ払いなどが利用可能ですが、一般的に法人カードは一括払いのみ利用可能。

法人カードは個人向けカードと比較して利用可能枠が高い点も、支払い方法が一括払いの理由です。

利用可能枠が高いとクレジットカード会社の貸倒れリスクも上がるため一括払いが一般的。

分割払いやキャッシング機能を利用する予定がない方は、ビジネス向け特典が多い法人カードの比較がおすすめです。

個人クレカと比較してビジネス向け付帯サービス・特典が多い法人カード

法人カードと個人向けクレジットカードを比較すると、付帯サービスや優待特典も異なります。

個人向けクレジットカードと比較し、法人カードはfreeeや弥生などのクラウド会計ソフトとの連携サービスや割引などのビジネス向け付帯サービス・優待特典が豊富。

経営者や個人事業主にメリットのあるクレジットカードを利用したい方は、付帯サービス・優待特典を比較の上、法人カードへの申し込みがおすすめです。

具体的な付帯サービス・優待特典は「法人カードを利用するメリット」で解説中です。

個人向けクレジットカードと比較した法人カードの特徴

- 個人向けクレジットカードと比較してカード利用可能枠が高い

- ビジネス向けの付帯サービス・優待特典が利用できる

法人カード・ビジネスカードの利用メリット

以下では、法人カード・ビジネスカードの申し込みを検討中の方に向け、申し込みメリットを解説します。

本章で紹介する法人カード・ビジネスカードのメリットは以下の通りです。

法人カード・ビジネスカードの利用メリット

- メリット1 ガソリン・高速代などの経費精算が一本化でき会計処理の負担が減る

- メリット2 法人カードの利用で経費削減につながる

- メリット3 資金繰りの安定につながる

- メリット4 法人向けの付帯サービス・優待特典が利用できる

- メリット5 企業のガバナンス面が強化できる

メリット①ガソリン・高速代などの経費精算が一本化でき会計処理の負担が減る

法人カードのメリットは、出張費や接待費・ガソリン代・高速代金(ETCカード利用時)の経費精算を一本化できる点。

立て替えによる経費精算がなくなり、会計処理の負担が減らせる場合も。

従業員にとっても、経費立て替えによる経費申請が不要となり時間削減にも繋がります。

会計処理の負担削減が期待できる点が法人カード利用のメリットです。

メリット②法人カードの利用で経費削減につながる

法人カード・ビジネスカード利用のメリットは、経費削減につながる可能性がある点。

法人カードの利用で、経費支払い時の振込手数料の削減や貯まったポイントを利用した支払いも可能。

法人カードの利用で経費削減につながり、かつ振込の事務負担も減る点がおすすめです。

メリット③資金繰りの安定化につながる

3つ目のメリットは、法人カードやビジネスカードの利用で資金繰りの安定化につながる可能性がある点。

法人カード利用代金の引き落としは翌月や翌々月で、支払い猶予ができ資金繰りの安定につながる場合があります。

特に会社設立直後で資金繰りが安定しない場合、法人カード・ビジネスカードが役に立つことも。

ただし無計画な利用は支払いできずに金融事故になることもあるため、計画的な利用がおすすめです。

メリット④freeeなど会計ソフトの連携も!法人向けの付帯サービス・優待特典が利用できる

4つ目の法人カードの利用メリットは、freeeなどの会計ソフトへの連携等、法人向けの付帯サービス・優待特典が利用できる点。

付帯サービス・優待特典は法人カードにより違うため、以下で付帯サービス・優待特典の例を紹介します。

付帯サービス・優待特典例

- コンシェルジュサービス

- 法人カードの利用明細とクラウド会計ソフト(freeeや弥生など)が連携できる

- 国内旅行傷害保険・海外旅行傷害保険・ショッピング保険の付帯

- 空港ラウンジサービスの無料利用

- レストラン優待・ホテル優待

出張が多い方は「国内旅行傷害保険や海外旅行傷害保険、空港ラウンジが利用できる法人カード」、

経費処理の事務負担を減らしたい方は「クラウド会計ソフト(freeeや弥生など)が連携できる法人カード」など、

会社で利用したい付帯サービス・優待特典がある法人カードの比較がおすすめ。

法人カードの年会費以上にお得に利用できる付帯サービスなども多くあり、

利用したい付帯サービス・優待特典を比較の上、メリットがある1枚への申し込みましょう。

メリット⑤企業のガバナンス強化につながる

最後に紹介する法人カードのメリットは、企業のガバナンス強化につながる点です。

具体的には、法人カードの利用明細で利用履歴が可視化できるため、従業員の不適切な経費利用の防止につながります。

複数の従業員が経費利用する場合は特に、法人カードの利用で企業のガバナンス強化に繋がります。

以上、法人カード・ビジネスカードのメリットを紹介しました。

法人カードの利用で経費や事務負担の削減、事業に役立つ付帯サービス・優待特典が利用できるなどのメリットがあります。

重視するポイントを比較し利用する法人カードを選びましょう。

メリットだけではない?事前に注意したいデメリットを解説

法人カードの利用前にはメリットだけでなくデメリットも確認しましょう。以下では法人カードを比較する際に確認したいデメリットを紹介します。

法人カード利用時のデメリット

- デメリット① 分割払いやリボ払い・キャッシングができない場合がある

- デメリット② 年会費のかかる法人カードが多い

- デメリット③ 法人カード利用の社内ルールを定める必要がある

上記の法人カード・ビジネスカード利用におけるデメリットを解説します。

デメリット① 分割払いやリボ払い・キャッシングができない場合がある

1つ目の法人カードのデメリットは、分割払いやリボ払い、キャッシングができない点です。

資金繰りが安定しない時期などは特に、分割払いなどの利用でキャッシュフロー安定化につながることも。

一方で法人カードは支払い方法が一括払いのみとが多く、創業後間もない企業や個人事業主にとってデメリットの場合があります。

中には分割払いやリボ払いできる場合もあり、支払い方法も比較し利用する法人カードを選びましょう。

デメリット②年会費がかかる法人カードが多い

続いてのデメリットは、年会費がかかる法人カードが多い点です。

法人カードは、主にステータスや付帯サービス・優待特典により年会費無料から数十万円まで幅があります。

法人カードは個人カードと比較して年会費無料のクレジットカードが少なく、年会費と優待特典・付帯サービスを比較し、メリットのある法人カードへの申し込みがおすすめです。

デメリット③法人カード利用の社内ルールを定める必要がある

最後に紹介するデメリットは、法人カード利用の社内ルールを定める必要がある点です。

特に社員数が多い企業では、法人カードの利用人数も多く、より明確な利用ルールを定める必要があります。

利用ルールがないまま法人カードを利用すると、適切に運用できない可能性もあり注意が必要です。

法人カードは、追加カードも含め全てのカードで利用可能枠を共有し、利用可能枠以上の利用はできません。

1枚の法人カードで可能枠以上の利用をすると、他のカードで利用できなくなる場合もあり、「〇〇円以上利用の場合に事前承認を得る」等の社内ルールが必要です。

申し込み時の審査基準や注意点を解説

法人カード・ビジネスカードの申し込み後にあるのが入会審査。「審査なしや審査が甘い・ゆるい法人カードはある?」と、審査に不安がある方が多いのも事実。

法人カードの審査基準は各社非公開ですが、申し込み書の記入内容や、審査における注意点を以下で解説します。

法人カードの審査で重要とされる可能性がある項目

以下では、法人カードの審査で重要とされる可能性がある項目を確認します。

- 申し込む法人カードごとに審査内容や申し込み書の記載内容、必要書類が異なります。

会社の経営実績や財務状況

法人カード・ビジネスカードの審査では、経営実績や財務状況の申し込み書への記載や、決算書などの会社書類を提出することがあります。

会社設立直後の会社では審査通過が難しいと考える方も多いですが、法人カードの審査は経営実績以外にも多数の項目で総合的に審査されるため、設立直後の会社でも法人カードの審査に通る事例は多数あります。

また、申し込み者の個人与信のみで審査が進められ、決算書などの会社書類が必要ない法人カードも。設立間もない場合などは、個人与信の法人カードの比較が良いでしょう。

法人代表者の信用情報

法人カードの審査で確認したいのが法人代表者の信用情報です。法人クレジットカードでも、法人代表者本人の信用情報が確認されます。

そもそも法人カードは、会社や法人代表者の信用を担保に利用できる仕組みなので、法人代表者の信用情報も審査で重要視される可能性があります。

個人のローンやクレジットカードの支払い遅延の記録が信用情報期間に残らないよう、普段から気をつけることが必要です。

法人クレジットカードの審査の注意点

以下では、法人カードの審査の注意点を解説します。

法人代表者個人の信用情報

前述しましたが、法人代表者本人の信用情報も法人カードの審査で重要とされている可能性があります。普段より気をつけることが重要ですが、法人カードの申し込み前に改めて以下の項目を確認しましょう。

法人代表者本人の信用情報で確認したいのは主に以下の2つ。

信用情報で確認される項目

- 各種ローンの借り入れ・返済状況

- 個人クレジットカードの利用状況

各種返済が遅れることはもちろん、年収に対して借入残高が大きいことも法人カードの審査落ちの原因になる場合も。法人カード・ビジネスカードの申し込みを検討中の方は、普段より会社の経営状況のみならず個人の信用情報にも気をつける必要があります。

※個人信用情報は信用情報機関で開示請求可能です。(所定の手数料がかかります。)

会社の経営年数が浅い

会社の経営年数が浅く財務状況が不安定な場合は、特に難易度が高い法人ゴールドカードや法人プラチナカードなどの申し込みで審査落ちする可能性があり注意が必要です。

会社の経営年数が浅い場合、一般ランクの法人カードの申し込みや、申し込み者本人の個人与信のみの法人カードがおすすめです。

- 法人カードの審査に関する情報は各社非公開です。上記の審査に関する情報は一般的な情報を記載しておりますので、参考程度にご確認ください。実際の法人カードの審査結果に関しては責任を負いかねます。

まとめ:最強法人クレジットカード・ビジネスカードの比較結果

当記事ではおすすめの最強法人クレジットカード・ビジネスカードを徹底比較し紹介しました。目的別のおすすめ法人カードを比較したランキングを以下にまとめます。

年会費無料や高いポイント還元率も!一般法人カードを比較したおすすめランキング

- 1位 三井住友カード ビジネスオーナーズ

- 2位 ライフカードビジネスライトプラス

- 3位 UPSIDERカード

- 4位 JCB法人カード

- 5位 JCB Biz ONE

- 6位 セゾンコバルトビジネスアメックス

- 7位 アメックスビジネスグリーン

優待特典・付帯サービスが豊富な法人ゴールドカードランキング

ステータス重視の法人カード!法人プラチナカードのおすすめランキング

- 1位 ダイナースクラブ ビジネスカード

- 2位 セゾンプラチナビジネスアメックス

- 3位 JCBプラチナ法人カード

おすすめ法人カードランキングが、法人カードを比較中の経営者や個人事業主の参考になれば幸いです。会社にメリットのある最強法人カード・ビジネスカードに申し込みましょう。

自分にとって最強の法人カードの選び方・比較ポイントは?

自分にとって最強の法人カード・ビジネスカードの選び方・比較ポイントとしては、まず法人カード年会費の比較がおすすめです。ゴールドカードやプラチナカードなど高ステータスの法人カードを利用したい方は、年会費有料の法人カードを比較して最強の1枚を選ぶのがおすすめです。また、法人カードの選び方としてポイント還元率・マイル還元率の比較もおすすめ。法人カード・ビジネスカードの利用時にポイントが貯まる場合もあり、申し込みする法人カードにより数倍のポイント還元率の差もあるからです。さらに、旅行傷害保険など法人カードの優待特典や付帯サービスを比較も重要。法人カードにより特典・付帯サービスが違い、自分が利用したい特典・付帯サービスがあるかを比較して最強の法人カードを選びましょう。

法人カードの年会費は無料?有料?

個人クレジットカードと同様、法人カードの年会費を比較すると幅があります。一般法人カードでは年会費無料の場合もありますが、ゴールドカードやプラチナカードでは数千円~数十万円以上の年会費の法人クレジットカードも。年会費と付帯サービス・優待特典を比較し、最強の法人カードへの申し込みがおすすめです。

ビジネスカードとコーポレートカードの違いは?

ビジネスカードは中小企業・個人事業主向けの法人カードである一方、コーポレートカードは、大企業・官公庁向けの法人カードです。発行会社により基準に違いはありますが、一般的に法人カード利用者が20名以下の場合ビジネスカード、法人カード利用者が20人以上の場合コーポレートカードと呼ばれます。厳密な定義はありませんが、中小企業経営者・個人事業主の場合はビジネスカードと呼ばれる法人カードの比較がおすすめです。

個人事業主でもクレジットカードは発行できる?

個人事業主でも法人クレジットカードを申し込み・発行できます。ただし、中には申し込み不可能な法人カードもあるため、申し込み条件を事前に確認し個人事業主でも申し込み可能な法人カードを比較しましょう。

法人カードの名義は企業名義?個人名義?

法人カードの名義は、法人名ではなく申し込みした代表者の個人名ですが、一部の法人カードでは個人名だけでなく会社名の併記も可能。また、社員向けに発行した法人カードの名義は使用する社員の名義で、利用できるのも名義人のみ。法人カードの利用時にはカードの名義の確認がおすすめです。

カード利用代金支払い時の引き落とし口座は?

個人事業主の場合と企業の場合で法人カードの経費引き落とし口座が違います。個人事業主の場合、個人口座または事業用の屋号付き口座、法人の場合、法人口座での経費支払いが一般的です。ただし、中には法人の場合でも代表者の個人口座を指定できるクレジットカードもあります。

法人カード・ビジネスカードの入会方法は?

法人カードやビジネスカードの入会方法は主にネット申し込み、郵送申し込みの2種類です。スムーズに契約したい場合は、書類送付の手間のないネットでの法人カード申し込みがおすすめです。どちらの方法でも「氏名、住所、電話番号などの個人情報、職種、年収、営業年数など事業・ビジネスの情報」が求められます。事前に準備しておけば審査が遅れるといったトラブルを避けることができるでしょう。

申し込みに必要な書類は?

法人カード申し込みの必要書類は、法人団体か個人事業主かで異なります。法人の場合:発行から6ヶ月以内の登記簿謄本や法人代表者の本人確認書類。個人事業主・フリーランスの場合:申し込み者の本人確認書類。クレジットカード会社の審査内容により必要書類が違うため、申し込みの際はクレジットカード会社への確認がおすすめです。

法人カードで貯めたポイントの税務・会計処理は?個人利用はできる?

法人カードで貯めたポイントは基本的に法人で利用します。個人で利用すると場合により業務上横領罪に問われる場合もあり注意が必要です。また、ポイント利用時の税務・会計処理としては「雑所得」や「一時所得」が考えられます。税務処理に関しては税理士に相談の上の計上がおすすめです。

当ページ利用上のご注意

当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。

※各画像をクリックすると拡大表示できます。

※各画像をクリックすると拡大表示できます。

50代・男性・中小企業経営者(従業員数1~3人未満)

★★★★4(満足)

開業・設立からの期間:5年以上、発行時の利用可能枠:200万~250万未満、現在の利用可能枠:500万円以上

カード申し込み手続きが比較的簡単で、利用できる加盟店が多く、ポイント還元率が高いのでコスパが良いと感じる。さらに、経費精算作業も軽減されて、便利だと感じる。

60代・男性・個人事業主

★★★★★5(とても満足)

開業・設立からの期間:5年以上、発行時の利用可能枠:30万~250万未満、現在の利用可能枠:500万円以上

還元率が高く使いやすい、そして使い勝手が良くどんな場面でも使えて便利でした。そして追加カードが何枚も作れて良かったです。

50代・男性・大企業経営者(従業員数150人以上)

★★★★★5(とても満足)

開業・設立からの期間:5年以上、発行時の利用可能枠:500万円以上、現在の利用可能枠:500万円以上

三井住友カード ビジネスオーナーズはポイント還元率も良く、利用する専用アプリも使いやすいので便利で満足している。