アメックスビジネスグリーンのメリットや特典を解説!ポイント・マイルは貯まる?

アメリカン・エキスプレス・ビジネス・カード(以下、アメックスビジネスグリーン)は、ステータスが高くてビジネスに役立つ特典が複数ある、おすすめの法人向けクレジットカード。法人代表者だけでなく、個人事業主でも申し込みできます。

当記事では、アメックスビジネスグリーンの特徴やメリット・デメリット、おすすめの特典やポイント・マイルの仕組みなどを総合的に解説。さらに、審査やキャンペーンなどの情報もまとめます。

カードへの入会を検討中の人は、当記事を参考にして、自分の希望に適しているのか判断するのがおすすめです。

Contents

アメックスビジネスグリーンの基本情報表

アメリカン・エキスプレス・ビジネス・グリーン・カードの基本情報表は、次のとおりです。

| アメックスビジネスグリーンの基本情報表 | |

|---|---|

| カード名 | アメリカン・エキスプレス・ビジネス・グリーン・カード |

| カードデザイン |  |

| 年会費 | 13,200円(税込) |

| 追加カード年会費 | 6,600円 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 0.5%〜1% ※1 |

| ポイント名称 | メンバーシップ・リワード |

| ポイント交換賞品の例 | キャッシュバック、提携ポイント移行、マイル移行、他 |

| 国際ブランド | American Express |

| 限度額 | 一律の上限なし |

| タッチ決済 | アメックスのタッチ決済 |

| スマホ決済 | Apple Pay |

| 海外旅行傷害保険 | 最高5,000万円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 最高500万円 |

| 移行可能マイル | ANA、JAL、他 |

| 申し込み基準 | 20歳以上の法人代表者・個人事業主 |

※上記クレジットカード情報は2024年5月の情報です。

※1 メンバーシップ・リワード・プラス加入で最高1%

法人も個人事業主も発行可能!さらにETCカードは年会費も発行手数料も無料

アメックスビジネスグリーンは、法人経営者だけでなく個人事業主やフリーランスでも発行可能な事業用クレジットカード。法人・個人を問わず事業費の支払いに使用でき、経費決済を効率化できます。さらにETCカードは、年会費も発行手数料も無料で利用可能。経営者自身が利用する場合だけでなく、従業員がETCカードを利用する場合にもコストがかかりません。

アメリカン・エキスプレスの法人・個人事業主向けのETCカードは過去には年会費が有料でした。しかし2023年9月からは無料に改定され、より利用しやすくなっています。

事業用クレジットカードとしての特徴とメリット

アメックスビジネスグリーンには、次の特徴とメリットがあります。

上記の各メリットを詳しく解説していきます。

利用限度額に一律の上限がない

アメックスビジネスグリーンはクレジットカードの利用限度額に一律の上限がない点がメリット。高額な経費の支払いや納税にクレジットカードを利用したい経営者の要望にも応えてくれるでしょう。

利用限度額に一律の上限がないとは、カード会員全員に対して共通の上限が設定されていないことを意味します。例えば限度額が「最高100万円」と定められている法人向けクレジットカードの場合、原則として100万円を超える限度額は設定されません。

一方で一律の上限がないアメックスビジネスグリーンの場合、支払い能力が認められれば1,000万円など高額な限度額になる可能性があります。

ただし限度額は誰でも高額に設定されるわけではありません。実際の限度額はアメリカン・エキスプレスが独自の基準で行う審査結果により決定されるため、入会直後は限度額が少なめになる可能性がある点を覚えておきましょう。

追加カード1枚ごとに限度額を設定・変更できてセキュリティ性が高い

アメックスビジネスグリーンは、基本会員である経営者自身が追加カード1枚ごとの限度額を自由に設定・変更できる点もメリット。役員や従業員に追加カードを発行する場合、例えば次のように1枚ごとに限度額を設定できます。| 追加カードの限度額設定例 | |

|---|---|

| 役職・部署など | 追加カード限度額 |

| 役員 | 100万円 |

| 営業 | 50万円 |

| 総務 | 20万円 |

追加カード限度額は、最小1万円から基本会員の限度額の範囲内で自由に設定できます。変更回数に制限はないため、状況に応じて変更することも可能です。

他社の事業用クレジットカードには、追加カードの限度額を変更できないものもあります。その点、アメックスビジネスグリーンなら法人カード使い込みのリスクを軽減できるので、セキュリティを重視する経営者にもおすすめです。

出張やビジネスに役立つ特典・保険が充実

アメックスビジネスグリーンは、事業用クレジットカードとしての決済機能やセキュリティ面でのメリットだけでなく、特典・保険が充実している点も特徴です。特に出張やビジネスに役立つ特典・保険が充実しています。例えば空港ラウンジを無料で利用できる特典が付いています。国内主要空港とハワイの空港ラウンジを同伴者1名まで無料で利用できます。出張時にフライトまでの待ち時間をゆったりと過ごせるでしょう。

その他、会計ソフト連携サービスやセキュリティソフト割引特典、海外・国内旅行傷害保険やショッピング保険など、多彩なサービスがあります。おすすめ特典の例は、後ほど「おすすめの特典・付帯サービスを紹介」の章で詳しく解説します。

ステータスが高いとされるアメリカン・エキスプレスのプロパーカード

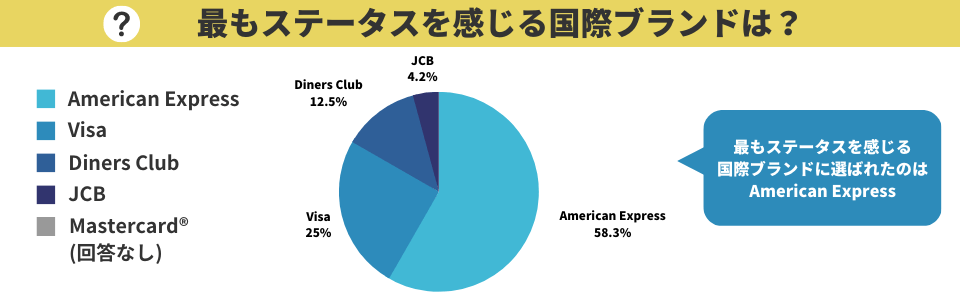

アメックスビジネスグリーンは、ステータスが高いとされるアメリカン・エキスプレスのプロパーカードです。当サイトが行った独自アンケート調査によると、アメリカン・エキスプレスは最もステータスを感じる国際ブランドと認知されていることがわかりました。

アメックスビジネスグリーンは、取引先との接待の機会があるなどステータスを重視したい経営者にもおすすめの事業用クレジットカードです。

アメックスビジネスグリーンのおすすめの特典・付帯サービスを紹介

アメックスビジネスグリーンには紹介しきれないほどたくさんの付帯サービスがあるので、今回は以下のカテゴリーに分けて、おすすめの特典を厳選して紹介します。

出張に役立つ特典|空港ラウンジや航空券・ホテルの割引優待など

アメックスビジネスグリーンの出張に役立つ特典例は次のとおりです。| 出張に役立つ特典例 | |

|---|---|

| 名称など | 概要 |

| 国内空港ラウンジ無料 | 国内主要空港と海外の一部の空港内のラウンジを、同伴者1名まで無料で利用できます。 |

| アメリカン・エキスプレス JALオンライン | 国内線を搭乗の直前まで予約、変更、キャンセルできる専用運賃「ビジネスフレックス」を利用できます。 |

| HISアメリカン・エキスプレス・トラベル・デスク | 電話1本で海外・国内の旅行を手配してくれるサービスです。 |

| アメリカン・エキスプレス・トラベルオンライン | ホテル、レンタカー、国際線航空券をオンライン予約できる会員様専用の旅行予約サイトです。 |

| 旅行予約サイトの優待 | Expedia、一休.com、アップルワールド.comにて優待料金で予約できます。 |

| 手荷物無料宅配サービス | 海外旅行の際、出発時・帰国時に、スーツケース1個の自宅・空港間の宅配が無料になります。 |

| 大型手荷物宅配優待特典 | 海外旅行の際、大きな荷物を預かる大型手荷物宅配を1,000円割引で利用できます。 |

| 無料ポーターサービス | 空港付近のバス停や改札からチェックインカウンターまで、専任スタッフが手荷物を運んでくれる無料サービスです。 |

| 空港クロークサービス | 乗継便の待ち時間に、荷物を無料で預かってもらえるサービスです。 |

| オーバーシーズ・アシスト | 海外のレストランの予約や、医療機関の紹介に、24時間日本語でサポートしてもらえる通話料無料のデスクサービスです。 |

| 海外レンタルサービス | 海外出張の際、WiFiやポケトーク、携帯電話を優待価格でレンタルできるサービスです。 |

ビジネスに役立つ特典|会計ソフト連携やゴルフ予約サービスなど

アメックスビジネスグリーンのビジネスに役立つ特典例は次のとおりです。| ビジネスに役立つ特典例 | |

|---|---|

| 名称など | 概要 |

| 会計ソフトデータ連携サービス | 弥生会計とクラウド会計 freeeの会計ソフトへAPIを用いて自動連携できます。 |

| 福利厚生プログラム クラブオフ | 国内外約20万以上の施設を優待価格で利用できるクラブオフのVIP会員に無料で登録・利用できます。 |

| ROBOT PAYMENT 請求管理ロボ | 請求書の管理やクレジットカード決済による売掛金回収などを自動化できる請求管理ロボを優待価格で利用できます。 |

| ビジネス情報サービス ジー・サーチ | ビジネスに役立つ情報をオンラインで入手できるデータベースサービスを無料で利用できます。 |

| NIKKEI OFFICE PASS | 全国300カ所以上のシェアオフィスやコワーキングスペースのオープン席・ブース席が利用できるサービスを優待価格で利用できます。 |

| ビジネス・セービング | レンタカー、電話代行サービス、雑誌の定期後続、会議室の利用など各種サービスを優待価格で利用できます。 |

| 補助金・助成金検索サービス | 個人事業主・中小企業経営者が受給できる補助金・助成金を自動診断するウェブサイトを利用できます。 |

| ゴルフ・デスク | 全国約800のゴルフ場および海外の提携コースの予約・手配を無料で行ってくれるサービスです。 |

| セキュリティソフト ノートン | 世界的にサービスを展開するセキュリティソフトのノートンを特別価格で利用できます。 |

付帯保険|旅行傷害保険やショッピング保険など

アメックスビジネスグリーンには、以下の保険が付帯しています。| アメックスビジネスグリーンの付帯保険 | |

|---|---|

| 名称など | 概要 |

| 海外旅行傷害保険 | 海外旅行中の療養費や賠償責任費用などが最高5,000万円まで補償されます。 |

| 国内旅行傷害保険 | 国内旅行中の事故による損害(死亡や後遺障害など)が最高5,000万円まで補償されます。 |

| ショッピング・プロテクション | カードで購入した商品が偶然の事故で損害を受けた場合、年間最高500万円まで補償されます。 |

| リターン・プロテクション | カードで購入した商品の返品を購入店が受け付けない場合、アメリカン・エキスプレスが引き取ってくれます。(1商品あたり最高3万円まで) |

| オンライン・プロテクション | クレジットカードの紛失・盗難・カード情報漏えいによりインターネット上での不正利用を受けた場合に全額補償されます。 |

なお、アメックスビジネスグリーンの海外旅行傷害保険と国内旅行傷害保険の補償金額を詳しく知りたい人は、以下を確認しましょう。

- 海外旅行傷害保険の補償金額を見る

-

海外旅行傷害保険の補償金額 項目 補償金額 傷害死亡・後遺障害 最高5,000万円 傷害治療費用 最高300万円 疾病治療費用 最高300万円 賠償責任 最高4,000万円 携行品損害 年間最高100万円

(1旅行 最高50万円)救援者費用 最高400万円

- 国内旅行傷害保険の補償金額を見る

-

国内旅行傷害保険の補償金額 項目 補償金額 傷害死亡 最高5,000万円 傷害後遺障害 最高5,000万円

アメックスビジネスグリーンのポイント・マイルについて解説

この章では、アメックスビジネスグリーンのポイント・マイルの制度について、以下の各項目で解説します。

上記の各項目を詳しく見ていきましょう。

基本ポイント還元率は0.5%

アメックスビジネスグリーンの基本ポイント還元率は0.5%です。100円の支払いでメンバーシップ・リワードが1ポイント貯まり、1ポイントには最大0.5円相当の価値があります。アメックスビジネスグリーンの支払いで貯めたポイントには、提携ポイントへの移行や旅行代金の支払い、各種アイテムとの交換など多彩な使い道があります。ポイントをどの使い道に使用するかで実際の還元率が変わるため、少しでもお得に使いたいなら1ポイントの価値が高くなる賞品を選ぶとよいでしょう。

メンバーシップ・リワード・プラス登録でポイント還元率が1%にアップ

アメックスビジネスグリーンは、メンバーシップ・リワード・プラスと呼ばれる有料プログラムに任意で登録すると、ポイント還元率が1%にアップする特徴があります。メンバーシップ・リワード・プラスとは、登録するとアメリカン・エキスプレスのポイントをよりお得に使える任意のプログラム。登録にはクレジットカードとは別で3,300円(税込)の年会費がかかります。

メンバーシップ・リワード・プラスには次のメリットがあります。

| メンバーシップ・リワード・プラスのメリット | |

|---|---|

| メリット | 概要 |

| ポイント有効期限が無期限になる | 通常は最長3年間のポイント有効期限が無期限になります。 |

| ポイント移行レートアップ | 支払いでのポイント利用や提携マイルへの移行時など、様々な場面でポイント移行レートがアップ。これにより基本ポイント還元率は1%にアップします。 |

| ボーナスポイントプログラム | AmazonやYahoo!ショッピングなどの対象加盟店で3倍のポイントを獲得できます。 |

このようにメンバーシップ・リワード・プラスに登録するとよりお得になります。アメックスビジネスグリーンへの申し込みを検討するなら、メンバーシップ・リワード・プラスへの加入もあわせて検討しましょう。

AmazonやYahoo!ショッピングなど対象加盟店では還元率が最高3%

先ほどお伝えしたとおり、メンバーシップ・リワード・プラスに登録するとボーナスポイントプログラムと呼ばれるお得な制度を利用できます。ボーナスポイントプログラムを利用すると、通常は100円の支払いで1ptが貯まるところ、100円=3ptが貯まるようになります。メンバーシップ・リワード・プラス登録時のアメックスビジネスグリーンの基本還元率は1%のため、3倍なら還元率はなんと3%です。ポイント還元率が3%になるボーナスポイントプログラムの対象加盟店の例は、次のとおりです。

- Amazon

- Yahoo!ショッピング

- Yahoo!オークション

- ヨドバシカメラ

- アメリカン・エキスプレス・トラベルオンライン

- JAL公式サイト

- 一休.com(国内宿泊)

- HIS公式サイト(海外ツアー他)

- iTunes Store

- App Store

- Uber Eats

このようにAmazonやYahoo!ショッピングのほか、インターネットで旅行・出張の予約ができる各種Webサイトも対象となっています。

ポイント有効期限は条件を達成すると無期限になる

アメックスビジネスグリーンのポイント有効期限は、基本状態では最大3年間となっています。しかし以下いずれかの条件を達成すると、ポイント有効期限は無期限になります。- メンバーシップ・リワード・プラスに登録すること

- ポイントを1度でも利用すること

1つめのメンバーシップ・リワード・プラスに関しては先に解説したとおりです。

2つめのポイント利用に関しては、メンバーシップ・リワード・プラスに登録しなくても達成可能な条件です。貯めたポイントを1度でも何らかのアイテムに交換したり支払いで使用したりすると、ポイントの有効期限が無期限に延長されます。

ANAマイル還元率が高い点も特徴

アメックスビジネスグリーンは、ANAマイル還元率が高い点も特徴。最高1%の還元率でANAマイルが貯まるので、お得に飛行機に乗りたい経営者にもおすすめの事業費決済用クレジットカードです。クレジットカードの支払いで貯めたポイントは、会員状況に応じたレートでANAマイルへ移行可能。移行レートはメンバーシップ・リワード・プラスの登録有無により異なり、次のとおりです。

| ANAマイル移行レート | |

|---|---|

| メンバーシップ・リワード・プラス登録状況 | 移行レート |

| 登録済み | 1,000ポイント → 1,000マイル |

| 未登録 | 2,000ポイント → 1,000マイル |

このようにANAマイル移行レートは、メンバーシップ・リワード・プラスに登録すると2倍にアップします。効率よくANAマイルを貯めたい経営者は、ぜひメンバーシップ・リワード・プラスに登録しましょう。

なおポイントをANAマイルへ移行するためには、年間参加費として5,500円(税込)/年の費用がかかります。カード自体の年会費とは別で請求されるため、覚えておきましょう。

入会前に確認すべきアメックスビジネスグリーンのデメリット

入会前に確認すべきアメックスビジネスグリーンのデメリットは、次のとおりです。

上記の各デメリットを詳しく解説します。

公共料金や税金など一部の支払いはポイント還元率が下がる

アメックスビジネスグリーンは、公共料金や税金など一部の支払いはポイント還元率が下がる点がデメリット。通常は100円ごとに1ポイントが貯まるところ、一部の加盟店では200円ごとに1ポイントの付与になります。また電子マネーチャージや寄付など一部の支払いはポイント加算対象外となります。ポイント還元率が異なる加盟店の例は、次のとおりです。

| ポイント還元率が異なる加盟店の例 | ||

|---|---|---|

| 付与ポイント | カテゴリー | 加盟店の例 |

| 加算対象外 | 電子マネー | モバイルSuica、モバイルPASMO、楽天Edy、Apple Payのnanaco、WAON、他 |

| 寄付 | 日本ユニセフ協会、日本赤十字社、国境なき医師団、他 | |

| その他 | NHK、カード年会費、メンバーシップ・リワード・プラス年間参加費、リボ払い手数料、他 | |

| 200円=1pt | 電気代 | 東京電力エナジーパートナー、関西電力、中部電力、他 |

| ガス代 | 東京ガス、大阪ガス、東邦ガス、他 | |

| 水道代 | 東京都水道局、横浜市水道局、大阪市水道局、名古屋市上下水道局、他 | |

| 税金 | 国税、都道府県税、他 | |

| 公金 | 国民年金保険料、特許申請料、Yahoo!公金支払い | |

| 各種決済 | au PAY 残高、d払い、Amazon Pay、Kyash | |

アメックスビジネスグリーンのポイントをANAマイルへ移行するには5,500円(税込)/年の手数料がかかる

アメックスビジネスグリーンは、貯めたポイントをANAマイルへ移行するためには、年間参加費として5,500円(税込)/年の手数料がかかるデメリットも覚えておきましょう。メンバーシップ・リワード・プラスに加入していれば1%の還元率でANAマイルを貯められる特徴のあるアメックスビジネスグリーンですが、無料で移行することはできないため注意が必要です。

なおポイントをANA以外の航空会社マイルへ移行する場合、年間参加費はかからず無料で移行できます。

コース料理1名分無料とプライオリティ・パスの特典は付帯していない

出張やビジネスに役立つ特典が充実しているアメックスビジネスグリーン。しかし一部の法人カードに付帯している以下のサービスは付帯していないため、覚えておきましょう。- 対象レストランのコース料理1名分が無料になるグルメ優待

- 世界中の空港ラウンジを利用できるプライオリティ・パス

- ホテル・航空券の手配など様々な依頼ができるコンシェルジュサービス

アメリカン・エキスプレスの中小企業・個人事業主向けクレジットカードの場合、ゴールド以上ならコース料理1名分無料のグルメ優待を利用できます。またプラチナならプライオリティ・パスとコンシェルジュサービスを利用できるため、必要に応じて検討しましょう。

なお、アメックスビジネスグリーンとアメックスビジネスゴールドの違いは、後ほどゴールドカードとの違いを比較の見出しで解説します。

アメックスビジネスグリーンの審査・申し込みについて解説

アメックスビジネスグリーンの審査・申し込みについて、以下の各項目で解説します。

決算書・登記簿謄本は原則不要!アメックスビジネスグリーンは本人確認書類だけで申し込める

アメックスビジネスグリーンへの申し込み時は、決算書・登記簿謄本や確定申告書は原則不要です。必要書類は原則として法人代表者・個人事業主の本人確認書類だけなので、設立や開業の直後であっても申し込みできます。インターネットから申し込んだ場合、本人確認書類もオンラインで提出できます。申し込み後に「ご本人確認書類等のご提出のお願い」というメールが送られてくるため、本文に記載されているURLから案内に沿って提出しましょう。

なお決算書・登記簿謄本や確定申告書は原則として不要ですが、審査状況によっては追加で書類の提出を求められる場合があります。その際は指定された書類を提出する必要がある点のみ覚えておきましょう。

アメックスビジネスグリーンの申し込みから入会審査やカード発行までの手順を解説

アメックスビジネスグリーンの申し込みから入会審査やカード発行までの手順を解説すると、次のとおりです。申し込みの流れ

- インターネットで申し込み手続き

- 入会審査

- 本人確認完了のお知らせが届く

- クレジットカード受け取り

なおアメックスビジネスグリーンの発送までにかかる期間は、基本的には1〜3週間程度となっています。ゴールデンウィークなどの長期休暇があると通常よりも日数がかかる場合があるため、早めに手続きしましょう。

【独自アンケート】アメックスビジネスグリーンの口コミ・評判を紹介

次に、アメックスビジネスグリーン利用者の口コミや評判を紹介します。当編集部で独自に集計したアンケート結果なので、ぜひ参考にしてください。

アメックスビジネスグリーンの良い口コミ・評判

アメックスビジネスグリーンの良い口コミ・評判は下記の通りです。上記の通り、スタイリッシュなデザイン性やアメリカン・エキスプレス®︎のステータス性に満足している利用者が目立ちました。

他にも、法人設立2年経過時点でアメックスビジネスグリーンを発行できたというポジティブな口コミ・評判が見つかりました。

アメックスビジネスグリーンの悪い口コミ・評判

アメックスビジネスグリーンの悪い口コミ・評判は下記の通りです。上記の通り、アメックスビジネスグリーンの年会費に関する悪い口コミ・評判が目立ちました。

アメックスビジネスグリーンは13,200円(税込)と、他社の法人カードと比較して高額です。しかし、その分アメックスのプロパーカードのステータス性や、充実の付帯サービスがアメックスビジネスグリーンのメリットです。

また、発行直後の利用限度額が低いという口コミ・評判も見つかりました。

アメックスビジネスグリーンは使用するうちに利用限度額の引き上げも可能ですし、最初の利用限度額が低い可能性があるのは他社の法人カードでも同様です。

ゴールドカードとの違いを比較

アメックスビジネスグリーンはアメリカン・エキスプレスにおける一般ランクの事業費決済用カードです。アメリカン・エキスプレスにはもうワンランク上のゴールドカードも存在し、アメックスビジネスゴールドと呼ばれています。

アメックスビジネスグリーンとアメックスビジネスゴールドの主な違いを比較すると、次のとおりです。

| アメックスビジネスグリーンとアメックスビジネスゴールドを比較 | ||

|---|---|---|

| 項目 | グリーン | ゴールド |

| カードデザイン |  |

|

| 年会費 | 13,200円(税込) | 36,300円(税込) |

| カード素材 | プラスチック | メタル ※1 |

| 空港ラウンジ無料サービス | ◯ | |

| コース料理1名分無料のグルメ優待 ※2 | × | ◯ |

| 対象ホテル連泊時の優待 ※3 | × | ◯ |

| 東京駅・新宿駅・博多駅からホテルへの手荷物無料配送 ※4 | × | ◯ |

| 京都特別観光ラウンジの利用 ※5 | × | ◯ |

| 新国立劇場の優待 | × | ◯ |

| ゴールド・ワインクラブ | × | ◯ |

| 海外旅行傷害保険 | 最高5,000万円 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 | |

| 国内航空機遅延費用 | 未付帯 | 付帯 |

| キャンセル・プロテクション | 未付帯 | 付帯 |

| ショッピング・プロテクション | 付帯 | |

| リターン・プロテクション | 付帯 | |

※2 ビジネス・ダイニング・コレクション by グルメクーポン

※3 ザ・ホテル・コレクション

※4 手荷物ホテル当日宅配サービス

※5 高台寺塔頭 圓徳院 客殿

こんな人にはアメックスビジネスゴールドがおすすめ

先ほどの比較表を見てわかるように、アメックスビジネスゴールドの方が特典・保険の内容は充実しています。両者の違いを踏まえると、以下に当てはまる人にはアメックスビジネスゴールドがおすすめです。- メタル製のかっこいい事業費決済用クレジットカードを使いたい人

- コース料理1名分が無料になるグルメ優待を利用したい人

- 対象ホテル連泊時の優待を利用したい人

- 東京駅・新宿駅・博多駅からホテルへの手荷物無料配送を利用したい人

- より手厚い付帯保険を利用したい人

このように、メタル製のクレジットカードやより充実した付帯特典に魅力を感じる人には、アメックスビジネスゴールドがおすすめです。

一方で、ゴールドに付帯している特典や保険をあまり利用しないと感じる人は、年会費が安くてコスパのいいアメックスビジネスグリーンがおすすめ。どちらが自分に適しているか考えて選びましょう。

【2024年5月最新】アメックスビジネスグリーンのお得な新規入会キャンペーン

2024年5月時点、アメックスビジネスグリーンでは次の新規入会キャンペーンが開催されています。

- 新規入会&利用で合計最大80,000ポイントプレゼント

開催中の新規入会キャンペーンを活用し、アメックスビジネスグリーンへお得に申し込みましょう。

コスパのいいアメリカン・エキスプレスのプロパーカード アメックスビジネスグリーン

詳細は公式サイトへ

まとめとよくある質問

当記事では、法人・個人事業主向け事業費決済用クレジットカードのアメックスビジネスグリーンについて、詳しい情報をまとめました。アメックスビジネスグリーンの特徴をおさらいすると、次のとおりです。

- ETCカードは発行手数料も年会費も無料

- 限度額に一律の制限がなく、追加カード1枚ごとの限度額は自分で設定できる

- 空港ラウンジ無料サービスをはじめとし、出張やビジネスに役立つ特典が豊富

- ステータスが高いと認知(※)されているアメリカン・エキスプレスのクレジットカード

- ポイントの有効期限は条件達成で無期限になる

- メンバーシップ・リワード・プラス加入でAmazon/Yahoo!ショッピングなどで最大3%還元

- メンバーシップ・リワード・プラス加入でANAマイル還元率が1%

- 公共料金や税金など一部の支払いはポイント還元率が下がる点に注意

上記の特徴に魅力を感じる人は、お得な入会キャンペーンを利用して申し込んでみてくださいね。

ここから、アメックスビジネスグリーンについてよくある質問に回答します。

アメックスビジネスグリーンは会社員・サラリーマンでも申し込みできる?

アメックスビジネスグリーンの公式サイトから申し込み手続きを開始すると、個人事業主または法人代表者のどちらであるか尋ねられます。この点から、会社員・サラリーマンとしての職業ではアメックスビジネスグリーンへ申し込むことができません。会社員・サラリーマンが副業を行い個人事業主・法人代表者に該当する場合、アメックスビジネスグリーンへの申し込みが可能です。当てはまる方を選択し、申し込み手続きを進めましょう。

起業直後でもアメックスビジネスグリーンに申し込みできる?

アメックスビジネスグリーンは、起業直後でも申し込みが可能な事業費決済用クレジットカードです。この旨は公式サイトに明記されています。登記してすぐの事業主でも、アメリカン・エキスプレスのビジネス・カードに申し込めます。

引用:アメックスビジネスグリーン公式サイト

またアメックスビジネスグリーンの申し込み時は、原則として決算書・登記簿謄本の提出が不要です。設立・開業して1年目の法人・個人事業主であっても申し込めるのは嬉しいポイントです。

アメックスビジネスグリーンの年会費はいくら?

アメックスビジネスグリーンの年会費は次のとおりです。| アメックスビジネスグリーンの年会費 | |

|---|---|

| カード種別 | 年会費 |

| 本会員 | 13,200円(税込) |

| 追加カード会員 | 6,600円(税込) |

| ETCカード | 無料 |

リボ払い・分割払いやキャッシングは利用できる?

アメックスビジネスグリーンには、ペイフレックス for Businessと呼ばれるサービスが用意されています。ペイフレックス for Businessなら、クレジットカードの支払いを後からリボ払い・分割払いへ変更可能です。一方、アメックスビジネスグリーンではキャッシングは利用できません。そもそもアメリカン・エキスプレスが発行するクレジットカードにはキャッシングサービスがないためです。

当ページ利用上のご注意

- 当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。

- 当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。