リクルートカードはポイント還元率が評判!メリットやデメリット・口コミを解説

リクルートカードは、

しかし、ポイント1.2%還元と言っても、他のクレジットカードと比較してどのくらい獲得ポイントが違うのか想像がつかない方も多いのではないでしょうか。

そこで当記事では、リクルートカードのメリット・デメリットだけでなく、クレジットカードを1ヶ月利用した場合の獲得ポイント数や利用者の実際の口コミを解説します。申し込みを検討中の方は是非参考にしてください。

目次

リクルートカードの基本情報

リクルートカードは、年会費永年無料で利用可能な上、基本ポイント1.2%と高い還元率で利用できる点が特徴のクレジットカードです。以下、リクルートカードの基本情報を紹介します。

リクルートカードは、年会費永年無料で利用可能な上、基本ポイント1.2%と高い還元率で利用できる点が特徴のクレジットカードです。以下、リクルートカードの基本情報を紹介します。| リクルートカード基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | Visa/Mastercard®/JCB |

| クレジット カード年会費(税込) |

永年無料 |

| 家族カード年会費(税込) | 永年無料 ※本会員が学生の場合は発行不可 |

| ETCカード年会費(税込) | Visa/Mastercard®:新規発行手数料1,100円 JCB:無料 |

| クレジット カード 総利用枠 |

記載なし |

| ポイント還元率 | 1.2% |

| 海外旅行 傷害保険 |

最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 |

最高1,000万円(利用付帯) |

| 申し込み対象 ・入会条件 |

18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方 |

※上記クレジットカード情報は2024年10月の情報です。

リクルートカードは、いつどこで利用しても1.2%の還元率でポイントが貯まる点が特徴のクレジットカード。ポイントアップのために面倒な手続きをする必要もないため、簡単に利用できる点がおすすめです。次の章では、リクルートカードの特徴やメリットを紹介します。

特徴・メリットを紹介~基本ポイント還元率の高さが特徴のクレカ

この章では、リクルートカードの特徴やメリットを紹介します。リクルートカードの4つの特徴やメリットを以下で詳しく解説します。

この章では、リクルートカードの特徴やメリットを紹介します。リクルートカードの4つの特徴やメリットを以下で詳しく解説します。- 年会費永年無料!基本1.2%の高還元率で利用できる

- リクルートグループのサービス利用でポイント還元率アップ

- 電子マネーへのチャージでもポイントが貯まる

- ポイントの利用先が豊富

年会費永年無料!基本1.2%の高還元率で利用できる点がメリット

最初に解説するリクルートカードの特徴・メリットは、一般的なクレジットカードと比較して、リクルートカードは1.2%のポイント還元率で利用できるためおすすめです。

また、公共料金の支払いや携帯電話の支払いでも1.2%の還元率でポイントが貯まります。生活費の支払いをリクルートカードに設定するだけで毎月ポイントが貯まるため、リクルートカードは効率的にポイントを貯めたい方におすすめのクレジットカードです。

リクルートグループのサービス利用でポイント還元率アップ

続いて解説するリクルートカードの特徴・メリットは、- リクルートカード利用によるポイント1.2%

- じゃらんnetでの宿泊予約によるポイント2.0%

また、ホットペッパービューティーで予約・来店して、リクルートカードで決済すると、3.2%のポイントが貯まります。

そのため、リクルートカードは、宿泊や美容院の予定がある方やなどリクルート関連のサービスを利用する機会が多い方におすすめのクレジットカードです。

電子マネーへのチャージでもポイントが貯まる点がメリット

続いて解説するリクルートカードの特徴・メリットは、1.0%の高還元率クレジットカードとして人気のJCBカードWでは、電子マネーへのチャージは、ポイント還元の対象外のため、電子マネーへのチャージが多い方にリクルートカードはおすすめです。

ただし、月間30,000円までがポイント加算の対象となる点と、発行する国際ブランドによって対象となる電子マネーが異なる点に注意が必要です。国際ブランドごとに対象となる電子マネーは以下の通りです。

- JCBブランド nanaco、モバイルSuica

- Visa・Mastercard®ブランド nanaco、楽天Edy、モバイルSuica、SMART ICOCA

どの国際ブランドのリクルートカードでもモバイルSuicaへのチャージが可能なため、日々の通勤や通学などの移動でもお得にポイントを貯めたい方におすすめです。

ポイントの利用先が豊富な点がメリット

最後に解説するリクルートカードの特徴・メリットは、もちろん、リクルートポイントは1ポイント=1円でリクルートサービスでの利用も可能です。リクルートカードは、日々のクレジットカードの利用で貯めたポイントを買い物や美容院などで利用できる点がおすすめです。

デメリット・注意点を解説~発行する国際ブランドによって違いがある

この章では、リクルートカードのデメリットや注意点を紹介します。リクルートの3つのデメリット・注意点は以下で詳しく解説します。

この章では、リクルートカードのデメリットや注意点を紹介します。リクルートの3つのデメリット・注意点は以下で詳しく解説します。- ETCカードの新規発行手数料がかかる場合がある

- クレジットカード新規入会のキャンペーン内容が異なる

- ポイントの有効期限が短い

ETCカードの新規発行手数料がかかる場合がある

最初に解説するリクルートカードのデメリット・注意点は、VisaとMastercard®ブランドのリクルートを選択した場合、1,100円(税込)のETCカード新規発行手数料がかかります。JCBブランドを選択した場合は、ETCカードの新規発行手数料はかからないため、新規発行手数料をかけずにETCカードを発行したい場合はJCBブランドのリクルートカードを発行しましょう。

クレジットカード新規入会のキャンペーン内容が異なる点に注意

続いて解説するリクルートカードのデメリット・注意点は、しかし、発行する国際ブランドによって新規入会キャンペーンの内容が異なります。そのため、申し込み前によく確認しましょう。以下は2024年10月に実施している新規入会キャンペーンです。

2024年10月最新!キャンペーン情報

- 【JCB限定】新規入会&利用で最大6,000円相当のポイントプレゼント

ポイントの有効期限が短い点がデメリット

最後に解説するリクルートカードのデメリット・注意点は、しかし、リクルートカードの利用で貯まるリクルートポイントは他社ポイントへの交換や、リクルートグループサービスでの利用など、ポイント利用の幅が広いため、有効期限内にポイントを使い切れない心配は少ないでしょう。

クレジットカードを1ヶ月利用した際の獲得ポイントの比較

この章では、リクルートカードを利用した際と、一般的なポイント還元率の0.5%のクレジットカードを利用した際の獲得ポイント数を比較します。

この章では、リクルートカードを利用した際と、一般的なポイント還元率の0.5%のクレジットカードを利用した際の獲得ポイント数を比較します。| 1ヶ月利用した場合のポイントの差 | ||||

|---|---|---|---|---|

| 1ヶ月での利用料金 | 還元率0.5%のクレカを利用した場合の獲得ポイント数 | リクルートカードを利用した場合の獲得ポイント数 | 1ヶ月での獲得ポイント数の差 | 1年での獲得ポイント数の差 |

| 3万円 | 150ポイント | 360ポイント | 210ポイント | 2,520ポイント |

| 5万円 | 250ポイント | 600ポイント | 350ポイント | 4,200ポイント |

| 8万円 | 400ポイント | 960ポイント | 560ポイント | 6,720ポイント |

| 10万円 | 500ポイント | 1,200ポイント | 700ポイント | 8,400ポイント |

| 15万円 | 750ポイント | 1,800ポイント | 1,050ポイント | 12,600ポイント |

| 20万円 | 1,000ポイント | 2,400ポイント | 1,400ポイント | 16,800ポイント |

上記の表から、1ヶ月に10万円リクルートカードを利用した場合、0.5%のポイント還元率のクレジットカードと比較して

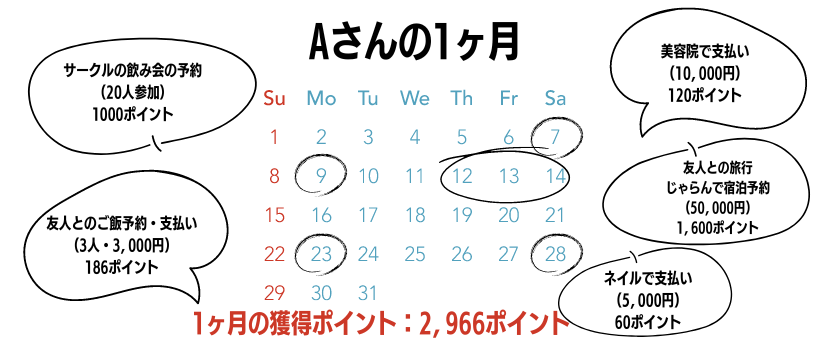

では、実際の生活のなかでリクルートカードを利用するとどのような場面でどのくらいのポイントが貯まるのでしょうか。以下でAさん・Bさんの生活を見てみましょう。

リクルートカードを利用する20代女性の1ヶ月を紹介

リクルートカードを利用するAさんの場合、

美容にお金をかかたいAさんは、獲得したポイントで美容院やネイルサロンに行くことも可能なため、リクルートカードを利用していない場合と比較してお得に美容を楽しめます。

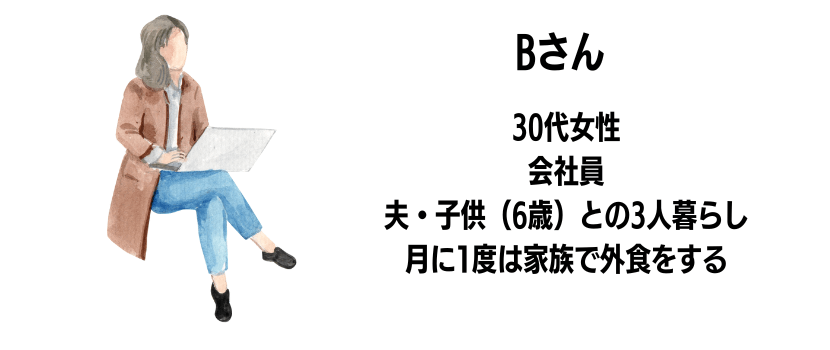

リクルートカードを利用する30代女性の1ヶ月を紹介

リクルートカードを利用するBさんの場合、

毎日仕事を頑張るBさんには、貯めたポイントでエステや温泉旅行に行くことが可能な点もリクルートカードがおすすめの理由です。

年会費無料で利用できるポイント1.2%の高還元クレジットカード リクルートカードの詳細は公式サイトへ

リクルートカードの利用者の口コミ・評判を紹介

この章では、リクルートカードの実際の利用者の口コミや評判を紹介知ます。是非申し込み前の参考にしてください。

この章では、リクルートカードの実際の利用者の口コミや評判を紹介知ます。是非申し込み前の参考にしてください。年会費無料で利用可能と口コミで評判

50代・女性

会社員、サブカードとしてリクルートカードを利用

★★★3

高還元のクレジットカードを探していて年会費無料でいつでも1.2%のポイント還元率が魅力的だったので発行した。

50代・男性

会社員、サブカードとしてリクルートカードを利用

★★★★4

リクルートカードは、年会費が無料です。カードの発行や維持にかかる費用はありません。また、海外旅行傷害保険やショッピング保険などの付帯サービスも無料で利用できます。

リクルートカードは、年会費永年無料で利用できるクレジットカードです。リクルートカードに付帯する旅行傷害保険も無料で利用できる点が口コミでも評判のクレジットカードです。

リクルートサービスとの相性が良いと口コミで評判

※横にスクロールできます50代・女性

パート・アルバイト、メインカードとしてリクルートカードを利用

★★★★4

ホッペッパーなどリクルート系のサイトをよく使うため。リクルートカードは年会費が無料で還元率も高いので発行しました。

40代・女性

会社員、サブカードとしてリクルートカードを利用

★★★★4

じゃらんサイトで予約した旅行ツアーやホテルなどの料金の支払いに使用すると、リクルートポイントが貯まり、還元率が他の支払い方法よりも良くなる。ポイントは次回のじゃらんでの予約や、ホットペッパー関係で予約したものの支払いに使える。

50代・女性

会社員、サブカードとしてリクルートカードを利用

★★★3

カード利用でいつでもポイントが1.2%還元されること、リクルートのサービス(ホットペッパーやじゃらん、ホットペッパービューティーなど)を利用するとポイントがたくさん貯まること、たまったポイントがポンタポイントに変えられること。

リクルートカードは、リクルートサービスとの相性が良く、宿泊予約サイトの「じゃらん」や美容サイトの「ホットペッパービューティー」、グルメサイトの「ホットペッパー」を頻繁に利用する方からの評判が良いクレジットカードです。

基本ポイント還元率が高いと評判

※横にスクロールできます40代・女性

会社員、サブカードとしてリクルートカードを利用

★★★★4

ポイント還元率1.2%であることが最大のおすすめポイントです。最近、公共料金系でポイント還元率が下がるクレジットカードが増えたものの、リクルートカードはそのままつくので、公共料金の支払い用として便利です。

30代・女性

パート・アルバイト、サブカードとしてリクルートカードを利用

★★★★4

年会費が永年無料のカードの中では、ポイント還元率が1.2%と高かったから。dポイントに交換できるため、貯まったポイントを失効することなく無駄にせずに済むと思った。

40代・女性

会社員、メインカードとしてリクルートカードを利用

★★★★4

同僚が使っていて、ポイント還元率がいいと教えてもらったので、ポイ活をちょうどしたかったので発行しました。

リクルートカードは、基本ポイント還元率1.2%と、一般的なクレジットカードと比較して高いポイント還元率で利用可能なクレジットカードです。公共料金の支払でも1.2%の還元率でポイントが付与されると口コミでも評判のクレジットカードです。

リクルートサービスを利用しないとメリットが小さいという口コミも

40代・女性

会社員、サブカードとしてリクルートカードを利用

★★★★4

ポイントの利用がじゃらん、ホットペッパーグルメ、ホットペッパービューティーといったリクルート系列のサイトをよく利用する人にとっては使いやすいものではあるが、そうでない人にとって、他のポイントへの交換がし辛い。

リクルートカードは、リクルートが提供するサービスで利用するとポイント還元率がアップしますが、リクルートサービス以外では通常のポイント還元率でしか利用できません。また、クレジットカードの利用で貯まるポイントもリクルートサービスでは利用しやすいですが、そうでない方にとっては利用しにくいという口コミも。

しかし、Pontaポイントやdポイントへの交換も可能なため、リクルートポイントをあまり利用しない方は他社ポイントに交換して利用すると良いでしょう。

カードデザインに関するマイナスの口コミも

50代・男性

会社員、メインカードとしてリクルートカードを利用

★★★★

カードのデザインが凡庸であることがマイナス。

リクルートカードの券面デザインは1種類のみ。好きなデザインを選ぶことができずカードデザインが平凡な点がマイナスという口コミも。クレジットカードの機能だけでなくデザインにもこだわりたい方は他のクレジットカードを検討しましょう。

2024年10月最新!リクルートカードのキャンペーン情報

この章では、2024年10月最新のリクルートカードのキャンペーン情報を紹介します。

この章では、2024年10月最新のリクルートカードのキャンペーン情報を紹介します。

2024年10月最新!キャンペーン情報

- 【JCB限定】新規入会&利用で最大6,000円相当のポイントプレゼント

リクルートカードでは、現在、JCBブランド限定で最大6,000円分のポイントがプレゼントされるキャンペーンを行っています。是非キャンペーンを活用してお得にリクルートカードを利用しましょう。

年会費無料で利用できるポイント1.2%の高還元クレジットカード リクルートカードの詳細は公式サイトへ

まとめ~基本ポイント還元率が高くメインカードにもおすすめ

リクルートカードは、

リクルートカードは、最後に当記事で紹介したリクルートカードのメリット・特徴やデメリット・注意点のおさらいです。

| リクルートカードのメリット |

|---|

|

| リクルートカードのデメリット |

|

年会費無料で利用できるポイント1.2%の高還元クレジットカード リクルートカードの詳細は公式サイトへ

よくある質問

リクルートカードについて、よくある質問を紹介します。

リクルートカードについて、よくある質問を紹介します。リクルートカードのデメリットは?

リクルートカードは、発行する国際ブランドの種類によってETCカードの新規発行手数料がかかったり、新規入会キャンペーンの内容が異なったりする点に注意が必要です。また、クレジットカードの利用で貯まるリクルートポイントの有効期限が1年間と短い点がデメリット・注意点です。

どの国際ブランドでの発行がおすすめ?

リクルートカードではVisa・Mastercard®・JCBブランドのカードを発行できます。ETCカードの新規発行手数料をかけたくない方や、新規入会キャンペーンを利用したい方はJCBブランドでの発行がおすすめです。nanaco、モバイルSuicaの他に楽天Edyなどの電子マネーにチャージして利用したい方はVisa・Mastercard®ブランドでの発行がおすすめです。

リクルートカードに旅行傷害保険は付帯する?

リクルートカードには、最高2,000万円補償の海外旅行傷害保険と、最高1,000万円補償の国内旅行傷害保険が付帯します。海外旅行傷害保険・国内旅行傷害保険ともに、旅行代金を対象のクレジットカードで支払うと保険が適用される「利用付帯」ですが、無料で保険を利用できるためおすすめです。当ページ利用上のご注意

- 当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。

- 当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。