ポイント還元率や年会費、付帯サービス・優待特典など、様々な特徴があるクレジットカード。種類が多く自分に合う究極の1枚がどれか悩む方も多いでしょう。

人によって「究極の1枚」の基準は異なります。急いで決めると、期待していたほどのメリットを感じられないことも。

そこで当記事では、究極の1枚を申し込みたい方に向け、コンビニを利用する方や旅行に頻繁に行く方などのタイプ別に最新のおすすめクレジットカードを紹介します。自分にとって最強のメインカードを見つけたい方は必見です。

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 - ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

- クレジットカード究極の1枚の選び方は?4つの比較項目を解説

- 【2025年6月最新】目的別クレジットカード究極の1枚はコレ!メインに最強のおすすめクレカランキング

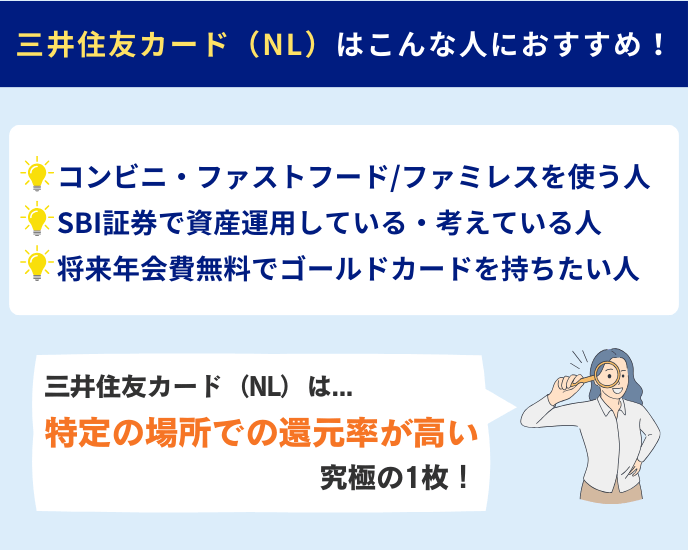

- 三井住友カード(NL)~タッチ決済でポイント還元率7%!コンビニ&飲食店利用が多い人におすすめ

- 三菱UFJカード~セブン-イレブン等の対象店舗では最大15%ポイント還元の究極の1枚!

- JCBカードW~年会費無料で高還元率!ポイント重視の20代・30代向けの究極の1枚

- 楽天カード~楽天市場など楽天サービスの利用頻度が高い方に究極の1枚

- リクルートカード~常時高いポイント還元率で利用したい方に究極の1枚

- PayPayカード~PayPayと一緒に利用するとお得!ポイント還元率も高い究極の1枚

- au PAY カード~年会費無料でauユーザーにもおすすめの究極の1枚

- イオンカードセレクト~イオンをよく利用する方に究極の1枚!利用額によってゴールドカードへの招待も

- ANA JCB一般カード~海外旅行に頻繁に行く人向け!マイルが貯まる究極の1枚

- セゾンパール・アメリカン・エキスプレス・カード~即日発行できるアメックスカード!QUICPayを使う方に究極の1枚

- ステータスが高い究極の1枚はコレ!メインにおすすめのゴールド・プラチナカード

- 【独自アンケート調査】クレカ利用者1000人の中で最も選ばれた究極の1枚を紹介

- クレジットカードを1枚しか持たないメリット

- クレジットカードを1枚しか持たないデメリット

- まとめ~メインカードに最強なクレカを見つけて快適なキャッシュレスライフを

- よくある質問

編集部MTGの様子

当編集部では、メンバーが実際にクレジットカードを発行し、デザインや使い勝手などを検証しています。正確で役に立つ情報をお届けできるよう日々努めています!

※当記事で紹介している商品は全て金融庁の貸金業者登録一覧に記載ある事業者であり、経済産業省のクレジットカード番号等取扱契約締結事業者として登録されています。

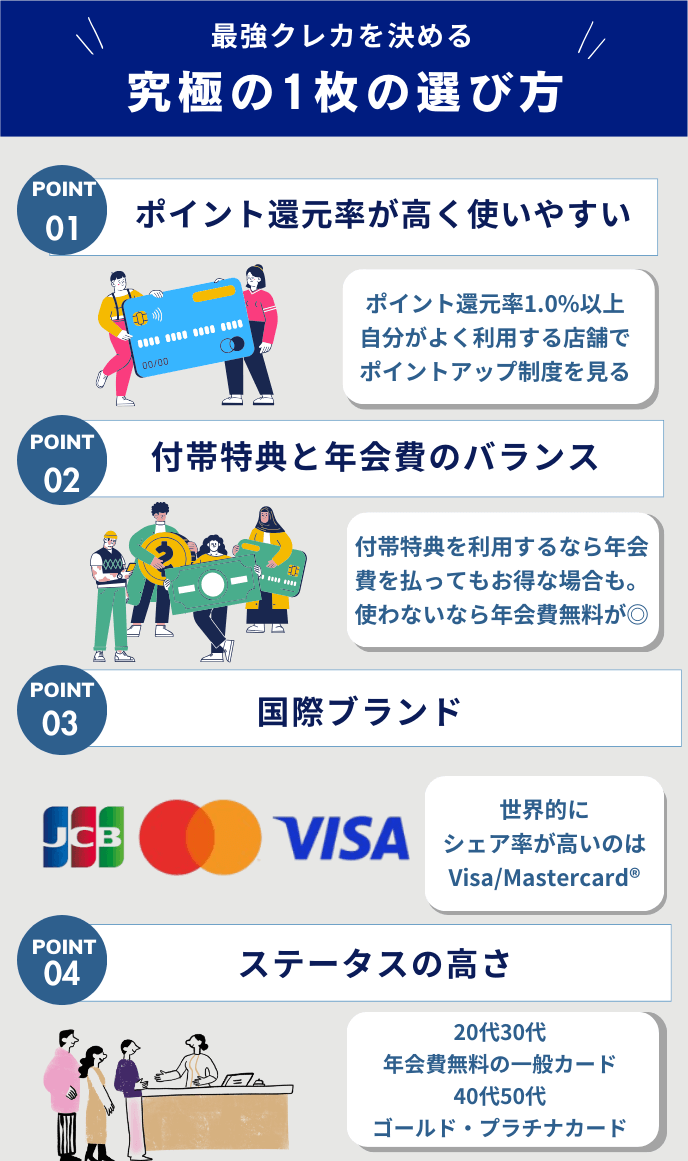

クレジットカード究極の1枚の選び方は?4つの比較項目を解説

まずは、究極のクレジットカードの選び方の4つのポイントをそれぞれ紹介します。

上記の4項目について詳しく解説します。

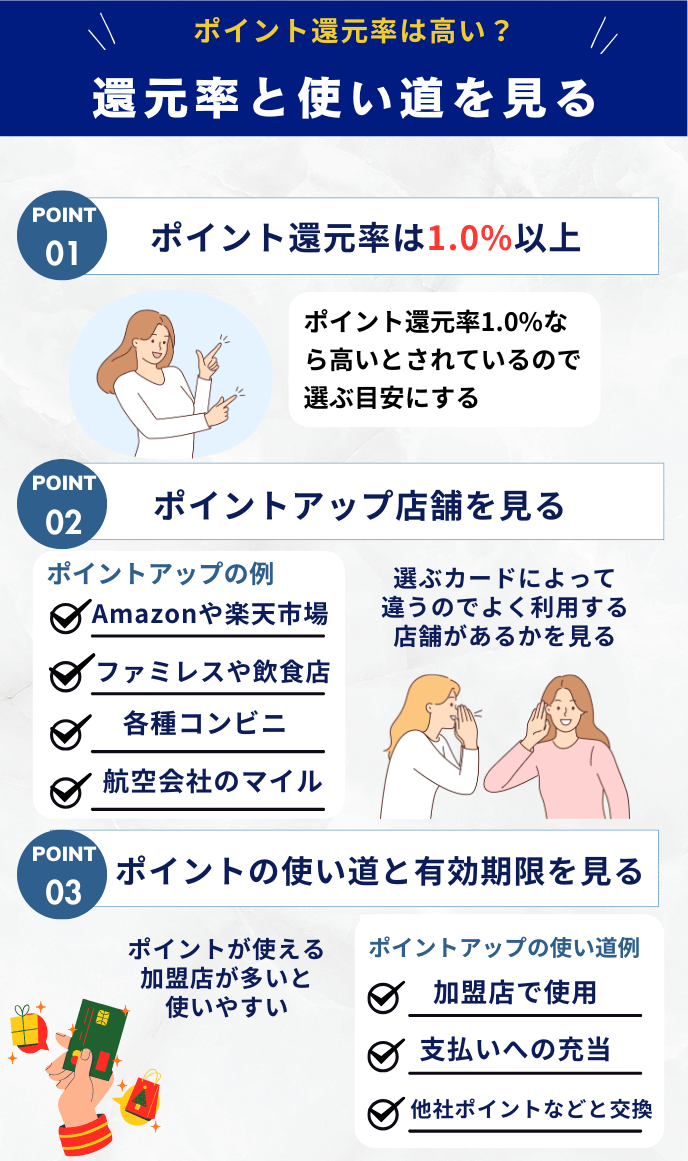

ポイント還元率が高く使いやすいクレジットカードを選ぶ

究極の1枚を選ぶなら、まずポイント還元率を比較して、還元率が高いカードを選ぶのがおすすめです。

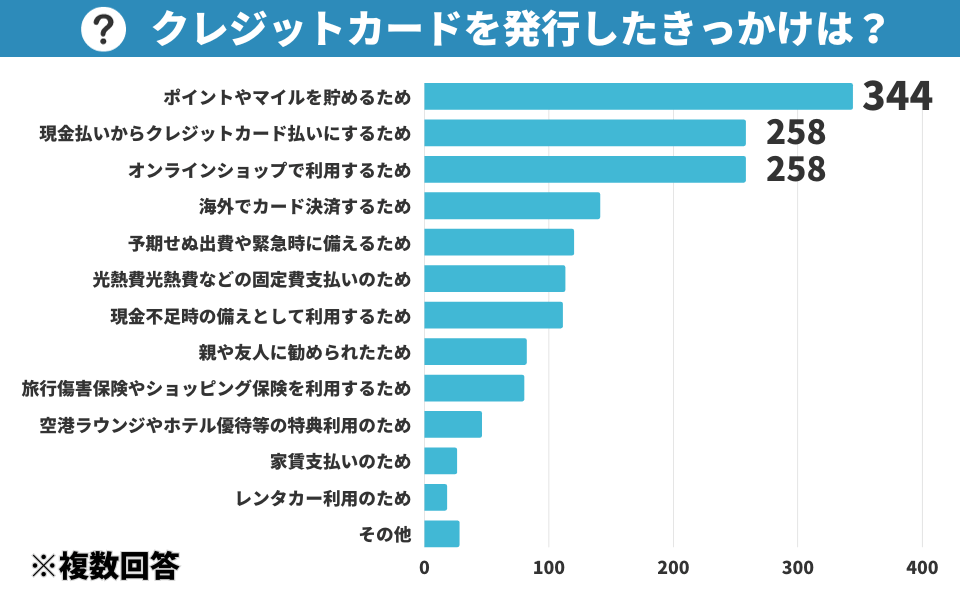

ちなみに、当編集部が第三者機関を利用してクレジットカード利用者1,000名を対象に実施した独自アンケート調査でも、クレカ発行のきっかけとして最も選ばれたのは「ポイントやマイルを貯めるため」という理由でした。

- アンケート調査概要はこちら(当記事下部に記載のアンケート調査概要にジャンプにします)

一般的にクレジットカードは、利用した金額に応じてポイントが貯まる仕組みです。クレジットカード会社によってポイント還元率は様々で、ポイント還元率が1.0%以上だと還元率が高いとされています。貯めたポイントは月々の支払いに使えるほか、商品券やマイルなどへの交換も可能です。

なお、ポイント付与がない、特定の店舗で還元率が高いといったカードもあるため、よく利用する店舗やECサイトでのポイント還元率を事前に比較して選ぶと良いでしょう。

また、いくらポイントを貯めても使い道がなければ、意味がありません。ポイントには有効期限があり、それまでに使い切らなければ、貯まったポイントを失効してしまいます。例えば、楽天ポイントはポイントの有効期限は獲得から1年間。

しかし使い道は、楽天市場や楽天ポイントカード加盟店など、多くの店舗で利用できます。また利用できる場所がない場合には、楽天カード利用分に充当することも可能です。このように、究極の1枚を選ぶ際にはポイントの使い道にも注目しましょう。

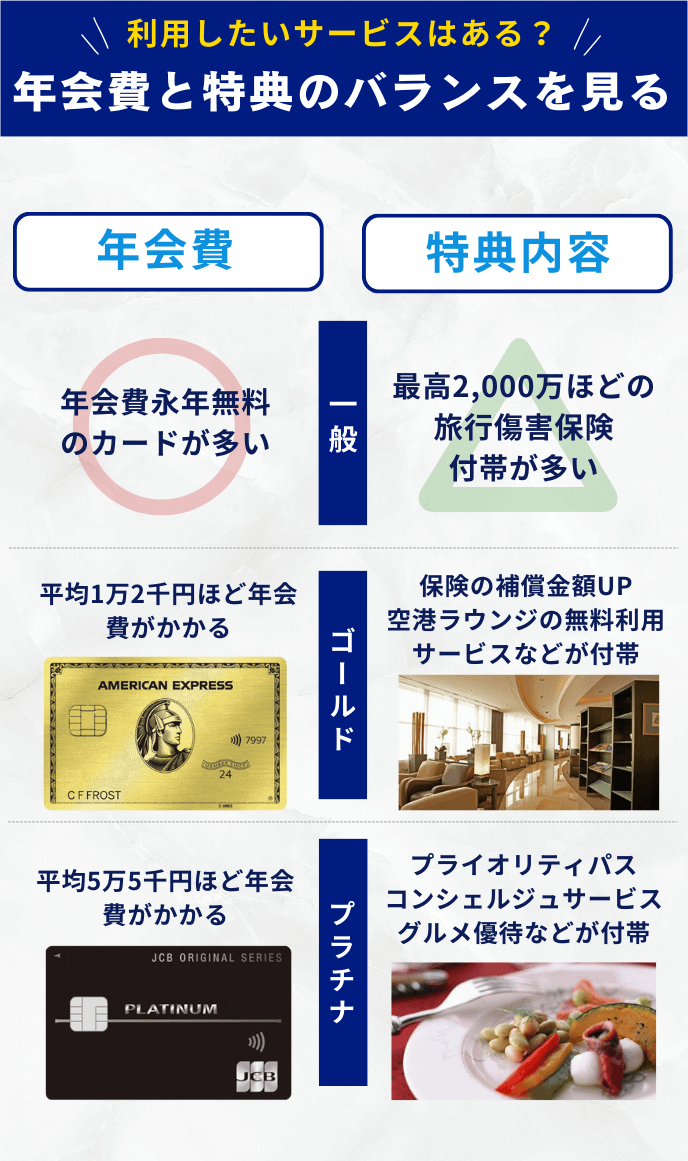

付帯サービス・優待特典と年会費のバランスを考えて選ぶ

クレジットカードには、年会費無料で利用できるものから10万円以上の年会費がかかるものまであり、基本的には、年会費が高いカードほど充実した付帯サービス・優待特典が利用できる傾向があります。

付帯サービス・優待特典を利用するならば、年会費がかかってもお得に利用可能な場合も。それに対して、付帯サービスや優待特典を全く利用しない場合、年会費無料のカードで十分と言えるでしょう。

自分が実際に利用する付帯サービス・優待特典と、年会費とのバランスを考えて比較することが重要です。

国際ブランドなどクレジットカードの使いやすさを考えて選ぶ

クレジットカードは、所有しているクレジットカードの国際ブランドが店舗で利用できないと決済できないため、世界的にシェアが高く、普及率の高いVisaかMastercard®(※)を選ぶとクレジットカードが使いやすくなります。

また、タッチ決済が利用できるとお会計がスムーズで普段から使いやすいでしょう。例えば、Suica機能が利用できるクレジットカードならば、交通系ICカードを持ち歩く必要がなく、カードの枚数を減らすことも可能に。自分の生活スタイルに合わせて使いやすいカードを選ぶと良いでしょう。

ステータスの高いクレジットカードを選ぶ

40代、50代など年齢層が上がると、取引先との会食や部下との食事会で会計をする際などに、クレジットカードのステータスを気にする方もいるでしょう。ステータスの高いカードを利用することで、仕事やプライベートにメリットがある方は、ゴールドカードやプラチナカードがおすすめです。

一方、ステータスを気にしない20代・30代の方は年会費無料の一般カードをおすすめします。年齢によって比較ポイントを変え、クレジットカードのステータス性の高さで比較し選ぶのも良いでしょう。

ステータスが高いクレカをお探しの方はこちら

次章では、クレジットカード究極の1枚を紹介します。

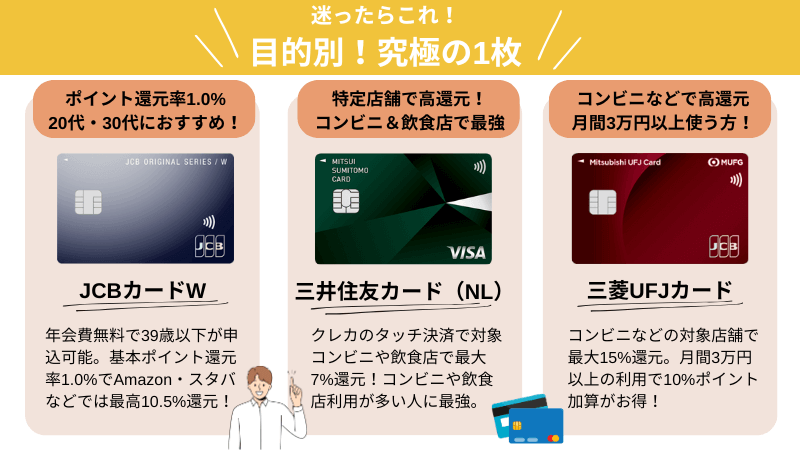

【2025年6月最新】目的別クレジットカード究極の1枚はコレ!メインに最強のおすすめクレカランキング

この章では、生活スタイルや特徴別におすすめの2025年6月最新のクレジットカード究極の1枚を紹介します。

まずは、年会費無料または年会費が安く持ちやすいカードからランキング形式で紹介します。クレジットカードを初めて持つ方や、20代30代にもおすすめの究極の1枚です。

| 三井住友カード(NL) | 三菱UFJカード | JCBカードW | 楽天カード | リクルートカード | PayPayカード | au PAY カード | イオンカードセレクト | ANA JCB一般カード | セゾンパール・アメリカン ・エキスプレス・カード |

|

|---|---|---|---|---|---|---|---|---|---|---|

| 券面 |  |

|

|

|

|

|

|

|

|

|

| 目的別! こんな人におすすめ |

コンビニ、ファミレス、ファストフードを利用する人 | 月間3万円以上利用する人 | 20代・30代限定! どこでもポイントが貯まりやすく迷ったらこの1枚! |

楽天市場ユーザーの人 | 常に高いポイント還元率で使いたい人 | PayPayユーザーの人 | auユーザーの人 | イオンでの買い物が多い人 | ANAマイルをためてお得に旅行をしたい人 | 即日発行したい人、QUICPayを利用する人 |

| 詳細 | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 2,200円 ※初年度無料 |

1,100円 ※初年度無料 前年に1円以上のカード利用で翌年度も無料 |

| 基本ポイント還元率 | 0.5% | 0.5% | 1.0% | 1.0% | 1.2% | 最大1.5% | 1.0% | 0.5% | 0.5% | 0.5% |

| 還元率UPサービス優待特典 | コンビニ、ファミレス、カフェなど | コンビニ、月間3万円以上利用など | スタバ、Amazon、セブンーイレブンなど | 楽天市場 | Yahoo!ショッピング、LOHACOなど | au PAY マーケット、Ponta特約店 | イオングループの対象店舗 | ANA便の利用 | QUICPAY決済でどこでも還元率UP | ホットペッパー、じゃらん |

- 上記クレジットカード情報は2025年6月の情報です。

| おすすめクレジットカード | 三井住友カード(NL) | 三菱UFJカード | JCBカードW | 楽天カード | リクルートカード | PayPayカード | au PAY カード | イオンカードセレクト | ANA JCB一般カード | セゾンパール・アメリカン ・エキスプレス・カード |

|

|---|---|---|---|---|---|---|---|---|---|---|---|

| 国際ブランド | Visa / Mastercard® | Visa / Mastercard® / JCB / American Express | JCB | Visa / Mastercard® / JCB / American Express | Visa / Mastercard® / JCB | Visa / Mastercard® / JCB | Visa / Mastercard® | Visa / Mastercard® / JCB | JCB | American Express | |

| 申し込み対象・入会条件 | 満18歳以上(高校生を除く) | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) | 18歳以上39歳以下で、本人もしくは配偶者に安定継続収入のある方、または18歳以上39歳以下の学生(高校生を除く) | 満18歳以上(高校生を除く) | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方 | 18歳以上 | ・個人でご利用のau IDをお持ちのお客さま(法人契約でご利用のau IDではお申し込みいただけません) ・ 満18歳以上(高校生除く) ・ご本人さままたは配偶者に定期収入のある方 |

18歳以上で電話連絡可能な方 (卒業年の1月1日~3月31日までの期間であれば、現在高校生の方も可) |

18歳以上(学生不可)で、本人または配偶者に安定継続収入のある方 | 18歳以上の連絡可能な方 | |

| 家族カード年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 ※本会員が学生の場合は発行不可 |

永年無料 | 永年無料 | 永年無料 | 永年無料 | 1,100円 ※本会員が無料の場合、家族会員も無料 |

永年無料 | |

| ETCカード年会費(税込) | 550円 ※初年度無料 | 無料 ※新規発行手数料1,100円 |

無料 | 550円 ※楽天会員ランクがダイヤモンド・プラチナの方は無料 |

Mastercard®/Visa:新規発行手数料1,100円 JCB:無料 |

550円 | 無料 ※新規発行手数料1,100円 |

無料 | 無料 | 永年無料 | |

| 総利用枠 | 〜100万円 | 学生以外:~100万円 学生:~30万円 |

記載なし | ~200万円 | 記載なし | 記載なし | 記載なし | 記載なし | 記載なし | 記載なし | |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | – | 最高2,000万円(利用付帯) | – | 最高1,000万円(利用付帯) | – | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | – | – | – | – | 最高1,000万円(利用付帯) | – | – | – | – | – |

- 上記クレジットカード情報は2025年6月の情報です。

当記事のランキングは、各クレジットカードの公式サイトの最新情報や第三者機関を通じた独自アンケートの結果を元に作成しております。ランキングの根拠など詳しい情報はコンテンツ作成ポリシーをご確認ください。

三井住友カード(NL)~タッチ決済でポイント還元率7%!コンビニ&飲食店利用が多い人におすすめ

| 三井住友カード(NL)基本情報 | |

|---|---|

| クレジット カード券面 |

|

| クレジット カード年会費(税込) |

永年無料 |

| 基本ポイント還元率 | 0.5% |

| ポイント還元率 UPサービス |

コンビニ、ファストフード、ファミレス、カフェなど |

| 申し込み対象 ・入会条件 |

満18歳以上(高校生を除く) |

| 国際ブランド | Visa / Mastercard® |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| クレジット カード 総利用枠 |

~100万円 |

| 海外旅行 傷害保険 |

最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 |

なし |

- 出典:三井住友カード公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

三井住友カード(NL)のメリット

- 年会費永年無料

- 対象のコンビニ・飲食店で7%のポイント還元率

- ナンバーレスカードでセキュリティ面への配慮

- 年間100万円以上利用すると年会費永年無料のまま三井住友カード ゴールド(NL)にアップグレードできる

- SBI証券の資産運用でもポイントが貯まる

- 最短10秒(※)で即時発行可能ですぐ使える※即時発行できない場合があります。

- 新規入会キャンペーンを期間限定で実施中

三井住友カード(NL)のデメリット

- 基本ポイント還元率が0.5%と平均的

→特定店舗でのポイント還元率アップがあるからポイントは貯まりやすい!

三井住友カード(NL)はこんな人にとって究極の1枚

- コンビニ、ファストフード、ファミレスのどれか一つでもよく使う人

- SBI証券で資産運用している人

- 年会費無料でゴールドカードを持ちたい人

対象店舗で7%のポイント還元率

対象のコンビニ・飲食店で最大7%のポイント還元率

三井住友カード(NL)の基本ポイント還元率は0.5%ですが、対象のコンビニ・飲食店でスマホのVisaタッチ決済・Mastercard®タッチ決済を利用して支払うと、7%と高い還元率で利用できるため、以下のような対象のコンビニ・飲食店の利用頻度が高い方にメリットの多い1枚です。

- セブン-イレブン

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- ドトールコーヒーショップ

- エクセルシオールカフェ等

また、対象のコンビニ・飲食店でスマホのタッチ決済ではなく、クレジットカードをタッチして支払った際も5.0%のポイント還元率で利用可能。対象のコンビニや飲食店を日常的に利用し、ポイントを貯めたい方におすすめのクレジットカードです。

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード番号などの記載がないナンバーレスでセキュリティ面でもおすすめ

三井住友カード(NL)は、券面にカード番号や有効期限、セキュリティコードなどの記載がないナンバーレスのクレジットカードです。

クレジットカードのユーザーの中には、カードを店頭で利用する際カード番号などの個人情報の漏洩を心配する方もいます※。

しかし三井住友カード(NL)は、ナンバーレスのため万が一紛失した際でもカード番号の流出や、店舗で利用した際にカード番号を盗み見られるなどのリスクを下げられるのも特徴。クレジットカード番号などの情報は専用アプリで確認できます。

年間100万円以上利用すると年会費永年無料のまま三井住友カード ゴールド(NL)にアップグレードできる可能性がある

三井住友カード(NL)は年間100万円以上利用すると、1ランク上のクレジットカードである三井住友カード ゴールド(NL)に年会費永年無料のままアップグレードできる可能性があります。

三井住友カード ゴールド(NL)を通常発行しようとすると、年会費が5,500円かかってしまいますし、ゴールドカードは一般カードに比べて審査が厳しい傾向にあります。

そのため、三井住友カード ゴールド(NL)を発行したいけど年会費がかかるのが嫌だったり、審査に落ちるのが不安だったりする方は、まずは三井住友カード(NL)から発行して、アップグレードを狙いましょう。

また、三井住友カード ゴールド(NL)の詳細について知りたい方はこちらをクリックしてください。

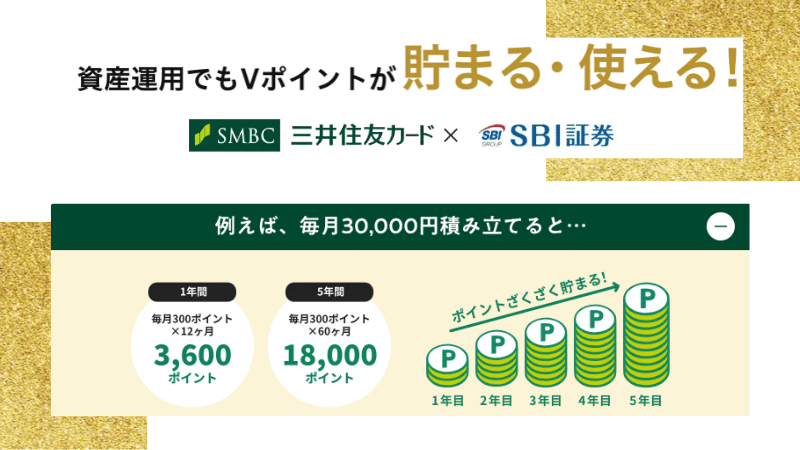

SBI証券の資産運用でもポイントが貯まる

SBI証券を利用している方にも、三井住友カード(NL)はおすすめです。なぜなら、三井住友カード(NL)なら、SBI証券の資産運用でもポイントを貯めることができるからです。

具体的には、SBI証券の投資信託をクレジットカードで積立すると、積立額の0.5%のポイントが毎月貯まります。(※)また逆に、貯まったポイントを投資信託の買い付けに利用することも可能です。

SBI証券ユーザーは、この機会に三井住友カード(NL)の発行を検討してみてください。

- 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

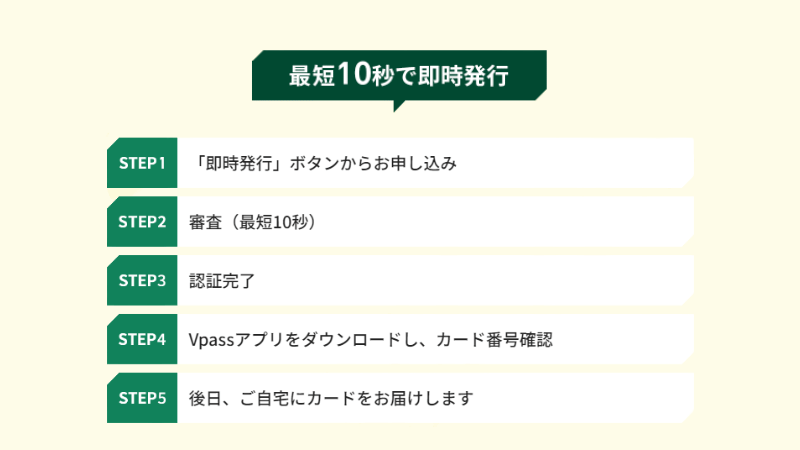

最短10秒で即時発行可能ですぐ使える

三井住友カード(NL)は、クレジットカードをすぐに利用したい人にもおすすめできます。

公式サイトの「即日発行」ボタンから申し込みすると、最短10秒(※)で審査が完了し、専用アプリにカード番号が発行されます。そのカード番号を使うことで、最短で申し込み当日からインターネットショッピングなどを利用可能です。

- 即時発行ができない場合があります。

また、カードの現物に関しても、約1週間ほどで自宅に郵送されます。

2025年6月最新!キャンペーン情報

- 新規入会&ID連携&スマホのタッチ決済1回以上ご利用で最大3,000円分VポイントPayギフトプレゼント(キャンペーン期間:2024年9月2日~)

- 新規入会&ID連携&ご利用で最大2,000円相当のVポイントプレゼント(キャンペーン期間:2025年5月1日~6月30日)

- もれなくVポイント3,000ポイントがもらえる!マイ・ペイすリボ登録&利用プラン(キャンペーン期間:2022年11月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- 詳細は三井住友カード(NL)の公式サイトをご確認ください。

対象店舗で7%のポイント還元率

専門家コメント

クレジットカード専門家|岩田昭男

三井住友カードNLはこれまでのベストワンカードの常識を塗り変えたカードといえます。大手コンビニが揃ってポイント5%還元になったのには驚かされましたが、続いて7%にアップしたのにもびっくり。今の三井住友グループの快進撃を象徴するようなカードといえます。さらにセキュリティーも万全でNL(ナンバーレス:カード券面からカード番号や有効期限が消えるデザインのこと)になったおかげで、コンビニの列に並んでいても、後ろからカード番号を盗み見されることがなくなりました。

関連記事

三井住友カード(NL)の詳細は、別記事「三井住友カード(NL)の口コミ・評判やキャンペーン・ポイント還元率を解説」の記事で紹介しています。是非参考にしてください。

三井住友カード(NL)のメリット・デメリットや口コミ・評判を解説

三菱UFJカード~セブン-イレブン等の対象店舗では最大15%ポイント還元の究極の1枚!

三菱UFJカードは、日常のスーパー・コンビニ・外食でポイントをしっかり貯めたい方に「究極の1枚」です。特にセブン-イレブンやくら寿司などの店舗では、最大15%のポイントが還元。年会費永年無料でコスパ重視の方にもおすすめです。

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 無料 ※新規発行手数料1枚につき1,100円 |

| クレジット カード 総利用枠 |

学生以外:~100万円 学生:~30万円 |

| 海外旅行 傷害保険 |

最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 |

なし |

上記クレジットカード情報は2025年6月の情報です。

三菱UFJカードのメリット

- 年会費永年無料!銀行系クレカで安心

- 選べる国際ブランドが4種類(VISA・Mastercard・JCB・American Express®)

- セブン-イレブン・ローソンなど対象店舗で最大15%還元(※)

- 月間3万円以上の利用でポイント還元率が1.1倍

- 最高2,000万円の海外旅行傷害保険を付帯

三菱UFJカードのデメリット

- ETCカードの作成には新規発行手数料1,100円(税込)がかかる

- 還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。

- 各社のご利用金額の合算、集計は行いません。各社単位でのご利用金額に応じてポイントを付与いたします。

- Apple PayはQUICPay(クイックペイ)でのご利用が対象となります。

- Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

- 1ポイント5円相当の商品に交換した場合

- ポイント還元には上限など各種条件がございます

三菱UFJカードはこんな人にとって究極の1枚

- セブン-イレブンやローソン、くら寿司などをよく利用する人

- 月間3万円以上利用する人

- 銀行系のクレジットカードを持ちたい人

年会費永年無料!銀行系カードで安心

三菱UFJカードは、年会費が永年無料。はじめてクレジットカードを作る方や、サブカードとして持ちたい方にもおすすめです。

さらに、三菱UFJ銀行が発行する銀行系クレジットカードならではの安心感と信頼性も大きな魅力。大手メガバンクグループの充実したセキュリティ体制や、万が一の不正利用時も24時間365日のサポート体制でしっかりガードしてくれます。普段使いでも、万が一のトラブル時でも安心して利用できます。

他の流通系や信販系のクレジットカードと比較して、ステータスが高い点も特徴です。

セブン-イレブン・ローソンなど対象店舗で最大15%還元

三菱UFJカードの基本ポイント還元率は0.5%です。1,000円の支払いごとにグローバルポイントが1ポイント貯まり、1ポイントの価値はおよそ5円相当です。

通常のポイント還元率は平均的ですが、セブン-イレブンやローソン、くら寿司をはじめとする対象店舗で、最大15%のポイント還元を受けられる点が大きなメリットです。

ポイント還元率最大15%の内訳は、以下のとおりです。

| 月間利用金額ごとのポイント加算率 | |

|---|---|

| 達成条件 | ポイント加算率 |

| もれなく全員 | 5.5% |

| ★楽Pay登録または分割払い、カードローン1万円以上の利用 | +5.0% |

| ★月々のショッピング利用額に応じて | 最大+1.5% |

| ★MUFGカードアプリログイン | +0.5% |

| ★スマホ支払い(※) | +0.5% |

| ★携帯または電気料金の支払い | +0.5% |

| ★マーク4つ以上達成 | +1.5% |

Apple PayまたはQUICPay™(クイックペイ)でのお支払い、Google Play またはApp Store等のAppleサービスご利用料金のお支払いのいずれかを達成した場合に対象

条件を達成できなくても、もれなく全員が5.5%の還元を受けられるため、対象店舗を利用する機会が多い方にはメリットが大きいでしょう。

ポイント還元率最大15%の対象店舗は、次のとおりです。

- セブン-イレブン

- ローソン

- コカ・コーラ自動販売機

- ピザハットオンライン

- 松屋(松弁ネット・松屋モバイルオーダー・松弁デリバリー等含む)

- 松のや

- マイカリー食堂食堂

- オーケー

- オオゼキ

- 三和・フードワン

- スーパー魚長

- 東武ストア

- ドミー

- 肉のハナマサ

- ジャパンミート

- ヤマナカ・フランテ・フランテロゼ

例えば、条件を全て達成しセブン-イレブンで月に1万円利用した場合には、1,500円相当がお得になります。年間で18,000円相当がお得に。年会費無料なので、作っておいて損はないでしょう。

月間3万円以上の利用でポイント還元率が1.1倍

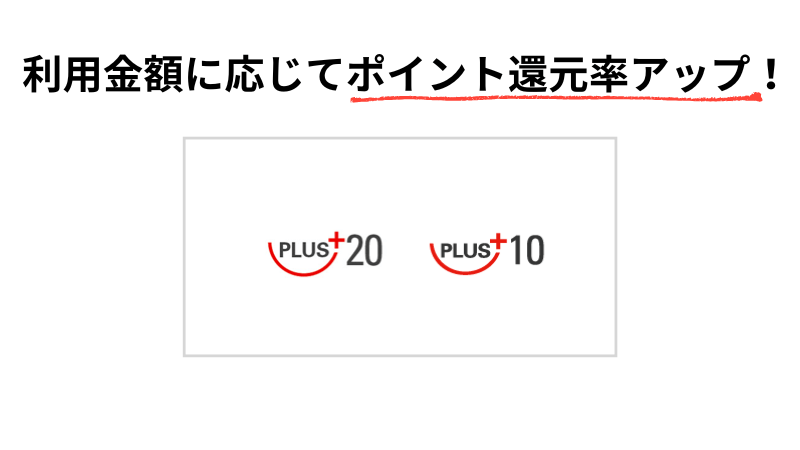

三菱UFJカードは、月間利用金額に応じてポイント還元率がアップするグローバルPLUSという特典もあります。

グローバルPLUSとは

グローバルPLUSとは、1ヶ月間のクレジットカード利用金額に応じて、ポイント還元率がアップするお得な制度です。還元率の加算率はクレジットカードの券種により異なり、一般ランクの三菱UFJカードの場合は最大1.2倍にアップします。

三菱UFJカードの月間利用金額ごとのポイント加算率は、次のとおりです。

| 月間利用金額ごとのポイント加算率 | |

|---|---|

| 月間利用金額 | ポイント加算率 |

| 10万円以上 | 20%加算 |

| 3万円以上10万円未満 | 10%加算 |

| 3万円未満 | 加算なし |

毎月3万円以上クレジットカードを利用する場合には、それだけでポイント還元率は0.55%に。月間10万円以上利用した場合にはポイント還元率0.6%になります。

毎月しっかり使う方ほど還元率が上がるため、生活費の決済カードとして使いたい方にとって究極の1枚となるでしょう。

POINT名人.comを経由すれば最大12.5%相当のポイント還元

買物はネットショッピング中心という方も多いのではないでしょうか。三菱UFJカードなら、POINT名人.comを経由してネットショッピングを利用することで最大12.5%のポイント還元を受けられます。POINT名人.comに登録されているサイトは、楽天市場やYahoo!ショッピング、じゃらんnet、ビックカメラ.comなど人気ショップが多数あります。

POINT名人.comを経由するだけで、いつものネットショッピングが数倍お得に。ネットショッピングでもポイントが貯まりやすいのが、三菱UFJカードのメリットです。

MUFGカードアプリで簡単に支出管理ができる

三菱UFJカードには専用のアプリがあることもメリット。クレジットカードの支払いがいくらなのかをすぐに確認したい場合でも、スマホがあれば簡単にチェックできます。また、アプリに支出が全て記録されるため、家計簿代わりに使うことも可能。

アプリからは、支払方法をリボ払いに変更したり、ポイントを電子ギフトに交換したりの手続きも簡単です。アプリログインで対象店舗でのポイント還元率もアップするため、三菱UFJカードを契約したらアプリも利用するのがおすすめです。

最高2,000万円の海外旅行傷害保険を付帯

三菱UFJカードは、最高2,000万円の海外旅行傷害保険が付帯しています。海外旅行傷害保険とは、海外旅行中の事故・病気などの損害を一定金額まで補償してもらえる保険のことです。

海外旅行傷害保険が付帯していれば、旅先で事故・病気により病院にかかった時や、誤ってホテルの備品を壊して損害賠償を請求された時などに備えられます。

三菱UFJカードの海外旅行傷害保険は利用付帯。利用付帯とは、対象となる旅費の一部を三菱UFJカードで支払った場合に保険が適用される仕組みです。

補償限度額は損害の種別ごとによって異なり、その最高金額が2,000万円となっています。三菱UFJカードの海外旅行傷害保険の補償金額を詳しく知りたい人は、以下を確認しましょう。

| 三菱UFJカードの海外旅行傷害保険の補償金額 | |

|---|---|

| 項目 | 補償金額 |

| 傷害による死亡・後遺障害 | 最高2,000万円 |

| 傷害による治療費用 | 最高100万円 |

| 疾病による治療費用 | 最高100万円 |

| 賠償責任 | 最高2,000万円 |

| 携行品損害 (自己負担金額3,000円) |

1旅行最高20万円 (保険期間中最高100万円) |

| 救援者費用 | 最高100万円 |

2025年6月最新!キャンペーン情報

- アプリで三菱UFJ銀行口座開設と一度に50,000円以上入金で現金10,000円プレゼント(キャンペーン期間:2025年2月3日~8月29日)

- 三菱UFJカード新規入会と条件達成で最大10,000円相当のポイントプレゼント

- アプリで新規口座開設で三菱UFJカード対象店舗の利用分が一定期間20%ポイント還元(最大20,000円)(キャンペーン期間:2025年2月3日~8月29日)

- 10万円以上の預金残高と各種取引で最大10,000円相当ポイントプレゼント(キャンペーン期間:2025年6月2日~8月31日)

- 三菱UFJ銀行クレカ積立スタートキャンペーン 最大20,000円グローバルポイントプレゼント(キャンペーン期間:2025年6月2日~10月31日)

- アプリダウンロードと2,000円以上チャージで先着10万名さまにもれなく1,000円分プレゼント(キャンペーン期間:2025年6月2日~8月31日)

- 詳細は三菱UFJカードの公式サイトをご確認ください。

三菱UFJカードは、年会費無料でありながらセブン-イレブンやローソンなどの対象店舗で最大15%のポイント還元率を誇るお得なクレジットカード。月間利用額が10万円以上になるとポイント還元率は1.2%になるため、生活費の決済をまとめたい方にとって究極の1枚となるでしょう。

セブンイ-レブンやローソンでポイント還元率15%

関連記事

三菱UFJカードの詳細は、別記事「三菱UFJカードの評判とメリットは?ゴールド・プラチナなど4種類を比較」の記事で紹介しています。是非参考にしてください。

三菱UFJカードの評判とメリットは?ゴールド・プラチナなど4種類を比較

JCBカードW~年会費無料で高還元率!ポイント重視の20代・30代向けの究極の1枚

| JCBカードW基本情報 | |

|---|---|

| クレジット カード券面 |

|

| クレジット カード年会費(税込) |

永年無料 |

| ポイント還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

| ポイント還元率 UPサービス |

スタバ、Amazon、セブンーイレブンなど |

| 申し込み対象 ・入会条件 |

18歳以上39歳以下で、ご本人もしくは配偶者に安定継続収入のある方、または18歳以上39歳以下の学生(高校生を除く) |

| 国際ブランド | JCB |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 無料 |

| クレジット カード 利用可能額 |

記載なし |

| 海外旅行 傷害保険 |

最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 |

なし |

- 出典:JCBカードW公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

- 還元率は交換商品により異なります。

JCBカードWのメリット

- 年会費永年無料

- 基本還元率が1%と平均と比較して2倍の還元率でポイントが貯まる

- スタバ・Amazon・セブンーイレブンなど多くの店舗でポイント還元率がアップする

- ナンバーレスカードなら最短5分で発行!即日利用も可能

- キャッシュバックキャンペーン実施中!

JCBカードWのデメリット

- 39歳までしか発行できない

→39歳までに発行すれば40歳以降も年会費永年無料で発行可能 - 貯まったポイントの交換先によって還元率が異なる

→JCB PREMOに変換すれば最大還元率になる

JCBカードWはこんな人にとって究極の1枚

- 結局どのクレジットカードがいいかわからない人

- どこでもとにかくポイントを貯めたい人

- クレジットカード初心者の人

高いポイント還元率で

最短5分カード番号発行!

年会費永年無料で利用可能!基本還元率も高くポイントがたまりやすい

JCBカードWは、18歳~39歳限定で入会可能な年会費無料のクレジットカードです。しかし、39歳までに入会し、発行すれば40歳以降も引き続き年会費無料で利用できます。

加えて、JCBカードWの基本ポイント還元率は1.0%。他のJCBカードや他社が発行するクレジットカードの平均ポイント還元率は0.5%で、JCBカードWは他のカードと比較して、ポイント還元率が高い点が特徴です。

スタバやAmazon、セブンーイレブンなどポイント還元率がアップするサービスが豊富

JCBカードWは、基本ポイント還元率が他のカードと比較して高いだけでなく、ポイント還元率がアップする店舗やサービスも豊富です。

具体的には、JCB優待店「JCB ORIGINAL SERIERパートナー」の利用でポイント還元率が数倍にアップします。優待店には以下のようなサービスがあるので、下記のサービスをよく利用する方は発行がおすすめです。

- スタバ:16倍

- セブンーイレブン:9倍

- ローソン:7倍

- Amazon:4倍

- くら寿司:11倍

- マツキヨ:7倍

ナンバーレスカードなら最短5分で発行!即日利用も可能

JCBカードWは、カード券面に番号の記載があるカードと記載がないナンバーレスカードを選択できます。ナンバーレスカードの場合は、最短5分で発行でき即日利用可能な点もメリットの1つです。

| 番号印字 | 番号確認方法 | 発行スピード | セキュリティ | ETCカード 同時申し込み |

|

|---|---|---|---|---|---|

|

おすすめ! ナンバーレス |

なし | アプリ | 最短5分(※) | 高い | 不可 |

| 番号あり | あり | 券面 | 1週間程度で カードお届け |

低い | 可能 |

- ①モバ即の入会条件は以下2点になります。

- 【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

- 【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

- モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

番号がなくカード紛失時の悪用のリスクが少ない点や、最短5分で手軽に発行できる点から、基本的にはナンバーレスの発行がおすすめ。ですが、ETCカードも同時に申し込みしたい場合は番号ありでの申し込みとなるため注意しましょう。

2025年6月最新!キャンペーン情報

- JCBオリジナルシリーズ新規入会キャンペーン対象の利用先で20%(最大15,000円)キャッシュバック(キャンペーン期間:2025年4月1日~2025年6月30日)

- 家族カード入会&利用で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)(キャンペーン期間:2025年4月1日~2025年6月30日)

- お友達紹介キャンペーン 最大5,000円キャッシュバック(キャンペーン期間:2025年4月1日~2025年6月30日)

- JCBカードW(W plusL含)限定 新規入会キャンペーン 年間のカード利用額に応じてキャッシュバック(最大5,000円)(キャンペーン期間:2025年4月1日~2025年6月30日)

- 「JCBのクレカ積立」リリース記念!新規入会&15万円以上の利用で積立金額に対して最大0.5%還元(キャンペーン期間:2025年5月26日~9月30日)

- 詳細はJCBカードWの公式サイトをご確認ください。

高いポイント還元率で

最短5分でカード番号発行!

専門家コメント

クレジットカード専門家|岩田昭男

若者を優遇するクレジットカードはいくつかありますが、お得なものが多いので無視できません。これは18歳から39歳限定で入会できる年会費無料のクレジットカードで、基本還元率が1.0%と他のJCBカードの「倍」という高還元です。

しかも、JCB優待店の利用で最大5.5%までポイントがアップしますから見逃せません。スターバックスのオンライン入金で5.5%、セブン-イレブン、Amazonでは2.0%などポイント高還元率となりますから、JCB優待店を利用しているという人にはおすすめです。

楽天カード~楽天市場など楽天サービスの利用頻度が高い方に究極の1枚

続いて紹介する究極の1枚は、楽天経済圏中心で生活している方におすすめのクレジットカード「楽天カード」です。以下、楽天カードの基本情報を紹介します。

| 楽天カード基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | Visa / Mastercard® / JCB/AmericanExpress |

| クレジット カード年会費(税込) |

永年無料 |

| 家族カード年会費(税込) | 永年無料 |

| ETCカード年会費(税込) | 550円 ※楽天会員ランクがダイヤモンド・プラチナの方は無料 |

| クレジット カード 利用可能額 |

~100万円 |

| ポイント還元率 | 1.0%~3.0% |

| 海外旅行 傷害保険 |

class=”u-align-center”最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 |

なし |

| 申し込み対象 ・入会条件 |

18歳以上(高校生を除く) |

- 出典:楽天カード公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

楽天カードのメリット

- 年会費永年無料で基本ポイント還元率1.0%

- 楽天市場などの楽天サービス利用でポイント還元率アップ

- 楽天ポイントがプレゼントされる入会キャンペーンもおすすめ

楽天カードのデメリット

- 楽天サービスを利用しない人にはメリットが少ない

- ETCカードの年会費が有料

- 公共料金の支払いでポイント還元率が下がる

年会費永年無料で基本ポイント還元率1.0%

楽天カードは、年会費永年無料で利用できるクレジットカードです。1年間全く使わなかった場合でも費用は発生しません。年会費永年無料にもかかわらず、基本のポイント還元率は1.0%と平均的なクレジットカードのポイント還元率と比較して高い点が特徴です。

SPUで楽天市場での買い物は3%以上のポイント還元率

楽天カードは、「SPU(スーパーポイントアッププログラム)」を利用すると高い還元率でポイントが貯まるため、楽天市場の利用が多い方におすすめです。SPUとは、楽天グループのサービスを利用するほど、楽天市場での買い物時のポイント還元率がアップするサービスです。

SPUにより、楽天カードを使って楽天市場で買い物をするだけで、ポイント還元率はいつでも3.0%以上。また、SPUの他のポイントアップの条件や、SPU利用時のポイント倍率は楽天カードの公式サイトで確認できます。SPUを利用できる楽天カードは、楽天サービスを頻繁に利用する方におすすめできる究極の1枚です。

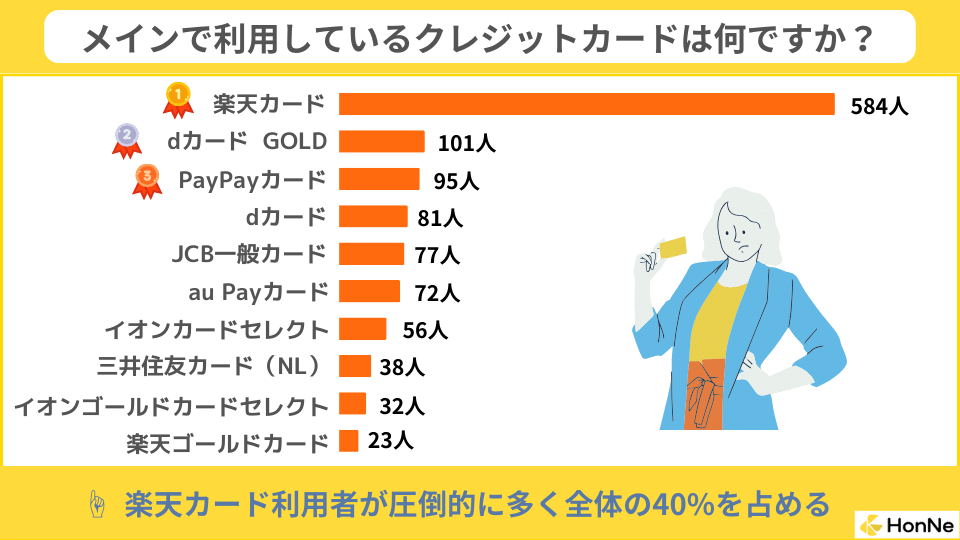

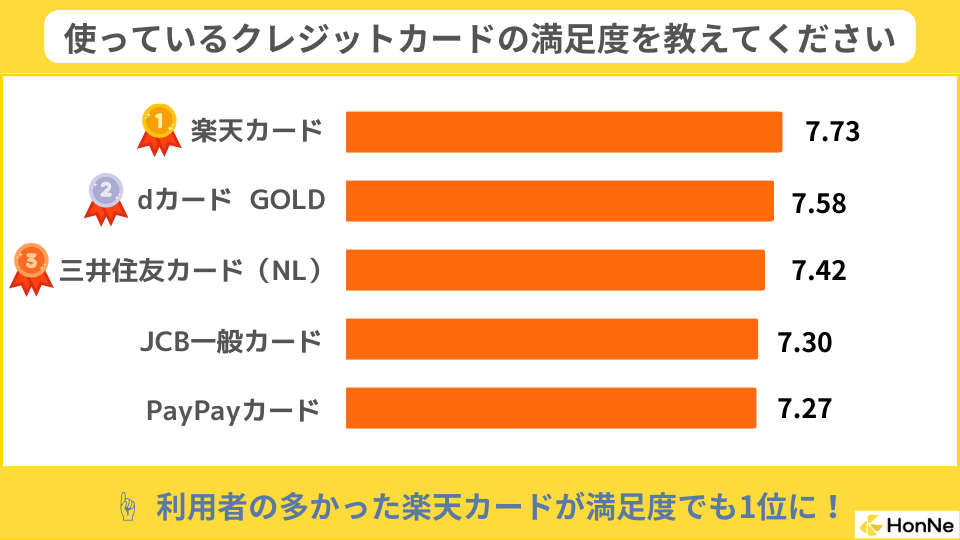

独自アンケート調査で楽天カードは利用者数でも満足度でも1位を獲得

当編集部は全国の男女1,455人を対象に、クレジットカードに関する独自アンケート調査を行いました。

以下は、そのアンケート内で聞いた「メインで利用しているクレジットカード」と「利用しているクレジットカードの満足度」に関する調査結果です。

- 調査機関:株式会社ディーアンドエム|調査方法:インターネットリサーチ|調査対象:全国のクレジットカード利用者|有効回答数:1,455人|調査期間:2023年7月

- JCB一般カードは新規受付を終了しています。

上記の結果を見ると楽天カードは、調査カード60券種の中で利用者数が最も多く、さらに満足度も最も高い評価を得ている人気のクレジットカードであることがわかります。

2025年6月最新!キャンペーン情報

- 新規入会&利用で5,000ポイントプレゼント

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

- 詳細は楽天カードの公式サイトをご確認ください。

専門家コメント

クレジットカード専門家|岩田昭男

若者から主婦まで、日本で一番知られたクレジットカードというと楽天カードでしょう。テレビCMでもよく見ますし、入会して利用すると5000ポイント以上ももらえるので、非常にお得度の高いカードといえます。何より「楽天市場」という日本で草分けのネットショッピングの専用カードでもあるので信頼できるのです。

そして、買い物で貯まるポイントでも注目されています。楽天ポイントは一般の買い物でも1%の高還元ですが、楽天市場で利用すると、SPUという特典サービスで還元率が3.0%にアップします。条件が合えば、さらにアップするというから驚きです。ビジネスマンだけでなく、学生、OL、主婦まで幅広くおすすめします。

楽天サービス利用で高還元率の究極の1枚

関連記事

楽天カードの詳細は、別記事「楽天カードの口コミ・評判やポイント還元率・キャンペーン情報を解説」の記事で紹介しています。是非参考にしてください。

楽天カードの口コミ・評判は?ポイント還元率やキャンペーン情報も解説

リクルートカード~常時高いポイント還元率で利用したい方に究極の1枚

続いて紹介するクレジットカード究極の1枚は、「リクルートカード」。年会費無料ながらポイント還元率は常時1.2%と他の年会費無料のカードと比較して高いのが特徴です。

そのため、ポイント還元率を重視する方におすすめのクレジットカード究極の1枚といえます。以下、リクルートカードの基本情報を紹介します。

| リクルートカード基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | Visa / Mastercard® / JCB |

| クレジット カード年会費(税込) |

永年無料 |

| 家族カード年会費(税込) | 永年無料 ※本会員が学生の場合は発行不可 |

| ETCカード年会費(税込) | Mastercard®/Visa:新規発行手数料1,100円 JCB:無料 |

| クレジット カード 総利用枠 |

公式サイト記載なし |

| ポイント還元率 | 1.2%~4.2% |

| 海外旅行 傷害保険 |

最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 |

最高1,000万円(利用付帯) |

| 申し込み対象 ・入会条件 |

18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方 |

- 出典:リクルートカード公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

リクルートカードのメリット

- どこで使ってもポイント還元率1.2%

- リクルートサービスを利用すれば貯まったポイントで旅行や美容院に行ける

- 国内旅行傷害保険の付帯も

リクルートカードのデメリット

- 選択する国際ブランドによってはETCカード発行に1,100円の手数料がかかる

- ポイントの有効期限が短い

ポイント還元率は常に1.2%!貯めたポイントで旅行や美容院にも行ける

リクルートカードは常時1.2%還元と、他の年会費無料カードと比較して高いポイント還元率で利用できる点が特徴のクレジットカードです。

公共料金の支払いやモバイルSuica・nanacoなど電子マネーのチャージでもポイントが貯まる上(ただし、電子マネーチャージの還元率は0.75%)、リクルートのネットサービス(ポンパレモール・じゃらん)の利用では還元率が最大4.2%にアップします。

またリクルートカードで貯まるポイントは、Pontaポイントやdポイントなど提携ポイントへの交換や、リクルートの提携サービスで利用可能。リクルートが提供するサービスと言えば旅行予約サイトの「じゃらん」や美容系予約サイトの「HOT PEPPER Beauty」などがあります。貯まったポイントでお得に旅行や美容院に行ける点もおすすめの理由です。

他の年会費無料クレカと比較して国内旅行傷害保険の付帯が特徴

年会費無料のクレジットカードには国内旅行傷害保険が付帯しない場合が多い中、リクルートカードには国内旅行傷害保険が最高1,000万円付帯し、ショッピング保険年間最大200万円の付帯もある点が特徴です。

リクルートカードは年会費無料で利用でき、国内旅行傷害保険やショッピング保険などの各種付帯保険も利用できるため、お得にポイントを活用したい方におすすめの究極の1枚です。

2025年6月最新!キャンペーン情報

- 【JCB限定】新規入会&利用で最大6,000円相当のポイントプレゼント

- 詳細はリクルートカードの公式サイトをご確認ください。

高還元率かつ貯めたポイントで

旅行にも行ける究極の1枚

関連記事

リクルートカードの詳細は、「リクルートカードはポイント還元率が評判!メリットやデメリット・口コミを解説」の記事で紹介しています。是非参考にしてください。

リクルートカードはポイント還元率が評判!メリットやデメリット・口コミを解説

PayPayカード~PayPayと一緒に利用するとお得!ポイント還元率も高い究極の1枚

PayPayカードは、年会費永年無料のクレジットカード。PayPayカードはPayPayにチャージできる唯一のクレジットカードのため、PayPayユーザーにとって究極の1枚となるクレジットカードです。

| PayPayカード基本情報 | |

|---|---|

| クレジット カード券面 |

|

| クレジット カード年会費(税込) |

永年無料 |

| 基本ポイント還元率 | 最大1.5% |

| ポイント還元率 UPサービス |

Yahoo!ショッピング、LOHACOなど |

| 申し込み対象 ・入会条件 |

18歳以上 |

| 国際ブランド | Visa / Mastercard® / JCB |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 550円 |

| クレジット カード 総利用枠 |

記載なし |

| 海外旅行 傷害保険 |

なし |

| 国内旅行 傷害保険 |

なし |

- 出典:PayPayカード公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

PayPayカードのメリット

- 年会費無料!ポイント還元率は最大1.5%

- PayPayに直接チャージできる

- PayPayステップの条件達成でポイント還元率1.5%

- Yahoo!ショッピングやLOHACOでポイント還元率が5.0%に

PayPayカードのデメリット

- 付帯保険がない

- ETCカードの発行手数料と年会費がかかる

年会費無料!PayPayステップの条件達成でポイント還元率1.5%

PayPayカードは、年会費永年無料のクレジットカードです。基本ポイント還元率は最大1.5%で、PayPayポイントが貯まります。

PayPayカードをPayPayに登録して利用、条件達成すれば「PayPaySTEP(ステップ)」により、ポイント還元率1.5%とさらに高くなり、お得になります。ポイント還元率の内訳は、以下の通りです。

| 支払い方法 | PayPay残高 | クレジット | PayPayカード PayPayカード ゴールド (クレジット設定済み) |

|---|---|---|---|

| 基本付与分 | 0.5% | 1.0% | |

| 条件達成特典 | 0.5% | ||

| PayPayカード ゴールド特典 | - | 0.5% (PayPayカード ゴールドの場合) |

|

支払い方法をクレジットもしくは、クレジットに登録したPayPayカードまたはPayPayカード ゴールドにするだけで基本ポイント還元率が1.0%に。さらに、1か月間で次の条件を達成すると、達成した翌月のポイント還元率が0.5%アップし、最大1.5%(※)になります。PayPayステップの条件は以下のとおりです。

- 200円以上の支払いを合わせて30回以上

- 合わせて10万円のお支払い

PayPayカードはPayPayを利用することで、PayPayポイントがどんどん貯まります。さらに、Yahoo!ショッピングやLOHACOでのポイント還元率は最大5.0%(※)と高いため、よく利用する方にはお得なクレジットカードです。

※ご利用金額200円(税込)ごとに最大1.5%のPayPayポイントがもらえます。

PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。

※ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

内訳:①PayPayポイント(PayPayカード特典)1%(※1※3)

②PayPayポイント(指定支払い方法)3%(※1※2※4※5※6)

③PayPayポイント(ストアポイント)1%

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。詳細はこちらをご確認ください。

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

PayPayに直接チャージできる

PayPayカードはPayPayにチャージできる唯一のクレジットカード。そのため、PayPayユーザーには特におすすめのクレジットカードです。

PayPay残高にチャージする方法は銀行口座や現金などの方法がありますが、クレジットカードからチャージする場合、本人認証サービスに登録済みのPayPayカードしか利用できません。またPayPayに紐づけるクレジットカードは、2025年1月以降「PayPayカード」「PayPayカード ゴールド」のみになります。(※)

※参考:PayPayからのお知らせ

そのため、PayPayにクレジットカードを使ってチャージしたい場合は、PayPayカードを発行するのがおすすめです。

PayPayカードは、Yahoo!ショッピングやLOHACOでPayPayカードを利用するとポイント還元率が最大5.0%(※)と高くなるため、どんどん利用したいクレジットカード。Yahoo!ショッピングやLOHACOを利用する機会が多い方に、究極の1枚となるでしょう。

PayPayにチャージできる究極の1枚

au PAY カード~年会費無料でauユーザーにもおすすめの究極の1枚

au PAY カードは年会費永年無料で、au・UQ mobileユーザーには割引特典もあるクレジットカードです。Pontaポイントのが貯まりやすい点もおすすめの究極の1枚です。

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 無料 ※新規発行手数料1,100円 |

| クレジット カード 総利用枠 |

記載なし |

| 海外旅行 傷害保険 |

最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 |

なし |

au PAY カードのメリット

- 年会費永年無料!au・UQ mobileユーザには割引特典も

- 基本ポイント還元率1.0%でPontaポイントが貯まる

- auカブコム証券の投資信託の積立でポイントが貯まる

- au PAY マーケットで最大7.0%還元

au PAY カードのデメリット

- au IDの発行が必要

- ETCカードの発行には手数料が必要

Pontaポイントが使いやすい!提携店ではポイントが二重取りできる

au PAY カードは、年会費永年無料でauやUQ mobileユーザーなら、au PAY カードで携帯電話料金を支払えば毎月最大187円が割引になります。

au PAY カードの基本ポイント還元率は1.0%。スマホ決済や通常の買い物、公共料金の支払いでもポイントが貯まります。au PAY Pontaポイントアップ店では、通常の2~3倍の還元率に。

Ponta提携社では、au PAY カードの利用とPontaカードの提示でポイントの2重取りも可能。au PAY カードを利用すれば100円につき1ポイント、Pontaカードの提示で0.5~1.0%のポイントが貯まるため、Pontaポイントが効率よく貯まります。Ponta提携社は、ローソンや成城石井、じゃらんnet、ケンタッキー・フライド・チキンなど。Pontaポイントは使える店舗も多く、使いやすいこともメリットです。

auカブコム証券の積立でポイントが貯まる

au PAY カードは、auカブコム証券で積立投資をすると0.5%のポイントが付与されます。毎月の積立をau PAY カードに設定するだけで、ポイントが付与されます。つみたてNISAも対象のため、投資初心者の方にもおすすめです。また、auじぶん銀行との連携で円普通預金の金利が0.05%上乗せになるなどの特典もあり、auユーザー意外にもお得な特典があります。

auやUQ mobileの割引が受けられるau PAY カードは、au・UQ mobileユーザーにとって究極の1枚です。

2025年6月最新!キャンペーン情報

- 新規入会&利用で合計最大5,000ポイントプレゼント

- 詳細はau PAYカードの公式サイトをご確認ください。

年会費無料!基本ポイント還元率1.0%

イオンカードセレクト~イオンをよく利用する方に究極の1枚!利用額によってゴールドカードへの招待も

イオンカードセレクトは、キャッシュカードとクレジットカード、電子マネーWAONの機能が1枚に集約したクレジットカードです。イオンをよく利用する方におすすめの究極の1枚。イオンでポイント還元率が上がるほか、お客様感謝デーには5%割引になる特典も魅力です。

| イオンカードセレクト基本情報 | |

|---|---|

| クレジット カード券面 |

|

| クレジット カード年会費(税込) |

永年無料 |

| 基本ポイント還元率 | 0.5% |

| ポイント還元率 UPサービス |

– |

| 申し込み対象 ・入会条件 |

イオングループの対象店舗 |

| 国際ブランド | Visa / Mastercard® / JCB |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 無料 |

| クレジット カード 総利用枠 |

記載なし |

| 海外旅行 傷害保険 |

なし |

| 国内旅行 傷害保険 |

なし |

出典:イオンカード公式サイト

上記クレジットカード情報は2025年6月の情報です。

イオンカードセレクトのメリット

- 年会費永年無料

- イオングループではいつでもポイント還元率1.0%

- イオンのお客様感謝デーは5%OFF

- イオン銀行で給与の受取で10ポイント!公共料金の支払い1件につき5ポイント進呈

- 条件達成で年会費無料のゴールドカードへの招待がある

イオンカードセレクトのデメリット

- 付帯保険がない

年会費永年無料でイオングループではいつでもポイント還元率1.0%

イオンカードセレクトは、年会費永年無料のクレジットカード。イオングループの対象店舗ではいつでもポイント2倍で、ポイント還元率は1.0%です。普段からイオン系列店舗を利用する機会が多い方なら、イオンカードセレクトを利用するだけで、ポイントがどんどん貯まります。貯まったWAON POINNTはイオンで1ポイント=1円として利用できるため、利用しやすい点もポイントです。また、WAONのオートチャージに設定すると、チャージで1ポイント、利用で1ポイントが貯まり、ポイントが二重取りになる点もおすすめです。

さらに20日・30日のお客様感謝デーには、イオンの食料品・衣料品・暮らしの品などが5%割引になります。他にも55歳以上の方なら毎月15日にイオンのお買物が5%割引、毎月5のつく日はポイント5倍など、イオンでお得になる特典が満載の究極の1枚です。

条件達成で年会費無料のゴールドカードへの招待がある

イオンカードセレクトは、年間利用額50万円達成などの条件を達成すると、イオンゴールドカードへ招待されることがあります。年会費無料のまま、空港ラウンジが使える、旅行傷害保険が付帯されるなど、特典が豊富になります。

家族カードも一緒にゴールドカードへランクアップするため、家族でイオンを利用するならお得に。条件によっては、イオンラウンジが利用できるようになる点もメリットです。

イオンカードセレクトは、イオンで買い物が多い方におすすめで、ゴールドカードへのランクアップも狙える究極の1枚です。

2025年6月最新!キャンペーン情報

- 【Web限定】対象のイオンカード新規ご入会・ご利用で最大5,000WAON POINT進呈!

- カード発行後1ヶ月間まいにち北海道の対象店舗で5%OFF(キャンペーン期間:2025年3月1日~)

- 【Web限定】ご家族・ご友人紹介で1,000WAON POINTプレゼント!

- 詳細はイオンカードセレクトの公式サイトをご確認ください。

イオンでお得な究極の1枚

ANA JCB一般カード~海外旅行に頻繁に行く人向け!マイルが貯まる究極の1枚

続いて紹介する究極の1枚は、手軽にマイルを貯められるクレジットカード「ANA JCB一般カード」です。

以下、ANA JCB一般カードの基本情報を紹介します。

| ANA JCB一般カード基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | JCB |

| クレジット カード年会費(税込) |

2,200円 ※初年度無料 |

| 家族カード年会費(税込) | 1,100円 ※本会員が無料の場合、家族会員も無料 |

| ETCカード年会費(税込) | 無料 |

| クレジット カード 利用可能額 |

記載なし |

| ポイント還元率 | 0.5%~1.0% |

| 海外旅行 傷害保険 |

最高1,000万円(利用付帯) |

| 国内旅行 傷害保険 |

なし |

| 申し込み対象 ・入会条件 |

18歳以上(学生不可)で、本人または配偶者に安定継続収入のある方 |

- 出典:ANA JCB一般カード公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

ANA JCB一般カードのメリット

- 手軽なコストで持てるマイルが貯まる

- 飛行機の搭乗だけでなく、普段の買い物でもマイルが貯まる

ANA JCB一般カードのデメリット

- 国際ブランドがJCBのみのため、海外で使える店舗が比較的少ない

- 年会費が2,200円かかる

- お得なマイル以降コースは別途で料金がかかる

初年度年会費無料!クレジットカードの利用継続でボーナス特典も

ANA JCB一般カードは、初年度年会費無料、2年目以降も2,200円(税込)の年会費で利用できる、手頃な年会費で持てるクレジットカードです。

クレジットカードの新規入会時と継続時には、それぞれ1,000マイルが付与される特典があり、国際線の航空券と交換した場合、1マイル4~5円分の価値になることも。年会費が2,200円(税込)ということを考慮すると、キャンペーンだけで年会費以上のマイルがもらえるお得なカードです。

ANA便への搭乗でボーナスマイル付与!普段の買い物でもマイルが貯まる

ANA JCB一般カードは、基本のフライトマイルに加えて、ANA便への搭乗ごとに、貯まる「区間基本マイレージ」が10%上乗せされます。そのため、ANA便を頻繁に利用する方は効率的にマイルを貯められる点がメリットです。

また、飛行機の利用以外でも、提携店舗でのショッピングでは100円ごとに1マイルが貯まる点も特徴。EdyやGoogle Pay、Apple Payも利用でき、普段使いでもポイントが貯められます。ANA JCB一般カードは、搭乗時にお得にマイルを貯めたい方、日常生活でもマイルを貯めたい方におすすめのクレジットカードです。

2025年6月最新!キャンペーン情報

- 新規入会&継続時に1,000マイルプレゼント

- 【JCB主催】条件達成で最大6,000OkiDokiポイント(18,000マイル相当)プレゼント(キャンペーン期間:~2025年7月15日)

- 詳細はANA JCB 一般カードの公式サイトをご確認ください。

手軽に持ててお得にマイルが貯まる

究極の1枚

セゾンパール・アメリカン・エキスプレス・カード~即日発行できるアメックスカード!QUICPayを使う方に究極の1枚

続いて紹介するクレジットカード究極の1枚は、「セゾンパール・アメリカン・エキスプレス・カード」です。

セゾンパール・アメックスカードは、初年度年会費無料かつ、デジタルカードは即日発行可能なため手軽にアメックスブランドのカードを持てる点がおすすめの理由です。以下、セゾンパール・アメリカン・エキスプレス・カードの基本情報を紹介します。

| セゾンパール・アメリカン・エキスプレス・カード基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | American Express |

| クレジット カード年会費(税込) |

1,100円 ※初年度無料 前年に1円以上のカード利用で翌年度も無料 |

| 家族カード年会費(税込) | 永年無料 |

| ETCカード年会費(税込) | 永年無料 |

| クレジット カード 総利用枠 |

公式サイト記載なし |

| ポイント還元率 | 0.5%~2.0% |

| 海外旅行 傷害保険 |

なし |

| 国内旅行 傷害保険 |

なし |

| 申し込み対象 ・入会条件 |

18歳以上の連絡可能な方 |

- 出典:セゾンパール・アメリカン・エキスプレス・カード公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

セゾンパール・アメリカン・エキスプレス・カードのメリット

- 低コストで持てるアメックスブランドのカード

- デジタルカードは即日発行も可能

- 貯めたポイントの有効期限がなく使い道も豊富

セゾンパール・アメリカン・エキスプレス・カードのデメリット

- 基本ポイント還元率が0.5%と平均的

- 前年に利用がないと年会費が1,100円かかる

- QUICPAYの2%還元の上限は利用金額が年間合計30万円までと決まっている

即日発行可能!手軽に持てるアメックスブランドカード

セゾンパール・アメリカン・エキスプレス・カードの通常年会費は1,100円(税込)ですが、初年度は無料、2年目以降も1度でも利用すれば年会費無料で利用可能なため、手軽に持てるアメックスブランドのクレジットカードです。

また、セゾンパール・アメリカン・エキスプレス・カードはデジタルカードを選ぶと即日発行が可能な点も特徴。申込みから最短5分で発行可能で、セゾンカード公式アプリ「セゾンPortal」からカード番号を確認できるため、すぐにオンラインショッピングや電子マネー決済に利用可能です。

貯めたポイントの使い道や特典が豊富

セゾンパール・アメリカン・エキスプレス・カードの通常のポイント還元率は0.5%ですが、QUICKPayを利用するとポイント最大2.0%の還元率で利用可能。QUICKPayはコンビニだけでなく、ドラッグストアやカフェなどでも利用できるため、日々の買い物で効率的にポイントを貯められます。

貯まるポイントは、有効期限がない「永久不滅ポイント」で、貯めたポイントは、Amazonなどのギフト券や他社ポイントだけでなく家電やグルメなどのアイテムなどに交換可能。ポイントの有効期限を気にせずに貯められるため、高額商品との交換が可能な点がおすすめのクレジットカードです。

セゾンパール・アメリカン・エキスプレス・カードは、実質年会費無料ですぐに可能なため、手軽にアメックスブランドのクレジットカードを持ちたい方におすすめの究極の1枚です。

2025年6月最新!キャンペーン情報

- 新規入会&利用で最大8,000円相当のAmazonギフトカードプレゼント

- 詳細はセゾンパール・アメリカン・エキスプレス・カードの公式サイトをご確認ください。

アメックスブランドカードなのに

手軽に利用できる

関連記事

セゾンパール・アメリカン・エキスプレス・カードの詳細は、別記事「セゾンパール・アメリカン・エキスプレス・カードはQUICPayで還元率が2.0%!評判やメリットも紹介」の記事で紹介しています。是非参考にしてください。

セゾンパール・アメリカン・エキスプレス・カードはQUICPayで還元率が2.0%!評判やメリットも紹介

ステータスが高い究極の1枚はコレ!メインにおすすめのゴールド・プラチナカード

この章では、ステータスが高くおすすめの2025年6月最新のゴールド・プラチナカード究極の1枚を紹介します。

ステータスカードが欲しい40代・50代の方にぴったりの究極の1枚を紹介していますので、参考にしてください。

| おすすめクレジットカード | 三井住友カード ゴールド(NL) | アメリカン・エキスプレス・ゴールド ・プリファード・カード |

JCBゴールド | dカード GOLD | 三井住友カード プラチナ | ダイナースクラブカード | アメリカン・エキスプレス ・プラチナ・カード |

|---|---|---|---|---|---|---|---|

| 券面 |  |

|

|

|

|

|

|

| こんな人にとって究極の1枚 | 究極のゴールドカード! ポイントと豪華な特典どちらも欲しい人 |

ステータスの高いクレジットカードを持ちたい人 | ゴールドカードを試してみたい | ドコモユーザーの人 | 40代に究極の1枚! 旅行やエンタメ好きの人 |

50代に究極の1枚! グルメな人、おいしいご飯を楽しみたい人 |

究極のプラチナカードが欲しい人 |

| 詳細 | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ |

| 年会費(税込) | 5,500円 ※年間100万円利用で翌年以降永年無料 |

39,600円 | 11,000円 オンライン入会で初年度無料 |

11,000円 | 55,000円 | 24,200円 | 165,000円 |

| 基本ポイント還元率 | 0.5% | 1.0%~3.0% | 0.5% | 1.0% | 0.5% | 1.0% | 0.5% |

| 還元率UPサービス優待特典 | コンビニ、ファミレス、カフェなど | 一流ホテルの宿泊優待など | スタバ、Amazon、セブンーイレブンなど | 毎月のドコモのケータイ/「ドコモ光」ご利用料金の10%ポイント還元など | コンビニ、ファミレス、カフェなど | 一流レストランでのグルメ優待 | メンバーシップ・リワード・プラスに無料で登録できる |

- 上記クレジットカード情報は2025年6月の情報です。

| おすすめクレジットカード | 三井住友カード ゴールド(NL) | アメリカン・エキスプレス・ゴールド ・プリファード・カード |

JCBゴールド | dカード GOLD | 三井住友カード プラチナ | ダイナースクラブカード | アメリカン・エキスプレス ・プラチナ・カード |

|---|---|---|---|---|---|---|---|

| 国際ブランド | Visa / Mastercard® | American Express | JCB | Visa / Mastercard® | Visa / Mastercard® | Diners Club | American Express |

| 申し込み対象・入会条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) | 20歳以上、定職についている方 | 原則として20歳以上で、ご本人に安定継続収入のある方 |

満18歳以上(高校生を除く)で、安定した継続収入があること 個人名義であること ご本人名義の口座をお支払い口座として設定いただくこと その他当社が定める条件を満たすこと |

原則として、満30歳以上で、本人に安定継続収入のある方 | 所定の基準を満たす方 | 記載なし |

| 家族カード年会費(税込) | 永年無料 | 2枚まで無料 3枚目以降は1枚あたり19,800円 |

1枚目無料 2枚目以降1,100円 ※本会員の年会費が無料の場合、家族会員も無料 |

1枚目無料 2枚目以降1,100円 |

無料 | 5,500円 | 4枚まで無料 |

| ETCカード年会費(税込) | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

無料 ※発行手数料935円 |

無料 | 無料 | 無料 ※前年度に一度もETC利用がない場合は、550円(税込) |

無料 | 無料 ※発行手数料935円 |

| 総利用枠 | 〜100万円 | 記載なし | 記載なし | 記載なし | 原則300万円~ | 個別に設定 | 記載なし |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) | 最高1億円(利用付帯) 家族も補償対象 |

最高1億円(利用付帯) | 最高1億円(自動付帯) | 最高1億円(自動付帯) | 最高1億円(自動付帯:最高5,000万円、利用付帯:最高5,000万円) | 最高1億円(自動付帯:最高5,000万円、利用付帯:最高5,000万円) |

| 国内旅行傷害保険 | 最高2,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高1億円(自動付帯) | 最高1億円(利用付帯) | 最高1億円(利用付帯) |

- 記クレジットカード情報は2025年6月の情報です。

当記事のランキングは、各クレジットカードの公式サイトの最新情報や第三者機関を通じた独自アンケートの結果を元に作成しております。ランキングの根拠など詳しい情報はコンテンツ作成ポリシーをご確認ください。

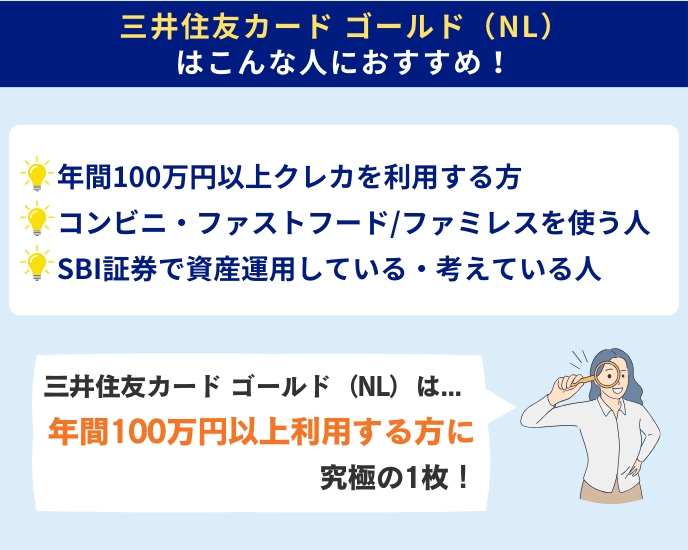

三井住友カード ゴールド(NL)~条件達成で年会費永年無料になるゴールドカード

続いて紹介するのは、年間100万円など条件を達成することで年会費が無料になる、三井住友カード ゴールド(NL)です。ポイント還元率がアップするサービスも豊富で、ゴールドカード究極の1枚です。以下で基本情報を確認しましょう。

| 三井住友カード ゴールド(NL)基本情報 | |

|---|---|

| クレジット カード券面 |

|

| クレジット カード年会費(税込) |

5,500円(税込) ※年間100万円以上利用で翌年以降の年会費永年無料 |

| 基本ポイント還元率 | 0.5% |

| ポイント還元率 UPサービス |

コンビニ、ファストフード、ファミレス、カフェなど |

| 申し込み対象 ・入会条件 |

満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

| 国際ブランド | Visa / Mastercard® |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| クレジット カード 総利用枠 |

~200万円 |

| 海外旅行 傷害保険 |

最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 |

最高2,000万円(利用付帯) |

- 出典:三井住友カード公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

三井住友カード ゴールド(NL)のメリット

- 年間100万円の利用で翌年以降の年会費が永年無料

- 年間100万円の利用で毎年10,000ポイントがもらえる

- 対象のコンビニ・飲食店で最大7%のポイント還元率

- 国内主要空港のラウンジを無料で利用可能

- ナンバーレスカードでセキュリティ面への配慮がある

- SBI証券のクレカ積み立てでポイントが貯まる

- 新規入会キャンペーンを実施中

三井住友カード ゴールド(NL)のデメリット

- 年間で100万円利用しないと年会費がかかり続けてしまう

→毎月9万円程度クレジットカードを使う方なら、年会費無料で使い続けられる。 - 基本ポイント還元率が0.5%と平均的

→特定店舗でのポイント還元率アップでポイントが貯まりやすいし、空港ラウンジの無料利用など、ポイント以外の魅力もある。

三井住友カード ゴールド(NL)はこんな人にとって究極の1枚

- 年間100万円以上クレジットカードを使うかつ、コンビニ、ファストフード、ファミレスのどれか一つでもよく使う人

- SBI証券で資産運用している人

条件達成で年会費無料になる

ゴールドカード!

年間100万円の利用で翌年以降年会費永年無料&10,000ポイントがもらえる

三井住友カード ゴールド(NL)では、年間100万円(月間にすると約8.3万円/月)のカード利用で以下のメリットを享受できます。

三井住友カード ゴールド(NL)では、年間100万円(月間にすると約8.3万円/月)のカード利用で以下のメリットを享受できます。- 対象取引や算定期間などの実際の適用条件の詳細は、三井住友カードのホームページを必ずご確認ください。

- 通常5,500円(税込)の年会費が翌年以降から年会費永年無料

- 10,000ボーナスポイントがもらえる

三井住友カード ゴールド(NL)の基本ポイント還元率は0.5%と平均的ですが、100万円に到達すると10,000ポイントが付与され、その時点での還元率は1.5%となります。あわせて、セブン-イレブンなど、コンビニや飲食店での利用で最大還元率7%までアップ可能なため、ポイントを重視したい方におすすめのゴールドカード究極の1枚といえます。

対象のコンビニ・飲食店で最大7%のポイント還元率

三井住友カード ゴールド(NL)も三井住友カード(NL)と同じように、特定のコンビニや飲食店でスマートフォンを使ったVisaタッチ決済やMastercard®タッチ決済支払いを行うと、ポイント還元率が7%にアップします。7%還元になる対象の店舗・サービスは以下の通りです。

- セブン-イレブン

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- ドトールコーヒーショップ

- エクセルシオールカフェ等

上記のような店舗・サービスを頻繁に利用される方は、三井住友カード ゴールド(NL)で決済をしていないと、7%分のポイントを損していることになります!

そのため、上記のような店舗・サービスをよく利用しているが、まだ三井住友カード ゴールド(NL)を持っていない方は、ぜひ発行を検討してみて下さい。

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

国内主要空港のラウンジを無料で利用可能

三井住友カード ゴールド(NL)のメリット3つ目は、国内の主要空港のラウンジを無料で利用できるところです。

三井住友カード(NL)と三井住友カード ゴールド(NL)は似ていますが、主な違いは、年間100万円の利用で10,000ボーナスポイントがもらえる点とこの空港ラウンジの無料利用。

基本的に空港ラウンジの無料利用は、ゴールドカード以上のランクのカードにしか付帯していない特典です。空港ラウンジを利用することで、飛行機までの退屈な待ち時間を、優雅で上品な体験に変えることができます。

ポイントを貯めるだけでなく、空港ラウンジのような豪華な付帯特典も利用したい方は、三井住友カード ゴールド(NL)の発行を検討しましょう。

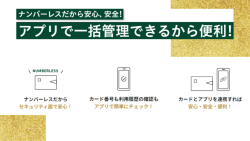

アプリで一括管理ができる!ナンバーレスカードでセキュリティ面に強いゴールドカード

三井住友カード ゴールド(NL)は、ナンバーレスカードです。カード番号や有効期限、セキュリティコードといった情報はすべてアプリで確認できます。

また、アプリの画面では利用金額だけでなく、現在貯まっているポイント数や最大還元率など表示され、使い勝手の良い仕様となっています。以下は実際の三井住友カード(NL)のアプリ管理画面です。

SBI証券のクレカ積み立てでポイントが貯まる

三井住友カード ゴールド(NL)なら、SBI証券のクレカ積み立てでもポイントを貯められます。具体的には、積立額の1.0%相当のポイントが毎月加算されます。(※)そのため、三井住友カード ゴールド(NL)を使えば、毎月の積立で知らない間にポイントが貯まり、お得に資産運用できます。

また、貯めたポイントを使ったポイント投資も可能です。SBI証券を使っている方は、ぜひこの機会に発行してみてください。

なお、三井住友カード ゴールド(NL)では以下の新規入会&利用キャンペーンも実施中です。ゴールドカード究極の1枚である三井住友カード ゴールド(NL)の発行を検討中の方はぜひご活用ください。

- 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

2025年6月最新!キャンペーン情報

- 新規入会&スマホのタッチ決済1回以上ご利用で最大7,000円分VポイントPayギフトプレゼント(キャンペーン期間:2025年7月1日~2025年9月30日)

- SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント(キャンペーン期間:2025年7月1日~2025年9月30日)

- もれなくVポイント3,000ポイントがもらえる!マイ・ペイすリボ登録&利用プラン(キャンペーン期間:2022年11月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- 詳細は三井住友カード ゴールド(NL)の公式サイトをご確認ください。

条件達成で年会費無料になる

ゴールドカード!

関連記事

三井住友カード ゴールド(NL)の詳細は、別記事「三井住友カード ゴールド(NL)のメリット・デメリットや口コミ・評判を紹介」の記事で紹介しています。是非参考にしてください。

三井住友カード ゴールド(NL)のメリット・デメリットや口コミ・評判を紹介

アメリカン・エキスプレス・ゴールド・プリファード・カード~とにかくステータス性を重視する方におすすめ

続いて紹介する究極の1枚は、アメックスプロパーカードのステータス性や豪華な付帯サービス・優待特典が口コミでも評判の「アメリカン・エキスプレス・ゴールド・プリファード・カード」。アメリカン・エキスプレス・ゴールド・カードの後継カードで、2024年2月登場しました。

アメリカン・エキスプレス・ゴールド・プリファード・カードは、日本で最初に発行されたゴールドカードで、ステータス性の高いクレジットカードを利用したい方におすすめの究極の1枚です。以下、アメリカン・エキスプレス・ゴールド・プリファード・カードの基本情報を紹介します。

| アメリカン・エキスプレス・ゴールド・プリファード・カード基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | American Express |

| クレジット カード年会費(税込) |

39,600円 |

| 家族カード年会費(税込) | 2枚まで無料 3枚目以降は1枚あたり19,800円 |

| ETCカード年会費(税込) | 無料 ※発行手数料は935円(税込) |

| クレジット カード 利用可能額 |

記載なし |

| ポイント還元率 | 1.0%~3.0% |

| 海外旅行 傷害保険 |

最高1億円(利用付帯) 家族も補償対象 |

| 国内旅行 傷害保険 |

最高5,000万円(利用付帯) |

| 申し込み対象 ・入会条件 |

20歳以上、定職についている方 |

- 出典:アメリカン・エキスプレス・ゴールド・プリファード・カード公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

アメリカン・エキスプレス・ゴールド・プリファード・カードのメリット

- アメックスのプロパーカードでステータス性が高い

- 高級感あふれるメタル製のカード

- 日常生活や旅行で利用できる付帯サービス・優待特典が充実

- メンバーシップ・リワード・プラスに無料で自動登録される

- 豪華な継続特典も

アメリカン・エキスプレス・ゴールド・プリファード・カードのデメリット

- 年会費が39,600円かかる

- 年間200万円以上利用がなければ宿泊特典がもらえない

- 利用可能店舗がVisaやMastercard®に比べて少ない

レストランでの優待特典や空港ラウンジの無料利用も

アメリカン・エキスプレス・ゴールド・プリファード・カードは、豪華な付帯サービスや優待特典が人気のクレジットカード。中でもおすすめの特典「ゴールド・ダイニングby招待日和」は、日本国内や海外の約250店舗の対象レストランで、コース料理2名以上の予約で1名分のコース代金が無料になる優待特典です。

対象店舗には高級レストランが多く、クレジットカードの年会費以上の還元も期待できる上、空港ラウンジの無料利用などの特典も。そのため、アメックスゴールド・プリファードカードは、豊富な付帯サービスや優待特典を利用して非日常を味わいたい方におすすめです。

メンバーシップ・リワード・プラスに無料で自動登録されポイントが貯まりやすい

アメックスゴールド・プリファードカードは、年間参加費が通常3,300円(税込)必要な、「メンバーシップ・リワード・プラス」に無料で自動登録されます。

さらに「対象加盟店ボーナスポイントプログラム」「海外利用ボーナスポイントプログラム」に追加で登録すると、対象店舗や海外の利用ではポイント還元率が3.0%になります。

対象店舗は、Amazon、Yahoo!JAPANなどショッピングサイトや一休.comなどの旅行サイトなど複数あり、対象店舗や海外でカードを使う機会が多い方なら、アメックスゴールド以上にポイントが貯まりやすい点が魅力の一枚です。

加えて、アメックスゴールド・プリファードカードを継続利用するとアメリカン・エキスプレス・トラベル・オンラインで使える10,000円のトラベルクレジットや、年間利用額200万円(税込)を達成している場合には1泊2名様分の無料宿泊券がもらえます。

アメックスゴールド・プリファードカードの年会費は39,600円(税込)と他と比較して高い一方、フリー・ステイ・ギフト等カード付帯特典を利用すると年間合計64,300円の価値があり、カード年会費以上お得に。アメックスゴールド・プリファードカードは高い年会費を支払う分、より多くの付帯サービス・優待特典を求めている方におすすめの究極の1枚です。

2025年6月最新!キャンペーン情報

- ご入会後カードご利用条件達成で合計100,000ポイント獲得可能

- 詳細はアメリカン・エキスプレス・ゴールド・プリファード・カードの公式サイトをご確認ください。

特典・付帯サービスが充実の究極の1枚

関連記事

アメリカン・エキスプレス・ゴールド・プリファード・カードの詳細は、別記事「アメックスゴールドプリファードとは?前との比較や特典・入会キャンペーンを紹介」の記事で紹介しています。

アメックスゴールドプリファードとは?旧カードとの比較や特典・入会キャンペーンを紹介

JCBゴールド~初年度年会費無料でハイステータスのプロパーカードを持ちたい人におすすめ

続いて紹介する究極の1枚は、JCBが発行するプロパーカードながら、初年度年会費無料で持てる「JCBゴールド」です。以下、JCBゴールドの基本情報を紹介します。

| JCBゴールド基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | JCB |

| クレジット カード年会費(税込) |

11,000円 オンライン入会で初年度無料 |

| 家族カード年会費(税込) | 1枚目:無料 2枚目以降:1,100円 ※本会員の年会費が無料の場合、家族会員も無料 |

| ETCカード年会費(税込) | 無料 |

| クレジット カード 利用可能額 |

記載なし |

| ポイント還元率 | 0.5%~10.0%(※) |

| 海外旅行 傷害保険 |

最高1億円(利用付帯) |

| 国内旅行 傷害保険 |

最高5,000万円(利用付帯) |

| 申し込み対象 ・入会条件 |

原則として20歳以上で、ご本人に安定継続収入のある方 |

- 出典:JCBゴールド公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

- 還元率は交換商品により異なります。

JCBゴールドのメリット

- 初年度年会費無料で利用可能

- ポイント還元率アップ特典や旅行保険が充実

- 上位カードのインビテーションが届く可能性がある

JCBゴールドのデメリット

- 年会費が11,000円(税込)かかる

- 基本ポイント還元率が0.5%と平均的

他のクレジットカードと比較して、ポイント有効期限3年間と長い

JCBゴールドは、他のカードと比較して、ポイント有効期限が3年間と長い点が評判です。JCBカードで貯まる「Oki Dokiポイント」の通常のポイント有効期限は、ポイント獲得後2年ですが、JCBゴールドならポイント有効期限が3年に。

一般のJCBカードよりも有効期限が長い分、ポイントを貯めやすい点がJCBゴールドのメリットです。

よりステータスの高いクレジットカード「JCBゴールド ザ・プレミア」の招待が届く可能性も

JCBゴールドは、ゴールドカードよりもステータスの高い「JCBゴールド ザ・プレミア」を目指したい方にもおすすめ。JCBゴールドの利用条件を満たした場合にJCBゴールド・ザ・プレミアの招待が届く可能性があります。

JCBゴールド・ザ・プレミアは、2年連続で年間カード利用額が100万円(税込)以上で発行可能。高いステータス性とより豊富な付帯サービスで、メリットの多い上位ステータスのクレジットカードです。

JCBゴールドは、国際ブランド「JCB」が発行するプロパーカードです。高いステータス性がありつつも、オンライン入会限定で初年度年会費無料で利用可能な点が特徴。

そのため、コストを抑えてハイステータスカードを持ちたい方におすすめの究極の1枚です。

2025年6月最新!キャンペーン情報

- JCBオリジナルシリーズ新規入会キャンペーン対象の利用先で20%(最大23,000円)キャッシュバック(キャンペーン期間:2025年4月1日~2025年6月30日)

- 家族カード入会&利用で、最大4,000円キャッシュバック(JCBオリジナルシリーズ共通)(キャンペーン期間:2025年4月1日~2025年6月30日)

- お友達紹介キャンペーン 最大5,000円キャッシュバック(キャンペーン期間:2025年4月1日~2025年6月30日)

- JCBゴールド限定 新規入会キャンペーン カード利用で11,000円(2年目年会費)キャッシュバック(キャンペーン期間:2025年4月1日~2025年6月30日)

- 「JCBのクレカ積立」リリース記念!新規入会&15万円以上の利用で積立金額に対して最大5%還元(最大10,000円)(キャンペーン期間:2025年5月26日~9月30日)

- 詳細はJCBゴールドの公式サイトをご確認ください。

専門家コメント

クレジットカード専門家|岩田昭男

クレジットカードの評価の一つにステータスがあります。このJCBゴールドはステータスをあげたい人にはおすすめのカードです。JCBのステータスは一般カード、ゴールドカード、プラチナカード、そして最上位のJCBザクラスと順に上がっていくのですが、JCB

ゴールドを持っている時に年間100万円以上2年使い続ければJCBゴールドザプレミアムという特別なゴールドカードに招待されて、豪華な特典を受けることができます。

さらに使い続ければ最上位のJCBザクラスから招待状が届いてもっと凄いことになるようです。JCBのエリートコースを駆け上がる近道です。

初年度無料で利用できる

ハイステータスカード

関連記事

JCBゴールドの詳細は、別記事「JCBゴールドのメリット・デメリットや口コミ・評判を徹底解説」の記事で紹介しています。是非参考にしてください。

JCBゴールドのメリット・デメリットや口コミ・評判を徹底解説

dカード GOLD~ドコモ利用料金10%還元!ドコモユーザーに究極の1枚

次に紹介するのは、dカード GOLD。ドコモ利用料金が10%還元され、ドコモユーザーに究極の1枚です。以下で、基本情報から確認します。

| 基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | Visa / Mastercard® |

| クレジット カード年会費(税込) |

11,000円 |

| 家族カード年会費(税込) | 1枚目無料 2枚目以降1,100円 |

| ETCカード年会費(税込) | 無料 ※前年度に一度もETC利用がない場合は、550円(税込) |

| クレジット カード 総利用枠 |

記載なし |

| ポイント還元率 | 1.0% |

| 海外旅行 傷害保険 |

最高1億円(自動付帯) |

| 国内旅行 傷害保険 |

最高5,000円(利用付帯) |

| 申し込み対象 ・入会条件 |

満18歳以上(高校生を除く)で、安定した継続収入があること 個人名義であること ご本人名義の口座をお支払い口座として設定いただくこと その他当社が定める条件を満たすこと |

- 出典:dカード GOLD公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

dカード GOLDのメリット

- ドコモのケータイとドコモ光の利用料金が10%還元

- ケータイ補償が3年間で最大10万円

- 基本ポイント還元率1.0%!dカード特約店でポイント還元率が上がる

- 国内主要空港・ハワイの空港ラウンジが無料で利用可能

- 最高1億円の海外旅行傷害保険が自動付帯

dカード GOLDのデメリット

- ドコモユーザー以外はメリットを感じにくい

ドコモのケータイとドコモ光の利用料金が10%還元!ケータイ補償は3年間最大10万円

dカード GOLDは、毎月のドコモのケータイとドコモ光の利用料金が10%ポイント還元されるため、ドコモユーザーにとって究極の1枚です。dカード GOLDの年会費は11,000円(税込)ですが、例えばドコモのケータイやドコモ光で毎月10,000円(税抜)利用する場合、1,000ポイント×12か月=12,000ポイントと年会費以上にお得になります。

また、ドコモのケータイ補償によって携帯電話の紛失や修理不能(水濡れ・全損)の際に、購入から3年間最大10万円補償される点もメリット。同一機種で同一カラーを購入した場合に限り最大10万円キャッシュバックされるため、ドコモユーザーには嬉しい内容です。

基本ポイント還元率1.0%!dカード特約店でポイント還元率が上がる

dカード GOLDは通常の利用だけでなく、公共料金の支払いでもポイント還元率は1.0%。いつ利用しても高いポイント還元率で利用できる点がメリットです。さらに、スターバックス カードやマツキヨココなどのdカード 特約店ではポイント還元率が上がります。

加えてdポイント加盟店であれば、dカードを提示するだで1%ポイントが還元されるため、ポイントの三重取りも可能。dカード GOLDは、ポイントを貯めたい方にもおすすめのゴールドカードです。

dカード GOLDは、最高1億円の海外旅行傷害保険が自動付帯している点もメリット。dカード GOLDを持っているだけで、旅行傷害保険が適用されるため、海外旅行の際にも心強いでしょう。

dカード GOLDは、ドコモユーザーへの補償が手厚く、ドコモ利用料金のポイント還元率が10%と高いため、ドコモユーザーにとって究極の1枚です。さらにいつでもポイント還元率が高いため、ポイント還元率が高いゴールドカードが欲しい方にとっても究極の1枚となるでしょう。

2025年6月最新!キャンペーン情報

- ご入会&ショッピングご利用+対象の公共料金などすべて支払いで合計最大11,000ポイントプレゼント(要Webエントリー)

- 詳細はdカード GOLDの公式サイトをご確認ください。

ドコモの利用料金が10%ポイント還元

三井住友カード プラチナ~付帯サービスや優待特典が豊富で旅行好きな40代に究極の1枚

続いて紹介する究極の1枚は、銀行系プラチナカードの高いステータスと、会員限定の豪華プレゼント特典が評判の「三井住友カード プラチナ」。

旅行好きの40代におすすめのクレジットカードです。以下、三井住友カード プラチナの基本情報を紹介します。

| 三井住友カード プラチナ基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | Visa / Mastercard® |

| クレジット カード年会費(税込) |

55,000円 |

| 家族カード年会費(税込) | 無料 |

| ETCカード年会費(税込) | 無料 |

| クレジット カード 総利用枠 |

原則300万円~ |

| ポイント還元率 | 0.5%~7%※¹ |

| 海外旅行 傷害保険 |

最高1億円(自動付帯) |

| 国内旅行 傷害保険 |

最高1億円(自動付帯) |

| 申し込み対象 ・入会条件 |

原則として、満30歳以上で、ご本人に安定継続収入のある方 |

- 出典:三井住友カード プラチナ公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Wallet で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード プラチナのメリット

- 銀行系カード最高峰のステータス

- プラチナカードならではのハイクラス特典が充実

- ポイントアップ制度とギフトカード特典で還元率アップ

三井住友カード プラチナのデメリット

- 年会費が55,000円かかる

- 基本ポイント還元率が0.5%と平均的

- 原則、満30歳以上でないと入会できない

- 海外向け特典が少なめ

他のクレカと比較して三井住友カード プラチナならではの特典が充実

三井住友カード プラチナは、充実した特典がおすすめのクレジットカード。以下、他のクレカと比較して三井住友カード プラチナならではの特典例を紹介します。

- 宝塚歌劇優先販売

- ユニバーサル・エクスプレス™・パスをプレゼント

- 歌舞伎・能鑑賞チケット手配

上記以外にも特典の多い三井住友カード プラチナは、クレジットカードの特典を重視する方におすすめの究極の1枚です。

充実の旅行サポートサービス

三井住友カード プラチナは、旅行サービスの充実度も人気の理由。国内外を問わず、航空券やホテルの手配、話題のレストランの予約の依頼も可能です。以下、三井住友カード プラチナで対応可能な旅行サポートです。

- 空港ラウンジサービス

- コンシェルジュサービス

- カード付帯保険サービス

- 宿泊予約サービス Relux(リラックス)

- 宿泊予約サービス「Hotels.com」

- 宿泊・航空券予約サービス「Expedia」

- オンライン体験サービス

- プラチナホテルズ

- Visaプラチナ空港宅配

- Visa国際線クローク(一時預かり)

- VisaプラチナWi-Fiレンタル

- 国際線手荷物宅配優待サービス

- 国内宅配サービス

- 空港クローク優待サービス

- 海外用携帯電話・Wi-Fiレンタルサービス

- 「ザ・カハラ・ホテル&リゾート」Mastercard限定宿泊プラン

- バケーションニセコ特別優待

- Visaプラチナホテルダイニング

クレジットカード年会費は55,000円(税込)と比較的高めですが、旅行好きの40代にはおすすめの究極の1枚です。

特典・付帯サービスが充実の究極の1枚

関連記事

三井住友カード プラチナの詳細は、別記事「三井住友カード プラチナのメリット・デメリットや口コミ・評判を解説」の記事で紹介しています。是非参考にしてください。

三井住友カード プラチナのポイント還元率や特典に関するメリット・デメリットを解説

ダイナースクラブカード~豊富な優待サービスで50代向けのクレジットカード究極の1枚

最後に紹介するのは、豊富な優待サービスで50代向けのクレジットカード究極の1枚である「ダイナースクラブカード」。以下、ダイナースクラブカードの基本情報を紹介します。

| ダイナースクラブカード基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | Diners Club |

| クレジット カード年会費(税込) |

24,200円 |

| 家族カード年会費(税込) | 5,500円 |

| ETCカード年会費(税込) | 無料 |

| クレジット カード 利用可能額 |

個別に設定 |

| ポイント還元率 | 1.0% |

| 海外旅行 傷害保険 |

最高1億円 (自動付帯分:最高5,000万円、利用付帯分:最高5,000万円) |

| 国内旅行 傷害保険 |

最高1億円(利用付帯) |

| 申し込み対象 ・入会条件 |

所定の基準を満たす方 |

- 出典:ダイナースクラブカード公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

ダイナースクラブカードのメリット

- エグゼクティブ・ダイニングなどの優待特典が充実

- 空港ラウンジが無料で利用可能

- 最高1億円の旅行保険が付帯

ダイナースクラブカードのデメリット

- 年会費が24,200円かかる

- ポイントの交換先によって還元率が異なる

- ポイントをANAマイルに交換できるのは年間4万マイルまで

- 利用可能店舗がVisaやMastercard®に比べて少ない

充実のグルメ優待で一流の食事を楽しむ

ダイナースクラブカードは、多彩な優待サービスの中でもグルメ優待が充実している点が特徴です。ダイナースクラブカードで利用可能なグルメ優待は以下の通り。

- エグゼクティブ ダイニング

- Family Table

- 「オークラ ホテルズ&リゾーツ」特別優待

- 「ひらまつ」からの特別優待

- 料亭プラン

- ナイト イン 銀座

- デュカス・パリとのパートナーシップ

- TRANSIT GENERAL OFFICE運営レストランからの特別優待

例えばエグゼクティブ ダイニングは、2名様以上のコース料理の利用で1名分無料、会員を含む6名以上で所定のコース料理をご利用いただくと2名様分の料金が無料になるサービスです。対象レストランのコース料金は様々ですが、1万円以上のコースがほとんど。高級レストランを年に3回以上利用するだけで年会費の元が取れます。

ダイナースクラブカードは、時間的にも金銭的にも余裕が出てきて、一流の食事を楽しみたい方におすすめの50代向けクレジットカード究極の1枚です。

アクティビティの優待も充実

ダイナースクラブカードは食事の優待サービスだけでなく、アクティビティの優待サービスが充実している点も特徴です。

旅行サービスでは、会員限定ツアーの案内や高級ホテルの宿泊優待など、エンタテイメントでは、スポーツクラブやフィットネスの利用優待などが用意されています。中でもゴルフでは、プライベートレッスンの割引や会員限定コンペなどの優待サービスも。

ダイナースクラブカードは、年会費はかかりますが、その分豊富な優待サービスを利用できるため、優雅に自分の時間を楽しみたい50代におすすめのクレジットカード究極の1枚です。

2025年6月最新!キャンペーン情報

- 本会員・家族会員ともに初年度年会費無料(キャンペーン期間:2025年5月1日~7月31日)

- 入会後3ヵ月以内に合計20万円のカード利用と公式アプリのサインオンで15,000ポイントプレゼント(キャンペーン期間:2025年5月1日~7月31日)

- ダイナースクラブご紹介プログラム1名入会ごとに10,000円キャッシュバック

- 詳細はダイナースクラブカードの公式サイトをご確認ください。

特典・付帯サービスが充実の究極の1枚

関連記事

ダイナースクラブカードの詳細は、別記事「ダイナースクラブカードの評判は?利用できる優待特典やメリット・デメリットも解説」の記事で紹介しています。是非参考にしてください。

ダイナースクラブカードの評判は?利用できる優待特典やメリット・デメリットも解説

アメリカン・エキスプレス・プラチナ・カード~プラチナカードの究極の1枚

次に紹介するのは、ステータスの高いアメックスのプロパーカードであるアメリカン・エキスプレス・プラチナ・カードです。申し込み可能なプラチナカードの中では最高峰のため、プラチナカードの究極の1枚です。以下で基本情報を確認します。

| 基本情報 | |

|---|---|

| クレジット カード券面 |

|

| 国際ブランド | American Express |

| クレジット カード年会費(税込) |

165,000円 |

| 家族カード年会費(税込) | 4枚まで無料 |

| ETCカード年会費(税込) | 無料 ※発行手数料935円 |

| クレジット カード 総利用枠 |

記載なし |

| ポイント還元率 | 0.5% |

| 海外旅行 傷害保険 |

最高1億円(自動付帯:最高5,000万円/利用付帯:最高5,000万円) |

| 国内旅行 傷害保険 |

最高1億円(利用付帯) |

| 申し込み対象 ・入会条件 |

記載なし |

- 出典:公式サイト

- 上記クレジットカード情報は2025年6月の情報です。

アメリカン・エキスプレス・プラチナ・カードのメリット

- メタル製のカードでステータス性が高い

- 豊富なサービスや付帯特典がある

- 家族カードを4枚まで無料で発行できる

- 空港ラウンジを同伴者1名まで無料で利用できる

アメリカン・エキスプレス・プラチナ・カードのデメリット

- 年会費が高額

メタル製のカードでステータス性が高い

アメリカン・エキスプレス・プラチナ・カードは、アメックスのプロパーカードでメタル製のカードが特徴です。アメリカン・エキスプレスは他の国際ブランドと比較して、ステータス性の高さが魅力。その中でもランクの高いプラチナカードなら、ステータスの高さは申し分ありません。

また、メタル製のカードは日本ではまだ少なく、持っているだけでかっこいい魅力あふれる1枚です。メタル製のカードは、店舗によっては使えないことがありますが、アメリカン・エキスプレス・プラチナ・カードであれば、サブカードとしてプラスチック製のカード同時に発行できるため、シーンによって使い分けられるため使いやすいでしょう。

豊富なサービスや付帯特典がある

アメリカン・エキスプレス・プラチナ・カードは、高額な年会費の分、得られる特典やサービスが豪華です。以下は、代表的なサービスの例です。

| サービス・特典 | 内容 |

|---|---|

| プラチナ・コンシェルジェ・デスク | 24時間365日対応で、カードやサービスのお問い合わせ、旅行やレストランのご予約などを相談できる |

| フリー・ステイ・ギフト | カード更新毎に国内の対象ホテルの1泊2日無料ペア宿泊券をプレゼント |

| ホテル・メンバーシップ | 有名ホテル上級メンバーシップを無条件で獲得できる特典 |

| 2 for 1 ダイニング by 招待日和 | 定レストラン2名以上のコース予約で1名分が無料のレストラン優待特典 |

| 2万円分のトラベルクレジット | カード更新ごとにアメリカン・エキスプレス・トラベル オンラインのトラベルクレジット20,000円分をプレゼント |

このほかにもレストランの割引特典や有名ホテルなどで利用できる特典が多数。さらに世界130ヶ国500空港1,200ヶ所以上の空港ラウンジを同伴者1名まで無料で利用できます。

アメリカン・エキスプレス・プラチナ・カードは、年会費が165,000円(税込)と高額ですが、家族カードを4枚まで無料で発行できる点がメリット。家族カード会員も、優待サービスの対象です。例えば、4人家族で3枚家族カードを発行すると、1人当たりの年会費は41,250円(税込)となります。家族とプラチナカードを利用したい方にもアメリカン・エキスプレス・プラチナ・カードはおすすめです。

アメリカン・エキスプレス・プラチナ・カードは高額な年会費ながら、その分得られる特典が大きく、他とは違った体験をしたい方におすすめのプラチナカード究極の1枚です。

2025年6月最新!キャンペーン情報

- ご入会後カードご利用条件達成で合計200,000ポイント獲得可能

- 詳細はアメリカン・エキスプレス・プラチナ・カードの公式サイトをご確認ください。

アメックスのプロパーカードで

プラチナカード究極の1枚

関連記事

プラチナカード究極の1枚であるアメリカン・エキスプレス・プラチナ・カードの詳細は、別記事「アメックスプラチナの特典や年会費を紹介!発行するメリットはある?」の記事をご覧ください。

アメックスプラチナの特典や年会費を紹介!発行するメリットはある?

【独自アンケート調査】クレカ利用者1000人の中で最も選ばれた究極の1枚を紹介

- アンケート調査概要はこちら(当記事下部に記載のアンケート調査概要にジャンプにします)

- JCB一般カードは新規受付を終了しています。

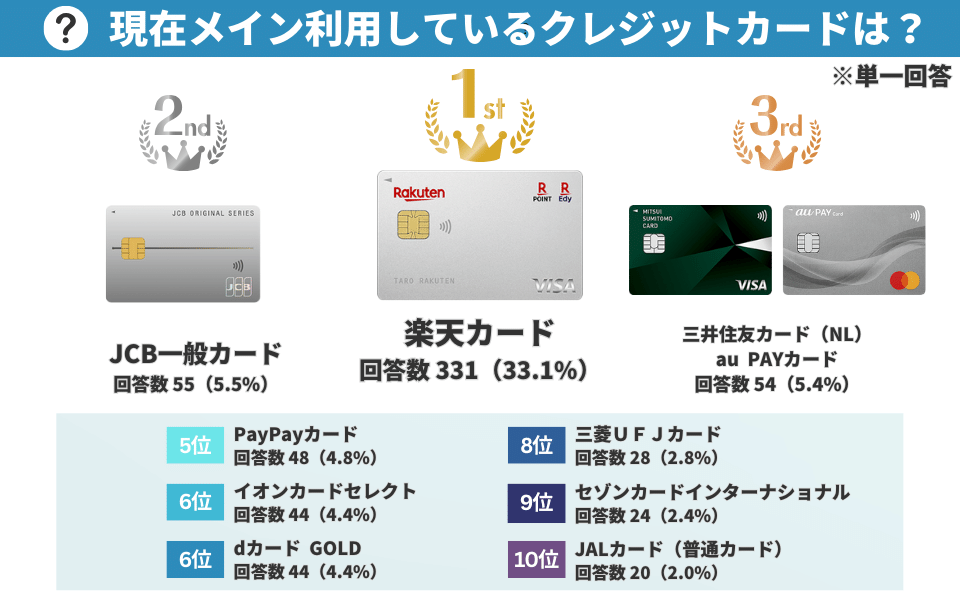

当編集部では、第三者機関を利用してクレジットカード利用者1,000名を対象に独自アンケート調査を実施しました。結果、メインカードの利用として回答数が多かったクレジットカードのランキングが上記の内容です。

「楽天カード」の回答が最も多く、回答割合は33.1%でした。次に「JCB一般カード」、「三井住友カード(NL)」「au PAYカード」となっています。

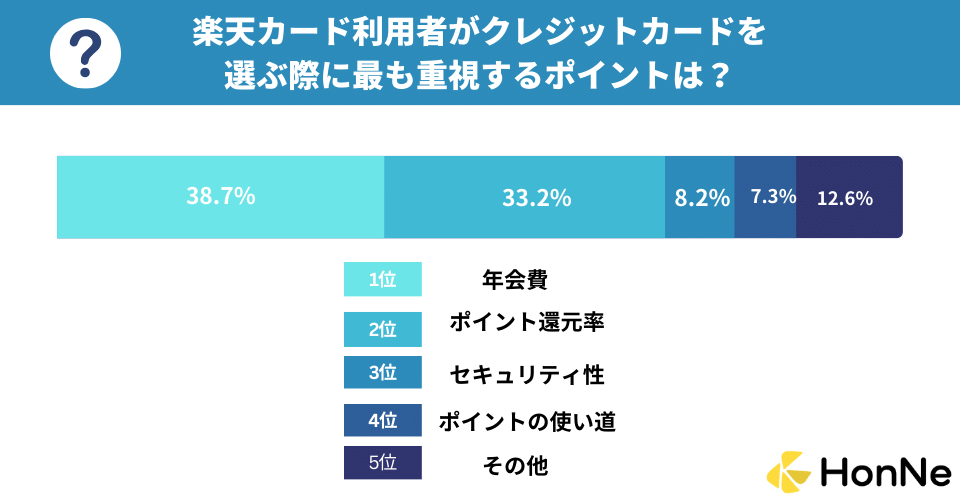

なお、楽天カードの利用者が「クレジットカードを選ぶ際に最も重視するポイント」を調査した結果は以下の通りです。

楽天カードは年会費無料で利用できるため、「年会費」を重視する方に多く選ばれているとわかりました。また、「還元率」も回答割合の33.2%を占めています。

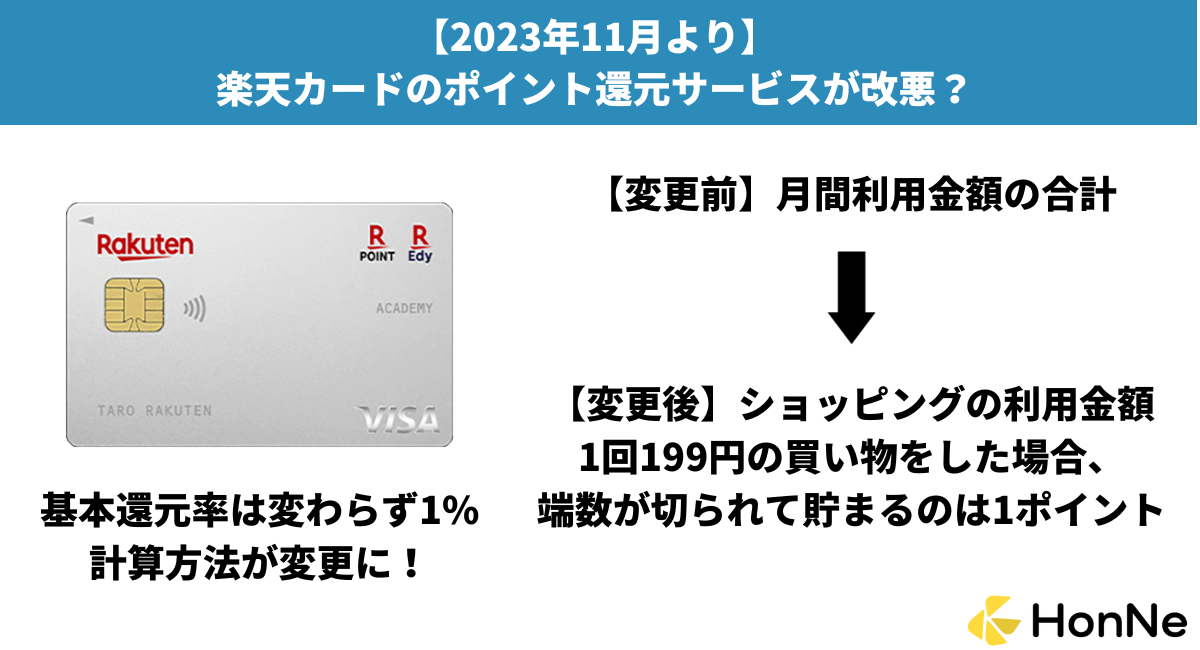

ただ、楽天カードは2023年11月請求分からポイントサービスの改悪が発表されているため、注意が必要です。具体的な内容は以下のとおりです。

クレジットカードの利用にて、数百円の買い物が多いという方にとっては損が大きくなる可能性があります。もしコンビニなどで数百円単位でのカードが利用が多い方は、「三井住友カード(NL)」や「JCBカードW」がおすすめです。

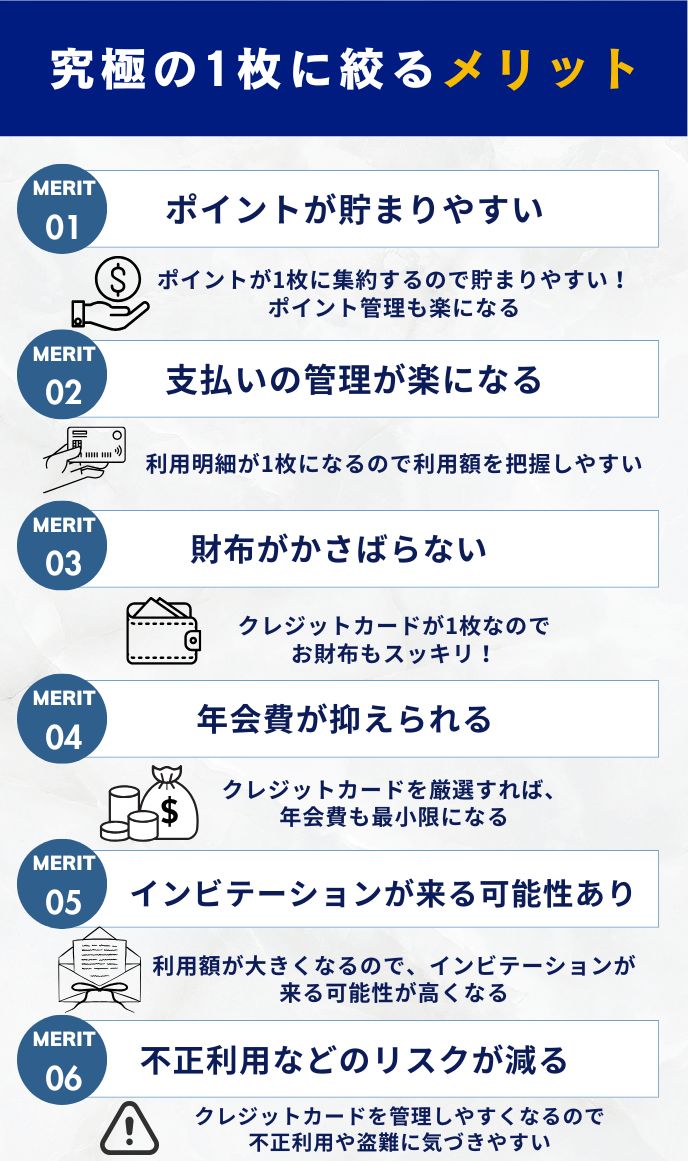

クレジットカードを1枚しか持たないメリット

クレジットカードを究極の1枚に絞ると、多くのメリットがあります。以下で詳しく解説します。

ポイントが効率良く貯まりやすい

複数枚のクレジットカードを利用していると、各クレジットカードでポイントが貯まるため、ポイントが分散します。クレジットカードごとにポイントの有効期限も異なるため、管理が面倒に。

しかし、利用するクレジットカードを究極の1枚に絞ると、日々の支払いで貯まるポイントが集約され、効率よくポイントを貯められます。また、家族カードを発行すると本会員のカードにまとまってポイントが付与されるため、家族で協力してポイントを貯めることも可能です。

クレジットカードに貯まるポイントの管理を簡略化しながら効率良く貯めたい方は、利用するカードを究極の1枚に絞り、貯めるポイントを集約させると良いでしょう。

支払いの管理が楽になる

複数のクレジットカードを利用すると、利用しているクレジットカードごとに利用明細が発行されるため、管理が面倒に。加えて、各クレジットカードで支払日が異なることがあり、支払い忘れのリスクも高まります。

しかし、クレジットカードを究極の1枚に絞ると利用明細も1枚になるため、その利用明細を確認すれば毎月のクレジットカードでの利用額の把握が可能に。対象の口座に引き落とし金額を用意すれば良いため、支払いの管理が楽になります。家計管理の手間を省きたい方は、クレジットカードを究極の1枚に絞ると良いでしょう。

財布がかさばらない

財布にはクレジットカード以外にも、免許証やキャッシュカード、保険証などを入れている方も多いはず。クレジットカードを究極の1枚に絞ることで、他のカードを収納するスペースを確保できる点もメリットです。

また、日常的に利用するクレジットカードが増えると、持ち歩くカードの枚数も必然的に増えてしまいます。財布に何枚もカードを入れていると、必要なクレジットカードを探すのに時間をとられ、会計に時間がかかりスマートとは言えません。

財布には最小限のものだけ入れておきたい方や、スムーズに会計をしたい方は、クレジットカードを究極の1枚に絞るのが良いでしょう。

年会費を抑えられる

クレジットカードには、年会費無料のものだけでなく、年会費がかかるものもあります。1枚のみだと数千円の年会費でも、複数枚持つと大きな額になることも。

本当に利用したい付帯サービスや優待特典を厳選し、所有するクレジットカードを1枚に絞れば、いつの間にか年会費に支払う額が膨れ上がることもありません。無駄な年会費を支払わないためにも、クレジットカードを究極の1枚に絞ることをおすすめします。

上位カードからのインビテーションを受けられる可能性が上がる

基本的にクレジットカードは、自分で申し込み可能なものが多いですが、インビテーションと呼ばれるクレジットカード会社からの招待を受けることで申し込みできる上位カードもあります。

クレジットカードを究極の1枚に絞って継続的に利用すると、利用金額が大きくなるため、カード会社に対する利用実績が積み重なり、カード会社での信用度が上がる可能性が。

カード会社からの信頼度が高まると、上位カードへのインビテーションを受けられる可能性が高まるため、将来的にハイステータスなクレジットカードを持ちたいと考えている方は、利用するカードを1枚に絞るのがおすすめです。

不正利用などのリスクが減る

クレジットカードを持っている枚数が多いほど、管理が大変になり不正利用や盗難などのリスクが増えます。普段利用していないカードがあると、不正利用されても気づきにくいこともあるでしょう。

しかし、クレジットカードを1枚に絞ることで、不正利用や盗難に気づきやすくなります。すぐに対応すれば、被害を最小限におさえることも可能です。究極の1枚に絞ることは、セキュリティ面のメリットも大きくなります。不正利用や盗難などのトラブルをできるだけ避けたいなら、クレジットカードを1枚だけ利用するのがおすすめです。

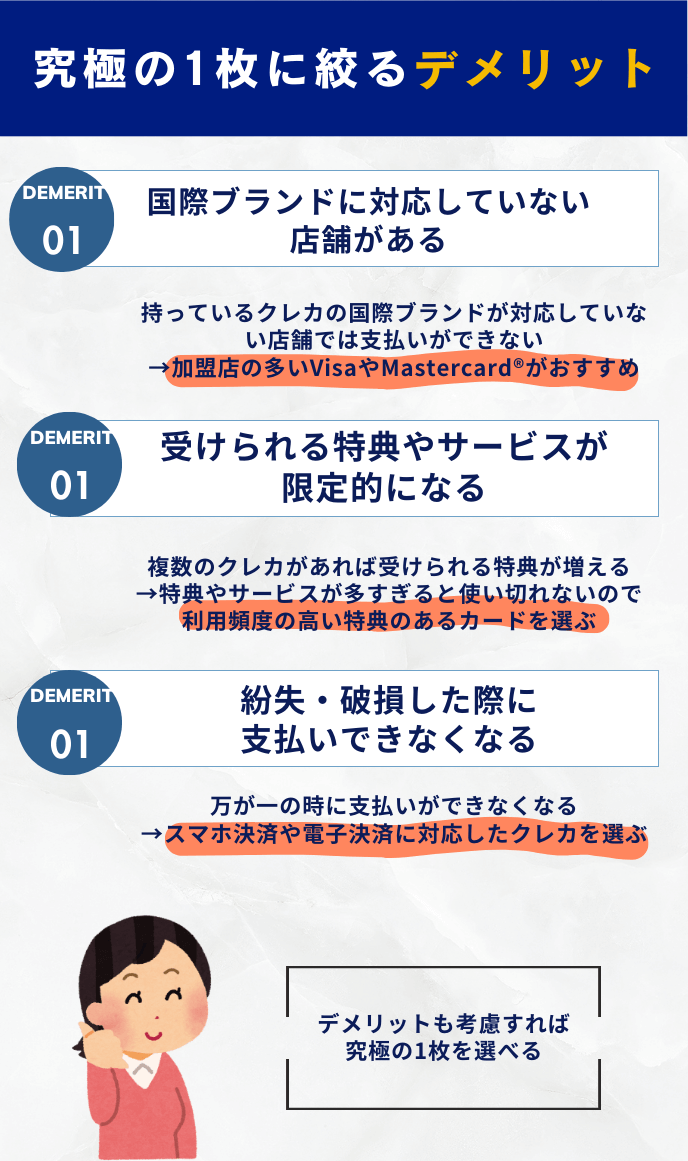

クレジットカードを1枚しか持たないデメリット

クレジットカードを究極の1枚に絞るとメリットがありますが、デメリットもあります。以下で1つずつ解説します。

国際ブランドに対応していない店舗がある

クレジットカードは、所有しているカードの国際ブランドに対応していない店舗では支払いができません。

国内のみならず世界的にもVisaとMastercard®のシェアが多い(※)ため、できるだけクレジットカードで支払いたい方や、国際ブランドにこだわりがない方は、加盟店の多いVisaかMastercard®を選ぶと良いでしょう。

受けられる特典やサービスが限定的になる

クレジットカードには、種類によって様々な優待特典やサービスが付帯されています。クレジットカードを複数枚所有していればその分受けられる特典やサービスの幅は広がりますが、究極の1枚に絞るとシーンに合わせての使い分けが不可能に。

しかし、特典やサービスが充実していても、実際に利用しなければ意味がありません。そのため、クレジットカードを究極の1枚に絞る際は、付帯サービスや優待特典の充実度だけでなく、利用頻度の高いものを選びましょう。

紛失・破損した際に支払いができなくなる

クレジットカードを複数枚所有していれば、メインで利用しているカードに不具合が生じても、予備のカードで支払いができます。

しかし、クレジットカードを1枚しか持っていないと、紛失や破損した際に支払いができなくなってしまいます。クレジットカードを紛失・破損した場合は、カード会社に連絡をして再発行してもらいますが、新しいクレジットカードが届くまでには数週間かかる場合もあるため、その間は現金を利用することに。

現在では、スマートフォン決済や電子決済に対応しているクレジットカードもあるので、リスク回避のため、事前に登録しカードを出し入れする機会を減らすのも良いでしょう。

まとめ~メインカードに最強なクレカを見つけて快適なキャッシュレスライフを

この記事では、生活スタイルや特徴別におすすめの究極の1枚のクレジットカードを紹介しました。年齢や利用するシーンによってクレジットカードの選び方は異なります。最後に当記事で紹介したクレジットカードのおさらいです。

一般ランクの究極の1枚

- JCBカードW~年会費無料で高還元率!20代・30代向けの究極の1枚

- 三井住友カード(NL)~タッチ決済でポイント還元率7%!コンビニ利用が多い方におすすめ

- 楽天カード~楽天市場など楽天サービスの利用頻度が高い方に究極の1枚

- PayPayカード~PayPayと一緒に利用するとお得!ポイント還元率も高い究極の1枚

- au PAY カード~年会費無料でauユーザーにもおすすめの究極の1枚

- イオンカードセレクト~イオンをよく利用する方に究極の1枚!利用額によってゴールドカードへの招待も

- ANA JCB一般カード~海外旅行に頻繁に行く人向け!マイルが貯まる究極の1枚

- セゾンパール・アメリカン・エキスプレス・カード~即日発行できるアメックスカード!QUICPayを使う方に究極の1枚

- リクルートカード~常時高いポイント還元率で利用したい方に究極の1枚

プラチナ・ゴールドランクの究極の1枚

- 三井住友カード ゴールド(NL)~100万円利用で年会費永年無料になる究極のゴールドカード

- アメリカン・エキスプレス・ゴールド・プリファード・カード~とにかくステータス性を重視する方におすすめ

- JCBゴールド~初年度年会費無料でハイステータスのプロパーカードを持ちたい人におすすめ

- 三井住友カード プラチナ~付帯サービスや優待特典が豊富で旅行好きな40代に究極の1枚

- ダイナースクラブカード~豊富な優待サービスで50代向けクレジットカード究極の1枚

- アメリカン・エキスプレス・プラチナ・カード~プラチナカード究極の1枚

実際の利用シーンを想像し、自分に合った究極の1枚を見つけましょう。

よくある質問

究極の1枚のクレジットカードについて、よくある質問にお答えします。

メインで使うのに最強のクレジットカードは?

メインで使うのに最強のクレジットカードは、人によって異なるため一概には言えません。ただし、年会費をかけずにクレジットカードを利用したい場合は、還元率の高さで選ぶと良いでしょう。

なお、ポイント還元率には以下の2種類があるため、多少面倒でもポイントの獲得を最大化したい方は、場所によってカードを使い分けるのがおすすめです。

- 基本ポイント還元率:※基本的にどこで利用しても一定のポイントが還元されるサービス

- ポイントアップサービス:特定の場所で還元率がアップするサービス

- ポイント付与が対象外となる使い方・店舗等がある場合もあります。

究極の1枚を選ぶ際のポイントは?

究極の1枚のクレジットカードを選ぶポイントは、生活スタイルや性別などの特徴によって異なりますが、ポイント還元率の高さ、付帯サービスや優待特典とのバランス、国際ブランドなどのクレジットカードの使いやすさで比較、検討すると良いでしょう。

また、年齢によってはステータス性の高いクレジットカードを選ぶこともポイントです。

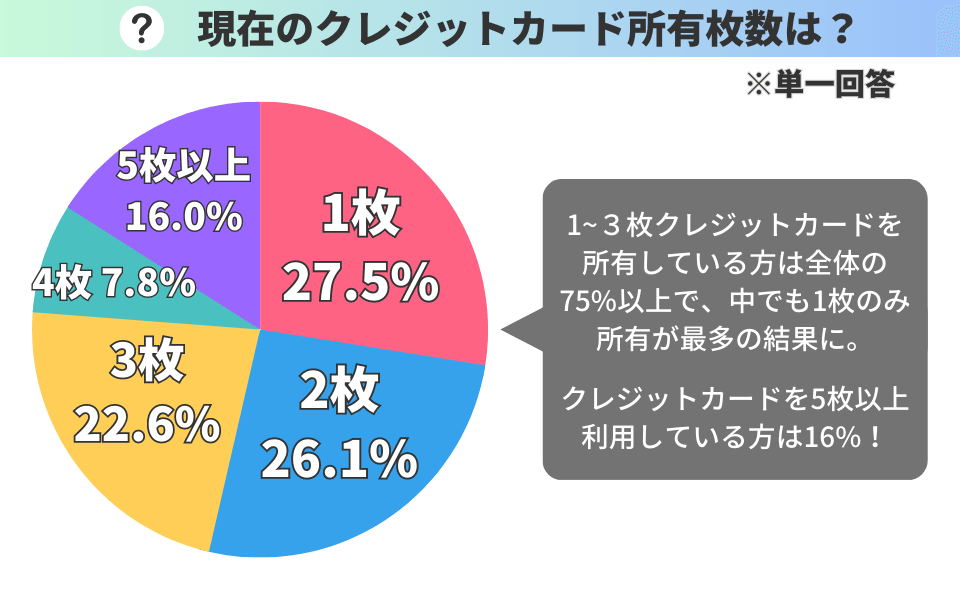

クレジットカードの平均所有枚数は?

2023年に当社が第三者機関を利用して行なった独自アンケート調査の結果では、27.5%の方が1枚、26.1%の方が2枚、22.6%の方が3枚所有していると回答。クレジットカードを1〜3枚所有している方が全体の75%以上を占める結果となりました。

メインの1枚で考えていたクレジットカードの審査に落ちたときの対処法は?

メインの1枚で考えていたクレジットカードの審査に落ちたときの対処法は、以下3点の対処法を検討しましょう。

- 発行しようとしたクレジットカードの申し込み条件にクリアしているか確認する

- 信用情報を確認して支払い遅延などの問題がある場合は改善する

- 審査基準を考慮して別のカードを検討する

一般的に、年会費無料の一般カードは、ゴールド・プラチナランクと比較して審査に通りやすいと言われています。

理由は、ゴールド・プラチナカードは入会基準に年収等が含まれていることもあるためです。また、限度額も高くなる傾向があるため、カード利用者の信頼性や返済能力を厳しく見られると考えられます。

以上を踏まえ、もしメインカードとして検討していたクレカの審査に落ちた場合は、年会費無料で発行できる一般カードがおすすめです。

20代・30代におすすめの究極の1枚は?

20代・30代におすすめの究極の1枚は、CBカードWです。39歳までしか発行できないカードなので、発行しておくのがおすすめです。

40代・50代におすすめの究極の1枚は?

ステータスが欲しい40代・50代におすすめの究極の1枚は、三井住友カード ゴールド(NL)です。年間100万円利用することで、年会費が永年無料で持てるので、コスパ最高のゴールドカードです。

関連記事

40代向けのクレジットカード究極の1枚の詳細は、「40代向けクレジットカード究極の1枚!ステータス・コスパ別のおすすめクレカランキング」の記事で紹介しています。是非参考にしてください。

40代向けクレジットカード究極の1枚!ステータス・コスパ別のおすすめクレカランキング

消費生活ジャーナリスト

早稲田大学第一文学部卒業。同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。現在に至るまで、テレビや新聞、雑誌の媒体にて、クレジットカードに関する取材で多くの実績を残す。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

またクレジットカードの専門メディアである「岩田昭男の上級カード道場」や、YouTubeチャンネル「岩田昭男のキャッシュレス道場」を運営し、自ら情報発信もしている。

| 独自アンケート調査概要 | |

|---|---|

| アンケート調査機関 | 株式会社ディーアンドエム |

| アンケート調査方法 | インターネットリサーチ |

| アンケート調査対象 | クレジットカードを利用したことがある20歳~89歳(男女問わず) |

| 有効回答数 | 1,000名 |

| アンケート調査実施期間 | 2023年5月 |

当ページ利用上のご注意

当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。

36歳・女性

★★★★4

属性:会社員、月のクレカ利用額:1万円以上5万円未満

コンビニ利用でポイント還元率が上がること。コンビニをよく利用するので、とても助かります。また、SBI証券の積立投資で三井住友カードを利用すると、ポイントが貯まるところもポイントだと思います。好きなポイントを選べるのもありがたいです。

26歳・女性

★★★★4

属性:会社員、月のクレカ利用額:10万円以上15万円未満

マクドナルドやドトールなどで使うと還元率が高いし、提携の銀行の引き落としなどでもポイントがつくしポイント還元が高い。また、ポイントの使い道もIDで使えたり、翌月のクレジットカードの支払いにも使えたりして使い道も幅広く重宝している。

23歳・女性

★★★★4

属性:会社員、月のクレカ利用額:10万円以上15万円未満

オススメポイントは2つあり、1つ目はデザイン性が良いところです。ナンバーレスと言うところもあり、表面に番号が書いていないので、ごちゃごちゃしたデザインではないです。2つ目は積み立てニーサなどSBI証券で使えるからです。クレジットカード払いもできるので、ポイントがかなり溜まりやすくなっています。