空港ラウンジが無料で使えるおすすめクレジットカード!選び方や使い方も解説

空港ラウンジが使える特典が付いたクレジットカードがあれば、出発までの時間をゆったり過ごせる空港ラウンジが利用できます。

空港ラウンジ特典はゴールドカード以上のクレジットカードには、付帯していることがほとんど。ただし選ぶカードによって、利用回数やかかる費用などに違いがあるため、慎重に選びたいところです。

この記事では、空港ラウンジが使えるクレジットカードの選び方や空港ラウンジの使い方、お得に利用できるおすすめのクレジットカードを紹介しています。この記事を参考に、ぜひ自分にぴったり合った1枚を見つけてくださいね。

Contents

空港ラウンジの種類~クレカの特典を利用するとお得になる場合が多い

空港ラウンジとは空港での待ち時間に一定の条件を満たした人が利用でき、多くの人が利用する一般ロビーとは別の特別な場所です。

空港ラウンジとは空港での待ち時間に一定の条件を満たした人が利用でき、多くの人が利用する一般ロビーとは別の特別な場所です。ラウンジによっては、料金を支払えば誰でも利用できるところもありますが、ほとんどのラウンジではビジネスクラスなどに搭乗する人や空港ラウンジ特典が付いたクレジットカード会員などの利用資格があります。

空港ラウンジでは、飲み物や軽食、FAX、コピー機、シャワールームなど様々なサービスを利用できます。利用する人が限られるため混雑することが少なく、出発までの時間をのんびりと過ごせることが特徴です。

空港ラウンジには、主に次の4種類があります。

- カードラウンジ

- 航空会社ラウンジ

- プライオリティ・パスラウンジ

- 有料ラウンジ

クレジットカードで利用できる空港ラウンジは、カードラウンジやプライオリティ・パスラウンジです。まずは、利用したい空港ラウンジの種類を確認してみましょう。

カードラウンジ

カードラウンジとは、空港ラウンジ特典が付いたクレジットカード会員向けの空港ラウンジのことです。近年では、複数のクレジットカード会社や空港ラウンジ運営会社が共同して運営するケースが増えています。カードラウンジではアルコール以外の飲み物や本、雑誌などが無料で提供されることが多く、同伴者は有料のことが多いです。

航空会社ラウンジ

航空会社ラウンジは、航空会社が独自で運営しているラウンジです。航空会社のマイレージプログラムの上級会員やファーストクラスやビジネスクラス、プレミアムエコノミーに搭乗する人が利用でき「VIPラウンジ」と呼ばれることも。多くは、制限区域内や搭乗口のそばに設置されており、搭乗前の時間を特別な空間で過ごせます。航空会社ラウンジには、シャワールーム完備で、ソフトドリンクだけでなくアルコールや軽食が提供されることもあります。

プライオリティ・パスラウンジ

プライオリティ・パスとは、国内外148以上の国や地域、1,500ヶ所を超える専用ラウンジを利用できる会員制のサービスのこと。プライオリティ・パスラウンジは、プライオリティ・パス会員が利用できるラウンジのことです。軽食やアルコール類が提供され、マッサージサービス、シャワールームなども完備されており出発までの時間を有意義に過ごせます。プライオリティ・パスラウンジは、他のラウンジよりも設備やサービスが充実していることが多いです。プライオリティ・パスには3段階のステージがあり、料金や利用回数などが異なります。

クレジットカードの中には、プライオリティ・パス会員資格が特典として付帯しているものがあり、カードによってステージや料金が異なります。

有料ラウンジ

ファーストクラスなどの航空券や空港ラウンジ特典が付いたクレジットカード会員やプライオリティ・パス会員でなくても利用できるのが、有料ラウンジです。利用料金を支払えば誰でも利用でき、カードラウンジや航空会社ラウンジと併用していることもあります。利用料金は1,000円程度から6,000円程度と幅広く、支払方法は入口カウンターで支払う方法や事前にWeb予約する方法があります。有料ラウンジでは、飲み物や軽食の提供やシャワールームなどが利用できます。

選び方~よく利用する空港のラウンジが使えることを確認

空港ラウンジを利用できるクレジットカードは年会費や空港ラウンジを利用できる回数など、カードによって様々。そのため、何を基準に選べば良いのか迷う方もいるでしょう。

空港ラウンジを利用できるクレジットカードは年会費や空港ラウンジを利用できる回数など、カードによって様々。そのため、何を基準に選べば良いのか迷う方もいるでしょう。空港ラウンジが利用できるクレジットカードを選ぶには、以下のポイントを確認するのがおすすめです。

- 年会費

- 同伴者が無料になるか

- 利用できる空港ラウンジの数や場所

- 空港で使える付帯サービス

それぞれ、詳しく紹介します。

年会費

空港ラウンジが使えるのは、ゴールドカード以上のクレジットカードです。ゴールドカード以上のクレジットカードは年会費が無料のものは少なく、数千円から数万円の年会費がかかるものが多いです。空港ラウンジを使用する回数が少ない場合は、高い年会費が負担になることもあります。一方、年会費の高いクレジットカードは、その分ステータスも高く、付帯している特典も充実しています。

年会費によって利用できる空港ラウンジは変わらないため、空港を利用する回数や付帯特典などと、年会費を比較してクレジットカードを選びましょう。数は少ないのですが空港ラウンジが使えるカードの中には、条件付きで年会費が無料になるカードもあるため、年会費が無料になる条件を確認しておきましょう。

同伴者が無料になるか

カードラウンジは基本的にカード会員本人のみ無料で、家族や子供などの同伴者は有料のことが多いです。今回紹介しているカードの中では、三井住友カード プラチナ、アメックス・ゴールド・プリファード、アメックス・プラチナ、JCBプラチナが同伴者無料で空港ラウンジを利用できます。夫婦や家族での旅行が多い場合は、同伴者が無料になるクレジットカードを選べば追加でかかる費用を抑えられます。同伴者も無料になるカードは少ないため、発行する前によく確認しましょう。

紹介しているカードはいずれもステータスが高く、年会費も高額。利用回数によっては、同伴者がいるときに空港ラウンジの利用料を支払う方が割安になる場合もあるため利用回数などを考慮して選ぶのも大切です。また、プラチナカードは、同伴者も無料で空港ラウンジを使えることが多く、ゴールドカードよりも優待特典や補償が充実しているため、同伴者と空港ラウンジを利用する回数が多い方や、ハイクラスの旅行や出張を楽しみたい方にはおすすめです。

家族で空港ラウンジを利用するなら、家族カードを発行するのもおすすめです。家族カードはカード会員本人と同等の特典が利用できるため、同伴者無料の特典がなくても空港ラウンジを利用できます。家族カードの中には、プライオリティ・パスを発行できるカードもあるため、家族旅行が多い場合には家族カードの発行も検討しましょう。

利用できる空港ラウンジの数や場所

空港ラウンジが利用できるクレジットカードは、利用できる空港の場所や数が異なります。国内数カ所のラウンジが使用できるだけのカードや、国内だけでなく海外の空港でも複数の空港ラウンジが利用できるカードもあります。また、プライオリティ・パス会員資格が付帯しているカードであれば、世界各国のプライオリティ・パスラウンジを利用できます。プライオリティ・パスラウンジは、カードラウンジよりもグレードが高く、フードやアルコールの提供もあることが多いです。プライオリティ・パスにはステージがあり、以下のように年会費や利用料金が異なります。

| ステージ | 年会費 | ラウンジ利用料 |

|---|---|---|

| スタンダード | 99米ドル | 会員:35米ドル 同伴者:35米ドル |

| スタンダード・プラス | 329米ドル | 会員:年10回まで無料 (以降1回に月)35米ドル 同伴者:35米ドル |

| プレステージ | 469米ドル | 会員:無料 同伴者:35米ドル |

スタンダードは年会費が最も低いプランですが、空港ラウンジを利用するごとに料金が発生するため、頻繁に利用しない方に適しています。

スタンダード・プラスは年間10回までのラウンジ利用が無料になり、その後は利用ごとに料金がかかります。プレステージは年会費が最も高いのですが、ラウンジの利用が無制限で無料になります。頻繁に旅行される方におすすめのプランです。

海外旅行が多い場合には、海外の空港でも利用できるプライオリティ・パスが付帯したカードを選び、その際にはステージも確認するのがおすすめです。

対象の空港ラウンジは、それぞれのカードの公式サイトで確認できます。空港ラウンジの利用を目的にカードを発行する場合は、いつも利用している空港でラウンジが利用できるカードを事前に確認しておきましょう。

利用できる回数

クレジットカードで使える空港ラウンジは、無制限で利用できるカードと年間の利用回数が決まっているものがあります。プライオリティ・パスが付帯しているクレジットカードでも、利用回数に制限がある場合や、利用するごとに利用料金が必要な場合があります。頻繁に空港ラウンジを利用する予定なら、無制限で空港ラウンジを使えるカードを選びましょう。

空港で使える付帯サービス

空港ラウンジが利用できるクレジットカードは、空港ラウンジのほかにも空港で利用できるサービスが付帯していることがあります。例えば、手荷物宅配サービスが付帯していれば、空港まで重い荷物を運ぶ必要なく事前に宅配できます。手荷物預かりサービスは、空港で手荷物を預けられるため、空港での時間を身軽に過ごせます。他にも、Wi-Fiレンタルや空港までの送迎などのサービスがある場合も。旅行や出張が多いなら、旅行傷害保険などの充実度も比較すると良いでしょう。

ここまで、空港ラウンジが使えるクレジットカードの選び方を解説しました。次からは、空港ラウンジが使えるおすすめのクレジットカードを紹介します。国内の空港ラウンジが無料で使えるクレジットカードと、海外空港ラウンジが使えるカードに分けて紹介します。参考にしてください。

無料で国内空港ラウンジが使えるクレジットカード8選

まずは、国内空港ラウンジが無料で使えるクレジットカードを8つ紹介します。

まずは、国内空港ラウンジが無料で使えるクレジットカードを8つ紹介します。| クレジットカード | 楽天ゴールドカード | アメックス・グリーン | 三井住友カード ゴールド(NL) | JCBゴールドカード | TRUST CLUB プラチナマスターカード | イオンゴールドカード | エポスゴールドカード | dカード GOLD |

|---|---|---|---|---|---|---|---|---|

| 券面画像 |  詳細へ |

詳細へ |

詳細へ |

詳細へ |

詳細へ |

詳細へ |

詳細へ |

詳細へ |

| 国際ブランド | Visa/Mastercard®/JCB | American Express | Visa/Mastercard® | JCB | Mastercard® | Visa/Mastercard®/JCB | Visa | Visa/Mastercard® |

| クレジットカード年会費 | 2,200円(税込) | 1,100円(税込) ※月会費 ※初月無料 |

5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください |

11,000円(税込) ただし、オンライン入会のみ初年度年会費無料 |

3,300円(税込) | 無料 | 5,000円(税込) ただし年間50万円以上の利用で翌年度以降永年無料 招待を受けた場合やプラチナ・ゴールド会員のご家族からの紹介で永年無料 |

11,000円(税込) |

| 家族カード年会費 | 550円(税込) | 550円(税込) ※月会費 |

永年無料 | 1名まで無料 2人目より1名に付き1,100円(税込) ※本会員の年会費が無料の場合、家族会員も無料 |

無料 | 無料 | 家族カード発行なし | 1枚目無料 2枚目以降1,100円(税込) |

| ETCカード年会費 | 無料 | 無料 ※発行手数料935円(税込) |

永年無料 | 1名まで無料 2人目より1名に付き1,100円(税込) ※本会員の年会費が無料の場合、家族会員も無料 |

無料 | 無料 | 家族カード発行なし | 1枚目無料 2枚目以降1,100円(税込) |

| 基本ポイント還元率 | 1.0% | 1.0% ※店舗によっては0.5% |

0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% |

| 国内旅行傷害保険 | - | 最高5,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高3,000万円(利用付帯) | 最高3,000万円(利用付帯) | - | 最高5,000万円(利用付帯) |

| 海外旅行傷害保険 | 最高3,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高1億円(利用付帯) | 最高3,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高5,000万円(利用付帯) | 最高1億円(利用付帯) |

| その他保険 | - | ショッピング補償 (年間最高500万円)/ スマートフォン・プロテクション(最大3万円) |

ショッピング補償 (年間最高300万円) |

国内・海外航空機遅延保険/ ショッピング補償(年間最高500万円) |

ショッピング補償(年間最大50万円) | ショッピング補償(年間最高300万円) | ショッピング補償(年間最大50万円) ※有料(年間1,000円) |

ショッピング補償 (年間最高300万円) |

それぞれのカードの特徴を、詳しく紹介します。

楽天ゴールドカード~国内空港を年2回まで利用できる

楽天ゴールドカードは年会費2,200円でポイント還元率も高く、おすすめのゴールドカード。国内主要空港や海外(ハワイ)の空港ラウンジを年2回まで無料で使えるカードです。以下で基本情報を確認します。| 楽天ゴールドカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa/Mastercard®/JCB |

| クレジットカード年会費(税込) | 2,200円 |

| 家族カード年会費(税込) | 550円 |

| ETCカード年会費(税込) | 無料 |

| 基本ポイント還元率 | 1.0% |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし |

| 申込条件 | 原則20歳以上の安定収入のある方 |

| 空港ラウンジ | 国内33か所、海外1か所 プライオリティ・パス:なし |

※上記クレジットカード情報は2024年5月の情報です。

楽天ゴールドカードのメリット

- 年2回まで無料で空港ラウンジを使える

- 楽天市場でポイント還元率3倍

- 誕生日月にはポイントアップ

- 家族カード会員も空港ラウンジを利用できる

- 楽天カードトラベルデスクで海外旅行をサポート

楽天ゴールドカードは、基本ポイント還元率1.0%。楽天市場ではポイント還元率が3倍になり、ポイントが貯まりやすいゴールドカードです。さらに、誕生日月には楽天市場と楽天ブックスのポイントが4倍になるため、楽天グループをよく利用する方ならポイントがどんどん貯まります。

空港ラウンジは国内主要空港33か所と、海外(ハワイ)1か所を年2回まで無料で利用できます。同伴者は1回目から有料ですが、家族会員なら本会員と同等のサービスが受けられるため、無料で空港ラウンジを利用できます。楽天ゴールドカードの家族カードは年会費550円のため、年会費を支払っても家族カードを発行する方がお得です。

楽天ゴールドカードはトラベルデスクで、パスポート紛失や急な病気などの緊急時のサポートが受けられます。ニューヨーク、ホノルル、上海など世界44拠点にあり、海外旅行の助けになります。

年会費2,200円とゴールドカードの中では比較的安く、年2回まで空港ラウンジが無料で利用できるため、空港ラウンジの利用回数が少なく、年会費を抑えたクレジットカードが欲しいかたにおすすめです。

2024年5月最新!キャンペーン情報

- 新規入会&1回利用で5,000ポイントプレゼント

- 楽天カード紹介キャンペーンで紹介した方に1,000ポイント・紹介された方に3,000ポイント(キャンペーン期間:2024年4月8日~2024年6月3日)

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

空港ラウンジが年2回無料で利用できる 楽天ゴールドカードの詳細は公式サイトへ

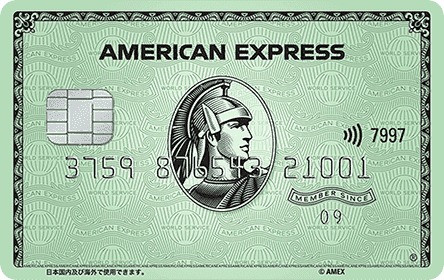

アメックス・グリーン~月会費制で持ちやすい

次に紹介するのは、月会費制でサブスク感覚で持てるクレジットカードである「アメックス・グリーン」。アメックスの高いステータス性と充実した特典が人気です。以下で、基本情報から確認します。| アメリカン・エキスプレス・グリーン・カード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | American Express |

| クレジットカード年会費(税込) | 1,100円(月会費) ※初月無料 |

| 家族カード年会費(税込) | 550円(月会費) |

| ETCカード年会費(税込) | 無料 ※発行手数料935円 |

| 基本ポイント還元率 | 1.0% ※店舗によっては0.5% |

| 旅行傷害保険 | 海外:最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) |

| 申込条件 | 20歳以上で、日本国内にお住まいの方 安定した収入があり、日本国内で定職をお持ちの方 |

| 空港ラウンジ | 国内28か所、海外1か所 プライオリティ・パス:登録無料、利用料1回につき35米ドル |

※上記クレジットカード情報は2024年5月の情報です。

アメックスグリーンのメリット

- 月会費制でサブスク感覚で持てる

- 国内28か所、海外1か所の空港ラウンジを使える

- プライオリティ・パスの登録料や年会費無料

- 「グリーン・オファーズ」など付帯特典が豊富

アメックスグリーンは、アメックスの中でも年会費が安く、月会費制のためサブスク感覚で持てるクレジットカードです。付帯特典が充実しており、一般的なゴールドカードと同等です。

空港ラウンジは国内28か所、海外1か所を利用可能。同伴者は有料です。プライオリティ・パスは無料で発行できますが、本会員・同伴者ともに利用料が1回につき35米ドル必要です。

アメックス・グリーンは、アメックスの豊富な付帯特典を利用できることもメリットです。特にトラベル・ダイニングサービスが充実しているため、旅行や外食を楽しむ方にもおすすめです。また、アメックス独自のカスタマーサービスも魅力の一つで、「グローバル・ホットライン」ではトラブル対応や現地でのレストラン予約など、24時間無料で対応してくれます。

アメックス・グリーンは新規入会キャンペーンで初月無料で発行できます。気になる方は、詳細と公式サイトで確認しましょう。

2024年5月最新!キャンペーン情報

- 初月1ヶ月分 月会費無料

- 条件達成で合計最大35,000ポイント獲得可能

月会費制で手軽に持てるアメックスカード アメリカン・エキスプレス・グリーン・カードの詳細は公式サイトへ

三井住友カードゴールド(NL)~年間100万円以上の利用で年会費無料

次に紹介するのは、三井住友カード ゴールド(NL)。年間100万円以上の利用で以降の年会費が永年無料になる(※)点がおすすめのクレジットカードです。以下で詳細を確認します。※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

| 三井住友カード ゴールド(NL)基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa、Mastercard |

| クレジットカード年会費(税込) | 5,500円(税込) ※年間100万円以上利用で翌年以降の年会費永年無料(※) |

| 家族カード年会費(税込) | 永年無料 |

| ETCカード年会費(税込) | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 基本ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:最高2,000万円(利用付帯) |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

| 空港ラウンジ | 国内34か所、海外1か所 プライオリティ・パス:なし |

※上記クレジットカード情報は2024年5月の情報です。

※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

- ※¹対象のコンビニ・飲食店でポイント最大7%還元の際の注意点

- ※¹対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

※¹最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※¹商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※¹iD、カードの差し込み、磁気取引は対象外です。

※¹一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード ゴールド(NL)のメリット

- 年間100万円以上の利用で年会費無料

- 国内外の空港ラウンジが利用可能

- 年間100万円以上の利用で毎年10,000ポイント付与

- スマホのタッチ決済で対象店舗でポイント還元率7%

- 付帯保険を選択できる

三井住友カード ゴールド(NL)は、年間100万円利用すると、翌年以降年会費が永年無料になるゴールドカードです。さらに年間100万円利用すると、毎年10,000ポイントが付与される点もメリットです。

本会員は国内主要空港と海外1か所(ホノルル)の空港ラウンジが無料で利用できます。同伴者は有料ですが、家族カードを発行すると無料で利用できます。家族旅行で利用する機会が多い場合は、家族カードの発行もおすすめです。

スマホのタッチ決済を利用すると、対象のコンビニや飲食店でポイント還元率が7%(※)になるため、ポイントもたまりやすい点も魅力のクレジットカードです。

最高300万円まで補償してくれるショッピング保険のほかに、最高2,000万円の海外・国内旅行傷害保険「旅行安心プラン」などの7つの中から付帯保険を選択できるため、例えば海外旅行に行く年には旅行傷害保険を選ぶなど自由にカスタマイズできます。三井住友カード ゴールド(NL)は新規入会キャンペーンも開催中。キャンペーンの詳細は、公式サイトでの確認がおすすめです。

2024年5月最新!キャンペーン情報

- 新規入会&スマホのタッチ決済3回ご利用で最大7,000円分プレゼント(キャンペーン申し込み期間:2024年2024年4月22日~2024年6月30日)

- もれなくVポイント3,000ポイントがもらえる!マイ・ペイすリボ登録&利用プラン(キャンペーン期間:2022年11月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

対象のコンビニ・飲食店で高いポイント還元率 三井住友カード ゴールド(NL)の詳細は公式サイトへ

JCBゴールド~国内34か所の空港ラウンジが使える

続いて紹介するJCBゴールドは、オンライン入会で初年度無料で発行できます。ラウンジ・キーで世界中の空港ラウンジを利用できるため、海外旅行が多い方にもおすすめです。基本情報を以下で確認します。| JCBゴールド基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | JCB |

| クレジットカード年会費(税込) | 11,000円 ※WEB入会で初年度無料 |

| 家族カード年会費(税込) | 1枚目無料 2枚目以降1,100円 |

| ETCカード年会費(税込) | 永年無料 |

| 基本ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高5,000円(利用付帯) |

| 申込条件 | 20歳以上で、ご本人に安定継続収入のある方 (学生不可) |

| 空港ラウンジ | 国内34、海外1か所 プライオリティ・パス:なし ラウンジ・キーあり |

※上記クレジットカード情報は2024年5月の情報です。

JCBゴールドのメリット

- オンライン入会で初年度年会費無料

- 国内主要空港と海外(ホノルル)の空港ラウンジを無料で利用できる

- ラウンジ・キーで世界1,100ヶ所以上の空港ラウンジが利用できる

- ワンランク上の「JCBゴールド ザ・プレミア」に招待される可能性あり

- Amazonやセブン-イレブンなどの対象店舗でポイント還元率が上がる

JCBゴールドはオンライン入会すると、初年度年会費無料で発行できます。空港ラウンジは、国内34の主要空港と海外1か所(ホノルル)で無料利用可能。同伴者は有料で、空港ラウンジによって料金が異なります。家族会員も空港ラウンジを利用できるため、利用する機会が多いなら家族カードを発行するのもおすすめです。

JCBゴールドは、ラウンジ・キーを利用できることもメリットの一つ。ラウンジ・キーは世界1400ヶ所以上の空港ラウンジ利用できるサービスで、1回24~35米ドルで利用できます。プライオリティ・パスと比較すると対象の空港は少ないものの、主要な空港では利用できるため、海外で空港ラウンジを使いたい場合にも役立つでしょう。

JCBゴールドを利用して一定の条件を満たせばワンランク上の「JCBゴールド ザ・プレミア」やさらに上のランクの「JCBザ・クラス」に招待される可能性もあります。

Amazonやスターバックス・セブン-イレブンなどのJCB ORIGINAL SERIES優待店で利用すると、ポイント還元率が上がります。対象の店舗を利用する機会が多いなら、効率よくポイントが貯まることもメリットです。JCBゴールドは、オンライン入会で初年度無料で発行できるため、公式サイトでの確認がおすすめです。

2024年5月最新!キャンペーン情報

- Amazon.co.jpご利用額の20%最大23,000円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

- Apple Pay・Google Pay(TM)・MyJCB PayまたはApple Store・Google Playご利用額の20%最大3,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- キャッシング枠設定で抽選で5,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- 家族カード設定で最大4,000円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

- お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

初年度年会費無料! JCBゴールドの詳細は公式サイトへ

TRUST CLUB プラチナマスターカード~コスパの高いプラチナカード

次に紹介するTRUST CLUB プラチナマスターカードは、プラチナカードでありながら年会費3,300円とコスパの高いプラチナカードです。まずは、基本情報を以下で確認しましょう。| 基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Mastercard®︎ |

| クレジットカード年会費(税込) | 3,300円 |

| 家族カード年会費(税込) | 永年無料 |

| ETCカード年会費(税込) | 永年無料 |

| 基本ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高3,000万円(利用付帯) 国内:最高3,000万円(利用付帯) |

| 申込条件 | 目安:22歳以上/年収200万円以上 |

| 空港ラウンジ | 国内33か所、海外1か所 プライオリティ・パス:なし |

※上記クレジットカード情報は2024年5月の情報です。

TRUST CLUB プラチナマスターカードのメリット

- プラチナカードでありながら抑えられた年会費

- 主要国内空港と海外1か所の空港ラウンジが無料で使える

- 2名以上の利用で1名分レストランの食事が無料

- 最高3,000万円の旅行傷害保険付き

TRUST CLUB プラチナマスターカードは、年会費3,300円(税込)とコスパの高いプラチナカードです。年会費が1万円を切るプラチナカードは他にはないため、費用を抑えてプラチナカードを発行したい方や空港ラウンジをお得に利用したい方にぴったりです。

主要国内空港33ヶ所、海外(ホノルル)1ヶ所の空港ラウンジを利用できるため、国内旅行が多いなら利用に困ることはほとんどありません。ただし、同伴者は有料です。

TRUST CLUB プラチナマスターカードは付帯特典も充実しており、中でもおすすめなのが2名以上の利用で1名分の食事が無料になる「ダイニング by 招待日和」です。利用できる店舗は有名店も多く、これだけで年会費分を回収できるほどメリットがあります。

利用付帯にはなりますが、最高3,000万円の国内外の旅行傷害保険も付帯。無料で発行できる家族カード会員も、空港ラウンジを無料で使える点も魅力です。

コスパ最高のプラチナカード! TRUST CLUBプラチナマスターカードの詳細は公式サイトへ

イオンゴールドカード~年会費無料で国内空港ラウンジが利用できる

次におすすめのイオンゴールドカードは、年会費無料のゴールドカードです。利用できる空港ラウンジは他のカードよりも少ないものの、無料でゴールドカードを持ちたい方にはおすすめです。以下で基本情報を確認します。| イオンゴールドカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa、Mastercard、JCB |

| クレジットカード年会費(税込) | 無料 |

| 家族カード年会費(税込) | 無料 |

| ETCカード年会費(税込) | 無料 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高5,000万円(利用付帯) 国内:最高3,000万円(利用付帯) |

| 申込条件 | 一般イオンカードでの年間カードショッピング50万円以上の方に発行 |

| 空港ラウンジ | 国内6か所 プライオリティ・パス:なし |

※上記クレジットカード情報は2024年5月の情報です。

イオンゴールドカードのメリット

- 年会費無料で発行できる

- 空港ラウンジやイオンラウンジが使える

- 最高5,000万円の旅行傷害保険が付帯

イオンカードゴールドは、イオンカードからの招待されると発行でき、年会費無料で持てるゴールドカードです。イオンカードを年間50万円以上利用すると招待され、審査によって発行されるため、イオンカードを持っている人しか利用できない特別なカードです。

イオンゴールドカードで利用できる空港ラウンジは6ヶ所と少ないのですが、無料で何度でも利用できるためコストを抑えて空港ラウンジを利用したい方に最適です。家族カードを持った家族会員も無料で利用できますが、同伴者は有料です。

またイオンゴールドカードは、年間100万円以上の利用でイオンラウンジが使えることもメリットの一つ。事前予約が必要で、1か月に5回まで、1回の利用は30分などの決まりがありますが、同伴者1名まで無料。イオンでの買い物の合間にゆっくりと休憩できるため、イオンを利用する回数が多い方にはうれしい特典でしょう。

イオンカードイオンでのお買い物がお得になる特典もあり、普段からイオンを利用する方には非常に魅力的なカード。イオンカードでは新規入会キャンペーンも開催中のため、まずはイオンカードから発行しましょう。

イオンでお得なクレジットカード! イオンゴールドカードの詳細は公式サイトへ

エポスゴールドカード~招待で年会費無料!国内19空港のラウンジを利用できる

エポスカードは、エポスカードからの招待で年会費無料で使えるクレジットカードです。空港ラウンジも利用で利用できるため、コスパの高いカードです。以下で詳細を確認します。| エポスゴールドカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa |

| クレジットカード年会費(税込) | 5,000円 ※インビテーションの場合、永年無料 ※プラチナ・ゴールド会員のご家族からご紹介の場合、永年無料 ※年間ご利用額50万円以上で翌年以降永年無料 |

| 家族カード年会費(税込) | 無料 |

| ETCカード年会費(税込) | 無料 |

| 基本ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高5,000万円(利用付帯) 国内:なし |

| 申込条件 | 満20歳以上の方(高校生は除く) ※すでにエポスカードを持っている18、19歳は発行可能 |

| 空港ラウンジ | 国内16か所、海外1か所 プライオリティ・パス:登録無料、利用料1回につき35米ドル |

※上記クレジットカード情報は2024年5月の情報です。

エポスゴールドカードのメリット

- 年会費無料ながら国内16空港・海外1空港のラウンジを利用できる

- エポスポイントが貯まりやすい

- 利用額に応じて年間ボーナスポイントが貯まる

- 家族からの招待で家族もゴールドカードを発行できる

- 選べるポイントショップでポイント還元率が上がる

エポスカードゴールドは、エポスカードを年間50万円利用すると招待され、年会費無料で利用できます。年会費無料でありながら国内19空港と海外空港(ホノルル)1空港で利用できるため、コスパが高くおすすめです。

エポスポイントが貯まりやすく、利用金額に応じてさらに多くのポイントを獲得できます。年間50万円の利用で2,500ポイント、年間100万円利用すると10,000ポイントが毎年獲得できます。ポイントは有効期限無期限で、VISAギフトカードにも交換できるため、使い場所にも困りません。

また対象ショップの中から、よく利用する店舗を3店舗選び登録すれば、登録した店舗でポイント還元率が最大3倍に。エポスポイントを効率よく貯められます。

家族カードは発行できませんが、家族からの招待で家族も年会費無料でゴールドカード(エポスファミリーゴールド)を発行できます。貯まったポイントはシェアできるため、家族でどんどんポイントを貯めたい方におすすめです。

空港ラウンジは、何度でも無料で利用できます。同伴者は有料ですが、エポスファミリーゴールド会員なら無料で空港ラウンジを利用可能。家族旅行が多い場合は、家族でエポスゴールドカードを持つのも良いでしょう。エポスゴールドカードの詳細は、以下公式サイトで確認するのがおすすめです。

年会費無料のゴールドカード! エポスゴールドカードの詳細は公式サイトへ

dカード GOLD~ドコモの利用料金が10%還元

次に紹介するのは、dカード GOLDです。ドコモユーザーなら、ドコモの利用料金が10%還元されお得。主に国内の空港ラウンジが利用できます。以下で、基本情報から確認しましょう。| dカード GOLD基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa、Mastercard |

| クレジットカード年会費(税込) | 11,000円 |

| 家族カード年会費(税込) | 1枚目無料 2枚目以降1,100円 |

| ETCカード年会費(税込) | 無料 ※前年度に一度もETC利用がない場合は、550円(税込) |

| 基本ポイント還元率 | 1.0% |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) |

| 申込条件 | 満20歳以上(学生は除く)で、安定した継続収入があること |

| 空港ラウンジ | 国内34か所、海外1か所 プライオリティ・パス:なし |

※上記クレジットカード情報は2024年5月の情報です。

dカード GOLDのメリット

- ドコモのケータイやドコモ光の利用料金が毎月10%還元

- 国内外の空港ラウンジ無料利用

- ポイント還元率が高くdポイントの特典が充実

- 年間利用額100万円で1万円相当の特典あり

- 最高1億円の海外旅行傷害保険

dカード GOLDは、ドコモのケータイやドコモ光の利用料金が10%還元されたり、dカードケータイ補償が3年間最大10万円付帯するなど、ドコモユーザーにメリットの多いゴールドカードです。

国内外の34ヶ所の空港と海外1ヶ所の空港ラウンジを、年間に何度でも無料で利用できますが同伴者は有料。家族旅行が多い場合は家族カードの発行がおすすめです。家族カードは1枚目無料で発行でき、空港ラウンジを無料で利用できます。

dカード GOLDは基本ポイント還元率1%と高く、dカード特約店などのdポイントの特典も充実しており、日常の様々な利用で効率良くポイントを貯められます。dポイントは使い道も豊富なため、貯めたポイントを有効に活用できるでしょう。

また、最高1億円の海外旅行保険が利用付帯で付帯しているため、海外旅行の際にも便利です。dカード GOLDは、ドコモユーザーには特におすすめですが、ドコモユーザー以外にもおすすめのクレジットカードです。気になる方は、公式サイトで詳細を確認しましょう。

2024年5月最新!キャンペーン情報

- 新規入会&利用&Webエントリーで最大2,000ポイントプレゼント

(キャンペーン期間:2023年6月1日~)

ドコモの利用料金が10%還元! dカード GOLDの詳細は公式サイトへ

海外の空港ラウンジが使えるおすすめクレジットカード7選

次に海外の空港ラウンジが使える、おすすめのクレジットカードを紹介します。まずは、一覧表でご確認ください。

次に海外の空港ラウンジが使える、おすすめのクレジットカードを紹介します。まずは、一覧表でご確認ください。| クレジットカード | 楽天プレミアムカード | セゾンプラチナアメックス | 三井住友カード プラチナ | アメックスゴールド・プリファードカード | アメックス・プラチナ | JCBプラチナ | ダイナースクラブカード |

|---|---|---|---|---|---|---|---|

| 券面画像 |  詳細へ |

詳細へ |

詳細へ |

詳細へ |

詳細へ |

詳細へ |

詳細へ |

| 国際ブランド | Visa/Mastercard®/JCB/American Express | American Express | Visa/Mastercard® | American Express | American Express | JCB | Diners Club |

| クレジットカード年会費 | 11,000円(税込) | 22,000円(税込) | 55,000円(税込) | 39,600円(税込) | 165,000円(税込) | 27,500円(税込) | 24,200円(税込) |

| 家族カード年会費 | 550円(税込) | 3,300円(税込) | 無料 | 2枚まで無料 3枚目以降1枚につき19,800円(税込) |

4枚まで無料 | 1枚目無料 2枚目以降3,300円(税込) |

5,500円(税込) |

| ETCカード年会費 | 無料 | 無料 | 無料 | 無料 ただし発行手数料は935円(税込) |

無料 ただし発行手数料は935円(税込) |

無料 | 無料 |

| 基本ポイント還元率 | 1.0% | 0.75% | 0.5% | 1%~3% | 0.5% | 0.5%※JCBプレモカード OkiDokiチャージの場合 | 0.5% |

| 国内旅行傷害保険 | 最高5,000万円 ※自動付帯分は4000万円(自動付帯) |

最高5,000万円(自動付帯) | 最高1億円(自動付帯) | 最高5,000万円(利用付帯) | 最高1億円(利用付帯) | 最高1億円(利用付帯) | 最高1億円(利用付帯) |

| 海外旅行傷害保険 | 最高5,000万円(自動付帯) | 最高1億円(利用付帯) | 最高1億円(利用付帯) | 最高1億円(利用付帯) | 最高1億円(自動付帯) ※自動付帯分は5,000万円 |

最高1億円(利用付帯) | 最高1億円(自動付帯) ※自動付帯分は5,000万円 |

| その他保険 | ショッピング補償(年間最大300万円) | ショッピング補償(年間最大300万円) | ショッピング補償(年間最大500万円) | ショッピング補償(年間最高500万円)/ スマートフォン・プロテクション(最大5万円) |

ショッピング補償(年間最大300万円)/ スマートフォン・プロテクション(最大15万円) |

ショッピング補償(年間最大500万円)/ スマートフォン・プロテクション(最大5万円) |

ショッピング補償(年間最大500万円) |

楽天プレミアムカード~格安の年会費でプライオリティ・パスのプレステージ会員になれる

最初に紹介するのは、楽天プレミアムカードです。プライオリティ・パスのプレステージ会員になれるため、コスパが高いクレジットカードです。以下で詳細を確認します。| 楽天プレミアムカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa/Mastercard®/JCB/American Express |

| クレジットカード年会費(税込) | 11,000円 |

| 家族カード年会費(税込) | 550円 |

| ETCカード年会費(税込) | 無料 |

| 基本ポイント還元率 | 1.0% |

| 旅行傷害保険 | 海外:最高5,000万円(自動付帯) 国内:最高5,000万円(自動付帯)※自動付帯分は4000万円 |

| 申込条件 | 原則20歳以上の安定収入のある方 |

| 空港ラウンジ | 国内28か所、海外1か所 プライオリティ・パス:あり |

※上記クレジットカード情報は2024年5月の情報です。

楽天プレミアムカードのメリット

- 年会費が比較的安い

- プライオリティ・パスのプレステージ会員資格が得られる

- 特典が選べる

- 旅行傷害保険が自動付帯

楽天プレミアムカードは、11,000円(税込)と手頃な年会費でプライオリティ・パスのプレステージ会員になれる点が大きな魅力です。プライオリティ・パスのプレステージ会員は会員資格により、世界中の空港ラウンジを何度でも無料で利用できる(※)ため、頻繁に海外旅行をする方にはおすすめです。同伴者の利用は、1名につき3,300円です。

また、楽天市場でのショッピングがさらにお得になるため、日常的に楽天を利用する方にもおすすめ。さらに優待特典を楽天市場コース、トラベルコース、エンタメコースの3つから選べます。旅行好きな方や出張が多い方なら、トラベルコースを選べば、楽天トラベルの決済でポイント3倍になり、手荷物宅配サービスも利用できるようになります。そのため、楽天市場を利用する機会が少ない方にもメリットがあります。

楽天プレミアムカードは万が一のための海外旅行保険の自動付帯など、旅行好きな方にとって魅力的な特典が満載。空港での待ち時間を快適なラウンジで過ごし、旅行をより楽しむためのサポートをしてくれるカードです。

※2025年1月1日移行:海外ラウンジ利用年間5回まで無料

2024年5月最新!キャンペーン情報

- 新規入会&1回利用で5,000ポイントプレゼント

- 楽天カード紹介キャンペーンで紹介した方に1,000ポイント・紹介された方に3,000ポイント(キャンペーン期間:2024年4月8日~2024年6月3日)

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

世界中の空港ラウンジが使える! 楽天プレミアムカードの詳細は公式サイトへ

セゾンプラチナアメックス~プライオリティ・パスが無料で利用できる

セゾンプラチナアメックスは、セゾンカードが発行するアメックスのプラチナカードです。まずは基本情報から確認しましょう。| 基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | American Express |

| クレジットカード年会費(税込) | 22,000円 |

| 家族カード年会費(税込) | 3,300円 |

| ETCカード年会費(税込) | 無料 |

| ポイント還元率 | 0.75% |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(自動付帯) |

| 申込条件 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) |

| 空港ラウンジ | 国内28か所、海外1か所 プライオリティ・パス:あり |

※上記クレジットカード情報は2024年5月の情報です。

セゾンプラチナアメックスのメリット

- プライオリティパスのプレステージ会員に登録でき何回でも空港ラウンジを利用できる

- 国内外のホテルやレストランの特典

- 年間のショッピング保険が付帯

- 24時間365日のコンシェルジュサービス

セゾンプラチナアメックスは、プライオリティ・パスのプレステージ会員に登録でき、海外の空港ラウンジを何度でも無料で利用できる点が大きな魅力です。同伴者は、1回につき4,400円(税込)の利用料金が必要です。国内外の空港ラウンジを無料で利用できるため、旅行や出張が多い方に最適です。

さらに、空港までのハイヤー送迎、国内外の最高級ホテルのを優待価格で利用できるなど国内外のホテルやレストランで受けられる特別な特典、ショッピング安心保険なども付帯しています。

プラチナ会員専用の24時間365日対応のコンシェルジュサービスもあり、旅行だけでなく日常生活でも大きなメリットのあるカードです。セゾンプラチナアメックスは、新規入会キャンペーンを開催中です。詳細を公式サイトで確認してみてください。

空港ラウンジを何回でも無料で利用できる セゾンプラチナアメックスの詳細は公式サイトへ

三井住友カード プラチナ~同伴者1名無料で空港ラウンジが使える

次に紹介する三井住友カード プラチナは、同伴者も1名まで無料で空港ラウンジが使えるクレジットカードです。以下で基本情報から確認します。| 基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa/Mastercard® |

| クレジットカード年会費(税込) | 55,000円 |

| 家族カード年会費(税込) | 無料 |

| ETCカード年会費(税込) | 無料 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高1億円(自動付帯) 国内:最高1億円(自動付帯) |

| 申込条件 | 原則として、満30歳以上で、ご本人に安定継続収入のある方 |

| 空港ラウンジ | 国内28か所、海外1か所 プライオリティ・パス:あり |

※上記クレジットカード情報は2024年5月の情報です。

三井住友カード プラチナのメリット

- 同伴者1名無料で空港ラウンジ利用可能

- 国内外のホテルやレストランでの特典

- 緊急時のアシスタンスサービス

- メンバーズセレクションで特典を選べる

- プライオリティ・パスのプレステージ会員資格がもらえる

三井住友カード プラチナは、同伴者1名と共に空港ラウンジを無料で利用できることが大きなメリットのクレジットカードです。

家族カードを発行するとそれぞれ1名ずつ同伴者が無料になるため、友人や家族との旅行が多い方にはおすすめです。ただし、プライオリティ・パスを利用する場合は、同伴者が有料になるため注意が必要です。

プライオリティ・パスは、メンバーズセレクションでプライオリティ・パスを選択した場合に利用できます。プライオリティ・パスのプレステージ会員のため、何度でも空港ラウンジを無料で利用できる点が魅力です。

国内外のホテルやレストランでの特典、対象のコンビニ・飲食店でのタッチ決済利用で最大7%還元(※)などの充実したポイントプログラム、そして旅行先でのトラブルに迅速に対応する緊急時のアシスタンスサービスなど、旅行をトータルでサポートしてくれる機能が満載の魅力的なカードです。

- ※対象のコンビニ・飲食店でポイント最大7%還元の際の注意点

-

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

アメックスゴールド・プリファードカード~同伴者も1名無料で空港ラウンジが利用できる

続けて紹介するのは、豊富な特典が魅力のアメックスゴールド・プリファードカード。ポイントが貯まりやすいことが魅力で、同伴者1名まで無料で空港ラウンジを利用できます。以下で、基本情報を確認しましょう。| 基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | American Express |

| クレジットカード年会費(税込) | 39,600円 |

| 家族カード年会費(税込) | 2枚まで無料 3枚目以降は1枚につき19,800円 |

| ETCカード年会費(税込) | 無料 ただし発行手数料は935円(税込) |

| ポイント還元率 | 1.0~3.0% |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高5,000円(利用付帯) |

| 申込条件 | 20歳以上、定職に就いている方 |

| 空港ラウンジ | 国内28か所、海外1か所(同伴者無料) プライオリティ・パス:あり(利用料:年2回まで無料) |

※上記クレジットカード情報は2024年5月の情報です。

アメックスゴールド・プリファードカードのメリット

- 同伴者1名まで無料で空港ラウンジが利用可能

- 最高1億円の海外旅行保険が付帯

- 年間200万円の利用で無料宿泊券がもらえる

- 金属製のメタルカードがスタイリッシュ

- メンバーシップ・リワード・プラスが無料で自動付帯

アメックスゴールド・プリファードカードは、金属製のメタルカードがスタイリッシュなアメックスのプロパーカードです。空港ラウンジは国内28ヶ所、海外1ヶ所を同伴者1名とともに、無料で利用できます。プライオリティ・パスに無料で登録できるため、海外では年に2回まで無料で空港ラウンジを利用できますが、同伴者は有料です。

アメックスゴールド・プリファードカードは豊富な特典も魅力で、年間200万円利用すると更新時に無料宿泊券がもらえる特典が特におすすめです。通常3,300円(税込)必要なメンバーシップ・リワード・プラスに自動で無料登録されるため、ポイントが貯まりやすいこともメリットで、カードに付帯する特典を利用すると年間合計64,300円の価値があり、年会費以上にお得になります。

アメックスゴールド・プリファードカードは新規入会キャンペーンも豊富です。詳細は公式サイトでの確認がおすすめです。

ステータスが高いアメックスのゴールドカード! アメックスゴールド・プリファードカードの詳細は公式サイトへ

アメックス・プラチナ~世界140か国の空港ラウンジが利用できる!同伴者1名まで無料

次に紹介するのは、アメックスゴールド・プリファードカードよりもさらにランクが上のアメックス・プラチナです。年会費は高額ですが、豊富な特典が魅力です。まずは、基本情報を確認します。| 基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | American Express |

| クレジットカード年会費(税込) | 165,000円 |

| 家族カード年会費(税込) | 4枚まで無料 |

| ETCカード年会費(税込) | 無料 ただし発行手数料は935円(税込) |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高1億円(自動付帯) ※自動付帯分は5,000万円 国内:最高1億円(利用付帯) |

| 申込条件 | – |

| 空港ラウンジ | 国内28か所、海外1か所 プライオリティ・パス:あり |

※上記クレジットカード情報は2024年5月の情報です。

アメックス・プラチナのメリット

- 世界140か国以上の空港ラウンジ利用可能

- 同伴者1名まで無料でラウンジが利用できる

- カード更新時にホテルの無料宿泊券がもらえる

- 24時間対応のプラチナコンシェルジュサービス

- 家族カードは4枚まで無料

アメックス・プラチナカードは、世界140か国以上の空港ラウンジを自分だけでなく、同伴者1名と共に無料で利用できる点がメリットです。プライオリティ・パスが利用でき、本会員なら何度でも空港ラウンジを無料で利用できます。家族カードは4枚まで無料で発行できるため、家族旅行が多いなら家族カードを発行するのがおすすめです。

さらに、カード更新時には国内対象ホテルで1泊できる無料ペア宿泊券がもらえる特典や、世界中の豪華なホテルやレストランで受けられる特別な特典、旅行の計画から日常のさまざまな手配までをサポートしてくれる24時間対応のプラチナコンシェルジュサービスなども付帯しており、日常とは違った特別な体験ができます。アメックス・プラチナカードは高いステータスと共に、旅行をより豊かで快適なものにしてくれるでしょう。

豊富な特典が魅力!同伴者も空港ラウンジが無料! アメックス・プラチナの詳細は公式サイトへ

JCBプラチナ~同伴者1名無料!プライオリティ・パスも利用できる

次は、JCBのプラチナカードであるJCBプラチナです。国内主要空港のラウンジを、同伴者1名まで無料で利用できる点がメリットです。以下で、基本情報を確認しましょう。| 基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | JCB |

| クレジットカード年会費(税込) | 27,500円 |

| 家族カード年会費(税込) | 1枚目無料 2枚目以降3,300円 |

| ETCカード年会費(税込) | 無料 |

| ポイント還元率 | 0.5%※JCBプレモカード OkiDokiチャージの場合 |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高1億円(利用付帯) |

| 申込条件 | 25歳以上で、ご本人に安定継続収入のある方 |

| 空港ラウンジ | 国内34か所、海外1か所 プライオリティ・パス:あり |

※上記クレジットカード情報は2024年5月の情報です。

JCBプラチナのメリット

- 同伴者1名無料で国内主要空港ラウンジが利用できる

- プライオリティ・パスが利用可能

- 京都駅やUSJでもラウンジが使える

- 24時間対応のプラチナコンシェルジュ

- 最高1億円の旅行傷害保険が付帯

JCBプラチナカードは、同伴者1名まで無料で国内主要空港や海外空港(ホノルル)の空港ラウンジを利用できます。プライオリティ・パスが利用できるため、本会員なら世界中の空港ラウンジを無料で利用できます。また、京都駅やユニバーサル・スタジオ・ジャパンでもラウンジが利用でき、ユニバーサル・スタジオ・ジャパンでは人気アトラクションである「ザ・フライング・ダイナソー」に優先搭乗できる特典もあります。

高級レストランで2名以上の予約で1名分が無料になる「グルメ・ベネフィット」や、全国の上質なホテルや旅館をお得に予約できる「JCBプレミアムステイプラン」など、JCBプラチナならではの贅沢な体験が魅力的です。

さらに、スマホのディスプレイを最大5万円まで補償するスマートフォン保険や最高1億円の充実した旅行保険も付帯。24個間対応のプラチナコンシェルジュも利用できるため、旅行だけでなく日常生活をより楽しめます。

2024年5月最新!キャンペーン情報

- Amazon.co.jpご利用額の20%最大30,000円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

- Apple Pay・Google Pay・MyJCB PayまたはApple Store・Google Playご利用額の20%最大3,000円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

- キャッシング枠設定で抽選で5,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- 30万円(税込)以上の利用で初年度年会費(27,500円)キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

- 家族カード設定で最大4,000円キャッシュバックキャンペーン(キャンペーン期間:2024年4月1日~2024年9月30日)

- お友達紹介キャンペーン!紹介者・被紹介者に1,500円キャッシュバック(キャンペーン期間:2024年4月1日~2024年9月30日)

同伴者も空港ラウンジが使える! JCBプラチナの詳細は公式サイトへ

ダイナースクラブカード~空港ラウンジと提携しており世界中で使える

ダイナースクラブカードは、高いステータス性と独自のサービスが魅力のクレジットカードです。まずは、基本情報を確認しましょう。| 基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Diners Club |

| クレジットカード年会費(税込) | 24,200円 |

| 家族カード年会費(税込) | 5,500円 |

| ETCカード年会費(税込) | 無料 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高1億円(自動付帯) ※自動付帯分は5,000万円 国内:最高1億円(利用付帯) |

| 申込条件 | 年齢27歳以上の方 |

| 空港ラウンジ | 国内/海外あわせて1,500ヶ所以上の空港ラウンジを利用可能 年10回まで無料利用可能 プライオリティ・パス:なし |

※上記クレジットカード情報は2024年5月の情報です。

ダイナースクラブカードのメリット

- 世界中の空港ラウンジと提携

- コンパニオンカードとしてTRUST CLUB プラチナマスターカードが発行できる

- 高額なショッピング保険

- 国内外のホテルやレストランでの優待が充実

- 最高1億円が補償される旅行傷害保険が付帯

ダイナースクラブカードは、歴史あるステータスの高いクレジットカードでで独自のサービスが魅力です。国内空港ラウンジは何度でも無料で利用可能、海外空港ラウンジは年間10回まで無料で利用できます。ただし、本人のみ無料で同伴者は有料です。

ダイナースクラブカードは豊富な優待も魅力で、なかでもグルメや旅行に関する優待が充実しています。高級レストランや料亭をお得な価格で利用できる、会員限定ツアーに参加できるなど、ダイナースクラブカードならではの優待を得られます。

旅行中の事故やトラブルに備えた旅行傷害保険も最高1億円まで、ショッピング保険も最高500万円まで補償と充実しています。ダイナースクラブカードは、コンパニオンカードとして、TRUST CLUB プラチナマスターカードも発行可能。クレジットカードを2枚持ちすることによって、両方のメリットがある点も魅力です。

2024年5月最新!キャンペーン情報

- 新規入会で初年度本会員・家族会員の年会費無料(キャンペーン期間:2024年4月1日~7月31日)

ステータスの高いダイナースクラブカード! ダイナースクラブカードの詳細は公式サイトへ

使い方~対象カードや搭乗券が必要

初めて空港ラウンジを利用する場合には、使い方がわからないことも多いでしょう。ここからは、空港ラウンジの使い方を紹介します。

初めて空港ラウンジを利用する場合には、使い方がわからないことも多いでしょう。ここからは、空港ラウンジの使い方を紹介します。必要な持ち物

空港ラウンジを利用する際には、当日の搭乗券と空港ラウンジ特典が付いたクレジットカード、またはプライオリティ・パスが必要です。空港ラウンジの入口に設置されている受付カウンターで、当日の搭乗券と対象のクレジットカードを提示しましょう。書類への記入などは不要です。クレジットカード現物が必要なため、クレジットカードをアプリに登録している場合などは持参するのを忘れないようにしましょう。

利用できる時間

空港ラウンジを利用できるのは、出発手続き前と出発手続き後のいずれかです。ラウンジの場所によっては、出発手続き前、出発手続き後など利用できるタイミングが異なります。また利用できる時間もラウンジによって異なり、6時ごろから22時ごろまで利用できるラウンジもあります。利用したいラウンジの場所や利用できる時間を事前に確認しておきましょう。同伴者の利用料金を確認

ほとんどの場合は、同伴者は利用料金が必要です。プラチナカードなどの場合は、同伴者も無料のことが多いため、クレジットカードの規約を確認しましょう。同伴者の利用料金は一律のものと、空港ラウンジごとに異なるものがあります。受付でチェックイン

空港ラウンジの受付で、空港ラウンジ利用特典が付いたクレジットカードと当日の搭乗券を提示します。チケットレス航空券の場合は、スマホに提示されたバーコードや搭乗予約画面を提示しましょう。受付時には手続きが必要ですが、退出時は手続き不要です。注意点~同伴者無料のクレジットカードは少ない

空港ラウンジを利用するには、同伴者の利用料金や営業時間などの注意点もあります。ここからは、空港ラウンジを利用する注意点を解説します。

空港ラウンジを利用するには、同伴者の利用料金や営業時間などの注意点もあります。ここからは、空港ラウンジを利用する注意点を解説します。同伴者は利用料金がかかることがある

基本的にカードラウンジを利用できるのは、クレジットカード会員本人のみで、同伴者は有料のことが多いです。利用料金は、クレジットカード会社や利用する空港ラウンジによって異なりますが、数千円のことが多いです。子どもの年齢によっては、無料で利用できることもあります。例えば、成田国際空港第2ターミナル「IASS EXECUTIVE LOUNGE(アイ・エー・エス・エス エグゼクティブ ラウンジ)2」では4歳未満は無料で利用できます。

営業時間外は利用できない

空港ラウンジは、利用時間が決まっており、営業時間外は利用できません。乗り継ぎの場合や飛行機の遅延などで深夜や早朝に空港を利用することもありますが、空港ラウンジが営業時間外の場合は利用できないため、あらかじめ営業時間を確認しておきましょう。クレジットカードを持っている必要がある

空港ラウンジを利用する場合は、クレジットカードの提示が必要です。いつもデジタルカードを利用していてクレジットカードを持ち歩いていない方は、忘れないように注意しましょう。空港ラウンジの場所を確認しておく

空港には、カードラウンジや航空会社ラウンジなど複数のラウンジがあります。あらかじめ利用したい空港ラウンジの場所を確認しておきましょう。保安検査場の前は出国手続き前に利用できますが、保安検査場内にある場合は出国手続き後に利用できます。出国手続き前にしか利用できない空港ラウンジの場合に、早めに出国手続きをしてしまうと利用できなくなるため、注意しましょう。混雑することがある

空港ラウンジは、混雑することもあります。利用している人数が多い場合は、利用を断られる場合もあります。まとめ:空港ラウンジを使えるクレジットカードで快適な旅行を!

空港で飛行機を待つ間、ゆっくりと過ごしたいなら空港ラウンジの利用がおすすめです。空港ラウンジは、有料で利用できる場所もありますが、空港ラウンジ特典があるクレジットカードを持っていればほとんどの空港ラウンジを無料で利用できます。

空港で飛行機を待つ間、ゆっくりと過ごしたいなら空港ラウンジの利用がおすすめです。空港ラウンジは、有料で利用できる場所もありますが、空港ラウンジ特典があるクレジットカードを持っていればほとんどの空港ラウンジを無料で利用できます。海外で空港ラウンジを利用したい場合は、プライオリティ・パスが付帯しているクレジットカード選べば世界1,500ヶ所で空港ラウンジを利用できます。クレジットカード付帯の特典では、本人のみ空港ラウンジを無料で利用できることが多いのですが、プラチナカード以上を選べば同伴者も無料になることがほとんど。さらに、家族会員も本会員と同様に空港ラウンジを無料で利用できることが多いため、家族旅行が多いなら家族カードの発行もおすすめです。

空港ラウンジ特典が付帯したクレジットカードはゴールドカード以上のため、付帯特典も充実しており、旅行だけでなく日常生活も充実することも。抑えた年会費で発行できるゴールドカードもあるため、検討してみてください。空港ラウンジ特典が付帯したクレジットカードを発行して、充実した旅行を体験しましょう。

よくある質問

最後に空港ラウンジが使えるクレジットカードについて、よくある質問をまとめます。

最後に空港ラウンジが使えるクレジットカードについて、よくある質問をまとめます。年会費無料で空港ラウンジが使えるクレジットカードは?

イオンゴールドカードやエポスカードゴールドは、招待されれば年会費無料で発行できます。そのため年会費無料で空港ラウンジを利用できます。同伴の家族や子どもも無料で使えるクレジットカードはある?

プラチナカード以上のクレジットカードは、同伴者1名まで無料で利用できることが多いです。子どもの年齢によっては、無料で利用できる空港ラウンジがあります。空港ラウンジの使い方は?

空港ラウンジ入口の受付カウンターで、当日の搭乗券と該当クレジットカードを提示します。クレジットカード本体が必要です。海外で空港ラウンジが使える最強のカードは?

年会費が安く、プライオリティ・パスのプレステージ会員資格を得られる「楽天プレミアムカード」です。当ページ利用上のご注意

- 当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。

- 当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。