クレジットカードを2枚持ちすることで、ポイント還元率のアップや特典の最大化ができることをご存じですか?

クレジットカードは1枚だけで良いと思うかもしれませんが、1枚だけではポイントを取りこぼしたり、使えない場所があったりと不便に感じることもあります。

そんな時におすすめなのがクレジットカードの2枚持ち。国際ブランドや利用シーンを分けることで、最強の2枚を作ることができます。

この記事では、年会費無料&高還元率のクレジットカード最強の2枚組み合わせを、利用シーン別・年代別に徹底解説します。

迷った場合のおすすめも紹介しているので、この記事を参考にあなたのライフスタイルに合った最強の2枚を見つけましょう!

この記事でわかること

- 迷ったらこれ!年会費無料&高還元の最強の2枚

- メインカードごとの最強の組み合わせ

- 年代別のおすすめの2枚の組み合わせ

- クレジットカード2枚持ちのメリット・デメリット

- 還元率は交換商品により異なります

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

- 【2026年3月最新】迷ったらこれ!クレジットカード最強の2枚・目的別おすすめ組み合わせ

- 【Amazon.co.jp×コンビニ特化】JCBカードW×三井住友カード(NL)~最大10.5%還元の鉄板コンビ

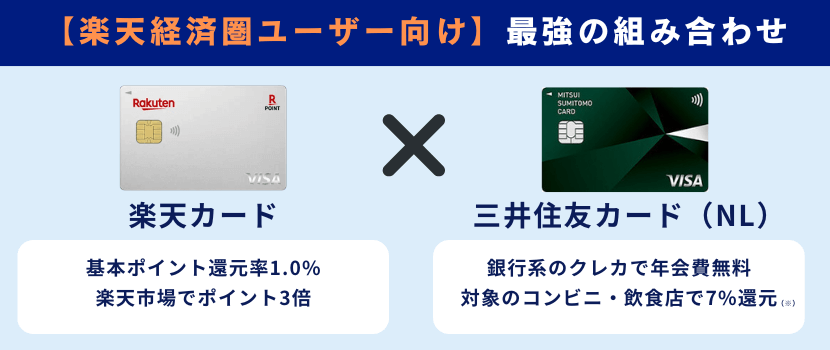

- 【楽天経済圏ユーザー向け】楽天カード×三井住友カード(NL)~楽天市場3.0%+コンビニ7%のW取り

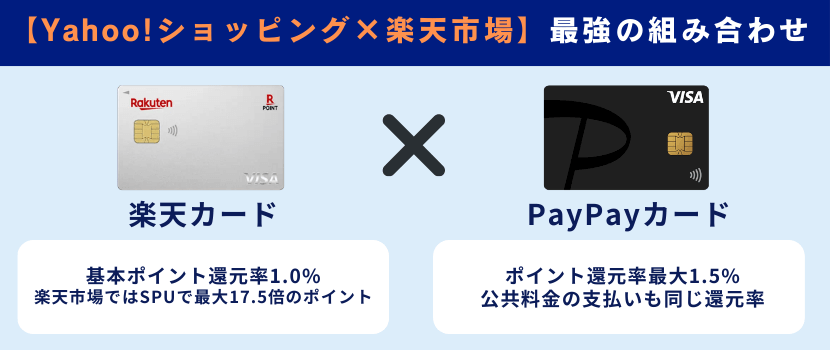

- 【Yahoo!ショッピング×楽天市場】PayPayカード×楽天カード~二大ネットモール制覇で最大5%還元

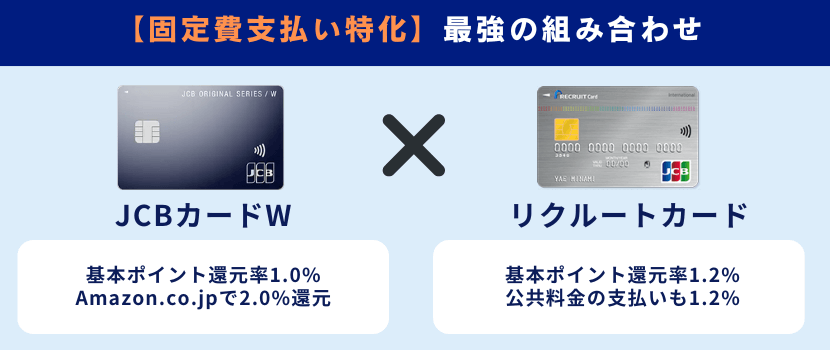

- 【固定費支払い特化】JCBカードW×リクルートカード~基本1.0%以上+固定費も高還元で取りこぼしなし

- 【通勤・交通費特化】ビックカメラSuicaカード×JCBカード W~定期券1.5%+Amazon2.0%還元

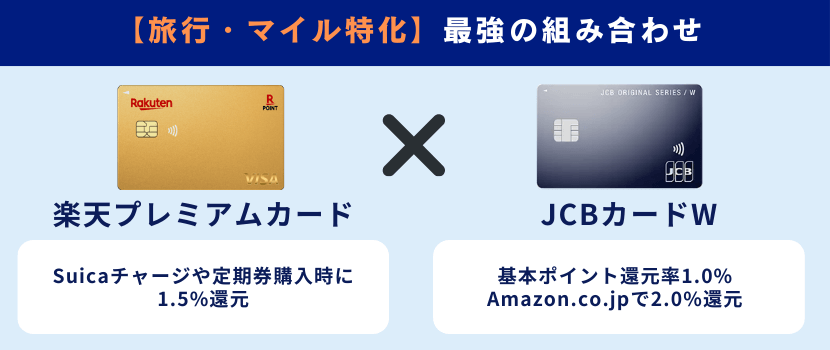

- 【旅行・マイル特化】楽天プレミアムカード×JCBカード W~プライオリティ・パス付帯+日常も高還元

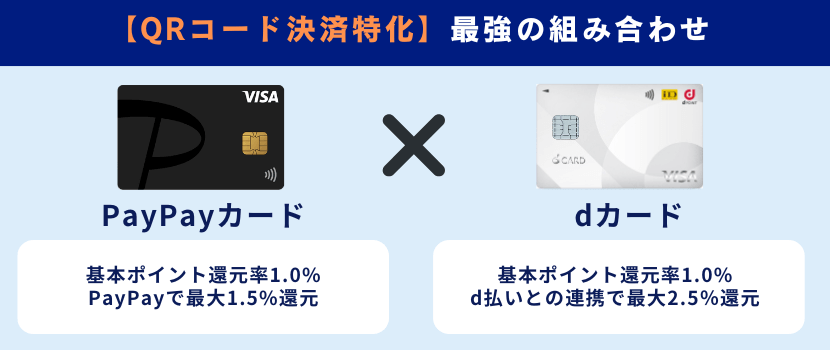

- 【QRコード決済特化】PayPayカード×dカード~PayPay5%+d払い1.5%でキャッシュレス最強

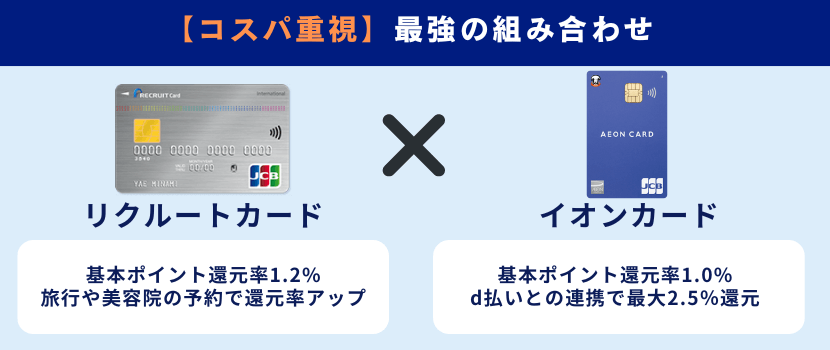

- 【コスパ重視】リクルートカード×イオンカード~基本1.2%+イオン系5%還元の最強節約

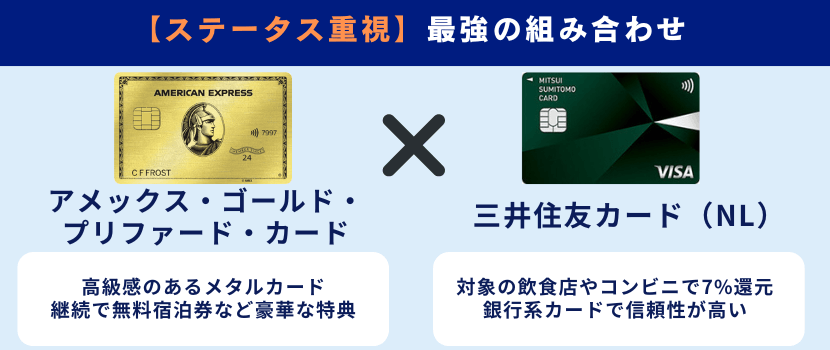

- 【ステータス重視】アメックス・ゴールド・プリファード・カード×三井住友カード(NL)~信頼の国際ブランド+コンビニ7%還元

- クレジットカード2枚持ちの選び方と使い分け

- 最強メインカード候補5選とおすすめサブカードも紹介!

- コスパ最強!ゴールドカード×一般カードのおすすめ組み合わせ3選

- 年代別・属性別の最強の2枚は?20代30代40代50代それぞれ紹介

- 【20代】JCBカードW×三井住友カード(NL)~39歳以下限定の高還元カードでAmazon.co.jp・コンビニを攻略

- 【30代】三井住友カード(NL)×楽天カード~子育て世帯に最適!日用品・ネット通販でポイント獲得

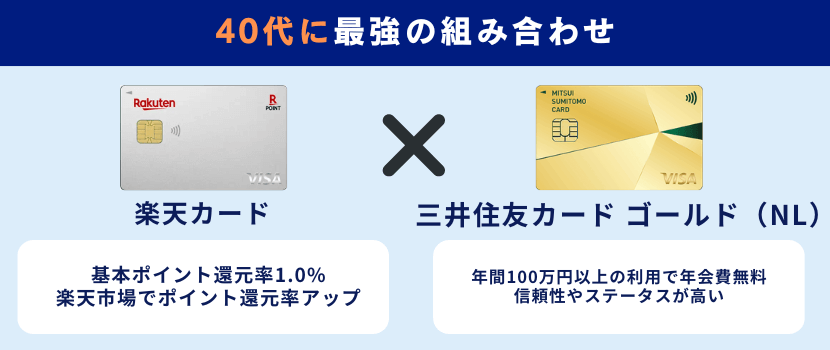

- 【40代】楽天カード×三井住友カード ゴールド(NL)~年100万円利用で年会費永年無料!初めてのゴールドカードに最適

- 【50代】楽天プレミアムカード×リクルートカード~旅行特典充実+基本1.2%還元で日常もお得

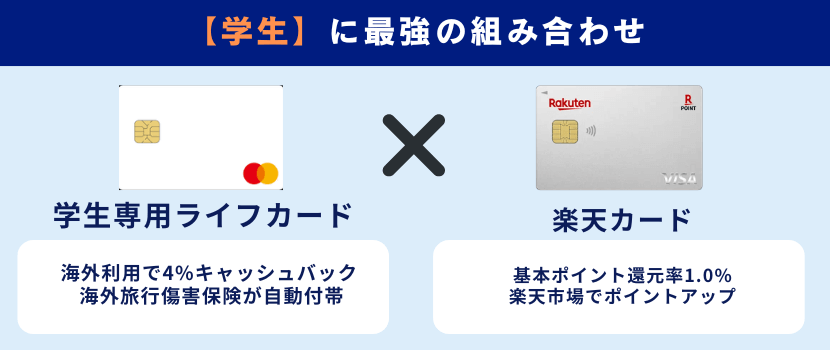

- 【学生】学生専用ライフカード×楽天カード~海外利用4%キャッシュバック+学生向けで作りやすく初心者にもぴったり

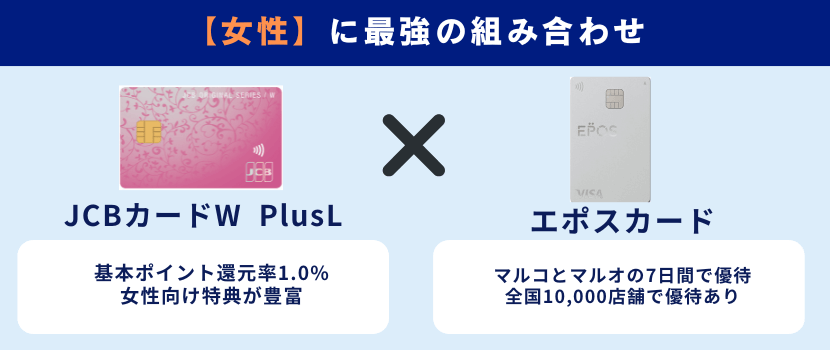

- 【女性】JCBカードW plus L×エポスカード~女性向け特典+全国10,000店舗の優待でお得に充実

- クレジットカードを2枚持ちする5つのメリット

- デメリットもある?クレジットカードを2枚持ちする際の注意点を3つ解説

- まとめ

- よくある質問

【2026年3月最新】迷ったらこれ!クレジットカード最強の2枚・目的別おすすめ組み合わせ

クレジットカードを2枚持ちする最大の目的は、1枚ではカバーしきれない「特定店舗での還元率アップ」と「ライフスタイルに合わせた特典」を両立させることです。

ここでは当編集部が厳選した最強の2枚の組み合わせを、目的別に紹介します。年会費無料のおすすめ2枚の組み合わせから、ステータスと実用性を兼ね備えた2枚まで様々な組み合わせを紹介するので、あなたにとっての最強を見つけてください。

| 最強の2枚の組み合わせ | こんな人におすすめ |

|---|---|

| JCBカードW×三井住友カード(NL) |

|

| 楽天カード×三井住友カード(NL) |

|

| PayPayカード×楽天カード |

|

| JCBカードW×リクルートカード |

|

| ビックカメラSuicaカード×JCBカードW |

|

| 楽天プレミアムカード×JCBカードW |

|

| PayPayカード×dカード |

|

| リクルートカード×イオンカード |

|

| アメックス・ゴールド・プリファード×三井住友カード(NL) |

|

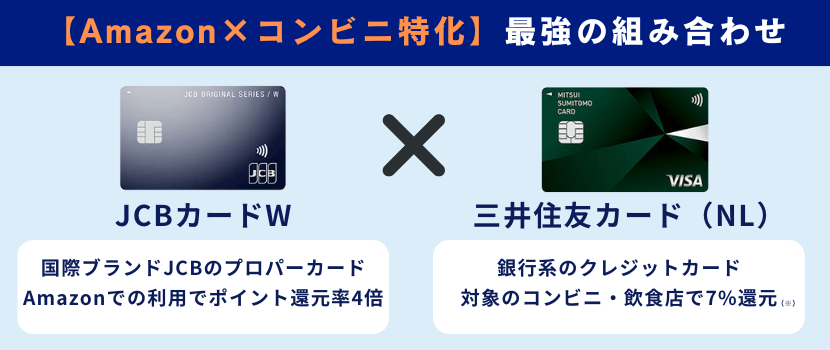

【Amazon.co.jp×コンビニ特化】JCBカードW×三井住友カード(NL)~最大10.5%還元の鉄板コンビ

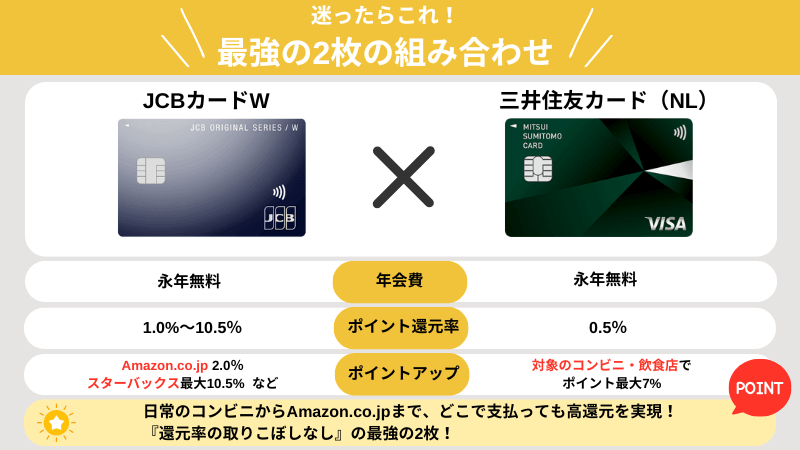

最初に紹介するクレジットカードおすすめの2枚の組み合わせは、「JCBカードW」と「三井住友カード(NL)」です。

この2枚は、Amazon.co.jp・コンビニ・飲食店といった日常利用でポイント還元を最大化しやすく、さらに国際ブランドを分けて持てる王道の組み合わせです。 年会費はどちらも無料のため、初めてクレジットカードを2枚持ちする人でも導入しやすい点も大きな魅力といえるでしょう。

| JCBカードW基本情報 | 三井住友カード(NL)基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 無料 | 無料 |

| ポイント還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 | 0.5% |

| ポイントアップ | Amazon.co.jp スターバックス セブン‐イレブン など | セブン‐イレブン ローソン マクドナルド ガスト など |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高2,000万円(利用付帯) 国内:なし ※旅行傷害保険を選べる保険に切替可能 |

| 追加カード | 家族カード:無料 ETCカード:無料 | 家族カード:無料 ETCカード:550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 国際ブランド | JCB | Visa / Mastercard® |

| 詳細 | 詳細へ | 詳細へ |

- 出典:JCBカードW公式サイト

- 出典:三井住友カード公式サイト

- 上記の情報は2026年3月の情報です。

JCBカードW×三井住友カード(NL)の2枚持ちのポイント

- Amazon.co.jp・スターバックス・コンビニ・飲食店を高還元でカバーできる

- 国際ブランドを分けて持てる

- 年会費無料で2枚持ちでき、コスト負担がない

- 三井住友カード(NL)の「選べる無料保険」で補償内容を調整できる

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

- スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

JCBカードWは、常時ポイント還元率1.0%と年会費無料カードの中でも高水準で、Amazon.co.jpやスターバックスなどの優待店では最大10.5%還元(※)が狙えます。 一方、三井住友カード(NL)は、対象のコンビニや飲食店でスマホのタッチ決済、モバイルオーダーを利用することで7%還元(※)となる点が強みです。

「ネット通販はJCBカードW」「コンビニ・外食は三井住友カード(NL)」と使い分けるだけで、日常の支払いが自然と高還元になるため、 2枚持ちの効果を実感しやすい組み合わせといえます。

JCBカードWと三井住友カード(NL)の付帯保険は、どちらも最高2,000万円の海外旅行傷害保険のみですが、三井住友カード(NL)には、希望によって好きな保険に切り替えできる「選べる無料保険」があります。

例えば、海外旅行傷害保険を「日常生活安心プラン」に変更すれば個人賠償責任保険が適用となり、「日常生活において他人にケガをさせた」「他人のものを壊した」といったトラブルの際に補償を受けられます。

JCBカードWで海外旅行傷害保険を、三井住友カード(NL)では個人賠償責任保険を利用すれば、付帯保険も充実します。

メインカードを常にポイント還元率1.0%のJCBカードWにすれば普段使いに加えAmazon.co.jpやスターバックスなどでも高還元で利用でき、サブカードとして特定のコンビニや飲食店でポイント還元率7%(※)になる三井住友カード(NL)を利用すれば、幅広い場所で高還元となるクレジットカード最強の2枚の組み合わせになるでしょう。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| Amazon・スターバックス | JCBカードW | Amazon.co.jpで常時2.0%還元、スターバックスでは最大10.5%還元。 |

| セブン‐イレブン・ローソン・ファミリーマート | 三井住友カード(NL) | スマホのタッチ決済、モバイルオーダーの利用で7%還元 |

| マクドナルド・ガスト等対象飲食店 | 三井住友カード(NL) | スマホのタッチ決済、モバイルオーダーの利用で7%還元。 |

| その他の日常利用 (スーパー・ドラッグストア・ネット通販等) | JCBカードW | 基本還元率1.0%で、どこで使っても高還元。メインカードとして日常のあらゆる支払いに対応 |

| 光熱費・通信費などの固定費 | JCBカードW | 基本還元率1.0%で、毎月確実に発生する固定費もポイント化。 |

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

Amazon.co.jp・スターバックス利用ならこれ!

39歳以下限定の高還元カード

コンビニなどで7%還元!

銀行系の安心感が魅力の1枚

【楽天経済圏ユーザー向け】楽天カード×三井住友カード(NL)~楽天市場3.0%+コンビニ7%のW取り

楽天ポイントを効率よく貯めたい「楽天経済圏」のユーザーにとって、最強の2枚の組み合わせとなるのが「楽天カード」と「三井住友カード(NL)」です。

この2枚持ち最大のメリットは、楽天カードが苦手とする「コンビニや飲食店での高還元率」を三井住友カード(NL)がカバーできる点にあります。楽天市場での買い物は楽天カード、街中でのランチやコンビニ決済は三井住友カード(NL)と使い分けることで、あらゆる支出から効率的にポイントを貯められます。

| 楽天カード基本情報 | 三井住友カード(NL)基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 永年無料 | 永年無料 |

| 基本還元率 | 1.0% | 0.5% |

| ポイントアップ | 楽天市場:3.0%~ 楽天ペイチャージ払い:1.5% 楽天トラベル:2.0% など | セブン‐イレブン・ローソン マクドナルド・サイゼリヤ ガスト・ドトールコーヒーショップ など対象店で7% |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高2,000万円(利用付帯) 国内:なし ※「選べる無料保険」に切替可能 |

| 追加カード | 家族カード:無料 ETCカード:550円(税込) ※会員ランクにより無料 | 家族カード:無料 ETCカード:550円(税込) ※年1回の利用で次年度無料 |

| 国際ブランド | Visa / Mastercard® / JCB / Amex | Visa / Mastercard® |

| 詳細 | 詳細へ | 詳細へ |

- 出典:楽天カード公式サイト

- 出典:三井住友カード公式サイト

- 上記の情報は2026年3月現在の情報です。

楽天カード×三井住友カード(NL)の2枚持ちのポイント

- 楽天市場でポイント3倍以上を維持しつつ、コンビニでも7%還元

- 楽天カードの弱点(コンビニ還元率1.0%)を三井住友カード(NL)がカバー

- 楽天ポイントとVポイントを効率よく貯めて、どちらも「SBI証券」や「楽天証券」の投資に回せる

- 年会費無料で、異なる「経済圏」のいいとこ取りができる

この2枚持ちの組み合わせなら楽天カードを「固定費や楽天市場」のメイン決済に、三井住友カード(NL)を「コンビニ・外食」のポイント専用として使い分けるのが最強です。

特に注目したいのが、貯まったポイントの使い道。楽天ポイントは楽天証券でのポイント投資に、三井住友カード(NL)で貯まるVポイントはSBI証券での投資信託の購入に充てることができます。この2枚持ちの組み合わせなら、日常の買い物を通じて2つの証券口座で資産形成をスピードアップさせることが可能になります。

具体的な運用のコツは、「基本の支払いやネット通販はすべて楽天カード。ただし、セブン-イレブン、ローソン、マクドナルド、サイゼリヤなどの対象店舗に入ったときだけ三井住友カード(NL)をスマホでかざす」というルールを決めるだけ。これだけで、楽天経済圏の恩恵を受けながら、特定のチェーン店で高還元率になる、最強の2枚が完成します。

ただし楽天カードは公共料金の支払いで還元率が下がるデメリットがあるため、公共料金の支払いは三井住友カード(NL)に設定するのがおすすめです。

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| 楽天市場での買い物 | 楽天カード | 楽天市場で常時3.0%以上還元。楽天SPU(スーパーポイントアッププログラム)と組み合わせれば、さらに還元率アップも可能 |

| 楽天ペイ・楽天トラベル | 楽天カード | 楽天ペイチャージ払いで1.5%、楽天トラベルで2.0%還元。楽天経済圏をフル活用してポイントをザクザク貯められる |

| セブン‐イレブン・ローソン・ファミリーマート | 三井住友カード(NL) | スマホのタッチ決済、モバイルオーダーの利用で7%還元。楽天カードの1.0%還元と比べ、7倍のポイントが貯まる |

| マクドナルド・サイゼリヤ・ガスト等対象飲食店 | 三井住友カード(NL) | スマホのタッチ決済、モバイルオーダーの利用で7%還元。ランチ・ディナーの外食費用を大幅にポイントバック |

| その他の日常利用 (スーパー・ドラッグストア・ネット通販等) | 楽天カード | 基本還元率1.0%で、どこで使っても高還元。メインカードとして日常のあらゆる支払いに対応 |

| 公共料金・通信費などの固定費 | 三井住友カード(NL) | 楽天カードは公共料金で還元率が下がるため、三井住友カード(NL)の0.5%還元の方がお得。 |

楽天経済圏の必須アイテム!

楽天市場で常にポイント3倍以上

コンビニなどで7%還元!

セキュリティも万全

【Yahoo!ショッピング×楽天市場】PayPayカード×楽天カード~二大ネットモール制覇で最大5%還元

「PayPayカード」と「楽天カード」は、ネットショップで高還元の最強の2枚。主にネットショップでお得にクレジットカードを使いたい人におすすめの組み合わせです。

| PayPayカード基本情報 | 楽天カード基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 永年無料 | 永年無料 |

| 基本還元率 | 最大1.5% | 1.0% |

| ポイントアップ | Yahoo!ショッピング:5.0% LOHACO:5.0% など(PayPay支払い含む) | 楽天市場:3.0%〜 SPU(楽天グループ優待) 5と0の付く日はポイント4倍 など |

| 旅行傷害保険 | 海外:なし 国内:なし | 海外:最高2,000万円(利用付帯) 国内:なし |

| 追加カード | 家族カード:無料 ETCカード:550円 | 家族カード:無料 ETCカード:550円 ※楽天会員ランク・ダイヤモンド会員、プラチナ会員は年会費無料 |

| 国際ブランド | Visa / Mastercard® / JCB | Visa / Mastercard® / JCB / Amex |

| 詳細 | 詳細へ | 詳細へ |

- 出典:PayPayカード公式サイト

- 出典:楽天カード公式サイト

- 上記の情報は2026年3月の情報です。

PayPayカード×楽天カードの2枚持ちのポイント

- Yahoo!ショッピングと楽天市場でそれぞれ高還元を受けられる

- 楽天カードの弱点(公共料金0.2%)をPayPayカードの還元率(1.0%)でカバーできる

- 基本還元率がどちらも1.0%以上と高く、メインカードとして併用しやすい

- 海外旅行傷害保険が必要なシーンだけ楽天カードを使い分けることが可能

PayPayカードと楽天カードは、どちらも基本還元率が1.0%を超える高スペックなクレジットカードであり、最強の2枚として人気があります。PayPayポイントと楽天ポイントは、貯めるだけでなく使う場所も多いポイントのため、ポイントの使いやすさの点からもおすすめの2枚持ちです。

この組み合わせを最大限に活かす使い方のコツは、固定費の支払いにあります。楽天カードは公共料金の支払いにおいて還元率が0.2%まで下がりますが、PayPayカードなら1.0%の還元率を維持して決済可能です。電気・ガス・水道といった公共料金の引き落とし先をPayPayカードに設定し、楽天市場や楽天ペイでの決済を楽天カードに集約すれば、最強の2枚の組み合わせになります。

PayPayカードはYahoo!ショッピングやLOHACOで最大5.0%還元、楽天カードは楽天市場で常時3.0%以上の還元と高還元。どちらのネットモールでも「その時にキャンペーンでお得な方」を選べる柔軟さが、ネットショッピング派にとってこのペアが最強となる理由です。

また、付帯保険の面でも相互にカバーし合えるのもメリット。PayPayカードには旅行傷害保険が付帯しませんが、楽天カードには最高2,000万円の海外旅行傷害保険(利用付帯)が備わっています。旅行代金を楽天カードで支払うという使い方をすることで、PayPay経済圏をメインにしている方でも安心して海外旅行を楽しむことができます。

この2枚の組み合わせなら、PayPayカードは「Yahoo!ショッピング・公共料金・PayPay決済はPayPayカード」、楽天カードは「楽天市場・楽天ペイは楽天カード」という使い方のルールを作るのがおすすめ。この2枚持ちによって、ネットショッピングから日常の固定費まで、ポイントの取りこぼしを最小限に抑えることができるでしょう。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| Yahoo!ショッピング・LOHACO | PayPayカード | 最大5.0%還元。日用品から家電まで、Yahoo!ショッピングでの買い物がすべて高還元に |

| 楽天市場での買い物 | 楽天カード | 常時3.0%以上還元。楽天SPUと組み合わせれば、さらに還元率アップも可能 |

| 公共料金(電気・ガス・水道) | PayPayカード | 1.0%還元を維持。楽天カードは公共料金で0.2%に下がるため、PayPayカードの方がお得 |

| 通信費(スマホ・ネット回線) | PayPayカード | 1.0%還元を維持。毎月確実に発生する固定費をポイント化できる |

| PayPay決済(コンビニ・飲食店等) | PayPayカード | PayPayカードからPayPayにチャージして決済すれば、最大1.5%還元 |

| 楽天ペイ・楽天トラベル | 楽天カード | 楽天ペイチャージ払いで1.5%、楽天トラベルで2.0%還元。楽天経済圏をフル活用してポイントをザクザク貯められる |

| 海外旅行の旅行代金 | 楽天カード | 最高2,000万円の海外旅行傷害保険(利用付帯)が適用される。PayPayカードには旅行保険がないため、楽天カードでカバー |

| その他の日常利用 (スーパー・ドラッグストア等) | 楽天カード | 基本還元率1.0%で、どこで使っても高還元。メインカードとして日常のあらゆる支払いに対応 |

Yahoo!ショッピングで最大5%!

公共料金もお得な高還元カード

楽天市場でポイント3倍以上!

楽天経済圏で最強カード

【固定費支払い特化】JCBカードW×リクルートカード~基本1.0%以上+固定費も高還元で取りこぼしなし

光熱費や通信費といった固定費の支払いでも、しっかりポイントを貯めたい方にとって、「JCBカードW」と「リクルートカード」の組み合わせは最強の2枚です。

この2枚持ち最大のメリットは、リクルートカードの基本還元率1.2%の高還元率と、JCBカードWのAmazon.co.jpなどの優待店舗を組み合わせることで、あらゆる支出で1.0%以上の還元率を維持できる点。多くのクレジットカードが基本還元率0.5%程度のなか、この2枚なら常に倍以上のポイントを獲得できます。

| JCBカードW基本情報 | リクルートカード基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 無料 | 無料 |

| ポイント還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 | 1.2% |

| ポイントアップ | Amazon.co.jp:2.0% スターバックス:最大10.5% セブン‐イレブン:1.5% など | じゃらん・ホットペッパー:3.2% ポンパレモール:4.2% など |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| 追加カード | 家族カード:無料 ETCカード:無料 | 家族カード:無料 ETCカード JCB:無料 Visa / Mastercard®:無料(新規発行手数料1,100円) |

| 国際ブランド | JCB | Visa / Mastercard® / JCB |

| 詳細 | 詳細へ | 詳細へ |

- 出典:JCBカードW公式サイト

- 出典:リクルートカード公式サイト

- 上記の情報は2026年3月の情報です。

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

- スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。

JCBカード W×リクルートカードの2枚持ちのポイント

- 国際ブランドを分けて持てるため、国内外の支払いを幅広くカバーできる

- どのお店で支払っても基本還元率1.0%以上と、ポイントの「取りこぼし」がなくなる

- 公共料金の支払いも、リクルートカードなら1.2%の高還元

- リクルートポイントはPontaポイントやdポイントに等価交換でき、使い道が豊富

- 国内外の旅行傷害保険を2枚の組み合わせでカバーできる

JCBカード Wは基本還元率1.0%、リクルートカードは1.2%といずれも高い還元率。そのため、特別なキャンペーンを意識しなくても、日常のあらゆる決済で自然にポイントが貯まっていくのが、この2枚持ちの強みです。

特に意識したい使い方は固定費の支払い。リクルートカードなら公共料金の支払いでも1.2%の還元率が維持されるため、毎月の固定費を支払うだけで他社カードを圧倒するポイントを獲得できます。

この組み合わせを最大限に活かす使い方のコツは、JCBカード WをAmazon.co.jpやスターバックスなどのパートナー店舗に、リクルートカードを公共料金やそれ以外の日常決済に充てるのが最強。店舗ごとに使い分けるだけで、ポイント還元率を高水準で維持できるでしょう。

また、JCBカードWは海外旅行傷害保険のみですが、リクルートカードには海外旅行傷害保険に加えて国内旅行傷害保険も付帯しています。国内旅行や出張が多い方にとっても、安心して使える組み合わせといえます。

加えてリクルートカードは、じゃらんの利用でポイント還元率が3.2%にアップする特典もあります。じゃらんで旅行を予約してリクルートカードで決済すれば、高還元を受けつつ手厚い保険も付帯するため、お得さと安心を両立したい旅行好きにはたまらない最強の2枚となります。

この2枚の組み合わせなら、「Amazon.co.jp・スターバックス・セブン-イレブンはJCBカード W」「光熱費・スマホ代・その他の買い物はリクルートカード」という使い分けがおすすめ。この2枚持ちによって、生活費のすべてを効率的にポイントへ変えることができるでしょう。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| Amazon.co.jp・スターバックス | JCBカードW | Amazon.co.jpで常時2.0%還元、スターバックスでは最大10.5%還元。 |

| 光熱費(電気・ガス・水道) | リクルートカード | 基本還元率1.2%で、毎月確実に発生する固定費をポイント化。年間で数千ポイント貯まる可能性も。 |

| 通信費(スマホ・ネット回線) | リクルートカード | 基本還元率1.2%で、毎月の通信費も高還元。 |

| 保険料(生命保険・自動車保険など) | リクルートカード | 基本還元率1.2%で、高額な保険料も高還元。年間保険料10万円なら1,200ポイント獲得 |

| じゃらん・ホットペッパー等リクルートサービス | リクルートカード | じゃらんnetで3.2%、ホットペッパーグルメ・ビューティーで3.2%、ポンパレモールで4.2%還元。旅行・グルメ・美容がお得に |

| その他の日常利用 (スーパー・ドラッグストア・ネット通販等) | リクルートカード | 基本還元率1.2%で、どこで使っても高還元。メインカードとして日常のあらゆる支払いに対応 |

| セブン‐イレブン | JCBカードW | 2.0%還元。リクルートカードの1.2%より高還元なため、セブン‐イレブンではJCBカードWがお得 |

※JCBカードWの還元率は交換商品により異なります

J-POINTパートナー店舗利用で

ポイント還元率アップ

常に1.2%の還元率

旅行傷害保険の付帯で旅行も安心

【通勤・交通費特化】ビックカメラSuicaカード×JCBカード W~定期券1.5%+Amazon2.0%還元

電車通勤・通学でSuicaを頻繁に利用する方にとって、「ビックカメラSuicaカード」と「JCBカードW」の組み合わせは、交通費とネット通販を両立できる最強の2枚です。

この2枚持ち最大のメリットは、ビックカメラSuicaカードでSuicaチャージや定期券購入時に1.5%還元を受けながら、JCBカードWでAmazon.co.jpやスターバックスでの高還元も得られる点。首都圏在住で電車移動が多く、かつネット通販もよく利用する方にとって、この組み合わせは日常の大部分をカバーできる最強の2枚持ちです。

| ビックカメラSuicaカード基本情報 | JCBカードW基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 524円 ※初年度無料 ※年1回の利用で次年度無料 | 永年無料 |

| 基本還元率 | 1.0% | 1.0% |

| ポイントアップ | Suicaチャージ・定期券:1.5% ビックカメラ利用:最大11.5% など | Amazon.co.jp:2.0% スターバックス:最大10.5% セブン‐イレブン:1.5% など |

| 旅行傷害保険 | 海外:最高500万円(利用付帯) 国内:最高1,000万円(利用付帯) | 海外:最高2,000万円(利用付帯) 国内:なし |

| 追加カード | 家族カード:なし ETCカード:524円(税込) | 家族カード:無料 ETCカード:無料 |

| 国際ブランド | Visa / JCB | JCB |

| 詳細 | 詳細へ | 詳細へ |

- 出典:ビックカメラSuicaカード公式サイト

- 出典:JCBカード W公式サイト

- 上記の情報は2026年3月の情報です。

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

- スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。

ビックカメラSuicaカード×JCBカード Wの2枚持ちのポイント

- Suicaへのチャージや定期券購入で1.5%還元と、交通費の節約に強い

- 多くのカードで還元対象外となるモバイルSuicaをビックカメラSuicaカードがカバー

- Amazon.co.jpやスターバックスなど、JCBの優待店舗で効率よく貯められる

- 実質年会費無料で2枚持ちでき、移動から買い物まで高還元を維持できる

この2枚持ちはビックカメラSuicaカードはSuica利用・交通費用に、JCBカード WはAmazon.co.jp・日常の買い物のメインとして使い分けるのが、ポイントを最大化する使い方です。

この組み合わせを最大限に活かす使い方のコツは、モバイルSuicaの活用です。ビックカメラSuicaカードからモバイルSuicaにチャージすれば1.5%還元を受けられ、さらにSuica決済でJRE POINTが貯まる店舗(NewDays、駅ナカ自販機など)では追加でポイントが貯まります。通勤・通学だけでなく、コンビニや自販機での少額決済もすべてポイント化できるのが、この2枚持ちの強みです。

また、ビックカメラSuicaカードには年会費無料カードでは珍しい国内旅行傷害保険が付帯しています。JCBカード Wにはない国内旅行の補償をカバーできるため、出張や国内旅行が多い方にとっても、この2枚は最強の組合せとなるでしょう。

交通費1.5%還元!

Suicaユーザー必携の1枚

Amazon.co.jp・スターバックス利用ならこれ!

39歳以下限定の高還元カード

【旅行・マイル特化】楽天プレミアムカード×JCBカード W~プライオリティ・パス付帯+日常も高還元

旅行時の特典を重視しつつ、日常の還元率も落としたくないという方に適した最強の2枚が、「楽天プレミアムカード」と「JCBカード W」です。

このクレジットカードの2枚持ちは、年会費以上の価値がある旅行特典を楽天プレミアムカードで確保し、日常の細かな買い物はJCBカード Wで効率よくポイントを貯めるという使い分けが基本です。2枚を併用することで、旅行と普段の生活の両面をバランスよくカバーできます。

| 楽天プレミアムカード 基本情報 | JCBカード W基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 11,000円 | 永年無料 |

| 基本還元率 | 1.0% | 1.0% |

| ポイントアップ | 楽天市場:5.0%〜 楽天トラベル:2.0% 選べるサービス利用:+1.0% など | Amazon.co.jp:2.0% スターバックス:最大10.5% セブン‐イレブン:1.5% など |

| 旅行傷害保険 | 海外:最高5,000万円(自動・利用付帯) 国内:最高5,000万円(自動付帯) | 海外:最高2,000万円(利用付帯) 国内:なし |

| 追加カード | 家族カード:550円 ETCカード:無料 | 家族カード:無料 ETCカード:無料 |

| 国際ブランド | Visa / Mastercard® / JCB / Amex | JCB |

| 詳細 | 詳細へ | 詳細へ |

- 出典:楽天プレミアムカード公式サイト

- 出典:JCBカード W公式サイト

- 上記の情報は2026年3月の情報です。

楽天プレミアムカード×JCBカード Wの2枚持ちのポイント

- 世界中の空港ラウンジが使えるプライオリティ・パスを低コストで維持できる

- 楽天市場とAmazon.co.jpの両方で高還元を受けられる

- 楽天市場で5.0%以上、楽天トラベルで3.0%還元と旅行予約でもポイントがザクザク貯まる

- 最高5,000万円の手厚い旅行傷害保険を楽天プレミアムカードで確保できる

楽天プレミアムカードとJCBカードWは、旅行特化と日常使いを両立した最強の組み合わせです。楽天プレミアムカードは年会費11,000円(税込)かかりますが、プライオリティ・パスの年会費が無料になるため、年2回以上海外旅行に行く方なら十分に元が取れます。

また、楽天プレミアムカードには「楽天市場コース」「トラベルコース」「エンタメコース」の3つから選べる優待コースがあり、トラベルコースを選択すれば楽天トラベルで3.0%還元を受けられます。海外旅行のホテル予約や航空券購入を楽天トラベルで行えば、旅行代金の3.0%がポイント還元されるため、年間20万円の旅行費用なら6,000ポイント獲得できます。

一方、JCBカードWは年会費永年無料で、Amazon.co.jp2.0%、スターバックス最大10.5%還元。「旅行関連は楽天プレミアムカード、日常利用はJCBカードW」と使い分けることで、年会費負担を最小限に抑えながら、あらゆるシーンで高還元になります。

さらに、楽天プレミアムカードは誕生月に楽天市場・楽天ブックスでポイント+1倍になる特典もあります。誕生月にまとめ買いをすれば、通常5.0%還元が6.0%還元にアップ。年間10万円の買い物なら6,000ポイント獲得できるため、誕生月を狙って大型購入をするのもおすすめの使い方です。

この2枚の組み合わせなら、「旅行予約・楽天市場は楽天プレミアムカード、Amazon.co.jp・スターバックス・その他日常利用はJCBカードW」という使い分けがおすすめ。この2枚持ちによって、海外旅行の快適性と日常の高還元を両立した最強の2枚が完成します。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| 海外旅行の航空券・ホテル予約 | 楽天プレミアムカード | 楽天トラベルで3.0%還元。さらに海外旅行傷害保険(最高5,000万円)が適用され、プライオリティ・パスで空港ラウンジも無料利用可能 |

| 楽天市場での買い物 | 楽天プレミアムカード | 常時5.0%以上還元。楽天SPU(スーパーポイントアッププログラム)と組み合わせれば、さらに還元率アップ。誕生月なら+1%で6.0%還元に |

| Amazon.co.jp・スターバックス | JCBカードW | Amazon.co.jpで2.0%還元、スターバックスでは最大10.5%還元。 |

| 空港ラウンジ利用 | 楽天プレミアムカード | プライオリティ・パスで世界1,800ヶ所以上の空港ラウンジを無料利用。 |

| 楽天ペイ・楽天トラベル | 楽天プレミアムカード | 楽天ペイチャージ払いで1.5%、楽天トラベルで3.0%還元。楽天経済圏をフル活用してポイントをザクザク貯められる |

| その他の日常利用 (スーパー・ドラッグストア・ネット通販等) | JCBカードW | 基本還元率1.0%で、どこで使っても高還元。メインカードとして日常のあらゆる支払いに対応 |

| セブン‐イレブン | JCBカードW | 2.0%還元。コンビニでの少額決済もポイントが貯まる |

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

- スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。

- JCBカードWの還元率は交換商品により異なります。

プライオリティ・パス付帯!

楽天市場・旅行でポイントアップ

39歳以下限定の高還元カード

JCBカード W 公式サイトはこちら【QRコード決済特化】PayPayカード×dカード~PayPay5%+d払い1.5%でキャッシュレス最強

スマホ決済をメインに使い、キャッシュレス生活を送りたい方にとって、「PayPayカード」と「dカード」の組み合わせは、QRコード決済で最強の2枚です。

この2枚持ち最大のメリットは、PayPayとd払いという2大QRコード決済サービスをそれぞれ高還元率で利用できる点。PayPayカードはPayPay残高チャージと決済で最大1.5%還元、dカードはd払い連携で最大2.5%還元。コンビニ・飲食店・ドラッグストアなど、日常のあらゆる店舗でスマホをかざすだけで高還元を受けられます。

| PayPayカード 基本情報 | dカード 基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 永年無料 | 永年無料 |

| 基本還元率 | 最大1.5% | 1.0% |

| ポイントアップ | Yahoo!ショッピング:5.0% LOHACO:5.0% PayPayステップ条件達成で還元率上昇 など | d払い連携:最大1.5%〜 dカード特約店:2.0%〜4.0% dポイント加盟店での提示:+0.5%〜1.0% など |

| 旅行傷害保険 | なし | なし(29歳以下は一部付帯あり) |

| 追加カード | 家族カード:無料 ETCカード:550円 | 家族カード:無料 ETCカード:無料(年1回利用時) |

| 国際ブランド | Visa / Mastercard® / JCB | Visa / Mastercard® |

| 詳細 | 詳細へ | 詳細へ |

- 出典:PayPayカード公式サイト

- 出典:dカード公式サイト

- 上記の情報は2026年3月の情報です。

PayPayカード×dカードの2枚持ちのポイント

- PayPayとd払いの2大QRコード決済サービスを高還元で使い分けられる

- PayPayカードはPayPay残高チャージ+決済で最大1.5%、dカードはd払い連携で最大2.5%還元

- どちらも年会費無料で、キャンペーンを活用すれば還元率がさらにアップ

- ソフトバンク・ワイモバイルユーザーはPayPayで、ドコモユーザーはd払いで追加特典

PayPayカードとdカードは、どちらも年会費無料で基本還元率が1.0%のクレジットカード。

PayPayカードは、PayPay残高へのチャージができる唯一のクレカで、PayPay残高にチャージし、PayPay加盟店で決済すれば、合計最大1.5%還元になります。さらに、PayPayステップを達成すれば、還元率がさらに上がる可能性もあります。

一方、dカードはd払いと連携可能。d払いの支払い方法に設定すれば、dカード決済分1.0%+d払い利用分0.5%~1.5%で、合計最大2.5%還元に。特にd払いはキャンペーンが豊富で、「金曜・土曜は+3%」「対象店舗で+10%」といった大型キャンペーンが頻繁に開催されるため、タイミングを狙えば還元率が大幅にアップします。

この組み合わせを最大限に活かす使い方は、「店舗ごとにPayPayとd払いを使い分ける」ことです。例えば、PayPayが使える店舗(ファミリーマート、吉野家、ガスト、ビックカメラなど)ではPayPayカード経由でPayPay決済、d払いが使える店舗(ローソン、マツモトキヨシ、高島屋など)ではdカード経由でd払い決済という使い分けをすれば、ほぼすべての店舗で1.5%~2.5%の高還元を受けられます。

また、ソフトバンク・ワイモバイルユーザーならPayPayで追加特典、ドコモユーザーならd払いで追加特典を受けられるため、キャリアに応じてメインカードを決めるのもおすすめです。

付帯特典の面でも、dカードには「dカードケータイ補償」や「お買い物あんしん保険」が付帯しており、日常使いでも安心です。

この2枚の組み合わせなら、「PayPay加盟店はPayPayカード経由でPayPay決済、d払い加盟店はdカード経由でd払い決済」という使い方がおすすめ。この2枚持ちによって、スマホ決済のキャンペーンを取りこぼさず、キャッシュレス生活で最強の2枚が完成します。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| PayPay加盟店 (ファミリーマート、吉野家、ガスト等) | PayPayカード | PayPayカードからPayPay残高にチャージ(1.0%)+PayPay決済(最大0.5%)で合計最大1.5%還元。PayPayステップ達成でさらにアップ |

| d払い加盟店 (ローソン、マツモトキヨシ、高島屋等) | dカード | dカード決済分1.0%+d払い利用分0.5%~1.5%で合計最大2.5%還元。d払いキャンペーンでさらに還元率アップも |

| Yahoo!ショッピング・LOHACO | PayPayカード | 最大5.0%還元。日用品から家電まで、Yahoo!ショッピングでの買い物がすべて高還元に |

| dカード特約店 (スターバックス、マツモトキヨシ等) | dカード | 最大4.0%還元。特約店では通常1.0%に加えて特約店ポイントが上乗せされる |

| ネット通販 (Amazon、楽天市場等) | dカード | dカードポイントモール経由で最大10.5倍還元。ネット通販を経由するだけでポイントが大幅アップ |

| その他の日常利用 (スーパー、ドラッグストア等) | PayPayカードまたはdカード | どちらも基本還元率1.0%。PayPayが使える店舗ならPayPayカード、d払いが使える店舗ならdカードを選択 |

| キャンペーン期間中 | キャンペーン対象のカード | PayPayジャンボ、d払いお買い物ラリーなど、その時々のキャンペーンでお得な方を選択。2枚持ちなら取りこぼしなし |

Yahoo!ショッピングで最大5%!

公共料金もお得な高還元カード

特約店でポイントアップ!

ケータイ補償も付帯するドコモの1枚

【コスパ重視】リクルートカード×イオンカード~基本1.2%+イオン系5%還元の最強節約

日々の生活費を徹底的に抑えたいコスパ重視派にとって、「リクルートカード」と「イオンカード」の組み合わせは、基本還元率の高さと割引優待を両立できる最強の2枚です。

この2枚持ち最大のメリットは、リクルートカードの基本還元率1.2%と、イオンカードのイオングループ店舗での5%OFF優待を組み合わせることで、どこで使っても高還元、イオン系列店では圧倒的な割引を受けられる点。スーパーでの日用品購入が多い方や、節約を重視する方にとって、この組み合わせは年間数万円の節約を目指せる最強の2枚持ちです。

| リクルートカード 基本情報 | イオンカードセレクト 基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 永年無料 | 永年無料 |

| 基本還元率 | 1.2% | 0.5% |

| ポイントアップ・優待 | ホットペッパービューティー:3.2% じゃらん:3.2% ポンパレモール:4.2% など | お客さま感謝デー:5%OFF イオングループ対象店:1.0% イオンシネマ:映画料金優待 など |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) | なし(ショッピングセーフティ保険あり) |

| 追加カード | 家族カード:無料 ETCカード:無料(※) ※JCB以外は発行手数料あり | 家族カード:無料 ETCカード:無料 |

| 国際ブランド | Visa / Mastercard® / JCB | Visa / Mastercard® / JCB |

| 詳細 | 詳細へ | 詳細へ |

- 出典:リクルートカード公式サイト

- 出典:イオンカード公式サイト

- 上記の情報は2026年3月の情報です。

リクルートカード×イオンカードの2枚持ちのポイント

- リクルートカードの基本還元率1.2%で、どこで使っても高還元を維持

- イオンカードでイオン系列店(イオン、マックスバリュ、ミニストップ等)で毎月20日・30日に5%OFF

- どちらも年会費永年無料で、コスト負担ゼロ

- 公共料金の支払いもリクルートカードなら1.2%を維持できる

- イオンの「お客さま感謝デー」で5%OFFの恩恵をサブカードとして賢く受けられる

リクルートカードとイオンカードは、どちらも年会費無料で節約志向の方に最適なクレジットカードです。リクルートカードは基本還元率1.2%という年会費無料カードの中ではトップクラスの高還元率を誇り、どこで使っても確実にポイントが貯まります。一方、イオンカードは毎月20日・30日の「お客さま感謝デー」にイオン系列店で5%OFFという割引優待があり、日用品・食料品の購入で大きな節約になります。

この組み合わせを活かす使い方のコツは、「イオン系列店は20日・30日にイオンカードで5%OFF、それ以外はすべてリクルートカードで1.2%還元」という方法。例えば、月に3万円の食料品・日用品をイオンで購入する場合、毎月20日・30日にまとめ買いをすれば、5%OFF(1,500円割引)×12ヶ月で年間18,000円の節約に。さらに、それ以外の買い物をリクルートカードで行えば、年間で数千ポイントを追加で獲得できます。

さらにイオンカードは、毎月10日は「ときめきWポイントデー」でポイント5倍、イオンシネマでは映画チケットが一般料金から300円割引、さらに55歳以上の方は毎月15日の「G.G感謝デー」でも5%OFFになるなど、特典が豊富。イオングループの対象店舗を日常的に利用する方にとって、イオンカードは必須の1枚といえます。

一方、リクルートカードは基本還元率1.2%に加えて、じゃらんnet、ホットペッパーグルメ・ビューティー、ポンパレモールといったリクルートサービスで還元率がさらにアップ。旅行予約や美容院・飲食店の予約でもポイントがザクザク貯まるため、イオン以外の支出もしっかりポイントを貯められます。

この2枚の組み合わせなら、「イオン系列店の20日・30日はイオンカードで5%OFF、それ以外のすべての支払いはリクルートカードで1.2%還元」という使い方がおすすめ。この2枚持ちの組み合わせなら、日常の生活費を徹底的に節約しながら、ポイントも確実に貯められる最強の2枚となります。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| イオン系列店での買い物 (毎月20日・30日) | イオンカード | 5%OFF。食料品・日用品のまとめ買いに最適 |

| イオン系列店での買い物 (毎月10日) | イオンカード | ポイント5倍。20日・30日以外でイオンを利用する場合は10日を狙う |

| イオンシネマで映画鑑賞 | イオンカード | 一般料金から300円割引(同伴者1名まで)。 |

| じゃらん・ホットペッパー等リクルートサービス | リクルートカード | じゃらんnetで3.2%、ホットペッパーグルメ・ビューティーで3.2%、ポンパレモールで4.2%還元。旅行・グルメ・美容がお得に |

| 光熱費・通信費などの固定費 | リクルートカード | 基本還元率1.2%で、毎月確実に発生する固定費をポイント化。 |

| その他の日常利用 (スーパー、ドラッグストア、ネット通販等) | リクルートカード | 基本還元率1.2%で、どこで使っても高還元。メインカードとして日常のあらゆる支払いに対応 |

| 55歳以上の方のイオン系列店 (毎月15日) | イオンカード | G.G感謝デーで5%OFF。55歳以上なら15日・20日・30日の月3回、5%OFFを受けられる |

常に1.2%の還元率!

公共料金もお得な高還元カード

イオンで5%OFF優待!

主婦・主夫層に必須の節約カード

【ステータス重視】アメックス・ゴールド・プリファード・カード×三井住友カード(NL)~信頼の国際ブランド+コンビニ7%還元

高級感のあるカードを持ちたい方や、ステータス性と実用性を両立させたい方にとって、「アメリカン・エキスプレス®・ゴールド・プリファード・カード」と「三井住友カード(NL)」の組み合わせは、ステータスと高還元を両立できる最強の2枚です。

この2枚持ち最大のメリットは、アメックス・ゴールド・プリファード・カードのメタル製カードによる圧倒的なステータス性と豪華な旅行特典に三井住友カード(NL)のコンビニ・飲食店での7%還元という実用性を組み合わせることで、特別なシーンではステータスカード、日常ではコスパ重視と使い分けられること。ビジネスシーンやレストランでの食事ではアメックスでスマートに、コンビニや日常利用では三井住友カード(NL)で賢く節約という、大人の2枚使いが可能です。

| アメックス・ゴールド・プリファード・カード 基本情報 | 三井住友カード(NL) 基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 39,600円 | 永年無料 |

| ポイント還元率 | 1.0% | 0.5% |

| 主な特典・優待 | フリー・ステイ・ギフト(継続特典) トラベル・クレジット(1万円分) プライオリティ・パス(年2回無料) など | セブン-イレブン・ローソン マクドナルド・サイゼリヤ など対象店で7.0% SBI証券でのクレカ積立 など |

| 旅行傷害保険 | 海外:最高1億円(利用付帯) 国内:最高5,000万円(利用付帯) | 海外:最高2,000万円(利用付帯) 国内:なし |

| 追加カード | 家族カード:2枚まで無料(3枚目以降:19,800円) ETCカード:無料(新規発行手数料935円) | 家族カード:無料 ETCカード:550円(年1回利用で無料) |

| 国際ブランド | American Express | Visa / Mastercard® |

| 詳細 | 詳細へ | 詳細へ |

- 出典:アメリカン・エキスプレス・ゴールド・プリファード・カード公式サイト

- 出典:三井住友カード公式サイト

- 上記の情報は2026年3月現在の情報です。

アメックス・ゴールド・プリファード・カード×三井住友カード(NL)の2枚持ちのポイント

- 高級感のあるメタル製カードを所有する満足感と、銀行系カードの信頼を両立できる

- 対象レストラン・ホテル・旅行サイトで3.0%還元、継続特典で無料宿泊も

- 三井住友カード(NL)のスマホタッチ決済、モバイルオーダーの利用で、コンビニ等の還元率を7%まで高められる

- 海外旅行傷害保険やスマートフォン・プロテクションなど、充実した補償内容で日常の不安をカバーできる

アメックス・ゴールド・プリファード・カードと三井住友カード(NL)は、ステータス性と実用性を使い分けられる組み合わせ。アメックス・ゴールド・プリファード・カードは年会費39,600円(税込)と高額ですが、メタル製カードという圧倒的な存在感と、レストラン・ホテル・旅行での豪華な特典が付帯しています。ビジネスシーンや接待、高級レストランでの支払い時に、このカードを提示するだけでできる大人を演出できます。

アメックス・ゴールド・プリファード・カードの最大の魅力は、対象加盟店で3.0%還元という高還元率。さらに、年間200万円以上利用すると、ザ・ホテル・コレクションの国内対象ホテルで1泊2名様分の無料宿泊特典が付与されるため、旅行好きの方なら年会費以上の価値を得られます。

また、アメックス・ゴールド・プリファード・カードには国内外の空港ラウンジが無料で利用できる特典に加えて、プライオリティ・パスが年2回まで無料で利用できます。出張や旅行が多い方にとって、空港での待ち時間を快適に過ごせるのは大きなメリットです。

一方、三井住友カード(NL)は年会費永年無料で、セブン‐イレブン・ローソン・ファミリーマート、マクドナルド・ガストなど対象店舗でスマホのタッチ決済、モバイルオーダーを利用すれば7%還元を受けられます。アメックス・ゴールド・プリファード・カードは高級レストランやホテルでは3.0%還元と高還元ですが、コンビニでは1.0%還元。そこを三井住友カード(NL)でカバーすることで、「特別なシーンはアメックス、日常はNL」という使い分けが可能になります。

この組み合わせを最大限に活かす使い方のコツは、「見せる場面」と「実用性」の使い分けです。取引先との接待、高級レストランでのデート、ホテルのチェックイン時など、「カードを見せる場面」ではアメックス・ゴールド・プリファード・カードのメタル製カードを使い、コンビニや普段のランチなど「実用性重視の場面」では三井住友カード(NL)を使う。この使い分けができるのが、この2枚持ちの最大の魅力です。

さらに、アメックス・ゴールド・プリファード・カードで貯まるメンバーシップ・リワード・ポイントは、ANAマイル、JALマイル、楽天ポイント、Amazonポイントなど、さまざまなポイントやマイルに交換可能。特に航空マイルへの交換レートが良く、旅行好きの方にとって大きなメリットです。

この2枚の組み合わせなら、「レストラン・ホテル・旅行・高額商品購入はアメックス・ゴールド・プリファード、コンビニ・飲食店・日常利用は三井住友カード(NL)」という使い分けがおすすめ。この2枚持ちによって、ステータス性と実用性を両立した、大人の最強の2枚が完成します。

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| 高級レストラン・接待 | アメックス・ゴールド・プリファード・カード | 3.0%還元+メタル製カードでステータス性を演出。ビジネスシーンや特別な日の食事に最適 |

| ホテル宿泊・旅行予約 | アメックス・ゴールド・プリファード・カード | 3.0%還元+年間200万円以上利用で無料宿泊特典。アメリカン・エキスプレス・トラベルでも3.0%還元 |

| 空港ラウンジ利用 | アメックス・ゴールド・プリファード・カード | 国内外1,400ヶ所以上の空港ラウンジが無料。プライオリティ・パスも年2回無料で、旅行や出張時の待ち時間が快適に |

| 高額商品購入 (家電、ブランド品等) | アメックス・ゴールド・プリファード・カード | ショッピング・プロテクション(年間500万円まで)が付帯。購入後90日以内の破損・盗難を補償 |

| セブン‐イレブン・ローソン・ファミリーマート | 三井住友カード(NL) | スマホのタッチ決済、モバイルオーダーの利用で7%還元。毎日のコンビニ利用が年間8,000pt以上の獲得源になる |

| マクドナルド・ガスト等対象飲食店 | 三井住友カード(NL) | スマホのタッチ決済、モバイルオーダーの利用で7%還元。普段のランチや外食費用を大幅にポイントバック |

| その他の日常利用 (スーパー、ドラッグストア等) | 三井住友カード(NL) | 日常利用に決済を集約して、ランクアップを目指す |

| 海外旅行の航空券・ホテル代 | アメックス・ゴールド・プリファード・カード | 海外旅行傷害保険が最高1億円(利用付帯)。手厚い補償で安心して旅行を楽しめる |

圧倒的なステータスと特典!

メタルカードで豪華な1枚

対象店舗で7%還元!

コンビニ・外食でお得な年会費無料カード

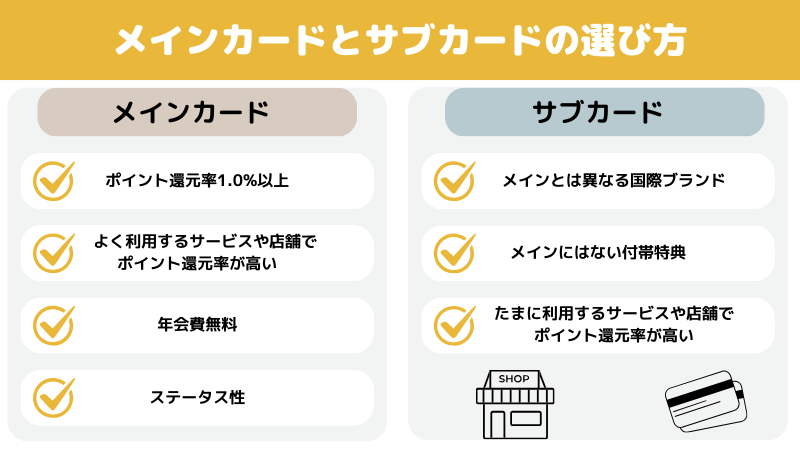

クレジットカード2枚持ちの選び方と使い分け

クレジットカードを2枚持ちする際、適当に選んでしまうと「結局1枚しか使わない」「ポイントが分散して貯まらない」といった失敗をしがちです。最強の2枚を作るには、以下4つの基本ルールを押さえましょう。

- 国際ブランドを分ける

- 経済圏で分ける

- 利用シーンで分ける

- メインカードとサブカードの役割を決める

それぞれ詳しく解説します。

①国際ブランドを分ける

クレジットカードを2枚持ちする場合、最強の2枚を作るためにはそれぞれ別の国際ブランドを選びましょう。

同じ国際ブランドのクレジットカードを2枚持ちしていても、対応していない店舗では2枚とも利用できません。別の国際ブランドのクレジットカードを2枚持ちすれば、1枚が国際ブランドに対応していない場合でも、もう1枚のクレジットカードが対応していれば利用できます。

例えば、海外ではJCBに対応していない店舗が多いため、VisaやMastercard®のクレジットカードを追加で1枚作っておくと利用できる場所が増えるでしょう。

国際ブランドを分けることで、国内外のほぼすべての店舗で支払いが可能になり、「カードが使えない」というトラブルを防げます。

②経済圏で分ける

クレジットカードを2枚持ちする際、「経済圏」を意識して選ぶことで、ポイント還元を最大化できます。経済圏とは、楽天・PayPay・ドコモ・auなど、同じグループのサービスを利用することでポイントが貯まりやすくなる仕組みのことです。

例えば、楽天経済圏(楽天市場・楽天モバイル・楽天トラベル・楽天ペイなど)を利用している方は、楽天カードが必須。しかし、楽天カードだけでは、コンビニや他のネットモールでの還元率が低くなります。そこで、PayPay経済圏(Yahoo!ショッピング・PayPay・LOHACO)をカバーするPayPayカードや、コンビニで7%還元の三井住友カード(NL)を2枚目に持つことで、複数の経済圏を横断してポイントを貯められます。

経済圏別のおすすめ組み合わせ

- 楽天経済圏 × PayPay経済圏:楽天カード × PayPayカード(楽天市場3.0% + Yahoo!ショッピング5.0%)

- 楽天経済圏 × コンビニ特化:楽天カード × 三井住友カード(NL)(楽天市場3.0% + コンビニ7%)

- ドコモ経済圏 × PayPay経済圏:dカード × PayPayカード(d払い最大2.5% + PayPay最大1.5%)

経済圏を分けることで、「楽天市場は楽天カード、Yahoo!ショッピングはPayPayカード」という使い分けができ、ネットショッピングでの取りこぼしがなくなります。

なお、経済圏を分けるならポイントを貯めやすいだけでなく、ポイントの使いやすさもセットで確認すると、ポイントが貯まるだけになりません。最強の2枚クレジットカードを選びなら、ポイントの使い道も併せて確認しましょう。

③利用シーンで分ける

クレジットカードを2枚持ちする際、「利用シーン」で使い分けることで、あらゆる支出を高還元でカバーできます。

例えば、以下のような使い分けが可能です。

| 利用シーン | おすすめカード | 還元率・メリット |

|---|---|---|

| Amazon.co.jp・ネット通販 | JCBカードW | Amazon.co.jp 2.0%還元 |

| コンビニ・飲食店 | 三井住友カード(NL) | 7%還元 |

| 楽天市場 | 楽天カード | 3.0%以上還元 |

| Yahoo!ショッピング | PayPayカード | 最大5.0%還元 |

| 固定費(光熱費・通信費) | リクルートカード | 1.2%還元 |

| 交通費・定期券 | ビックカメラSuicaカード | 1.5%還元 |

| 旅行・ホテル予約 | 楽天プレミアムカード アメックス・ゴールド・プリファード・カード | 3.0%還元+空港ラウンジ無料 |

| イオン系列店 | イオンカード | 毎月20日・30日に5%OFF |

このように、利用シーンごとに最適なカードを使い分けることで、すべての支出で高還元に。まずは、クレジットカードを利用したいシーンを考えて、それぞれ別のクレジットカードを組み合わせれば、最強の2枚が完成するでしょう。

利用シーン別のおすすめ組み合わせ例

- Amazon.co.jp×コンビニ特化:JCBカードW × 三井住友カード(NL)

- ネット通販×固定費特化:楽天カード × リクルートカード

- 通勤×ネット通販特化:ビックカメラSuicaカード × JCBカードW

- 旅行×日常利用特化:楽天プレミアムカード × JCBカードW

④メインカードとサブカードの役割を決める

クレジットカードを2枚持ちする場合は、メインカードとサブカードを決めましょう。メインカードをまず選び、それを補うサブカードを選べば失敗も減るでしょう。

例えば、メインカードに三井住友カード(NL)を選んだ場合、コンビニや飲食店で7%還元(※)という大きなメリットがあります。ただし、通常のポイント還元率は0.5%と低めなので、どこでも1.0%還元の楽天カードをサブカードとして組み合わせることで、ポイント還元率を底上げできます。さらに、三井住友カード(NL)は年間利用額が100万円以上になると、「三井住友カード ゴールド(NL)」にランクアップできる可能性もあるため、メインカードとして使う価値があります。

また、メインカードに楽天カードを選んだ場合、楽天市場でのポイント還元率が高くなるメリットがありますが、公共料金の支払いでは還元率が0.2%と低いデメリットもあります。そこで、公共料金の支払いでも1.0%の還元が得られるJCBカードWをサブカードとして持つことで、無駄なくポイントを貯めることができます。

このように、クレジットカードを2枚持ちする際は、メインカードの弱点をカバーするサブカードを選ぶことが重要です。

またクレジットカードを2枚持つ場合、同じカードを2枚持とうと考える方もいるかもしれません。同一カードを2枚持ちする場合、国際ブランドを分けることはできますが、ポイント還元率や特典、付帯保険などは同じままなので、組み合わせのメリットが少なくなります。そのため、クレジットカードを2枚持ちする場合は、同一カードの2枚持ちではなく、メインカードとは別のクレジットカードを2枚目に選ぶのがおすすめです。

普段使いでポイントを貯めたい、旅行の時に便利なカードが欲しいなど、クレジットカードを利用する目的によって、メリットやデメリットを比較すると良いでしょう。

メインカードの選び方

メインカードは、「基本還元率が1.0%以上」かつ「年会費無料」のカードを選ぶのがおすすめです。毎日の支払いで使うため、どこで使っても高還元であることが重要です。

メインカードにおすすめのカード

- JCBカードW:基本還元率1.0%、Amazon.co.jpで2.0%還元、年会費無料

- 楽天カード:基本還元率1.0%、楽天市場3.0%以上、年会費無料

- リクルートカード:基本還元率1.2%、年会費無料

- PayPayカード:基本還元率1.0%、Yahoo!ショッピング5.0%、年会費無料

サブカードの選び方

サブカードは、メインカードを決めて「そのメインカードが苦手なシーンで高還元」になるカードを選びましょう。

サブカードにおすすめのカード

- 三井住友カード(NL):コンビニ・飲食店で7%還元、年会費無料

- イオンカード:イオン系列店で毎月20日・30日に5%OFF、年会費無料

- ビックカメラSuicaカード:Suicaチャージ1.5%還元、定期券購入に最適

- 楽天プレミアムカード:プライオリティ・パス無料、旅行特典充実(年会費11,000円)

最強メインカード候補5選とおすすめサブカードも紹介!

クレジットカードの最強の2枚を選ぶためには、まずメインカードを決めると選びやすくなります。ここでは、メインカードとしておすすめの5枚を紹介します。

| おすすめ メインカード | JCBカードW | 三井住友カード(NL) | 楽天カード | リクルートカード | PayPayカード |

|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |

| 詳細 | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| 基本ポイント還元率 | 1.0% | 0.5% | 1.0% | 1.2% | 最大1.5% |

| 国際ブランド | JCB | Visa / Mastercard® | Visa / Mastercard® / JCB / American Express | Visa / Mastercard® / JCB | Visa / Mastercard® / JCB |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | – |

| 国内旅行傷害保険 | – | – | – | 最高1,000万円(利用付帯) | – |

- 上記の情報は2026年3月の情報です。

これらのメインカードに組み合わせるなら、目的別にサブカードを選びましょう。旅行やマイルを貯めたい、ゴールドカード、プラチナカードと組み合わせたいなら、後ほど紹介するおすすめカードをサブカードとして組み合わせるのがおすすめです。

JCBカードW~年会費無料で高還元!39歳以下が申込できるカード

JCBカードWは、基本ポイント還元率1.0%と高く、年会費も無料のためメインカードにおすすめのクレジットカードです。以下で、基本情報から確認します。

| JCBカードW基本情報 | |

|---|---|

| クレジット カード券面 |  |

| クレジット カード年会費(税込) | 永年無料 |

| ポイント還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 |

| ポイント還元率 UPサービス | スターバックス、Amazon.co.jp、セブン‐イレブンなど |

| 申し込み対象 ・入会条件 | 18歳以上39歳以下で、ご本人もしくは配偶者に安定継続収入のある方、または18歳以上39歳以下の学生(高校生を除く) |

| 国際ブランド | JCB |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 無料 |

| クレジット カード利用可能額 | 記載なし |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 | なし |

- 出典:JCBカードW公式サイト

- 上記の情報は2026年3月の情報です。

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

- スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。

JCBカードWの特徴

- 年会費永年無料

- 基本還元率が1%と平均と比較して高いポイント還元率

- スターバックス・Amazon.co.jp・セブン‐イレブンなどのパートナー店舗で最大10.5%(※¹)のポイント還元率に

- ナンバーレスカードなら最短5分で発行(※²)!即日利用も可能

- ¹還元率は交換商品により異なります。

①モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCBカードWは、18歳~39歳限定で申し込める年会費無料のクレジットカードです。一度発行すれば、40歳以降も年会費無料で使い続けることができるため、発行しておけばお得に利用し続けることが可能です。

また、基本ポイント還元率は1.0%と高く、一般的なJCBカードや他社カードの平均還元率0.5%と比較しても優秀。メインカードにおすすめです。

さらに、JCB優待店「J-POINTパートナー」の利用でポイント還元率が数倍にアップするのも大きな魅力です。優待店には以下のようなサービスがあるので、下記のサービスをよく利用する方は発行がおすすめです。

- スターバックス(スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象):20倍

- セブン‐イレブン:3倍

- ウエルシア・ハックドラッグ・金光薬品:3倍

- Amazon.co.jp:3倍

- メルカリ:3倍

また、JCBカードWは、カード券面に番号の記載があるカードと記載がないナンバーレスカードを選択できます。ナンバーレスカードの場合は、最短5分(※)で発行でき、即日利用可能な点もメリットの1つ。通常のJCBカードと比較して、ポイント還元率の高いカードなので、早めに発行するのがおすすめです。

JCBカードWはJCBブランド固定のため、2枚持ちするなら国際ブランドの分散と弱点のカバーを目的にサブカードを選ぶのがコツです。

| JCBカードWと相性が良いおすすめサブカード | |||

|---|---|---|---|

| サブカード候補 | 国際ブランド | 使い分け | こんな人におすすめ |

| 三井住友カード(NL) | Visa / Mastercard | コンビニ・飲食店などの高還元を担当。JCBカードWの優待店と被らない支出を拾う。 | 日常の少額決済(コンビニ・外食)が多い人 |

| 楽天カード | Visa / Mastercard / JCB / AMEX | 楽天市場など経済圏支出を担当。JCBカードWは街・ネットの優待店、楽天カードは楽天系で分担。 | ネット通販が楽天中心の人 |

| リクルートカード | Visa / Mastercard / JCB | 「優待店でも経済圏でもない支出」をまとめる高還元の受け皿役。 | 公共料金・固定費も含めてシンプルに還元を取りたい人 |

| PayPayカード | Visa / Mastercard / JCB | PayPay・Yahoo!ショッピング系の支出を担当。JCBカードWと“得意売り場”で使い分けしやすい。 | PayPay/Yahoo!ショッピングの利用が多い人 |

2026年3月最新キャンペーン情報

- スマホ決済利用で20%ポイント還元キャンペーン 期間中に対象の利用に対してポイント20%還元(最大12,000ポイント)(キャンペーン期間:2026年1月13日~2026年3月31日)

- 家族追加キャンペーン 期間中に家族追加&キャンペーン参加登録&1回以上利用で最大4,000ポイントプレゼント(キャンペーン期間:2026年1月13日~2026年3月31日)

- 会員紹介キャンペーン 期間中に既会員がカードを紹介し、専用URLから対象カードに入会 紹介者・被紹介者にそれぞれ1人につき1,000ポイントプレゼント(キャンペーン期間:2026年1月13日~2026年3月31日)

- 対象加盟店の利用で+10%(最大20.5%)還元 期間中に対象加盟店の利用で+10%(最大20.5%)還元(キャンペーン期間:2026年1月13日~2026年3月31日)

- 3万円以上利用で1,000円キャッシュバックキャンペーン 期間中に3万円以上カードを利用して1,000円キャッシュバック(キャンペーン期間:2026年1月13日~2026年3月31日)

- 詳細はJCBカードWの公式サイトをご確認ください。

Amazon.co.jpやスターバックスでおトク

三井住友カード(NL)~クレカのタッチ決済やモバイルオーダーの利用で対象のコンビニ飲食店で7%のポイント還元が魅力

三井住友カード(NL)は、クレカのタッチ決済、モバイルオーダーの利用でセブン‐イレブンやマクドナルドなどの対象店舗でポイント還元率が7%(※)にアップする点が魅力のクレジットカードです。基本情報から確認しましょう。

| 三井住友カード(NL)基本情報 | |

|---|---|

| クレジット カード券面 |  |

| クレジット カード年会費(税込) | 永年無料 |

| ポイント還元率 | 0.5~7% |

| ポイント還元率 UPサービス | コンビニ、ファストフード、ファミレス、カフェなど |

| 申し込み対象 ・入会条件 | 満18歳以上(高校生を除く) |

| 国際ブランド | Visa / Mastercard® |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| クレジット カード総利用枠 | ~100万円 |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 | なし |

- 出典:三井住友カード公式サイト

- 上記の情報は2026年3月の情報です。

三井住友カード(NL)のメリット

- 年会費永年無料

- 対象のコンビニ・飲食店で7%のポイント還元率(※)

- ナンバーレスカードでセキュリティ面への配慮

- 年間100万円以上利用すると年会費永年無料のまま三井住友カード ゴールド(NL)にアップグレードできる可能性あり

- SBI証券の資産運用でもポイントが貯まる

- 最短10秒(※)で即時発行可能ですぐ使える

※即時発行できない場合があります。

三井住友カード(NL)は年会費永年無料で、対象のコンビニ・飲食店では7%還元(※)と高いポイント還元率を誇ります。対象店舗の例は、以下の通りです。

- セブン‐イレブン

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- ドトールコーヒーショップ

- エクセルシオール カフェ等

このように対象店舗は、日常的に利用する店舗が対象のため、普段の支払いで効率よくポイントを貯められます。対象のコンビニや飲食店を日常的に利用し、ポイントを貯めたい方におすすめのメインカードです。

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

また、カード番号が印字されていないナンバーレス仕様のため、セキュリティ面も安心。万が一紛失しても、不正利用リスクを軽減でき、カード番号は専用アプリで簡単に確認できます。

さらに、年間100万円以上の利用で、年会費永年無料のまま三井住友カード ゴールド(NL)にアップグレードできる可能性があることも特徴。ゴールドカードを維持費なしで持てるチャンスがあるため、ランクアップを狙いたい方にもおすすめです。加えて、最短10秒で即時発行が可能(※)で、申し込み当日からインターネットショッピングなどで利用できます。

日常使いに最適な一枚として、ポイント還元・セキュリティ・発行スピードのすべてが充実したクレジットカードです。

- 即時発行できない場合があります。

三井住友カード(NL)は、対象のコンビニ・飲食店を「スマホのタッチ決済」で支払うと高還元を狙える一方、ネット通販や経済圏の買い物などは別のカードを使うほうが総合還元が伸びます。

| 三井住友カード(NL)と相性が良いおすすめサブカード | |||

|---|---|---|---|

| サブカード候補 | 国際ブランド | 役割(使い分け) | こんな人におすすめ |

| JCBカードW | JCB | Amazon.co.jpやスターバックスなど優待店で高還元を狙う枠を担当。三井住友カード(NL)はコンビニ・外食、JCBカードWは優待店で分担。 | Amazon.co.jpやスターバックスをよく使う人 |

| 楽天カード | Visa / Mastercard / JCB / AMEX | 楽天市場など楽天経済圏の支出を担当。三井住友カード(NL)の高還元対象外になりやすいネット通販をカバー。 | 楽天市場・ふるさと納税(楽天)を使う人 |

| PayPayカード | Visa / Mastercard / JCB | PayPay・Yahoo!ショッピングの支出を担当。三井住友カード(NL)(街のコンビニ外食)×PayPay(ネット/PayPay系)で役割分担しやすい。 | PayPay/Yahoo!ショッピングの利用が多い人 |

| リクルートカード | Visa / Mastercard / JCB | 「三井住友カード(NL)の対象店でも経済圏でもない支出」をまとめてカバーできる高還元の受け皿役。固定費や普段使いの補完に。 | 使い分けをシンプルにして損を減らしたい人 |

2026年3月最新キャンペーン情報

- 新規入会&スマホのタッチ決済1回以上ご利用でVポイントPayギフト5,000円分プレゼント(キャンペーン期間:2026年1月7日~)

- 新規入会&PayPay支払い登録・利用で18%還元!最大4,000円分プレゼント(キャンペーン期間2026年3月2日~2026年4月30日)

- SBI証券口座開設&クレカ積立などで最大16,600円相当Vポイントプレゼント(口座開設期間:2024年7月1日~)

- SBI証券の口座開設などで、抽選で3人に2人、1,000円相当のVポイントが当たる!(キャンペーン期間:2026年2月2日~2026年4月30日)

- 三井住友カードに新規入会するとQoo10および@cosme SHOPPINGご利用分の最大10%をVポイント還元(キャンペーン期間:2026年1月26日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- もれなくVポイント5,000ポイントがもらえる!マイ・ペイすリボ登録&利用キャンペーン(キャンペーン期間:2026年2月2日~2026年4月30日)

- 【ハローキティデザイン】入会+1ヵ月までに、3万円以上(税込)のご利用で、もれなくハローキティ コラボポーチをプレゼント(キャンペーン期間:2026年1月26~2026年4月30日)

- 詳細は三井住友カード(NL)の公式サイトをご確認ください。

対象のコンビニ・飲食店なら

スマホのタッチ決済でポイント7%還元※

関連記事

三井住友カード(NL)の詳細は、別記事「三井住友カード(NL)の口コミ・評判やキャンペーン・ポイント還元率を解説」の記事で紹介しています。

三井住友カード(NL)のメリット・デメリットや口コミ・評判を解説

楽天カード~ポイント還元率1.0%!楽天経済圏ユーザーに特におすすめ

次に紹介するメインカードにおすすめのクレジットカードは、楽天経済圏中心で生活している方におすすめの楽天カードです。以下で楽天カードの基本情報を紹介します。

| 楽天カード基本情報 | |

|---|---|

| クレジット カード券面 |  |

| クレジット カード年会費(税込) | 永年無料 |

| ポイント還元率 | 1.0~3.0% |

| ポイント還元率UPサービス | SPU(楽天グループのポイントアップ制度) 5と0の付く日はポイント4倍 など |

| 申し込み対象 ・入会条件 | 18歳以上(高校生を除く) |

| 国際ブランド | Visa / Mastercard® / JCB/AmericanExpress |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 550円※楽天会員ランクがダイヤモンド・プラチナの方は無料 |

| クレジット カード利用可能額 | ~100万円 |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 | なし |

- 出典:楽天カード公式サイト

- 上記の情報は2026年3月の情報です。

楽天カードのメリット

- 年会費永年無料で基本ポイント還元率1.0%

- 楽天市場などの楽天サービス利用でポイント還元率アップ

- 楽天ポイントがプレゼントされる入会キャンペーンもおすすめ

楽天カードは年会費永年無料で利用でき、基本ポイント還元率は1.0%と高還元率のクレジットカードです。楽天市場をよく利用する方には特におすすめで、楽天の「SPU(スーパーポイントアッププログラム)」を活用すれば、楽天市場での買い物時に3.0%以上の還元率になります。SPU一覧とポイント倍率の例は、以下の通り。

| SPU一覧 | |

|---|---|

| サービス | ポイント倍率 |

| 楽天カード利用通常ポイント | +1倍 |

| 楽天カード利用特典ポイント | +1倍 |

| 楽天モバイル | +4倍 |

| 楽天ブックス | +0.5倍 |

| 楽天Kobo | +0.5倍 |

| Rakuten Fashionアプリ | +0.5倍 |

| 楽天トラベル | +1倍 |

| 楽天ビューティ | +0.5倍 |

| 楽天銀行(楽天カード引落し) | 最大+0.5倍 |

| 楽天証券 | 最大+0.5倍 |

| Rakuten Pasha | +0.5倍 |

| Rakuten Turbo/楽天ひかり | +2倍 |

| 楽天モバイルキャリア決済(Androidのみ・条件達成) | +2倍 |

| 楽天ウォレット(暗号資産現物取引・条件達成) | +0.5倍 |

| 楽天でんき(条件達成) | +0.5倍 |

| 楽天Kドリームス(条件達成) | +0.5倍 |

| 楽天ラクマ(条件達成) | +0.5倍 |

SPUを活用すれば楽天市場で最大16倍の還元率になります。

また楽天ポイントは使い道が豊富なこともメリット。クレジットカードの利用代金の支払いに充当するほかに、1ポイント=1円で楽天ポイント加盟店で利用することもできます。

セキュリティが充実していることもポイントで、不正検知システムが24時間365日作動しており、不審なカード利用を監視しているためクレカを使う不安がありません。

楽天カードは、楽天市場で頻繁に買い物をする方にとって、ポイントを効率よく貯められる最強のメインカードです。

楽天カードは楽天経済圏(楽天市場・楽天ペイなど)でポイントが貯まりやすいため、2枚持ちするなら「楽天経済圏以外でポイントが貯まりやすいカード」をサブにして、支出の取りこぼしを減らすのがおすすめです。

| 楽天カードと相性が良いおすすめサブカード | |||

|---|---|---|---|

| サブカード候補 | 国際ブランド | 役割(使い分け) | こんな人におすすめ |

| 三井住友カード(NL) | Visa / Mastercard® | コンビニ・飲食店の高還元枠を担当。楽天カードは楽天系、三井住友カード(NL)は日常の少額決済を担当して分担。 | コンビニ・外食が多い人 |

| JCBカードW | JCB | Amazon.co.jpやスターバックスなど優待店で高還元を狙う枠を担当。楽天市場は楽天カード、優待店はJCBカードWで使い分け。 | 楽天市場もAmazon.co.jpも両方使う人 |

| PayPayカード | Visa / Mastercard / JCB | Yahoo!ショッピング・PayPay系の支出を担当。楽天×PayPayでネットショッピングを2つカバーできる。 | 楽天とYahoo!ショッピングを使い分けたい人 |

| リクルートカード | Visa / Mastercard / JCB | 楽天でも優待店でもない支出(固定費など)をまとめる高還元の受け皿。 | カードの使い分けをシンプルにしたい人 |

2026年3月最新!キャンペーン情報

- 新規入会&3回利用で5,000ポイントプレゼント

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

- 詳細は楽天カードの公式サイトをご確認ください。

楽天経済圏でおトク

リクルートカード~ポイント還元率1.2%!幅広い場所で高還元

次に紹介するおすすめメインカードは、リクルートカードです。年会費無料ながらポイント還元率は1.2%と他の年会費無料のカードと比較して高いのが特徴です。

そのため、特にポイント還元率を重視する方におすすめです。以下、リクルートカードの基本情報を紹介します。

| リクルートカード基本情報 | |

|---|---|

| クレジット カード券面 |  |

| クレジット カード年会費(税込) | 永年無料 |

| 家族カード年会費(税込) | 永年無料※本会員が学生の場合は発行不可 |

| ETCカード年会費(税込) | Mastercard® / Visa:新規発行手数料1,100円 JCB:無料 |

| クレジット カード総利用枠 | 公式サイト記載なし |

| ポイント還元率 | 1.2~4.2% |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 | 最高1,000万円(利用付帯) |

| 申し込み対象 ・入会条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方 |

| 国際ブランド | Visa / Mastercard® / JCB |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | Visa / Mastercard®:新規発行手数料1,100円 JCB:無料 |

| クレジット カード利用可能額 | 記載なし |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行 傷害保険 | 最高1,000万円(利用付帯) |

- 出典:リクルートカード公式サイト

- 上記の情報は2026年3月の情報です。

リクルートカードのメリット

- どこで使ってもポイント還元率1.2%

- 公共料金の支払いでもポイント還元率が下がらない

- リクルートサービスを利用すれば貯まったポイントで旅行や美容院に行ける

- 国内旅行傷害保険の付帯も

リクルートカードは、年会費無料で常時1.2%還元という高いポイント還元率を誇るクレジットカードです。

公共料金の支払いや電子マネー(モバイルSuica・nanaco)のチャージでもポイントが貯まり、リクルートのネットサービス(じゃらん・ポンパレモール)では最大4.2%還元にアップ。さらに、貯まったリクルートポイントはPontaポイントやdポイントに交換可能で、「じゃらん」や「HOT PEPPER Beauty」などのリクルート系サービスでは、旅行や美容院の支払いにも使えます。

また、年会費無料カードでは珍しく、国内旅行傷害保険(最高1,000万円)やショッピング保険(年間最大200万円)が付帯。旅行好きの方や、普段の買い物で安心して使いたい方に最適なカードです。ポイント還元率の高さと、充実した付帯保険を兼ね備えたおすすめのメインカードと言えるでしょう。

リクルートカードは「どこでも1.2%還元」の万能型なので、2枚持ちするなら“特定の場所で強いカード”をサブにして、メリハリをつけるのがコツです。

| リクルートカードと相性が良いおすすめサブカード | |||

|---|---|---|---|

| サブカード候補 | 国際ブランド | 役割(使い分け) | こんな人におすすめ |

| 三井住友カード(NL) | Visa / Mastercard® | コンビニ・飲食店の高還元枠を担当。三井住友カード(NL)で対象店、その他はリクルートカードで1.2%の受け皿に。 | コンビニ・外食が多い人 |

| JCBカードW | JCB | Amazon.co.jpやスターバックスなど優待店の上乗せ枠を担当。優待店はJCBカードW、他はリクルートカードで取りこぼしを減らす。 | ネット通販(Amazon)やスタバ利用が多い人 |

| 楽天カード | Visa / Mastercard® / JCB / American Express | 楽天市場など楽天経済圏の上乗せ枠を担当。楽天系は楽天カード、それ以外はリクルートカードで高還元を維持。 | 楽天市場・楽天サービスをよく使う人 |

| PayPayカード | Visa / Mastercard / JCB | Yahoo!ショッピング・PayPay系の支出を担当。ネット/QR決済系を強くしつつ、普段の決済はリクルートカードで安定運用。 | PayPay/Yahoo!ショッピングが多い人 |

2026年3月最新!キャンペーン情報

- 【JCB限定】新規入会&利用で最大6,000円相当のポイントプレゼント

- 詳細はリクルートカードの公式サイトをご確認ください。

ポイント還元率1.2%

関連記事

リクルートカードの詳細は、「リクルートカードはポイント還元率が評判!メリットやデメリット・口コミを解説」の記事で紹介しています。

リクルートカードはポイント還元率が評判!メリットやデメリット・口コミを解説

PayPayカード~PayPayと一緒に利用するとお得!ポイント還元率も高い究極の1枚

PayPayカードは、年会費永年無料のクレジットカード。PayPayにチャージできる唯一のクレジットカードのため、PayPayユーザーにおすすめのメインカードです。以下で、基本情報から確認します。

| PayPayカード基本情報 | |

|---|---|

| クレジット カード券面 |  |

| クレジット カード年会費(税込) | 永年無料 |

| 基本ポイント還元率 | 最大1.5% |

| ポイント還元率 UPサービス | Yahoo!ショッピング、LOHACOなど |

| 申し込み対象 ・入会条件 | 18歳以上 |

| 国際ブランド | Visa / Mastercard® / JCB |

| 家族カード年会費(税込) | 永年無料 |

|---|---|

| ETCカード年会費(税込) | 550円 |

| クレジット カード総利用枠 | 記載なし |

| 海外旅行 傷害保険 | なし |

| 国内旅行 傷害保険 | なし |

- 出典:PayPayカード公式サイト

- 上記の情報は2026年3月の情報です。

PayPayカードのメリット

- 年会費無料!ポイント還元率は最大1.5%

- PayPayに直接チャージできる

- PayPayステップの条件達成でポイント還元率1.5%

- Yahoo!ショッピングやLOHACOでポイント還元率が5.0%に

PayPayカードは年会費永年無料で利用でき、基本還元率1.0%~最大1.5%(※)の高還元率が魅力のクレジットカードです。特に、PayPay STEPの条件を満たすと、翌月の還元率が最大1.5%になり、よりお得に利用できます。PayPayステップの条件は以下のとおりです。

- 200円以上の支払いを合わせて30回以上

- 合わせて10万円のお支払い

日常的にPayPayを使う方なら比較的簡単に達成できるため、PayPayユーザーには特におすすめです。

- ご利用金額200円(税込)ごとに最大1.5%のPayPayポイントがもらえます。

- PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

- 出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。なお、所定の手続き後にPayPay加盟店にて使用できます。手続きはこちらからご確認ください。

- ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

さらに、Yahoo!ショッピングやLOHACOでは最大5.0%還元(※)の特典もあり、オンラインショッピングを頻繁に利用する方にとってもメリットが大きいカードです。

内訳:①PayPayポイント(PayPayカード特典)1%(※1※3)

②PayPayポイント(指定支払い方法)3%(※1※2※4※5※6)

③PayPayポイント(ストアポイント)1%

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。詳細はこちらをご確認ください。

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

また、PayPayに直接チャージできる唯一のクレジットカードでもあります。PayPayに紐づけられるクレジットカードは「PayPayカード」と「PayPayカード ゴールド」のみ。銀行口座や現金でのチャージも可能ですが、クレジットカードでチャージしたいのなら、PayPayカードの発行が必須です。

Yahoo!ショッピングやLOHACOを利用する機会が多い方や、PayPayを日常的に活用する方にとって、ポイント還元率が高く、利便性の高いメインカードとなるでしょう。

PayPayカードはPayPay・Yahoo!ショッピング/LOHACOの“経済圏支出”で強いカードです。2枚持ちするなら、PayPay経済圏以外(コンビニ外食、楽天市場、優待店、万能高還元の受け皿)を拾えるカードをサブにすると、ポイントの取りこぼしを減らせます。

| PayPayカードと相性が良いおすすめサブカード | |||

|---|---|---|---|

| サブカード候補 | 国際ブランド | 役割(使い分け) | こんな人におすすめ |

| 三井住友カード(NL) | Visa / Mastercard® | コンビニ・飲食店の高還元枠を担当。PayPayカードはPayPay/Yahoo!ショッピング、三井住友カード(NL)は日常の少額決済で分担。 | コンビニ・外食が多い人 |

| 楽天カード | Visa / Mastercard® / JCB / American Express | 楽天市場など楽天経済圏の上乗せ枠を担当。PayPay×楽天で2大ネットショップを高還元で利用可能。 | Yahoo!ショッピングと楽天市場を使い分けたい人 |

| JCBカードW | JCB | Amazon.co.jpやスターバックスなど優待店で高還元を狙う枠を担当。PayPayカードの得意領域外をカバー。 | Amazon.co.jp・スターバックスの利用が多い人 |

| リクルートカード | Visa / Mastercard® / JCB | PayPayでも経済圏でもない支出(固定費など)をまとめる高還元の受け皿。 | 使い分けをシンプルにして損を減らしたい人 |

Yahoo!やLOHACOでおトク

関連記事

PayPayカードの詳細は、「PayPayカードのメリットは?デメリットや独自調査の口コミ・審査情報も解説」の記事で紹介しています。

PayPayカードはおすすめ?メリット・デメリットや審査情報を解説

コスパ最強!ゴールドカード×一般カードのおすすめ組み合わせ3選

ゴールドカードは「特典や保険が手厚い」のが魅力ですが、年会費がネックで見送る人も多いですよね。そこでおすすめなのが、ゴールドカードと一般カードの2枚持ちです。

ゴールドカードは空港ラウンジや付帯保険などワンランク上の特典を担当。一方、一般カードはネット通販や日常の支払いなどポイント還元を伸ばしやすい支出を担当させると、ムダなくポイントを得られます。

この章では、コストを抑えながら満足度が上がりやすい「ゴールド×一般」で最強の2枚となるおすすめ組み合わせを3つ紹介します。

| コスパ最強!ゴールドカード×一般カードの最強2枚持ち3選 | こんな人におすすめ |

|---|---|

| 三井住友カード ゴールド(NL)×楽天カード |

|

| 楽天ゴールドカード×JCBカードW |

|

| エポスゴールドカード×三井住友カード(NL) |

|

三井住友カード ゴールド(NL)× 楽天カード~年100万円利用で年会費永年無料+楽天経済圏もカバー

「年会費はできれば払いたくない。でも、ゴールド特典も欲しい」なら、メインに「三井住友カード ゴールド(NL)」、サブに「楽天カード」の組み合わせが最強です。

この2枚持ち最大のメリットは、三井住友カード ゴールド(NL)を年100万円利用で翌年以降の年会費を永年無料にしつつ、楽天市場など楽天で強い支出を楽天カードに寄せて、無理なくポイント効率を底上げできる点。メインとサブの役割がハッキリしているので、2枚持ち初心者でも使い分けしやすい組み合わせです。

| 三井住友カード ゴールド(NL) 基本情報 | 楽天カード 基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 通常5,500円 年間100万円利用で翌年以降年会費が永年無料(※) | 永年無料 |

| 基本還元率 | 0.5% | 1.0% |

| ポイントアップ・優待 | 対象のコンビニ・飲食店:7%還元(※) 継続特典:毎年10,000ポイント | 楽天市場:SPUでポイント還元率が上がる 楽天ポイントを貯めて使える |

| 旅行傷害保険 | 海外・国内:最高2,000万円 | 海外:最高2,000万円 |

| 追加カード | 家族カード:無料 ETCカード:550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 | 家族カード:無料 ETCカード:無料 |

| 国際ブランド | Visa / Mastercard® | Visa / Mastercard® / JCB / American Express |

| 詳細 | 詳細へ | 詳細へ |

- 上記の情報は2026年3月の情報です。

- ※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)× 楽天カードの2枚持ちのポイント

- 三井住友カード ゴールド(NL)は年100万円利用で翌年以降の年会費を永年無料にできる

- 対象のコンビニ・飲食店は7%還元を狙える

- 楽天市場など楽天で強い支出は楽天カードに寄せてポイントを取りこぼしにくい

- 国際ブランドを分けやすく、決済エラーの保険としても優秀

- メインとサブの役割が明確で、家計管理・使い分けがわかりやすい

三井住友カード ゴールド(NL)は、年100万円利用で翌年以降の年会費が永年無料になる可能性がある点が最大の魅力。ゴールド特典を持ちつつコスト負担を抑えたい人にとって、最初に検討しやすい1枚です。さらに、対象のコンビニ・飲食店では条件を満たすことで7%還元を狙えるため、日常の支払いでもお得な面があります。

一方で、楽天市場や楽天ポイントを活用したい支出は、楽天カードを使うのがおすすめです。ネット通販は「どのカードで払うか」で得られるポイントに差がつきやすいので、楽天の買い物は楽天カード、日常の支払いは三井住友カード ゴールド(NL)という役割分担にすると、高還元を狙いやすいでしょう。

この組み合わせを活かす使い方のコツは、「まず年100万円到達を最優先しつつ、楽天市場は楽天カード」というルールを作ること。年100万円は固定費の支払いを三井住友カード ゴールド(NL)に集めると達成しやすく、日常の買い物は条件を満たせるときだけ7%還元を狙う、という使い分けがおすすめ。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| 楽天市場・楽天系サービスの支払い | 楽天カード | 楽天での買い物で高還元 |

| 年100万円到達に向けた固定費 | 三井住友カード ゴールド(NL) | 年会費永年無料化のための100万円修行 |

| 対象のコンビニ・飲食店 | 三井住友カード ゴールド(NL) | 条件を満たせると7%還元を狙える |

| その他の日常利用 (スーパー、ドラッグストア、ネット通販等) | 三井住友カード ゴールド(NL) | 基本は0.5%還元。年100万円の積み上げにも使える |

| 公共料金 | 三井住友カード ゴールド(NL) | 楽天カードは0.2%に下がる。年間100万円の利用で実質1.5%に。 |

年100万円で年会費永年無料!

ゴールド特典も狙える王道カード

楽天市場の支払いはこれに固定!

楽天ポイントを貯める定番カード

関連記事

三井住友カード ゴールド(NL)の詳細は、「三井住友カード ゴールド(NL)のメリット・デメリットや口コミ・評判を紹介」の記事で詳しく解説しています。

三井住友カード ゴールド(NL)のメリット・デメリットや口コミ・評判を紹介

【旅行×ネット通販】楽天ゴールドカード×JCBカードW~年会費2,200円で空港ラウンジ+楽天とAmazon.co.jpを賢く使い分け

「年会費は抑えたいけど、旅行特典も欲しい」なら、「楽天ゴールドカード」と「JCBカードW」の組み合わせがぴったりです。楽天ゴールドカードで旅行の快適さを、JCBカードWで普段のネット通販・日常決済と使いわけるのが良いでしょう。

この2枚持ち最大のメリットは、楽天ゴールドカードの国内空港ラウンジが年2回まで無料という実用特典を押さえつつ、楽天以外の買い物をJCBカードWでカバーできる点。どちらも役割が明確なので、カードの使い分けがわかりやすい点もメリットです。

| 楽天ゴールドカード 基本情報 | JCBカードW 基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 2,200円 | 永年無料 |

| 基本還元率 | 1.0% | 1.0% |

| ポイントアップ・優待 | 楽天市場:ポイント+2倍 国内空港ラウンジ:年2回まで無料 | ポイントが貯まりやすい高還元設計 Amazonなどのネット通販にも合わせやすい |

| 旅行傷害保険 | あり(海外) | — |

| 追加カード | 家族カード:あり ETCカード:あり | 家族カード:— ETCカード:— |

| 国際ブランド | Visa / Mastercard® / JCB | JCB |

| 詳細 | 詳細へ | 詳細へ |

- 上記の情報は2026年3月の情報です。

楽天ゴールドカード×JCBカードWのメリット

- 年会費2,200円で、国内空港ラウンジを年2回まで無料で使える

- 楽天市場は楽天ゴールドカードでポイント+2倍の恩恵を取りやすい

- 楽天以外のネット通販(Amazon.co.jpなど)はJCBカードWでカバーしやすい

- 旅行用(特典)と日常用(高還元)で役割分担が明確

楽天ゴールドカードの強みは、年会費を抑えつつ豊富な旅行特典が付くこと。代表例が、国内空港ラウンジを年2回まで無料で利用できる特典です。出張や旅行の回数がそこまで多くなくても、「年に1~2回は空港を使う」人なら元が取りやすいでしょう。

一方で、楽天経済圏以外の買い物は、カードを分けておくと管理がラクになります。楽天市場は楽天ゴールドカード、楽天以外のネット通販(Amazon.co.jpなど)や日常決済はJCBカードWを使う、というルールにすると「どっちで払うか」で迷いにくくなります。

この組み合わせを活かす使い方のコツは、「空港を使う月は楽天ゴールドカードを必ず持っていく」「楽天市場は楽天ゴールドカードに固定」「それ以外はJCBカードW」と使い分けること。簡単なルールを決めておくと、ポイントの取りこぼしが減ります。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| 国内空港の出発前 | 楽天ゴールドカード | 国内空港ラウンジを年2回まで無料で利用できる |

| 楽天市場での買い物 | 楽天ゴールドカード | ポイント+2倍で運用しやすい |

| 楽天以外のネット通販 (Amazon.co.jpなど) | JCBカードW | 日常決済の高還元カードとして使い分けしやすい |

| その他の日常利用 (スーパー、ドラッグストア等) | JCBカードW | メイン決済としてまとめてポイントを貯めやすい |

年会費2,200円で旅行特典!

国内空港ラウンジも使える楽天カード

年会費ずっと無料!

普段使いの高還元JCBカード

【年会費を抑えて日常高還元】エポスゴールドカード×三井住友カード(NL)~招待で年会費無料+コンビニ7%還元の最強コンビ

「年会費はできるだけ払いたくないけど、コンビニ・外食は高還元で使いたい」なら、「エポスゴールドカード」と「三井住友カード(NL)」の2枚持ちがぴったりです。エポスは招待(インビテーション)または年間50万円利用で年会費無料を狙え、コンビニ7%還元は三井住友カード(NL)側の特典として使い分けできます。

この組み合わせ最大のメリットは、エポスゴールドカードで「年会費無料」を狙いつつ、日常のコンビニ・飲食店は三井住友カード(NL)で高還元を取りにいける点。役割が明確なので「どっちで払うか」で迷いにくく、家計管理もラクになります。

| エポスゴールドカード 基本情報 | 三井住友カード(NL) 基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 5,000円(※¹) | 無料 |

| 基本還元率 | 0.5% | 0.5% |

| ポイントアップ・優待 | 選べるポイントアップショップ利用で還元率最大1.0% | 対象のコンビニ・飲食店で7%還元 |

| 旅行傷害保険 | 海外:最高5,000万円(利用付帯) | 海外:最高2,000万円(利用付帯) |

| 追加カード | 家族カード:— ETCカード:永年無料 | 家族カード:無料 ETCカード:550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 国際ブランド | Visa | Visa / Mastercard® |

| 詳細 | 詳細へ | 詳細へ |

- 上記の情報は2026年3月の情報です。

- ※¹ インビテーション、もしくは年間50万円の利用で無料

エポスゴールドカード×三井住友カード(NL)の2枚持ちのポイント

- エポスは招待または年間50万円利用で、年会費無料を狙える

- 対象のコンビニ・飲食店は三井住友カード(NL)で7%還元を狙える

- エポスは「選べるポイントアップショップ」で、よく使う支出だけ効率よく上げられる

- 「年会費無料狙い」と「日常高還元」の役割分担が明確で、使い分けが簡単

使い分けのコツは、「コンビニ・飲食店は三井住友カード(NL)」「それ以外はエポス(ポイントアップショップ中心)」「迷う支出はメインカードを決めて固定」と、決めること。これだけで、ポイントの取りこぼしが減ります。

| 利用シーン | 使うカード | どうお得か |

|---|---|---|

| コンビニ・飲食店(対象) | 三井住友カード(NL) | 7%還元を狙える |

| ポイントアップショップに指定した支出 | エポスゴールドカード | 最大1.0%相当で運用しやすい |

| 海外旅行 | エポスゴールドカード | 海外旅行傷害保険:最高5,000万円(利用付帯) |

| 公共料金 | エポスゴールドカード | 年間100万円達成のボーナスポイントで最大1.5%還元 |

招待または年間50万円利用で年会費無料も狙えるゴールドカード

エポスゴールドカード 公式サイトはこちらコンビニ・飲食店(対象)で7%還元を狙える(条件あり)

三井住友カード(NL) 詳細はこちら年代別・属性別の最強の2枚は?20代30代40代50代それぞれ紹介

クレジットカードは、持つ人の年齢や属性によっておすすめカードが変わり、最強の組み合わせも変わります。そこでここでは、年代別・属性別に最強の2枚の組み合わせを紹介します。年代別・属性別の最強の2枚は、以下の組み合わせです。

それぞれの特徴やおすすめ理由を紹介します。

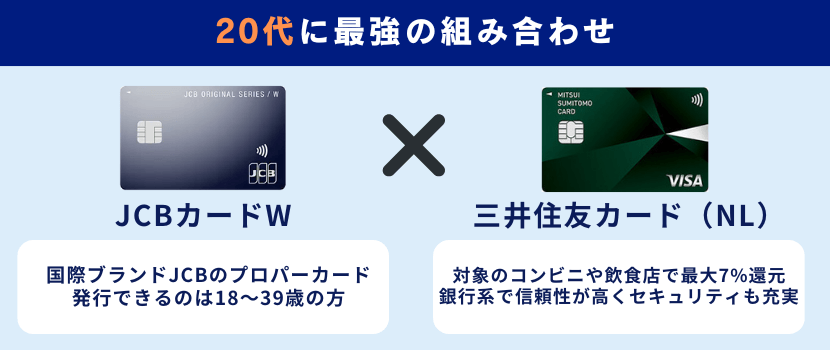

【20代】JCBカードW×三井住友カード(NL)~39歳以下限定の高還元カードでAmazon.co.jp・コンビニを攻略

20代におすすめするクレジットカード最強の2枚の組み合わせは、「JCBカードW」と「三井住友カード(NL)」です。

三井住友カード(NL)は銀行系で信頼性も高く、ポイントアップ特典も多いクレジットカードです。JCBカードWも、JCBのプロパーカードで信頼性の高い1枚。どちらも、20代の方が最初に持つのもおすすめのクレジットカードです。以下でそれぞれの基本情報から確認します。

| JCBカードW基本情報 | 三井住友カード(NL)基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 無料 | 無料 |

| ポイント還元率 | 1.0%~10.5% ※還元率は交換商品により異なります。 | 0.5% |

| ポイントアップ | Amazon.co.jp スターバックス セブン‐イレブン など | セブン‐イレブン ローソン マクドナルド ガスト など |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高2,000万円(利用付帯) 国内:なし ※旅行傷害保険を選べる保険に切替可能 |

| 追加カード | 家族カード:無料 ETCカード:無料 | 家族カード:無料 ETCカード:550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 国際ブランド | JCB | Visa / Mastercard® |

- 出典:JCBカードW公式サイト

- 出典:三井住友カード(NL)公式サイト

- 上記の情報は2026年3月の情報です。

JCBカードWと三井住友カード(NL)は、どちらも年会費無料のクレジットカードです。2枚ともメインカードにもなれるカードのため、初めて持つクレジットカードにもおすすめです。

JCBカードWは基本ポイント還元率が常に1.0%と高いクレジットカードで、Amazon.co.jpやセブン‐イレブン、スターバックスなどのパートナー店ではポイント最大21倍とさらに大幅アップします。18~39歳までしか発行できませんが、39歳までに発行しておけば、40歳以上でも年会費無料で持ち続けられます。

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

- スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift 、モバイルオーダーが対象です。

JCBカードWは、JCBカードの中でもポイントが貯まりやすいカードのため、20代のうちに発行しておくのもおすすめです。三井住友カード(NL)は、基本ポイント還元率は0.5%と標準的ですが、ポイント特典が豊富で対象のコンビニや飲食店ではスマホのタッチ決済で支払いすると、ポイント還元率は7%(※)にアップします。

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCBカードWと三井住友カード(NL)は年会費無料で維持できるうえに、ポイント還元率が高く、ポイントアップ制度も豊富なため、はじめてクレジットカードを持つ20代におすすめの2枚の組み合わせです。

JCBのプロパーカード

ならではの信頼性が特徴

銀行系のクレジットカードで

信頼性の高さが特徴

【30代】三井住友カード(NL)×楽天カード~子育て世帯に最適!日用品・ネット通販でポイント獲得

30代におすすめのクレジットカードは、「三井住友カード(NL)」と「楽天カード」です。

三井住友カード(NL)は銀行系で信頼性の高い1枚。楽天カードは、基本ポイント還元率が高く、楽天市場での利用でさらにポイント還元率が上がりお得なクレジットカードです。三井住友カード(NL)は年間100万円利用することで、ランクアップできる可能性もあるため、そろそろステータス性も欲しい30代にぴったりの2枚持ちの組み合わせです。

| 三井住友カード(NL)基本情報 | 楽天カード基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 無料 | 無料 |

| ポイント還元率 | 0.5% | 1.0% |

| ポイントアップ | セブン‐イレブン ローソン マクドナルド ガスト など | SPU(楽天グループのポイントアップ制度) 5と0の付く日はポイント4倍 など |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし ※旅行傷害保険を選べる保険に切替可能 | 海外:最高2,000万円(利用付帯) 国内:なし |

| 追加カード | 家族カード:無料 ETCカード:550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 | 家族カード:無料 ETCカード:550円 ※楽天会員ランク・ダイヤモンド会員、プラチナ会員は年会費無料 |

| 国際ブランド | Visa / Mastercard® | Visa / Mastercard® / JCB / American Express |

- 出典:三井住友カード(NL)公式サイト

- 出典:楽天カード公式サイト

- 上記の情報は2026年3月の情報です。

三井住友カード(NL)は、基本ポイント還元率は0.5%と標準的ですが、ポイント特典が豊富で対象のコンビニや飲食店ではスマホのタッチ決済を利用すると、ポイント還元率は7%(※)にアップします。また、楽天カードは楽天市場で利用すると、ポイント還元率が上がりお得になります。家族が増えたり、生活スタイルが変わったりして、節約したいと考えている30代の方にもおすすめです。

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

さらに、三井住友カード(NL)は年間100万円利用すると、三井住友カード ゴールド(NL)に年会費永年無料でアップグレードできる可能性がある点もメリットです。年齢が上がるにつれて、クレジットカードのステータスも重要になりますが、三井住友カード ゴールド(NL)にランクアップできればステータスも高く申し分ありません。

楽天カードと三井住友カード(NL)は年会費無料で維持できるうえに、利用額に応じてランクアップできる可能性もあるため、節約とステータスが欲しい30代におすすめの最強の2枚です。

対象のコンビニ・飲食店で

ポイント還元率アップ

基本ポイント還元率1.0%!

楽天市場でポイントアップ

【40代】楽天カード×三井住友カード ゴールド(NL)~年100万円利用で年会費永年無料!初めてのゴールドカードに最適

そろそろステータス性も欲しいと感じる40代の方におすすめの組み合わせが「楽天カード」と「三井住友カード ゴールド(NL)」の2枚持ちです。

| 楽天カード基本情報 | 三井住友カード ゴールド(NL)基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 無料 | 5,500円 年間100万円以上の利用で翌年以降永年無料※ |

| ポイント還元率 | 1.0% | 0.5% |

| ポイントアップ | SPU(楽天グループのポイントアップ制度) 5と0の付く日はポイント4倍 など | セブン‐イレブン ローソン マクドナルド ガスト など |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高2,000万円(利用付帯) 国内:最高2,000万円(利用付帯) |

| 追加カード | 家族カード:無料 ETCカード:550円 ※楽天会員ランク・ダイヤモンド会員、プラチナ会員は年会費無料 | 家族カード:無料 ETCカード:550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 国際ブランド | Visa / Mastercard® / JCB / American Express | Visa / Mastercard® |

- 出典:楽天カード公式サイト

- 出典:三井住友カード ゴールド(NL)公式サイト

- 上記の情報は2026年3月の情報です。

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

楽天カードはポイント還元率が高く、ポイントが貯まりやすいクレジットカードです。楽天ポイントは利用できる店舗も多く、使いやすい点もメリットです。さらに楽天市場ではポイントが3倍になるなど、楽天市場をよく利用するならメリットの大きいクレジットカードです。しかし、ステータス性はそれほど高くないため、40代の方には物足りないと感じる場合も。そこで、三井住友カード ゴールド(NL)を一緒に持つことで、ステータス性も問題なくなります。三井住友カード ゴールド(NL)は年間100万円利用すると、翌年以降の年会費が無料(※¹)に。さらに毎年年間100万円利用するごとに、10,000ポイントがプレゼント(※²)されるお得なゴールドカードです。

楽天カードと三井住友カード ゴールド(NL)は、年間利用額が増え、お得にクレジットカードを利用したい、ステータス性のあるカードが欲しい40代の方におすすめの最強の2枚持ちです。

- ¹年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

- ² 対象取引や算定期間などの実際の適用条件などの詳細は、三井住友カードのホームページをご確認ください。

基本ポイント還元率1.0%

楽天カード 公式サイトはこちら年間100万円の利用で年会費無料

三井住友カードゴールド(NL) 公式サイトはこちら

【50代】楽天プレミアムカード×リクルートカード~旅行特典充実+基本1.2%還元で日常もお得

50代におすすめなのは、「楽天プレミアムカード」と「リクルートカード」の組み合わせです。旅行や帰省などレジャーが増えやすい世代は、旅行系の特典があるカードを1枚持っておくと安心。一方で、日々の買い物・固定費は還元率が高いカードでまとめると、コツコツポイントが貯まります。

この2枚持ちは、旅行特典(楽天プレミアムカード)と日常の高還元(リクルートカード)を分けて考えられるのが強みです。

| 楽天プレミアムカード 基本情報 | リクルートカード 基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 11,000円 | 無料 |

| ポイント還元率 | 1.0% | 基本1.2% |

| ポイントアップ | 楽天市場:5.0%〜 楽天トラベル:2.0% 選べるサービス利用:+1.0% など | じゃらんnet:3.2% ホットペッパー:3.2% ポンパレモール:4.2% |

| 旅行傷害保険 | 海外:最高5,000万円(自動・利用付帯) 国内:最高5,000万円(自動付帯) | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| 追加カード | 家族カード:550円 ETCカード:無料 | 家族カード:無料 ETCカード:無料(※JCB以外は発行手数料あり) |

| 国際ブランド | Visa / Mastercard® / JCB / American Express | Visa / Mastercard® / JCB |

- 出典:楽天プレミアムカード公式サイト

- 出典:リクルートカード公式サイト

- 上記の情報は2026年3月の情報です。

- 旅行特典は楽天プレミアムカード側で押さえ、日常はリクルートカードで高還元を取りやすい

- 日常の決済を1枚(リクルートカード)にまとめやすく、家計管理がしやすい

- 旅行保険はリクルートカード側でもカバーできる

- ポイントの使い道が「旅行」「美容」「買い物」などに広げやすい

楽天プレミアムカード×リクルートカードの2枚持ちのポイント

50代は「旅行」と「日常」の支出が両方大きくなりがちです。そこで、旅行に関する特典は楽天プレミアムカードを使う、日常の支払いはリクルートカードを使う、というシンプルな使い分けでポイントを効率よく貯められるようになります。

さらに、リクルートカードは基本還元率が高いので、スーパー・ドラッグストア・公共料金などの固定費に使うのが王道。旅行予約や美容など、ポイントアップ先を使うタイミングがある人ほど、より多くのポイントを獲得できるでしょう。

旅行特典も押さえたい50代向け

楽天プレミアムカード 公式サイトはこちら基本1.2%還元で日常で高還元

リクルートカード 公式サイトはこちら【学生】学生専用ライフカード×楽天カード~海外利用4%キャッシュバック+学生向けで作りやすく初心者にもぴったり

学生で「海外旅行・留学の支払い」も「普段の買い物」もムダなくこなしたいなら、「学生専用ライフカード」と「楽天カード」の2枚持ちがぴったりです。学生専用ライフカードは海外利用でキャッシュバックを狙えるのが特徴。楽天カードは年会費無料・1%還元で、日常決済をまとめやすいのが強みです。

また、学生向けカードは学生向けカードのため、一般にクレジットカード初心者でも申し込みやすいのがうれしいポイント。使い分けは、海外で使うカード=学生専用ライフカード、国内の普段使い=楽天カードにすると、迷いにくくなります。

| 学生専用ライフカード 基本情報 | 楽天カード 基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 無料 | 永年無料 |

| ポイント還元率 | 1.0% | 1.0% |

| ポイントアップ・優待 | 海外ご利用総額の4%をキャッシュバック(事前エントリー要/年間最大100,000円) 携帯利用料金決済でAmazon.co.jpギフトカード(500円分)が毎月抽選で当たる(エントリー要) | SPU:楽天カード特典分+1倍(条件あり) |

| 旅行傷害保険 | 海外旅行傷害保険:最高2,000万円(自動付帯) | 海外旅行保険:最高2,000万円(利用付帯) |

| 追加カード | ETCカード:あり | 家族カード:あり ETCカード:あり |

| 国際ブランド | Visa / Mastercard / JCB | Visa / Mastercard® / JCB / American Express |

- 上記の情報は2026年3月の情報です。

学生専用ライフカード×楽天カードの2枚持ちのメリット

- 海外で使うカードを学生専用ライフカードに固定して、キャッシュバックを狙いやすい

- 国内の普段使いは楽天カードでまとめて、1%還元を取りこぼしにくい

- 学生向けカードのため、クレジットカード初心者でも申し込みやすい

- 国際ブランドを分けて持てるので、海外でも決済の保険になる

学生専用ライフカードは、学生向けカードのため初めてのクレジットカードにおすすめです。海外利用ではポイント還元率が4%に上がるうえ、海外旅行傷害保険も自動付帯。控えた学生にぴったりです。楽天カードは、常にポイント還元率が1.0%と高く、楽天ポイントは街中でも使いやすいポイント。貯めやすく使いやすいので、日常生活でお得を実感しやすいでしょう。

使い分けは「海外=学生専用ライフカード」「国内の日常=楽天カード」でOK。海外に行く前はキャッシュバックの事前エントリーを済ませ、現地では学生専用ライフカードを使うのがおすすめです。帰国後は普段の買い物を楽天カードでまとめると、ポイントが効率よく貯まります。

海外利用のキャッシュバックを狙いたい学生向け

学生専用ライフカード 公式サイトはこちら年会費無料で日常1%還元を積み上げる

楽天カード 公式サイトはこちら関連記事

学生におすすめのクレジットカードについては、「学生におすすめのクレジットカード22選!収入なしの大学生でも作れる最強クレカを紹介」の記事で詳しく紹介しています。

学生におすすめのクレジットカード17選!収入なしの大学生でも作れる最強クレカを紹介

【女性】JCBカードW plus L×エポスカード~女性向け特典+全国10,000店舗の優待でお得に充実

「年会費はかけたくない。でも、毎日の買い物も“気分が上がる特典”も欲しい」なら、「JCBカードW plus L」と「エポスカード」の2枚持ちがぴったりです。

JCBカードW plus Lは、女性向けの限定企画や優待がありつつ、ポイントが貯まりやすいのが強み。エポスカードは、全国約10,000店舗で使える優待が特徴で、外食・美容・レジャーなど“日常の支出”をお得にしやすいのが魅力です。

| JCBカードW plus L 基本情報 | エポスカード 基本情報 | |

|---|---|---|

| 券面 |  |  |

| 年会費(税込) | 永年無料 | 永年無料 |

| 基本還元率 | 1.0% | 0.5% |

| ポイントアップ・優待 | 女性向け限定企画・優待(例:LINDAの日、プレゼント企画など) いつでもポイント2倍 | 全国約10,000店舗で優待(外食・美容・レジャー等) マルイの「マルコとマルオの7日間」など |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高3,000万円(利用付帯) 国内:なし |

| 追加カード | 家族カード:無料 ETCカード:無料 | 家族カード:なし ETCカード:無料 |

| 国際ブランド | JCB | Visa |

- 上記の情報は2026年3月の情報です。

JCBカードW plus L×エポスカードの2枚持ちのポイント

- どちらも年会費無料で始めやすく、女性向けの優待が豊富

- JCBカードW plus Lは女性向け特典を使いつつ、ポイントも貯めやすい

- エポスカードは全国約10,000店舗の優待で、外食・美容・レジャーをお得に使う

- 「特典を楽しむカード」と「優待で節約するカード」で役割分担が明確

使い分けのコツは、優待がある支払いはエポスカードとすること。外食・美容・レジャーなどは費用がかかるので、お得を実感しやすくなります。

一方で、優待のない支払いや固定費などはJCBカードW plus Lで支払うとポイント還元率も高く、効率よくポイントが貯まります。

さらに、JCBカードW plus Lには女性向けの特典も豊富。女性向け疾病保険やLINDAリーグなどのプレゼント企画など、女性が得する特典が多いのが特徴です。

使い分けのコツはシンプルで、「女性向け特典・JCBのサービスを使う支払いはJCBカードW plus L」「優待のあるお店ではエポスカード」と決めること。優待を使いながら、ポイントを効率よく貯められるでしょう。

女性向け特典もポイントも

バランスよく使う

全国約10,000店舗の優待で

日常をお得に使う

関連記事

女性におすすめのクレジットカードについては、「女性におすすめのクレジットカード13選を比較!20代から50代まで年代別にも紹介」の記事で詳しく紹介しています。

女性におすすめのクレジットカード13選を比較!20代~50代の人気ランキングを紹介

クレジットカードを2枚持ちする5つのメリット

クレジットカードを2枚持ちすれば、1枚だけで利用するよりも大きなメリットがあります。主なメリットは、以下のとおりです。

クレジットカード2枚持ちのメリット

- 国際ブランドを使い分けできる

- ポイント還元率が上がる店舗が増える

- 利用可能額が増える

- 1枚目のクレジットカードにトラブルがあっても2枚目のカードが使える

- 特典や優待が増える

クレジットカードは1枚では、物足りなさを感じることもあります。2枚持ちで使い分けることで、それぞれのデメリットをカバーでき、最強の2枚になります。以下で、クレジットカードを2枚持ちするメリットを詳しく見ていきましょう。

国際ブランドを使い分けできる

クレジットカードの国際ブランドとは、世界中で利用できるクレジットカードのブランドのこと。それぞれの国際ブランドによって決済システムが異なり、システムの使用ライセンスを各カード会社に発行しています。店舗によっては、利用できる国際ブランドが異なります。店舗の入口やレジ周辺、ネットショッピングの支払い方法の画面で、対応可能な国際ブランドの一覧を見たことはありませんか。

つまり、クレジットカード払いをしたい店舗で、国際ブランドが対応していなければクレジットカードを利用できません。そのため1種類の国際ブランドのクレジットカードしか持っていなければ、利用できる店舗が限定的になります。

ただ日本では多くの店舗がほとんどの国際ブランドに対応しており、決済に困ることは少ないでしょう。しかし、海外ではVisaやMastercard®が主流となっており、JCBは使用できないことも多いです。

そこで複数のクレジットカードで1枚目はVisa、2枚目はJCBというように別の国際ブランドで発行すれば、クレジットカードを利用できる店舗が幅広くカバーできるようになります。

ポイント還元率が上がる店舗が増える

クレジットカードを2枚持ちすれば、ポイント還元率が上がる店舗が増えます。

例えば、三井住友カード(NL)は対象のコンビニや飲食店では、ポイント還元率は7%(※)です。楽天カードは、楽天関連サービスの利用でポイント還元率が上がります。三井住友カード(NL)と楽天カードを2枚持ちすると、コンビニや飲食店に加えて楽天サービスでも効率よくポイントが貯められるのです。

クレジットカードごとにポイント還元率がアップする店舗は様々で、楽天カードは楽天サービス、リクルートカードはリクルートサービスといった関連サービスでポイントアップする場合が多いです。

ポイントアップする店舗が重ならないようにすることで、よりお得にポイントを貯めることができるのも、クレジットカードを2枚持ちするメリットです。

利用可能額が増える

クレジットカードには限度額が決まっており、限度額を超えると決済できなくなります。大きな買い物や急な出費が連続すると、限度額を超えてしまう場合もあるでしょう。

クレジットカードを2枚持ちすれば、クレジットカード1枚分の限度額を超えてももう1枚で決済できるため、利用額を増額できます。例えば、それぞれ50万円ずつの上限があるクレジットカードを2枚持っていれば、100万円利用できるようになるのです。

さらに支払い日をずらすことで、支払いの分散もできます。支払い日が遅い方のクレジットカードで支払額の多いものを購入するなどもできるため、計画的に支払い管理ができるのも2枚持ちのメリットです。

ただし、クレジットカードを利用することは一時的にカード会社に利用代金を建て替えてもらう=お金を借りていることになるため、クレジットカードを利用した分の返済計画をたてることが重要です。

1枚目のクレジットカードにトラブルがあっても2枚目のカードが使える

クレジットカードが1枚しかない場合、急に利用停止になる、盗難にあうなどのトラブルがあれば、支払いができなくなります。現金を持っていない場合には、商品購入をあきらめなければいけません。特に、海外旅行中にクレジットカードが使えなくなると、支払いに困る場面も多くなるでしょう。

しかし、クレジットカードを2枚持ちしていれば、1枚目のクレジットカードが使えない場合でも、2枚目のクレジットカードで決済できます。

前述したとおり、国際ブランドも店舗によって使えるものが異なります。1つの国際ブランドのクレジットカードしか持っていない場合と比較して、2枚持ちであれば支払いできなくなる可能性が低くなるのもメリットといえます。

利用できる特典や優待が増える

1枚でも特典や優待が充実しているクレジットカードはありますが、場合によっては物足りなさを感じることもあるでしょう。

例えば国内旅行をする場合、年会費無料のクレジットカードでは国内旅行傷害保険が付帯していないことも多いです。そのような場合に、国内傷害保険が付帯しているクレジットカードを追加すれば、国内旅行の際にも保険を利用できます。旅行傷害保険が利用付帯と自動付帯のクレジットカードを2枚持ちすれば、補償額を増やすことも可能です。

また、ゴールドカードと2枚持ちをすれば空港ラウンジが利用できたり、食事券がプレゼントされたりと優待が充実します。

クレジットカード1枚だけでは、特典・優待が物足りない、保険が心もとないと感じることもありますが、足りない保険や優待をカバーできる点も2枚持ちのメリットといえます。

専門家コメント

関東学院大学 経営学部 経営学科 教授|水谷 文宣

経済学において名目ではない実際の税負担を負うのが誰か、については価格弾力性で決まると知られています。特典や優待の負担も実際に負担しているのが誰なのかは価格弾力性で決まり、カードを使う前のその企業のサービスの価格が消費者に割高に設定されているかもしれない、と家計は見抜いた方が正確な意思決定ができます。

デメリットもある?クレジットカードを2枚持ちする際の注意点を3つ解説

クレジットカードを2枚持ちするとメリットも多いのですが、デメリットになる面もあります。クレジットカードを2枚持ちするデメリットは、以下の通りです。

クレジットカード2枚持ちのデメリット

- 締め日や支払日などの管理に手間がかかる

- 年会費の負担が大きくなる

- 金融サービスの審査に影響する可能性がある

締め日や支払日などの管理に手間がかかる

クレジットカードを2枚持ちすると、締め日や支払日などの管理に手間がかかる点はデメリットです。

クレジットカードには締め日、支払日があり、それぞれカードによって異なります。それぞれの支払日を把握しておかなければ、支払いを忘れてしまい、利用停止になるなどの事態が起こる可能性があります。

支払い忘れに気付かず支払いの滞納を続けると、信用情報に記録され、その後クレジットカードやローンの契約が難しくなる可能性も。

締め日や支払日の管理が難しい場合は、この記事で紹介しているJCBカードWとリクルートカードのように、締め日と支払日が同じクレジットカードを2枚持ちすると良いでしょう。

さらに引き落とし口座も同じにすれば、支払い管理もしやすくなります。クレジットカードを2枚持ちする場合は、締め日と支払日には注意しましょう。

年会費の負担が大きくなる

クレジットカードの中には、年会費が発生するものもあります。年会費がかかるクレジットカードを複数保つ場合、枚数に応じて負担が大きくなる点はデメリットといえます。

例えば、年会費が10,000円と5,500円のクレジットカードを2枚持ちすれば、年会費は毎年15,500円かかります。

そのため、もし年会費を負担したくない場合は、年会費無料のクレジットカードの2枚持ちがおすすめです。この記事では、年会費無料で発行できるクレジットカードの組み合わせも紹介しています。最強の2枚の選び方に迷った際には、ぜひ参考にしてください。

金融サービスの審査に影響する可能性がある

クレジットカードを2枚以上持つと金融サービスを利用する際に受ける審査で影響が生じる可能性があります。

カードの契約数が多いということは、その枚数分だけ利用可能枠の最大値分の支払いが生じる可能性があると判断されるからです。金融サービスの審査では、申し込み者が利用しても問題ないかどうかを確かめるため、カード枚数が基準のひとつになることは覚えておきましょう。

まとめ

クレジットカードは1枚持つだけでも、ポイントが還元される、付帯保険があるなどメリットが多くあります。しかし、1枚だけではポイントアップする店舗が少ない、補償内容が心もとないなどの場合もあるでしょう。

そこで、もう1枚クレジットカードを組み合わせて、デメリットを補えば、多くのシーンでお得に利用できるようになります。

クレジットカードの用途を考えて、国際ブランドを分け、メインカードを補うサブカードを選ぶことで最強の2枚の組み合わせとなります。加えて、年会費無料であれば維持費もかからず、さらにお得です。

この記事では、年会費無料のクレジットカードを組み合わせた最強の2枚を紹介しました。この記事を参考に、自分にぴったりの最強の2枚のクレジットカードを見つけてくださいね。

よくある質問

最後にクレジットカード最強の2枚に関して、よくある質問をまとめます。

クレジットカード最強の2枚の組み合わせは?

クレジットカード最強の2枚の組み合わせは、以下の9種類です。

年会費無料で利用できるクレジットカードも多く、ポイント還元や優待サービスなどの特典も充実しています。もし3枚持ちも検討する場合は、上記の中から「JCBカードW×三井住友カード(NL)×楽天カード」の組み合わせがおすすめです。

クレジットカードは何枚持ちが良い?何枚まで持てる?

クレジットカードは、1人何枚までといった決まりはありません。2枚持ち、3枚持ちすることで、ポイント還元率が上がる店舗が増えたり、優待・付帯保険が充実したりとメリットがあります。

しかし、クレジットカードを複数枚持つことで支払い管理が難しくなるデメリットもあります。そのため、複数カードを持つ場合は、毎月の予算を決めるなどして支払いを管理する事が大切です。

また短期間に複数枚申し込むことで、審査に通過しにくくなる可能性もあるため、期間を開けて申し込みをするようにしましょう。

関連記事

クレジットカード3枚持ちの詳細は、「クレジットカード3枚持ちに最強の組み合わせが判明!おすすめ候補を紹介」の記事で紹介しています。

クレジットカード3枚持ちに最強の組み合わせ方法が判明!おすすめ候補も紹介

2枚持ちでおすすめの国際ブランドの組み合わせは?

基本は「Visa(またはMastercard)×JCB」の組み合わせが使いやすいです。理由は、使える店舗の広さ(Visa/Mastercard)と、日本発ブランドならではの優待(JCB)を両方取りにいけるから。 2枚とも同じ国際ブランドにすると管理はラクですが、「その店で使えない」「キャンペーンの相性が悪い」などの機会損失が出やすいので、迷うなら国際ブランドを分けて持つのがおすすめです。

メインカードとサブカードはどう使い分ければいい?

使い分けは難しく考えず、「迷ったらメインカード」「特典があるときにはサブカード」と決めると良いでしょう。 具体的には、メインカードは固定費と普段の買い物をまとめて、サブカードは「対象のコンビニ・飲食店」「優待店」「旅行・美容など特典を使う場面」など、ポイント還元率が上がる場面で使うと、2枚持ちのメリットを最大限生かせるでしょう。

ゴールドカードは2枚持ちに入れるべき?

ゴールドカードを入れるべきかは、「年会費の元を取りやすいか」で決めましょう。たとえば、空港ラウンジや旅行保険、年間利用額の達成特典などを使う人にはメリットがある一方、使わない人には年会費が重荷になります。 まずは年会費無料×年会費無料で2枚持ちにして、生活が固まった段階で「旅行が多い」「年間100万円以上決済する」など条件が揃ったら、ゴールドカードを入れた2枚持ちにするのが良いでしょう。

年会費無料カードだけで最強の2枚は作れる?

作れます。むしろ最初は、年会費無料だけで最強の2枚を作るのがおすすめです。年会費がない分、合わなければ入れ替えもしやすく、初心者でも続けやすいからです。 具体的には、「高還元で日常決済をまとめるカード」と「対象店の特典が強いカード」を組み合わせるのが王道。年会費無料でも、特典の当たり方次第で最強の2枚にできます。

教授

AAA会員として、IFRSや社会的インパクト評価に注目しながら民間非営利組織会計を中心に研究。オックスフォード大学出版局公認でVSI収録の教科書を2021年に『ノーベス会計学入門』として和訳。国際誌であるイタリアのESJに2021年に、東欧の複数の国々が主導するE&Sに2023年に英字論文を発表。2023年より、トルコを拠点とする国際誌IJFAECの編集委員。2016年には韓国で学術賞を受賞。米国税理士。

当ページ利用上のご注意

当サイトはアフィリエイトサービスおよび広告により、収益を得ています。また当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。