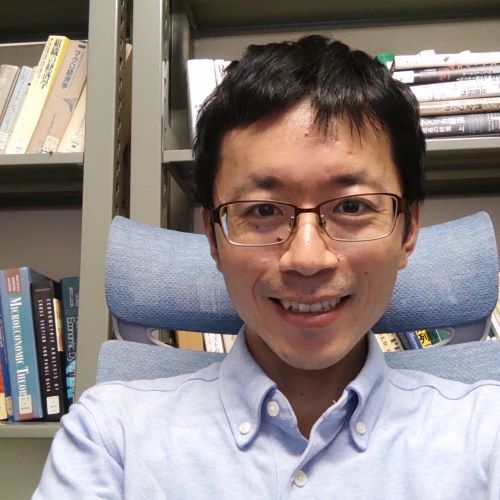

為替・コモディティの専門家から聞く、分散投資の必要性|岡山大学 経済学部 酒本隆太准教授

近年、NISAやロボアドバイザーなどを活用して投資を始める方が増えています。コロナ渦やウクライナ侵攻を相まって、将来の資産形成をより重要視している方もいらっしゃるでしょう。

しかし、投資の方法は人によってさまざまです。株式だけ投資する人もいれば、複数の資産に分散投資する人もいます。自分はどのような投資をしたらいいか、迷っている方もいらっしゃるでしょう。

そこで、マネップでは岡山大学経済学で主に国際金融を研究されている、 酒本 隆太(さけもと りゅうた)准教授にインタビューを実施。

先生の研究テーマに触れつつ、投資に対する考え方をお聞きします。

自分に合った投資方法を見つけたい方、専門家の人から投資の知識を学びたい方は、ぜひ当インタビュー記事をご参照ください。

世の中の変化に合わせながら投資を続けられるヒントが得られるでしょう。

インタビュー日:2023年10月6日

インタビューを受けていただいた人

酒本隆太准教授

岡山大学大学院 社会文化科学研究科 経済学系 准教授

兼 慶應義塾大学 産業研究所 客員研究員

兼 慶應義塾大学 産業研究所 客員研究員

2009年4月-2013年8月 大和住銀投信投資顧問株式会社

(現 三井住友DSアセットマネジメント株式会社)

2018年1月-2020年3月 ワイジェイFX株式会社Yahoo Japanグループ)

(現 GMO外貨株式会社)

2019年9月-2020年3月 筑波大学大学院システム情報工学科 非常勤講師

2018年1月-現在 慶應義塾大学 産業研究所 客員研究員

2020年4月-現在 岡山大学大学院 社会文化科学研究科 経済学系 准教授

専門は国際金融や実証ファイナンス。

(現 三井住友DSアセットマネジメント株式会社)

2018年1月-2020年3月 ワイジェイFX株式会社Yahoo Japanグループ)

(現 GMO外貨株式会社)

2019年9月-2020年3月 筑波大学大学院システム情報工学科 非常勤講師

2018年1月-現在 慶應義塾大学 産業研究所 客員研究員

2020年4月-現在 岡山大学大学院 社会文化科学研究科 経済学系 准教授

専門は国際金融や実証ファイナンス。

目次

分散投資先の為替・コモディティとは?

株式と為替・コモディティの違い

――――先生は、為替・コモディティに関する研究をおこなっています。まず、株式と為替・コモディティの違いを教えてください。株式は10年20年という長期的目線で見ると、経済成長と共に価格が上がり、配当も増える特徴があります。もちろん、企業によって倒産したりより大きく成長したりしますが、株式市場全体で見ると基本的に右肩上がりと捉えて構いません。

一方、為替は2国間の物やサービスの交換レートなので、お互いの経済・政治状況によって上がったり下がったりします。経済成長とともに価格が上がりませんし、配当もありません。原油・ 金などのコモディティも同様の性質を持ちます。

このように、為替・コモディティは株式とは異なる値動きをします。そのため、実際に為替・コモディティ投資する際は、その特徴を踏まえた取引をする必要があります。

――――株式と為替・コモディティでは、投資の基本的な取引の考え方が違うんですね。では、為替・コモディティは、一般的にどのような取引をするのでしょうか?

為替の代表的な取引方法は2つ挙げられます。

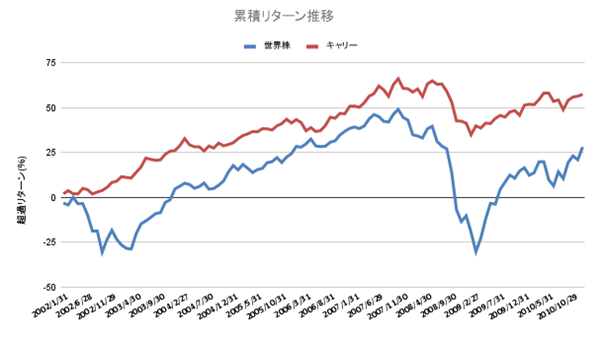

1つ目は、低金利の国の通貨を売って高金利の国の通貨に投資し、その金利差で利益を狙う「キャリートレード」です。2000年代はパフォーマンスが良くて人気でしたが、2008年のリーマンショックでパフォーマンスが大きく悪化したことがあります。

【世界株式とキャリートレードの値動き比較】

※Sakemoto (2018)とByrne, Ibrahim, Sakemoto (2018)より作成

※Sakemoto (2018)とByrne, Ibrahim, Sakemoto (2018)より作成キャリートレードは株式投資と同様に世界経済が好調な時に、収益を上げやすい取引方法です。ファイナンス理論的にはキャリートレードの高収益は、株式との分散効果が働かない高リスクな投資手法なので、その高リスクを反映して収益率が高いと考えることができます。

2つ目は、購買力平価を活用した取引方法です。ある国の物価が高くなると今までと同じ金額で買える物の量が減るため、長期的には他国の通貨に対して通貨価値が下落する傾向にあります。この特徴を踏まえて、2国間の物価上昇率から考えた為替レートの理論価値と、実際に取引されている為替レートを比較して、割安になっている通貨を買うことで収益を狙います。

別名「バリュー取引」とも言われていて、株式と違う値動きをすることから、2008年のリーマンショック時には良いパフォーマンスが出ていました。そのため、分散投資の1つとして活用されることがあります。

コモディティだと、一般的に分散投資先の1つとして取引されます。特に金・銀・プラチナといった貴金属は、株式市場が大きく下落する時に価格が上がる傾向にあるため、貴金属をポートフォリオに入れておくと、ポートフォリオの値動きをある程度滑らかにできるでしょう。

したがって、株式とは異なる動きをすることで、分散効果を狙いたい場合は、為替のバリュー取引や原油・ 金などへの投資が有効と考えられます。その中でも、為替のバリュー投資は分散効果だけではなく長期的な収益も狙いたい場合、金への投資は収益よりも株価の大幅な下落に対する分散効果を得たい場合と、目的に合わせて使い分けることが 可能です。

為替・コモディティの値動き、どう捉えるべき?

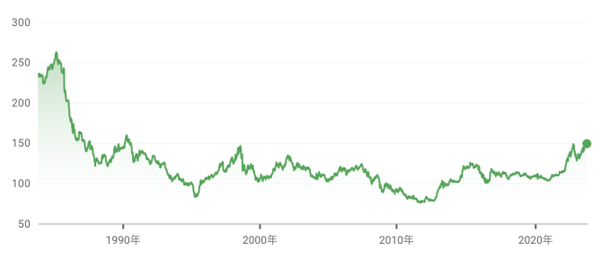

――――為替はニュースで日々報道されますが、投資においては難しい存在だと感じます。特に米ドルベースで投資する時は、為替ヘッジも考えないといけません。まず、国際投資する時の為替ヘッジについてです。為替変動は短期的に外国株式のパフォーマンスに影響しますが、過去の100年以上のドルベースのデータを見てみると、自国通貨安になったり自国通貨高になったりする期間が交互にやっていきます。

【円/米ドルの為替変動】

出典:Googleファイナンス「アメリカ合衆国ドル から 円」2023年10月12日確認

出典:Googleファイナンス「アメリカ合衆国ドル から 円」2023年10月12日確認つまり、世界経済の成長に合わせて値上がりする株式の場合、長期的には為替の影響はそこまで大きくありません。個人的には、長期的な株式投資においては為替ヘッジは不要かなと思います。

次に、日本株式市場に限定します。日経225やTOPIXといったインデックスは、輸出関連の企業の時価総額が大きく、インデックスに与える影響が大きくなっています。

みなさんご存知のように、円安になると輸出が有利で、逆に円高だと輸入が有利です。そのため、程度の話はあれど円安の方が円高よりも、輸出関連の企業の業績が上がり、日本のインデックスにはプラスの影響を与えます。そして、インデックスが伸びると言われています。

――――日々の為替の値動きに対しては、どのように捉えたらいいでしょうか?

物価の上昇率が高くて金利を上げた国の通貨は短期的に価格が上昇しますが、中長期的には下落しやすい傾向にあります。ここが、世の中の人が混乱しやすい為替の特徴かなと思います。

また、個人的にややこしくなっている原因として、ニュース・新聞では短期的な値動きだけを報道して、国際経済学の教科書では中長期的な部分しか解説しないことが挙げられます。為替を全体的に把握できる機会が、そもそも少ないんですよ。

――――なるほど。短期・中長期どちらの視点から見るかで、為替の捉え方が変わると言うことですね。では、債券やコモディティの値動きはどう捉えたらいいでしょうか?

債券や金といった値動きが比較的緩やかな資産では、為替の影響が大きくなります。特に世界債券に投資する場合、金利の値動きを把握できても為替の予測をはずせば、パフォーマンスを大きく落とすかもしれません。

なので、債券や金に投資したい場合は、為替ヘッジを おこなうか真剣に検討したほうがいいでしょう。個人的には、重要なパラメーターが2つ以上あると予測が難しくなるので、基本的に為替ヘッジをすることをおすすめします。

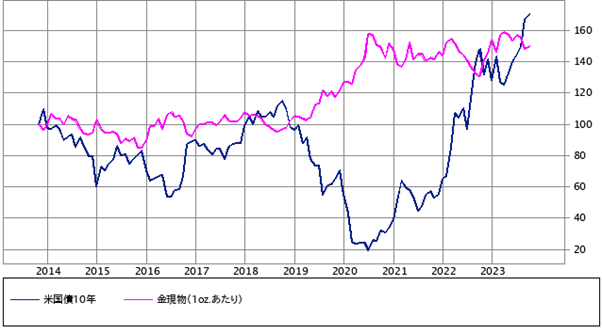

また、金利と金の値動きは綺麗な逆相関の関係になることが多いので、金の価格を把握すると、金利の値動きがよりわかりやすいでしょう。

【米国債10年と金現物の値動き比較】

出典:SBI証券「米国債10年」2023年10月12日確認

ちなみに、日本はエネルギーを輸入に頼っているので、原油を中心としたエネルギー価格の変動は日本の景気に大きな影響を与えます。エネルギーは世界経済の必需品なので、経済の見通しを知りたいなら、エネルギー価格を把握するのがおすすめです。

自分に合った投資戦略を作る方法

投資のリスクとは、何かを犠牲にしてパフォーマンスを狙うこと

――――自分がどの投資戦略を取ったらいいか判断するには、どうすればいいでしょうか?ご存知のように、投資することは資産関係なく何かしらのリスクを取り、その見返りとしてリターンを得ます。

リスクとは、パフォーマンスを狙うために、何かを犠牲にしていることです。

なので、気になる投資戦略を見つけたら裏側にある考え方、何を犠牲にしているか考えてみてください。

先ほど申し上げたキャリートレードで例えると、株式と同じような値動きをするので分散効果を犠牲にしています。資産価値が減ってほしくない時にパフォーマンスが下がる可能性がある投資手法は、通常時は高いリターンが得られる傾向にあります。

――――「リスクは値動きの幅」と聞いたことがありますが、値動きの仕方まで考えるとわかりやすいですね!では、そもそも投資のリターンは、何が原因で起こるのでしょうか?

全て説明できる訳ではないですが、大きく3つ挙げられます。

1つ目は、何かを犠牲にしている、何かのリスクを取っている見返りにリターンが生じます。上で説明した以外の例では、買いたい時に買えなくて売りたい時に売れない、流動性のリスクが代表的です。具体例として、不動産が挙げられます。注文と実際に取引するタイミングにズレがあるので、その分平均的なリターンが高くなる傾向にあります。

2つ目は、なんらかの心理的バイアスが含まれている場合です。人間なので、どうしても感情的に判断してしまいます。感情に任せて取引する人もいるので、想定していた値動きにならない可能性があり、それがリターンにつながる場合があります。

3つ目は、制度的な要因でリターンが生じる場合があります。例えば、銀行は四半期末にバランスシートのリスクを増やせないので、通常であれば 収益機会が残されたままの場合があります。そこに参入できれば、リターンを生み出すことができます。

株式の例を参考に気になる金融商品を見つけたら、なぜリターンが生まれているかぜひ確認してください。

そもそも分散投資って必要?

――――個人の資産形成において、株式を主体とした分散投資が人気を集めています。株式以外に、なぜ債券や金などに投資した方が良いのでしょうか?資産の分散投資は、ポートフォリオの短期的な値動きの変動を抑えることが目的です。

例えば年金基金だと、長期的に資産を増やしつつも毎年残高が引き出されるため、資産額を大きく変動させないことが求められます。そのため、債券や金などに投資して、ポートフォリオの値動きを抑えています。

ただ、私たちのように投資の結果を20年30年後に求めている場合は、株式以外に分散投資すべきか一度立ち止まって考えるべきかなと思います。

なぜなら、先ほど申し上げたように世界全体の株式市場は、長期的に見れば経済成長に合わせて株価は上昇し続けるからです。

――――時間をかけるなら、株式だけに投資する選択肢も考えられると。では、どのような場合だと分散投資をした方がいいのでしょうか?

もし分散投資したいなら、世界株式あるいは米国のインデックスへ投資して世界経済の成長と共に資産を増やしつつ、ポートフォリオの短期的な値動きをどうするか考えてみるといいでしょう。

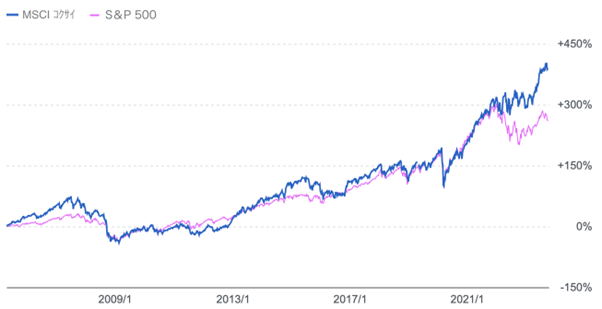

【世界株式(MSCI オール・カントリー・ワールド・インデックス)の価格推移】

参照:三菱銀行「eMAXIS Slim 全世界株式(オール・カントリー)基準価格」2023年10月12日確認

参照:三菱銀行「eMAXIS Slim 全世界株式(オール・カントリー)基準価格」2023年10月12日確認例えば、シンプルに当面の生活費や医療費などを現金で貯蓄しながら、世界株式のインデックスに投資するだけでも十分な分散効果が得られます。

まずは、つみたてNISA(2024年から新NISAに変更)やiDeCoで世界経済や米国のインデックスにを積立投資をしていただき、慣れてきたら他の資産に投資するか検討してみてください。

――――分散投資は、あくまで世界株式に投資して世界経済の恩恵を受けることが前提なんですね。

日本に住んでいるとあまり実感しにくいですが、1990年代のバブル崩壊の影響が強く、株式市場が成長するイメージが湧かないかもしれません。

株価を見る時は、以下のように世界株インデックスや米国株インデックスを参考にすると、株式市場が成長していることをイメージできるでしょう。

【世界株式(MSCI オール・カントリー・ワールド・インデックス)

とS&P500の値動き比較】

引用:Yahoo!ファイナンス「インベスコ MSCIコクサイ・インデックス基準価格」2023年10月12日確認

分散投資で起こりうるリスクを考えてみる

――――もし分散投資で資産形成を始める場合、どのようなリスクを考える必要がありますか?世界株式のインデックス投資では、資産がゼロになることは考えにくいです。株価が上がり続けることがないように、下がり続けることもありません。

ただ、ある程度投資に慣れていないと、日々の値動きの乖離に戸惑うと思います。ファイナンス理論的には下落している局面こそ期待リターンが高くなり、買うタイミングになることが多いのですが、個人で判断するのは難しいかもしれません。

自分自身の投資で日々の値動きに耐えられないなら、ルールに基づいて運用してくれる積み立て投資・ロボアドバイザー・AI投資を考慮してもよいかもしれません。

――――ちなみに、個別株で分散投資をしたい場合、何に注意したらいいですか?

個別株だと、人によって投資する銘柄が変わりますよね。投資の仕方によっては、似たような企業にばかり投資してしまうでしょう。企業によって成長するタイミングは異なるため、長期的に考えると成長率が高い状態は永続しません。

したがって、個別株ではどこかのタイミングで、投資する企業を入れ替える必要があります。このように、世界株と個別株では、同じ株式投資でも考え方が変わってくることを理解しておきましょう。

――――投資する銘柄の数によって、ポートフォリオの値動きの仕方が変わることを理解しておくといいんですね。

情報を客観的に捉えるために大切なこと

――――先生のお話を聞いていて恐縮ですが、経済・金融に関する情報にはいろんな意見があります。情報を鵜呑みにせず情報を集めるには、どうすればいいでしょうか?意見を言っている人の経歴・実績を確認することに加えて、どの立場から言っているか意識することですね。

その上で、企業・金融機関・研究者など、立ち位置の違う人の意見を取り入れることが大切です。また、短期的な見通しで意見を言う人もいれば、長期的な目線で話す人もいます。

それこそ、為替の値動きは人によって、捉え方が大きく変わります。同じ円安でも、輸出企業と輸入企業で意見は反対になります。

立ち位置が違う人の意見を取り入れると、判断が難しくなると思います。ただ、特定の立ち位置の人の意見だけ取り入れると考えが傾いてしまい、本来自分が取りたい判断が下せないかもしれません。

――――極端にいうと、長期運用したいのにデイトレーダーの意見ばかり取り入れるのは、ちょっと違いますね。

中立的な意見を言うことを意識していても、どうしてもその人の置かれている場所や経験が大きく影響します。実際、若い時に経験した内容によって、運用に対する考え方が変わることが、研究でも明らかになっています。

私はイギリスに留学した経験があるんですが、当時はまだグローバル金融危機、ユーロ圏の債務危機、東日本大震災などの影響が残る時期でした。

当然、長期的な経済の見通しにネガティブな印象を持っていましたが、景気が良い新興国から来た留学生はポジティブな見通しを持っていたんですよ。出身国の違いでここまで意見が違うのかと、ギャップを感じたことも今でも覚えています。

――――先生のお話も鵜呑みにせず立場が違う人の意見も取り入れて、自分自身で判断できるようにしたいですね。

今回はインタビューを引き受けていただき、ありがとうございました!

インタビューアー

田中 律帆(Riho Tanaka)

WEBディレクター

2015年3月 西南学院大学 商学部経営学科卒業

一般教育系企業や国立大学勤務を経て、2021年4月 EXIDEAへ入社。現在は特別企画のジャンルでインタビューを担当。投資歴は10年以上で、主な投資先は株式投資・投資信託・ロボアドバイザーなど。

一般教育系企業や国立大学勤務を経て、2021年4月 EXIDEAへ入社。現在は特別企画のジャンルでインタビューを担当。投資歴は10年以上で、主な投資先は株式投資・投資信託・ロボアドバイザーなど。

記事編集:亀井郁人