「Visaのクレジットカードはどれがおすすめなの?」と疑問の方も多いのではないでしょうか。

Visaとはクレジットカードの国際ブランドの一つで、Visaカードとは国際ブランドがVisaのクレジットカードのことです。国際ブランドがVisaのクレジットカードならどれでもいいと思うかもしれませんが、カードによって年会費やポイント還元率が異なり、お得度も変わります。

当記事では、国際ブランドのVisaに関する解説とVisaブランドのおすすめクレジットカードを紹介します。Visaのクレジットカードをお探しの方は、ぜひ参考にしてください。

2026年2月おすすめのVisaカード3選

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- ※²即時発行ができない場合があります。

この記事でわかること

- Visaカードは世界シェア率ナンバーワン

- 海外でもVisaカードなら使う場所に困らない

- 年会費無料のVisaカードなら維持しやすい

- ランクが高いVisaカードは特典が豊富

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

- Visaのおすすめクレジットカードの選び方・比較方法を解説

- Visaのクレジットカードおすすめランキング20選

- 三井住友カード(NL)~対象のコンビニ・飲食店でのスマホのタッチ決済でポイント還元率が最大7%

- 楽天カード~楽天のサービス利用でお得になる人気クレカ

- PayPayカード~PayPayとの連動でお得なクレカ

- ライフカード~ポイントアップ制度がわかりやすいクレジットカード

- エポスカード~多彩な特典が魅力の1枚

- セゾンカードインターナショナル~有効期限がない永久不滅ポイントが貯まる

- ビックカメラSuicaカード~Suicaチャージでポイントが貯まるクレジットカード

- Oliveフレキシブルペイ~3つの支払い方法をいつでも変更できる

- イオンカードセレクト~イオン系列の店舗でポイントが2倍になるクレジットカード

- dカード~d曜日のキャンペーンで還元率が最大4.0%

- 三菱UFJカード~対象のコンビニ・飲食店・スーパーなど(*3)でグローバルポイント最大20%還元(*2)

- リクルートカード~基本ポイント還元率1.2%の高還元クレジットカード

- JALカード navi(学生専用)~年会費無料でマイルが貯まるおすすめクレカ

- 三井住友カード プラチナプリファード~ポイント還元率が高いプラチナランクのVisaカード

- JAL普通カード~マイルが貯まりやすいおすすめのvisaカード

- 三井住友カード ゴールド(NL)~年間100万円以上の利用で年会費永年無料のクレジットカード

- 楽天プレミアムカード~豪華な特典が魅力のゴールドカード

- P-oneカード<Standard>~支払いが自動で1%割引になる

- dカード GOLD~ドコモの料金が10%還元(※)される

- 学生専用ライフカード~海外利用3%還元などでお得!

- Visaカードとは?世界でNo.1のシェアを誇る国際ブランド

- VisaカードのJCBやMastercardとの違いは?メリットとデメリットを解説

- まとめ

- よくある質問

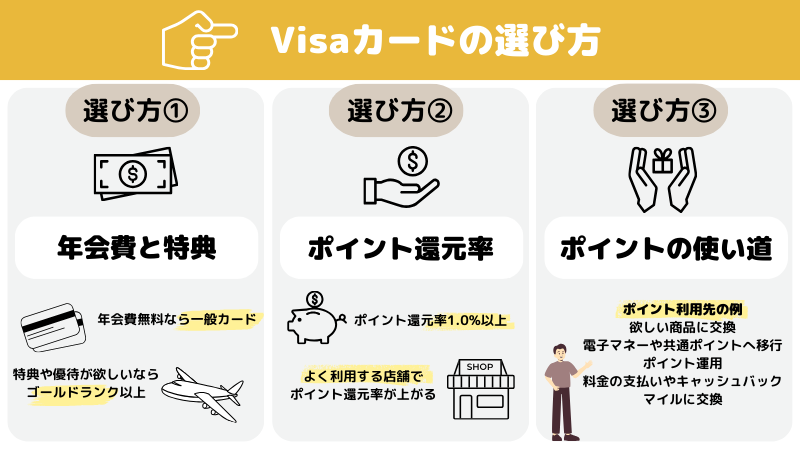

Visaのおすすめクレジットカードの選び方・比較方法を解説

Visaのクレジットカードは種類も多く、どのように選ぶべきか悩む方も多いでしょう。本章では、Visaブランドのおすすめクレジットカードの選び方と比較方法を紹介します。

年会費と特典のバランスでクレジットカードのランクを選ぶ

最初に紹介するVisaカードを選ぶ際の比較ポイントは、年会費です。年会費はクレジットカードの種類やランクによって異なり、特典の充実度も変わります。一般的にランクが上がるにつれて年会費が高くなり、特典の充実度も高くなります。

クレジットカードのランク

- 一般カード

- ゴールドカード

- プラチナカード

- ブラックカード

年会費を抑えたいなら一般カードがおすすめ。年会費無料のカードも多いので、気軽にVisaカードを始められます。特典やステータス重視ならゴールドカード以上を選びましょう。空港ラウンジの利用や旅行保険など、ワンランク上のサービスを受けられます。

ブラックカードになると、年会費が数十万円になるカードもあります。特典はランクだけでなくカードの種類によっても違うので、年会費と特典のバランスを確認しながら選びましょう。

ポイント還元率を比較して選ぶ

クレジットカードを発行するメリットの1つにポイント還元率があります。

ポイント還元率はカードによって異なりますが、1.0%以上を選ぶのがおすすめです。クレジットカードのポイント還元率は0.5%が平均で、1.0%以上あれば高いとされているためです。

ただし、クレジットカードの種類によっては、特定の店舗やサービスを利用したときだけポイント還元率が高くなるポイントアップ制度が存在します。

基本ポイント還元率が低いクレジットカードでも、自分がよく利用する店舗・サービスでポイントアップするカードであれば、お得になる可能性もあるため、ポイントアップ制度も含めた還元率を比較して選びましょう。

ポイントの使い道から選ぶ

還元率が高いクレジットカードを利用しても、自分が使いたいポイントの利用先がなく、ポイントの有効期限が切れてしまうこともあります。

貯めたポイントの使い道も、クレジットカードによって様々なので、事前に確認しておくことをおすすめします。

ポイント利用先の例

- 欲しい商品と交換する

- 電子マネーや共通ポイントへ移行する

- ポイントを運用する

- 料金の支払いやキャッシュバックに充てる

- マイルと交換する

上記を参考に、自分が利用したいと思える利用先があるVisaブランドのクレジットカードを発行しましょう。

Visaのクレジットカードおすすめランキング20選

Visaカードの選び方が分かれば、実際にクレジットカードを選んでいきましょう。本章では、Visaブランドのおすすめクレジットカードをランキング形式で紹介します。

まずは、一覧表でおすすめ20選のVisaカードを紹介します。

| クレカ名 | 三井住友カード(NL) | 楽天カード | PayPayカード | ライフカード | エポスカード | セゾンカードインターナショナル | ビックカメラSuicaカード | Oliveフレキシブルペイ | イオンカードセレクト | dカード | リクルートカード | JALカードnavi | 三井住友カード プラチナプリファード | JAL普通カード | 三井住友カード ゴールド(NL) | 楽天プレミアムカード | P-oneカード<Standard> | dカード GOLD | 学生専用ライフカード | 三菱UFJカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| クレカ券面 |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 初年度無料 2年目以降524円 ※前年に1円以上のカード利用で翌年度も無料 | 永年無料 ※一般のみ | 永年無料 | 永年無料 | 永年無料 | 無料 ※在学期間中は年会費無料 | 33,000円 | 初年度無料 2年目以降2,200円 ※アメリカン・エキスプレスは6,600円 | 5,500円 ※年間100万円のご利用で翌年以降の年会費永年無料 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください | 11,000円 | 永年無料 | 11,000円(税込) | 永年無料 | 永年無料 |

| ポイント還元率 | 0.5% | 1.0% | 1.0% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 1.2% | 0.5% | 0.5% | 0.5% | 0.5% | 1.0% | 1.0% | 1.0% | 0.5% | 0.5% |

| おすすめの人 | 対象のコンビニや飲食店をよく利用する人学生やクレカ初心者の人 | 楽天市場の利用が多い人ポイントを貯めたい初心者の人 | PayPayを利用する機会が多い人クレカ初心者の人 | 有効期限の長いポイントが欲しい人 | マルイを使う機会が多い人 | 即日発行できるVisaカードが欲しい人有効期限のないポイントを貯めたい人 | 通勤・通学でSuicaを利用する人 | キャッシュカードやクレジットカードをまとめて使いたい人 | イオンをよく利用する人主婦の人 | dポイントをよく利用する人 | 常にポイント還元率1.2%と高いカードが欲しい人クレカ初心者の人 | マイルを貯めたい学生の人 | ステータスもポイントもどちらも欲しい人 | JALマイルを効率よく貯めたい人 | 年会費無料でVisaのゴールドカードが欲しい人 | 手厚い補償が欲しい人楽天市場をよく利用する人 | キャッシュバックでポイントを受け取りたい人 | ドコモユーザーの人 | 海外に行く予定がある学生の人 | 対象のコンビニを利用する機会が多い人 |

| 国際ブランド | Visa / Mastercard® | Visa / Mastercard® / JCB / American Express | Visa / Mastercard® / JCB | Visa / Mastercard® / JCB | Visa | Visa / Mastercard® / JCB | Visa / JCB | Visa | Visa / Mastercard® / JCB | Visa / Mastercard® | Visa / Mastercard® / JCB | Visa / Mastercard® / JCB | Visa | Visa / Mastercard® / JCB / American Express | Visa / Mastercard® | Visa / Mastercard® / JCB / American Express | Visa / Mastercard® / JCB | Visa / Mastercard® | Visa / Mastercard® / JCB | Visa / Mastercard® / JCB / American Express |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | - | - | 最高3,000万円(利用付帯) | - | 最高500万円(利用付帯) | 最高2,000万円(利用付帯) | - | 最高2,000万円(利用付帯) ※29歳以下限定 | 最高2,000万円(利用付帯) | 最高1,000万円(自動付帯) | 最高5,000万円(利用付帯) | 最高1,000万円 ※アメリカン・エキスプレスは最高3,000万円 | 最高2,000万円(利用付帯) | 最高5,000万円(自動付帯) | - | 最高1億円(自動付帯) | 最高2,000万円(自動付帯) | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | - | - | - | - | - | - | 最高1,000万円(利用付帯) | - | - | 最高1,000万円(利用付帯) ※29歳以下限定 | 最高1,000万円(利用付帯) | 最高1,000万円(自動付帯) | 最高5,000万円(利用付帯) | 最高1,000万円 ※アメリカン・エキスプレスは最高3,000万円 | 最高1,000万円(利用付帯) | 最高5,000万円(自動付帯) ※自動付帯分は4000万円 | - | - | - | - |

| 詳細 | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ | 詳細へ |

- 上記の情報は2026年2月の情報です。

- 表記の金額はすべて税込みです。

- ¹初年度年会費無料かつ前年に1円以上のカード利用で翌年度も無料(通常1,100円)

三井住友カード(NL)~対象のコンビニ・飲食店でのスマホのタッチ決済でポイント還元率が最大7%

ランキング1位で紹介するのは、三井住友カード(NL)。対象のコンビニや飲食店での還元率の高さやナンバーレスカードでセキュリティ性が高い点もおすすめのVisaカードです。

| 三井住友カード(NL)基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard |

| 年会費(税込) | 永年無料 |

| 家族カード 年会費(税込) | 永年無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※1 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月15日または月末 引き落とし日:翌月10日または翌月26日 |

| カード利用限度額 | ~100万円 |

| その他付帯サービス・特典 | 対象コンビニ・飲食店で最大7%還元 ユニバーサル・スタジオ・ジャパンで最大7%還元 ほか |

| カード発行 スピード | 最短10秒 ※2 |

| 申し込み 対象者 | 満18歳以上 |

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求がある場合は無料。

- 最短10秒でカード番号が即時発行されます。即時発行できない場合があります。条件など詳細は公式サイトをご覧ください。

- 出典:三井住友カード(NL)公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

三井住友カード(NL)のメリット

- 対象のコンビニ・飲食店でのスマホのタッチ決済でポイント還元率が最大7%(※¹)

- ナンバーレスでセキュリティが高い

- 最短10秒で発行可能(※²)

三井住友カード(NL)のデメリット

- 基本ポイント還元率が0.5%と平均的

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- ²即時発行ができない場合があります。

三井住友カード(NL)は、対象のコンビニ・飲食店でスマホのタッチ決済を利用すると、ポイント還元率が最大7%までアップするおすすめのVisaクレジットカード。

また、三井住友カード(NL)は券面にカード番号の記載がないナンバーレスカードで、セキュリティ性も高いです。カード情報はアプリに集約されており、一括管理できるので簡単に利用できます。万が一のことを考え、安全性を気にする人にはおすすめです。

2026年2月最新キャンペーン情報

- 新規入会&スマホのタッチ決済1回以上ご利用でVポイントPayギフト5,000円分プレゼント(キャンペーン期間:2026年1月7日~)

- スマホのタッチ決済ご利用キャンペーン!新規入会でスマホのタッチ決済利用金額×20%最大4,000円分プレゼント(キャンペーン期間:2026年1月7日~2026年3月1日)

- SBI証券口座開設&クレカ積立などで最大16,600円相当Vポイントプレゼント(口座開設期間:2024年7月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- 【ハローキティデザイン】入会+1ヵ月までに、3万円以上(税込)のご利用で、もれなくハローキティ コラボポーチをプレゼント(キャンペーン期間:2026年1月26~2026年4月30日)

- 詳細は三井住友カード(NL)の公式サイトをご確認ください。

対象のコンビニ・飲食店でのスマホのタッチ決済でポイント還元率が最大7%(※¹)

楽天カード~楽天のサービス利用でお得になる人気クレカ

ランキング2位で紹介するのは、楽天カード。楽天市場や楽天Payを利用することで、どんどん楽天ポイントが貯まるおすすめのVisaカードです。

| 楽天カード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB / American Express |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 550円 ※楽天会員ランクがダイヤモンド・プラチナの方は年会費無料 |

| 基本ポイント還元率 | 1.0% |

| マイル還元率 | ANA:0.5% JAL:0.5% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月末日 引き落とし日:翌月27日 (ただし楽天市場での買い物は締日が27日) |

| カード利用限度額 | 最高100万円 |

| その他付帯サービス・特典 | カード盗難保険 |

| カード発行 スピード | 約1週間〜10日で到着 |

| 申し込み 対象者 | 18歳以上 |

- 各会員ランクは、楽天ポイントの獲得数と獲得回数により決定。

- 出典:楽天カード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

楽天カードのメリット

- 基本ポイント還元率が1.0%

- 楽天市場の利用でポイント2倍

- 楽天Payと連動させて還元率が1.5%

楽天カードのデメリット

- ポイントアップの対象は楽天のサービスに限られる

次に紹介するVisaブランドのおすすめクレジットカードは、楽天カードです。楽天カードは、基本ポイント還元率が1.0%の高還元なクレジットカード。さらに、楽天市場の利用でポイント還元率が2倍になります。

加えて、楽天Payに楽天カードを登録して利用することで、ポイント還元率が1.5%にアップします。他にも、楽天のサービスを利用することで還元率はアップするため、楽天のサービスを利用する方におすすめの1枚です。

2026年2月最新!キャンペーン情報

- 新規入会&3回利用で5,000ポイントプレゼント

- 【JCBブランド選択で】新規入会&3回利用で8,000ポイント(キャンペーン期間:~2026年2月16日)

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

- 詳細は楽天カードの公式サイトをご確認ください。

楽天経済圏でお得に利用

PayPayカード~PayPayとの連動でお得なクレカ

続けて紹介するのは、PayPayカード。PayPayとの連携でお得になる、Visaカードです。

| PayPayカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 550円 |

| 基本ポイント還元率 | 最大1.5% ※1 |

| マイル還元率 | ー |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | ー |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月月末 引き落とし日:翌月27日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | Yahoo!ショッピング・LOHACOで毎日最大5%還元 ほか |

| カード発行 スピード | 最短7分 ※2 |

| 申し込み 対象者 | 満18歳以上であること 本人または配偶者に安定継続収入があること 本人認証できる携帯電話があること |

- PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。手続きは こちら からご確認ください。

ポイント付与の対象外となる場合があります。

例:「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」 - 最短7秒でカード番号が発行されます。条件など詳細は公式サイトをご覧ください。

- 出典:PayPayカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

PayPayカードのメリット

- 基本ポイント還元率が1.0%

- PayPayとの連動でポイント還元率が1.5%

- Yahoo!ショッピング・LOHACO利用でポイント5%

PayPayカードのデメリット

- PayPay利用で還元率を上げるには条件の達成が必要

PayPayカードは、PayPayとの連動でポイント還元率が最大1.5%(※¹)になります。さらに、Yahoo!ショッピング・LOHACOの利用では、ポイント還元率が5%(※²)です。

- ご利用金額200円(税込)ごとに最大1.5%のPayPayポイントがもらえます。

- PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

- 出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。なお、所定の手続き後にPayPay加盟店にて使用できます。手続きはこちらからご確認ください。

- ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

しかし、PayPayとの連動でポイント還元率を1.5%にするためには条件を達成す必要があります。ポイント還元率1.5%の条件として、月に10万円以上の利用と30回以上の支払いが必要になる点があることを覚えておきましょう。

内訳:①PayPayポイント(PayPayカード特典)1%(※1※3)

②PayPayポイント(指定支払い方法)3%(※1※2※4※5※6)

③PayPayポイント(ストアポイント)1%

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。詳細はこちらをご確認ください。

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

PayPayと連動でお得

ライフカード~ポイントアップ制度がわかりやすいクレジットカード

次に紹介するライフカードは、わかりやすいポイントアップ制度がおすすめのVisaクレジットカードです。

ライフカードのメリット

- 初年度はポイント還元率が1.5倍

- ステージごとにポイント倍率が上がる

- 誕生日月の利用でポイントが3倍

- 年間決済金額に応じてポイント還元率が最大2倍

ライフカードのデメリット

- 基本ポイント還元率が0.5%

- ポイントの有効期限を伸ばすには繰越手続きが必要

ライフカードは他のクレジットカードと違い、特定の店舗でポイント還元率が上がるわけではなく、入会後1年間や誕生月など期間などでポイントアップ条件が設定されているので、わかりやすくポイントを獲得できます。

一方で、基本ポイント還元率は0.5%と平均的です。また、ポイントの有効期限は1年後に自動繰り越しされますが、2年後移行は繰越手続きが必要になるので、期限切れには気をつけましょう。

上記を踏まえ、ライフカードの発行を希望する方は公式サイトから申し込みましょう。

2026年2月最新!キャンペーン情報

- 新規入会&条件達成で最大15,000円キャッシュバック

- 詳細はライフカードの公式サイトをご確認ください。

ポイントアップ制度がわかりやすい

エポスカード~多彩な特典が魅力の1枚

エポスカードは、マルイでのキャンペーン期間中に利用すると10%割引になるなど、マルイをよく利用する方におすすめのVisaカードです。そのほか、全国に利用できる優待施設が多い点も魅力です。

| エポスカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | カード無し |

| ETCカード 年会費(税込) | 無料 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.25% JAL:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高3,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月4日または毎月27日 引き落とし日:翌月4日または翌月27日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | マルイ・モディのセール期間中に10%割引 提携店舗の優待 チケットサービス ほか |

| カード発行 スピード | 最短即日 |

| 申し込み 対象者 | 満18歳以上 |

- 出典:エポスカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

- 18〜19歳の場合、すでにエポスカードを持っている人限定で申し込めます。

- カード会社からの招待、またはプラチナ・ゴールド会員の家族からの紹介の場合は永年無料。また年間50万円以上を支払うと翌年以降は年会費が永年無料。

エポスカードのメリット

- 全国に優待を受けられる店舗が多数存在する

- ゴールドカードの招待が届く

エポスカードのデメリット

- 基本ポイント還元率が0.5%

- 家族カードの発行不可

Visaカードを発行するならエポスカードもおすすめです。エポスカードは、全国の飲食店やカラオケ、レンタカー予約など多くの優待店舗・サービスで割引を受けられます。

また、条件は公開されておりませんが、エポスカードの利用者にはエポスゴールドカードの招待が届くことがあります。招待が届いた人は年会費無料でゴールドカードを利用できるので、さらにお得な優待を受けられます。

一方で、エポスカードは基本ポイント還元率が0.5%と平均的です。Visaブランドのクレジットカードを利用してポイントを稼ぐわけではなく、多くの優待を受けたい人にはエポスカードをおすすめします。

2026年2月最新!キャンペーン情報

- 新規入会で2,000ポイントプレゼント

- 詳細はエポスカードの公式サイトをご確認ください。

多彩な特典が魅力

セゾンカードインターナショナル~有効期限がない永久不滅ポイントが貯まる

次に紹介するセゾンカードインターナショナルは、有効期限のない永久不滅ポイントが貯まる点がおすすめのVisaカードです。

| セゾンカードインターナショナルの基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 年会費 | 永久無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 0.5% |

| ポイント名称 | 永久不滅ポイント |

| 国際ブランド | Visa、Mastercard®︎、JCB |

| 申込条件 | 満18歳以上(高校生は除く) ※20歳未満の方は保護者の同意が必要 |

- 出典:セゾンカードインターナショナル公式サイト

- 上記の情報は2026年2月の情報です。

セゾンカードインターナショナルのメリット

- 有効期限なしの永久不滅ポイントが貯まる

- セゾンポイントモールで還元率アップ

- ポイント利用先が豊富

セゾンカードインターナショナルのデメリット

- 基本ポイント還元率が0.5%

- ポイントの利用先によっては還元率が下がる可能性もある

セゾンカードインターナショナルもVisaブランドのおすすめクレジットカードです。セゾンカードインターナショナルは、自分の希望するサービスや商品にポイントを利用したい方におすすめのクレジットカード。

理由は、有効期限のない永久不滅ポイントを獲得できるため、期限切れを気にすることなく必要なポイント数まで貯め続けられるからです。

基本ポイント還元率は0.5%で一度に貯まるポイントは多くありませんが、ポイントに有効期限がないので、交換したい商品の必要ポイントまでコツコツ貯められます。

ポイントの利用先も豊富なので、本当に欲しい商品を見つけてポイントを貯められる点もメリットです。

有効期限なしの永久不滅ポイント

ビックカメラSuicaカード~Suicaチャージでポイントが貯まるクレジットカード

続いて紹介するのは、Suicaと一体になったVisaカードのビックカメラSuicaカードです。Suicaチャージで1.5%、モバイルSuica定期で5%還元されるなど、Suicaユーザーに特におすすめの一枚です。

| ビックカメラSuicaカードの基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 年会費 | 524円 |

| 家族カード年会費 | – |

| ETCカード年会費 | 524円 |

| ポイント還元率 | 0.5% |

| ポイント名称 | ビックポイントJRE POINT |

| 国際ブランド | Visa、JCB |

| 申込条件 | 国内在住の電話連絡の取れる満18歳以上(学生を除く) |

- 出典:ビックカメラSuicaカード 公式サイト

- 上記の情報は2026年2月の情報です。

ビックカメラSuicaカードのメリット

- モバイルSuicaへのチャージでポイント還元率が1.5%

- モバイルSuica定期券やグリーン券の購入で5%還元

- 電子マネーの利用で汎用性が高い

ビックカメラSuicaカードのデメリット

- ポイントが2種類で管理が必要

ビックカメラSuicaカードもVisaブランドのおすすめクレジットカードです。ビックカメラSuicaカードは、モバイルSuicaと連動させてチャージすることで1.5%のポイントが還元されます。さらにモバイルSuica定期券やグリーン券を購入すると5%還元される点もおすすめです。

ビックカメラSuicaカードでチャージしたモバイルSuicaは、多くの店舗で電子マネー決済が可能です。チャージした際には、1.5%分のJRE POINTが貯まり、1ポイントを1円分としてSuicaにチャージ可能です。

さらに、通常の利用でも1.0%分のポイントを獲得でき、ビックカメラグループの利用時は最大で11.5%分のポイントが貯まります。

ビックカメラSuicaカードは、モバイルSuicaにチャージできる数少ないクレジットカードのため、通勤や通学でSuicaを利用する機会が多い方におすすめです。

Suicaチャージでお得

Oliveフレキシブルペイ~3つの支払い方法をいつでも変更できる

次に紹介するOliveフレキシブルペイは、支払い方法を3種類から選べるおすすめのVisaカード。即時引き落としのデビットモード、後払いのクレジットモード、ポイントで支払うポイント払いモードに加え、キャッシュカードの機能も備えたカードです。

| Olive フレキシブルペイ基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa |

| 年会費(税込) | 永年無料 |

| 家族カード 年会費(税込) | 永年無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※2 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月15日または月末 引き落とし日:翌月10日または翌月26日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | 基本特典 選べる特典 対象コンビニ・飲食店で最大7%還元 ほか |

| カード発行 スピード | 約1週間で到着 |

| 申し込み 対象者 | 日本国内在住の個人 ※1 |

- クレジットモードは満18歳以上(高校生は除く)が対象です。

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求がある場合は無料。

- 出典:Oliveフレキシブルペイ公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

Oliveフレキシブルペイのメリット

- 3つの支払い方法を使い分けできる

- Vポイントアッププログラムでポイント最大20%還元(※)

- ナンバーレスカードでセキュリティ性が高い

Oliveフレキシブルペイのデメリット

- 三井住友銀行の口座開設が必要

- 基本ポイント還元率が0.5%

Oliveフレキシブルペイには3種類の支払い方法があり、クレジットモードで対象のコンビニ・飲食店を利用すると、ポイントが最大7.0%還元されます。さらに、家族の登録で5.0%、Vポイントアッププログラムで8.0%の還元率が上がります。

クレジットカード、キャッシュカード、デビットカード、ポイントカードの4つの機能を集約しているカードのため、財布をスッキリさせたい方やさまざまなカードを持ち歩くのが面倒な方にもおすすめです。

特徴的なOliveフレキシブルペイの発行を希望する方は公式サイトから申し込みましょう。

- 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗など一部ポイント加算対象にならない店舗があります。

- 通常のポイント分を含んだ還元率です。

2026年2月最新!キャンペーン情報

- Olive総力還元祭 新規口座開設を入金などの条件達成で15,000円相当(キャンペーン期間:2026年2月2日~2026年4月30日)

- 新規入会&スマホのタッチ決済1回以上のご利用で5,000円分プレゼント(キャンペーン期間:2026年1月7日~)

- Oliveスマホのタッチ決済ご利用キャンペーン!新規入会でスマホのタッチ決済利用金額×20%最大5,000円分プレゼント(キャンペーン期間2026年1月7日~2026年3月1日)

- エントリーと給与受取など条件達成で最大10,000円相当のVポイントプレゼント(キャンペーン期間:2026年2月2日~2026年4月30日)

- SBI証券口座開設&クレカ積立&対象のお取引などで最大16,600円相当Vポイントプレゼント(キャンペーン期間:2024年7月1日~)

さらに条件達成で3,000円相当(キャンペーン期間:2026年2月9日~2026年3月10日) - 外貨預金口座開設・預入&クレジット積立1万円以上で6,000円相当(キャンペーン期間:2026年1月19日~2026年4月17日)

- Oliveアカウント紹介プログラム紹介した方と紹介された方にそれぞれ1,000円相当のVポイントプレゼント

- 詳細はOliveフレキシブルペイの公式サイトをご確認ください。

- 特典付与には条件があり、口座開設とクレジットカードのお取引、証券のお取引も含みます。

- 最大33,500円相当は最上位クレジットカードでのお取引が対象になります。

支払い方法が選べる

イオンカードセレクト~イオン系列の店舗でポイントが2倍になるクレジットカード

続いてのおすすめVisaカードは、イオンカードセレクト。イオンカードセレクトは、イオングループの利用でポイント還元率が2倍になるおすすめのクレジットカードです。

| イオンカードセレクトの基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 年会費 | 無料 |

| 申込条件 | 18歳以上 |

| 発行スピード | 最短30分 |

| ポイント還元率 | 0.50% |

| 国際ブランド | Visa、Mastercard®︎、JCB |

| 申込条件 | 18歳以上で電話連絡可能な方 (卒業年の1月1日~3月31日までの期間であれば、現在高校生の方も可) |

- 出典:イオンカードセレクト公式サイト

- 上記の情報は2026年2月の情報です。

イオンカードセレクトのメリット

- イオングループ利用時はポイント還元率が2倍

- 毎月20日・30日はイオンの買い物が5%割引

- 条件を満たせばイオンゴールドカードに無料でランクアップできる

イオンカードセレクトのデメリット

- 基本ポイント還元率が0.5%

- 旅行傷害保険が付帯しない

イオンカードセレクトは、イオングループで利用すると常にポイント還元率が1.0%で、毎月20日、30日には5%OFFになるなど、イオンでお得なクレジットカードです。

ダイエーやミニストップ、ウエルシアなどもイオングループに含まれるため、対象店舗の利用頻度が高い人には特におすすめです。

また、条件を達成すれば無料でゴールドカードに招待される点もイオンカードセレクトの大きなメリット。イオンゴールドカードにランクアップすれば、年会費無料ながら、旅行傷害保険が付帯する、空港ラウンジが利用できるなど充実した特典を利用できます。イオングループの利用が多い方や、年会費無料でゴールドランクのVisaカードが欲しい方はイオンカードセレクトを申し込みましょう。

2026年2月最新!特典情報

- 【Web限定】対象のイオンカード新規ご入会・ご利用で最大5,000WAON POINT進呈!

- 【Web限定】ご家族・ご友人紹介で1,000WAON POINTプレゼント!

- 29歳以下の方を紹介するとさらに500WAON POINTがもらえる(キャンペーン期間:2026年1月5日~2026年2月20日)

- 詳細はイオンカードセレクトの公式サイトをご確認ください。

イオングループの利用でお得

dカード~d曜日のキャンペーンで還元率が最大4.0%

dカードもおすすめのVisaカードです。基本ポイント還元率が1.0%で、さらに毎週金・土曜日はd曜日と呼ばれポイント還元率が最大4.0%にアップする点もおトクです。

dカードのメリット

- 基本ポイント還元率が1.0%と高い

- キャンペーンの利用でネットショッピングが最大4%還元(上限10,000円相当)

dカードのデメリット

- ポイント還元率が上がるキャンペーンは獲得上限がある

- キャンペーンのポイントは通常より有効期限が短い

dカードもおすすめのVisaクレジットカードです。dカードは基本ポイント還元率が1.0%の高還元であることに加え、d曜日と呼ばれるキャンペーン利用時にネットショッピングのd払い決済で、ポイント還元率が最大4.0%になります。

また、キャッシュレス決済とポイントカードの提示をすることで、ポイントの3重取りができます(※)。

- どちらにも対応している店舗に限る

ポイントの三重取りでお得にdポイントを貯めたい人は、下記から申し込みましょう。

dカードの2026年2月最新キャンペーン情報

- 開催なし

d払いでポイントアップ

三菱UFJカード~対象のコンビニ・飲食店・スーパーなど(*3)でグローバルポイント最大20%還元(*2)

三菱UFJカードは、対象のコンビニ・飲食店・スーパーなど(*3)でのポイント還元率が最大20%還元(*2)になるうえ、大手銀行の安心感もあるおススメのVisaカードです。

(*2)還元率は、1ポイント5円相当の商品に交換した場合のレートです。

(*2)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*3)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

| 三菱UFJカードの基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 年会費 | 永年無料 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 永年無料※発行手数料1枚につき1,100円(税込) |

| ポイント還元率 | 0.5% |

| ポイント名称 | グローバルポイント |

| 国際ブランド | Visa、Mastercard®︎、JCB、American Express® |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方または18歳以上の学生(高校生を除く) |

- 出典:三菱UFJカード 公式サイト

- 上記の情報は2026年2月の情報です。

三菱UFJカードのメリット

- 対象のコンビニ・飲食店・スーパーなど(*3)でポイント還元率が最大20%(*2)

- 多くのポイント利用先がある

- 大手銀行の安心感がある

三菱UFJカードのデメリット

- 店舗ごとに集計するため、最大限活用できない可能性がある

- ポイント利用先によって還元率が下がる可能性がある

(*2)還元率は、1ポイント5円相当の商品に交換した場合のレートです。

(*2)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

(*3)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

三菱UFJカードは、コンビニや飲食店などの優待店舗(*3)で利用するとポイント還元率が最大20%(*2)になるクレジットカードです。

貯めたポイントは、商品と交換できたり、キャッシュバックや他のポイントへ移行できたりします。ただし、ポイントの利用先によっては還元率が下がる可能性もあるので、気を付けて使いましょう。

2026年2月最新!特典情報

- 三菱UFJカード新規入会特典最大10,000円相当のグローバルポイントプレゼント(2,000ポイント)(*1)

- アプリでの新規口座開設&1万円以上の口座残高でもれなく現金2,000円プレゼント(キャンペーン期間:2025年10月6日~)

- 新生活キャンペーン アプリでの新規口座開設&15万円以上の口座残高で現金28,000円プレゼント(キャンペーン期間:2026年1月7日~2026年3月31日)

- 三菱UFJカード新規ご入会時またはご入会後に家族カードを追加で3,000円相当グローバルポイント(600ポイント)プレゼント(キャンペーン期間:2026年1月7日~2026年4月15日)

(*)詳細は三菱UFJカードの公式サイトをご確認ください。

(*1)特典には条件・ご留意事項がございます。

(*1)金額相当表記は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

優待店舗(*3)の利用で還元率20%(*2)

リクルートカード~基本ポイント還元率1.2%の高還元クレジットカード

基本ポイント還元率が1.2%と他と比較して高いポイント還元率が魅力のリクルートカード。いつでも高いポイント還元率で使えるVisaカードです。

| リクルートカードの基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 年会費 | 無料 |

| 申込条件 | 18歳以上 |

| 発行スピード | 明記なし |

| ポイント還元率 | 1.2% |

| 国際ブランド | Visa、Mastercard®︎、JCB |

| 申込条件 | 18歳以上(高校生不可) |

- 出典:リクルートカード公式サイト

- 上記の情報は2026年2月の情報です。

リクルートカードのメリット

- 基本ポイント還元率が1.2%と高還元

- 国内旅行傷害保険が付帯

リクルートカードのデメリット

- Visa / Mastercard®︎はETCカード発行に1,100円(税込)の手数料がかかる

リクルートカードは、基本ポイント還元率が高いおすすめのVisaクレジットカード。ポイントアップ先を基準に使い分けしなくてもお得にポイントを貯められる点が魅力です。

ポイントの最大化を目指してクレジットカードの使い分けに悩むことが面倒に感じる人は、リクルートカード1枚で完結させることも選択肢の一つでしょう。

注意点としては、Visaブランドのリクルートカードは、ETCカードの発行に1,100円(税込)の手数料がかかることが挙げられますが、常に高いポイント還元率のVisaカードが欲しい方は、リクルートカードがおすすめです。

2026年2月最新!キャンペーン情報

- 【JCB限定】新規入会&利用で最大6,000円相当のポイントプレゼント

- 詳細はリクルートカードの公式サイトをご確認ください。

基本ポイント還元率1.2%

次に紹介するおすすめのVisaカードは、JALカードnaviです。JALカード

naviは、学生専用のJALカードで、他のJALカードと比較してお得に利用可能です。

| JALカード navi(学生専用)の基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 年会費 | 在学期間中無料 |

| 家族カード年会費 | – |

| ETCカード年会費 | 無料Visa、Mastercard®は発行手数料1,100円 |

| ポイント還元率 | 1.0% |

| ポイント名称 | JALマイル |

| 国際ブランド | Visa、Mastercard®、JCB |

| 申込条件 | 高校生を除く18歳以上30歳未満の学生(大学院、大学、短大、専門学校、高専4・5年生)の方で、日本に生活基盤があり、日本国内でのお支払いが可能な方。 |

- 出典:JALカード navi 公式サイト

- 上記の情報は2026年2月の情報です。

JALカード naviのメリット

- 在学中は年会費が無料

- ショッピングマイル・プレミアムと同等のマイル還元率1.0%

- マイルの有効期限が無期限

- 通常よりも少ないマイルで航空券と交換可能

JALカード naviのデメリット

- 卒業後は自動でJAL普通カードに切り替えになる

- 限度額は比較的少なめ

通常、JALカードは年会費がかかりますが、JALカード naviは在学期間中の年会費が無料になります。さらに、マイル還元率を上げるためのサービスであるショッピングマイル・プレミアムを利用せずに1.0%の還元率になるのでお得です。

一方で、卒業後に自動でJAL普通カードに切り替えになり、年会費がかかることには注意が必要です。年会費がかかることを忘れ、「解約しようと思っていたら年会費がかかってしまった」ということのないように気をつけましょう。

以上を踏まえ、JALカード naviの発行を希望する方は下記から申し込み可能です。

2026年2月最新!キャンペーン情報

- 入会特典2,000マイル

- 入会後初めての搭乗時に入会搭乗ボーナス1,000マイル

- 詳細はJALカードnavi(学生専用)の公式サイトをご確認ください。

マイルがお得に貯まる

関連記事

JALカード naviの詳細は、「JALカード navi(学生専用)はマイルが貯まりやすいお得なカード!メリットや評判を紹介」の記事で紹介しています。

JALカード navi(学生専用)はマイルが貯まりやすいお得なカード!メリットや評判を紹介

三井住友カード プラチナプリファード~ポイント還元率が高いプラチナランクのVisaカード

高いステータスとポイント還元率の高さを兼ねたVisaカードが欲しいなら、三井住友カード プラチナプリファードがおすすめです。特典が豊富なプラチナランクのクレジットカードで、充実した特典が魅力です。

| 三井住友カード プラチナプリファード | |

|---|---|

| クレジットカード券面 |  |

| 年会費 | 33,000円 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 無料 ※前年度に一度もETC利用がない場合は、550円(税込) |

| ポイント還元率 | 1〜15%(※) |

| ポイント名称 | Vポイント |

| 国際ブランド | Visa |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 ※三井住友カード プラチナプリファード独自の審査基準により発行させていただきます |

- 出典:三井住友カード プラチナプリファード公式サイト

- 上記の情報は2026年2月の情報です。

- プリファードストア(特約店)利用で通常還元率+1~9%

三井住友カード プラチナプリファードのメリット

- ポイント還元率が最大15%

- Visaプラチナ・コンシェルジュ・サービスが利用できる

- 空港ラウンジを無料で利用できる

三井住友カード プラチナプリファードのデメリット

- 33,000円(税込)の年会費がかかる

- プライオリティ・パスが付帯しない

- 電子マネーへのチャージなどポイント付与対象外がある

三井住友カード プラチナプリファードはプラチナランクのVisaカードです。年会費33,000円(税込)がかかるものの、その分ステータスが高く、豊富な特典がメリット。特にVisaプラチナ・コンシェルジュ・サービスが利用できる点がおすすめです。

さらにプリファードストア(特約店)でクレジットカードを利用すると、最大9%のポイントが加算されます。高いステータスとおトクを兼ね備えたVisaカードが欲しい方には、三井住友カード プラチナリファードがおすすめです。

2026年2月最新!キャンペーン情報

- 新規入会&ご利用特典入会後3カ月後末までに40万円以上の利用でプラス40,000ポイントプレゼント

- 新規入会&スマホのタッチ決済1回以上ご利用でVポイントPayギフト7,000円分プレゼント(キャンペーン期間:2026年1月7日~)

- スマホのタッチ決済ご利用キャンペーン!新規入会でスマホのタッチ決済利用金額×20%最大10,000円分プレゼント(キャンペーン期間:2026年1月7日~2026年3月1日)

- SBI証券口座開設&クレカ積立などで最大16,600円相当Vポイントプレゼント(口座開設期間:2024年7月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- 詳細は三井住友カード プラチナプリファードの公式サイトをご確認ください。

Visaプラチナ・コンシェルジュ・サービスが利用できる

JAL普通カード~マイルが貯まりやすいおすすめのvisaカード

次に紹介するのは、JAL普通カードです。マイルを効率よく貯めたい方におすすめのVisaカード。搭乗ごとのボーナスがあるなど、旅行好きの方におすすめです。

JAL普通カードのメリット

- JALカードの中では年会費が安い

- 搭乗ボーナスやフライトマイルがもらえる

- JALマイレージモールでマイル還元率が2~5倍に

JAL普通カードのデメリット

- マイル還元率が0.5%

JAL普通カードは、マイルを効率よく貯めたい方におすすめのVisaカードです。初年度だけでなく、翌年以降も毎年初回搭乗時にはボーナスマイルがもらえます。搭乗ボーナスは1,000マイルと、それだけで年会費の半分のマイルが貯まります。

また、AmazonやApple公式サイトなどのJALマイレージモールでJALカードを利用すると、通常の2~5倍でマイルが貯まり、イオンやファミリーマート、ウエルシアなどのJAL特約店では通常の2倍のマイルが貯まる点もおすすめ。

JAL普通カードは、JALに搭乗するだけでなく、普段の買い物でもマイルが貯まるため、効率よくマイルを貯めたい方におすすめのVisaカードです。

2026年2月最新!キャンペーン情報

- 入会後初めての搭乗時に入会搭乗ボーナス1,000マイル

- Visaカード入会キャンペーン:最大16,000マイル(キャンペーン期間:2025年12月25日~2026年4月30日)

- Mastercard®入会キャンペーン:最大13,000マイル(キャンペーン期間:2025年12月25日~2026年4月30日)

- JCBカード/ダイナースカード/OPクレジット入会キャンペーン:最大4,500マイル(キャンペーン期間:2025年12月25日~2026年4月30日)

- JALカード利用特典:抽選で3,000マイルプレゼント

- 家族会員同時入会で500マイルプレゼント

- 詳細はJAL普通カードの公式サイトをご確認ください。

お得にマイルが貯まる

三井住友カード ゴールド(NL)~年間100万円以上の利用で年会費永年無料のクレジットカード

三井住友カード ゴールド(NL)は、年会費5,500円(税込)を支払うことで発行できるおすすめのVisaカード。年間100万円以上利用すると、年会費が永年無料※になります。

- 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

| 三井住友カード ゴールド(NL)の基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料(※) |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| ポイント還元率 | 0.5% |

| ポイント名称 | Vポイント |

| 国際ブランド | Visa、Mastercard®︎ |

| 申込条件 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

- 出典:三井住友カード ゴールド(NL)公式サイト

- 上記の情報は2026年2月の情報です。

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

三井住友カード ゴールド(NL)のメリット

- 年間100万円以上の利用で翌年以降永年無料(※¹)

- 年間100万円以上の利用で毎年10,000ポイント獲得可能

- 対象のコンビニ・飲食店でスマホのタッチ決済を利用するとポイント還元率が最大7%(※²)

三井住友カード ゴールド(NL)のデメリット

- 基本ポイント還元率が0.5%と平均的

- ¹年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード ゴールド(NL)は、年間100万円以上の利用で年会費が無料(※²)になるゴールドカードです。また、年間100万円以上の利用が年会費無料の条件になるため、三井住友カード(NL)を年間100万円以上利用した際は、最初から年会費無料で発行できます。

さらに、三井住友カード(NL)と同じ特典を受けられることに加え、ラウンジサービスの利用や条件達成で毎年10,000ポイントが還元される点は大きいメリットでしょう。

2026年2月最新!キャンペーン情報

- 新規入会で初年度年会費無料(2026年1月7日~2026年4月30日)

- 新規入会&スマホのタッチ決済1回以上ご利用でVポイントPayギフト7,000円分プレゼント(キャンペーン期間:2026年1月7日~)

- スマホのタッチ決済ご利用キャンペーン!新規入会でスマホのタッチ決済利用金額×20%最大4,000円分プレゼント(キャンペーン期間:2026年1月7日~2026年3月1日)

- SBI証券口座開設&クレカ積立などで最大16,600円相当Vポイントプレゼント(口座開設期間:2024年7月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- 【ハローキティデザイン】入会+1ヵ月までに、3万円以上(税込)のご利用で、もれなくハローキティ コラボポーチをプレゼント(キャンペーン期間:2026年1月26~2026年4月30日)

- 詳細は三井住友カード ゴールド(NL)の公式サイトをご確認ください。

年間100万円の利用で10,000ポイント

関連記事

三井住友カード ゴールド(NL)の詳細は、「三井住友カード ゴールド(NL)のメリット・デメリットや口コミ・評判を紹介」の記事で紹介しています。

三井住友カード ゴールド(NL)のメリット・デメリットや口コミ・評判を紹介

楽天プレミアムカード~豪華な特典が魅力のゴールドカード

楽天プレミアムカードは、楽天カード以上に楽天ポイントが貯まり安い上に、プライオリティ・パスが付帯するなど豪華な特典が魅力のVisaカードです。

楽天プレミアムカードのメリット

- 楽天市場でポイント3倍

- ライフスタイルに合わせた優待サービスを選択できる

- 空港ラウンジでプライオリティパスが使える

楽天プレミアムカードのデメリット

- 年会費がかかる

- 基本ポイント還元率は一般カードと変わらない

楽天プレミアムカードは、年会費11,000円で利用できるVisaブランドのおすすめクレジットカードです。楽天市場では、楽天カードよりも高い3倍のポイント還元率で利用できます。

さらに特典も豊富で、楽天市場・トラベル・エンタメの3つからポイントアップができるコースを選択できます。加えて、ゴールドカードには珍しいプライオリティ・パスを無料で利用可能です。

Visaカードの中でも豪華な特典を利用したい方は、楽天プレミアムカードの発行を検討しましょう。

2026年2月最新!キャンペーン情報

- 新規入会&3回利用で5,000ポイントプレゼント

- 【JCBブランド選択で】新規入会&3回利用で8,000ポイント(キャンペーン期間:~2026年2月16日)

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

- 詳細は楽天プレミアムカードの公式サイトをご確認ください。

プライオリティ・パスが使える

P-oneカード<Standard>~支払いが自動で1%割引になる

次に紹介するのは、自動で利用金額から1%割引になるP-oneカード<Standard>です。いつでも1%割引なので、面倒な手続きが苦手な方にもおすすめです。

P-oneカード<Standard>のメリット

- 利用代金の1%が自動で割引される

- 年会費無料

P-oneカード<Standard>のデメリット

- 割引対象外のサービスがある

- 100円以下の端数はカットになる

P-oneカード<Standard>は年会費無料で、利用金額から自動で1%割引になる点がおすすめのクレジットカードです。

ポイントアップする店舗やサービスを探す手間がないので、気軽にお得になるVisaカードが欲しい方におすすめです。ただし、中には割引対象外のサービスも。また決済ごとに割引されるため、100円以下の端数はカットされる点にも注意が必要です。

とはいえ、公共料金や国民年金保険料なども自動で1%割引されるため、気軽に割引を受けたい方におすすめのVisaカードです。

2026年2月最新!キャンペーン情報

- 新規入会&利用で最大15,000円分還元

- 抽選で10名様全額還元キャンペーン!(上限10万円)(キャンペーン期間:2026年2月1日~2026年2月28日)

- 詳細はP-oneカード<Standard>の公式サイトをご確認ください。

1.0%が自動で割引される

dカード GOLD~ドコモの料金が10%還元(※)される

dカード GOLDは、ドコモユーザー必見のゴールドランクのVisaカードです。ドコモのケータイやドコモ光の利用料金の還元率が10%(※)になりお得です。

- ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。

- 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。

- ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。

dカード GOLDのメリット

- ドコモケータイとドコモ光はポイント還元率が10%(※)

- ドコモユーザーは最大10万円の携帯電話補償がある

- 基本ポイント還元率1.0%

- 年間利用額100万円達成で10,000円(税込)相当の選べるクーポンがもらえる

dカード GOLDのデメリット

- 年会費が高額

- ドコモユーザー以外はメリットが薄いことも

dカード GOLDは、ドコモユーザーに特におすすめのゴールドランクのVisaカードです。

ドコモケータイとドコモ光の月額料金が10%のポイント還元率(※)になるほか、ケータイ補償サービスに無料で加入できます。dカード GOLDで購入したケータイなら最大10万円まで補償されるため、別の補償に入る必要がありません。

基本ポイント還元率が高い上、年間利用額によってクーポンがもらえる点もメリットで、年間利用額100万円で10,000円(税込)相当分の選べるクーポンがもらえるため、翌年の年会費が実質無料になります。

最大1億円の海外旅行傷害保険が付帯(※)するなど、ゴールドカードならではの特典も豊富。ゴールドランクの特典に加えて、効率よくdポイントを貯めたい方はdカード GOLDを検討しましょう。

- dカード GOLDでのお支払いなどの条件はございません。

ただしdカード GOLDでの海外旅行費用のお支払いの有無により、一部保険金額が異なります。 - 海外旅行費用をdカード GOLDにてお支払いいただいた場合のお支払い保険金額です。

条件を満たさない場合の保険金額は傷害死亡時最大5,000万円、傷害後遺障がい時200万円~最大5,000万円となります。

2026年2月最新!キャンペーン情報

- ご入会&お買い物ご利用+対象の公共料金などすべて支払いで合計最大7,000ポイントプレゼント(要Webエントリー)

- 詳細はdカード GOLDの公式サイトをご確認ください。

基本ポイント還元率1.0%

学生専用ライフカード~海外利用3%還元などでお得!

次に紹介するのは、学生におすすめのVisaカードの学生専用ライフカードです。海外で利用すると利用金額の3.0%(年間10万円まで)がキャッシュバックされる点もおすすめです。

| 学生専用ライフカード基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 年会費 | 永年無料 |

| 家族カード年会費 | 発行不可 |

| ETCカード年会費 | 永年無料 ※前年度に一度もETC利用がない場合は、1,100円(税込) |

| ポイント還元率 | 0.5% |

| ポイント名称 | LIFEサンクスプレゼント |

| 国際ブランド | Visa、Mastercard®、JCB |

| 申込条件 | 満18歳以上満25歳以下で、大学・大学院・短期大学・専門学校に現在在学中の方(高校生を除く) ※進学予定の高校生であれば、卒業年の1月1日~3月31日までの期間で申し込みが可能 |

- 出典:学生専用ライフカード公式サイト

- 上記の情報は2026年2月の情報です。

学生専用ライフカードのメリット

- 初年度ポイント1.5倍・誕生月はポイント3倍

- 海外での利用で3.0%キャッシュバック

- 在学中は海外旅行傷害保険が自動付帯

学生専用ライフカードのデメリット

- カード利用可能枠が最大30万円まで

- 申し込みできるのは25歳まで

学生専用ライフカードは、年会費無料で学生に特典が豊富なおすすめのVisaカードです。卒業後も年会費無料のまま使い続けることができますが、一部特典は卒業後は利用できなくなります。

入会初年度はポイント還元率1.5倍、誕生月には3倍になる点がメリットです。また、海外利用分は年間10万円まで3.0%キャッシュバックされる点や、在学中は海外旅行傷害保険が自動付帯になる点から、海外旅行や留学予定の学生におすすめのクレジットカードです。年会費無料で、海外旅行傷害保険が自動付帯になるクレジットカードはほとんどないため、大きなメリットと言えるでしょう。

2026年2月最新!キャンペーン情報

- 新規入会&条件達成で最大15,000円キャッシュバック

- 詳細は学生専用ライフカードの公式サイトをご確認ください。

在学中は海外旅行傷害保険が自動付帯

Visaカードとは?世界でNo.1のシェアを誇る国際ブランド

Visaとは、クレジットカードを世界で利用するための決済システムを持つ国際ブランドの種類の1つです。国際ブランドがVisaのクレジットカードのことを、Visaカードと呼ぶこともあります。

クレジットカードの国際ブランドには、有名なものとして世界3大ブランドがあります。

世界3大国際ブランド

- Visa

- Mastercard®︎

- JCB

Visaは世界3大ブランドの中でも国内外問わず、シェアNo.1を誇ります。2020年に実施された調査では、Visaの日本国内シェアは50.8%にのぼり、その圧倒的なシェアからもVisaを発行しておけば問題ないと言われる程です。

Visaカードは、全世界200以上の国と地域の約1億のVisa加盟店で決済できるため、世界中で利用できます。また、ICチップや3Dセキュアなどのセキュリティ対策が充実してる点も特徴です。

VisaカードのJCBやMastercardとの違いは?メリットとデメリットを解説

クレジットカードにはVisaのほかに、Mastercard®やJCBなどの国際ブランドもあります。他の国際ブランドの違いをまとめると、以下のとおりです。

| 国際ブランド | 国内シェア | 特徴 |

|---|---|---|

| Visa | 50.8% | 世界でもシェアが1番高いアメリカの加盟店が多い |

| Mastercard® | 17.8% | 世界でもシェアが高いヨーロッパの加盟店が多いコストコではMastercard®しか使えない |

| JCB | 28.0% | 日本発祥の国際ブランドプロパーカードを発行している |

Visaの特徴はアメリカ方面に強く、Mastercard®はヨーロッパ方面に強いと言われています。

JCBは日本発祥のため国内には強いですが世界的には使える場所が少なく、Visaは使えてJCBは使えないということが起こる可能性が高くなります。

Mastercard®とJCBと比較して、Visaカードのメリットとデメリットは以下のとおりです。

Visaカードのメリット

- 世界中で利用場所に困らない

- 提携カードの種類が豊富

- タッチ決済が使える

- セキュリティ性が高い

Visaカードのデメリット

- プロパーカードがない

Visaの大きなメリットは世界でも利用できる場所が多く、海外旅行でも利用できる場所に困ることが少ない点です。提携カードが豊富なため、カードの特徴に合わせてVisaブランドのカードを発行しやすいこともポイントです。

ただし、Visaにはプロパーカードがありません。プロパーカードとは、自社が独自で発行するクレジットカードのことで、発行停止になるリスクがないことが特徴。プロパーカードがないことはVisaカードのデメリットですが、選べるカードの種類が豊富なため、大きなデメリットにはならないでしょう。

Visaブランドは、他の国際ブランドと比較しても利用できる場所が多いため、日本でも海外でも使いやすいクレジットカードです。

そのため、クレジットカードを初めて持つ方や、日本だけでなく海外でもクレジットカードを利用したい方におすすめの国際ブランドです。

まとめ

Visaはクレジットカードの国際ブランドの一種で、世界中で利用できる便利なカードです。はじめてクレジットカードを作る場合でも、Visaカードを選んでおけば間違いないといわれるほどです。

Visaカードは種類が豊富で、選ぶカードによってポイント還元率や得られる特典が異なります。そのため、十分比較して自分に合ったVisaカードを選ぶのがおすすめです。

選び方に迷ったらこの記事を参考に、自分にぴったり合ったVisaカードを選んでください。

Visaカードのおすすめランキングを見るよくある質問

ここからは、Visaカードに関するよくある質問を紹介します。

ここからは、Visaカードに関するよくある質問を紹介します。VisaとMastercard®、JCBとの違いは?

世界3大国際ブランドであるVisa、Mastercard®、JCBの違いは、下記の通りです。

| 国内シェア | 特徴 | |

|---|---|---|

| Visa | 50.80% | 世界でもシェアが1番高いアメリカの加盟店が多い |

| Mastercard® | 17.80% | 世界でもシェアが高いヨーロッパの加盟店が多いコストコではMastercard®しか使えない |

| JCB | 28.00% | 日本発祥の国際ブランドプロパーカードを発行している |

Visaのクレジットカードを選ぶ方法は?

Visaのクレジットカードを選ぶ方法は、下記の通りです。

Visaのクレジットカードを選ぶ方法

比較するポイントを押さえて、自分に合ったVisaカードを発行しましょう。

国際ブランドはどの種類がいい?

国際ブランドはいくつか種類がありますが、3大ブランドのVisa、Mastercard®、JCBであれば、どれであっても普段使いには困らないでしょう。しかし、海外旅行に行く場合は、海外でも加盟店が多く、利用できる店舗が多いVisaかMastercard®を選ぶことをおすすめします。

Visaカードは海外旅行におすすめ?

結論、海外旅行に行く場合は海外でも利用できる場所が多いVisaカードがおすすめです。世界200カ国、1億の加盟店で利用できます。

当ページ利用上のご注意

当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。