クレジットカードには新規入会すると、高額なキャッシュバックやボーナスポイントを受け取れるキャンペーンを実施しているカードも多くあります。新規入会キャンペーンはカードによって異なるため、比較検討するのがおすすめです。

この記事では、できるだけお得にクレジットカードを作りたい人に向けて、キャンペーンが開催されている人気のクレジットカードを紹介します。

記事の後半では、クレジットカードのキャンペーンを利用する上で確認しておきたいポイントも解説。最後までお読みいただければ、自分にぴったりのお得なクレジットカードを見つけられるでしょう。

この記事のポイント

- カードによって受け取れる入会特典は異なるため比較が重要

- 入会特典を受け取るには条件の達成が必要な場合がある

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

- 新規入会キャンペーンがお得なおすすめクレジットカードを比較

- 年会費無料でキャンペーンがお得なおすすめクレカを紹介

- 三井住友カード(NL)~最大25,600円分のVポイントPayギフトがもらえる

- JCBカードW~最大25,000円相当キャッシュバック

- ライフカード~最大15,000円プレゼントキャンペーン実施中

- 楽天カード~新規入会キャンペーンを常時開催!最大5,000ポイントもらえる

- イオンカードセレクト~最大5,000ポイントの新規入会特典あり

- VIASOカード~新規入会特典で最大10,000円のキャッシュバック

- 三菱UFJカード~最大10,000円相当(2,000P)のグローバルポイントプレゼント!

- au PAY カード~最大3,000円相当のPontaポイントがもらえる

- リクルートカード~JCB限定で最大6,000ポイントもらえる

- JCBカード S~最大24,000円相当キャッシュバック

- 10万円以上のキャッシュバックも!入会キャンペーンが高額なクレカを紹介

- 入会キャンペーンがお得なクレジットカードの選び方

- クレジットカードのキャンペーンに関する注意点

- まとめ:新規入会特典は期間限定の場合も!早めのお申し込みがおすすめ

- よくある質問

新規入会キャンペーンがお得なおすすめクレジットカードを比較

新規入会キャンペーンがお得なおすすめクレジットカードを比較し、キャンペーン金額が大きい順で紹介します。 なお、キャンペーン金額が大きいクレジットカードは年会費が有料の場合もあるため、年会費もあわせてご確認ください。

| カード名 | 券面 | リンク | キャンペーンの 合計最大額 | 年会費(税込) |

|---|---|---|---|---|

| アメリカン・エキスプレス・プラチナ・カード |  | 詳細を見る | 最大190,000円相当 | 165,000円 |

| ANAダイナースカード |  | 詳細を見る | 最大122,000マイル相当 | 29,700円 |

| 三井住友カード プラチナプリファード |  | 詳細を見る | 最大円73,600円相当 | 33,000円 |

| 三菱UFJカード |  | 詳細を見る | 最大43,000円相当 | 無料 |

| 三井住友カード(NL) |  | 詳細を見る | 最大25,600円分 | 永年無料 |

| JCBカードW |  | 詳細を見る | 最大25,000円相当 | 無料 |

| JCBカードS |  | 詳細を見る | 最大24,000円相当 | 無料 |

| ライフカード |  | 詳細を見る | 最大15,000円相当 | 無料 |

| VIASOカード |  | 詳細を見る | 最大10,000円相当 | 無料 |

| リクルートカード |  | 詳細を見る | 最大6,000円相当(JCB限定) | 無料 |

| イオンカードセレクト |  | 詳細を見る | 最大5,000円相当 | 無料 |

| 楽天カード |  | 詳細を見る | 最大5,000円相当 | 無料 |

| au PAY カード |  | 詳細を見る | 最大3,000円相当 | 永年無料 |

- キャンペーン詳細はカード紹介部分をご確認ください。

年会費無料でキャンペーンがお得なおすすめクレカを紹介

ここからは、年会費無料かつキャンペーンを開催している特におすすめのクレジットカードを紹介します。

| カード名 | 三井住友カード(NL) | JCBカードW | ライフカード | 楽天カード | イオンカードセレクト | VIASOカード | 三菱UFJカード | au Payカード | リクルートカード | JCBカード S |

|---|---|---|---|---|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |  |  |  |  |  |

| リンク | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

| 国際ブランド | Visa / Mastercard® | JCB | Visa / Mastercard® / JCB | Visa / Mastercard® / JCB / American Express® | Visa / Mastercard® / JCB | Mastercard® | Visa / Mastercard® / JCB / American Express® | Visa / Mastercard® | Visa / Mastercard® / JCB | JCB |

| 年会費(税込) | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 永年無料 | 無料 | 永年無料 |

| 家族カード 年会費(税込) | 無料 ※本会員が学生の場合は発行不可 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 永年無料 |

| ETCカード 年会費(税込) | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 | 無料 | 初年度無料 2年目以降1,100円 ※前年1回以上の利用で無料 | 550円 ※楽天プラチナ会員以上は無料 | 無料 | 無料 ※新規発行手数料1,100円(税込) | 無料 ※新規発行手数料1,100円(税込) | 無料 新規発行手数料:1,100円 | Visa / Mastercard®:無料(新規発行手数料1,100円) JCB:無料 | 永年無料 |

| 総利用枠 | 〜100万円 | 記載なし | 〜200万円 | 〜100万円 | 記載なし | 一般:10万円〜100万円 学生:10万円〜30万円 | 一般:10万円〜100万円 学生:10万円〜30万円 | 記載なし | Visa / Mastercard®:10万円〜100万円 JCB:記載なし | 記載なし |

| ポイント 還元率 | 0.5% | 0.5%~10.5% ※還元率は交換商品により異なります。 | 0.5% | 1.0% | 0.5% | 0.5% | 0.5% | 1.0% | 1.2% | 0.5%~10.0% ※還元率は交換商品により異なります。 |

| 旅行傷害 保険 | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高2,000万円(利用付帯) 国内:なし | なし | 海外:最高2,000万円(利用付帯) 国内:なし | なし | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高2,000万円(利用付帯) 国内:なし | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) | 海外:最高2,000万円(利用付帯) 国内:なし |

| 申し込み 条件 | 満18歳以上の方(高校生は除く) ※20歳未満の方は保護者の同意が必要 | 18歳以上39歳以下で、ご本人または配偶者に安定継続収入のある方 または高校生を除く18歳以上39歳以下で学生の方 | 日本国内にお住まいの18歳以上(但し高校生を除く)で電話連絡が可能な方 | 18歳以上の方(高校生の方は除く) | 18歳以上で電話連絡可能な方 | 18歳以上でご本人または配偶者に安定した収入のある方 または18歳以上で学生の方(高校生を除く) | 18歳以上でご本人または配偶者に安定した収入のある方、 または18歳以上で学生の方(高校生を除く) | ・個人でご利用のau IDをお持ちのお客さま(法人契約でご利用のau IDではお申し込みいただけません) ・高校生を除く満18歳以上の方 ・ご本人さままたは配偶者に定期収入のある方 | ・18歳以上でご本人または配偶者に安定した収入のある方 ・または18歳以上で学生の方(高校生を除く) | 18歳以上で、ご本人または配偶者に安定継続収入のある方。 または高校生を除く18歳以上で学生の方。一部お申し込みになれない学校があります。 |

- 上記の情報は2026年2月の情報です。

- 表記の金額はすべて税込みです

- ¹(1)MyJチェックのご登録(年会費お支払い月の前々月19日まで)

- ¹(2)年間合計50万円(税込)以上のショッピングのご利用

- ² 対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください

三井住友カード(NL)~最大25,600円分のVポイントPayギフトがもらえる

最初に紹介する三井住友カード(NL)は、新規入会と条件達成で25,600円相当のVポイントがもらえる新規入会キャンペーンとを実施中です。

さらに対象店舗でスマホのタッチ決済をするとポイント還元率がアップするおすすめのクレジットカードです。三井住友カード(NL)の基本情報から確認しましょう。

| 三井住友カード(NL)基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard |

| 年会費(税込) | 永年無料 |

| 家族カード 年会費(税込) | 永年無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※1 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月15日または月末 引き落とし日:翌月10日または翌月26日 |

| カード利用限度額 | ~100万円 |

| その他付帯サービス・特典 | 対象コンビニ・飲食店で7%還元 ユニバーサル・スタジオ・ジャパンで7%還元 ほか |

| カード発行 スピード | 最短10秒 ※2 |

| 申し込み 対象者 | 満18歳以上 |

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求がある場合は無料。

- 最短10秒でカード番号が即時発行されます。即時発行できない場合があります。条件など詳細は公式サイトをご覧ください。

- 出典:三井住友カード(NL)公式サイト

- 上記クレジットカード情報は2026年2月の情報です。

三井住友カード(NL)は基本還元率は0.5%と一般的ですが、対象店舗ではスマホのタッチ決済、モバイルオーダーの利用でポイント還元率が7%(※)にアップするお得なクレジットカードです。三井住友カード(NL)の特徴と、キャンペーン内容を紹介します。

三井住友カード(NL)のメリット

- 利用金額に応じて入会キャンペーン・特典がもらえる

- 対象のコンビニや飲食店などで7%ポイント還元(※)

- ポイントアッププログラムが豊富

- カード番号の記載がないナンバーレスカードで安心

- 最短10秒でカード番号発行可能※

- 即時発行ができない場合があります。

三井住友カード(NL)のデメリット

- 基本ポイント還元率0.5%と平均的

- 国内旅行保険は付帯なし

2026年2月最新キャンペーン情報

- 新規入会&スマホのタッチ決済1回以上ご利用でVポイントPayギフト5,000円分プレゼント(キャンペーン期間:2026年1月7日~)

- スマホのタッチ決済ご利用キャンペーン!新規入会でスマホのタッチ決済利用金額×20%最大4,000円分プレゼント(キャンペーン期間:2026年1月7日~2026年3月1日)

- SBI証券口座開設&クレカ積立などで最大16,600円相当Vポイントプレゼント(口座開設期間:2024年7月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- 【ハローキティデザイン】入会+1ヵ月までに、3万円以上(税込)のご利用で、もれなくハローキティ コラボポーチをプレゼント(キャンペーン期間:2026年1月26~2026年4月30日)

- 詳細は三井住友カード(NL)の公式サイトをご確認ください。

三井住友カード(NL)は利用金額に応じて入会特典がもらえる

三井住友カード(NL)では、新規入会&条件達成で25,600円分のVポイントPayギフトがもらえるキャンペーンを実施中です。

三井住友カード(NL)でもらえるキャンペーン特典は、対象期間内のカード利用金額に対してポイントが付与されるため、キャンペーンの対象期間と自分の利用金額を良く確認しましょう。

対象のコンビニや飲食店などで7%ポイント還元

三井住友カード(NL)は、対象店舗でスマホのタッチ決済、モバイルオーダーを利用するとポイント還元率が7%(※)に上がります。

対象のコンビニ・飲食店は、セブン‐イレブンやミニストップ、ローソンなどの対象のコンビニや、マクドナルド、サイゼリヤ、ガストなどの対象の飲食店など多数。対象のコンビニ・飲食店を利用する機会が多い方は、お得です。

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ポイントアッププログラムが豊富

三井住友カード(NL)は、ほかにもポイントアッププログラムが豊富。スマホのタッチ決済と家族ポイント、Vポイントアッププログラムを組み合わせると、最大20%のポイントが還元(※)されます。

家族ポイントは、家族を登録すれば対象のコンビニや飲食店で最大+5%還元。通常の還元に加えて家族の人数分のポイントが還元されるため、最大5人までなら家族の人数が多いほどお得です。また、Vポイントアッププログラムは、条件を達成すれば対象のコンビニや飲食店で最大+8%ポイント還元されます。対象店舗でクレジットカードを利用する機会が多い方には、特におすすめのクレジットカードです。

- 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カード(NL)は、新規入会と条件達成で25,600円分のVポイントPayギフトがもらえるキャンペーンを開催中。三井住友カード(NL)に興味がある方は、ぜひこの機会にお申込みください。

対象のコンビニ・飲食店でスマホのタッチ決済、モバイルオーダーを利用すれば7%ポイント還元!※

JCBカードW~最大25,000円相当キャッシュバック

次に紹介するJCBカードWは、39歳までの方限定で申し込み可能な高還元率カード。常時1.0%のポイント還元率で利用できる点が特徴です。JCBカードWでは、最大25,000円相当キャッシュバックされるキャンペーンを開催中。そんなJCBカードWの基本情報を確認しましょう。

| JCBカードW基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※1 |

| 基本ポイント還元率 | 1.0% |

| マイル還元率 | ANA:0.6% JAL:0.6% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | 最高100万円 |

| カード 締め日・ 支払日 | - ※2 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | 特約店制度 JCBのクレカ積立 ほか |

| カード発行 スピード | 最短5分 ※3 |

| 申し込み 対象者 | 18歳以上39歳以下で本人または配偶者に安定継続収入があること または高校生を除く18歳以上39歳以下の学生 |

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求があるか、前年度に合計50万円以上のショッピング利用をしている場合は無料。

- 詳しくは公式サイトをご参照ください。

- モバ即(モバイル即時入会サービス)の入会条件は以下2点。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくは公式サイトをご確認ください。 - 出典:JCBカードW公式サイト

- 上記クレジットカード情報は2026年2月の情報です。

JCBカードWは、Amazon.co.jpなどのパートナー店舗ではポイント還元率が上がる点も魅力です。そのほか、JCBカードWの特徴や新規入会キャンペーン情報を確認しましょう。

JCBカードWのメリット

- 18~39歳入会限定!基本ポイント還元率1.0%でポイントが貯まりやすい

- Amazon.co.jpなどのパートナー店舗でポイント還元率が上がる

- 最短5分でカード番号が表示

JCBカードWのデメリット

- 40歳以上は申し込み不可

- 国際ブランドがJCBのみ

2026年2月最新キャンペーン情報

- スマホ決済利用で20%ポイント還元キャンペーン 期間中に対象の利用に対してポイント20%還元(最大12,000ポイント)(キャンペーン期間:2026年1月13日~2026年3月31日)

- 家族追加キャンペーン 期間中に家族追加&キャンペーン参加登録&1回以上利用で最大4,000ポイントプレゼント(キャンペーン期間:2026年1月13日~2026年3月31日)

- 会員紹介キャンペーン 期間中に既会員がカードを紹介し、専用URLから対象カードに入会 紹介者・被紹介者にそれぞれ1人につき1,000ポイントプレゼント(キャンペーン期間:2026年1月13日~2026年3月31日)

- 対象加盟店の利用で+10%(最大20.5%)還元 期間中に対象加盟店の利用で+10%(最大20.5%)還元(キャンペーン期間:2026年1月13日~2026年3月31日)

- 3万円以上利用で1,000円キャッシュバックキャンペーン 期間中に3万円以上カードを利用して1,000円キャッシュバック(キャンペーン期間:2026年1月13日~2026年3月31日)

- 詳細はJCBカードWの公式サイトをご確認ください。

JCBカードWは複数のキャッシュバックキャンペーンを実施中

JCBカードWでは、複数のキャッシュバックキャンペーンを行っています。

条件を確認し、特典が受け取れるように利用しましょう。

18~39歳の方限定で入会可能な年会費無料カード

JCBカードWは18歳~39歳の方限定で入会可能な年会費無料のクレジットカードです。申し込み年齢に制限はありますが、39歳までに入会しておけば40歳以降も年会費無料で利用可能。そのため、JCBカードWの入会を検討している方は、早めの申し込みがおすすめです。

基本ポイント還元率1.0%でポイントが貯まりやすい

JCBカードWは、基本ポイント還元率1.0%で利用できる点も特徴のクレジットカードです。クレジットカードの平均的なポイント還元率は0.5%程ですので、高還元率カードと言えます。

日頃の買い物でJCBカードWを利用すると1.0%の還元率でポイントが貯まり、貯まったポイントは楽天Edyやnanacoポイントなどの他社ポイントに交換できるなど、使い道が豊富な点もおすすめの理由です。

Amazon.co.jpなどのパートナー店舗でポイント還元率が上がる

JCBカードWは、J-POINTパートナーの対象店舗ではポイント還元率が上がります。例えば、Amazon.co.jp、セブン-イレブンでは2.0%に。さらに対象の電気やガス料金もポイント2倍になるため、日々の支払いでどんどんポイントが貯まります。インターネットショッピングや公共料金の支払いをクレカ払いにしている方におすすめです。

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

JCBカードWは、複数のキャッシュバックキャンぺーンを開催中です。ぜひこの機会にお申し込みください。

キャッシュバック特典が豊富

ライフカード~最大15,000円プレゼントキャンペーン実施中

次に紹介するライフカードは、入会初年度にはポイント還元率1.5倍、誕生日月には3倍になるクレジットカードです。海外旅行で便利なアシスタントサービスが付帯しているなど、旅行好きの方にもおすすめです。ライフカードの基本情報を確認します。

ライフカードは、ポイントアッププログラムや、海外で利用できる付帯サービスが特徴のクレジットカードです。以下でライフカードの特徴やキャンペーン情報を紹介します。

ライフカードのメリット

- 比較的簡単な条件で特典獲得可能

- 初年度はポイント還元率1.5倍!誕生日月はポイント3倍

- L-Mallを経由すると楽天市場やYahoo!ショッピングなどのポイント還元率が上がる

- 海外アシスタンスサービスが無料

ライフカードのデメリット

- 旅行保険の付帯なし

- ポイントは交換しないと利用できない

2026年2月最新!キャンペーン情報

- 新規入会&条件達成で最大15,000円キャッシュバック

- 詳細はライフカードの公式サイトをご確認ください。

ライフカードは比較的簡単な条件で特典の獲得が可能

ライフカードでは、新規入会&条件達成で最大15,000円のキャッシュバックキャンペーンを実施中。キャッシュバックキャンペーン特典の詳しい内容は以下の通りです。

- 【対象】利用可能枠3万円超のカードが対象

使うとお得プログラムで最大5,000円キャッシュバック - 【対象期間】入会~3か月後:3つの条件達成で最大10,000円キャッシュバック

アプリログインで1,000円キャッシュバック

ショッピング利用で6,000円キャッシュバック

水道光熱費の支払いで最大3,000円キャッシュバック - 【対象期間】入会から4ヶ月後~6ヶ月後:2つの条件達成で最大5,000円キャッシュバック

Apple Pay/Google Payの利用で3,000円キャッシュバック

サブスクリプションの利用で2,000円キャッシュバック

ライフカードでは、対象期間ごとに獲得できる特典の内容が異なっている点に注意が必要です。比較的簡単な条件となっておりますので、内容をよく確認してキャンペーン特典がもらえるように利用しましょう。

初年度はポイント還元率1.5倍!誕生日月はポイント3倍

ライフカードは、入会初年度はポイント還元率が1.5倍になるお得なクレジットカード。誕生日月にはポイントが3倍になるため、入会初年度の誕生月にライフカードで買い物をすると、4.5倍のポイントを獲得できます。

さらに、年間のクレジットカード決済額に応じて翌年のポイント還元率が変わり、最大1.0%までアップします。ライフカードは、使えば使うほどお得になるクレジットカードです。

ライフカードは、新規入会と条件達成で最大15,000円のキャッシュバックキャンペーンを開催中。お得に入会したい方は、この機会にご検討ください。

初年度ポイント還元率1.5%

楽天カード~新規入会キャンペーンを常時開催!最大5,000ポイントもらえる

続いて紹介する楽天カードは、基本ポイント還元率1.0%とポイントが貯まりやすいクレジットカードです。年会費無料かつ楽天市場でポイントが貯まりやすく、おすすめの1枚です。楽天カードの基本情報を確認しましょう。

| 楽天カード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB / American Express |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 550円 ※楽天会員ランクがダイヤモンド・プラチナの方は年会費無料 |

| 基本ポイント還元率 | 1.0% |

| マイル還元率 | ANA:0.5% JAL:0.5% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月末日 引き落とし日:翌月27日 (ただし楽天市場での買い物は締日が27日) |

| カード利用限度額 | 最高100万円 |

| その他付帯サービス・特典 | カード盗難保険 |

| カード発行 スピード | 約1週間〜10日で到着 |

| 申し込み 対象者 | 18歳以上 |

- 各会員ランクは、楽天ポイントの獲得数と獲得回数により決定。

- 出典:楽天カード公式サイト

- 上記クレジットカード情報は2026年2月の情報です。

楽天カードは基本ポイント還元率が高く、ポイントが貯まりやすいおすすめクレジットカード。楽天カードの特徴やキャンペーンは以下の通りです。

楽天カードのメリット

- 年会費無料!基本ポイント還元率1.0%

- 楽天市場での買い物は3.0%の還元率!楽天経済圏の必須クレジットカード

- 楽天ペイのコード・QR払いで最大1.5%ポイント還元

楽天カードのデメリット

- 公共料金のポイント還元率は0.2%と低め

- ETCカードの年会費550円(税込)

2026年2月最新!キャンペーン情報

- 新規入会&3回利用で5,000ポイントプレゼント

- 【JCBブランド選択で】新規入会&3回利用で8,000ポイント(キャンペーン期間:~2026年2月16日)

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

- 詳細は楽天カードの公式サイトをご確認ください。

年会費無料で基本ポイント還元率は1.0%

楽天カードは年会費無料で、ポイント還元率1.0%と高還元のクレジットカードです。楽天ポイントは提携店舗が多く、インターネットショッピングだけでなく街中でもポイントが貯めやすく使いやすいこともメリットです。

楽天市場での買い物は3.0%の還元率!楽天経済圏の必須クレジットカード

楽天カードは、楽天市場での買い物が非常にお得なクレジットカードです。楽天市場でのショッピング時に楽天カードを使用すると、SPU(スーパーポイントアッププログラム)により3.0%のポイント還元率となります。

SPUとは、楽天市場のポイント還元率がアップするお得なプログラムのこと。楽天カード以外にも、楽天銀行や楽天モバイルなど楽天グループの各サービスを利用すると、還元率がどんどん上がっていきます。

楽天ペイのコード・QR払いで最大1.5%ポイント還元

楽天カードは、楽天ペイへチャージして利用することで最大1.5%のポイントが還元されます。

さらに楽天ポイント提携店では、楽天ポイントカードを提示することで+1.0%ポイント還元されるため最大2.5%に。楽天カードは楽天ペイや楽天ポイントカードを組み合わせることで、どんどんポイントが貯まるお得なクレジットカードです。

楽天カードは、最大5,000ポイントもらえるキャンペーンを開催中。お得に入会したいなら、申し込みを検討しましょう。

ポイント還元率1.0%!楽天市場でお得

イオンカードセレクト~最大5,000ポイントの新規入会特典あり

次に紹介するのは、イオングループでの利用がお得なイオンカードセレクトです。イオンカードセレクトには、新規入会で最大5,000円相当のポイントがもらえる特典があります。イオンカードセレクトの基本情報を確認します。

| イオンカードセレクト基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard® / JCB |

| 年会費 (税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 無料 |

| 限度額 | 記載なし |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | なし |

| 申込条件 | 18歳以上で電話連絡可能な方 |

- 出典:イオンカードセレクト公式サイト

- 上記の情報は2026年2月の情報です。

イオンカードセレクトは、イオングループの対象店舗で利用するとポイント還元率1.0%になるクレジットカード。特徴や特典を紹介します。

イオンカードセレクトのメリット

- 新規入会&サービスへの登録で特典獲得

- イオングループ店ではいつでもポイント2倍!「お客さま感謝デー」で買い物代金が5%割引

- 条件を満たすと年会費無料のゴールドカードにアップグレード

イオンカードセレクトのデメリット

- ポイント還元率が0.5%と低め

- 引き落とし口座はイオン口座のみ

2026年2月最新!特典情報

- 【Web限定】対象のイオンカード新規ご入会・ご利用で最大5,000WAON POINT進呈!

- 【Web限定】ご家族・ご友人紹介で1,000WAON POINTプレゼント!

- 29歳以下の方を紹介するとさらに500WAON POINTがもらえる(キャンペーン期間:2026年1月5日~2026年2月20日)

- 詳細はイオンカードセレクトの公式サイトをご確認ください。

新規入会&サービスへの登録で特典を獲得可能

イオンカードセレクトでは、最大5,000WAONポイントがプレゼントされる特典があります。

イオンカードセレクトは、Webからの申し込み限定で特典がもらえます。利用条件だけでなく申し込み条件も確認し、特典がもらえるように利用しましょう。

イオングループ店ではいつでもポイント2倍!さらに「お客さま感謝デー」で買い物代金が5%割引

イオンカードセレクトは、イオングループ店の対象店舗でクレジットカード決済をするといつでもポイントが2倍に。通常時のポイント還元率は0.5%と平均的ですが、イオングループの対象店舗利用時には1.0%に上がります。さらに、毎月20日・30日に開催される「お客さま感謝デー」では、買い物代金が5%割引に。クレジットカードのポイントに加え、割引優待でもお得になるおすすめの1枚です。

またお客さま感謝デーは、イオンシネマの鑑賞チケットが1,100円になるサービスも。お客さま感謝デー以外でも、常時300円割引になるため、イオンシネマをよく利用する方にもおすすめです。

条件を満たすと年会費無料のゴールドカードにアップグレード

イオンカードセレクトは、年間50万円以上利用するなどの条件を満たせば、年会費無料でゴールドカードにアップグレードできます。イオンゴールドカードセレクトは、最高3,000万円の海外旅行傷害保険や最高2,000万円の国内旅行傷害保険が付帯するほか、国内主要空港のラウンジサービスも利用可能。年会費無料で豊富な特典を利用できることがメリットです。

イオンカードセレクトは、新規入会と利用で最大5,000WAONポイントがもらえる特典があります。お得に入会したい方は、ぜひ公式サイトでご確認ください。

イオングループでの利用がお得

VIASOカード~新規入会特典で最大10,000円のキャッシュバック

次に紹介するVIASOカードは、貯まったポイントが1年に1回オートキャッシュバックされる点が特徴のクレジットカードです。VIASOカードの基本情報を確認します。

| VIASOカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Mastercard® |

| 年会費 (税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 無料 ※新規発行手数料1,100円(税込) |

| 限度額 | 一般:10万円〜100万円 学生:10万円〜30万円 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

- 出典:VIASOカード公式サイト

- 上記の情報は2026年2月の情報です。

VIASOカードのメリット

- 会員サービスへの登録やカードの利用でキャッシュバック獲得可能

- 年会費無料!ポイントは年1回自動でキャッシュバック

- 携帯電話やインターネット、ETCの利用でポイント2倍

- POINT名人.comの利用でポイント還元率アップ

VIASOカードのデメリット

- 基本ポイント還元率0.5%と低め

- ETCカード発行手数料1,100円(税込)

2026年2月最新!特典情報

- 新規入会特典で最大10,000円キャッシュバック(*)

- 詳細はVIASOカードの公式サイトをご確認ください。

VIASOカードは会員サービスへの登録やカードの利用でキャッシュバック獲得可能

VIASOカードでは、新規ご入会特典で最大10,000円のキャッシュバック(*)があります。キャッシュバック金額の内訳と詳しい内容は以下の通りです。

(*)特典には条件・ご留意事項がございます。

(*)金額相当表記は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

- 「会員専用WEBサービス」のID登録と15万円以上のショッピング利用で8,000円キャッシュバック

- 上記条件を満たした上で、登録型リボ「楽Pay(らくペイ)」への登録で2,000円キャッシュバック

VIASOカードは、キャッシュバック獲得のためにリボ払いへの登録が必要なため、注意が必要です。普段はリボ払いを利用したくない方は、新規ご入会特典(*)獲得後の登録解除を忘れないようにしましょう。

ポイントは年1回自動でキャッシュバック

VIASOカードは、貯まったポイントが1年に1回オートキャッシュバックされることが特徴のクレジットカードです。

クレジットカードのポイントには有効期限があり、使い忘れるとポイントが失効します。VIASOカードなら自動でポイントがキャッシュバックされるため、ポイントが失効する心配はありません。

携帯電話やインターネット、ETCの利用でポイント2倍

VIASOカードはドコモやau、ソフトバンク、Y!mobileなどの携帯電話、インターネット料金、ETCカードを利用すると、ポイント還元率は2倍に。通信費でもポイントを獲得したい方や、有料道路を利用する機会が多い方にお得なクレジットカードです。

VIASOカードは、新規ご入会特典で最大10,000円のキャッシュバック(*)があります。おトクに発行するなら、ぜひこの機会にお申込みください。

(*)特典には条件・ご留意事項がございます。

(*)会員専用WEBサービスのID登録と15万円以上のショッピング利用が条件

貯まったポイントはオートキャッシュバック!

三菱UFJカード~最大10,000円相当(2,000P)のグローバルポイントプレゼント!

(*1)特典には条件・ご留意事項がございます。

(*1)金額相当表記は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

(*)特典は、新規入会者が対象。

続いて紹介する三菱UFJカードは、対象のコンビニ・飲食店・スーパーなど(*2)でのポイント還元率が最大20%(*3)になるクレジットカードです。三菱UFJカードの基本情報を確認しましょう。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*3)還元率は、1ポイント5円相当の商品に交換した場合のレートです。

(*3)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

| 三菱UFJカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard® / JCB / American Express® |

| 年会費 (税込) | 永年無料 |

| 家族カード 年会費(税込) | 永年無料 |

| ETCカード 年会費(税込) | 永年無料 (*)新規発行手数料1,100円(税込) |

| 限度額 | 一般:10万円〜100万円 学生:10万円〜30万円 |

| ポイント還元率 | 0.5% |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:なし |

| 申込条件 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

- 出典:三菱UFJカード公式サイト

- 上記の情報は2026年2月の情報です。

三菱UFJカードのメリット

- 比較的簡単な条件で特典獲得可能

- 対象のコンビニ・飲食店・スーパーなど(*2)利用で最大20%(*3)グローバルポイント還元

- 年会費永年無料!タッチ決済もできる

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*3)還元率は、1ポイント5円相当の商品に交換した場合のレートです。

(*3)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

三菱UFJカードのデメリット

- 基本ポイント還元率0.5%と低め

三菱UFJカードは新規入会(*1)で最大10,000円相当(2,000P)のグローバルポイントがもらえる

三菱UFJカードでは、最大10,000円相当(2,000P)のポイントがプレゼントされる特典(*1)があります。ポイントプレゼント特典のくわしい内容は以下の通りです。

2026年2月最新!特典情報

- 三菱UFJカード新規入会特典最大10,000円相当のグローバルポイントプレゼント(2,000ポイント)(*1)

- アプリでの新規口座開設&1万円以上の口座残高でもれなく現金2,000円プレゼント(キャンペーン期間:2025年10月6日~)

- 新生活キャンペーン アプリでの新規口座開設&15万円以上の口座残高で現金28,000円プレゼント(キャンペーン期間:2026年1月7日~2026年3月31日)

- 三菱UFJカード新規ご入会時またはご入会後に家族カードを追加で3,000円相当グローバルポイント(600ポイント)プレゼント(キャンペーン期間:2026年1月7日~2026年4月15日)

(*)詳細は三菱UFJカードの公式サイトをご確認ください。

(*1)特典には条件・ご留意事項がございます。

(*1)金額相当表記は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

三菱UFJカードは、新規ご入会者を対象にMDCアプリログインなどの条件達成で、最大10,000円相当(2,000P)のグローバルポイントをプレゼント(*)されます。入会から2か月後末日までに利用する条件があるので、特典がもらえるように利用しましょう。

(*1)特典には条件・ご留意事項がございます。

(*1)金額相当表記は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

対象のコンビニ・飲食店・スーパーなど(*2)の利用で最大20%ポイント還元(*3)

三菱UFJカードは対象のコンビニ・飲食店・スーパーなど(*2)で利用すると基本ポイント0.5%を含むポイントが7%還元されます。対象店舗(*2)はセブン‐イレブン、くら寿司・スシロー、松屋など。さらに、登録型リボ「楽Pay」に登録、アプリログインなどの各種条件を達成クリアすれば、合計ポイント還元率は最大20%(*3)になります。

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

三菱UFJカードは、最大10,000円相当(2,000P)のグローバルポイントがプレゼントされる新規ご入会特典(*1)を実施中です。お申し込みを検討中の方は、ぜひこの機会にお申し込みください。

(*1)特典には条件・ご留意事項がございます。

(*1)還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

対象店舗(*2)でポイント還元率最大20%(*3)

(*2)対象店舗によってはアメリカン・エキスプレス®のカードは優遇対象外となります。

(*3)還元率は、1ポイント5円相当の商品に交換した場合のレートです。

(*3)最大20%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

au PAY カード~最大3,000円相当のPontaポイントがもらえる

次に紹介するau PAY カードは、auユーザー以外も申し込みできるクレジットカードです。年会費永年無料で、Pontaポイントが貯まりやすいのが特徴です。au PAY カードの基本情報を確認しましょう。

| au PAYカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / American Express |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 無料 (発行手数料1,100円 ※1) |

| 基本ポイント還元率 | 1.0% |

| マイル還元率 | JAL:0.5% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | 最高100万円 |

| カード 締め日・ 支払日 | 締め日:毎月15日 引き落とし日:翌月10日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | 会員限定キャンペーン ほか |

| カード発行 スピード | 最短4日で到着 |

| 申し込み 対象者 | 個人でau IDを持っていること 満18歳以上で本人または配偶者に定期収入があること (学生は収入要件なし) |

- 発行から1年以内に利用すると発行手数料相当額が値引きされ実質無料になります。

- 出典:au PAY カード公式サイト

- 上記クレジットカード情報は2026年2月の情報です。

au PAY カードは、基本ポイント還元率1.0%と高く、Pontaポイントが貯まりやすいクレジットカードです。以下でau PAY カードの特徴や、キャンペーン情報を紹介します。

au PAY カードのメリット

- au PAY残高へのチャージとカード利用で特典獲得を獲得可能

- 年会費永年無料

- 基本ポイント還元率1.0%でPontaポイントが貯まる

- au PAY マーケットでは最大33.0%還元

au PAY カードのデメリット

- ETCカードの発行手数料が1,100円(税込)

- 国内旅行保険はなし

2026年2月最新!キャンペーン情報

- 新規入会&利用で合計最大3,000Pontaポイントプレゼント

- 詳細はau PAYカードの公式サイトをご確認ください。

新規入会とアプリログイン、利用で特典を獲得可能

au PAYカードでは、最大3,000ポイントがプレゼントされるキャンペーンを行っています。もらえるポイントの内訳とポイントプレゼントキャンペーンの詳しい内容は以下の通りです。

- au PAY カードアプリをダウンロード&ログイン、ショッピング利用3回以上で1,000Pontaポイント

- ショッピングご利用額50,000円以上で2,000Pontaポイントプレゼント

au PAYカードのキャンペーン特典をもらうには、50,000円以上カードを利用する必要がある点に注意しましょう。

基本ポイント還元率1.0%でPontaポイントが貯まる

au PAY カードの基本ポイント還元率は1.0%です。その他、ポイントアップ店舗では還元率が最大2.0%になるなど、ポイントアップする特典も豊富です。Ponta提携店舗では、Pontaカードを提示して、au PAY カードで決済すればポイントの2重取りも可能。公共料金の支払いでも1.0%のポイントが還元されるため、ポイントが貯まりやすいクレジットカードです。

au PAY マーケットでは最大33.0%還元

au PAY マーケットでau PAY カードを利用すれば、Pontaポイントが最大7.0%還元されます。au PAY マーケットには、日用品やグルメ、ファッション、インテリア、家電などのさまざまな商品の取り扱いがあり、au PAY カードを発行したらチェックするのもおすすめです。

毎月3の付く日に開催される三太郎の日に買い物メンバーズになり、au PAY カードを利用して買い物すれば、ポイント還元率が最大33.0%になるなどキャンペーンも豊富に開催されているため、いつもの買い物もお得になります。

au PAY カードは最大3,000ポイントがもらえるキャンペーンを実施中。お得に入会したい方は、ぜひ公式サイトをご確認ください。

ポイント還元率1.0%!Pontaポイントが貯まる

関連記事

au PAYカードの詳細は、「au PAY カードのメリットは?独自調査で分かった口コミ・評判やデメリットも解説」の記事で紹介しています。

au PAY カードのメリットは?独自調査で分かった口コミ・評判やデメリットも解説

リクルートカード~JCB限定で最大6,000ポイントもらえる

次に紹介するのはリクルートカード。リクルートカードは、常に1.2%の高いポイント還元率で利用できる点が特徴のクレジットカードです。リクルートカードの基本情報を以下で確認します。

| リクルートカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard® / JCB |

| 年会費 (税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | Visa / Mastercard®:無料(新規発行手数料1,100円) JCB:無料 |

| 限度額 | Visa / Mastercard®:10万円〜100万円 JCB:記載なし |

| ポイント還元率 | 1.2% |

| 旅行保険 | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| 申込条件 | ・18歳以上でご本人または配偶者に安定した収入のある方 ・または18歳以上で学生の方(高校生を除く) |

- ※出典:リクルートカード公式サイト

- 上記の情報は2026年2月の情報です。

リクルートカードは、基本ポイント還元率1.2%と他よりも高い還元率がお得なクレジットカードです。ポイントアップ特典は少ないものの、基本ポイント還元率が高いためポイントが貯まりやすいことが特徴。リクルートカードの特徴やキャンペーン情報を紹介します。

リクルートカードのメリット

- JCBブランド限定!新規入会とカード利用で特典を獲得可能

- 年会費無料!基本ポイント還元率1.2%と高い

- 国内旅行傷害保険も利用付帯

- リクルート関連サービスの利用がお得

リクルートカードのデメリット

- リクルート系サービス以外の特典が少ない

- ETCカード発行手数料1,100円(税込)がかかる

2026年2月最新!キャンペーン情報

- 【JCB限定】新規入会&利用で最大6,000円相当のポイントプレゼント

- 詳細はリクルートカードの公式サイトをご確認ください。

JCBブランド限定!新規入会とカード利用で特典を獲得可能

リクルートでは、最大6,000ポイントがプレゼントされるキャンペーンを行っています。ポイントプレゼントキャンペーンの詳しい内容は以下の通りです。

- 新規入会で1,000円分ポイントプレゼント

- 初回利用で1,000円分ポイントプレゼント

- 携帯電話料金の支払いで4,000円分ポイントプレゼント

リクルートカードは、JCBブランド限定で新規入会キャンペーンが用意されているため、申し込み時に注意が必要です。条件をよく確認し、特典がもらえるように利用しましょう。

年会費無料で基本ポイント還元率1.2%と高い

リクルートカードは年会費無料で、いつでもポイント還元率が1.2%と高いことがメリットです。

還元率の高いクレジットカードは他にも多数ありますが、「対象店舗限定で還元率アップ」「支払い方法限定で還元率アップ」など、条件付きでポイント還元率がアップするケースも多いです。

一方リクルートカードなら、基本のポイント還元率が1.2%と高いため、誰でも効率的にポイントを貯められます。月間30,000円までは、モバイルSuicaなど一部の電子マネーチャージがポイント付与の対象になる点もおすすめ。公共料金の支払いでもポイント還元率1.2%のため、公共料金の支払いに利用するのもおすすめです。

リクルート関連サービスの利用がお得

リクルートのネットサービス、ポンパレモールでの買い物でポイント還元率は4.2%、じゃらんでの宿泊予約や、ホットペッパービューティーで予約し決済すると3.2%のポイントが還元されます。ホットペッパーグルメで予約して来店すると、予約人数1人につき50ポイント貯まり、さらにリクルートカードで決済すると1.2%のポイントが還元されます。リクルート関連サービスで利用することで、さらにポイントが貯まるクレジットカードです。

リクルートカードは、JCB限定で最大6,000円相当のポイントがプレゼントされます。お得に入会したい場合は、公式サイトでも確認がおすすめです。

ポイント還元率1.2%

JCBカード S~最大24,000円相当キャッシュバック

次に紹介するJCBカードSは、最大24,000円相当のポイントがもらえる新規入会キャンペーンを実施中です。JCBのクレジットカードで、より充実した特典が欲しい方におすすめ。JCBカードSの基本情報から確認しましょう。

| JCBカードS基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※1 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.3% JAL:0.3% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | 最高100万円 |

| カード 締め日・ 支払日 | - ※2 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | クラブオフ 特約店制度 JCBのクレカ積立 ほか |

| カード発行 スピード | 最短5分 ※3 |

| 申し込み 対象者 | 18歳以上で本人または配偶者に安定継続収入があること または高校生を除く18歳以上の学生 |

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求があるか、前年度に合計50万円以上のショッピング利用をしている場合は無料。

- 詳しくは公式サイトをご参照ください。

- モバ即(モバイル即時入会サービス)の入会条件は以下2点。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくは公式サイトをご確認ください。 - 出典:JCBカード S公式サイト

- 上記クレジットカード情報は2026年2月の情報です。

JCBカードSは、JCBならではの特典が豊富なクレジットカードです。特徴やキャンペーン情報を紹介します。

JCBカードSのメリット

- 新規入会キャンペーン特典も豊富

- 年会費永年無料!JCBの優待特典クラブオフが利用できる

- ポイントが貯まりやすい

JCBカードSのデメリット

- 基本ポイント還元率0.5%を低め

- カードレスの提供はなし

新規入会キャンペーン特典も豊富

JCBカードSは、新規入会キャンペーンも豪華で、最大24,000円相当のポイントがもらえるほか、条件を達成すればさらにポイントを獲得できます。新規入会キャンペーンの詳しい内訳は以下の通りです。

2026年2月最新!キャンペーン情報

- スマホ決済利用で20%ポイント還元キャンペーン 期間中に対象の利用に対してポイント20%還元(最大15,000ポイント)(キャンペーン期間:2026年1月13日~2026年3月31日)

- 対象加盟店の利用で+10%(最大20%)還元 期間中に対象加盟店の利用で+10%(最大20%)還元(キャンペーン期間:2026年1月13日~2026年3月31日)

- 3万円以上利用で1,000円キャッシュバックキャンペーン 期間中に3万円以上カードを利用して1,000円キャッシュバック(キャンペーン期間:2026年1月13日~2026年3月31日)

- 詳細はJCBカードSの公式サイトをご確認ください。

ご覧の通り、魅力的な新規入会キャンペーンが豊富なこともメリット。利用条件などを確認して、確実にキャッシュバックを受け取りましょう。

ポイントが貯まりやすい

JCBカードSの基本ポイント還元率は、0.5%と平均的です。しかしながら、「J-POINTパートナー」によってポイント還元率が上がるサービスが豊富です。例えば、セブン‐イレブンではポイント還元率が3倍、スターバックスカードへのオンライン入金で20倍、Amazon.co.jpでは3倍と、様々な店舗でポイント還元率が上がるため、うまく活用すればポイントが効率よく貯まります。

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

JCBカードSは、ポイント還元率は平均的ですが、ポイントアップサービスや豊富な特典が魅力的なクレジットカードです。新規入会キャンペーンも豊富なため、ぜひ公式サイトで詳細をチェックしてみてください。

優待特典が豊富なJCBカード

10万円以上のキャッシュバックも!入会キャンペーンが高額なクレカを紹介

せっかくクレジットカードを申し込むなら、高額な入会特典がほしい方もいるでしょう。ここからは、10万円分以上のキャンペーンもあるおすすめクレジットカードを3選紹介します。高額な入会キャンペーンをお探しの方は、参考にしてください。

| カード名 | アメリカン・エキスプレス・プラチナ・カード | ANAダイナースカード | 三井住友カード プラチナプリファード |

|---|---|---|---|

| 券面 |  |  |  |

| リンク | 詳細を見る | 詳細を見る | 詳細を見る |

| 国際ブランド | American Express® | Diners Club | Visa |

| 年会費 | 165,000円 | 29,700円 | 33,000円 |

| 家族カード 年会費 | 4枚まで無料 | 6,600円 | 無料 |

| ETCカード 年会費 | 無料 ※発行手数料935円 | 無料 | 初年度無料 ※2年目以降550円 ※前年1回以上の利用で無料 |

| 総利用枠 | 個別に設定 | 一律の制限なし | 〜500万円 |

| ポイント 還元率 | 1.0% | 1.0% | 1.0% |

| 旅行傷害 保険 | 海外:最高1億円(自動付帯分は5,000万円) 国内:最高1億円(利用付帯) | 海外:最高5,000万円(自動付帯)/最高5,000万円(利用付帯) 国内:最高5,000万円(自動付帯)/最高5,000万円(利用付帯) | 海外:最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) |

| 申し込み 条件 | 記載なし | 27歳以上 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 |

- 表記の金額はすべて税込みです

- 上記の情報は2026年2月の情報です。

アメリカン・エキスプレス・プラチナ・カード~年会費が高めだが最大190,000ポイントがもらえる

アメリカン・エキスプレス・プラチナ・カードは高ランクのカードのため年会費が高額ですが、最大190,000ポイントがもらえるキャンぺーンを実施中です。アメリカン・エキスプレス・プラチナ・カードの基本情報を確認します。

| アメリカン・エキスプレス・プラチナ・カード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | American Express® |

| 年会費 (税込) | 165,000円 |

| 家族カード 年会費(税込) | 4枚まで無料 |

| ETCカード 年会費(税込) | 無料 ※発行手数料935円 |

| 限度額 | 個別に設定 |

| ポイント還元率 | 1.0% |

| 旅行保険 | 海外:最高1億万円(利用付帯)/最高5,000万円(自動付帯) 国内:最高1億円(利用付帯) |

| 申込条件 | 記載なし |

- 出典:アメリカン・エキスプレス・プラチナ・カード公式サイト

- 上記の情報は2026年2月の情報です。

アメリカン・エキスプレス・プラチナ・カードのメリット

- 200万円以上のカード利用で特典を獲得できる

- 高いステータス性と豊富な付帯特典

- 家族カードは4枚まで無料で発行できる

- カード更新で2万円分のトラベルクレジットや国内対象ホテルのペア宿泊券がもらえる

アメリカン・エキスプレス・プラチナ・カードのデメリット

- 年会費が16.5万円(税込)

- Visaブランドと比べ加盟店は少なめ

2026年2月最新!キャンペーン情報

- ご入会後カードご利用条件達成で合計230,000ポイント獲得可能

- 詳細はアメリカン・エキスプレス・プラチナ・カードの公式サイトをご確認ください。

200万円以上のカード利用で特典を獲得できる

アメリカン・エキスプレス・プラチナ・カードでは、最大190,000ポイントがプレゼントされるキャンペーンを行っています。キャンペーンの詳しい内容は以下の通りです。

- 【トラベルボーナス*¹】ご入会後6ヶ月以内に対象加盟店で合計20万円のカードご利用で30,000ボーナスポイント

- 【ご利用ボーナス1】ご入会後4ヶ月以内に合計150万円以上のカードご利用で40,000ボーナスポイント

- 【ご利用ボーナス2】ご入会後8ヶ月以内に合計400万円以上のカードご利用で80,000円ボーナスポイント

- 【通常入会特典】カードのご入会でアメリカン・エキスプレス・トラベル オンラインでご利用可能な30,000円分のトラベルクレジット

- 【通常ご利用ポイント】合計400万円以上のカードご利用で40,000ポイント

- ¹対象加盟店および特典詳細は、アメリカン・エキスプレス公式サイト内「トラベル対象加盟店のご利用で30,000ポイント」にてご確認ください。アメリカン・エキスプレス・トラベル オンラインにてご購入の航空券は加算対象外です

- ²入会約3ヶ月後に、新規にご入会されたプラチナ・カード会員様へ、30,000円分のトラベルクレジットが加算されます。アメリカン・エキスプレス・トラベル オンラインでの合計100,000円(税込)以上の事前決済によるホテルおよび海外航空券ご予約にご利用いただけます。ご利用時にご利用代金から30,000円分割引(キャッシュバック)いたします。ご利用条件はアメリカン・エキスプレス公式サイト内「カード別のサービス」よりご確認ください

アメリカン・エキスプレス・プラチナ・カードは、キャンペーン獲得のための利用金額が高額なため注意が必要。決済金額が足りているかの確認をし、特典がもらえるように利用しましょう。

ステータスの高いアメックスの最上位カード

アメリカン・エキスプレス・プラチナ・カードは、ランクの高いアメックスカードの中でも最上位クラスのクレジットカード。金属製のマットな質感のあるメタルカードで、他のカードと比較しても上品で高級感のある1枚です。

レストランや旅行に関するサービスが充実しており、毎年更新時には2万円分のトラベルクレジットや国内ホテルのペア宿泊券がもらえる他に、2名以上のコース予約で1名分無料で利用できる「2 for 1ダイニングby招待日和」、コンシェルジュサービスなど利用可能な優待特典や付帯サービスが豊富です。

ポイントアッププログラム「メンバーシップ・リワード・プラス」に登録すればポイントの有効期限が無期限になり、100円につき3ポイント貯まります。さらに、マイルなど他社へのポイント交換レートが高くなるため、お得にポイントが貯まる上に使いやすくなる点もメリットです。

家族カードは4枚まで無料で発行可能。本会員とほとんど同じメリットがある家族カードを、4枚も発行できるカードは他にはほとんどなく、高い年会費も納得の1枚です。

アメリカン・エキスプレス・プラチナ・カードは、新規入会と利用で最大190,000ポイントがもらえるキャンペーンを実施中のため、お得にランクの高いプラチナカードを手に入れたい方は、ぜひ公式サイトをご確認ください。

高いステータス性と豊富な特典が評判

ANAダイナースカード~旅行好きにはおすすめ!最大122,000マイルもらえる

次に紹介するANAダイナースカードは、ANAマイルへの移行がお得なクレジットカード。ダイナースクラブならではの特典や、空港ラウンジが使えるなどの付帯サービスも充実しています。ANAダイナースカードの基本情報を確認しましょう。

| ANAダイナースカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Diners Club |

| 年会費 (税込) | 29,700円 |

| 家族カード 年会費(税込) | 6,600円 |

| ETCカード 年会費(税込) | 無料 |

| 限度額 | 一律の制限なし |

| ポイント還元率 | 1.0% |

| 旅行保険 | 海外:最高5,000万円(自動付帯)/最高5,000万円(利用付帯) 国内:最高5,000万円(自動付帯)/最高5,000万円(利用付帯) |

| 申込条件 | 27歳以上 |

- 出典:ANAダイナースカード公式サイト

- 上記の情報は2026年2月の情報です。

ANAダイナースカードのメリット

- ANAマイルへのポイント移行がお得

- 空港ラウンジが使える!充実した保険が付帯

- ホテルやレストランの優待が充実

ANAダイナースカードのデメリット

- 年会費29,700円(税込)がかかる

- 飛行機に乗らない人はメリットが少ない

2026年2月最新!キャンペーン情報

- 【Aコース】入会後条件達成で最大122,000マイル相当獲得のチャンス(キャンペーン期間:~2026年3月31日)

- 【Bコース】入会後条件達成で初年度年会費(最大半額)キャッシュバック+最大72,000マイル相当獲得(キャンペーン期間:~2026年3月31日)

- 詳細はANAダイナースカードの公式サイトをご確認ください。

ANA便を利用する方におすすめ

ANAダイナースカードは、ANAの航空券購入で追加マイルが貯まる、搭乗時のボーナスマイルが他のANAカードよりも高いなどANAマイレージが貯めやすいクレジットカードです。

100円につき1ポイントが貯まり、1ポイントは1マイルに交換可能。航空券の購入やパッケージツアーの申し込みに使える「ANA sky コイン」には、1,000ポイントを1,200コイン(10コイン=10円分で利用可能)に交換できるため1.2%のポイント還元率に。さらに、ANAカードマイルプラスショップ対象店舗ではポイント還元率が通常の2倍の2.0%になります。

ポイントの有効期限もないため、じっくりポイントを貯めたい方にもおすすめのクレジットカードです。

ダイナースクラブならではのサービスが利用可能

ANAダイナースカードは、ダイナースクラブならではのサービスも充実している点も特徴です。

ANAダイナースカードで利用できる主なサービス

- 空港ラウンジ利用

- 海外・国内旅行傷害保険

- 国内クラブホテルズ・旅の宿

- エグゼクティブダイニング

国内外1,700ヶ所以上の空港ラウンジを無料で利用でき、国際線を利用の際にはエコノミークラスでもビジネスカウンターを利用できます。最高1億円の海外・国内旅行保険も付帯しているため、旅行好きの方にも安心。「国内クラブホテルズ・旅の宿」では、国内の厳選した120以上のホテルや旅館での優待や、コース料理が1~2名分無料になる「エグゼクティブ ダイニング」などお得な特典も豊富です。

ANAダイナースカードは、最大122,000マイル相当が獲得できるキャンペーンを実施中です。お得にマイルを貯めたい方や、ダイナースクラブならではの充実したサービスを体験したい方は、ぜひこの機会にお申し込みください。

ANAマイレージがどんどん貯まる

三井住友カード プラチナプリファード~ポイント特化型プラチナカード!最大73,600円相当もらえる

次に紹介するのは、ポイント還元率に特化したプラチナカードの三井住友カードプラチナプリファードです。通常のポイント還元率が1%と高く、特定店舗で利用すれば+1~9%ポイント還元率が上がります。以下で基本情報を確認します。

- プリファードストア(特約店)利用で通常還元率+1~9%

| 三井住友カード プラチナプリファード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa |

| 年会費 (税込) | 33,000円 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 初年度無料 ※2年目以降550円 ※前年1回以上の利用で無料 |

| 総利用枠 | ~500万円 ※所定の審査あり |

| ポイント還元率 | 1.0% |

| 旅行保険 | 海外:最高5,000万円(利用付帯) 国内:最高5,000万円(利用付帯) |

| 申込条件 | 原則として、満20歳以上で、ご本人に安定継続収入のある方 ※三井住友カード プラチナプリファード独自の審査基準により発行させていただきます |

- 出典:三井住友カード プラチナプリファード公式サイト

- 上記の情報は2026年2月の情報です。

三井住友カード プラチナプリファードのメリット

- 年会費が安くポイント還元率が高い

- 空港ラウンジや24時間対応のコンシェルジュなどを利用できる

- 家族カードを年会費無料で発行できる

- 新規入会と利用で40,000ポイントプレゼント

三井住友カード プラチナプリファードのデメリット

- 年会費33,000円(税込)がかかる

- 優待サービスが少なめ

2026年2月最新!キャンペーン情報

- 新規入会&ご利用特典入会後3カ月後末までに40万円以上の利用でプラス40,000ポイントプレゼント

- 新規入会&スマホのタッチ決済1回以上ご利用でVポイントPayギフト7,000円分プレゼント(キャンペーン期間:2026年1月7日~)

- スマホのタッチ決済ご利用キャンペーン!新規入会でスマホのタッチ決済利用金額×20%最大10,000円分プレゼント(キャンペーン期間:2026年1月7日~2026年3月1日)

- SBI証券口座開設&クレカ積立などで最大16,600円相当Vポイントプレゼント(口座開設期間:2024年7月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- 詳細は三井住友カード プラチナプリファードの公式サイトをご確認ください。

年会費が安くポイント還元率が高い

三井住友カード プラチナプリファードは年会費が33,000円(税込)で、プラチナカードとしては抑えられた年会費で発行できます。最大の魅力は、ポイント還元率の高さで、通常のポイント還元率も1.0%と高い水準で、以下の通りポイントアップ特典が豊富なため効率よくポイントが貯まる点もおすすめです。

| ポイントアップ特典の例 | |

|---|---|

| 対象サービス | 還元率 |

| 対象店舗でスマホのタッチ決済 | 7%(※) |

| 家族ポイント | 最大5% |

| Vポイントアッププログラム | 最大2% |

| プリファードストア(特約店) | +1~9% |

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

Vポイントアッププログラムの中には、アプリログインなど簡単に達成できる条件もあります。

また、三井住友カード プラチナプリファードを持っている方だけ利用できるプリファードストアには、ミニストップやユニバーサルスタジオジャパン、阪急百貨店など、レジャーやグルメ、ショッピングなど利用できる店舗が多いため、うまく活用することで効率よくポイントが貯められる点がメリットです。

空港ラウンジや24時間対応のコンシェルジュなどを利用できる

三井住友カード プラチナプリファードは、空港ラウンジが使える、Visaプラチナコンシェルジュサービスが利用できるなどプラチナカードならではの特典がある点もメリット。Visaプラチナコンシェルジュサービスは、三井住友カード プラチナプリファード会員が無料で利用できるサービスで、専用のコンシェルジュが様々な要望やレストランの予約などに対応してくれます。

三井住友カード プラチナプリファードは新規入会特典だけでなく、毎年前年100万円のご利用ごとに10,000ポイント(最大40,000ポイント)がプレゼントされる点も魅力です。プラチナカードならではのメリットだけでなくポイントも貯めたい方は、三井住友カード プラチナプリファードの申し込みがおすすめです。

高いポイント還元率がメリットのプラチナカード

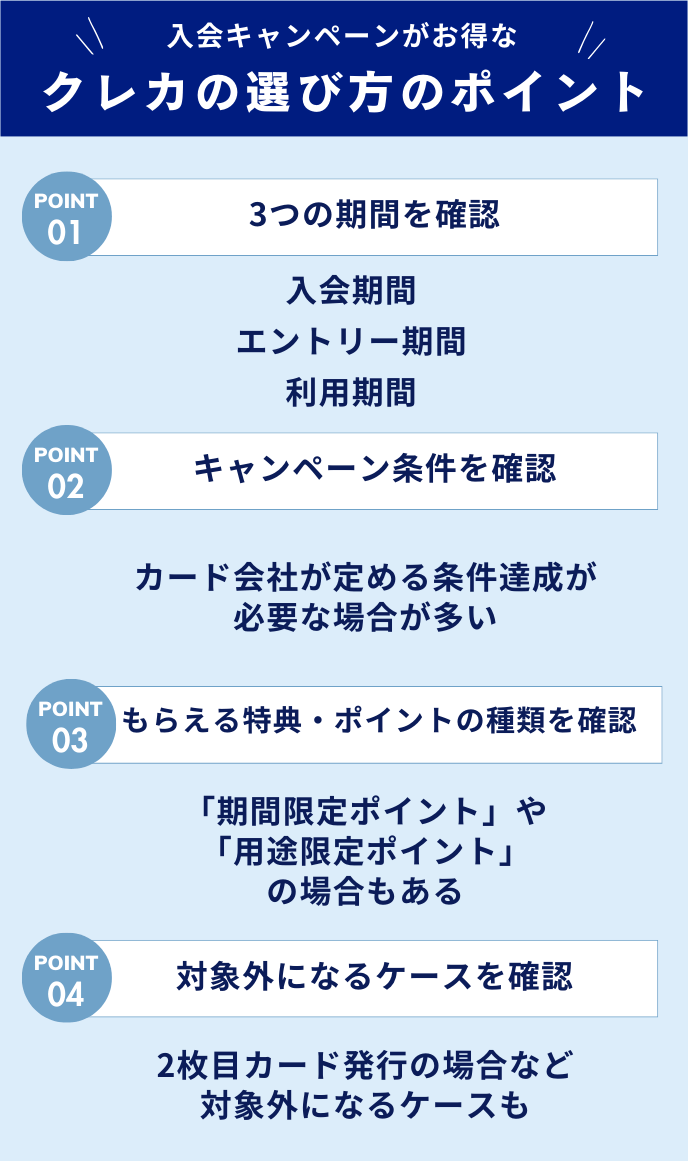

入会キャンペーンがお得なクレジットカードの選び方

クレジットカードの入会キャンペーンは多くのカードで実施されているため、どのようにクレジットカードを選べば良いかわからない方も多いのではないでしょうか。

万が一入会キャンペーンの適用条件を満たさない場合、どんなにお得なキャンペーンも対象外になってしまいます。そのため、入会特典の適用条件を事前に確認しておく必要があります。

そこでこの章では、入会キャンペーンがお得なクレジットカードの選び方やポイントを解説します。

入会期間・エントリー期間・利用期間をチェック

クレジットカードのキャンペーンには、次の3種類の期間があります。

- 入会期間

- エントリー期間

- 利用期間

上記3種類の期間について、それぞれ解説していきます。

入会期間とは

クレジットカードのキャンペーン条件に記載される「入会期間」とは、その期間中にクレジットカードに入会する必要があるということです。

クレジットカードの入会日は、申し込み手続きを行った日ではありません。クレジットカードの発行には審査が必要のため、審査が完了して正式なカード発行が決定されたタイミングが入会日となります。

クレジットカードの入会日は、多くの場合カード受け取り時の送付台紙に記載されています。例えばキャンペーン条件の入会期間が2023年11月1日〜2023年12月1日であれば、入会日がこの期間に含まれている場合に、キャンペーンの条件を満たすことが可能。

クレジットカードの申し込みから審査が完了し、カードを受け取るまでの所要時間はカードによって異なります。最短即日で発行できるカードもありますが、一般的には1〜2週間ほどでクレジットカードが手元に到着するため、キャンペーンの入会期間を確認し余裕を持って早めに申し込みましょう。

エントリー期間とは

クレジットカードの入会キャンペーン条件に記載される「エントリー期間」とは、カードを発行してからWEBなどでエントリー手続きをする期間のことです。

クレジットカードの入会キャンペーンは、必ずしも自動で適用されるわけではなく、入会後に会員サイトなどからエントリー手続きが必要な場合があります。指定の期間中にエントリー手続きをしなければ、キャンペーンの対象外になる可能性があるため、忘れず確認しましょう。

利用期間とは

多くのクレジットカードのキャンペーンには、「新規入会後◯ヶ月以内に△万円以上を決済すること」といった利用条件が設定されています。

キャンペーン条件に記載される「利用期間」とは、クレジットカードを利用する期間を意味します。決済金額を集計するための期間であり、利用期間を1日でも過ぎてからキャンペーンの利用条件を満たしても、入会特典は受けられないため注意しましょう。

またクレジットカードの決済データは、ネットショッピングなどでは注文日と利用日が異なる場合があります。利用期間が終わるギリギリにクレジットカード決済をすると、集計に間に合わない可能性があるため注意しましょう。

キャッシュバックやポイント還元を受け取るための利用金額や条件を確認する

続いて解説する選び方やポイントは、キャッシュバックやポイント還元を受け取るための利用金額や条件を確認すること。以下で1つずつ解説します。

入会特典をもらうためには条件達成が必要な場合も

クレジットカードの入会特典をもらうためには、カード会社が定める条件を達成する必要があることも。条件には、「◯万円利用」やカード会社のサービスへの登録が必要な場合が多いです。

入会キャンペーン・特典の主な条件

- ◯万円以上利用

- カード会社のサービスへの登録

- 2年目以降のカードの継続利用

- 入会キャンペーンへの応募

条件を達成しないと入会特典をもらえなくなるため、必ずカード会社の公式HPを見て、条件の内容を確認するようにしましょう。

比較的条件達成しやすいクレジットカードを紹介

クレジットカードの入会特典をもらうための達成条件として、リボ払いやその他サービスの設定、アプリへの登録などがあります。

条件の達成が困難なクレジットカードを選ぶと、特典をもらえないことにもなりかねません。キャンペーンの条件達成に不安がある方は、簡単な条件での条件達成ができるクレジットカードがおすすめです。

以下で比較的条件を達成しやすい、おすすめのクレジットカードを紹介します。条件達成に不安がある方は参考にしてください。

| 比較的条件を達成しやすいクレジットカード | ||||

|---|---|---|---|---|

| クレジットカード | 三井住友カード(NL) | ライフカード | 楽天カード | 三菱UFJカード |

| 券面 |  |  |  |  |

| キャンペーン内容 | 新規入会&スマホのタッチ決済1回ご利用で5,000円分VポイントPayギフト | 新規入会&条件達成で最大15,000円キャッシュバック | ・楽天カードの新規入会・利用で5,000ポイントプレゼント ・家族や友人への紹介で1,000ポイントプレゼント ・2枚目の楽天カード作成・利用で500ポイントプレゼント | 新規入会で最大10,000円相当のポイントプレゼント(*) |

| キャンペーン条件 | カード入会月+1ヵ月後末までに、新規でご入会した対象カードでスマホのVisaのタッチ決済・Mastercardタッチ決済を3回以上ご利用(金額の指定なし) | アプリログイン ・ショッピング利用 ・水道光熱費の支払い ・Apple Pay/Google Payの利用 ・サブスクリプションの利用 | クレジットカードの新規入会&利用 ・家族や友人への紹介 ・2枚目カードの作成 | クレジットカード入会日から2ヶ月後末日までにアプリへのログインと10万円以上のカード利用 |

| 詳細を見る | クレジットカード詳細 | クレジットカード詳細 | クレジットカード詳細 | クレジットカード詳細 |

(*)特典には条件・ご留意事項がございます。還元率は、1ポイント5円相当の商品に交換した場合のレートです。1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

もらえる特典・ポイント還元の種類を確認する

続いて解説するクレジットカードの選び方やポイントは、もらえる特典・ポイント還元の種類を確認すること。

入会キャンペーンでもらえるポイントは、有効期限が長い「通常ポイント」ではなく、「期間限定ポイント」や「用途限定ポイント」の場合も多くあります。

また、もらえる特典には、ポイントだけでなくキャッシュバックやマイルなど、クレジットカードによって種類は様々です。もらえるポイントの内容を確認していないと、せっかくポイントをもらっても利用できないことになりかねないため、事前に確認をしましょう。

キャンペーン対象外になるケースをチェック

クレジットカードのキャンペーンを利用する際は、入会特典のキャンペーン対象外になるケースをチェックしておく必要があります。キャンペーン対象外のケースとして注意しておきたいのは、下記のポイントです。

- クレジットカードの種類により対象外のものがある

- すでに同じカード会社のクレジットカードを所有している場合

- ゴールドやプラチナなど、ランクの切り替えの場合

- 過去数年以内にカードを発行

- 所有していた履歴がある場合

- カード年会費や分割払い

- リボ払い手数料は利用金額に加算されない場合がある

それぞれどのような内容か、確認していきましょう。

クレジットカードの種類により対象外のものがある

カード会社の公式サイトで大きく紹介されているキャンペーンでも、そのカード会社が発行する全てのクレジットカードがキャンペーン対象とは限りません。一部に対象外のクレジットカードが存在するケースもあるので、事前に条件を確認しておきましょう。

他ランクからの切り替えなどすでに同じカード会社のクレジットカードを所有している場合

すでに同じカード会社のクレジットカードを所有している場合、2枚目以降のカード発行ではキャンペーンの対象外になるケースがあります。全く別の種類のクレジットカードを発行する場合であっても、対象外になることもあります。

また、ゴールドカードやプラチナカードなど、他のランクのクレジットカードに切り替える際は、入会キャンペーンが適用されない場合や、別なキャンペーンが適用される場合も。事前に入会キャンペーン・特典の適用条件をよく読んでおくようにしましょう。

過去数年以内にカードの発行をしているなど所有していた履歴がある場合

過去数年以内に同じカード会社のクレジットカードを発行・所有していた履歴がある場合は、再発行扱いとなり入会キャンペーンの対象外になるケースがあります。5年や10年など、以前の解約からかなりの年数が経過している場合は再びキャンペーンを適用できることがあるため、諦めずに条件を確認してみるとよいでしょう。

カード年会費や分割払い・リボ払い手数料は利用金額に加算されない場合がある

クレジットカードの入会キャンペーンに決済金額の条件がある場合、一部に集計対象外の支払いがある点に注意しましょう。例えばクレジットカードの年会費や、分割払い・リボ払いの手数料などは、キャンペーンの利用金額の集計対象外になるケースが多いです。

キャンペーンの利用金額対象外になる項目については、入会キャンペーン・特典の適用条件に記載されていることが多いため、事前に確認をしましょう。

クレジットカードのキャンペーンに関する注意点

クレジットカードのキャンペーンを利用する場合は、注意点もあります。特に短期間に複数のクレジットカードに入会すると、キャンペーン目的の入会とみなされ、審査に影響する可能性もあります。また、キャンペーン金額やポイントは、数ヶ月後の還元になる点も注意が必要です。ここでは、それぞれの注意点を詳しく解説します。

入会特典目当ての短期解約は避ける

クレジットカードの入会キャンペーンは、数千円から数万円など非常にお得な還元を受けられます。しかし、「キャンペーン目当てに入会し、還元を受け取ったらすぐに解約する」といった行為はおすすめできません。その理由を解説していきます。

信用事故には該当しないものの、解約後5年間は信用情報が残る

個人信用情報とは、CICやJICCなどの専門機関に記録される、個人の金融に関する記録のことで、クレジットカードやローンの申し込みや解約、利用状況などが、一定期間にわたり記録されています。

そもそも個人信用情報には、「ブラックリスト」と呼ばれるリストは存在しません。支払い遅延や債務整理、自己破産などのネガティブな個人信用情報を「金融事故」と呼びます。こういったネガティブな情報が記録される状態を、俗にブラックリストと言います。

クレジットカードの短期解約は金融事故ではないため、個人信用情報におけるいわゆる「ブラックリスト」には該当しません。ただしクレジットカードの契約履歴は、解約してから5年間は個人信用情報に保存されます。

よって他社のカード会社が審査の際に個人信用情報を参照した場合、短期解約の事実は簡単に知られてしまうのです。「この人はキャンペーン目当てで短期解約を繰り返す人だ」と判断されると、初めて申し込むカード会社でも審査に通りにくくなる可能性があります。

「社内ブラックリスト」に入ると次回の審査で不利になる可能性がある

クレジットカードのキャンペーン目当てで短期解約をすると、俗に言う「社内ブラックリスト」に入る可能性があります。

カード会社が社内ブラックリストを作成しているかは公開されていません。しかし、多くのカード会社は顧客情報を記録していることは間違いなく、カード会社にネガティブな記録が残ると次に同一会社のクレジットカードを申し込んだ際に、審査に悪影響を及ぼす恐れがあります。

また個人信用情報は一定期間を過ぎると消えますが、社内ブラックリストはカード会社の方針次第なので、悪い記録が永久に残り続ける可能性もあります。

こういったリスクを考慮すると、クレジットカードを発行したらある程度は適切に使用するのがおすすめです。

短期解約の目安は6ヶ月以内

入会から何ヶ月以内にクレジットカードを解約すると短期解約になるのかは、カード会社ごとの基準が公表されていないため一概には言えません。一般的には、入会から6ヶ月以内の解約が短期解約に該当すると考えましょう。徹底的にリスクを減らしたいのであれば、数年間は使い続けると安心です。

キャッシュバック還元やボーナスポイントの付与時期は数ヶ月先になる

クレジットカードの入会キャンペーンによるキャッシュバックやボーナスポイントが付与される時期は、入会から数ヶ月以上は先に設定されている場合が多いです。

申し込んだクレジットカードの短期解約は避け、最低でもキャンペーンの付与時期まではカードを所有していなければ、キャッシュバックやボーナスポイントは受け取れません。

なおクレジットカードの入会キャンペーンの詳細ページには、特典の付与時期の目安が記載されている場合が多いため、あらかじめチェックしておきましょう。

多重申し込みは審査落ちの原因になる

クレジットカードの発行をする際は、多重申し込みは悪影響を及ぼすため避けましょう。キャンペーン目的で同時期に複数のカードに申し込むと、「お金に困っている人」という印象を与え、信用情報に傷をつける可能性があり、審査落ちの原因になることも。

具体的には、6ヶ月間に多くても2〜3枚に留めておくのがおすすめです。どうしても手に入れたいクレジットカードがあるのであれば、6ヶ月間にその1枚のみに申し込みする方がより安心でしょう。

最大表記に注意する

キャンペーンに「最大」表記がある場合は、条件を達成しなければ、表記金額よりももらえる金額やポイントが少なくなります。複数のサービスへの登録や、ランクの高いクレジットカードに申し込みをした場合に最大の特典をもらえる場合が多いです。

申し込みを検討しているクレジットカードが最大でもらえる特典に該当するのかや、達成しやすい条件であるかを確認し、達成が難しい場合は別のカードを選ぶのも良いでしょう。

まとめ:新規入会特典は期間限定の場合も!早めのお申し込みがおすすめ

この記事では、新規入会キャンペーンがお得なおすすめクレジットカードを紹介しました。クレジットカードによってもらえる特典の内容や条件はカードによって異なります。そのため、事前に入会特典の内容や達成条件の確認が重要です。

また、クレジットカードの入会キャンペーンは期間限定であるケースがほとんど。「常時開催」と記載されていても、キャンペーンは予告なく終了する場合があるため、いつなくなっても不思議ではありません。

気になるクレジットカードが、お得なキャンペーンを実施している場合は申し込みのチャンスです。ぜひお気軽に、インターネットから申し込んでみてくださいね。

新規入会キャンペーン・特典がおすすめのクレジットカード

- 三井住友カード(NL)

- JCBカードW

- ライフカード

- 楽天カード

- イオンカードセレクト

- VIASOカード

- 三菱UFJカード

- au PAYカード

- リクルートカード

- JCBカードS

10万円以上も!高額キャッシュバックがもらえるおすすめクレジットカード

- アメリカン・エキスプレス・プラチナ・カード

- ANAダイナースカード

- 三井住友カード プラチナプリファード

よくある質問

最後に、クレジットカードの新規入会キャンペーンについてよくある質問を紹介します。

再入会はキャンペーンの対象になる?

クレジットカードの再入会は、新規入会キャンペーンの対象外になることがほとんどです。

ただし、クレジットカードの再入会であっても、詳細ページに記載されている対象外の条件に該当しなければ、入会キャンペーンは適用されます。キャンペーン詳細ページの条件をよく読み、申し込むとよいでしょう。

クレジットカードのキャンペーンは常に実施されている?

クレジットカードのキャンペーンは期間限定であるケースがほとんどです。キャンペーン詳細ページに終了時期が明記されていない場合や、「常時開催」と記載がある場合でも、予告なく終了するケースもあります。気になるキャンペーンがあれば、お早めに申し込むのがおすすめです。

クレジットカードのキャンペーンは何枚でも申し込める?

クレジットカードの申し込みは、5年間は個人信用情報に保管されます。複数申し込みした履歴が残り、他社で審査を受ける際に悪い影響を与える可能性があります。またカード会社に社内ブラックとして記録される可能性もあり、社内ブラック入りする可能性もあります。信用を失う行為のため、キャンペーンを目的とした複数枚の申し込みは避けましょう。

クレジットカードの特典を比較するポイントは?

比較する際には、達成できる条件であるか、期間内に申し込みや利用ができるかを確認するのがおすすめです。キャンペーンがあるクレジットカードの中には、条件を達成する必要があるカードがあります。利用期間内に決済する必要があるカードもあるため、使いやすさも重視して比較しましょう。

入会キャンペーンの特典はいつ受け取れる?

キャンペーンによるキャッシュバックやボーナスポイントが付与される時期は、入会から数ヶ月以上先になるケースが多いです。キャンペーン特典の付与時期は、詳細ページに記載されているため、あらかじめチェックしておきましょう。

当ページ利用上のご注意

当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。