AI投資・ロボアドバイザーは、投資の知識・経験が少ない方や投資の時間が作れない方におすすめの投資サービスです。

しかし、口コミのなかには「AI投資・ロボアドバイザーは失敗して儲からないからやめとけ」という意見が見受けられます。これから投資を始めるに当たって、AI投資・ロボアドバイザーはおすすめできないのでしょうか?

当記事では、AI投資・ロボアドバイザーは失敗して儲からないからやめとけと言われる理由を踏まえて、本当におすすめできない人を紹介します。そのうえで、失敗を避ける始め方・使い方を解説していきます。

「AI投資・ロボアドバイザーの自動運用が気になるけど、失敗して損したくない」という方は、当記事を参照すれば自分に合ったサービスが見つけられるでしょう。

失敗したくない初心者におすすめのAI投資・ロボアドバイザー

- 2025年6月30日時点。

著者

株式会社EXIDEA

WEBディレクター

小関 拓弥(Takuya Koseki)

目次

AI投資・ロボアドバイザーは失敗して儲からないからやめとけと言われる理由

「AI投資・ロボアドバイザーは失敗して儲からないからやめとけ」という意見は、主に投資経験者から言われています。その理由を調査した結果、以下の5つあることが判明しました。

AI投資・ロボアドバイザーは失敗して儲からないからやめとけと言われる理由

- 投資信託と比較して手数料が高い

- サービス内容・実績に対して手数料が高い

- 相場に合わせた運用がしにくい

- 短期的な運用では儲からない可能性が高い

- 失敗も含めた投資経験が身に付きにくい

- AI投資・ロボアドバイザーが怪しい投資詐欺と混同されている

この項目では、AI投資・ロボアドバイザーは失敗して儲からないからやめとけと言われる理由を詳しく解説していきます。

投資信託と比較して手数料が高い

AI投資・ロボアドバイザーを利用するには、運用残高に応じた手数料が発生します。

多くのAI投資・ロボアドバイザーは、国内の投資信託かETFに投資しますが、自分で投資信託や海外ETFを直接投資すれば、手数料を支払う必要はありません。

そのため、自分で投資信託やETFのファンドを選べる人から、「AI投資・ロボアドバイザーの手数料は高いからやめとけ」と言われていると考えられます。

投資では、手数料を含めた費用や税金を抑えることが重視されています。手数料や税金が安ければ、その分投資効率を上げられるからです。

ただ、自分でポートフォリオを組めない方やファンドを選べない人にとっては、AI投資・ロボアドバイザーは便利な投資サービスです。

手数料を支払うことに納得できるなら、AI投資・ロボアドバイザーで資産運用を始めてもいいでしょう。

サービス内容・実績に対して手数料が高い

現在、さまざまなAI投資・ロボアドバイザーがありますが、それぞれ手数料体系が異なります。サービス内容や実績によってその手数料が高いか安いか、人によって判断が変わります。

例えば、同じ手数料体系であるウェルスナビ・THEO+ docomo・ロボプロを比較してみると、それぞれサービス内容・実績が異なるのがわかるでしょう。

| サービス名 | ウェルスナビ | THEO+ docomo | ロボプロ |

|---|---|---|---|

| 運用コース | 5コース | 231コース | 1コース |

| 手数料割引 | ◯ | × | ◯ |

| AI市場予測 | × | × | ◯ |

| 下落軽減 | × | ◯ | × |

| 税金最適化 | ◯ | ◯ | × |

| NISA対応 | ◯ | ◯ | × |

| 1年実績 | +20.20% | +13.63% | +25.51% |

| 3年実績 | +72.85% | +57.82% | +83.46% |

- 2026年3月時点の情報です。

- 運用実績の算出根拠は、別記事「ロボアドバイザーの最新運用実績を比較」に記載しています。

上記のように、各AI投資・ロボアドバイザーで提供されているる機能と運用実績は異なります。

重視したい機能や過去の運用実績を比較して、納得できるAI投資・ロボアドバイザーを見つけたら、手数料は高いと感じにくいでしょう。

相場に合わせた運用がしにくい

一般的なロボアドバイザーでは、リスク許容度が異なる複数のポートフォリオが用意されており、その中から1つ選んで運用します。

自分でポートフォリオを決めたりリバランスをしたりするのは難しい人にとって便利である一方、自分で投資できる人からすると、相場に応じた売買ができなくて不便だと感じるでしょう。

そのうえで手数料を支払う必要があるので、「AI投資・ロボアドバイザーは失敗して儲からないからやめとけ」と言われていると考えられます。

ただ、相場に合わせた投資は一定の知識が必要で、投資経験者でも難しいと言われています。予測をはずして投資してしまうと、大きな損失を出してしまう可能性があります。

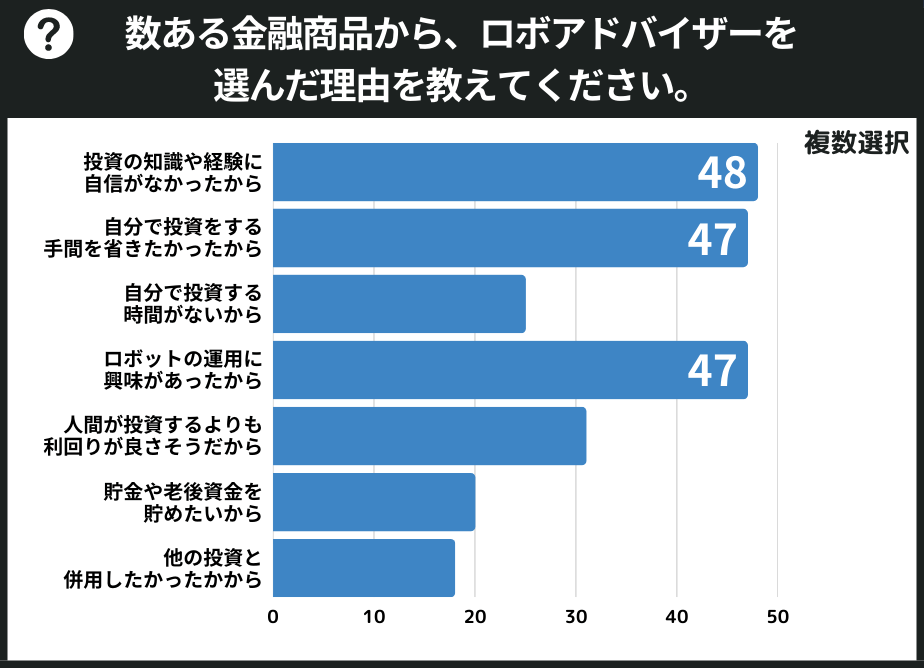

当サイトのアンケート調査によると、AI投資・ロボアドバイザーを選んだ理由に「投資の知識や経験に自信がなかったから」と回答した投資家が最多でした。

そのため、自分で投資することに自信がない方は、AI投資・AI投資・ロボアドバイザーを利用するのがおすすめです。

短期的な運用では儲からない可能性が高い

ほとんどのAI投資・ロボアドバイザーでは、長期的な積立投資での利用が推奨されています。世界経済の成長にあわせて、資産を増やすことを目指しているからです。

投資経験者のなかには、短期間で頻繁に取引して利益を狙う人もいます。短期間で利益を狙いたい人からすると、AI投資・ロボアドバイザーは魅力的に感じられず「やめとけ」と言っているかもしれません。

しかし、投資目的や方法によって適した金融商品・サービスは異なります。少しずつ積立投資して将来の資産を作りたい人には、AI投資・ロボアドバイザーはおすすめできます。

失敗も含めた投資経験が身に付きにくい

AI投資・ロボアドバイザーは、運用コースを選択して入金すれば、自動で運用してくれます。逆に言えば、自分で投資する必要がないので、投資の経験が得られにくくなっています。

投資経験者のなかには、「失敗を繰り返しながら、自分で投資することに価値がある」と考えている人もいらっしゃいます。投資経験者からすると、自分で投資できないAI投資・ロボアドバイザーは魅力に感じにくいかもしれません。

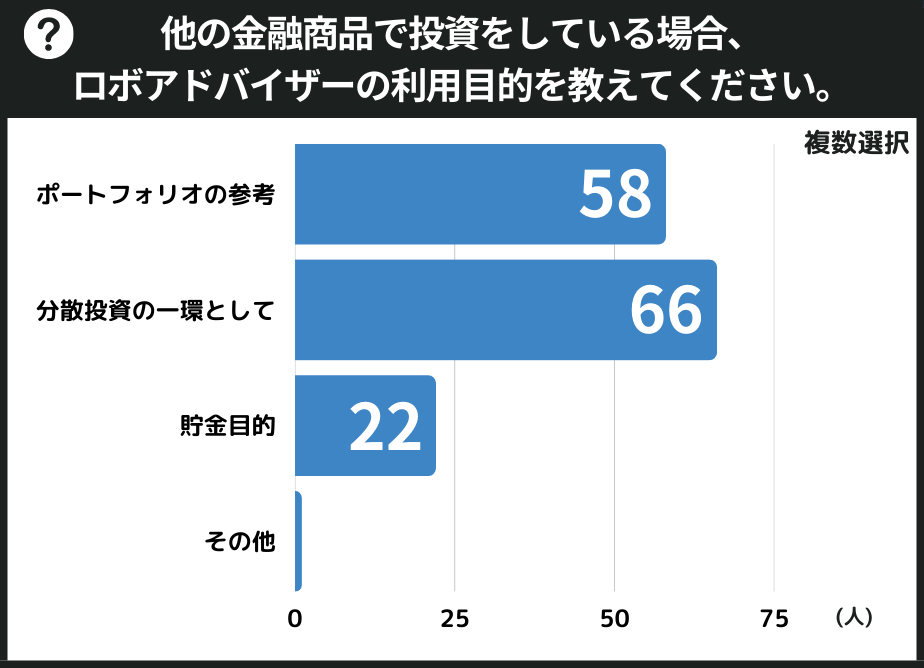

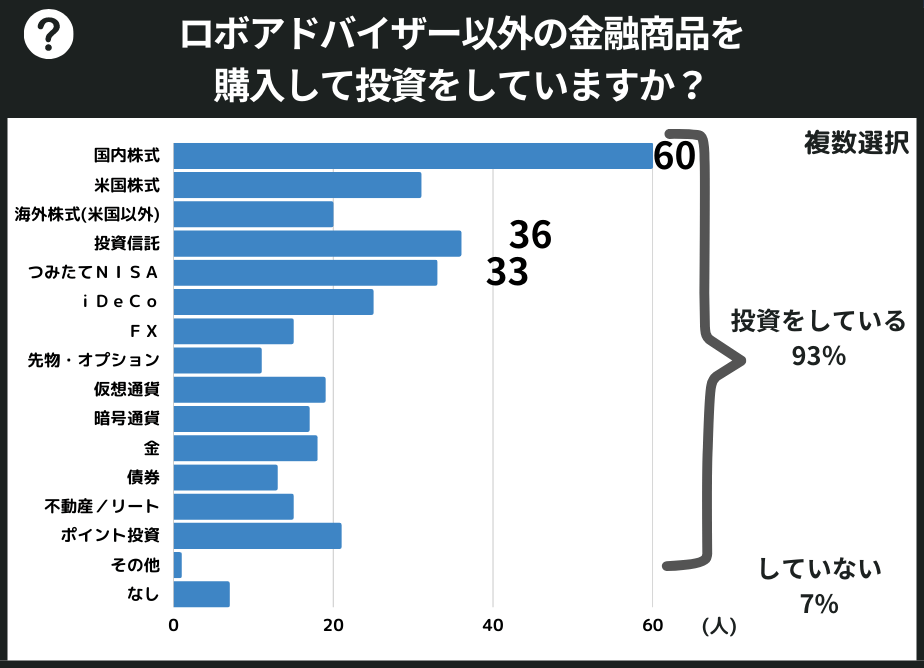

ただ、当サイトのアンケート調査によると、AI投資・ロボアドバイザーの利用目的は分散投資の一環と回答した人が66人もいました。

つまり、大半の投資家は自分で投資しながら、AI投資・ロボアドバイザーも利用していると言えます。

AI投資・ロボアドバイザーだけで資産運用を始めるのは不安な方は、他の金融商品を併用してみてはいかがでしょうか。

もし自分で投資するなら、まずは証券口座を開設する必要があります。おすすめのネット証券は次の記事で解説しているので、参考にしてください。

AI投資・ロボアドバイザーが怪しい投資詐欺と混同されている

AI投資・ロボアドバイザーは失敗して儲からないからやめとけと言われる理由の1つに、怪しいAI投資詐欺と混同されている点が挙げられます。

SNSなどインターネット上で、「AIを使って楽に稼げる」「AI貯金術で資産が数千万円に」のような怪しいAI投資詐欺の広告が目撃されています。

インターネット上に著名人の名前・写真を悪用した嘘の投資広告を出したり、「必ずもうかる投資方法を教えます」などとメッセージを送るなどして、SNSに誘導し、投資に関するメッセージのやりとりを重ねて被害者を信用させ、最終的に「投資金」や「手数料」などという名目で、ネットバンキングなどの手段により金銭等を振り込ませる詐欺です。

引用:警察庁 特殊詐欺対策ページ

当記事で紹介しているAI投資・ロボアドバイザーは、いずれも法律に基づき適切な登録を受けた事業者が提供しています。例えばROBOPROとウェルスナビは、金融商品取引業者として金融庁への申請と登録を受けています。

金融庁は次のように、未登録の違法業者についての注意喚起を行っています。

日本で登録を受けずに金融商品取引業や暗号資産交換業を行うことは違法です。

引用:金融庁

AI投資・ロボアドバイザーを検討する際は、当記事で紹介している法律に沿って申請・登録された安全なサービスを利用しましょう。

失敗したくない初心者におすすめの信頼できるAI投資・ロボアドバイザー3選

ここでは、失敗したくない初心者におすすめのAI投資・ロボアドバイザーを厳選して紹介します。

いずれも法律を遵守して運営されている信頼できるサービスです。AI投資・ロボアドバイザー選びで失敗したくない方におすすめです。

失敗したくない初心者におすすめのAI投資・ロボアドバイザー

- 2025年6月30日時点。

上記のAI投資・ロボアドバイザーの詳細情報を、それぞれ見ていきましょう。

THEO+ docomo|ドコモが運営する信頼性の高いロボアドバイザー

THEO+ docomoのおすすめポイント

- NTTドコモが運営しているため信頼性が非常に高い

- 運用コースが231通りと国内のロボアドバイザーで最も多く用意されている

- 年齢の変化や株式の保有数に応じて運用コースを自動で調整してくれる

- dポイントを貯めたり使えたりできる

信頼性を重視してロボアドバイザーを選びたい人には、THEO+ docomoを選ぶのがおすすめ。NTTドコモが運営するサービスのため、信頼性が非常に高いです。

THEO+ docomoでは、自分のリスク許容度に合わせた自動運用が可能。一般的なロボアドバイザーでは運用コースが5通り用意されていますが、THEO+ docomoの運用コースはなんど231通りも用意されています。

運用コースは年齢の変化や保有している株式の内容に応じて自動で調整されるため、他のロボアドバイザーよりも自分のリスク許容度に合わせた運用が可能です。

またTHEO+ docomoには、下記のドコモサービスと連携しています。

利用できるドコモサービス

- 運用残高に応じたdポイント付与

- dポイント投資

- dカード積立

- おつり積立

- d払い残高入金

特に運用残高に応じたdポイント付与とdカード積立を利用すれば、自動運用しながらdポイントをためることが可能です。

そのため、リスク許容度に合った自動運用を重視する方や、dポイントをためながらロボアドバイザーを利用したい方は、THEO+ docomoを選ぶのがおすすめです。

ロボプロ(ROBOPRO)|相場に合わせながらパフォーマンスの最大化を狙えるAI投資

ROBOPROのおすすめポイント

- AIによる将来予想で相場に合わせながら運用する

- 下落相場に強いと口コミで評判

- 運用開始した2020年以降の運用実績はAI投資・ロボアドバイザーのなかでトップ

| 基本情報 | |||

|---|---|---|---|

| 運用タイプ | 運用コース | コース変更 | 投資対象 |

| AI投資 | 1コース | × | インデックス型 海外ETF |

| 手数料 | 投資商品の 保有コスト | 最低投資額 | 最低積立額 |

| 1.1% | 非公開 | 10万円 | 1万円 |

| AI将来予測 | NISA対応 | 税金 最適化機能 | 下落幅 軽減機能 |

| ◯ | × | × | × |

2026年3月作成

※手数料・投資商品のコストはすべて年率・税込です

ROBOPRO(ロボプロ)は、AIの将来予測を活用して運用するAI投資サービスです。

AIが40以上のマーケットデータを分析することで相場の動きを予測し、その予測値に基づいて資産配分を毎月変えながら運用します。

下落相場に強いと口コミで評判で、下図のように運用開始直後に起きたコロナショックからいち早く回復し、多くの投資家から注目を集めました。

- 当グラフは開始月の資産を0%とし、一定期間でどれくらい資産が増減したかを示しています。例えばグラフの縦軸の値が50%の場合、資産は1.5倍に増えています。グラフは毎月更新し、2026年3月最新の状態です。

さらに、2020年以前から運用されているAI投資・ロボアドバイザーで運用実績を比較すると、現状ROBOPROがトップとなっています。

- 当グラフは開始月の資産を0%とし、一定期間でどれくらい資産が増減したかを示しています。例えばグラフの縦軸の値が50%の場合、資産は1.5倍に増えています。グラフは毎月更新し、2026年3月最新の状態です。

「相場の変動でなるべく一喜一憂したくない」「相場の動きに合わせてパフォーマンスを積極的に狙いたい」という方は、AI投資サービスのロボプロ(ROBOPRO)を選ぶのがおすすめです。

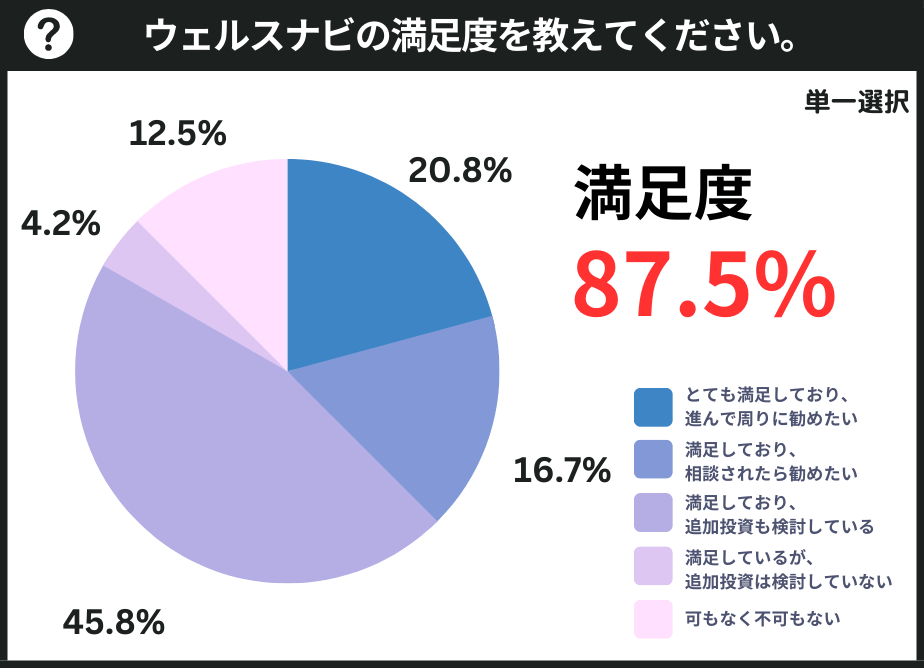

ウェルスナビのおすすめポイント

- 当サイトのアンケート調査で高い満足度の評価を得ている

- 45万人を超えるたくさんの人に利用されている(2025年6月30日時点)

- 運営会社は三菱UFJ銀行の完全子会社であり信頼性が高い

| 基本情報 | |||

|---|---|---|---|

| 運用タイプ | 運用コース | コース変更 | 投資対象 |

| 一任型 | 5コース | ◯ | インデックス型 海外ETF |

| 手数料 | 投資商品の 保有コスト | 最低投資額 | 最低積立額 |

| 1.1% | 0.06〜0.13% | 1万円 | 1万円 |

| AI将来予測 | NISA対応 | 税金 最適化機能 | 下落幅 軽減機能 |

| × | ◯ | ◯ | ◯ |

2026年3月作成

※手数料・投資商品のコストはすべて年率・税込です

ウェルスナビ(WealthNavi)は、以下のように当サイトのアンケート調査で、90%近くの満足度を獲得しているロボアドバイザーです。

利用者は45万人を突破(※)しており、運営会社は三菱UFJの完全子会社であることから、ウェルスナビは信頼と人気を兼ね備えたロボアドバイザーと言えます。

運用実績も好調で、直近3年間の運用実績を比較すると、ウェルスナビは常時トップ5に入っています。

- 当グラフは開始月の資産を0%とし、一定期間でどれくらい資産が増減したかを示しています。例えばグラフの縦軸の値が50%の場合、資産は1.5倍に増えています。グラフは毎月更新し、2026年3月最新の状態です。

そのため、名実共に信頼できるロボアドバイザーを利用したい方は、ウェルスナビを選ぶのがおすすめです。

- 2025年6月30日時点

なお以下の記事では、主要なAI投資・ロボアドバイザーを比較していますので、自分でAI投資・ロボアドバイザーを選びたい方は合わせてご参照ください。

AI投資・ロボアドバイザーを本当におすすめできない人

AI投資・ロボアドバイザーで失敗した人の特徴や「やめとけ」と言われる理由を踏まえると、AI投資・ロボアドバイザーをおすすめできない人は以下のとおりです。

おすすめできない人

- 自分で投資先やポートフォリオを決めたい人

- 特定の資産・地域に集中投資したい人

- 相場に合わせて投資先を変えたい人

- 短期間で利益を狙いたい人

上記に当てはまる人は、なぜAI投資・ロボアドバイザーがおすすめできないのか、理由を1つずつ解説します。

自分で投資先やポートフォリオを決めたい人

多くのAI投資・ロボアドバイザーは、運用が自動化されておりため、ポートフォリオが事前に決まっています。

自分で投資先やポートフォリオを決められたら、AI投資・ロボアドバイザーの手数料を支払う必要がなくなり、費用を抑えることが可能です。

そのため、自分で投資先やポートフォリオを決めたい人は、AI投資・ロボアドバイザーをおすすめできません。

ただ、助言型ロボアドバイザーを利用すれば、自分好みのポートフォリオでロボアドバイザーによる自動運用が始められます。特に松井証券の投信工房は自動リバランス機能が無料で付いており、お好きなタイミングでリバランスを実施することが可能です。

特定の資産・地域に集中投資したい人

ほとんどのAI投資・ロボアドバイザーは世界中の資産に分散投資するので、特定の資産・地域に集中投資をしたい方にはおすすめできません。

ただ、Wealth Wingというロボアドバイザーは、日本株に集中投資をします。独自の投資戦略で厳選した日本株に投資し、TOPIX以上のパフォーマンスを目指すのが特徴です。

投資先が日本株だけなので、日本経済の影響を強く受けて運用残高が大きく変動する可能性がありますが、特定の資産・地域に集中投資ができるロボアドバイザーを探している方は、Wealth Wingの利用がおすすめです。

相場に合わせて投資先を変えたい人

一般的なロボアドバイザーは、リスク許容度にあわせた運用を目指しています。相場の状況にあわせた資産配分の見直し・変更は、基本的に1年に1回しかおこなわれません。

そのため、相場に合わせた投資がしたい人には、ロボアドバイザーはおすすめできません。

ただし、AI投資を利用すれば、相場にあわせた分散投資が可能です。AI投資サービスには、現在ロボプロとSBI証券のSBIラップがあります。

リスク許容度に関係なくパフォーマンスを積極的に狙いたいなら、AI投資を利用するのがおすすめです。

ロボプロの詳細解説はこちら短期間で利益を狙いたい人

短期間で利益を狙いたい人は、AI投資・ロボアドバイザーはおすすめできません。AI投資・ロボアドバイザーは長期・積立・分散投資をしながら、世界経済の成長にあわせた資産形成を目指しているからです。

もし短期間で一定以上の利益を狙いたいなら、AI投資・ロボアドバイザーの投資方法と違って、一時的な価格変動の差額を狙う必要があります。投資先や投資時間、投資するタイミングを分散しつつも、短期間で一定以上のリターンを狙うのは現実的ではありません。

短期間で利益を狙いたい人は、AI投資・ロボアドバイザー以外の金融商品に投資しましょう。

以上、AI投資・ロボアドバイザーを本当におすすめできない人を紹介しました。逆に言えば、ここで解説した人に当てはまらない方は、AI投資・ロボアドバイザーの利用をおすすめできます。

ただ、初めてAI投資・ロボアドバイザーを利用する場合、どのように使えばいいかわからないのですよね。そこで次章では、AI投資・ロボアドバイザー投資で失敗しないためのポイント・注意点を解説していきます。

AI投資・ロボアドバイザーで失敗しないためのポイント・注意点

AI投資・ロボアドバイザーの資産運用で失敗しないためには、以下のポイント・注意点を押さえておきましょう。

利用時のポイント・注意点

- 長期運用を前提に利用する

- 積立投資で始める

- 可能な限り投資の勉強をする

- 定期的に運用実績・レポートを確認する

各ポイント・注意点を1つずつ解説します。

長期運用を前提に利用する

ほとんどのAI投資・ロボアドバイザーでは、長期運用で利用することが推奨されています。

なぜなら、AI投資・ロボアドバイザーは世界経済の成長に合わせて資産を増やすことを目指しており、運用期間が長くなるほどパフォーマンスが高くなる可能性があるからです。

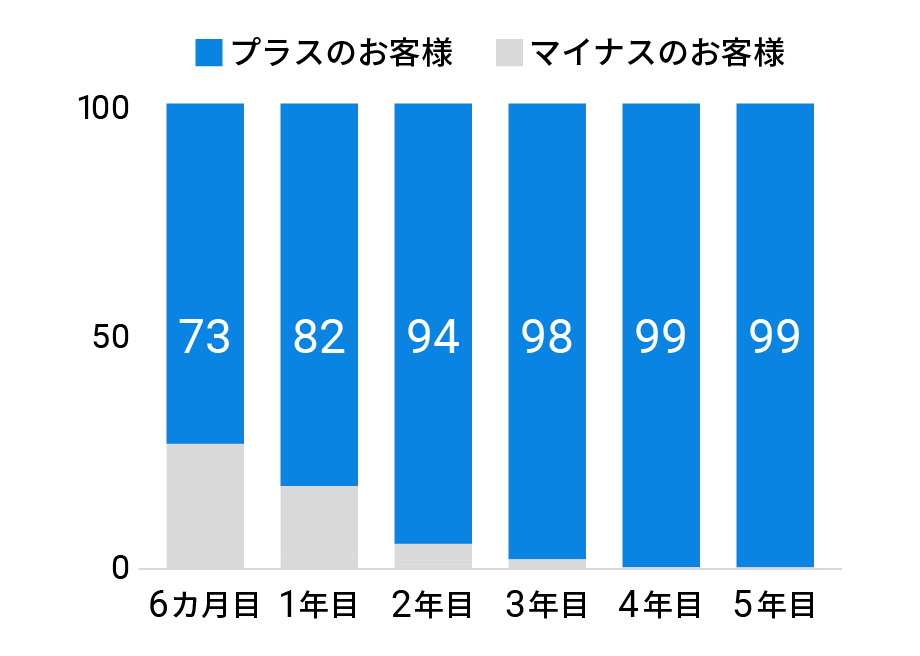

実際、ウェルスナビでは3年以上運用している人の98%がプラスのリターンが出ていること公開されています。

画像出典:ウェルスナビ「長く続けるならウェルスナビ」2026年3月確認

そのため、少し運用残高が下落したからといって、すぐに運用コースを変更したり解約したりするのはおすすめしません。最低でも1年以上、同じコースで運用を続けるのがおすすめです。

ほとんどのAI投資・ロボアドバイザーは複数の資産に分散投資するため、運用残高が下落したら他の金融商品の価格も下落している可能性があります。

もし自分が運用しているAI投資・ロボアドバイザーだけ下落しており、しばらく回復しない場合は、運用コースの変更や解約を検討してもいいでしょう。

積立投資で始める

実際にAI投資・ロボアドバイザーを利用する際は、一括投資ではなく積立投資で始めましょう。

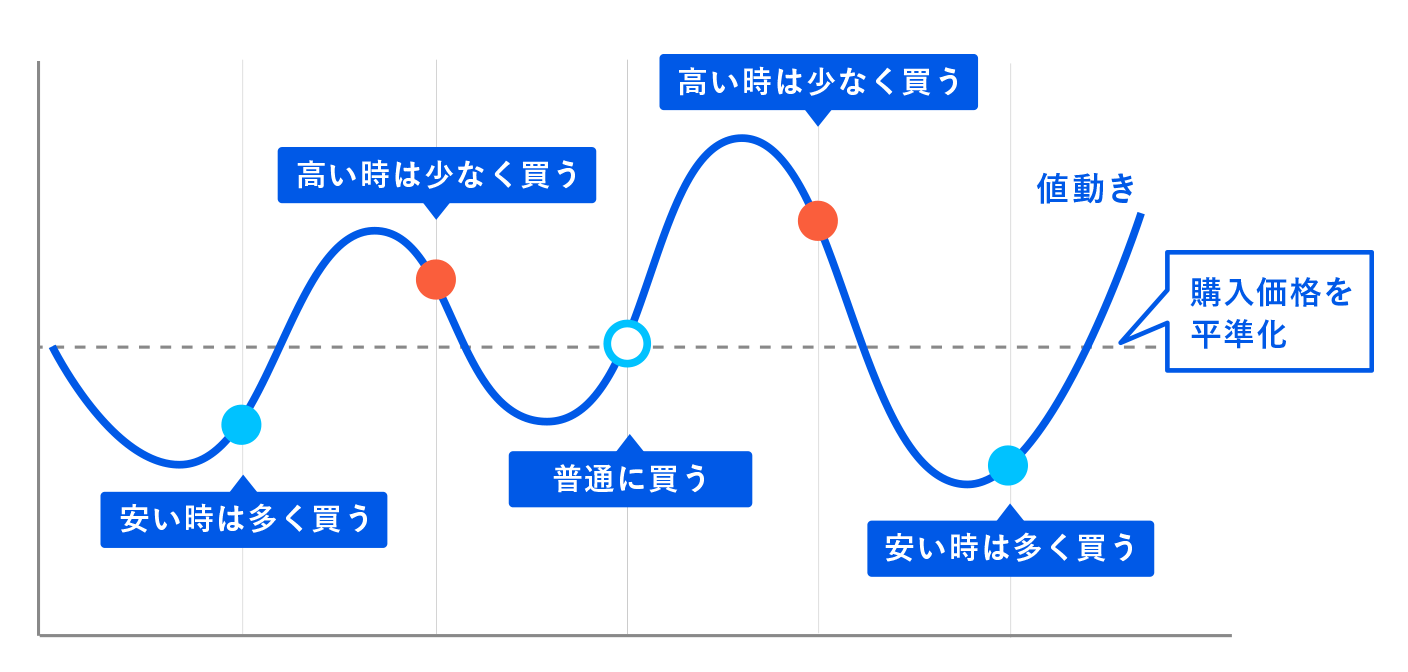

積立投資は少額から始められるだけでなく、購入する時期を分散することで金融商品の購入価格を平準化することが可能です。このような投資方法を「ドルコスト平均法」と言います。

※出典:THEO「ドルコスト平均法とはどのような手法ですか?」2026年3月確認

ほとんどのAI投資・ロボアドバイザーは積立投資を推奨しており、最低積立金額は1万円以下に設定されています。

一括投資で始めることも可能ですが、その場合だと投資するタイミングが将来のパフォーマンスに大きく影響します。

特に、相場が下落する直前に投資する「高値掴み」をしてしまうと、パフォーマンスが悪くなる可能性が高く、人によっては「始めるタイミングが悪くて失敗した」と思うかもしれません。

そのため、AI投資・ロボアドバイザーを始める際は、一括投資ではなく積立投資で始めるのがおすすめです。

可能な限り投資の勉強をする

AI投資・ロボアドバイザーは投資の知識・経験が少なくても始められる投資サービスですが、可能な範囲で投資の勉強をするのがおすすめです。

AI投資・ロボアドバイザーは投資を自動化してくれるものの、運用残高は相場の状況に応じて常に変動します。

お任せできるからといって投資の勉強を怠ると、運用残高が変動する理由がわからず、ちょっと下落しただけで「失敗した」と思うかもしれません。

今までの運用実績が好調なAI投資・ロボアドバイザーは、下図のように上がったり下がったりしながらパフォーマンスを上げています。

- 当グラフは開始月の資産を0%とし、一定期間でどれくらい資産が増減したかを示しています。例えばグラフの縦軸の値が50%の場合、資産は1.5倍に増えています。グラフは毎月更新し、2026年3月最新の状態です。

投資の基本的な知識を身に付けておけば、運用残高が変動する理由が理解でき、一時的な値動きに一喜一憂しにくくなります。

定期的に運用実績・レポートを確認する

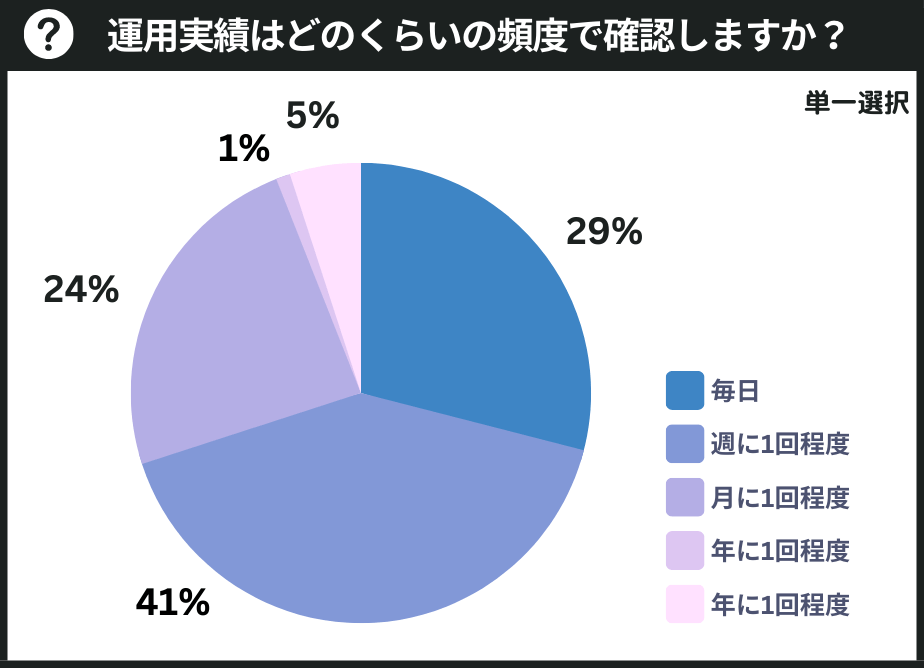

AI投資・ロボアドバイザーの自動運用を始めたら、定期的に運用実績を確認しましょう。

定期的に運用実績を確認すれば、運用コースの変更や解約のタイミングが掴みやすくなります。。

実際、当サイトのアンケート調査では、約94%の投資家が月に1回以上運用実績を確認していると回答していました。

また、運営会社から発行される、運用レポートを読むこともおすすめです。

運用レポートには運用実績の解説や直近の経済動向がまとめられており、より詳細な運用状況を確認できたり投資の勉強に役立てられたりします。

ほったらかしが原因で失敗しないためにも、定期的に運用実績と運用レポートを確認しましょう。

なお、主要ロボアドバイザーの運用実績を確認したい人は、次の記事をご覧ください。

複数サービス利用して分散投資するのもおすすめ

場合によっては、複数のAI投資・ロボアドバイザーを利用して分散投資するのもおすすめです。

1つのAI投資・ロボアドバイザーだけでも分散投資できますが、複数サービスを併用することで分散効果が高まり、保有資産全体の価格変動を抑えられる場合があります。

当サイトのアンケート調査によると、過半数の投資家が複数のAI投資・ロボアドバイザーを利用していることが判明しました。

また、株式や投資信託など他の金融商品を併用するのも1つの手です。当サイトのアンケート調査でも、AI投資・ロボアドバイザー利用者の93%が他の金融商品に投資していました。

1つのAI投資・ロボアドバイザーだけで資産運用を始めるのは不安な方は、他のAI投資・ロボアドバイザーや別の金融商品にも投資してみてください。

以上、AI投資・ロボアドバイザーを利用する際のポイント・注意点を解説しました。次章では、初めてAI投資・ロボアドバイザーを利用する初心者におすすめのサービスを紹介します。

【コラム】下落相場でAI投資・ロボアドバイザーを始めるのは良くない?

AI投資・ロボアドバイザーを利用して初めて投資する方にとっては、いつ始めるべきか迷ってしまいますよね。

特に相場が下落している状態だと、「今はやめたほうがいいかな」と思ってしまうでしょう。

実は、下落相場でAI投資・ロボアドバイザーを始めた方が、将来のパフォーマンスが高くなる可能性があります。

例えば、新型コロナの影響で世界株式の相場が大きく変動した時期に、ROBOPRO(ロボプロ)を始めた場合のパフォーマンスを比較してみましょう。

相場変動と注目月

- 2020年1月:相場が下落する直前の月

- 2020年3月:上昇相場に反転し始めた月

- 2020年4月:相場が上昇中の月

- 2020年12月:2020年1月の相場まで回復した月

※各月の選別は、「MSCI オール・カントリー・ワールド・インデックス」の価格変動から判断

- ROBOPRO公式サイトで公開されている実績データを参考に当サイトが独自で算出。

- 当グラフは開始月の資産を100%とし、一定期間でどれくらい資産が増減したかを示しています。例えばグラフの縦軸の値が200%の場合、資産は2倍に増えています。グラフは毎月更新し、2026年3月最新の状態です。

上図のように最もパフォーマンスが良いのは、回復し始めた月です。その次に良いのは、下落相場から回復途中の月となっています。

下落相場で始めるのは一見良くないと思いがちですが、むしろ下落相場で投資する方がパフォーマンスが良くなる可能性があります。

また、下落直前の月(2020年1月)と相場が回復し切った後の月(2020年12月)で比較すると、前者のパフォーマンスが高くなっています。運用開始直後に下落したとしても、早く始めた方がパフォーマンスが高くなるのです。

したがって、AI投資・ロボアドバイザーで将来の資産をなるべく増やしたいなら、今から始めるのが最適と言えます。

筆者コメント

著者

株式会社EXIDEA

WEBディレクター

小関 拓弥(Takuya Koseki)

「下落相場で始めるのは怖い」と感じるかもしれませんが、このタイミングで始めるのはむしろチャンスだと考えて、AI投資・ロボアドバイザーの利用を前向きに検討してみてください。

まとめ

当記事では、AI投資・ロボアドバイザーは失敗して儲からないからやめとけと言われる理由を踏まえて、失敗を避ける方法と初めてAI投資・ロボアドバイザーを利用する人向けのおすすめサービスを紹介しました。

当記事で紹介した信頼性の高いおすすめサービスをおさらいすると、次のとおりです。

失敗したくない初心者におすすめのAI投資・ロボアドバイザー

- 2025年6月30日時点。

自分の投資目的を明確にしつつ、各AI投資・ロボアドバイザーの内容を理解すれば、自分に合ったサービスが選べるでしょう。

運用を始めたら、定期的に運用実績や運用レポートを確認しつつ、可能な範囲で投資の勉強を続ければ、AI投資・ロボアドバイザーに失敗したと感じる可能性が低くなります。

失敗を避ける方法を理解して、ぜひAI投資・ロボアドバイザーで資産運用を始めてください。

当記事利用上のご注意

当記事で掲載している情報は、各金融機関の公表している情報を元に作成しておりますが、情報の更新等により閲覧時点で最新情報と異なる場合があり、正確性や安全性を保証するものではありません。各種商品に関する最新の情報やキャンペーンについての詳細は公式サイトをご確認ください。

本記事は金融サービス利用者への情報提供を目的としており、本記事内で紹介されている商品・サービス等の契約締結における代理や媒介、斡旋をするものではありません。

また、商品・サービス等の成果を保証するものでもございません。