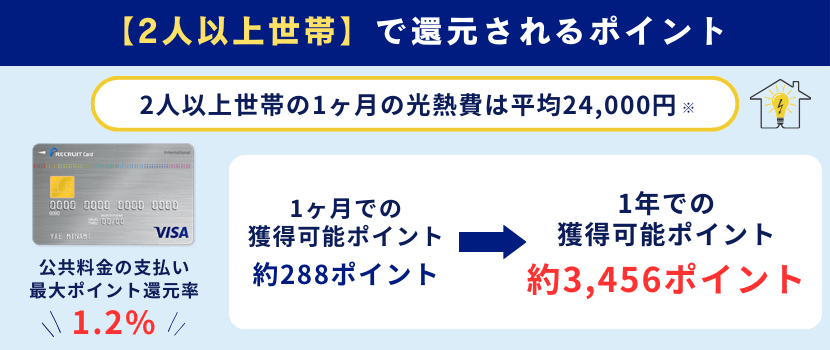

固定費として定期的な支払いが発生する公共料金。月間数万円の支払いが続くため、毎月の支払いによりお得にポイントが貯まる仕組み作りが大切です。

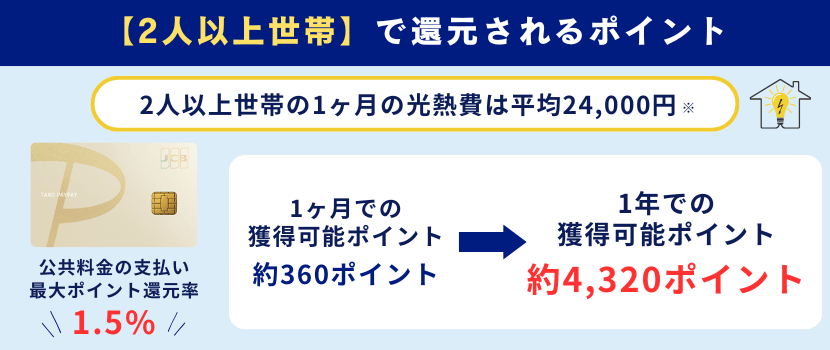

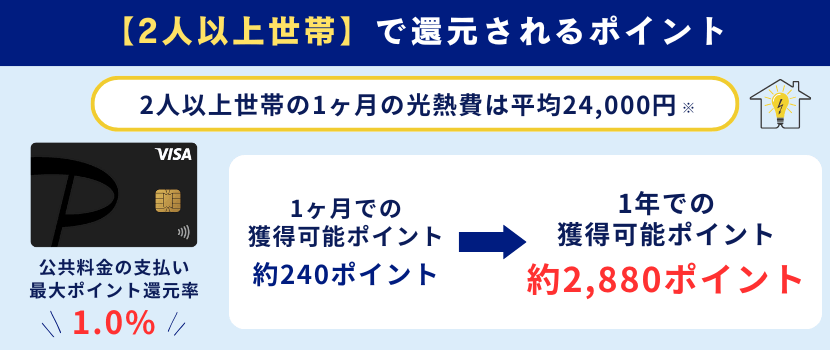

2人以上世帯の1ヶ月の光熱費の平均は24,000円程(※)。仮に光熱費を還元率1.5%のクレジットカードで支払うと、1年で約4,320ポイント、10年で約43,200ものポイントが還元されます。

当記事では、公共料金支払い時のポイント還元率が高く総合的におすすめできるクレジットカードランキングを紹介中。

各クレカの違いや特徴の比較をしているので、自分にぴったりの1枚を選択しましょう。その他、電気代・ガス代・水道代などの支払いに適したクレカの選び方や比較ポイント、公共料金をクレカ払いするメリット・デメリットなども解説しています。

対象の公共料金の支払いで1.5%のポイント還元率で利用できるクレジットカードも複数あるため、お得にポイントを貯めたい方は必見です。

おすすめクレジットカードランキングを見る

おすすめクレジットカードランキングを見る 著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

- 公共料金の支払いにおすすめのクレジットカード2026年1月最新ランキング!還元率が高いカードを厳選

- リクルートカード~公共料金も還元率1.2%の高還元カード

- 三井住友カード ゴールド(NL)~年間100万円以上支払うとボーナスポイントがもらえる

- エポスゴールドカード~年間100万円の利用で公共料金の支払いも実質1.5%還元

- PayPayカード ゴールド~ソフトバンクやY!mobileの支払いは最大10%還元

- PayPayカード~所定の条件を達成するとクレカの還元率が最大1.5%にアップ

- JCBカードW~公共料金の支払いで1.0%還元!スタバやAmazonでもお得

- dカード~一部の対象公共料金の支払いでポイント還元率が最大2.0%にアップ

- dカード GOLD~ドコモの利用料金が10%還元!ボーナスポイントもあり

- au PAY ゴールドカード~au・UQ mobileの料金支払いが10%還元!オートチャージ特典もあり

- ローソンPontaプラス~基本還元率が1%と高くコンビニでの買い物もお得なクレカ

- P-oneカード<Standard>~自動で1%キャッシュバックされる便利なカード

- イオンカードセレクト~対象公共料金の支払い1件ごとに毎月5WAONポイントもらえる

- クレカで支払いできる公共料金・税金の例

- クレジットカード払いに変更するやり方を解説

- クレカで支払うメリット

- デメリットはある?クレカで支払う際の注意点を解説

- 公共料金の支払いがお得になるおすすめクレジットカードの選び方・比較ポイントを解説

- 公共料金はクレジットカード払いがお得!ポイント還元率を比較して選ぼう

- よくある質問

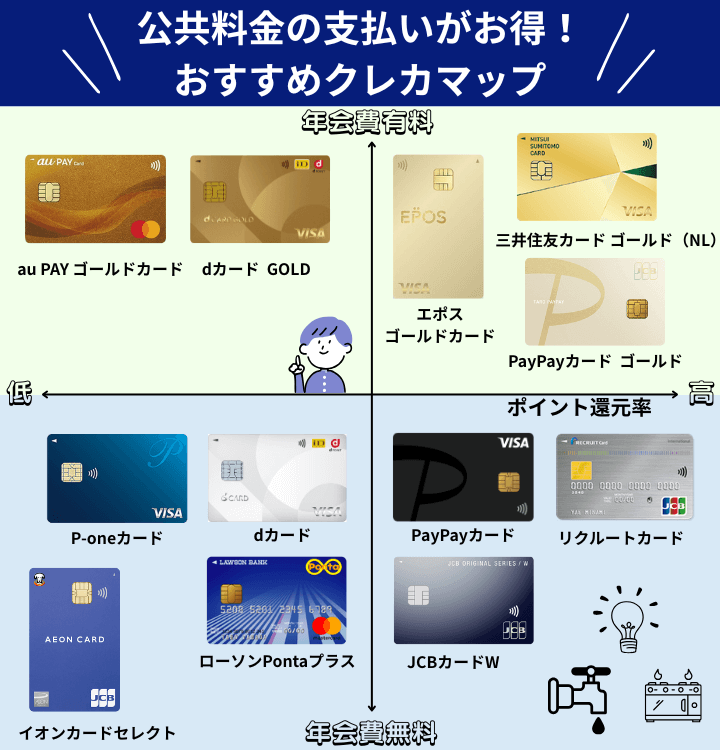

公共料金の支払いにおすすめのクレジットカード2026年1月最新ランキング!還元率が高いカードを厳選

当記事では、多数のクレジットカードの中から公共料金の支払いがお得になるクレカを厳選しました。以下の表で、厳選したクレジットカードの基本情報をランキング形式で比較します。

| カード名 | リクルートカード | 三井住友カード ゴールド(NL) | エポス ゴールドカード | PayPayカード ゴールド | PayPayカード | JCBカードW | dカード | dカード GOLD | au PAY ゴールドカード | ローソンPontaプラス | P-oneカード | イオンカードセレクト |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| カードデザイン |  |  |  |  |  |  |  |  |  |  |  |  |

| 詳細リンク | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら |

| 年会費 | 無料 | 5,500円 (年間100万円利用で翌年以降永年無料) | 5,000円 条件達成で永年無料 | 11,000円 | 無料 | 無料 | 無料 | 11,000円 | 11,000円 | 無料 | 無料 | 無料 |

| 公共料金のポイント還元率 | 1.2% | 最大1.5% | 最大1.5% | 1.5% | 1.0% | 1.0% | 1.0% | 1.0% | 1.0% | 1.0% | 1.0% | 0.5% |

| 国際ブランド | Visa、Mastercard®︎、JCB | Visa、Mastercard®︎ | Visa | Visa、Mastercard®︎、JCB | Visa、Mastercard®︎、JCB | JCB | Visa、Mastercard®︎ | Visa、Mastercard®︎ | Visa、Mastercard®︎ | Mastercard®︎ | Visa、Mastercard®︎、JCB | Visa、Mastercard®︎、JCB |

| おすすめポイント | 公共料金も常時1.2%。Ponta・dに移行可 | 年100万円で年無料+1万Pで実質1.5% | 選べるポイントアップで対象公共料金1.0% | ソフトバンク・Y!mobile料金最大10% | 基本1%・ステップ達成で最大1.5% | 公共料金も1.0%。Amazon.co.jp・スターバックス優遇 | 公共料金ほぼ1%。特約店で最大2.0% | ドコモ利用10%+年間利用ボーナス | au/UQ料金10%+au PAYオートチャージ最大5% | 基本1%。ローソン最大6%で日常もお得 | 公共料金・税金・年金も自動1%キャッシュバック | 対象公共料金1件ごと毎月5WAON |

- 上記クレジットカード情報は2026年1月の情報です。

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

- 還元率は交換商品により異なります。

- Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

- セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

以下では各カードの特徴を紹介します。

リクルートカード~公共料金も還元率1.2%の高還元カード

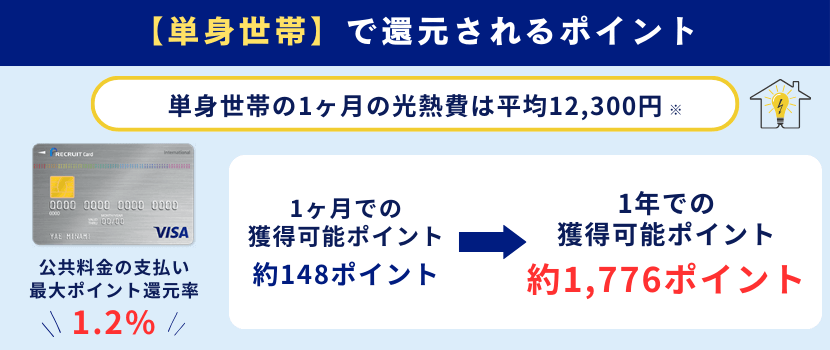

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

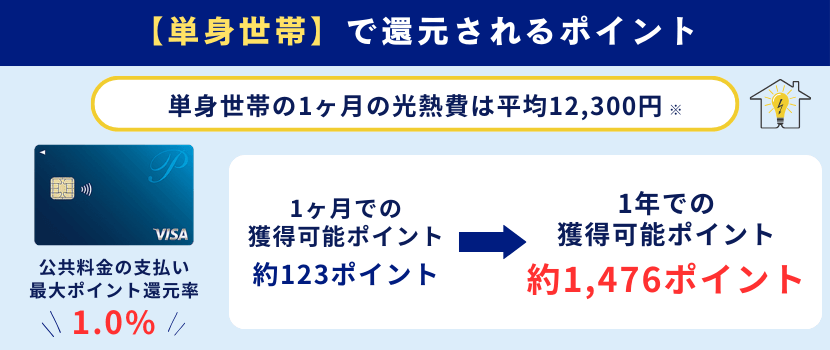

公共料金の支払いにおすすめのクレジットカードランキング1位はリクルートカードです。公共料金の支払でも1.2%の還元率で利用できます。特別な手続きをすることなく、クレジットカードを発行し利用するだけで1.2%の還元率で利用できるため、ポイントアップの設定が面倒な方におすすめのカードです。

貯めたポイントは他社ポイントに移行できる他、リクルートグループのサービスで1ポイント=1円で利用できるため、ホットペッパーなどのリクルートサービスを利用する方にもおすすめです。

| リクルートカードの基本情報 | |

|---|---|

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 ※Visa・Mastercard®︎は新規発行手数料1,100円 |

| 公共料金のポイント還元率 | 1.2% |

| 基本ポイント還元率 | 1.2% |

| ポイント名称 | リクルートポイント |

| ポイント交換賞品例 | リクルートサービスで使用、提携ポイント移行 |

| 国際ブランド | Visa、Mastercard®︎、JCB |

| 電子マネー等 | JCBのタッチ決済 Apple Pay Google Pay(※) ※Google PayはJCBのみ |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) |

| ショッピング保険 | 最高200万円(海外・国内) |

| 移行可能マイル | – |

| 申し込み基準 | 18歳以上(高校生不可) |

- 出典:リクルートカード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

リクルートカードのメリット

- 年会費無料で使えるクレジットカード

- 公共料金の支払いも日々の買い物も1.2%の還元率でポイントが貯まる

- 貯めたポイントはPontaポイントやdポイントに移行できて使いやすい

- 電子マネーのチャージもポイント還元対象!

リクルートカードのデメリット

- 選ぶ国際ブランドによってサービス内容がわずかに変わる

条件を達成しなくても1.2%還元

リクルートカード 公式サイトはこちら公共料金の支払いも普段の買い物も1.2%還元でお得

公共料金の支払いも普段の買い物もお得に支払いたい人には、リクルートカードがおすすめ。リクルートカードは基本ポイント還元率が1.2%と高いクレジットカードです。

他のクレジットカードの基本ポイント還元率は高くても1.0%程度ですが、リクルートカードはさらに高い1.2%で還元されます。基本ポイント還元率がこれほど高いクレジットカードは他にはないので、どこで使ってもお得なクレカを選びたい人には非常におすすめです。

貯めたポイントはPontaポイントとdポイントにも移行できる

リクルートカードを使用して支払うと、リクルートポイントと呼ばれるポイントが貯まります。貯めたリクルートポイントの主な使い道の例は、次のとおりです。

- リクルートグループでの使用

- Pontaポイント移行

- dポイント移行

リクルートグループでは1pt=1円で使えるほか、Pontaポイント/dポイントには1pt=1ptで移行できます。Pontaポイントとdポイントは全国の様々な店やサービスで使えるので、使い道に困る心配もないでしょう。

電子マネーのチャージもポイント還元対象!国際ブランドで違いがある

リクルートカードは、電子マネーのチャージでもポイント還元の対象になる点もメリット。月間3万円までの電子マネーのチャージなら、ポイントが還元されます。ただし、選ぶ国際ブランドによって還元率が異なります。

リクルートカードには、Visa / Mastercard®︎ / JCBの3種類の国際ブランドが用意されています。

ポイント還元や保険などの基本的なサービスはいずれも共通ですが、選ぶ国際ブランドにより細かい部分に違いがあるため、選び方に気を付ける必要があります。リクルートカードの国際ブランドごとの代表的な違いは、次のとおりです。

| 国際ブランドごとの主な違い | ||

|---|---|---|

| 国際ブランド | Visa / Mastercard®︎ | JCB |

| 発行会社 | 三菱UFJニコス | ジェーシービー |

| ETCカード新規発行手数料 | 1,100円(税込) | 無料 |

| 月間3万円までポイント加算対象の電子マネー ※1 | モバイルSuica / SMART ICOCA / 楽天Edy | モバイルSuica |

| 対象電子マネーチャージのポイント還元率 | 1.2% | 0.75% |

- ほかに電子マネーnanacoも対象ですが、リクルートカードのチャージ用クレジットカードとしての新規登録はすでに受付終了しています。

このようにJCBブランドはETCカードの新規発行手数料が無料である一方、電子マネーチャージのポイント還元がVisa / Mastercard®︎ブランドに劣ります。自分がどのサービスを求めるのか考え、希望に最適な国際ブランドを選びましょう。

2026年1月時点、リクルートカードではJCBブランド限定で次の入会キャンペーンが開催されています。

2026年1月最新!キャンペーン情報

- 【JCB限定】新規入会&利用で最大6,000円相当のポイントプレゼント

- 詳細はリクルートカードの公式サイトをご確認ください。

リクルートカードは、年会費無料で基本ポイント還元率が1.2%と高いクレジットカード。公共料金の支払いはもちろん、日々の買い物やETCカードの利用など、多彩なシーンで多くのポイントが貯まります。

1.2%還元に条件達成は必要ないので、他社のクレジットカードと比較してシンプルでわかりやすい特徴があります。まずは以下ボタンからクレジットカードの公式サイトにアクセスし、申し込み手続きを進めてみてはいかがでしょうか。

条件を達成しなくても1.2%還元

リクルートカード 公式サイトはこちら

三井住友カード ゴールド(NL)~年間100万円以上支払うとボーナスポイントがもらえる

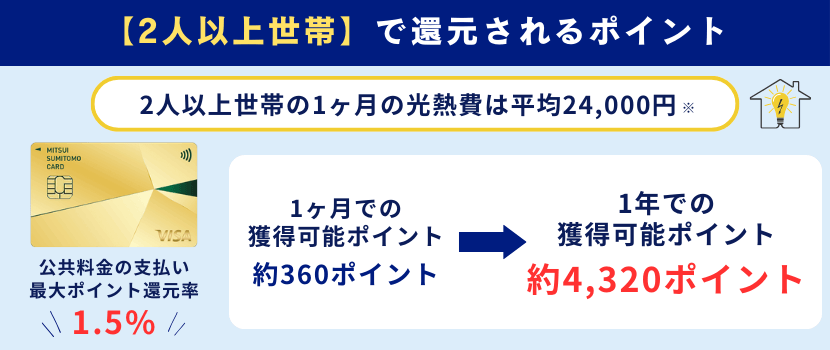

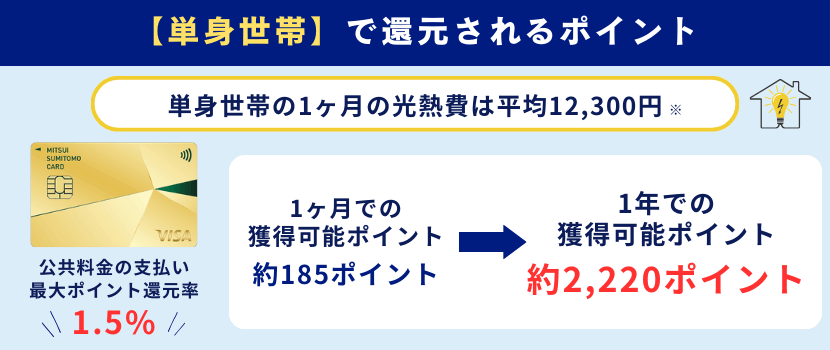

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

ランキング4位の三井住友カードゴールド(NL)は、公共料金の支払い1件で毎月開催されるポイントプレゼントの抽選に参加できるおすすめクレジットカード。通常5,500円(税込)の年会費がかかりますが、年間100万円以上利用すると翌年以降の年会費を無料で利用可能。そのため、年間100万円以上利用する方におすすめのクレジットカードです。

| 三井住友カード ゴールド(NL)の基本情報 | |

|---|---|

| 年会費 | 5,500円(税込) ※年間100万円の決済で翌年以降は永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 家族カード年会費 | 永年無料 |

| ETCカード年会費 | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 公共料金のポイント還元率 | 最大1.5% |

| 基本ポイント還元率 | 0.5% |

| ポイント名称 | Vポイント |

| ポイント交換賞品例 | キャッシュバック、提携ポイント移行、他 |

| 国際ブランド | Visa、Mastercard®︎ |

| 電子マネー等 | iD(専用) PiTaPa WAON Apple Pay Google Pay |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング保険 | 年間最高300万円(海外・国内) |

| 移行可能マイル | ANA |

| 申し込み基準 | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

- 出典:三井住友カード ゴールド(NL)公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

三井住友カード ゴールド(NL)のメリット

- 年間100万円を支払うと翌年度に10,000ボーナスポイントもらえる

- 対象公共料金などの支払いで毎月最大10,000円相当が抽選で当たる

- 1度でも年間100万円以上を支払うと翌年度以降は年会費が永年無料になる(※)

- Vポイント電気は3%還元

- 対象のコンビニ・飲食店で最大20%還元

三井住友カード ゴールド(NL)のデメリット

- 条件を達成しないと5,500円(税込)の年会費がかかる

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

年間100万円支払いで

10,000ボーナスポイント

ゴールド(NL) 公式サイトはこちら

年間100万円の利用で年会費永年無料と10,000ボーナスポイント!

三井住友カード ゴールド(NL)が公共料金の支払いにおすすめな理由は、条件達成で毎年もらえる継続ボーナスがあるためです。

年間100万円以上の支払いをすると、翌年度のクレジットカード継続時に10,000ボーナスポイントを獲得可能。ポイントは1pt=1円相当で使えるので、10,000円相当をもらえる仕組みです。

年間100万円を支払った場合の通常獲得ポイントは5,000ポイント。つまり合計で15,000ポイントを獲得でき、この時点の還元率は1.5%になります。

年間100万円のクレジットカード利用には、もちろん公共料金の支払いもカウントされます。電気代やガス代をはじめ、三井住友カード ゴールド(NL)を使って日々の買い物をすれば、ボーナスポイントでお得になるのです。

また、三井住友カード ゴールド(NL)の年会費は1度でも年間100万円以上の支払いをする(※)と永年無料になります。

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

定期払いチャンスで毎月最大10,000円相当が抽選で当たる

三井住友カード ゴールド(NL)には、公共料金の支払いがお得になる定期払いチャンスと呼ばれるサービスがあります。

定期払いチャンスとは

- 定期払いチャンスとは、三井住友カードの対象クレジットカードで公共料金など定期的な支払いをすると、毎月最大10,000円相当が抽選で当たるお得なサービスです。

公共料金など対象の定期的な支払い1件につき、抽選券が1枚もらえます。1枚につき1回の抽選のため、複数枚の抽選券が付与された場合は付与された枚数分、抽選に申込可能。

抽選は毎月行われ、等級ごとの当選金額と当選人数は、次のとおりです。

| 定期払いチャンスの当選金額と当選人数 | ||

|---|---|---|

| 等級 | 当選金額 | 当選人数 |

| 1等 | 10,000円相当 | 100名 |

| 2等 | 1,000円相当 | 1,000名 |

| 3等 | 100円相当 | 10,000名 |

当選した場合、最大10,000円相当のVポイントギフトがもらえます。Vポイントギフトは、スマホアプリのVポイントアプリにチャージして、1pt=1円相当で利用可能です。

なお定期払いチャンスの抽選券をもらえる対象公共料金の例は、以下の通りです。

- Vポイントでんき

- 東京電力

- 関西電力

- 中部電力ミライズ株式会社

- 北海道電力

- 東北電力

- 北陸電力

- 中国電力

- 四国電力

- 九州電力

- 沖縄電力

- auでんき

- ソフトバンクでんき

- ENEOSでんき

- J:COM 電気利用料

- Looopでんき

- CDエナジーダイレクト

- 東京電力エナジーパートナー

- エネワンでんき

- エコス電気

- @niftyでんき

- BBIQ電力

- サーラの電気

- エルピオでんき

- サーラeエナジー

- 筑紫ガス(電気)

- 九電あんしんサポート

- あしたでんき

- 岩手電力

- auかんたん ENEOSでんき

- TEPCOライフサービス

- ヤマダのでんき

- UQでんき

- 東京ガス/東京ガスのガス機器Sサポート/東京ガス くらしのサービス

- 大阪ガス

- 東邦ガス

- 北海道ガス

- 北陸ガス

- 西部ガス

- 京葉ガス

- 広島ガス

- 四国ガス

- 九州ガス

- 大多喜ガス

- 大東ガス

- 筑紫ガス

- 岡山ガス/岡山ガスエネルギー

- 静岡ガス/静岡ガスエネルギー

- 武州ガス

- 東彩ガス

- 西武ガス

- ENEOS都市ガス/ENEOSグローブエナジー

- いちたかガスワン

- 関西電力ガス

- J:COM ガス利用料

- レモンガス

- エネアーク

- エルピオガス

- きゅうでんガス

- 東邦液化ガス

- サーラ都市ガス/サーラLPガス

- @niftyガス

- 東京都水道局

- 武蔵野市水道料金等

- 大阪市水道局

- 神戸市水道局

- 名古屋市上下水道局

- 京都市上下水道局

- 尼崎市公営企業局

- 泉佐野市上下水道料金

これら以外にもドコモやauなどの携帯電話、HuluやU-NEXTなどの動画配信サービス、Apple Musicなども対象。三井住友カード ゴールド(NL)は、効率よくポイントが還元されるだけでなく、毎月ポイントがもらえるチャンスも得られるお得なカードです。

Vポイントでんきは3%還元!対象のコンビニ・飲食店で最大20%ポイント還元

三井住友カード ゴールド(NL)は、Vポイントでんきの利用がお得なクレジットカードです。

Vポイントでんきとは

- Vポイントでんきとは、auエネルギー&ライフ株式会社が提供する新電力です。三井住友カードの対象クレジットカードで電気代を支払うと、3%相当が還元されます。

電気代のポイント還元率が3%になるので、毎月1万円を支払う人なら、300円相当を獲得可能。年間で3,600円相当が還元されるので、非常にお得です。

またVポイントでんきを新規契約すると、もれなく2,000ポイントもらえる点もおすすめです。

三井住友カード ゴールド(NL)は、対象のコンビニ・飲食店で条件を達成して支払うと、最大20%がポイント還元(※)される点も特徴です

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

最大20%が還元される対象店舗の例は、以下の通りです。コンビニや飲食店など、お得に利用できる店舗が多数。利用する機会が多い方には、三井住友カード ゴールド(NL)がおすすめです。

- セブン‐イレブン

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- バーミヤン

- その他すかいらーくグループ飲食店

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

2026年1月最新!キャンペーン情報

- 新規入会で初年度年会費無料(2026年1月7日~2026年4月30日)

- 新規入会&スマホのタッチ決済1回以上ご利用でVポイントPayギフト7,000円分プレゼント(キャンペーン期間:2026年1月7日~)

- スマホのタッチ決済ご利用キャンペーン!新規入会でスマホのタッチ決済利用金額×20%最大4,000円分プレゼント(キャンペーン期間:2026年1月7日~2026年3月1日)

- SBI証券口座開設&クレカ積立などで最大16,600円相当Vポイントプレゼント(口座開設期間:2024年7月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- 詳細は三井住友カード ゴールド(NL)の公式サイトをご確認ください。

三井住友カード ゴールド(NL)は、年間100万円の支払いでボーナスポイントをもらえるほか、対象公共料金の支払いで毎月最大10,000円相当が抽選で当たるお得なクレジットカードです。

1度でも年間100万円以上を支払うと、翌年度以降は年会費が永年無料(※)になる点も特徴。興味がある人は以下ボタンから申し込み手続きを進めてみてくださいね。

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

年間100万円支払いで

10,000ボーナスポイント

ゴールド(NL) 公式サイトはこちら

関連記事

三井住友カード ゴールド(NL)は、別記事「三井住友カード ゴールド(NL)のメリット・デメリットや口コミ・評判を紹介」でも紹介中です。

三井住友カード ゴールド(NL)のメリット・デメリットや口コミ・評判を紹介

エポスゴールドカード~年間100万円の利用で公共料金の支払いも実質1.5%還元

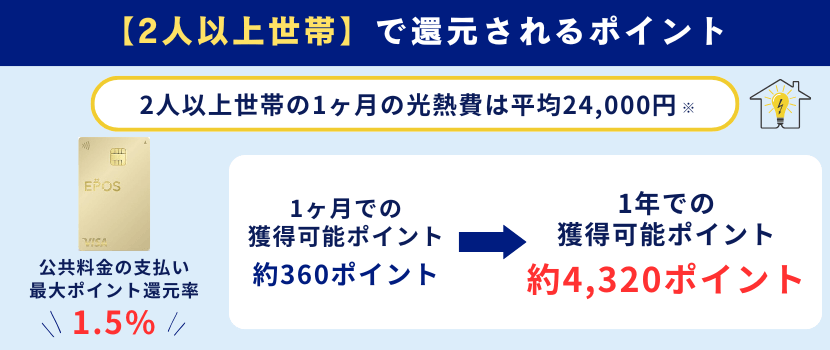

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

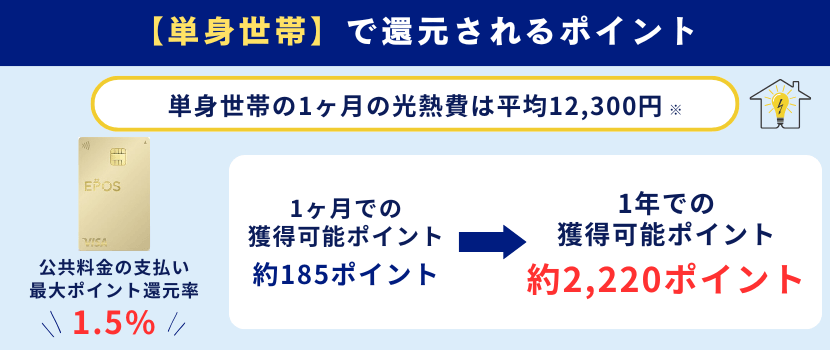

おすすめランキング3位はエポスゴールドカード。エポスゴールドカードは、公共料金の支払いで最大1.5%のポイントが還元される点がおすすめの理由です。

基本ポイント還元率は0.5%ですが、年間利用額100万円を達成することで還元率は実質1.5%になります。通常は5,000円(税込)の年会費がかかりますが、条件を達成すると年会費無料で利用可能。加えて年間利用額に応じてボーナスポイントがもらえる点もおすすめです。

| エポスゴールドカードの基本情報 | |

|---|---|

| 年会費 | 5,000円 ※年間ご利用額50万円以上で翌年以降永年無料 |

| 家族カード年会費 | ※発行不可 ファミリーカードへの無料招待あり |

| ETCカード年会費 | 無料 |

| 公共料金のポイント還元率 | 最大1.5% ※年間100万円の利用 |

| 基本ポイント還元率 | 0.5% |

| ポイント名称 | エポスポイント |

| ポイント交換賞品例 | マルイで使用、プリペイドカードチャージ、Amazonギフト券、他 |

| 国際ブランド | Visa |

| 電子マネー等 | Visaのタッチ決済 Apple Pay Google Pay |

| 海外旅行傷害保険 | 最高5,000万円(利用付帯) |

| 国内旅行傷害保険 | – |

| ショッピング保険 | 最高50万円(海外・国内) ※有料(年間1,000円) |

| 移行可能マイル | ANA、JAL |

| 申し込み基準 | 満20歳以上の方(高校生は除く) ※すでにエポスカードを持っている18、19歳は発行可能 |

- 出典:エポスゴールドカード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

エポスゴールドカードのメリット

- 年間クレジットカード利用金額に応じて最大10,000ボーナスポイントもらえる

- 選べるポイントアップショップに対象公共料金を指定すると1.0%還元でお得

- 年間50万円以上のクレジットカード支払いで翌年以降の年会費が永年無料になる

- 年間利用額に応じてポイントがもらえる

- エポトクプラザ経由でニチガスに申し込むとガス代が合計3,000円割引

エポスゴールドカードのデメリット

- 条件を達成しないと5,000円(税込)のクレジットカード年会費がかかる

- ボーナスポイントを獲得しない場合はそれほどお得にならない

対象公共料金の支払いで還元率1.5%

選べるポイントアップショップで対象公共料金の還元率が1.0%

エポスゴールドカードは、選べるポイントアップショップというサービスを利用して対象公共料金を支払うと、ポイント還元率が1.0%になります。

選べるポイントアップショップとは

- 選べるポイントアップショップとは、自分で選んだ3つの加盟店の還元率が2倍にアップするお得なサービスです。選べる対象加盟店は公共料金のほか、スーパーやドラッグストアなどたくさんあります。

選べるショップには、東京電力・関西電力・中部電力などの大手電力会社も含まれます。それらを指定すると、通常の2倍にあたる1.0%の還元率でクレジットカードのポイントが貯まります。対象公共料金を詳細に見たい人は、以下を確認しましょう。

- 東京電力

- 関西電力

- 中部電力

- 北海道電力

- 東北電力

- 北陸電力

- 中国電力

- 四国電力

- 九州電力

- 沖縄電力

- みんな電力

- ENEOSでんき

- 東京ガス

- 大阪ガス

- 京葉ガス

- 西部ガス

- 東邦ガス

- 静岡ガス

- 仙台市ガス

- 北海道ガス

- 東部ガス

- ニチガス

- レモンガス

- 東京都水道料金

- 福岡市水道料金

- 横浜市水道料金

- 朝日新聞

- 読売新聞

- 日本経済新聞

- エイブル(月払家賃)

- 大東建託(月払家賃)

- 国民年金

- NHK放送受信料

このように大手電力・ガス会社の多くが選べるポイントアップショップの対象となっています。また一部の新電力や水道料金も対象。さらに、他のカードではポイント還元の対象外となることが多い、国民年金の支払いも対象となることもメリットです。

対象の電力・ガスや水道を契約している人は、ぜひエポスゴールドカードを発行して、選べるポイントアップショップに指定しましょう。

年間クレジットカード利用金額に応じて最大10,000円のボーナスポイントで実質1.5%還元

エポスゴールドカードは、公共料金の支払いや日々の買い物など、年間クレジットカード利用金額に応じて最大10,000円相当のボーナスポイントをもらえる点もおすすめ。年間利用金額に応じたボーナスポイントは、次のとおりです。

| 年間利用金額に応じてもらえるボーナスポイント | |

|---|---|

| 年間利用金額 | ボーナスポイント |

| 50万円 | 2,500円相当 |

| 100万円 | 10,000円相当 |

上記とは別に、クレジットカードの通常ポイントも獲得できます。例えば100万円支払い時点の通常ポイントは5,000ptのため、ボーナスと合計で15,000ptを獲得可能です。

つまりボーナスポイント獲得時点の還元率は1.5%となり、公共料金の支払いだけでなく、日々の買い物もお得になるクレジットカードであるといえます。

さらにエポスゴールドカードは、以下の条件を達成すると年会費が永年無料になるクレジットカード。通常のクレジットカード年会費は5,000円(税込)ですが、条件を達成すれば永年無料になりお得に利用できます。

- エポスカードから招待を受け取ること

- プラチナ・ゴールドのエポスカード会員の家族に招待してもらうこと

- クレジットカードで年間50万円以上支払うこと(翌年以降永年無料)

ガス料金の割引も!貯まったポイントは支払いに充当もできる

エポスゴールドカード会員は、エポトクプラザ経由でニチガスに申し込むと、ガス代が3ヶ月間1,000円割引され、合計で3,000円安くなります。プロパンガスも都市ガスも対象のため、多くの人が利用しやすくおすすめです。

エポトクプラザとは

- エポトクプラザとは、エポスカード会員が利用できる優待を集めたWebサイトです。ニチガスの他にも、飲食店やレジャー施設など多彩なお店の優待があり、日々の生活がお得になります。

またニチガスは選べるポイントアップショップの対象公共料金です。選べる3つのショップの1つに指定すれば、1.0%の還元率でポイントが貯まり、ガス代をお得に支払えます。

貯まったポイントは、「ポイントで割引サービス」を利用すれば、毎月のカードの支払いに充当することもできます。ポイントが使いやすいのも、エポスゴールドカードのメリットです。

エポスゴールドカードは、自分で選べる3つのポイントアップショップに対象公共料金を指定すると、1.0%の還元率でポイントが貯まるお得なクレジットカードです。また、年間100万円以上を支払えば10,000ポイントのボーナスがあり、ぽ院jンと還元率は実質1.5%に。以下ボタンからクレジットカードの公式サイトを確認し、申込手続きを進めてみましょう。

年間100万円の利用で還元率実質1.5%

PayPayカード ゴールド~ソフトバンクやY!mobileの支払いは最大10%還元

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

PayPayカード ゴールドは、公共料金などの継続払いで1.5%のPayPayポイントが貯まるうえ、ソフトバンクとY!mobileの通信料、SoftBank 光/Air、ソフトバンクでんきで最大10%の特典が受けられるのが魅力です。さらに、PayPayアプリ連携と前月条件の達成で、通常のカード利用還元が最大2.0%にアップします。

| PayPayカード ゴールドの基本情報 | |

|---|---|

| 年会費 | 11,000円(税込) |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| 公共料金のポイント還元率 | 1.5% |

| 基本ポイント還元率 | 最大2.0% |

| ポイント名称 | PayPayポイント |

| ポイント交換賞品例 | 店舗・ネットショップでの使用他 |

| 国際ブランド | Visa、Mastercard®︎、JCB |

| 電子マネー等 | Visaのタッチ決済 Mastercard®︎タッチ決済 JCBのタッチ決済 Apple Pay |

| 海外旅行傷害保険 | 最高1億円(自動付帯) |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 年間最高300万円(国内・海外) |

| 移行可能マイル | – |

| 申し込み基準 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

- 出典:PayPayカード ゴールド公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

通信料など最大10%還元

PayPayカード ゴールド 公式サイトはこちらPayPayカード ゴールドのメリット

- 公共料金の継続払いで1.5%と高水準

- ソフトバンク/Y!mobile等の固定費で最大10%(ソフトバンクでんきは最大3%)

- PayPayステップ達成で通常決済が最大2.0%

PayPayカード ゴールドのデメリット

- 年会費11,000円(税込)が必要

PayPayステップの条件達成でポイント還元率2.0%

PayPayカード ゴールドは、基本還元率が1.5%と高水準。公共料金や日常の支払いだけでなく、PayPayアプリ経由の決済やネットショッピングでも効率よくポイントが貯まり、一般カードよりも圧倒的にお得に活用できます。

さらに、毎月のPayPayステップ条件を満たすことで、最大2.0%の還元率にアップします。

ソフトバンクやY!mobileの支払いは最大10%還元

ソフトバンク・Y!mobileの携帯料金、SoftBank 光・Air、ソフトバンクでんきなどの支払いで、最大10%(でんきは最大3%)のPayPayポイントが還元されます。通信費・光熱費をまとめることで、固定費全体のポイント効率が大幅にアップ。 さらに、LYPプレミアム会員の特典も無料で自動付帯するため、映画や飲食、ショッピングなどの優待も利用可能です。

加えて、最高1億円の海外旅行傷害保険や空港ラウンジ無料利用など、ゴールドカードならではの付帯サービスも充実。年会費は11,000円(税込)かかりますが、ソフトバンク・Y!mobileユーザーやPayPayヘビーユーザーにとってメリットの大きい1枚といえるでしょう。

通信料など最大10%還元

PayPayカード ゴールド 公式サイトはこちら

PayPayカード~所定の条件を達成するとクレカの還元率が最大1.5%にアップ

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

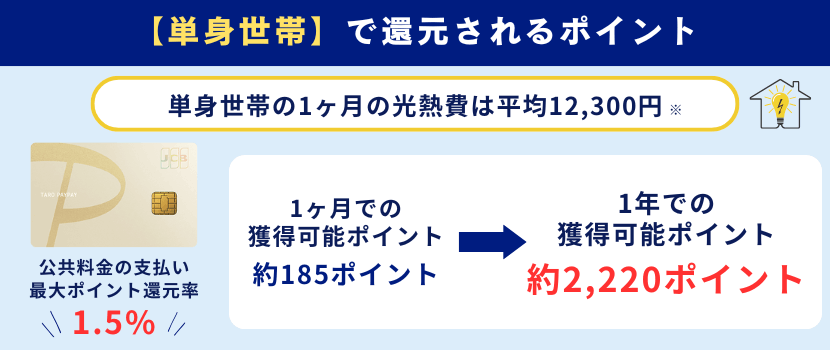

おすすめランキング5位はPayPayカード。PayPayカードは条件を達成すると、クレカの支払いが最大1.5%の還元率で利用できる点がおすすめの理由です。基本ポイント還元率も1.0%と比較的高く、公共料金の支払いでも同じ還元率で利用可能です。さらにYahoo!ショッピングやLOHACOでPayPayカードを利用すると5.0%のポイント還元率で利用可能なため、ネットショッピングの機会が多い方におすすめのクレジットカードといえます。

| PayPayカードの基本情報 | |

|---|---|

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 550円(税込) |

| 公共料金のポイント還元率 | 最大1.0% |

| 基本ポイント還元率 | 1% |

| ポイント名称 | PayPayポイント |

| ポイント交換賞品例 | 店舗・ネットショップでの使用、他 |

| 国際ブランド | Visa、Mastercard®︎、JCB |

| 電子マネー等 | Visaのタッチ決済 Mastercard®︎タッチ決済 JCBのタッチ決済 Apple Pay |

| 海外旅行傷害保険 | – |

| 国内旅行傷害保険 | – |

| ショッピング保険 | – |

| 移行可能マイル | – |

| 申し込み基準 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

- 出典:PayPayカード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

PayPayカードのメリット

- 基本還元率1.0%で公共料金のお支払いでもポイントが貯まりやすい

- PayPayステップの条件を達成するとポイント還元率が最大1.5%にアップ

- PayPayステップの条件達成で還元率が最大1.5%にアップ

- Yahoo!ショッピングとLOHACOの利用時にいつでも5%還元

PayPayカードのデメリット

- 1回200円(税込)未満の支払いにはポイントが付かない

PayPayステップ条件達成で最大1.5%還元

公共料金も基本還元率1%でポイントが貯まりやすい

PayPayカードは、年会費無料かつ基本ポイント還元率が1%と、他クレカの平均値である0.5%と比較して高還元率のクレジットカード。毎日の買い物はもちろん、公共料金のクレジットカード支払いなど様々なシーンでポイントが貯まります。

PayPayステップの条件達成で還元率が最大1.5%にアップ

PayPayカードは、PayPayステップの規定の条件を達成すると、クレジットカードのポイント還元率が最大1.5%(※)にアップする点も特徴です。

PayPayカードの還元率を最大1.5%にアップするために達成が必要なPayPayステップの条件は、次のとおりです。

- PayPayカードでクレジットの利用設定をすること

- PayPayアプリまたはPayPayカードで1回200円以上の支払いを月30回以上すること

- PayPayアプリまたはPayPayカードで合計月間10万円以上を支払うこと

上記の条件を達成すれば、翌月度のクレジットカードポイント還元率が最大1.5%にアップ(※)します。通常の買い物の還元率も最大1.5%にアップするので、クレジットカード払いでたくさんのポイントが貯まるでしょう。

ただし、PayPay請求書払いで公共料金を支払うのはポイント還元の対象外。また公共料金の支払いは、PayPayステップのポイントアップ特典の対象外のため、条件を達成してもポイント還元率は1.0%です。しかし、公共料金の支払いはPayPayステップの支払い回数にカウントされるため、PayPayカード払いにすることで条件を達成しやすくなるでしょう。

- ご利用金額200円(税込)ごとに最大1.5%のPayPayポイントがもらえます。

PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。

手続きはこちらからご確認ください。 - ポイント付与の対象外となる場合があります。

例)「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」

ソフトバンクのスマホ通信料の支払いで最大1.5%

PayPayカードを使ってソフトバンクのスマホの通信料金を支払うと、1,000円(税抜)ごとに1.5%のソフトバンクポイントが貯まります。例えば月間6,000円(税抜)を通信料として支払う人なら、毎月90ポイントを獲得可能です。

またPayPayカードは、Yahoo!ショッピングとでのクレジットカード支払いで、いつでも5%還元される点もおすすめ。Yahoo!ショッピングで5%還元サービスの内訳は、次のとおりです。

- PayPayポイント(PayPayカード特典)1%(※1※3)

- PayPayポイント(指定支払い方法)3%(※1※2※4※5※6)

- PayPayポイント(ストアポイント)1%

内訳:①PayPayポイント(PayPayカード特典)1%(※1※3)

②PayPayポイント(指定支払い方法)3%(※1※2※4※5※6)

③PayPayポイント(ストアポイント)1%

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。詳細はこちらをご確認ください。

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

例えばYahoo!ショッピングで月間10,000円の買い物をするなら、月間500円相当のポイントが貯まります。年間で6,000円相当のポイントが貯まり、家計の節約になるでしょう。

PayPayカードは、公共料金の支払いだけでなく、Yahoo!ショッピングでの利用にもおすすめのクレジットカードです。

PayPayカードは、PayPayステップの条件を達成すると、基本還元率が最大1.5%にアップするお得なクレジットカード。さらに年会費無料で気軽に発行可能。以下ボタンから公式サイトへアクセスし、申し込み手続きを進めてみましょう。

PayPayステップ条件達成で最大1.5%還元

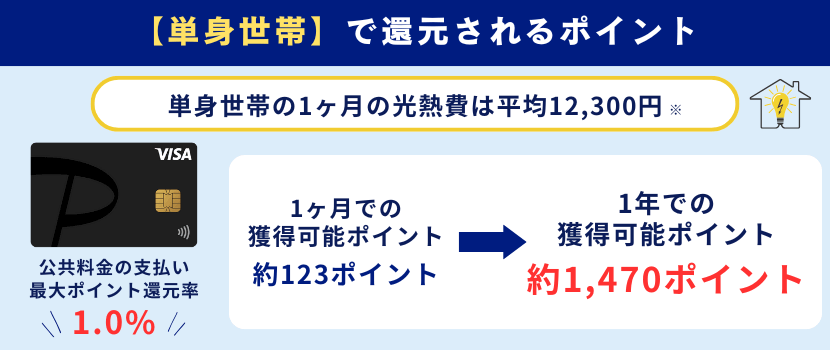

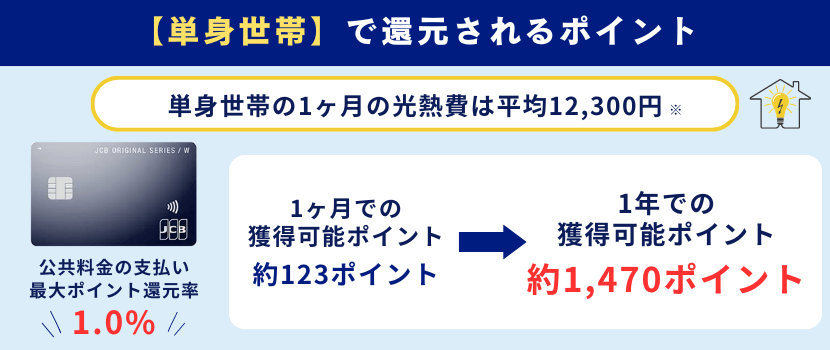

JCBカードW~公共料金の支払いで1.0%還元!スタバやAmazonでもお得

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

JCBカードWは、公共料金の支払いで1.0%のポイント還元率で利用できる点がランキング6位の理由です。基本ポイント還元率も1.0%と、一般的なクレジットカードと比較して高い還元率で利用できる点もおすすめ。また、スタバやAmazonでのポイント還元率も高いため、ポイントアップの対象店舗を頻繁に利用する方におすすめのクレジットカードです。

| JCBカードWの基本情報 | |

|---|---|

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| 公共料金のポイント還元率 | 最大1.0% ※ |

| 基本ポイント還元率 | 1% ※ |

| ポイント名称 | J-POINT |

| ポイント交換賞品例 | MyJCB Payポイント利用、キャッシュバック、Amazon.co.jpで使用、提携ポイント移行、他 |

| 国際ブランド | JCB |

| 電子マネー等 | JCBのタッチ決済 Apple Pay Google Pay QUICPay |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

| 国内旅行傷害保険 | – |

| ショッピング保険 | 最高100万円(海外のみ) |

| 移行可能マイル | ANA、JAL |

| 申し込み基準 | 18歳~39歳 |

- 出典:JCBカードW公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

- 還元率は交換商品により異なります。

JCBカードWのメリット

- どの公共料金の支払いでも1%(※)の還元率でポイントが貯まるクレジットカード

- スターバックスやAmazon.co.jpなどその他のショップでもお得なクレジットカード

JCBカードWのデメリット

- 18〜39歳の方しか入会できないクレジットカード

公共料金の還元率は1.0%

JCBカードW 公式サイトはこちらJCBカードWはどの公共料金の支払いでも1%の還元率でポイントが貯まる

JCBカードWは、基本ポイント還元率が1%と高いクレジットカード。どの公共料金の支払いでも、利用代金の1%相当のポイントが貯まってお得です。

例えば、毎月2万円を支払っている人なら、200円相当のクレジットカードポイントを獲得できます。年間で2,400円相当がお得になり、家計の節約につながるでしょう。

JCBカードWでは、1ヶ月間のクレジットカード支払い金額200円ごとに、J-POINTが1pt貯まります。1ポイントの価値は交換賞品により変わりますが、最大で1pt=1円相当になります。

スターバックスやAmazon.co.jpなど公共料金の支払い以外のシーンでも多くのポイントが貯まる

JCBカードWは、公共料金の支払い以外のシーンでも多くのポイントが貯まるクレジットカードです。先述のJ-POINTパートナー店のサービスにより、スターバックスやAmazon.co.jpなど多彩な特約店でポイント還元率がアップします。

JCBカードWにて、クレジットカード払いがお得な店舗例を知りたい人は、以下を確認しましょう。

| 対象店舗 | 還元率 |

|---|---|

| スターバックス (eGift) | 10.5% |

| スターバックス (オンライン入金・オートチャージ) | 10.5% |

| Amazon.co.jp | 2% |

| メルカリ | 1.5% |

| セブン-イレブン | 2% |

| 成城石井 | 1.5% |

| サンマルクカフェ | 10.5% |

| タイムズパーキング (タイムズクラブアプリ精算) | 1.5% |

| タクシーアプリ「Go」 | 5.5% |

| タクシーアプリ「S.RIDE」 | 5.5% |

| ニッポンレンタカー | 3.5% |

| 洋服の青山 | 3% |

| AOKI | 3% |

- 一部店舗は対象外の場合あり。詳細は公式サイトをご覧ください。

- 上記の情報は2026年1月時点のものです。

上記には、事前のポイントアップ登録手続きが必要な店舗もあるので、忘れず実施しましょう。

入会できるのは39歳まで!早めの申し込みがおすすめ

ポイント還元率がお得なJCBカードWですが、覚えておきたい注意点もあります。それは、JCBカードWは18〜39歳限定で入会できるクレジットカードである点です。

つまり40歳以上の人は、残念ながらJCBカードWに入会できません。40歳以上の人が公共料金の支払いにお得なクレジットカードを探すなら、別のクレカを検討しましょう。

なお入会条件を満たす39歳までにJCBカードWのクレジットカード会員になっていれば、40歳を過ぎても年会費無料で継続利用できます。JCBカードWの入会を検討中の方は、早めにクレジットカードに申し込みましょう。

2026年1月時点、JCBカードWでは次の新規入会キャンペーンが開催されています。

2026年1月最新キャンペーン情報

- スマホ決済利用で20%ポイント還元キャンペーン 期間中に対象の利用に対してポイント20%還元(最大12,000ポイント)(キャンペーン期間:2026年1月13日~2026年3月31日)

- 家族追加キャンペーン 期間中に家族追加&キャンペーン参加登録&1回以上利用で最大4,000ポイントプレゼント(キャンペーン期間:2026年1月13日~2026年3月31日)

- 会員紹介キャンペーン 期間中に既会員がカードを紹介し、専用URLから対象カードに入会 紹介者・被紹介者にそれぞれ1人につき1,000ポイントプレゼント(キャンペーン期間:2026年1月13日~2026年3月31日)

- 対象加盟店の利用で+10%(最大20.5%)還元 期間中に対象加盟店の利用で+10%(最大20.5%)還元(キャンペーン期間:2026年1月13日~2026年3月31日)

- 3万円以上利用で1,000円キャッシュバックキャンペーン 期間中に3万円以上カードを利用して1,000円キャッシュバック(キャンペーン期間:2026年1月13日~2026年3月31日)

- 詳細はJCBカードWの公式サイトをご確認ください。

JCBカードWは、どの公共料金の支払いでも1%の還元率でポイントが貯まるお得なクレジットカード。大手電力会社と一部のガス会社の公共料金の支払いなら、還元率が1.5%にアップしてさらにお得です。

加えて、JCBカードWは年会費無料で気軽に利用できるクレジットカード。入会を希望する人は、以下ボタンから手続きを進めましょう。

公共料金の還元率は1.0%

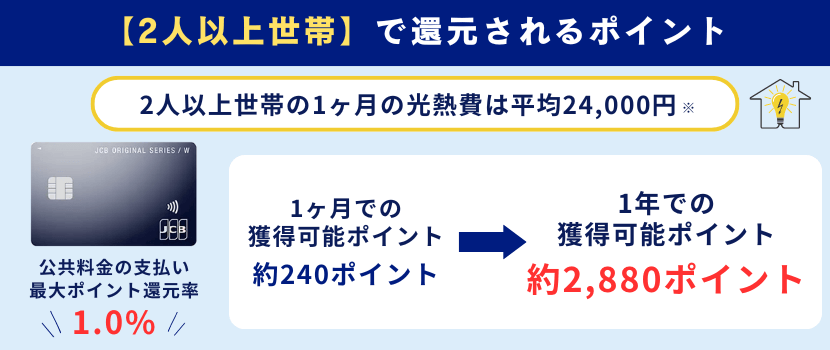

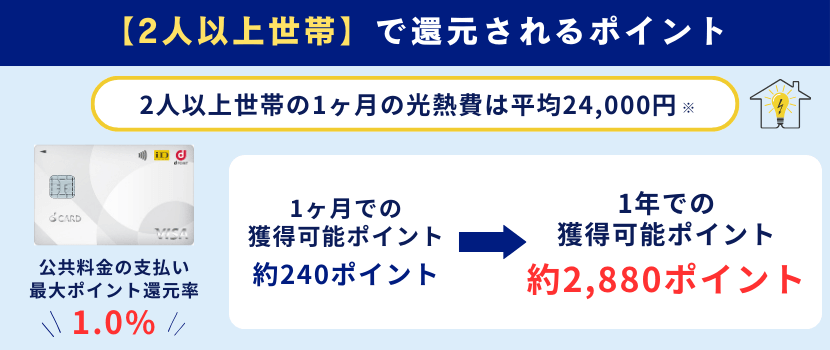

JCBカードW 公式サイトはこちらdカード~一部の対象公共料金の支払いでポイント還元率が最大2.0%にアップ

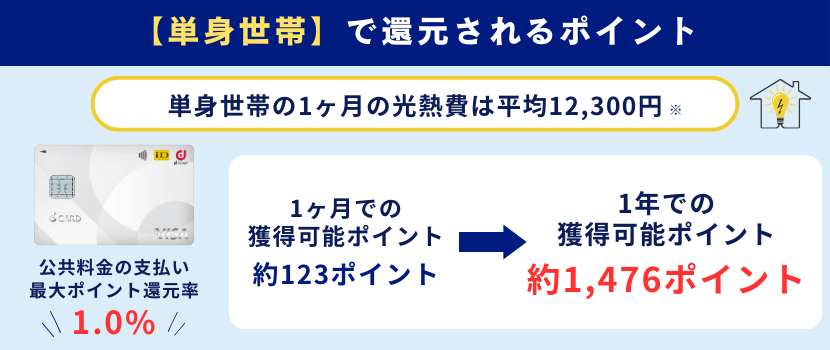

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

dカードは、基本ポイント還元率1.0%で利用できる年会費無料のクレジットカードです。さらに一部の対象公共料金の支払いでは、ポイント還元率が2.0%にアップするため、対象の電力会社を利用している方には特におすすめです。また、ドコモユーザーは、ドコモのスマホ本体に対する無料補償サービスが利用できる点も特徴です。

| dカードの基本情報 | |

|---|---|

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 ※前年に1度も使用しない場合は550円(税込) |

| 公共料金のポイント還元率 | 1% (ごく一部のみ最大2%) |

| 基本ポイント還元率 | 1% |

| ポイント名称 | dポイント |

| ポイント交換賞品例 | キャッシュバック、Amazonで使用、プリペイドカードチャージ、他 |

| 国際ブランド | Visa、Mastercard®︎ |

| 電子マネー等 | Visaのタッチ決済 Mastercard®︎タッチ決済 Apple Pay iD |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) ※29歳以下限定 |

| 国内旅行傷害保険 | 最高1,000万円(利用付帯) ※29歳以下限定 |

| ショッピング保険 | 最高100万円(海外・国内) |

| 移行可能マイル | JAL |

| 申し込み基準 | 満18歳以上であること(高校生を除く) |

- 出典:dカード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

dカードのメリット

- 基本還元率1%のためたくさんポイントが貯まる

- 一部の対象公共料金の支払いは還元率が最大2.0%にアップ

- ドコモで購入したスマホ本体の無料補償付き

dカードのデメリット

- ドコモ以外で購入したスマホ本体は補償対象外

一部の対象公共料金の支払いは還元率が最大2.0%

dカード 公式サイトはこちら公共料金の支払いや日々の買い物などで常に1%還元

dカードは、年会費無料で基本ポイント還元率が1.0%と高いクレジットカードです。公共料金の支払いからコンビニ、スーパーなど日々の買い物まで、どんな支払いでも1.0%の還元率でポイントが貯まります。(電子マネーなど一部対象外あり)

そのため、日々の支払いをまとめてお得にしたい人におすすめのクレジットカードです。

dカード特約店の対象公共料金の支払いで還元率が最大2.0%

dカードには、対象加盟店の支払いでボーナスポイントをもらえる特約店制度があります。公共料金にも一部対象となる加盟店があり、代表例は次のとおりです。

| dカードの還元率がアップする公共料金の例 | |

|---|---|

| 公共料金 | 還元率 |

| ENEOSでんき | 200円ごとに1.5% |

| ENEOS都市ガス | 200円ごとに1.5% |

| コスモでんき | 100円ごとに2% |

| サミットエナジー | 100円ごとに2% |

| イデックスでんき | 200円ごとに1.5% |

このようにdカードで対象の公共料金を支払うと、ポイント還元率が最大2.0%にアップします。ただし対象となる公共料金は新電力・新ガスばかりなので、大手電力会社・大手ガス会社は対象外となる点のみ注意しましょう。

対象加盟店の初回支払いで合計最大4,000円相当もらえる

dカードは、対象加盟店で初めて支払いをすると合計最大4,000円相当のポイントがもらえる点もおすすめ。

入会から5か月後月末までに対象カテゴリの対象加盟店の料金の支払い方法をdカードに設定し、はじめてdカードで支払いすると1カテゴリごとに500ポイント、最大8カテゴリで4,000ポイントが獲得できます。

カテゴリには電気・ガス・水道など公共料金のほか、プロバイダや通信料金、新聞代なども用意されています。dカードへ入会して公共料金を支払う際は、このボーナス制度を活用してみてはいかがでしょうか。

さらにdカードは、ドコモのスマホ本体に対する無料補償サービスが付いている点も特徴。補償サービスは、dカードケータイ補償と呼ばれます。

dカードケータイ補償とは

- dカードケータイ補償とは、ドコモで購入したスマホ本体が紛失・盗難・修理不能などの損害を受けた場合、同一機種・同一カラーの再購入費用が補償されるサービスです。一般ランクのdカードの場合、補償期間は1年間で最大10,000円まで補償されます。

このようにdカードはドコモでスマホ本体を購入したユーザーにもおすすめのクレジットカード。ドコモ以外で購入したスマホ本体は残念ながら対象外のため注意しましょう。

2026年1月時点、dカードでは入会キャンペーンが開催されていません。

dカードの2026年1月最新キャンペーン情報

- 開催なし

dカードは、年会費無料で基本還元率が1%と高く、さらに一部の対象公共料金の支払いでボーナスポイントをもらえるお得なクレジットカード。ボーナスポイントの対象サービスを契約している人は、よりお得に支払えるためおすすめです。

dカードへの入会を希望する人は、以下ボタンから公式サイトへ移動し、手続きを進めてください。

一部の対象公共料金の支払いは還元率が最大2.0%

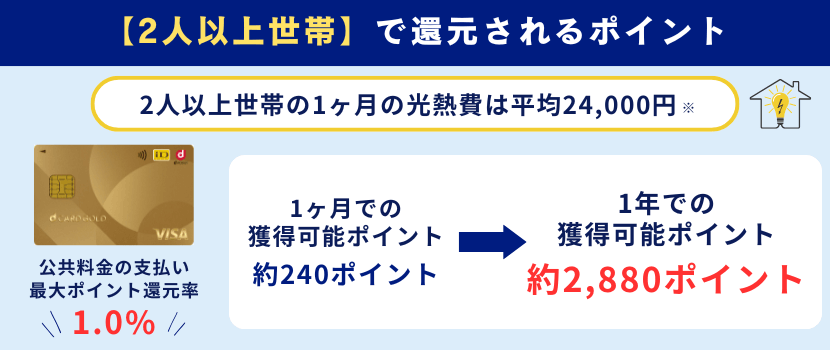

dカード 公式サイトはこちらdカード GOLD~ドコモの利用料金が10%還元!ボーナスポイントもあり

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

dカード GOLDは、ドコモのスマホ・インターネット・ドコモ光などの利用料金で最大10%のdポイントが還元される(※)、ドコモユーザーにおすすめのゴールドカードです。

- ドコモ mini/ahamo/irumoを除くドコモケータイ料金およびahamo光を除くドコモ光ご利用料金をさします。

- 端末など代金分割支払金・各種手数料など一部の料金はポイント進呈の対象外。

- ドコモ mini/ahamo/irumo利用料金・端末代金・事務手数料など一部対象外となります。

| dカード GOLDの基本情報 | |

|---|---|

| 年会費 | 11,000円(税込) |

| 家族カード年会費 | 1枚目無料、2枚目以降1,100円(税込) |

| ETCカード年会費 | 無料 ※新規発行手数料550円(税込) |

| 公共料金のポイント還元率 | 1.0% |

| 基本ポイント還元率 | 1.0% |

| ポイント名称 | dポイント |

| ポイント交換賞品例 | ドコモ料金支払い、加盟店利用、商品交換、投資など |

| 国際ブランド | Visa、Mastercard®︎ |

| 電子マネー等 | iD Apple Pay Google Pay |

| 海外旅行傷害保険 | 最高1億円(自動付帯)※¹ |

| 国内旅行傷害保険 | 最高5,000万円(利用付帯)※² |

| ショッピング保険 | 年間最高300万円(海外・国内) |

| 移行可能マイル | JAL |

| 申し込み基準 | 18歳以上(安定収入がある方) |

- 出典:dカード GOLD公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

- ¹ dカード GOLDでのお支払いなどの条件はございません。

ただしdカード GOLDでの海外旅行費用のお支払いの有無により、一部保険金額が異なります。 - ¹ 海外旅行費用をdカード GOLDにてお支払いいただいた場合のお支払い保険金額です。

条件を満たさない場合の保険金額は傷害死亡時最大5,000万円、傷害後遺障がい時200万円~最大5,000万円となります。 - ² 国内旅行費用をdカード GOLDで事前にお支払いの場合に限り補償対象となります。

dカード GOLDのメリット

- ドコモのスマホ・ドコモ光などの利用料金が最大10%還元

- 年間利用額に応じて最大10,000円(税込)相当分のボーナスポイントがもらえる

- 最高1億円の旅行傷害保険・空港ラウンジ無料利用など特典が豊富

dカード GOLDのデメリット

- 年会費11,000円(税込)が必要

ドコモ利用料金が

10%還元でお得

ドコモの利用料金が最大10%還元

dカード GOLDは、公共料金の支払いのポイント還元率はdカードと同等の1.0%です。しかし、ドコモユーザーなら非常にメリットの多くなります。最大の魅力は、ドコモの携帯料金とドコモ光の利用料金を支払うと10%ポイント還元される点です。

さらに、3年間で最大10万円のドコモケータイ補償も付帯しているので、万が一スマホが故障した場合でも困りません。

年間利用額に応じてボーナスポイントがもらえる

年間のカード利用額に応じて、10,000円(税込)相当分のボーナスポイントがもらえる特典もあります。公共料金や生活費の支払いをdカード GOLDにまとめることで、効率よくポイントを貯められます。

さらに、旅行傷害保険(最高1億円)や空港ラウンジ無料利用など、ゴールドカードならではの特典も充実。ドコモユーザーにとってポイント還元・補償・特典のすべてでバランスの取れた1枚。ドコモユーザーで、通信費をお得に支払いたいならdカード GOLDを検討しましょう。

2026年1月最新!キャンペーン情報

- ご入会&お買い物ご利用+対象の公共料金などすべて支払いで合計最大7,000ポイントプレゼント(要Webエントリー)

- 詳細はdカード GOLDの公式サイトをご確認ください。

ドコモ利用料金が

10%還元でお得

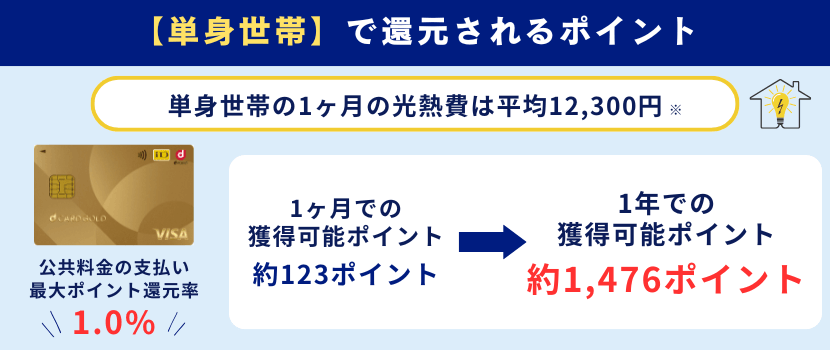

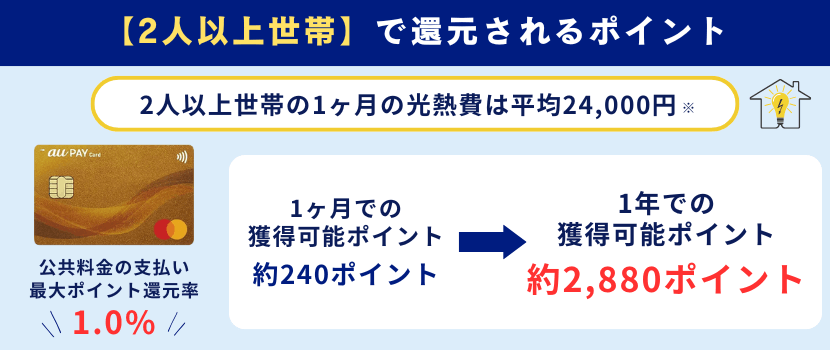

au PAY ゴールドカード~au・UQ mobileの料金支払いが10%還元!オートチャージ特典もあり

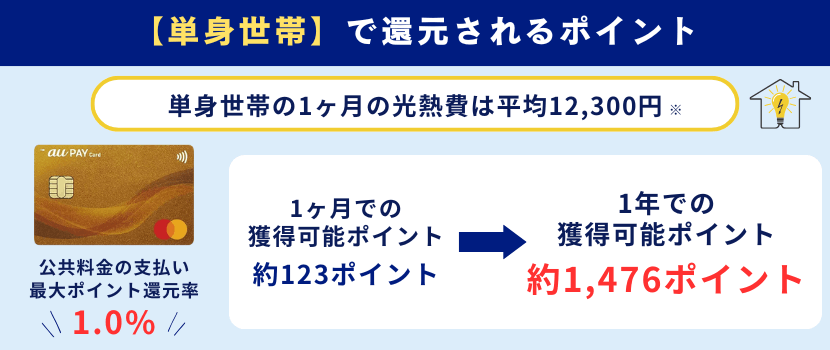

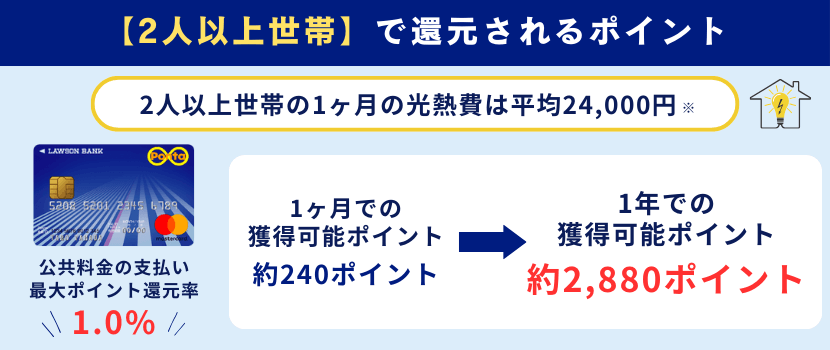

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

au PAY ゴールドカードは、auとUQ mobileの利用料金が最大10%のPontaポイント還元になる高還元のクレジットカードです。さらに、au PAYへのオートチャージでポイントが加算され、固定費とキャッシュレスをまとめて効率よくポイントを貯められます。

| au PAY ゴールドカードの基本情報 | |

|---|---|

| 年会費 | 11,000円(税込) |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 ※新規発行手数料1,100円 |

| 公共料金のポイント還元率 | 1% |

| 基本ポイント還元率 | 1% |

| ポイント名称 | Pontaポイント |

| ポイント交換賞品例 | 店舗・ネットショップでの使用、他 |

| 国際ブランド | Visa、Mastercard®︎ |

| 電子マネー等 | Visaのタッチ決済/Mastercard®︎タッチ決済/Apple Pay |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | — |

| ショッピング保険 | 最高300万円(海外・国内) |

| 移行可能マイル | JAL |

| 申し込み基準 | 20歳以上(安定収入がある方) |

- 出典:au PAY カード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

auとUQ mobileの利用料金が最大10%還元

au PAY ゴールドカード 公式サイトはこちらau PAY ゴールドカードのメリット

- au・UQ mobileの通信費が最大10%還元

- au PAYにオートチャージで最大5%還元

- 最高1億円の旅行傷害保険・空港ラウンジ無料など特典が充実

au PAY ゴールドカードのデメリット

- 年会費11,000円(税込)が必要

au・UQ mobileの利用料金が10%還元

au携帯電話とUQ mobile、auひかりなどの通信料金をau PAY ゴールドカードで支払うと最大10%のPontaポイントが還元されます。

例えば、1か月の携帯料金が11,000円の場合、1年間で12,120Pontaポイントが還元され、年会費以上にお得になります。

さらに、au PAY カードお支払い割によって、>au携帯電話とUQ mobileの月額料金から、毎月最大220円割引に。年間最大2,640円割引されます。年会費はかかる9ものの、au・UQ mobileユーザーなら、持っていて損はないカードです。

au PAYにオートチャージで最大5%還元

au PAY残高へのオートチャージで最大5%のポイント還元されます。au PAYに紐づけて支払いすれば、通常ポイントの0.5%も加算され、最大5.5%の還元率に。公共料金以外の支払いでも、効率よくポイントが貯まる点もおすすめです。

いつでも1.0%の高還元率で、Pontaポイントは街中でも使いやすいポイントです。au・UQ mobileユーザーなら、ぜひau PAY ゴールドカードを検討しましょう。

2026年1月最新!キャンペーン情報

- 新規入会&利用で合計最大10,000Pontaポイントプレゼント

- 詳細はau PAY ゴールドカードの公式サイトをご確認ください。

auとUQ mobileの利用料金が最大10%還元

au PAY ゴールドカード 公式サイトはこちら関連記事

au PAY カードは、別記事「au PAY カードのメリットは?独自調査で分かった口コミ・評判やデメリットも解説」でも紹介中です。

au PAY カードのメリットは?独自調査で分かった口コミ・評判やデメリットも解説

ローソンPontaプラス~基本還元率が1%と高くコンビニでの買い物もお得なクレカ

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

ローソンPontaプラスは、公共料金の支払で1.0%の還元率で利用可能です。さらに、ローソンで最大6.0%の還元率で利用できる点が特徴。ローソンならではの特典が利用できるため、コンビニはローソン派の方におすすめのクレジットカードです。

| ローソンPontaプラスの基本情報 | |

|---|---|

| 年会費 | 無料 |

| 家族カード年会費 | ※発行不可 |

| ETCカード年会費 | 無料 ※発行手数料1,100円 |

| 公共料金のポイント還元率 | 1% |

| 基本ポイント還元率 | 1% |

| ポイント名称 | Pontaポイント |

| ポイント交換賞品例 | 店舗・ネットショップでの使用、他 |

| 国際ブランド | Mastercard®︎ |

| 電子マネー等 | Apple Pay |

| 海外旅行傷害保険 | – |

| 国内旅行傷害保険 | – |

| ショッピング保険 | 最高100万円(海外・国内) |

| 移行可能マイル | JAL |

| 申し込み基準 | 18歳以上 |

- 出典:ローソンPontaプラス公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

ローソンPontaプラスのメリット

- 基本ポイント還元率が1%

- ローソンで最大6%還元

- ローソン以外の特典もある

ローソンPontaプラスのデメリット

- 公共料金の支払いで還元率がアップするサービスはない

- ETCカードの発行には1,100円(税込)の手数料がかかる

ローソンでの買い物がお得

基本ポイント還元率が1%のため公共料金の支払いがお得

ローソンPontaプラスは、年会費無料で基本ポイント還元率が1%と高いクレジットカードです。公共料金の支払いや毎日の買い物など、多彩なシーンで多くのポイントが貯まります。

200円の支払いごとにPontaポイントが2pt貯まり、1pt=1円で使えます。Pontaポイントはローソンだけでなく多彩な店やサービスで使えるので、ポイント使用も便利なクレジットカードです。

ローソンで最大6%還元される点もおすすめ

ローソンPontaプラスは、ローソンでの利用に特化したクレジットカード。基本還元率が1%と高いだけでなく、ローソンでは最大6%が還元されて非常にお得。ローソンで最大6%還元の内訳は次のとおりです。

| ローソンで6%還元の内訳 | ||

|---|---|---|

| 利用時間 | 0:00〜15:59 | 16:00〜23:59 |

| 毎日 | 1%還元 | 2%還元 |

| 毎月10日・20日 | 2% | 4% |

| 毎月10日・20日 専用アプリでエントリー | 3% | 6% |

つまりローソンで6%還元を受けたいなら、毎月10日・20日に専用アプリからエントリーの上、16:00〜23:59の時間中に買い物するのがおすすめです。

またローソンPontaプラスには、ローソン以外のサービスでの特典もあり、概要は次のとおりです。

| ローソンPontaプラスの特典 | |

|---|---|

| 名称 | 概要 |

| U-NEXT無料トライアル特典 | 動画配信サービスU-NEXTの31日間の無料トライアルの際にもらえるU-NEXTポイントが1,200円分に増量されます。(通常600円分) |

| おそうじ本舗 会員優待特典 | ハウスクリーニングサービスを提供するおそうじ本舗の対象メニューが割引されます。 |

このようにローソン以外での特典があり、基本還元率は1%と高いため、持っておいて損のないクレジットカードでしょう。

2026年1月時点、ローソンPontaプラスではキャンペーンが開催されていません。

ローソンPontaプラスは、公共料金の支払いに加えてローソンでの買い物をお得にしたい人におすすめのクレジットカード。年会費無料で気軽に申し込めるので、以下ボタンから手続きを進めてみましょう。

ローソンでの買い物がお得

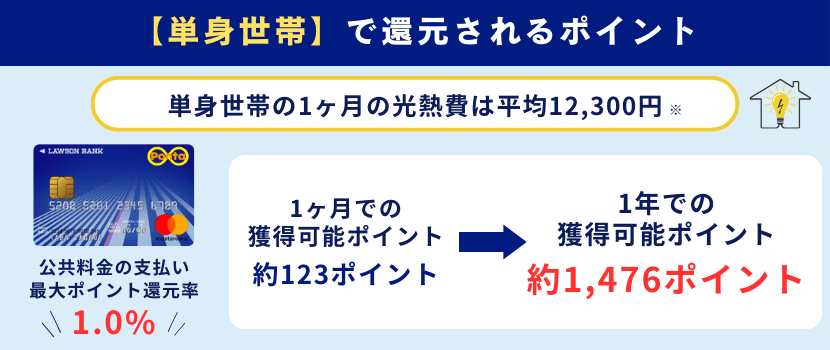

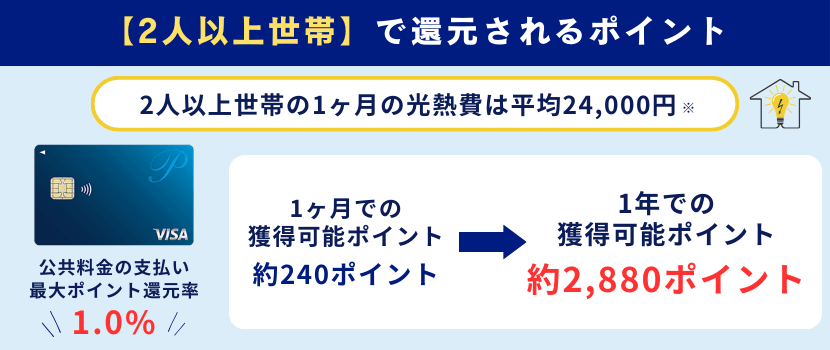

P-oneカード<Standard>~自動で1%キャッシュバックされる便利なカード

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

P-oneカード<Standard>は、1.0%のポイント還元率で公共料金の支払いに利用可能。P-oneカード<Standard>の最大の特徴はポイントの使い道です。貯めたポイントは自動でキャッシュバックされ、ポイントの交換先を選ぶ必要がないため、面倒な方におすすめのクレジットカードです。

| P-oneカードの基本情報 | |

|---|---|

| 年会費 | 無料 |

| 家族カード年会費 | 220円 ※管理費として |

| ETCカード年会費 | 無料 ※新規発行手数料・更新時発行手数料1,100円 |

| 公共料金のポイント還元率 | 1% |

| 基本ポイント還元率 | 1% ※自動キャッシュバック |

| ポイント名称 | – |

| ポイント交換賞品例 | ※自動キャッシュバック |

| 国際ブランド | Visa、Mastercard®︎、JCB |

| 電子マネー等 | Visaのタッチ決済 Mastercard®︎タッチ決済 JCBのタッチ決済 Apple Pay |

| 海外旅行傷害保険 | – |

| 国内旅行傷害保険 | – |

| ショッピング保険 | – |

| 移行可能マイル | – |

| 申し込み基準 | 18歳以上でご連絡が可能な方 高校生の方は、卒業年度の1月よりWebでのみお申込みいただけます。 |

- P-oneカード<Standard>公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

P-oneカード<Standard>のメリット

- 基本還元率が1%のため公共料金などの支払いがお得

- ポイントと比較して便利な自動キャッシュバック

- レンタカーやパッケージツアーの割引サービスあり

P-oneカード<Standard>のデメリット

- ETCカード利用代金や各種保険料などキャッシュバック対象外の支払いがある

- 家族カードは220円/年の管理費用がかかる

- ETCカードの新規発行には1,100円(税込)の手数料がかかる

クレカの支払いで自動1%キャッシュバック

P-oneカード<Standard> 公式サイトはこちら公共料金や各種税金、国民年金も1%キャッシュバック!

P-oneカード<Standard>は、年会費無料で使えて基本還元率が1%と高いクレジットカード。公共料金の支払いはもちろん、各種税金や国民年金の支払いでも1%自動でキャッシュバックされます。

またP-oneカード<Standard>の還元は、ポイントではなくキャッシュバックである点も特徴。ポイントのように商品を選ぶ手間がないため、手軽に利用料金の割引を受けられます。

ただしETCカード利用代金や各種保険料など、一部にキャッシュバック対象外の支払いもあるため、注意が必要です。

キャッシュバック対象外の支払いの例は、次のとおりです。

- サンリブ・マルショク店内ご利用分

- ポケットカードトラベルセンター

- 電子マネー・WEBマネー チャージ(Edy・nanaco・au WALLET・FamiPay等)

- 切手、各種ギフト券等の金券類

- 生損保等の各種保険料

- ETCカードのご利用分

- キャッシングご利用分

- 年会費

ETCカードや各種保険料などは、一般的なクレジットカードではポイント付与の対象となります。公共料金の支払いに加えて、ETCカードや保険料の支払いもお得にしたい人は、別のクレジットカードを検討する方がよいでしょう。

レンタカーやパッケージツアーの割引サービスあり

P-oneカード<Standard>は、公共料金などの支払いに応じた還元だけでなく、割引サービスも用意されているクレジットカード。例えば次のレンタカーの基本料金が最大15%割引になります。

| 割引対象レンタカー | |

|---|---|

| レンタカー | 割引率 |

| タイムズカーレンタル | 基本料金が最大15%割引 |

| ニッポンレンタカー | 基本料金が最大5%割引 |

| 日産レンタカー | |

| オリックスレンタカー | |

| トヨタレンタリース | |

またポケットカードトラベルセンターから対象パッケージツアーを予約すると、最大8%の割引を受けられます。割引対象のパッケージツアーには、大手旅行代理店のツアーも多数あるので、詳しく知りたい人は公式サイトをチェックしてみてください。

2026年1月時点、P-oneカード<Standard>では次の入会キャンペーンが開催されています。

2026年1月最新!キャンペーン情報

- 新規入会&利用で最大15,000円分還元

- 詳細はP-oneカード<Standard>の公式サイトをご確認ください。

P-oneカード<Standard>は、公共料金などの支払いで自動的に1%のキャッシュバックを受けたい人におすすめのクレジットカード。ETCカードや保険料などキャッシュバック対象外の支払いもあるので、公式サイトをよく確認してから入会するのがおすすめです。

クレカの支払いで自動1%キャッシュバック

P-oneカード<Standard> 公式サイトはこちらイオンカードセレクト~対象公共料金の支払い1件ごとに毎月5WAONポイントもらえる

- 総務省「2023年家計調査 / 家計収支編 二人以上の世帯 詳細結果表」を元に算出

- 総務省「2023年家計調査 / 家計収支編 単身世帯 詳細結果表」を元に算出

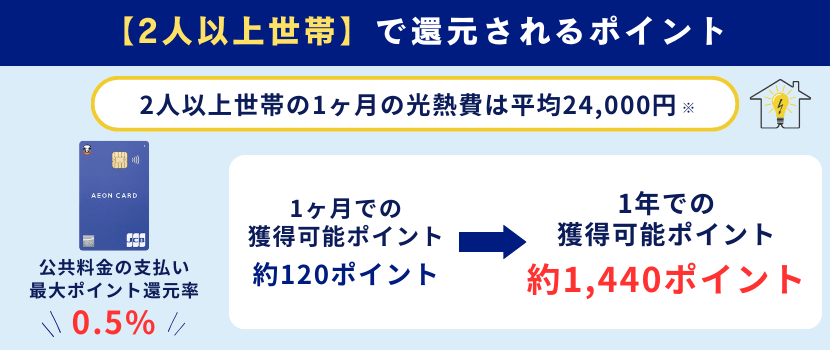

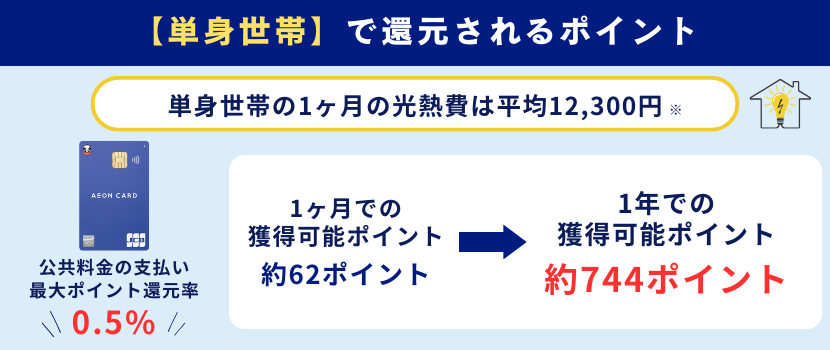

最後に紹介するイオンカードセレクトは、公共料金支払時のポイント還元率が0.5%と、当記事で紹介する他のクレジットカードと比較して、低い還元率です。しかし、対象の公共料金の支払い1件ごとに毎月5ポイントがプレゼントされる他、毎月2回もイオングループでのお買い物代金が5%割引される点がおすすめのクレジットカードです。

| イオンカードセレクトの基本情報 | |

|---|---|

| 年会費 | 無料 |

| 家族カード年会費 | 無料 |

| ETCカード年会費 | 無料 |

| 公共料金のポイント還元率 | 0.5% |

| 基本ポイント還元率 | 0.5% |

| ポイント名称 | WAON POINT |

| ポイント交換賞品例 | イオンでの使用、電子マネーWAONチャージ、他 |

| 国際ブランド | Visa、Mastercard®︎、JCB |

| 電子マネー等 | Visaのタッチ決済 Mastercard®︎タッチ決済 JCBのタッチ決済 Apple Pay WAON iD |

| 海外旅行傷害保険 | – |

| 国内旅行傷害保険 | – |

| ショッピング保険 | 最高50万円(海外・国内) |

| 移行可能マイル | JAL |

| 申し込み基準 | 18歳以上 |

- 出典:イオンカードセレクト公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

イオンカードセレクトのメリット

- 対象公共料金の支払い1件ごとに毎月5WAONポイントもらえる

- 毎月20日・30日はイオンの買い物代金が5%割引

- イオングループをお得に利用できるサービスが豊富

イオンカードセレクトのデメリット

- 基本ポイント還元率は0.5%と平均的

公共料金とイオンの買い物を

お得にしたい人におすすめ

対象公共料金の支払い1件ごとに毎月5WAONポイントもらえる

イオンカードセレクトは、公共料金の支払いがお得なクレジットカードです。対象となる公共料金などの支払いが1件あるごとに、毎月5WAONポイントを獲得できます。対象となる公共料金などの例は、次のとおりです。

- 電気

- ガス

- 固定電話

- 携帯電話

- NHK受信料

なお具体的にどの事業者の公共料金が対象になるかは明記されていないため、知りたい人は問い合わせて確認しましょう。

毎月20日・30日はイオンの買い物代金が5%割引

イオンカードセレクトの会員は、毎月20日・30日に開催されるお客さま感謝デーに参加できます。

お客さま感謝デーとは、対象のイオンカードなどの会員が参加できるお得な割引デーです。毎月20日・30日に開催され、イオングループでの買い物代金が5%割引になります。

例えばお客様感謝デーに10,000円の買い物をすれば、500円が割引になります。月2回×1年間なら合計12,000円が割引される計算です。

普通に買い物をするよりもお得に買い物できるチャンスのため、イオングループでまとめ買いをする方には特におすすめのサービスです。

他にもイオングループをお得に利用できるサービスが満載

イオンカードセレクトには、お客さま感謝デーのほかにもイオングループをお得に利用できるサービスが豊富に用意されています。イオングループをお得に利用できるサービスの例を知りたい人は、以下を確認しましょう。

| イオングループの利用がお得になるサービス例 | |

|---|---|

| 名称など | サービス概要 |

| いつでもポイント2倍 | イオングループでイオンカードセレクトを使うと、いつでも2倍のポイントが貯まります。 |

| イオンシネマ割引 | イオンシネマの映画チケットが一般料金から300円割引になります。さらに、お客さま感謝デーには割引金額が700円にアップします。 |

| お客さまわくわくデー | 毎月5の付く日にイオングループで電子マネーWAONを使って支払うと2倍のポイントが貯まります。 |

| G.G感謝デー | 55歳以上の対象イオンカード会員なら、毎月15日の買い物代金が5%割引になります。 |

基本ポイント還元率は0.5%と平均的

イオングループでの利用がお得なイオンカードセレクトですが、基本ポイント還元率は0.5%と平均的な点は覚えておきましょう。公共料金の支払い1件ごとに毎月5WAONポイントを獲得できるとはいえ、還元率が1%の他社クレジットカードで支払う方がお得になる可能性があります。

つまり公共料金の支払いだけを目的にイオンカードセレクトを発行しても、それほどお得にはならないでしょう。イオンカードセレクトは、公共料金の支払いに加えて、イオングループをお得に利用したい人におすすめのクレジットカードです。

2026年1月時点、イオンカードセレクトでは次の入会キャンペーンが開催されています。

2026年1月最新!特典情報

- 【Web限定】対象のイオンカード新規ご入会・ご利用で最大5,000WAON POINT進呈!

- 【Web限定】ご家族・ご友人紹介で1,000WAON POINTプレゼント!

- 29歳以下の方を紹介するとさらに500WAON POINTがもらえる(キャンペーン期間:2026年1月5日~2026年2月20日)

- 詳細はイオンカードセレクトの公式サイトをご確認ください。

イオンカードセレクトは、イオングループの買い物と公共料金の支払いを両方ともお得にしたい人におすすめのクレジットカード。年会費無料のため持っておいて損はありません。以下ボタンから申し込み手続きを進めましょう。

公共料金とイオンの買い物を

お得にしたい人におすすめ

クレカで支払いできる公共料金・税金の例

クレジットカードがあれば、様々な公共料金や税金の支払いが可能です。クレジットカードで支払い可能な公共料金や税金などの例を紹介すると、次のとおりです。

- 電気代(大手/新電力)

- ガス代(都市ガス/プロパンガス)

- 水道代

- インターネットやプロバイダの料金

- スマホや固定電話の料金

- 新聞代

- 国税・地方税

- 国民年金保険料・国民健康保険料

- NHK受信料

このように定期的に支払いをするものは、多くがクレジットカード払いに対応しています。

ただし一部の公共料金(特に水道代)は、自治体や企業によってはクレジットカード払いに対応していない場合があります。契約中の公共料金がクレジットカード払いに対応しているかどうか、確認してみるとよいでしょう。

また税金や保険料などをクレジットカードで支払う場合は、システム手数料が発生する場合がある点も覚えておきましょう。自治体によっては1万円ごとに数十〜数百円かかる例もあるので、カードのポイント還元率と手数料のバランスを見ながら「本当にお得か」よく考えて利用する必要があります。

クレジットカード払いに変更するやり方を解説

現在、口座振替や振込用紙(現金)で公共料金を支払っている人がクレジットカード払いに変更する場合、電気やガスなどそれぞれのサービスごとに手続きをする必要があります。

クレジットカード払いへの変更方法はサービスごとに異なりますが、一般的にはインターネットまたは郵送のいずれかで手続き可能です。インターネット・郵送のそれぞれの手続き方法を解説します。

インターネットの手続き方法

- 公共料金の運営会社の公式サイトへアクセス

- クレジットカード払いへの変更手続きのページを見つける

- 画面の案内に沿ってクレジットカード払いへの変更手続きを行う

- 手続きの反映後、クレジットカード払いが開始される

郵送の手続き方法

- インターネットや電話などで、手続き用の申込書を取り寄せる

- 郵送で受け取った申込書の必要事項を記入する

- 申込書を郵送で返送する

- 手続きの反映後、クレジットカード払いが開始される

なおクレジットカード払いへの変更手続きをしても、当月の支払いには間に合わない場合があります。なるべく早くクレジットカード払いを始めたい人は、手続きをしたらいつから支払いが開始されるのか確認しておきましょう。

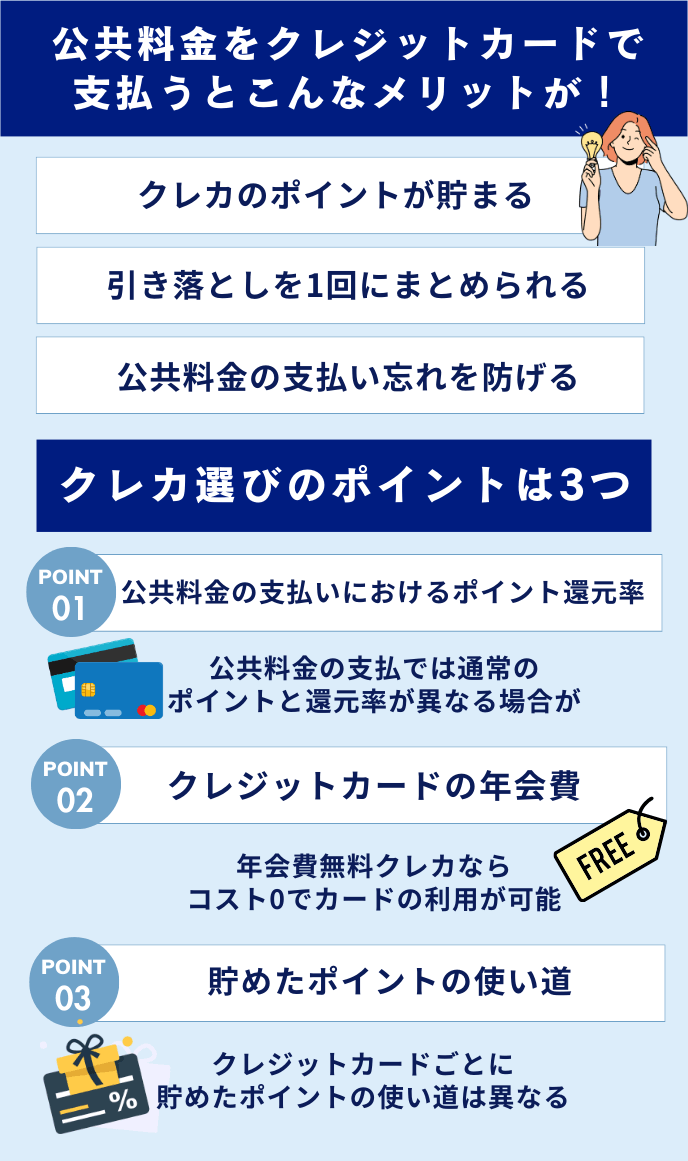

クレカで支払うメリット

「公共料金をクレカで支払うとお得」と耳にしたことがある人もいるでしょう。実際、電気代・ガス代・水道代などの公共料金をクレジットカードで支払うことにはどのようなメリットがあるのか、詳しく解説します。

- カードのポイントが貯まってお得

- 電気代・ガス代・水道代などの引き落としを1回にまとめられる

- コンビニや銀行に行く必要がなくなり公共料金の支払い忘れを防げる

- クレジットカードの利用実績になる

カードのポイントが貯まってお得

公共料金をクレジットカードで支払う際に注目のメリットは、クレジットカードのポイントが貯まってお得な点です。

例えば還元率1%のクレジットカードなら、利用代金の1%相当のポイントを獲得できます。月に20,000円の公共料金をクレジットカードで支払った場合、200円相当のポイントがもらえます。年間なら2,400円相当がもらえる計算です。

一方、公共料金を現金や口座振替で支払った場合は、原則としてポイントは貯まりません。一部の公共料金は口座振替でポイントが貯まる場合もありますが、一般的にはクレジットカードで支払う方がお得になる傾向にあります。

電気代・ガス代・水道代などの引き落としを1回にまとめられる

公共料金をクレジットカードで支払うメリットに、電気代・ガス代・水道代などの引き落としを1回にまとめられる点があります。電気代・ガス代・水道代をそれぞれ口座振替で支払った場合、銀行口座からそれぞれ別に引き落としされるため、合計3回の引き落としが行われます。

一方、クレジットカードの支払いは原則月1回です。電気代・ガス代・水道代を全てクレジットカードで支払えば引き落としは1回で済むので、銀行口座の預金管理をしやすくなるでしょう。

公共料金をクレジットカードで支払った場合はどこで履歴を確認できる?

クレジットカードの支払いは利用明細に全て記録されます。利用明細はインターネットの会員サイトで確認できるほか、郵送で受け取れる場合もあります。公共料金の支払いも利用明細に記載されるので、履歴はそちらで確認可能です。

コンビニや銀行に行く必要がなくなり公共料金の支払い忘れを防げる

公共料金の支払い忘れを防げる点も、クレジットカードを利用するメリットです。公共料金の支払いにクレジットカードを登録すれば、口座振替と同様に毎月自動的に料金が引き落とされるので、手続きを忘れる心配はありません。

ただし税金などは継続的なクレジットカード払いに対応していない場合があります。継続支払いに非対応の税金の場合は、その都度自分でクレジットカード払いの手続きをする必要があります。

クレジットカードの利用実績になる

公共料金をクレジットカードで支払うと、クレジットカードの利用実績が積める点もメリットです。

例えば、PayPayカードであればPayPayステップの対象になるため、ポイント還元率最大1.5%を達成しやすくなります。また、三井住友カード ゴールド(NL)では公共料金の支払いは年間利用額に含まれるため、年間100万円を達成しやすく、年会費無料や10,000ポイント獲得の可能性が広がります。

その他のカードでも利用実績を積むことで、一般ランクのクレジットカードをゴールドランクにできるインビテーションが届いたり、利用可能枠が上がったりする可能性も。

公共料金は毎月支払いが続くため、確実に支払い続けることで、信用も積みあがっていきます。そのため、よりクレジットカードが使いやすくなるでしょう。

デメリットはある?クレカで支払う際の注意点を解説

公共料金をクレジットカードで支払うと、ポイントが貯まって預金管理もしやすくなるメリットがあります。しかし一方で、公共料金をクレカで支払うデメリットや注意点もあるので解説します。

- ポイント還元率が下がるカードがある

- 口座振替割引は適用されない

- 水道代・税金はカード払い非対応の自治体もある

- 税金をカードで支払うと手数料がかかる

- 利用可能枠の上限に達していると支払できない

ポイント還元率が下がるカードがある

一部のクレジットカードでは、公共料金の支払い時にポイント還元率が通常より下がる場合があるため、注意が必要です。公共料金の支払いでポイント還元率が下がるクレジットカードの例は、次のとおりです。

- 楽天カード

- アメリカン・エキスプレスが発行するクレジットカード

- ダイナースクラブのクレジットカード

特に楽天カードは楽天市場でお得になるため、持っている人も多いのではないでしょうか。「今持っているクレカで公共料金を支払おう」と考えている人は、ポイント還元率が下がらないか公式サイトで確認するのがおすすめです。

口座振替割引は適用されない

続いて解説するデメリットは、口座振替割引が適用されない点。一部の公共料金には、口座振替割引が適用される場合があります。例えば東京電力なら、口座振替割引サービスにより毎月55円(税込)が割引される仕組みです。

例えば、公共料金の支払いで1.0%ポイントが還元されるクレジットカードであれば、5,500円で55円のポイントが還元されます。そのため、口座振替割引サービスで毎月55円(税込)割引されるなら、利用料金5,500円以下の場合は口座振替がお得になります。

公共料金の金額やクレジットカードの還元率によっては、口座振替割引の方がお得になる可能性もあります。現在口座振替で支払っている人は、クレジットカードに変更して本当にお得になるのかどうか確認してから手続きしましょう。

水道代・税金はカード払い非対応の自治体もある

電気代やガス代は多くのサービスがクレジットカード払いに対応している一方、水道代や税金はクレカ非対応の自治体もあるので、注意が必要です。例えば千葉県柏市は、水道代のクレジットカード払いに対応していません。

(質問)クレジットカードで水道料金を支払いたいのですが?

(回答)クレジットカードによるお支払いは、できません。クレジットカードによる支払い方法は、他の支払い方法(口座振替、窓口払い、コンビニエンスストア払い等)と比較し、当方からカード事業者へ支払う手数料が高額なため、「口座振替」などの他の支払い方法を推奨しております。 現在はデジタル化の進展に伴い、支払い方法に関しましても、多種多様の方法が生まれております。今後も当方の経費を出来るだけ抑えつつ、新たな支払い方法の導入について検討してまいります。(料金課)

引用:千葉県柏市公式サイト

また電気代・ガス代にも、一部にクレジットカード非対応のサービスやプランがあります。公共料金をクレジットカードで支払いたい人は、事前に公式サイトなどでクレカ払いの対応状況を確認しておきましょう。

税金をカードで支払うと手数料がかかる

最後に解説する公共料金をクレジットカードで支払うデメリットは、税金をクレジットカードで支払うと手数料がかかる点。税金をクレジットカードで支払う場合は、手数料を負担する必要があるため注意しましょう。手数料の金額は自治体や税目ごとに異なり、東京都主税局の場合は次のとおりです。

税額の他に、税額に応じたシステム利用料がかかります。(最初の1万円までは37円。以降1万円ごとに75円が加算されます(消費税別)。)

引用:東京都主税局公式サイト

一般的な買い物や電気代・ガス代などの公共料金に手数料がかからないのは、加盟店側がクレジットカードの手数料を負担しているためです。一方で税金に関しては利用者が手数料を負担する仕組みとなっています。

クレジットカードの支払いはポイントが貯まってお得ですが、税金の支払いは手数料の方が高くなる可能性もあるので注意しましょう。

利用可能枠の上限に達していると支払いできない

買い物が続いたり、大きな買い物をしてクレジットカード利用枠の上限を超えてしまう月もあるでしょう。クレジットカードは、利用可能枠の上限に足していると支払いができないことも注意点です。

そのため、公共料金の支払い前には利用可能枠の残りをチェックしておきましょう。公共料金を決済できないと、電気が止まるなどで生活に支障をきたしてしまいます。特に、クレジットカードの利用が多い月には確認を忘れないようにしましょう。

公共料金の支払いがお得になるおすすめクレジットカードの選び方・比較ポイントを解説

クレジットカードはたくさんありますが、中でも公共料金の支払いをお得にしたいなら、選び方を工夫する必要があります。当項目では、公共料金をよりお得に支払うために覚えておきたい、クレジットカードの比較ポイントを解説します。

- 公共料金の支払いにおけるポイント還元率を比較する

- クレジットカードの年会費を比較する

- 貯めたポイントの使い道を比較する

公共料金の支払いにおけるポイント還元率を比較する

最初に解説する公共料金がお得になるクレジットカードの選び方は、公共料金の支払いにおけるポイント還元率を比較すること。

注目すべきは、クレジットカードの「基本ポイント還元率」と「公共料金支払時のポイント還元率」の2つです。

基本ポイント還元率とは

- 基本ポイント還元率とは、何らかの条件を達成しなくても買い物や公共料金などの支払いで還元されるポイントのことです。クレジットカードのポイント還元率は0.5%が平均的で、1%以上なら高還元と判断してよいでしょう。

還元率が0.5%のものと1%のものでは、クレジットカードで貯まるポイントに2倍もの差が生まれます。公共料金の支払いをクレジットカードでお得にしたいなら、基本ポイント還元率は要チェックです。

ただ、一部のクレジットカードには対象公共料金の支払いでポイント還元率が通常よりアップする制度があります。基本還元率が平均的であっても、「対象公共料金は還元率が1.5%にアップ」などの制度があれば、より多くのポイントが貯まるでしょう。

よってクレジットカードを選ぶ時は、まずは基本還元率を確認し、次に公共料金のボーナスポイント制度があるかチェックするのがおすすめです。

クレジットカードを公共料金の支払いだけでなく、普段使いもしたい場合には、よく利用する店舗でポイント還元率が上がるサービスもチェックしましょう。クレジットカードの中には、コンビニや飲食店、Amazonや楽天市場Yahoo!ショッピングなどでポイント還元率が上がるカードもあります。

公共料金の支払いに加えて、よく利用する店舗でポイント還元率が上がるクレジットカードを選べば、より効率よくポイントを貯められるのでおすすめです。

| 年会費とポイント還元率比較 | |||

|---|---|---|---|

| クレジットカード名 | 券面画像 | 年会費 | 公共料金支払いのポイント還元率 |

| リクルートカード |  | 無料 | 1.2% |

| 三井住友カード ゴールド(NL) |  | 5,500円 (年間100万円の決済で翌年以降は永年無料)※¹ | 最大1.5% |

| エポスゴールドカード |  | 5,000円 条件達成で永年無料 | 最大1.5% |

| PayPayカード ゴールド |  | 11,000円 | 最大1.5% |

| PayPayカード |  | 無料 | 最大1.5% |

| JCBカードW |  | 無料 | 最大1.0% ※² |

| dカード |  | 無料 | 1% (一部のみ最大2%) |

| dカード GOLD |  | 11,000円 | 1% |

| au PAY ゴールドカード |  | 11,000円 | 1% |

| ローソンPontaプラス |  | 無料 | 1% |

| P-oneカード |  | 無料 | 1% |

| イオンカードセレクト |  | 無料 | 0.5% |

クレジットカードの年会費を比較する

公共料金の支払いがお得なクレジットカードを選ぶ時は、年会費も重要な比較ポイントです。

クレジットカードの年会費とは

- 年会費とは、クレジットカードを利用するために支払いが必要な1年間の費用です。クレジットカードの年会費は無料のものから数万円以上する高額なものまで様々で、サービス内容やランクなどに応じて変わります。

年会費が無料なら、1円も費用を負担せずにクレジットカードを利用できます。公共料金の支払いをお得にしたいなら、有料クレカを選ぶ理由がなければ年会費無料のクレジットカードから選ぶのがおすすめです。

また一部のクレジットカードは、「1年間に1回以上利用すること」などの条件を達成すると無料になる場合があります。自分が達成できそうな内容であれば、条件付き年会費無料のクレジットカードを検討してもよいでしょう。

貯めたポイントの使い道を比較する

公共料金の支払いがお得なクレジットカードを選ぶ時は、還元率だけでなくポイントの使い道も比較するのがおすすめです。なぜなら、クレジットカードごとに貯めたポイントの使い道は異なるためです。

例えば有名な共通ポイントである楽天ポイント・Pontaポイント・dポイント・PayPayポイントなどは、多彩な店やサービスで使えて便利でしょう。

またクレジットカード独自のポイントであっても、キャッシュバック・ギフト券・共通ポイント移行など便利な使い道はいくつもあります。興味のあるクレジットカードが見つかったら、貯めたポイントにはどのような使い道があるのか確認してから申し込みましょう。

| クレジットカード別|ポイント名称と主な使い道 | |||

|---|---|---|---|

| クレジットカード名 | 券面画像 | 貯まるポイント | 主な使い道 |

| リクルートカード |  | リクルートポイント | Pontaポイント・dポイントへ交換 じゃらん・ホットペッパー等で利用 |

| 三井住友カード ゴールド(NL) |  | Vポイント | キャッシュバック・Amazon支払い・投資信託購入など |

| エポスゴールドカード |  | エポスポイント | マルイ・モディで利用 JAL/ANAマイル交換・ギフト券交換など |

| PayPayカード ゴールド |  | PayPayポイント | PayPay残高支払いに充当 Yahoo!ショッピング・LOHACO等で利用 |

| PayPayカード |  | PayPayポイント | PayPay残高支払いに充当 Yahoo!ショッピング・LOHACO等で利用 |

| JCBカードW |  | Oki Dokiポイント | Amazonやスタバで利用 JCBギフトカード・マイル交換も可 |

| dカード |  | dポイント | ローソン・マクドナルド・Amazonで利用 JALマイル交換も可 |

| dカード GOLD |  | dポイント | ドコモ料金充当・旅行特典 ローソン・マクドナルド・Amazonで利用 JALマイル交換も可 |

| au PAY ゴールドカード |  | Pontaポイント | ローソン・じゃらん・au PAY残高充当など |

| ローソンPontaプラス |  | Pontaポイント | ローソン・ホットペッパーなどで利用 dポイントへ交換可 |

| P-oneカード |  | キャッシュバック | 利用額から自動1%割引(ポイントではなく値引き) |

| イオンカードセレクト |  | WAON POINT | イオン系列店やミニストップで利用 電子マネーWAONにチャージも可 |

公共料金はクレジットカード払いがお得!ポイント還元率を比較して選ぼう

当記事では、公共料金の支払いがお得になるクレジットカードを還元率が高いランキングで紹介し、さらにクレカの選び方や基礎知識も解説しました。当記事で紹介した公共料金の支払いがお得なクレジットカードをおさらいすると、次のとおりです。

| 公共料金の支払いにおすすめのクレジットカードをおさらい | ||

|---|---|---|

| カード名 | こんな人におすすめ | 詳細リンク |

| リクルートカード | いつでも1.2%の還元を受けたい人 | 紹介箇所へ戻る |

| 三井住友カード ゴールド(NL) | 年間100万円以上の支払いでボーナスポイントを獲得したい人 | 紹介箇所へ戻る |

| エポスゴールドカード | 年間100万円以上の利用で実質1.5%の還元率でポイントを貯めたい人 | 紹介箇所へ戻る |

| PayPayカード ゴールド | PayPay残高へのチャージや支払いで最大2%の高還元を狙いたい人 | 紹介箇所へ戻る |

| PayPayカード | PayPayステップ達成で最大1.5%還元を受けたい人 | 紹介箇所へ戻る |

| JCBカードW | 大手電力会社などの支払いで1.0%還元を受けたい人 | 紹介箇所へ戻る |

| dカード | 一部の対象公共料金で2%還元を受けたい人 | 紹介箇所へ戻る |

| dカード GOLD | ドコモで最大10%還元を狙いたい人 | 紹介箇所へ戻る |

| au PAY ゴールドカード | au・UQ mobile料金で最大10%還元を受けたい人 | 紹介箇所へ戻る |

| ローソンPontaプラス | ローソンやPonta加盟店の利用もお得にしたい人 | 紹介箇所へ戻る |

| P-oneカード | ポイントではなく自動キャッシュバックで還元を受けたい人 | 紹介箇所へ戻る |

| イオンカードセレクト | イオングループの買い物や公共料金支払いをまとめたい人 | 紹介箇所へ戻る |

- 還元率は交換商品により異なります。

このように公共料金の支払いがお得になるクレジットカードはたくさんあります。各クレジットカードの違いや特徴を比較し、自分にぴったりのクレカを選びましょう。

よくある質問

以下、公共料金のクレジットカード支払いについてよくある質問に回答します。

セブン-イレブンなどコンビニで公共料金をクレジットカード払いできる?

セブン-イレブンなどのコンビニで振込用紙を使って公共料金を支払う場合、原則としてクレジットカード払いは利用できません。振込用紙は基本的に現金を使った支払いとなるため、事前に準備しておくかコンビニATMで引き出してから支払いましょう。

公共料金をクレジットカード払いにする場合は、コンビニではなく電気会社やガス会社などで直接手続きをする必要があります。手続きの方法はクレジットカード払いへの変更方法の項目で解説しているので、そちらをご覧ください。

楽天カードで公共料金を支払える?

クレジットカード払いに対応している公共料金であれば、楽天カードを使って支払えます。ただし楽天カードは公共料金の支払いでポイント還元率が0.2%まで下がるため注意が必要です。

楽天カードのポイント還元率が下がる公共料金の例は、公式サイトで確認できます。

公共料金をクレジットカードで支払いたいなら、当記事で紹介したお得なクレカを使うのがおすすめです。

クレカの有効期限切れ後に公共料金の変更手続きは必要?

クレジットカードには有効期限があり、期限を迎える際に新しいカードに変更することを「更新」と呼びます。クレカを更新してもカード番号は変わりませんが、有効期限が変わるので、公共料金によっては手続きが必要な場合があります。

なお一部のクレジットカードや公共料金は、クレカの更新後も手続き不要で継続して支払いできる場合があります。自分が契約中のクレジットカードや公共料金は更新後の手続きが必要かどうか、確認してみましょう。

公共料金は家族名義のクレカで支払える?

公共料金は家族名義のクレカを使っても支払い可能です。例えば大阪ガスの公式サイトには、次のように契約者以外の名義のクレジットカードも使える旨が明記されています。

Q. クレジットカードとガス契約の名義が違っていても、ガス料金の支払いの申込みはできますか?

A.はい、クレジットカード払いの場合、クレジットの名義は問いませんのでガス名義と違っていてもお申込みいただけます。

引用:大阪ガス公式サイト

ただし事業者によっては対応が異なる可能性があるので、自分が契約している公共料金の場合はどうか事前に確認しておきましょう。

公共料金の支払いに使うクレジットカードは変更できる?

公共料金の支払いに登録しているクレジットカードは、あとから別のカードに変更することが可能です。変更の手続きは、各公共料金の公式サイトやマイページからオンラインで行えるケースが多く、支払い方法の項目から新しいカード情報を登録すれば完了します。

カード会社を変更すると、次回請求分から新カードの反映になる場合や、手続きが反映されるまでに時間がかかる場合もあります。支払いが二重にならないよう、変更完了のタイミングを必ず確認しましょう。

また、電気・ガス・水道・通信費など、契約している企業ごとに手続きが必要な点にも注意が必要です。複数の公共料金を同じカードで支払っている場合は、ひとつずつ変更しておくと安心です。

当ページ利用上のご注意

当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。