「楽天ゴールドカードと三井住友カード ゴールド(NL)はどっちがおすすめ?」「自分に合うクレジットカードはどっち?」とお悩みではありませんか。

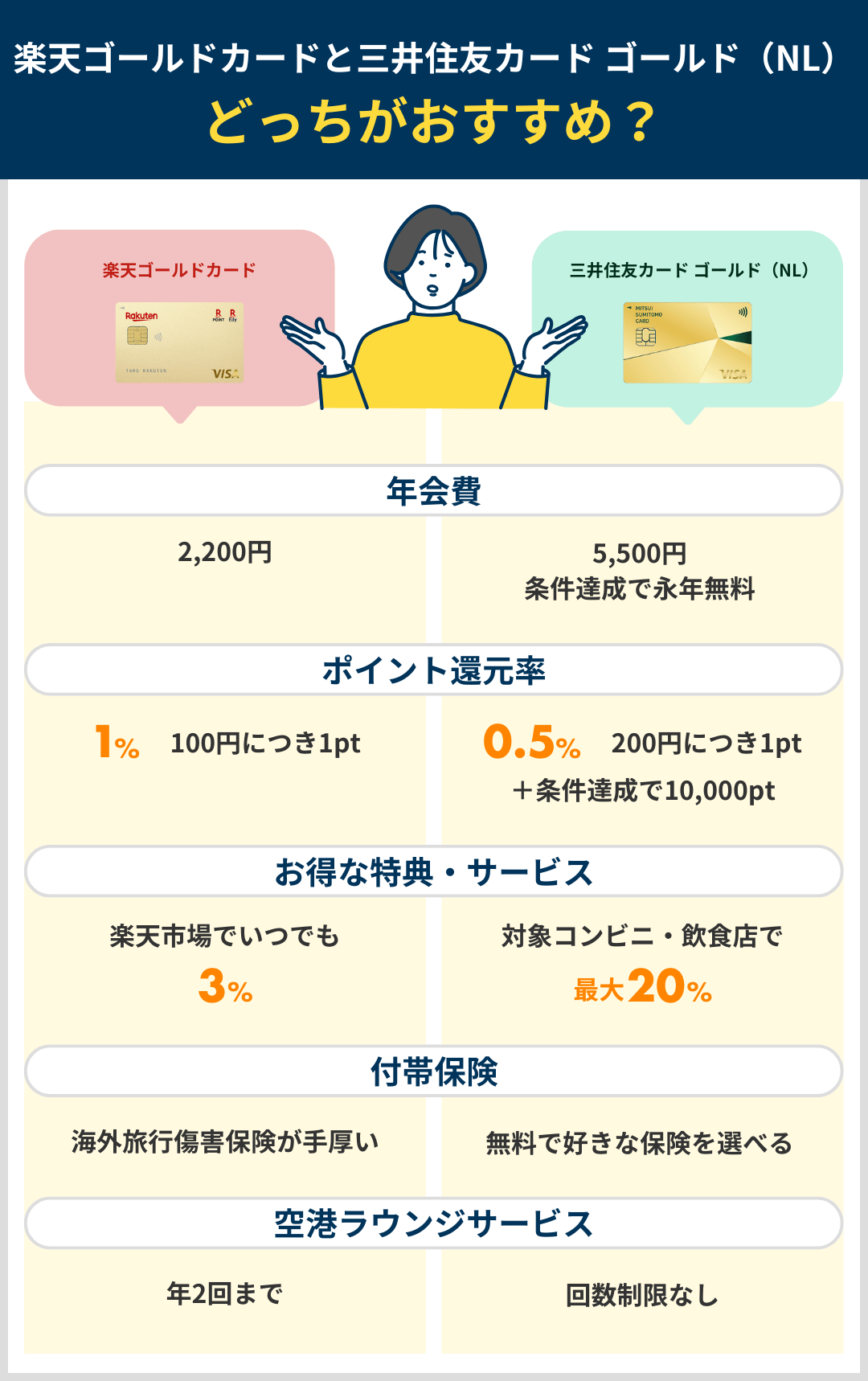

この記事では、楽天ゴールドカードと三井住友カード ゴールド(NL)を比較し、どっちがおすすめなのか違いや共通点を解説します。年会費やポイント還元率、付帯保険やデザインなどを徹底比較します。

- 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

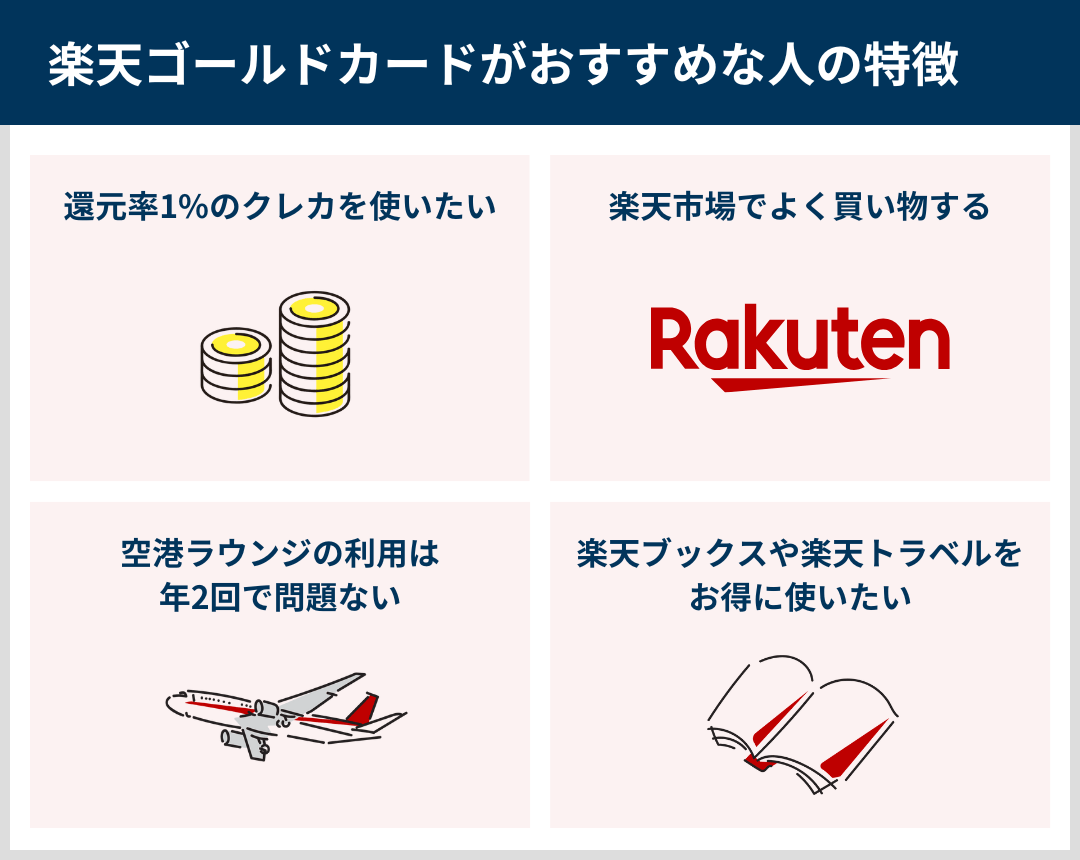

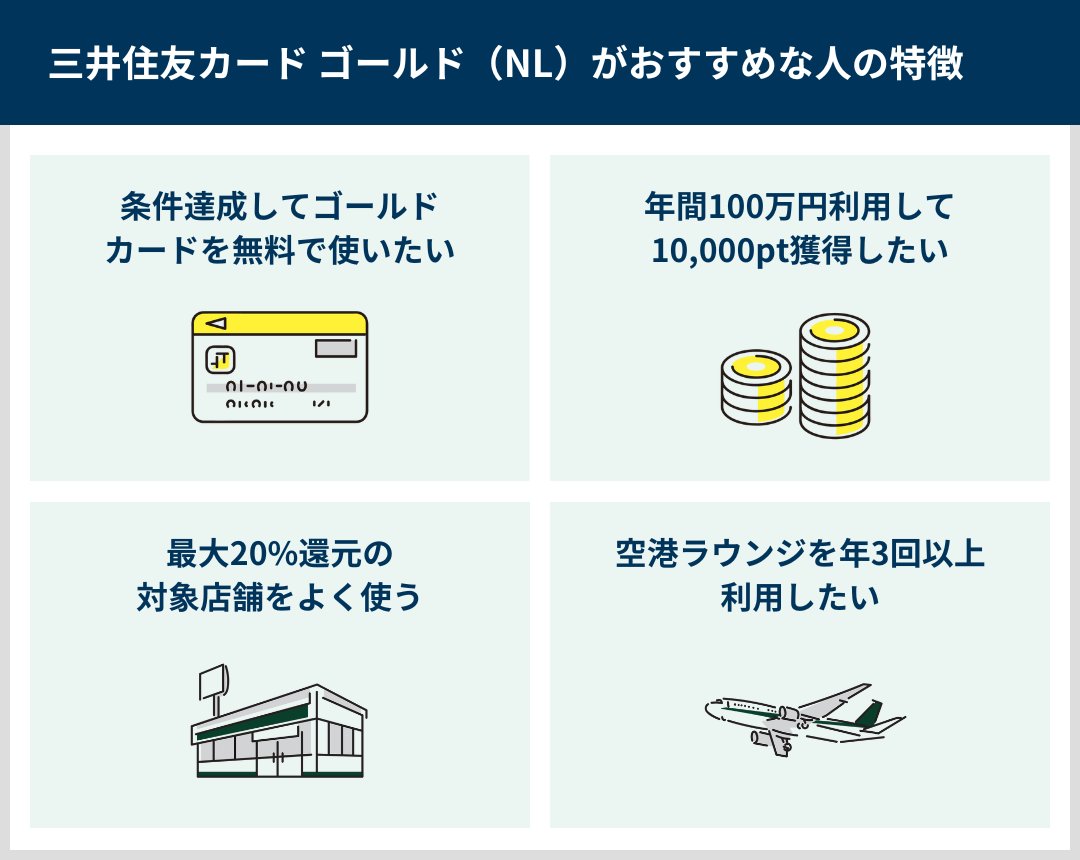

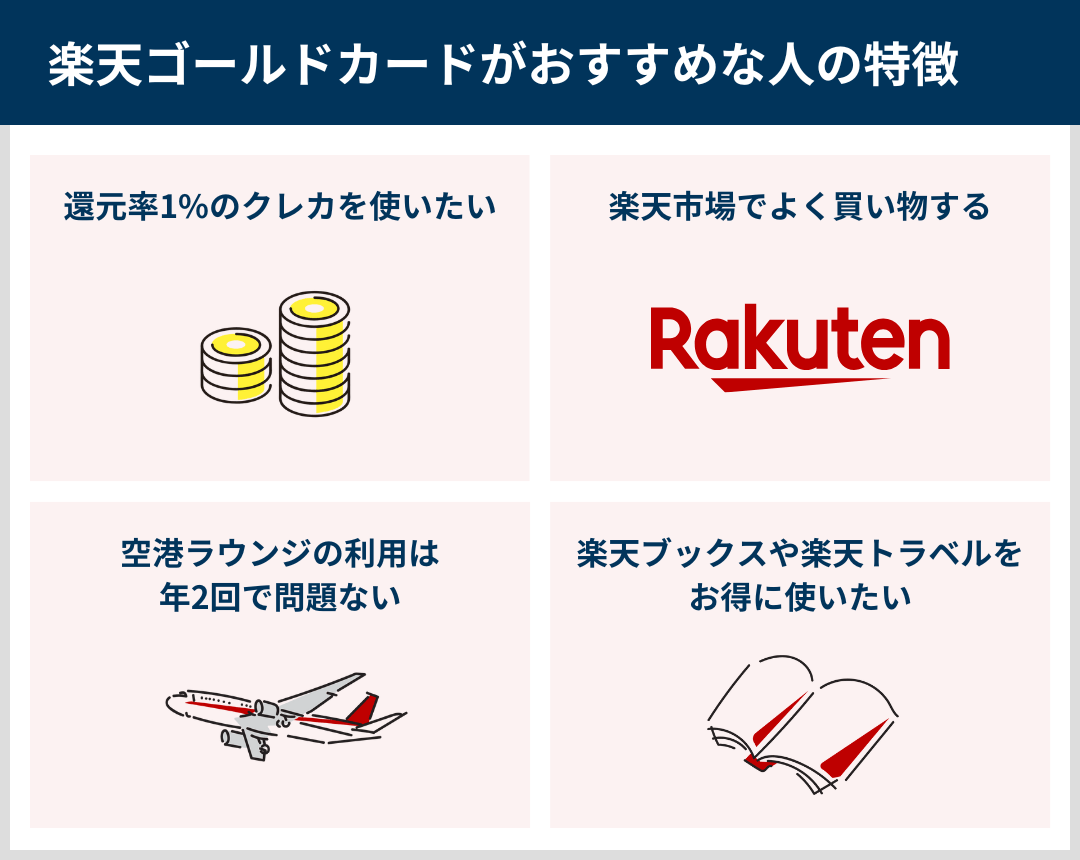

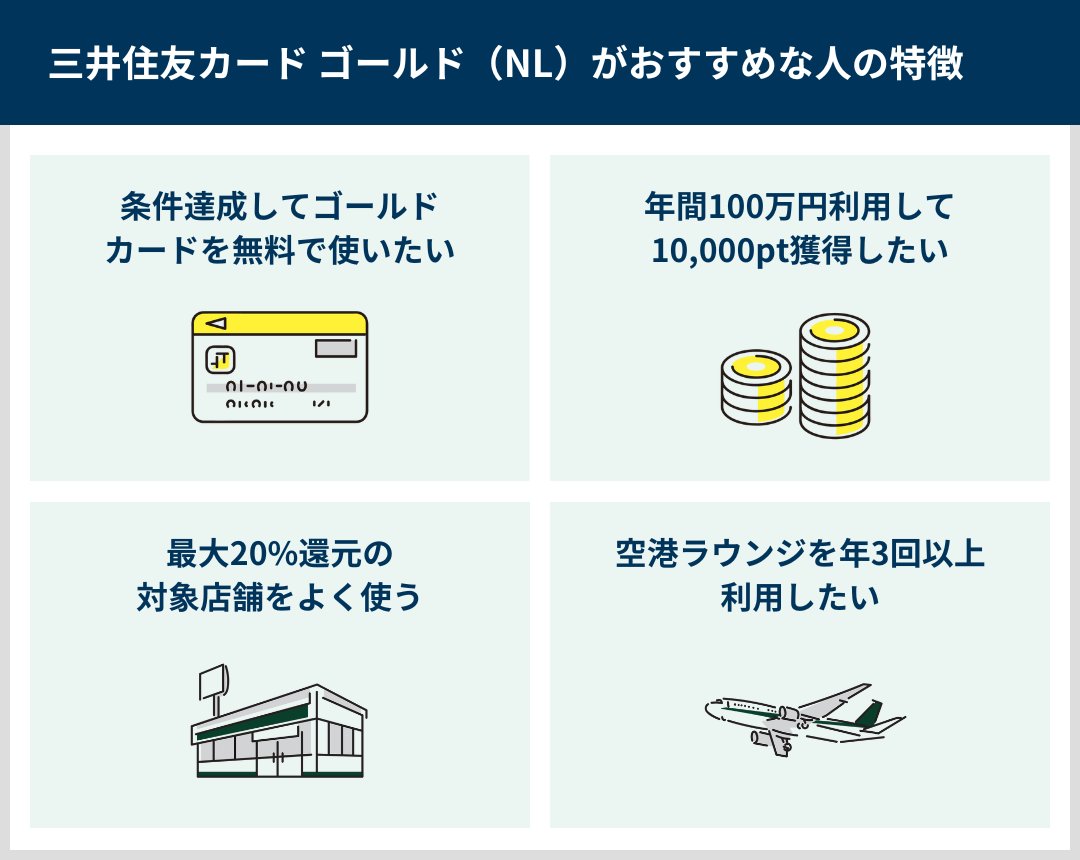

2枚のカードを比較してわかった、それぞれのクレジットカードがおすすめな人の特徴は、次のとおりです。

楽天ゴールドカードと三井住友カード ゴールド(NL)の詳細な比較は本文中で実施しています。楽天ゴールドカードと三井住友カード ゴールド(NL)のどっちが自分に合うか知りたい人は、この記事を参考にしてください。今すぐ申し込みたい方は以下をご確認ください。

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

どっちがおすすめ?楽天ゴールドカードと三井住友カード ゴールド(NL)の違いを徹底比較

ここでは、次の各項目で楽天ゴールドカードと三井住友カード ゴールド(NL)の違いを比較し、どっちがおすすめなのか解説します。

楽天ゴールドカードと三井住友カード ゴールド(NL)の違いを比較

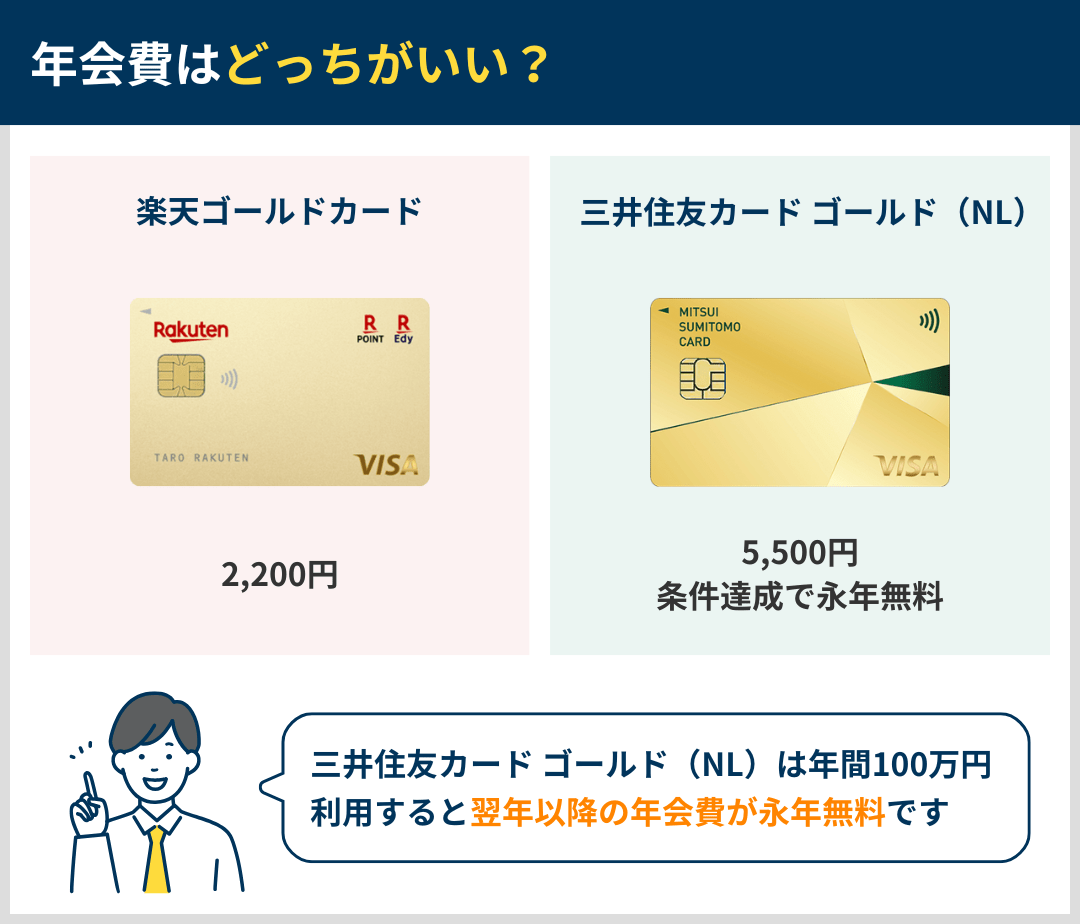

【年会費】三井住友カード ゴールド(NL)は条件達成で永年無料!楽天ゴールドカードは2,200円

| 楽天ゴールドカードと三井住友カード ゴールド(NL)の年会費を比較 | ||

|---|---|---|

| クレジットカード名 | 年会費の違い | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

- ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、年会費に違いがあります。

楽天ゴールドカードの年会費は2,200円(税込)です。年会費を無料にする特典などはないため、毎年必ず2,200円(税込)がかかります。

一方、三井住友カード ゴールド(NL)の年会費は5,500円(税込)です。しかし三井住友カード ゴールド(NL)には、条件を達成すると年会費を永年無料がになる特典がある点が大きな特徴。

三井住友カード ゴールド(NL)の年会費を永年無料にしたいなら、以下の方法で実現できます。

三井住友カード ゴールド(NL)の年会費を永年無料にする方法

- 三井住友カード ゴールド(NL)に入会し、年間で合計100万円以上を支払う

上記を達成すれば、三井住友カード ゴールド(NL)の特典とサービスはそのままに、年会費永年無料でカードを使い続けられます。

【ポイント還元率】楽天ゴールドカードは基本1%還元!三井住友カード ゴールド(NL)は年間100万円利用時点で1.5%還元

| 楽天ゴールドカードと三井住友カード ゴールド(NL)のポイント還元率を比較 | ||

|---|---|---|

| クレジットカード名 | ポイント還元率の違い | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

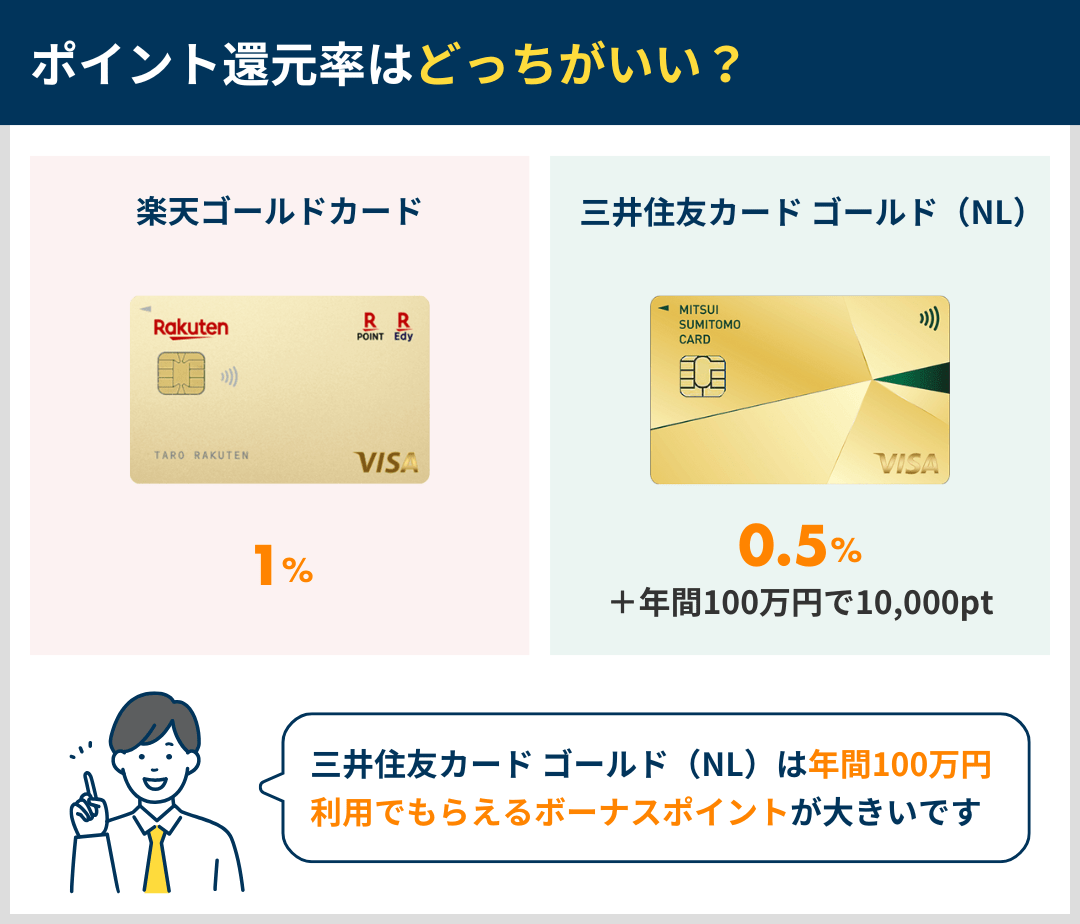

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、ポイント還元率に違いがあります。

三井住友カード ゴールド(NL)のポイント還元率は0.5%である一方、楽天ゴールドカードの基本ポイント還元率は1%です。つまり基本ポイント還元率は、楽天ゴールドカードのほうが2倍高いことがわかります。

しかし三井住友カード ゴールド(NL)には、非常に魅力的でインパクトのあるボーナスポイント制度があります。ボーナス制度を考慮すると、一概に楽天ゴールドカードのほうが還元率が高いとは言い切れません。

三井住友カード ゴールド(NL)は年間100万円利用で10,000ボーナスポイントもらえる

三井住友カード ゴールド(NL)のポイント制度で注目すべきは、年間100万円を利用すると10,000ボーナスポイントがもらえる特典です。

年間100万円支払い時点のポイント還元率は実質1.5%

三井住友カード ゴールド(NL)で年間100万円を支払うと、10,000ptのボーナスを獲得できます。100万円利用に対する通常ポイントは5,000ptのため、合計15,000ptを獲得可能。つまり100万円支払い時点では、ポイント還元率が実質1.5%という計算になります。

ボーナスの10,000ポイントは、クレジットカードの継続特典として付与されます。付与前にカードを解約した場合、ボーナスポイントは獲得できないため注意しましょう。

なおボーナスポイントは1回きりではなく、年間100万円を毎年達成すれば毎年ボーナスポイントをもらえます。クレジットカードで年間100万円以上を支払う人なら、いつでもお得に利用できます。

楽天ゴールドカードは一部の公共料金・保険料などで還元率が下がる

基本ポイント還元率が1%と高く万能に思える楽天ゴールドカード。しかし公共料金や保険料など、一部の支払いではポイント還元率が下がるデメリットに注意が必要です。

楽天ゴールドカードのポイント還元率が下がる支払いの例は、次のとおりです。

| 楽天カードのポイント還元率が下がる支払い例 | ||

|---|---|---|

| 還元率 | カテゴリ | 対象加盟店例 |

| 0.2% | 電気代 | 東京電力エナジーパートナー、関西電力、中部電力、ほか |

| ガス代 | 東京ガス、大阪ガス、東邦ガス、ほか | |

| 水道代 | 東京都水道局、大阪市水道局、名古屋市上下水道局、ほか | |

| 税金 | 自動車税、住民税、法人税、ほか | |

| 0.5% | 保険料 | 生命保険、損害保険、医療保険、ほか |

| 通信料金 | ドコモ、au、ソフトバンク、ほか | |

上記の支払いがある人は、楽天ゴールドカードを使うと還元率が下がる点も考慮し、2枚のカードを比較しましょう。

【お得な特典・サービス】三井住友カード ゴールド(NL)は対象コンビニ・飲食店で最大20%還元!楽天ゴールドカードは楽天市場で最大17.5%還元

| 楽天ゴールドカードと三井住友カード ゴールド(NL)のお得な特典・サービスを比較 | ||

|---|---|---|

| クレジットカード名 | お得な特典・サービスの違い | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

- 特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。

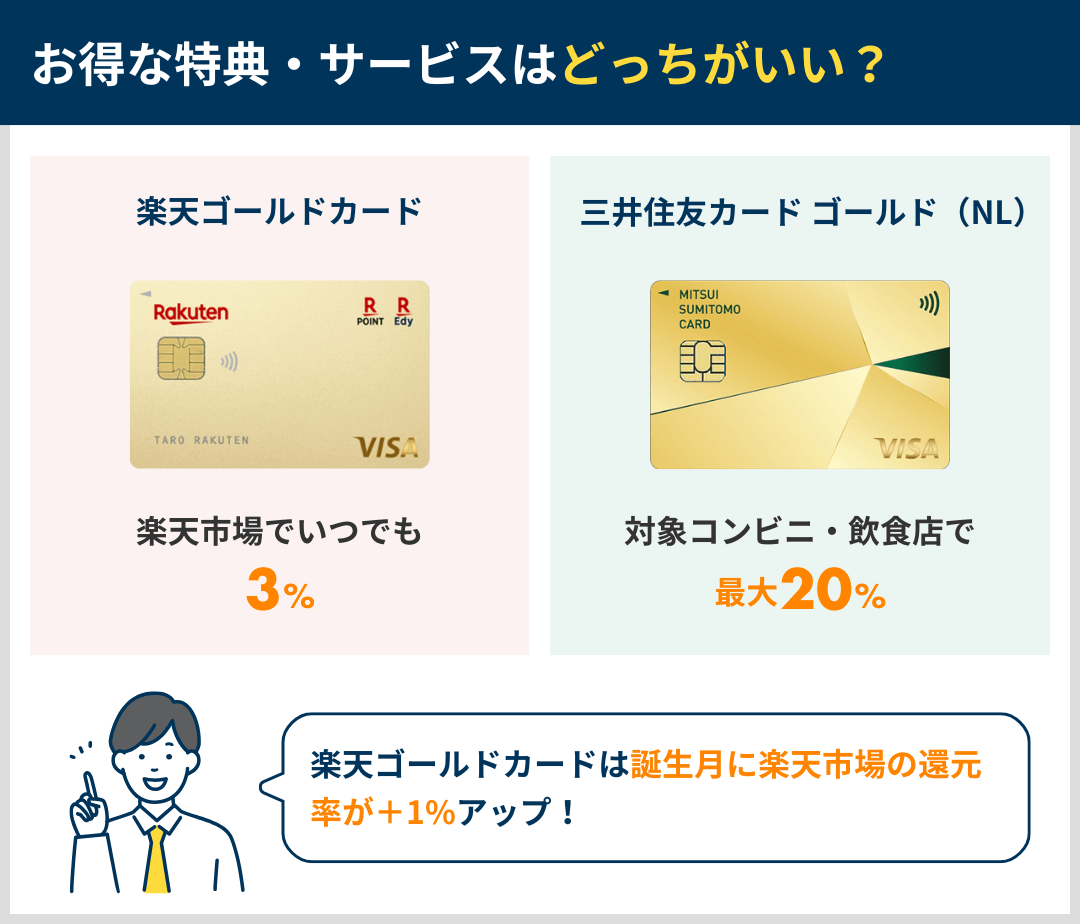

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、お得な特典・サービスに違いがあります。ここでは、楽天ゴールドカードと三井住友カード ゴールド(NL)のお得な特典・サービスを比較します。

楽天ゴールドカードは楽天市場など楽天グループサービスの利用がお得

楽天ゴールドカードは、楽天市場をはじめとする楽天グループサービスの利用がお得になるクレジットカード。楽天市場での買い物にはいつでも3%のポイントが還元され、さらにSPU(※)の各種条件を達成すると最大17.5%が還元されます。

- SPU(スーパーポイントアッププログラム)とは、条件達成状況に応じて楽天市場でのポイント還元率がアップするお得なプログラムです。

また楽天ゴールドカードの場合、一般カードでは利用できない次の限定特典も使えます。

| 楽天ゴールドカードのポイントアップ特典 | |

|---|---|

| 対象サービス | 特典概要 |

| 楽天市場 楽天ブックス | 誕生月に楽天ゴールドカードで支払うとポイント還元率が+1%アップ |

| 楽天証券 | 楽天ゴールドカードを使って投信積立クレジット決済をするとポイント還元率が0.75%にアップ(一般ランクの楽天カードは0.5%) |

| 楽天トラベル | 予約時に楽天ゴールドカードを使って事前決済するとポイント還元率が3%にアップ(一般ランクの楽天カードは2.5%) |

このように楽天ゴールドカードは、一般ランクの楽天カードと比較して優遇されている特徴があります。

三井住友カード ゴールド(NL)は対象コンビニ・飲食店で最大20%還元

三井住友カード ゴールド(NL)は、対象コンビニ・飲食店で最大20%相当のポイントが還元(※)されるお得なクレジットカード。

対象コンビニはセブン‐イレブンやローソンなど、対象飲食店はマクドナルドやサイゼリヤなど、多くの人に愛される店がたくさん。還元率アップの対象店舗をよく使う人なら、三井住友カード ゴールド(NL)はぜひ持っておきたいクレジットカードです。

最大20%が還元される対象店舗例は、次のとおりです。

| 最大20%還元サービスの対象店舗例 | |

|---|---|

| カテゴリ | 対象店舗の例 |

| コンビニ | セブン‐イレブン |

| ローソン | |

| ミニストップ | |

| ファストフード | マクドナルド |

| モスバーガー | |

| ケンタッキーフライドチキン | |

| 吉野家 | |

| ファミレス | サイゼリヤ |

| ガスト | |

| バーミヤン | |

| ジョナサン | |

| ココス | |

| カフェ | ドトールコーヒーショップ |

| エクセルシオール カフェ | |

- 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

なお最大20%の還元率を実現するには、所定の条件を達成する必要があります。各種条件の詳細は公式サイトをご覧ください。

簡単に達成できておすすめなのは、対象店舗でスマホのタッチ決済をすると最大7%が還元(※)されるという条件です。コンビニやマクドナルドなどの対象店舗でスマホのタッチ決済を使って支払うだけで、最大7%相当が還元されるため、簡単かつお得です。

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

ほかにも三井住友カード ゴールド(NL)には、SBI証券で積立投資をすると最大1.0%還元サービスをはじめ、お得な特典がたくさんあります。

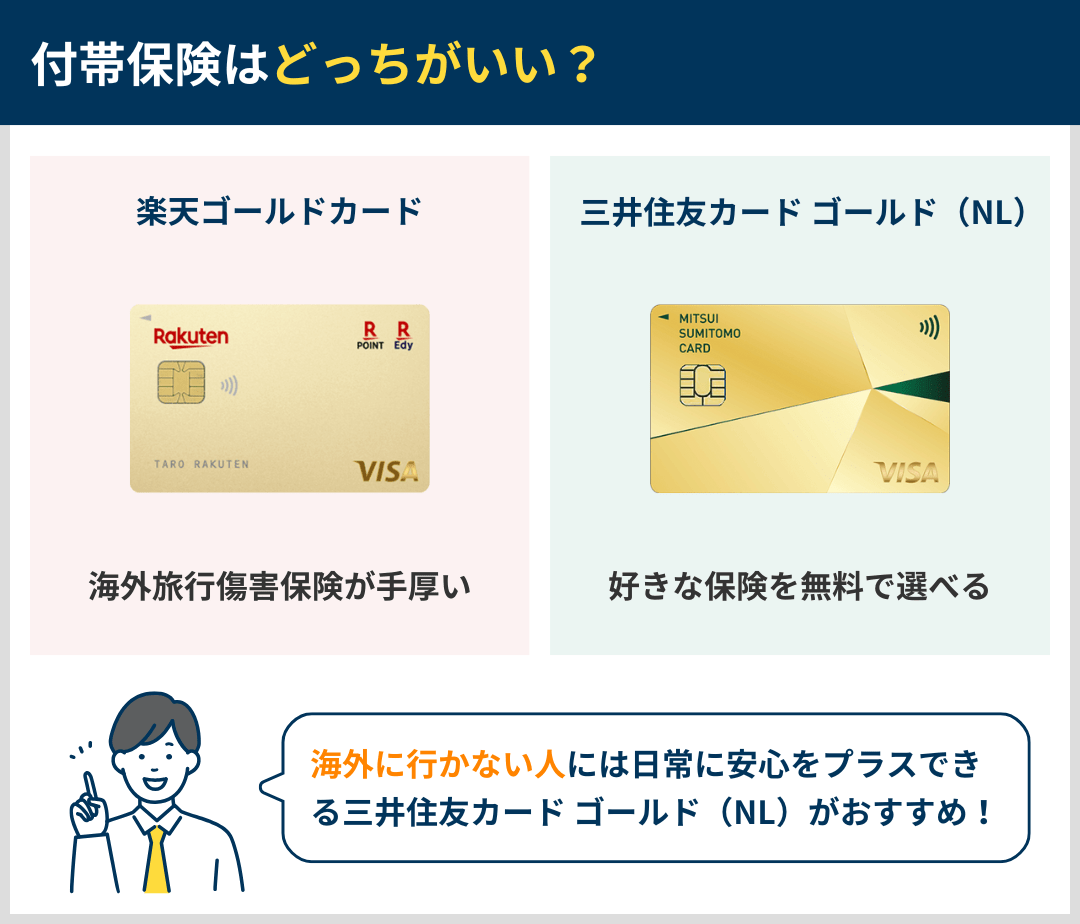

【付帯保険】楽天ゴールドカードは最高3,000万円の海外旅行傷害保険付き!三井住友カード ゴールド(NL)の保険は自分で選べる

| 楽天ゴールドカードと三井住友カード ゴールド(NL)の付帯保険を比較 | ||

|---|---|---|

| クレジットカード名 | 付帯保険の違い | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、付帯保険に大きな違いがあります。ここでは楽天ゴールドカードと三井住友カード ゴールド(NL)の付帯保険の違いを比較します。

海外旅行傷害保険は楽天ゴールドカードのほうが手厚い!三井住友カード ゴールド(NL)には国内旅行傷害保険とショッピング保険も付帯

2枚のクレカを比較すると、海外旅行傷害保険の項目別の補償金額は、楽天ゴールドカードのほうが手厚くなっています。海外旅行傷害保険を重視する人は楽天ゴールドカードを選ぶとよいでしょう。

一方の三井住友カード ゴールド(NL)には、海外旅行傷害保険に加えて国内旅行傷害保険とショッピング保険も付帯しています。国内旅行傷害保険とショッピング保険も利用したい人は、三井住友カード ゴールド(NL)を選ぶとよいでしょう。

楽天ゴールドカードと三井住友カード ゴールド(NL)の付帯保険の概要を比較すると、次のとおりです。

| 海外旅行傷害保険の違いを比較 | ||

|---|---|---|

| 項目 | 楽天ゴールドカード | 三井住友カード ゴールド(NL) |

| 傷害死亡・後遺障害 | 最高2,000万円 | |

| 傷害治療費用 | 最高200万円 | 最高100万円 |

| 疾病治療費用 | 最高200万円 | 最高100万円 |

| 賠償責任 | 最高3,000万円 | 最高2,500万円 |

| 携行品損害 | 最高20万円 (自己負担額3,000円) | |

| 救援車費用 | 最高200万円 | 最高150万円 |

| 国内旅行傷害保険の違いを比較 | ||

|---|---|---|

| 項目 | 楽天ゴールドカード | 三井住友カード ゴールド(NL) |

| 傷害死亡・後遺障害 | 付帯なし | 最高2,000万円 |

| ショッピング保険の違いを比較 | ||

|---|---|---|

| 項目 | 楽天ゴールドカード | 三井住友カード ゴールド(NL) |

| 限度額 | 付帯なし | 最高300万円 |

| 対象となる利用 | 海外・国内 | |

| 自己負担額 | 1事故につき3,000円 | |

| 対象期間 | 購入日および購入日翌日から200日間 | |

三井住友カード ゴールド(NL)の旅行傷害保険は別の保険に無料で切り替え可能

楽天ゴールドカードにはない三井住友カード ゴールド(NL)ならではの特徴として、旅行傷害保険を別の保険に無料で切り替えられる点があります。

保険の選択肢にはスマホの画面割れに対する保険や個人賠償責任保険などがあり、日常生活に安心をプラスしてくれます。旅行傷害保険が必要ない人は、別の保険に切り替えられて無駄がない点が三井住友カード ゴールド(NL)のメリット。

三井住友カード ゴールド(NL)の選べる保険プランの例は、次のとおりです。

| 三井住友カード(NL)の選べる保険プランの例 | |

|---|---|

| プラン名 | 保険名称 |

| 旅行安心プラン | 海外・国内旅行傷害保険 |

| スマホ安心プラン | 動産総合保険 |

| 弁護士安心プラン | 弁護士保険 |

| ゴルフ安心プラン | ゴルファー保険 |

| 日常生活安心プラン | 個人賠償責任保険 |

| ケガ安心プラン | 入院保険(交通事故限定) |

| 持ち物安心プラン | 携行品損害保険 |

上記の保険を利用したい人は、三井住友カード ゴールド(NL)を選びましょう。

【キャンペーン】どっちも数千円から数万円相当がお得になる入会特典あり

【楽天ゴールドカード】

2026年2月最新!キャンペーン情報

- 新規入会&3回利用で5,000ポイントプレゼント

- 【JCBブランド選択で】新規入会&3回利用で8,000ポイント(キャンペーン期間:~2026年2月16日)

- キャッシング枠をご希望で最大1,000ポイント

- 「自動でリボ払い」登録&利用で最大5,000ポイント

- 詳細は楽天ゴールドカードの公式サイトをご確認ください。

2026年2月最新!キャンペーン情報

- 新規入会で初年度年会費無料(2026年1月7日~2026年4月30日)

- 新規入会&スマホのタッチ決済1回以上ご利用でVポイントPayギフト7,000円分プレゼント(キャンペーン期間:2026年1月7日~)

- スマホのタッチ決済ご利用キャンペーン!新規入会でスマホのタッチ決済利用金額×20%最大4,000円分プレゼント(キャンペーン期間:2026年1月7日~2026年3月1日)

- SBI証券口座開設&クレカ積立などで最大16,600円相当Vポイントプレゼント(口座開設期間:2024年7月1日~)

- 【学生限定】新規入会で1,000円分VポイントPayギフトプレゼント!(申し込み期間:2024年4月22日~)

- 【ハローキティデザイン】入会+1ヵ月までに、3万円以上(税込)のご利用で、もれなくハローキティ コラボポーチをプレゼント(キャンペーン期間:2026年1月26~2026年4月30日)

- 詳細は三井住友カード ゴールド(NL)の公式サイトをご確認ください。

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、内容や条件は違うもののどっちも数千円から数万円相当がお得になる新規入会特典が用意されています。

楽天ゴールドカードと三井住友カード ゴールド(NL)の違いを確認してどっちが自分に合うか選んだら、キャンペーンを利用してお得に申し込みましょう。

申し込みはこちら

楽天ゴールドカード

2,200円(税込)と安めの年会費で使えるゴールドカード。楽天市場や楽天ブックス、楽天証券や楽天トラベルなどで優遇されるお得なゴールドカードです。

三井住友カード ゴールド(NL)

年間100万円以上利用すると、翌年以降の年会費が永年無料になるゴールドカード(※)。年間100万円達成で10,000ボーナスポイントもらえたり、対象コンビニ・飲食店で最大20%還元されるなど、お得が満載です。

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

楽天ゴールドカードと三井住友カード ゴールド(NL)の共通点

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、両方のクレジットカードに共通する機能・サービスもあります。ここでは、次の各項目で楽天ゴールドカードと三井住友カード ゴールド(NL)の共通点を解説します。

楽天ゴールドカードと三井住友カード ゴールド(NL)の共通点

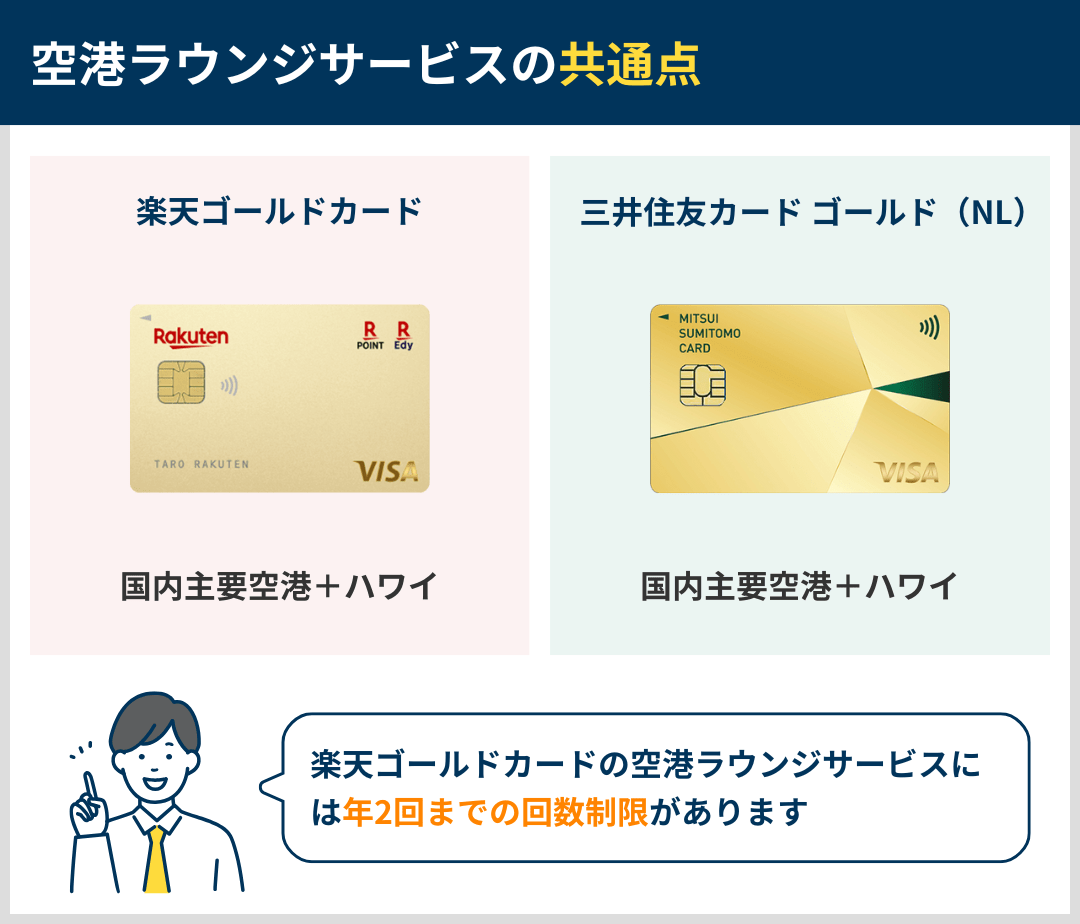

【空港ラウンジサービス】どっちも国内主要空港とハワイで利用可能!ただし楽天ゴールドカードは年2回の制限あり

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、どっちも共通して空港ラウンジ無料サービスが付帯しています。どっちのクレジットカードでも、国内主要空港に加えてハワイの空港ラウンジを無料で利用可能です。

空港ラウンジ無料サービスとは?

空港ラウンジ無料サービスは、ゴールドカード以上のクレジットカードに付帯していることが多い特典。日本全国の主要空港とハワイの空港内に設置された特別なラウンジを無料で利用できます。ラウンジでは無料のソフトドリンクが提供され、フライトまでの待ち時間を落ち着いた空間でゆったりと過ごせます。

ただし楽天ゴールドカードと三井住友カード ゴールド(NL)の空港ラウンジサービスには、利用回数に違いがあります。両クレジットカードの違いを比較すると、次のとおりです。

| 楽天ゴールドカードと三井住友カード ゴールド(NL)の空港ラウンジサービスを比較 | ||

|---|---|---|

| クレジットカード名 | 空港ラウンジサービスの違い | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

もし年に2回以上空港ラウンジを利用したいなら、回数制限のない三井住友カード ゴールド(NL)を選ぶのがおすすめです。

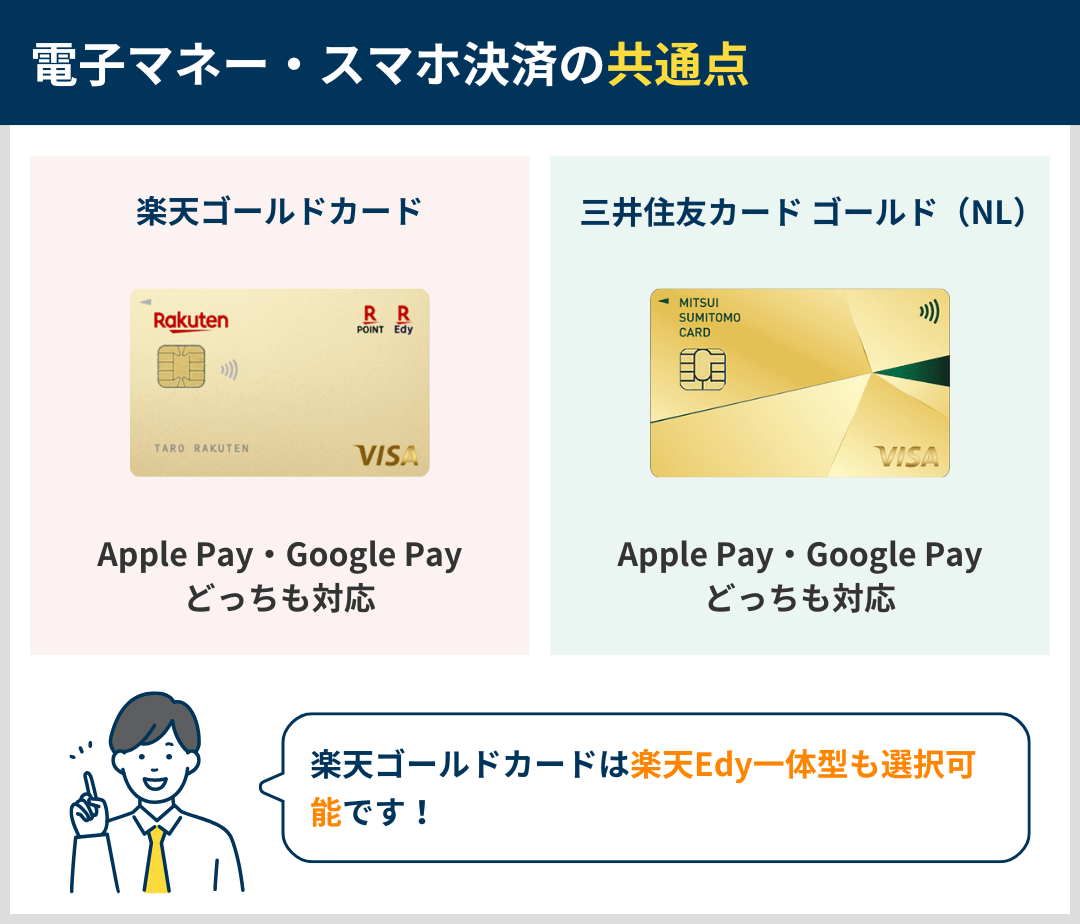

【電子マネー・スマホ決済】どっちもApple PayとGoogle Payに対応!ただし楽天Edyなどには違いあり

楽天ゴールドカードと三井住友カード ゴールド(NL)の電子マネー・スマホ決済を比較すると、どっちもApple PayとGoogle Pay(Googleウォレット)に対応している点が共通です。

電子マネー対応店舗ならスマホやスマートウォッチだけでも買い物を終えられるので、日々の支払いがより快適になるでしょう。

ただしその他の電子マネー対応状況には違いがあるため、以下で比較しましょう。

| 楽天ゴールドカードと三井住友カード ゴールド(NL)の電子マネー・スマホ決済を比較 | ||

|---|---|---|

| クレジットカード名 | 電子マネー・スマホ決済の違い | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

【ETCカード年会費】どっちも無料で利用可能!ただし三井住友カード ゴールド(NL)は年1回利用が条件

楽天ゴールドカードと三井住友カード ゴールド(NL)のETCカードを比較すると、どっちも無料で利用できる点が共通しています。ただし一部に違いもあります。

楽天ゴールドカードのETCカードは無条件に無料である一方、三井住友カード ゴールド(NL)のETCカードは年1回以上の利用が無料で使い続けるための条件です。

三井住友カード ゴールド(NL)のETCカードは、年に1度も使わないと翌年にETCカード年会費として550円(税込)がかかるため、その点は覚えておきましょう。

| 楽天ゴールドカードと三井住友カード ゴールド(NL)のETCカード年会費を比較 | ||

|---|---|---|

| クレジットカード名 | ETCカード年会費の違い | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

どっちが自分に合う?おすすめの人を解説

| 基本情報の違いを比較 | ||

|---|---|---|

| カード名 | 楽天ゴールドカード | 三井住友カード ゴールド(NL) |

| 券面デザイン |  |  |

| 国際ブランド | Visa/Mastercard®/JCB | Visa/Mastercard® |

| 年会費 | 2,200円 | 5,500円 ※年100万円利用で翌年以降は永年無料(※) |

| 家族カード年会費 | 550円 | 永年無料 |

| ETCカード年会費 | 無料 | 550円 ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 利用可能枠 | 〜200万円 | 〜200万円 |

| ポイント還元率 | 1% | 0.5% |

| マイル還元率 | ANAマイル:0.5% JALマイル:0.5% | ANAマイル:0.3% JALマイル:- |

| 海外旅行傷害保険 | 最高3,000万円(利用付帯) | 最高2,500万円(利用付帯) |

| 国内旅行傷害保険 | なし | 最高2,000万円(利用付帯) |

| その他の付帯保険 | – | ショッピング保険 |

| 申し込み対象・入会条件 | 20歳以上 | 満18歳以上(高校生を除く)で本人に安定継続収入がある人 |

- 出典:楽天ゴールドカード公式サイト

- 出典:三井住友カード ゴールド(NL)公式サイト

- 上記の情報は2026年2月の情報です。

- 年100万円利用で翌年以降は永年無料

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

ここでは、楽天ゴールドカードと三井住友カード ゴールド(NL)を比較してわかった、それぞれのクレジットカードがおすすめな人の特徴を解説します。どっちが自分に合うか判断する際の参考にしてください。

楽天ゴールドカードがおすすめの人

楽天ゴールドカードがおすすめの人は、次のとおりです。

楽天ゴールドカードがおすすめの人

- 基本ポイント還元率が1%と高いクレジットカードを使いたい

- 楽天市場でよく買い物をする

- 空港ラウンジの利用回数は年2回までで問題ない

- 楽天ブックスや楽天トラベルをお得に使いたい

楽天ゴールドカードは、楽天市場をはじめとする楽天グループサービスの利用がお得になるクレジットカード。楽天市場でいつでも3%のポイントが還元され、SPUの各種条件を達成すると最大17.5%が還元されます。

また楽天ゴールドカード限定の特典として、誕生月には楽天市場と楽天ブックスでポイント還元率が1%アップするサービスもあります。さらに楽天トラベルでの予約時に事前決済すると、ポイント還元率が0.5%アップする点もおすすめです。

ただし楽天ゴールドカードは、空港ラウンジ無料サービスを年2回までしか利用できない点がデメリット。比較対象の三井住友カード ゴールド(NL)には空港ラウンジの回数制限がないので、3回以上利用するならそちらを選びましょう。

楽天市場などをお得に利用できる

三井住友カード ゴールド(NL)がおすすめの人

三井住友カード ゴールド(NL)がおすすめの人は、次のとおりです。

三井住友カード ゴールド(NL)がおすすめの人

- 条件を達成してゴールドカードを年会費無料で使いたい

- 年間100万円を利用して10,000ボーナスポイントを獲得したい

- 最大20%還元サービスの対象店舗(セブン‐イレブンやマクドナルドなど)をよく利用する

- 空港ラウンジを年3回以上利用したい

三井住友カード ゴールド(NL)は、条件を達成すると年会費無料で利用できるゴールドカード。1度でも年間100万円以上を支払うと、翌年以降の年会費が永年無料になるため、非常にコスパのいいゴールドカードです。

三井住友カード ゴールド(NL)はボーナスポイント制度が豊富。例えば年間100万円を支払うとカード継続時に10,000ボーナスポイントを獲得できます。ボーナス獲得時点の還元率は実質1.5%になるため、ポイント還元率を重視する人にもおすすめです。

また三井住友カード ゴールド(NL)は、対象コンビニ・飲食店で最大20%が還元される点もおすすめ。対象店舗にはセブン‐イレブンやローソン、マクドナルドやサイゼリヤなどがあり、これらの店舗をよく利用する人は非常にお得になるでしょう。

そのほか三井住友カード ゴールド(NL)は、空港ラウンジサービスに回数制限がない点もメリット。楽天ゴールドカードは年2回までしか利用できないので、3回以上利用するならこちらを選びましょう。

条件達成で年会費が永年無料

利用者の口コミ・評判

当サイトでは、楽天ゴールドカードと三井住友カード ゴールド(NL)を実際に使っている人へアンケートをおこない、利用者の口コミ・評判を調査しました。ここでは楽天ゴールドカードと三井住友カード ゴールド(NL)の口コミ・評判を紹介します。

楽天ゴールドカードの口コミ・評判

楽天ゴールドカードの口コミ・評判は、次のとおりです。

楽天ゴールドカードの良い口コミ・評判

楽天ゴールドカードの悪い口コミ・評判

三井住友カード ゴールド(NL)の口コミ・評判

三井住友カード ゴールド(NL)の口コミ・評判を紹介します。

三井住友カード ゴールド(NL)の良い口コミ・評判

三井住友カード ゴールド(NL)の良い口コミ・評判は、次のとおりです。

三井住友カード ゴールド(NL)の悪い口コミ・評判

三井住友カード ゴールド(NL)の悪い口コミ・評判は、次のとおりです。

楽天ゴールドカードと三井住友カード ゴールド(NL)の2枚持ちもおすすめ!メリット・デメリットを解説

ここまで、楽天ゴールドカードと三井住友カード ゴールド(NL)の比較ポイントや共通点を紹介してきました。

楽天カードは「楽天市場など楽天系列でのポイント還元率が高い」、三井住友カード ゴールド(NL)は「対象のコンビニや飲食店での支払いで条件を満たすと還元率が大幅アップする」など、それぞれ強みが異なります。

そこで、使い分けだけでなく2枚持ちもおすすめです。ここでは楽天ゴールドカードと三井住友カード ゴールド(NL)を2枚持ちするメリット・デメリットを見ていきましょう。

2枚持ちのメリット

楽天ゴールドカードと三井住友カード ゴールド(NL)の2枚持ちのメリットは次の3つです。

2枚持ちのメリット

- 2つの国際ブランドを使い分けられる

- 多額の年会費をかけずにゴールドクラスの特典を得られる

- コンビニでもネット通販でも高還元を実現できる

それぞれの詳細をみていきましょう。

2つの国際ブランドを使い分けられる

楽天ゴールドカードと三井住友カード ゴールド(NL)を2枚持ちする場合、国際ブランドを別々にして使い分けられるメリットがあります。

楽天ゴールドカードと三井住友カード ゴールド(NL)の国際ブランドの違いは以下のとおりです。

| 国際ブランドの違い | |

|---|---|

| 楽天ゴールドカード | Visa/Mastercard®/JCB |

| 三井住友カード ゴールド(NL) | Visa/Mastercard® |

例えば、メインで利用する楽天ゴールドカードの国際ブランドをJCBにした場合、JCBは日本国内でのシェアは大きいですが、海外では利用できないケースも多いです、そこで2枚目の三井住友カード ゴールド(NL)でVisaまたはMastercard🄬を選んでおくことで、JCBが利用できない店舗でもカード払いが可能になります。

比較的安い年会費でゴールドクラスの多くの特典を受けられる

三井住友カード ゴールド(NL)も楽天ゴールドカードもゴールドカードの中では、比較的安い年会費となっています。

| 年会費の比較 | |

|---|---|

| 楽天ゴールドカード | 2,200円(税込) |

| 三井住友カード ゴールド(NL) | 5,500円(税込) ※条件達成で翌年度から永年無料 |

他のゴールドカードの場合、JCBゴールドカードは年会費が11,000円(税込)ですので、楽天ゴールドカードと三井住友カード(NL)の2枚持ちの年会費のほうが安くなります。

さらに三井住友カード ゴールド(NL)の場合、1年で100万円以上利用すると翌年から年会費が無料(※)になります。つまり、条件さえ満たせば年間2,200円で2枚のゴールドカードを持つことができます。

- 年100万円利用で翌年以降は永年無料

- 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

ゴールドカードは旅行傷害保険の補償額や飲食店の割引、空港ラウンジの無料利用など一般カードにはない特典が多くあります。それらを2,200円(税込)で利用できるのは大きなメリットといえるでしょう。

コンビニでもネット通販でも高還元を実現できる

楽天ゴールドカードと三井住友カード ゴールド(NL)を2枚持ちすることで、それぞれの付帯特典を利用できるメリットもあります。

一般的にクレジットカードは他社との差別化のために、さまざまな特典や優待を用意しており、「ポイント還元率が大幅に上がる」という特典が多いです。

楽天ゴールドカードは楽天市場での買い物など条件を満たすと最大17.5%のポイント還元を受けることができます。一方の三井住友カード ゴールド(NL)は所定のコンビニ・飲食店の利用など条件を満たせば最大20%の還元を受けられます。

楽天市場を利用したネット通販も、コンビ二での買い物もよくするという方は、楽天ゴールドカードと三井住友カード ゴールド(NL)を2枚持ちすることで両方の特典を利用できます。

2枚持ちのデメリット

一方、楽天ゴールドカードと三井住友カード ゴールド(NL)の2枚持ちには以下のようなデメリットもあります。

2枚持ちのデメリット

- 2枚の特典をフル活用できないなら1枚に絞る方が良い場合もある

- 複数枚の支払い管理をする必要がある

- 盗難や紛失のリスクが高くなる

2枚持ちを始める前に、上記の点についても確認しておきましょう。

2枚の特典をフル活用できないなら1枚に絞る方が良い場合もある

楽天ゴールドカードと三井住友カード ゴールド(NL)を2枚持ちする場合、それぞれの特典をフル活用しないと両方持つ意味が薄れるというデメリットがあります。

例えば楽天市場で買い物をせず、基本的に実店舗で買い物をする人なら、楽天ゴールドカードを持たなくても三井住友カード ゴールド(NL)があれば十分である可能性が高いです。片方のカードの特典や優待しか使わない場合も同様です。

特典を使わないカードは無理に持つ必要はなく、持つとしても年会費が完全無料の一般カードで十分ということになります。

複数枚の支払い管理をする必要がある

クレジットカードを2枚持つ場合、それぞれのカードごとに支払い金額が通知され、引き落とし日が月2回以上に増えてしまいます。

楽天カードの引き落とし日は毎月27日、三井住友カードは毎月10日または26日です。引き落とし日が2回になると、口座の残高不足がないように入金するタイミングも2回発生することになります。

忙しいあまりに入金が間に合わないと残高不足で支払いができず、遅延損害金を支払うことになったりカードが停止されたりするため注意が必要です。

盗難や紛失のリスクが高くなる

クレジットカードを複数持つと、盗難や紛失のリスクが高まるデメリットもあります。万が一盗難されてしまうと、不正利用されるリスクがあるので注意しましょう。

スーパーマーケットやドラッグストアのように、数千円くらいの比較的少額の買い物の場合、暗証番号やサインなしでタッチ決済ができてしまうので、不正利用のリスクが高まります。何らかの理由でカード番号やセキュリティコードなどの重要情報が知られてしまうと、ネット通販でも悪用される可能性があります。

そのため、クレジットカードを盗まれないように細心の注意が必要です。

まとめとよくある質問

この記事では楽天ゴールドカードと三井住友カード ゴールド(NL)を比較し、どっちがおすすめなのか違いや共通点を解説しました。

楽天ゴールドカードと三井住友カード ゴールド(NL)のどっちが自分に合うか知りたい人に向けて、それぞれのクレジットカードがおすすめな人の特徴をおさらいしましょう。

| 楽天ゴールドカードと三井住友カード ゴールド(NL)のおすすめな人を比較 | ||

|---|---|---|

| クレジットカード名 | おすすめな人 | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

以上、楽天ゴールドカードと三井住友カード ゴールド(NL)の違いについて解説しました。

ここから、楽天ゴールドカードと三井住友カード ゴールド(NL)の違いについてよくある質問に回答します。

楽天ゴールドカードと三井住友カード ゴールド(NL)の選べる国際ブランドの違いは?

| 楽天ゴールドカードと三井住友カード ゴールド(NL)の選べる国際ブランドを比較 | ||

|---|---|---|

| クレジットカード名 | 選べる国際ブランド | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、選べる国際ブランドに違いがあります。

どっちもVisa・Mastercard®︎を選べる点は共通ですが、JCBを選べるのは楽天ゴールドカードのみ。JCBブランドのクレジットカードを使いたい人は、楽天ゴールドカードを選びましょう。

クレジットカード番号のナンバーレス対応状況の違いは?

| 楽天ゴールドカードと三井住友カード ゴールド(NL)のナンバーレス対応状況を比較 | ||

|---|---|---|

| クレジットカード名 | ナンバーレス対応状況の違い | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、ナンバーレス対応状況に違いがあります。

まず楽天ゴールドカードは、カード番号が裏面に記載されるタイプ。他人に盗み見られるリスクは軽減しつつも、現物カードで番号を確認できるメリットがあります。

一方の三井住友カード ゴールド(NL)は完全ナンバーレスのクレジットカード。カード番号はアプリから確認する仕組みであり、よりセキュリティを高めたい人におすすめです。

クレジットカード積立投資に関するサービスの違いは?

| 楽天ゴールドカードと三井住友カード ゴールド(NL)の投資サービスを比較 | ||

|---|---|---|

| クレジットカード名 | 投資サービスの違い | |

楽天ゴールドカード |

| |

三井住友カード ゴールド(NL) |

| |

- 特典を受けるには一定の条件がございますので、三井住友カードのHPをご確認ください。

楽天ゴールドカードと三井住友カード ゴールド(NL)を比較すると、クレジットカードを使った積立投資のサービスに違いがあります。

どっちも対象証券会社のクレジットカード積立投資が優遇される点は同じ。しかし対象の証券会社とポイント還元率が異なります。

楽天ゴールドカードは楽天証券が対象で、ポイント還元率は0.75%です。三井住友カード ゴールド(NL)はSBI証券が対象で、ポイント還元率は最大1.0%です。

クレジットカード積立投資を重視する人なら、ポイント還元率がより高い三井住友カード ゴールド(NL)を選ぶのがおすすめです。

18歳でもゴールドカードを作れる?

18歳でもゴールドカードを作ることは可能ですが、クレジットカードごとに設定された申し込み条件のなかの年齢要件を満たす必要があります。

楽天ゴールドカードと三井住友カード ゴールド(NL)の申し込み要件をまとめると以下のとおりです。

| 申し込み条件 | |

|---|---|

| 楽天ゴールドカード | 20歳以上 |

| 三井住友カード ゴールド(NL) | 満18歳以上で、ご本人に安定継続収入のある方(高校生は除く) |

満18歳の方が申し込めるのは三井住友カード ゴールド(NL)であり、アルバイトなどで安定収入を得ていれば審査に通る可能性があります。ただし、三井住友カード ゴールド(NL)であっても、高校を卒業するまでのあいだはクレジットカードを作れないので注意が必要です。

一方、楽天ゴールドカードは20歳以上が申し込めるカードであり、仮に18歳の人が安定したアルバイト収入があるとしても年齢要件を満たさないことから申し込むことができません。

家族カードは無料でつくれますか?

三井住友カード ゴールド(NL)であれば、家族カードを年会費無料で利用できます。

楽天ゴールドカードと三井住友カード ゴールド(NL)の、家族カードの年会費の設定は以下のとおりです。

| 国際ブランドの違い | |

|---|---|

| 楽天ゴールドカード | 550円 |

| 三井住友カード ゴールド(NL) | 無料 |

楽天カードの場合、一般カードでは家族カードの年会費は無料です。一方でステータスカードである「楽天ゴールドカード」「楽天プレミアムカード」になると、年会費が550円かかるため注意が必要です。

“honorificPrefix”: “Ms.”, “knowsAbout”: “クレジットカード,資産運用,保険,税金,相続”, “image”: “https://exidea.co.jp/images/wp-content/uploads/2021/10/lpio_price.png”, “URL”: “https://exidea.co.jp/member/reina-ito” } }

女性 33歳 会社員

世帯年収:200万円〜400万円

楽天市場でのポイント還元率が高く、買い物をするたびにポイントがしっかり貯まるところです。特に、キャンペーン中はかなりお得に感じるので、無駄なくポイントを活用できています。また、空港ラウンジの利用ができる特典も旅行時に便利で、移動前にリラックスできるので重宝しています。

女性 30歳 会社員

世帯年収:600万円〜800万円

ポイント還元率が高く、特に楽天市場での買い物でポイントが多く貯まる点が非常に便利です。年間利用額が一定額を超えると、空港ラウンジの利用が無料になる特典もありがたく、出張や旅行時にはとても重宝しています。また、カード付帯の海外旅行傷害保険が充実しており、万が一の際にも安心感があります。年会費がリーズナブルで、これらの特典を考えるとコストパフォーマンスが良いと感じています。

女性 31歳 会社員

世帯年収:400万円〜600万円

利用限度額が一般カードに比べて高いため、大きな買い物も出来て良かったです。また年に二度、空港ラウンジが利用する事が出来るので旅行や出張を快適に過ごせました。またETCカードも無料で発行可能で助かりました。

男性 23歳 大学院生

世帯年収:200万円以下

楽天証券で積み立て投信を行っているため,そのポイント還元率が上がることはうれしい.また年会費が2000円と安価なため,多少サービスが悪くても気にならずに利用できる.また楽天銀行の金利が楽天ゴールドカードの所持により上昇する仕組みができたのはうれしい.