「PayPayカードと三井住友カード(NL)、どちらも年会費無料だけど、ポイント還元率で選ぶならどっちがお得?」そんな疑問をお持ちではないでしょうか。

普段の買い物やPayPayの利用頻度によって、選ぶべきクレジットカードは変わってきます。

この記事では、PayPayカードと三井住友カード(NL)を徹底比較し、基本還元率はもちろん、PayPay決済時・コンビニや飲食店でのタッチ決済時の還元率、ポイントの使い道まで詳しく解説します。

さらに実際のユーザーの口コミや、2枚のカードの使い分けについても紹介しています。この記事を読めば、PayPayカードと三井住友カード(NL)の違いを簡単に比較でき、どっちが自分に合うか選べるようになるでしょう。

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

どっちがおすすめ?PayPayカードと三井住友カード(NL)の比較結果まとめ

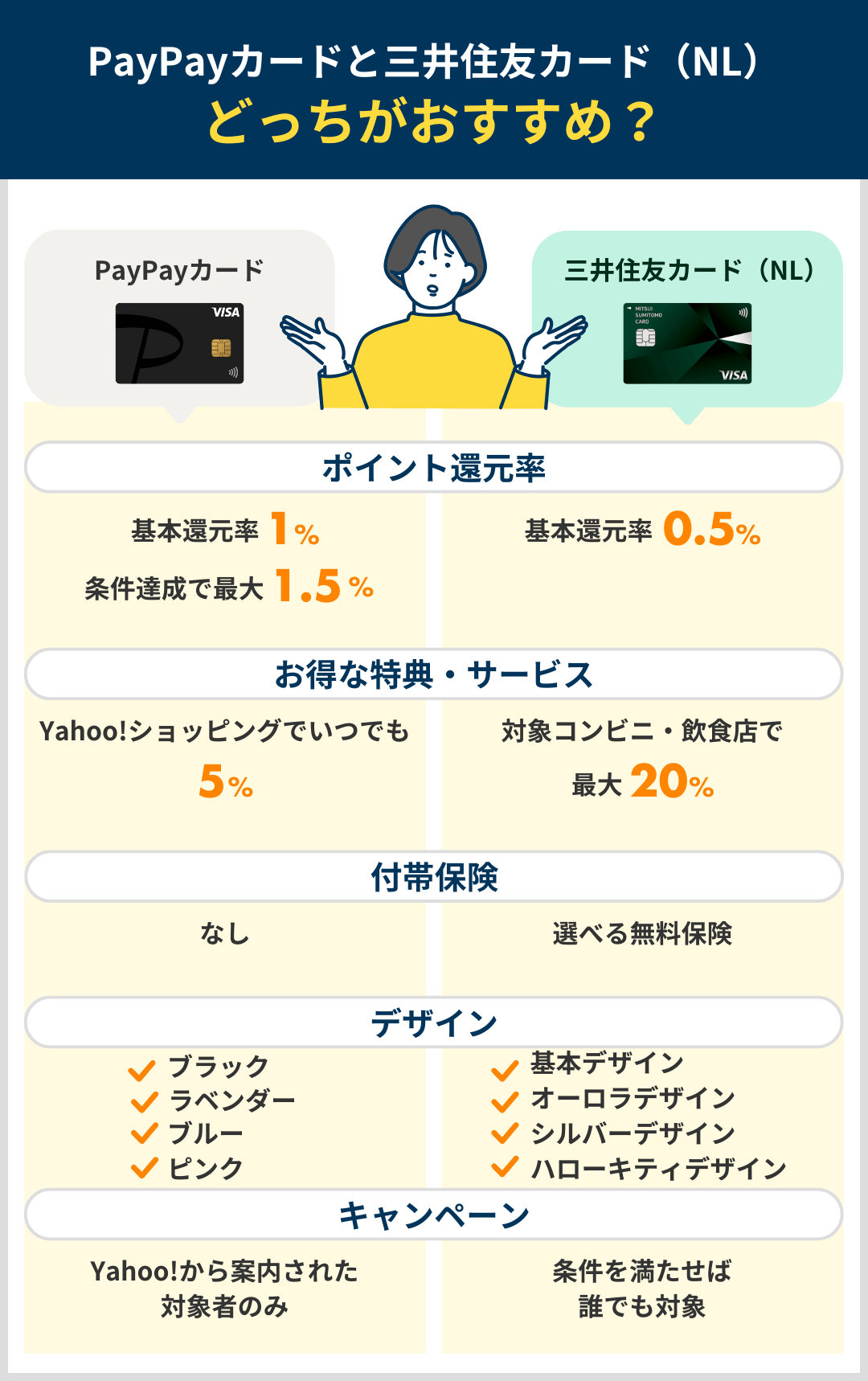

結論、PayPayカードと三井住友カード(NL)は、使い方によっておすすめが変わります。そこで、まず両カードを比較して、それぞれおすすめの人を紹介します。

PayPayカードと三井住友カード(NL)の比較結果をまとめると、次のとおりです。

自分にはどっちのクレジットカードが合うか知りたい人のために、PayPayカードと三井住友カード(NL)がそれぞれおすすめな人の特徴を紹介します。

PayPayカードがおすすめの人

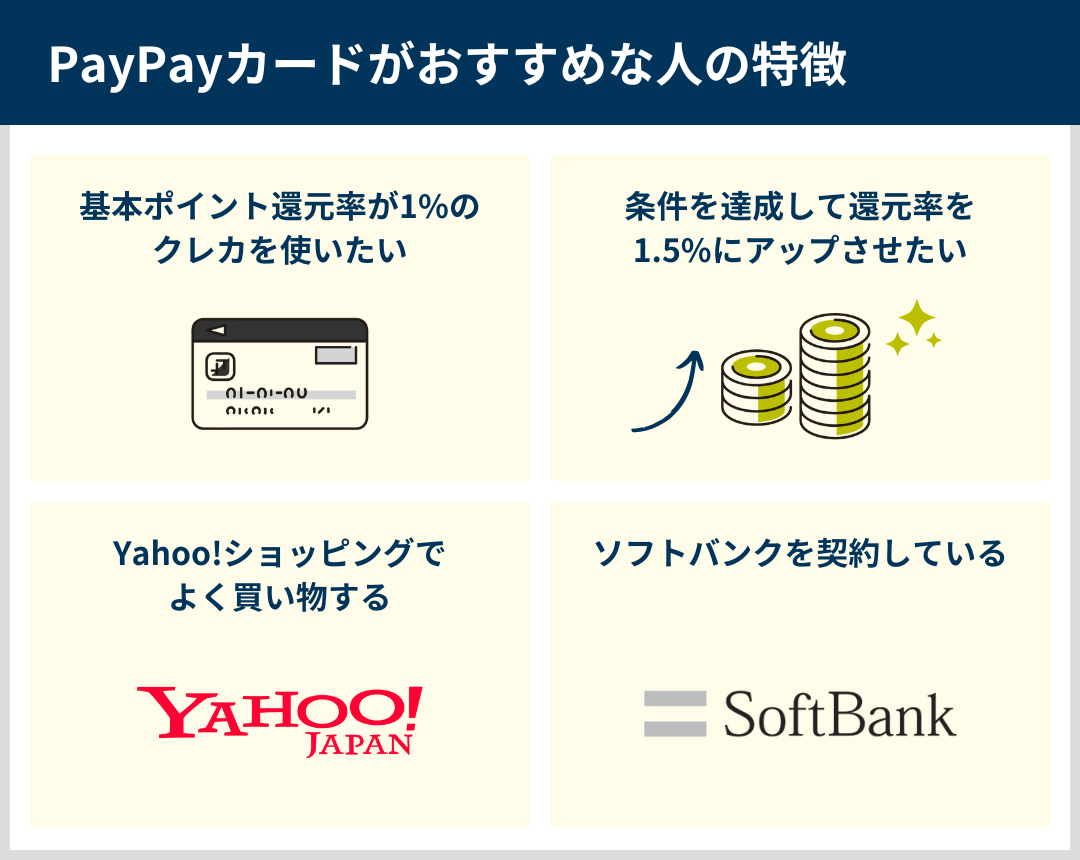

PayPayカードがおすすめの人は、次のとおりです。

PayPayカードがおすすめの人

- 基本ポイント還元率が1%と高いクレジットカードを使いたい人

- 条件達成してポイント還元率を最大1.5%にアップさせたい人

- Yahoo!ショッピングやLOHACOでよく買い物する人

- ソフトバンクを契約している人

PayPayカードは、日々の買い物や公共料金などさまざまな支払いをお得にしたい人におすすめ。基本ポイント還元率が1%と高いうえに、PayPayステップの条件を達成すれば還元率が最大1.5%にアップします。

比較対象の三井住友カード(NL)は基本ポイント還元率が0.5%であり、また条件達成でどの店舗でも還元率がアップするような特典はありません。どこで使ってもたくさんのポイントが貯まる特徴に魅力を感じるなら、PayPayカードを選ぶとよいでしょう。

またPayPayカードは、LINE連携するとYahoo!ショッピングとLOHACOでいつでも5%還元される点や、ソフトバンクで最大1.5%が還元される点もおすすめ。年会費無料で維持費はかからないので、興味がある人は以下ボタンから申し込み手続きを進めましょう。

条件達成でポイント還元率が最大1.5%

三井住友カード(NL)がおすすめの人

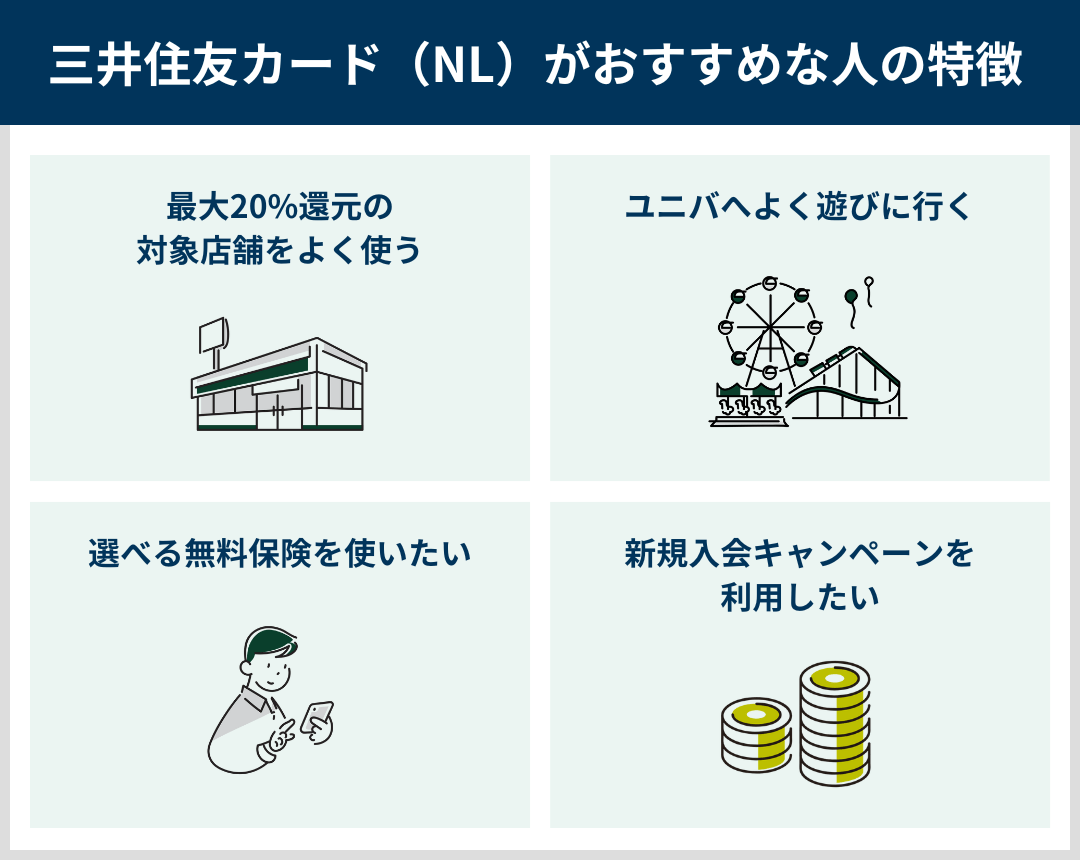

三井住友カード(NL)がおすすめの人は、次のとおりです。

三井住友カード(NL)がおすすめの人

- 最大20%還元サービスの対象コンビニ・飲食店をよく利用する人

- ユニバへよく遊びに行く人

- 選べる無料保険サービスを利用したい人

- 条件を満たせば誰でも対象の新規入会特典を受け取りたい人

三井住友カード(NL)は、最大20%還元(※)サービスの対象コンビニ・飲食店をよく利用する人におすすめ。

最大20%還元サービスの対象店舗例はセブン‐イレブンやローソン、マクドナルドやサイゼリヤなど。さらなる対象店舗は後ほど紹介しますが、多くの人に愛されるチェーン店が対象となっています。これらの店舗をよく使う人は、三井住友カード(NL)で支払わないと損といっても過言ではありません。

また三井住友カード(NL)は、ユニバでスマホのタッチ決済を使って支払うと最大7%が還元される点も特徴。ユニバへよく遊びに行く人も三井住友カード(NL)を選びましょう。

以上を踏まえて三井住友カード(NL)に申し込みたい人は、以下ボタンから手続きを進められます。

セブン-イレブンやマックなど対象店舗で最大20%還元※

- 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

PayPayカードと三井住友カード(NL)の違いを徹底比較

ここでは、次の各項目でPayPayカードと三井住友カード(NL)の違いを徹底比較します。PayPayカードと三井住友カード(NL)のどっちがおすすめか知りたい人は、参考にしてください。

PayPayカードと三井住友カード(NL)の違いを徹底比較

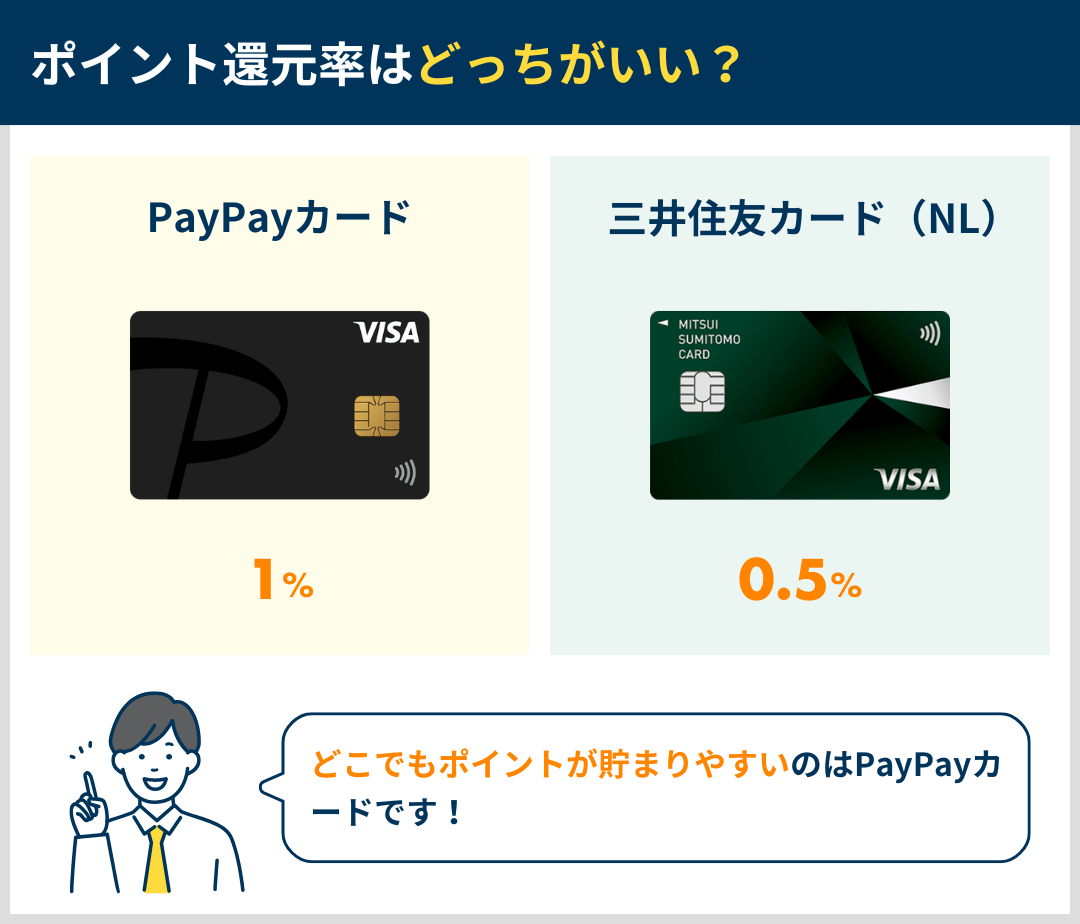

【ポイント還元率】PayPayカードは1%で三井住友カード(NL)は0.5%

| PayPayカードと三井住友カード(NL)のポイント還元率を比較 | ||

|---|---|---|

| クレジットカード名 | ポイント還元率の違い | |

PayPayカード |

| |

三井住友カード(NL) |

| |

PayPayカードと三井住友カード(NL)を比較すると、基本のポイント還元率に違いがあります。

まずPayPayカードの基本ポイント還元率は1%です。200円を支払うごとに1%のポイントが貯まり、貯めたポイントはスマホアプリPayPayでの支払いなどに使えます。

一方の三井住友カード(NL)は、基本ポイント還元率が0.5%です。200円を支払うごとにVポイントが1pt貯まり、1ポイントは最大1円相当で使えます。

つまり基本の還元率だけを比較すると、三井住友カード(NL)よりPayPayカードのほうが2倍ポイントが貯まってお得です。メインカードとしてさまざまな支払いに利用するなら、三井住友カード(NL)よりPayPayカードのほうがおすすめです。

ただし三井住友カード(NL)は、一部の対象店舗での支払い時にポイント還元率が大幅にアップする特徴があります。PayPayカードと三井住友カード(NL)を比較するなら、この点は見逃せません。詳細は次の項目で解説するので、必ずそちらもお読みください。

| どっちがおすすめ? | |

|---|---|

| PayPayカード | 三井住友カード(NL) |

|  |

| 基本ポイント還元率1.0% | 基本ポイント還元率0.5% |

| 公式サイトへ | 公式サイトへ |

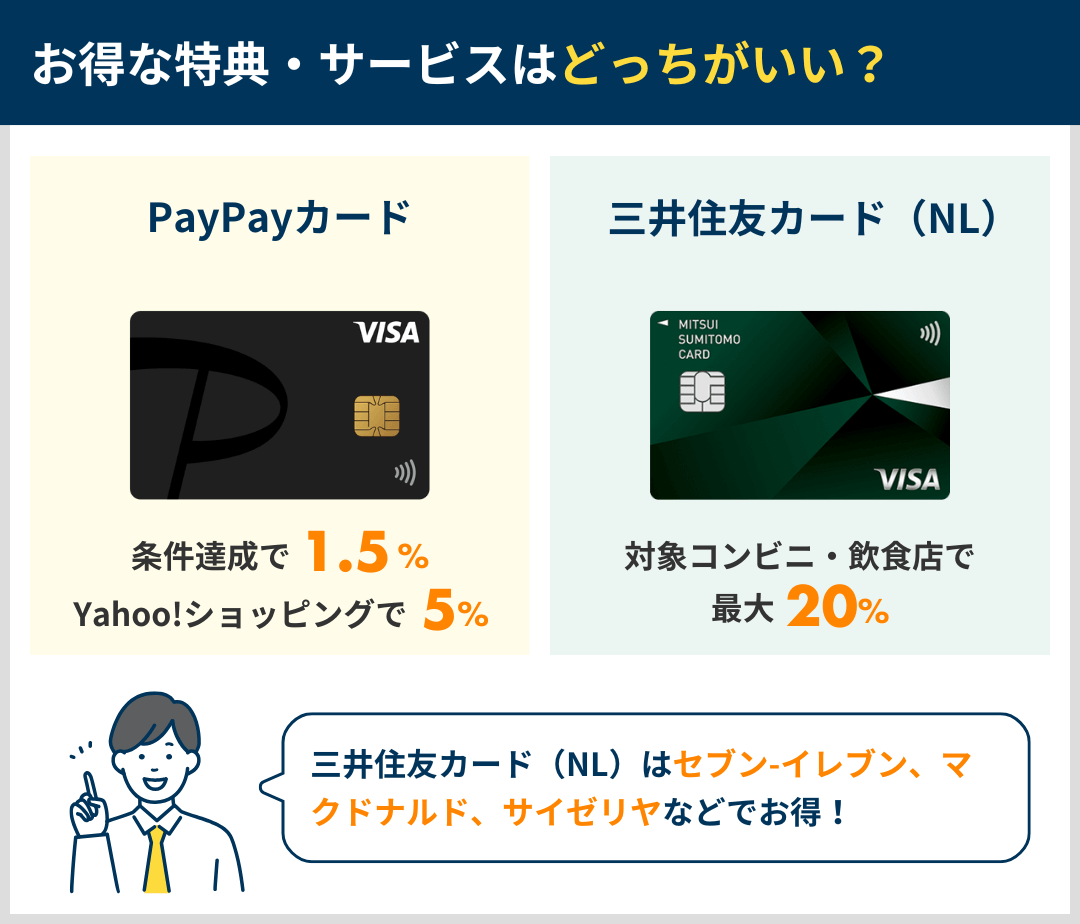

【お得な特典・サービス】PayPayカードは条件達成でどこでも最大1.5%還元!三井住友カード(NL)は対象コンビニ・飲食店で最大20%還元

| PayPayカードと三井住友カード(NL)のお得な特典・サービスを比較 | ||

|---|---|---|

| クレジットカード名 | お得な特典・サービスの違い | |

PayPayカード |

| |

三井住友カード(NL) |

| |

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

PayPayカードと三井住友カード(NL)を比較すると、お得な特典・サービスにさまざまな違いがあります。ここではPayPayカードと三井住友カード(NL)のお得な特典・サービスを比較しましょう。

PayPayカードは条件達成でポイント還元率がどこでも最大1.5%にアップする

PayPayカードは、PayPayステップというプログラムで定められた条件を達成すると、ポイント還元率がどこでも最大1.5%にアップする点がおすすめです。

PayPayステップとは?

PayPayステップとは、所定の条件を達成するとPayPayカードやQRコード決済アプリPayPayのポイント還元率がアップするお得な特典です。

PayPayステップに定められた、PayPayカードのポイント還元率を最大1.5%にするための条件は、次のとおりです。

PayPayカードのポイント還元率を最大1.5%にするための条件

- 1ヶ月間に合計30回以上、1回200円以上の支払いをすること

- 1ヶ月間に合計10万円以上を支払うこと

このようにPayPayカードは、毎月たくさんの回数と金額を支払うことで、ポイント還元率が最大1.5%にアップするクレジットカードです。

三井住友カード(NL)には同様のサービスはないので、上記の条件を達成できる見込みのある人にはPayPayカードが非常におすすめです。

PayPayカードはLINE連携するとYahoo!ショッピングとLOHACOでいつでも5%還元

PayPayカードのもう1つの特徴は、LINEと連携するとYahoo!ショッピングとLOHACOでいつでも5%のポイントが還元される点。Yahoo!ショッピングとLOHACOで5%還元の内訳は、次のとおりです。

| Yahoo!ショッピング・LOHACOで最大5%還元の内訳 | |

|---|---|

| 項目 | 還元率 |

| ストアポイント | 1% |

| PayPayカード基本ポイント | 1% |

| LINE連携時の特典ポイント | 3% |

Yahoo!ショッピングとLOHACOをよく利用する人は、PayPayカードを発行してLINE連携するのが非常にお得です。

三井住友カード(NL)はセブン-イレブンやマックなど対象コンビニ・飲食店で最大20%還元

三井住友カード(NL)の最大の特徴は、対象コンビニ・飲食店で最大20%還元を受けられる点です。最大20%還元サービスの対象コンビニ・飲食店の例は、次のとおりです。

| 最大20%還元サービスの対象店舗例 | |

|---|---|

| カテゴリ | 対象店舗の例 |

| コンビニ | セブン-イレブン |

| ローソン | |

| ミニストップ | |

| ファストフード | マクドナルド |

| モスバーガー | |

| ケンタッキーフライドチキン | |

| すき家 | |

| ファミレス | サイゼリヤ |

| ガスト | |

| バーミヤン | |

| ジョナサン | |

| かっぱ寿司 | |

| はま寿司 | |

| ココス | |

| カフェ | ドトールコーヒーショップ |

| エクセルシオールカフェ | |

上記の対象店舗で最大値の20%のポイント還元を受けるためには、以下の特典を併用する必要があります。

- 対象店舗にてタッチ決済で支払うと最大7%還元(※)

- 三井住友カード会員の家族を登録すると対象店舗で最大5%還元

- Vポイントアッププログラムの各種条件を達成すると対象店舗で最大8%還元

上記のうち特に達成しやすい条件は、対象店舗でタッチ決済を使用することです。対象店舗でスマホのタッチ決済を使って支払うと最大7%(※)が還元されるので、非常に簡単に多くのポイントを獲得できます。

家族の登録やVポイントアッププログラムの条件は、人によっては達成が難しい場合もあるでしょう。7%の還元だとしてもPayPayカードと比較して非常にお得なので、セブン‐イレブンやマックなどの対象店舗をよく利用する人は三井住友カード(NL)を選ぶのがおすすめです。

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)はユニバーサル・スタジオ・ジャパンでもポイント最大7%還元

ユニバーサル・スタジオ・ジャパンへよく遊びに行く人にも、三井住友カード(NL)はおすすめ。三井住友カード(NL)をApple Pay・Google Payに登録し、ユニバにてスマホのタッチ決済で支払うと、最大7%相当のポイントが貯まります。またユニバに隣接する商業施設のユニバーサル・シティウォーク大阪も、最大7%還元サービスの対象。ユニバへよく遊びに行く人は、三井住友カード(NL)を持っておくとお得です。

| どっちがおすすめ? | |

|---|---|

| PayPayカード | 三井住友カード(NL) |

|  |

| Yahoo!ショッピング・LOHACOでお得! | セブン-イレブンやマックでお得! |

| 公式サイトへ | 公式サイトへ |

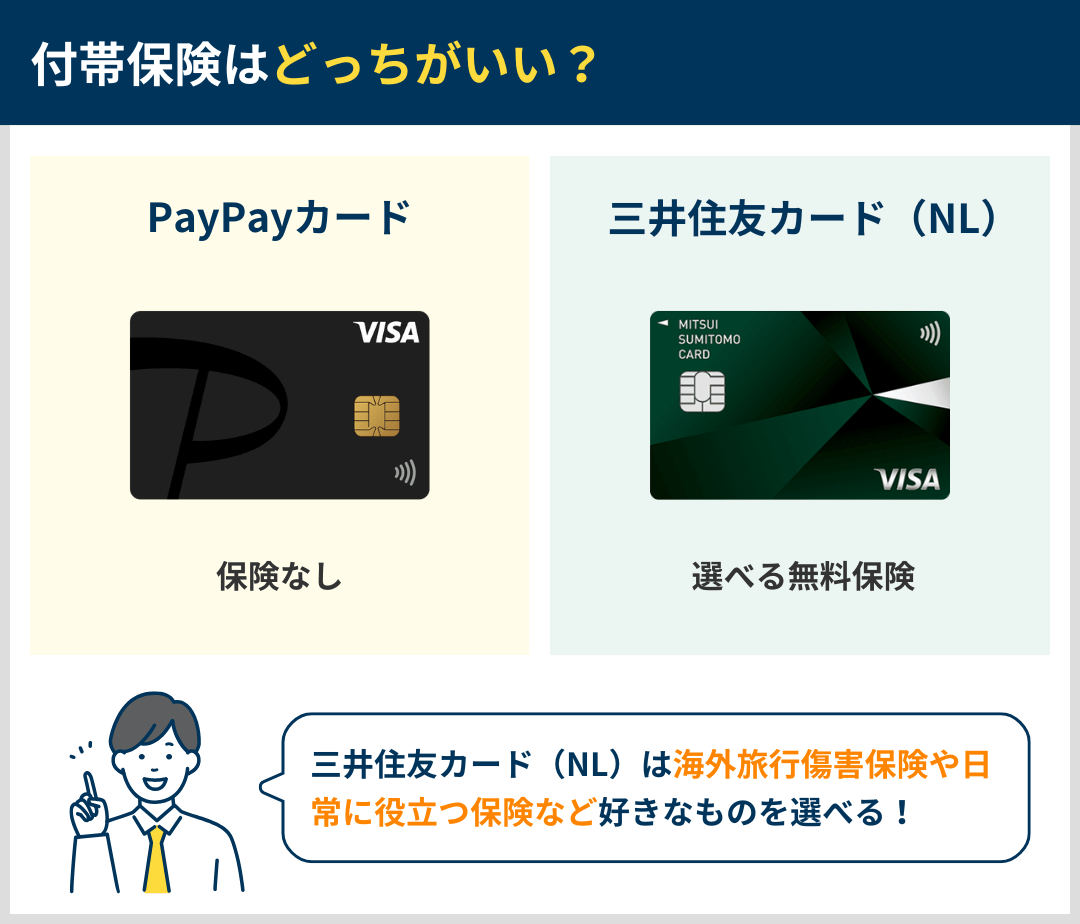

【付帯保険】三井住友カード(NL)は無料で好きな保険を選べる!PayPayカードは保険なし

| PayPayカードと三井住友カード(NL)の付帯保険を比較 | ||

|---|---|---|

| クレジットカード名 | 付帯保険の違い | |

PayPayカード |

| |

三井住友カード(NL) |

| |

PayPayカードと三井住友カード(NL)を比較すると、付帯保険に大きな違いがあります。

まずPayPayカードには付帯保険がありません。海外・国内旅行傷害保険やショッピング保険などがないため、これらを希望する人には不向きです。

一方の三井住友カード(NL)には、選べる無料保険が付帯しています。選べる無料保険とは、複数の選択肢から好きな保険を選べる三井住友カード独自のサービス。

基本状態では最高2,000万円の海外旅行傷害保険が付帯しており、入会後に手続きをすれば別の保険に無料で切り替えられます。

三井住友カード(NL)の選べる保険の例は、次のとおりです。

| 三井住友カード(NL)の選べる保険プランの例 | |

|---|---|

| プラン名 | 保険名称 |

| 旅行安心プラン | 海外旅行傷害保険 |

| スマホ安心プラン | 動産総合保険 |

| 弁護士安心プラン | 弁護士保険 |

| ゴルフ安心プラン | ゴルファー保険 |

| 日常生活安心プラン | 個人賠償責任保険 |

| ケガ安心プラン | 入院保険(交通事故限定) |

| 持ち物安心プラン | 携行品損害保険 |

このように三井住友カード(NL)には、海外旅行の機会がある人もそうでない人も活用しやすい保険サービスが用意されています。付帯保険を利用したい人は、PayPayカードではなく三井住友カード(NL)を選びましょう。

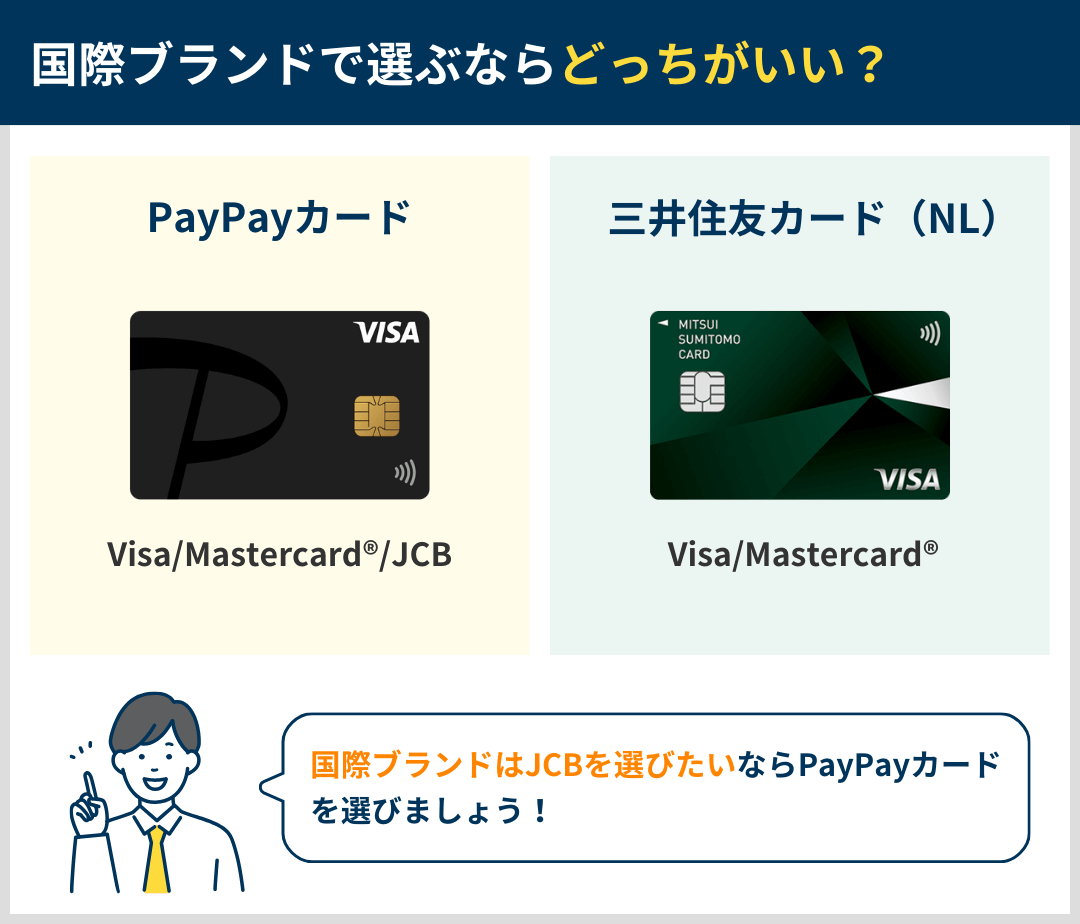

【国際ブランド】JCBを選びたいならPayPayカード

PayPayカードと三井住友カード(NL)では、選べる国際ブランドに違いがあります。クレジットカードを選ぶ際、国際ブランドも重要な要素の一つです。

| PayPayカードと三井住友カード(NL)の国際ブランドを比較 | ||

|---|---|---|

| クレジットカード名 | 国際ブランドの違い | |

PayPayカード |

| |

三井住友カード(NL) |

| |

三井住友カード(NL)はVisa・Mastercard®︎の2種類を選べますが、JCBには非対応です。

JCBブランドにこだわるなら、PayPayカード一択です。JCBは日本発の国際ブランドであり、国内の加盟店数が多く、日本国内での利用に強いという特徴があります。また、JCB独自のキャンペーンや特典も豊富です。

一方、VisaやMastercard®で十分なら、どちらのカードも選択肢になります。VisaとMastercard®は、世界的に加盟店が多く、海外旅行でも広く利用できる国際ブランドです。

特にこだわりがない場合は、VisaかMastercard®を選んでおけば、国内外で不自由なく利用できるでしょう。三井住友カード(NL)はJCBを選べませんが、VisaとMastercardのどちらかを選択できるため、国際ブランドの選択肢としては問題ないでしょう。

| どっちがおすすめ? | |

|---|---|

| PayPayカード | 三井住友カード(NL) |

|  |

| Visa / Mastercard® / JCBが選べる | Visa / Mastercard®が選べる |

| 公式サイトへ | 公式サイトへ |

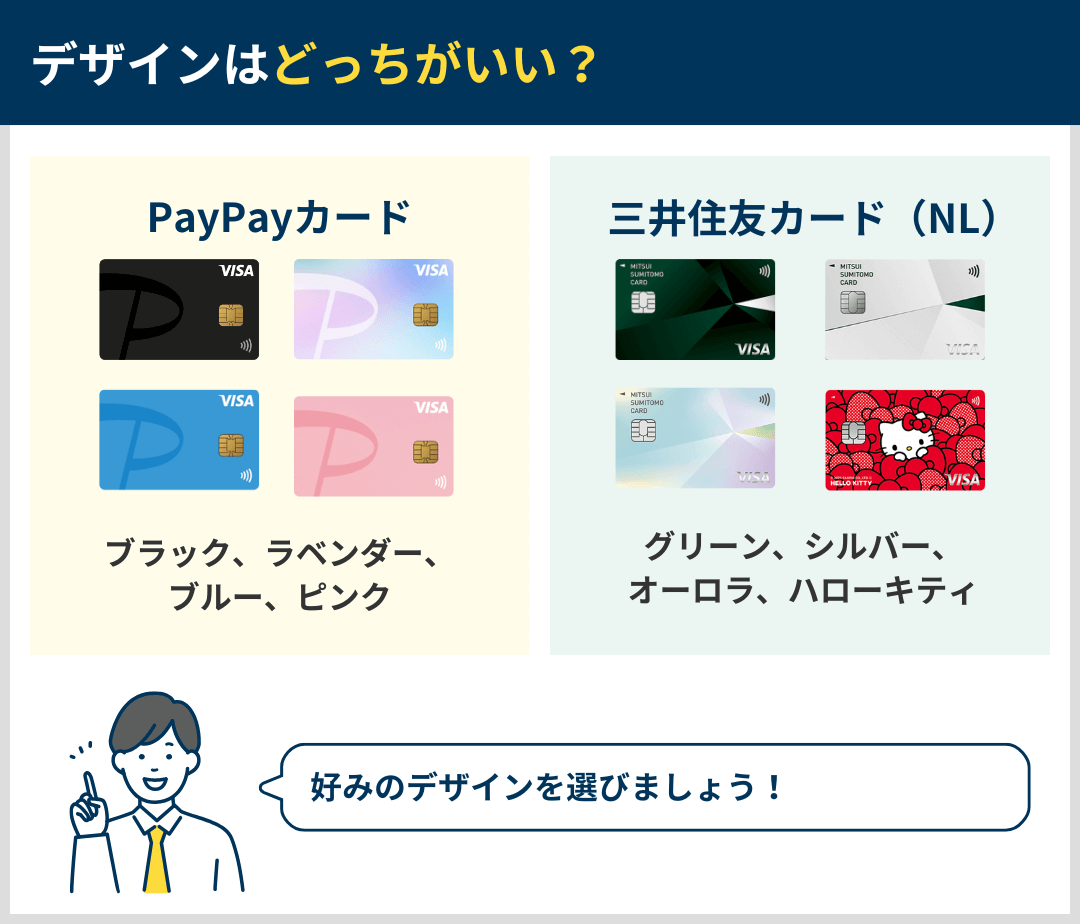

【デザイン】PayPayカード、三井住友カード(NL)どっちも4種類から選べる

| PayPayカードと三井住友カード(NL)のデザインを比較 | ||

|---|---|---|

| クレジットカード名 | デザインの違い | |

PayPayカード |

| |

三井住友カード(NL) |

| |

PayPayカードと三井住友カード(NL)を比較すると、選べるデザインに違いがあります。

PayPayカードは、新しいデザインが加わり4種類から選択できます。一方の三井住友カード(NL)も、基本、オーロラ、シルバー、ハローキティデザインの4種類から選択可能です。

クレジットカードをデザイン重視で選びたい人は、PayPayカードと三井住友カード(NL)のデザインを比較して、気に入ったほうを選びましょう。

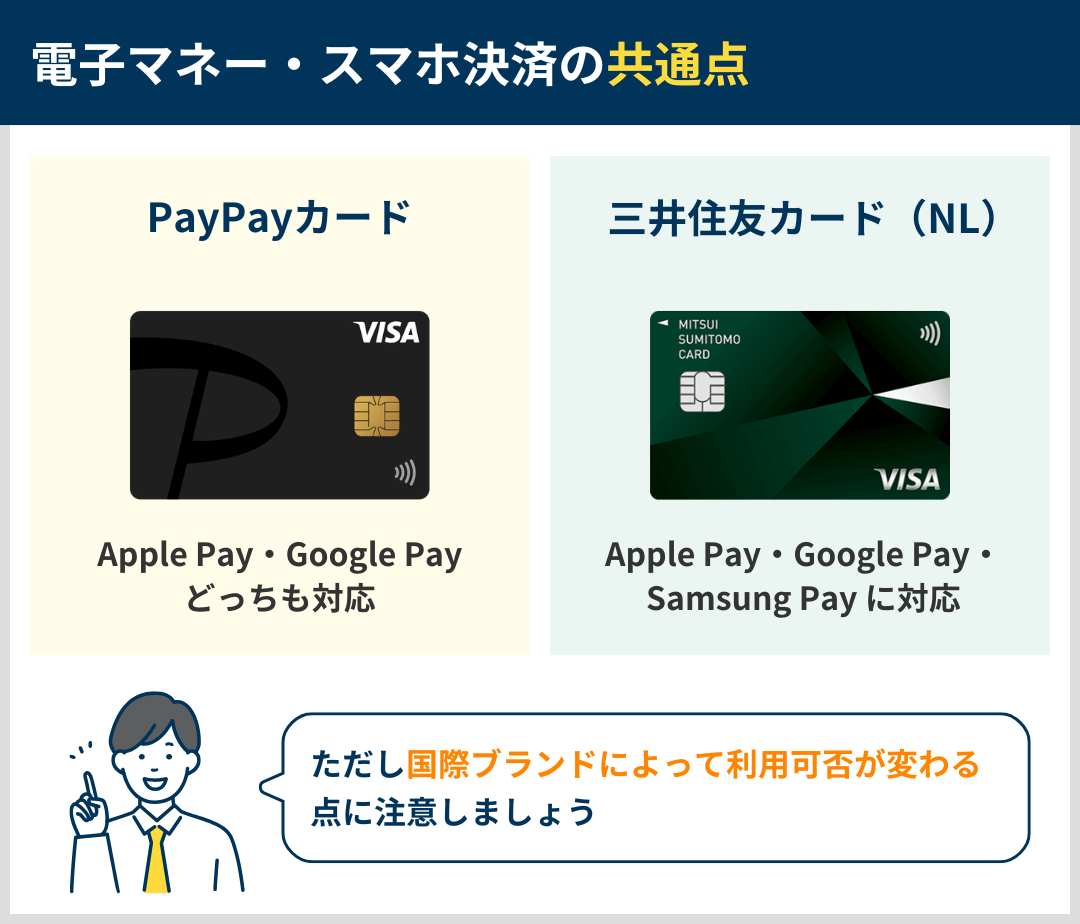

【電子マネー・スマホ決済】PayPayカードはApple PayとGoogle Pay、三井住友カード(NL)はSamsung Payにも対応

PayPayカードと三井住友カード(NL)の電子マネー・スマホ決済を比較すると、どっちもApple PayとGoogle Payに対応している点が共通です。スマホを使ってスピーディーに支払いたい人は、どっちのクレジットカードを選んでも満足できるでしょう。加えて、三井住友カード(NL)ならSamsung Payにも対応しています。

ただしPayPayカードと三井住友カード(NL)は、国際ブランドによって一部機能の対応状況が異なります。PayPayカードと三井住友カード(NL)の国際ブランドごとに利用できる機能をまとめると、次のとおりです。

| PayPayカードの国際ブランド別の利用できる機能 | ||

|---|---|---|

| 国際ブランド | Apple Pay | Google Pay |

| Visa | タッチ決済、QUICPay | タッチ決済 |

| Mastercard®︎ | ||

| JCB | 非対応 | |

| 三井住友カード(NL)の国際ブランド別の利用できる機能 | |||

|---|---|---|---|

| 国際ブランド | Apple Pay | Google Pay | Samsung Pay |

| Visa | タッチ決済、iD | ||

| Mastercard®︎ | タッチ決済、iD | iD | |

特に注意したいのは、三井住友カード(NL)のMastercard®︎はGoogle Pay、Samsung Payでのタッチ決済に非対応である点です。

三井住友カード(NL)の対象店舗で最大20%還元サービスはスマホのタッチ決済も利用条件に含まれるため、Androidスマホを利用している人は国際ブランドにVisaを選ぶとよいでしょう。

申し込みはこちら

PayPayカード

条件を達成するとポイント還元率が最大1.5%!Yahoo!ショッピングとLOHACOでいつでも5%還元されるお得なクレジットカードです。

三井住友カード(NL)

対象コンビニ・飲食店でスマホのタッチ決済をすると最大7%還元(※)。さらに各種条件を達成すると最大20%にポイント還元率アップ。ユニバでも最大7%還元のお得なクレカです。

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

PayPayカードと三井住友カード(NL)の共通点

PayPayカードと三井住友カード(NL)を比較すると、どっちのクレジットカードにも共通する機能・サービスがあります。ここでは次の各項目で、PayPayカードと三井住友カード(NL)の共通点を解説します。

PayPayカードと三井住友カード(NL)の共通点

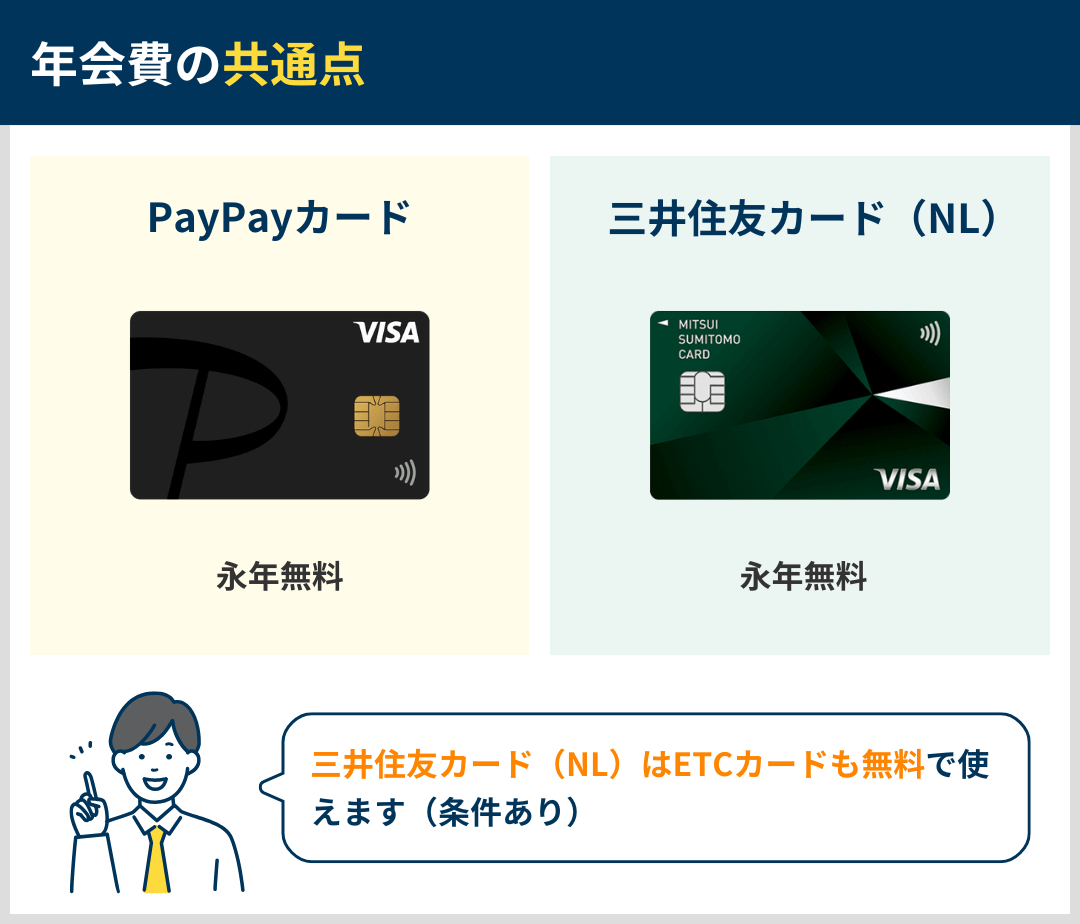

【年会費】どっちも永年無料!ただしETCカードを無料で使えるのは三井住友カード(NL)

PayPayカードと三井住友カード(NL)を比較すると、どっちも年会費が永年無料である点が共通しています。本会員のクレジットカードはもちろん家族カードも含めて年会費無料なので、どっちを選んでも費用をかけずにキャッシュレス決済できます。

ただしPayPayカードと三井住友カード(NL)は、ETCカード年会費には違いがあります。PayPayカードと三井住友カード(NL)のETCカード年会費の違いを比較すると、次のとおりです。

| PayPayカードと三井住友カード(NL)のETCカード年会費を比較 | ||

|---|---|---|

| クレジットカード名 | ETCカード年会費の違い | |

PayPayカード |

| |

三井住友カード(NL) |

| |

このように三井住友カード(NL)のETCカードは、毎年1回以上使用すれば年会費無料で使い続けられます。ETCカードを無料で使いたい人は三井住友カード(NL)を選びましょう。

【セキュリティ】どっちもナンバーレスでカード番号の流出リスクが低い

PayPayカードと三井住友カード(NL)を比較すると、カード番号の扱いにおけるセキュリティ性に共通点があります。

それは、PayPayカードも三井住友カード(NL)もどっちもナンバーレスカードである点。ナンバーレスカードの特徴は、次のとおりです。

ナンバーレスカードの特徴

ナンバーレスカードとは、券面にクレジットカード番号が記載されないタイプのカードです。他人にカード番号を盗み見られることがなく、不正利用のリスクが軽減されます。

なおネットショッピングや公共料金の支払いなどにカード番号が必要なときは、アプリなどで情報を確認できます。

申し込みはこちら

PayPayカード

条件を達成するとポイント還元率が最大1.5%!Yahoo!ショッピングとLOHACOでいつでも5%還元されるお得なクレジットカードです。

三井住友カード(NL)

対象コンビニ・飲食店でスマホのタッチ決済をすると最大7%還元(※)。さらに各種条件を達成すると最大20%にポイント還元率アップ。ユニバでも最大7%還元のお得なクレカです。

利用者の口コミ・評判

当サイトでは、PayPayカードと三井住友カード(NL)を実際に使っている人へアンケートをおこない、口コミ・評判を調査しました。ここではPayPayカードと三井住友カード(NL)の利用者の口コミ・評判を紹介します。

PayPayカードの口コミ・評判

まずは、PayPayカードの口コミ・評判を紹介します。

PayPayカードの良い口コミ・評判

PayPayカードの良い口コミ・評判は、次のとおりです。

PayPayカードの良い口コミとして、特にPayPayを日常的に利用するユーザーからの高い評価が多いことがわかります。「PayPay決済との相性が抜群」「PayPayでの支払いで、ポイント還元率が高くなる」といった口コミが多く見られ、PayPayとの連携によるポイント還元率の高さが最大の魅力と言えるでしょう。

また、「年会費が無料で持つことができる」という点も、ユーザーにとって大きなメリットであり、クレジットカードの維持費を気にせず、気軽に利用できるのは嬉しいポイントです。さらに、「貯まったポイントを使いやすい」「PayPayのチャージはスムーズにできるようになった」など、ポイントの使いやすさやチャージの利便性も評価されています。

これらの口コミから、PayPayカードは、PayPayユーザーにとって、ポイント還元率、年会費、使いやすさの3拍子が揃った、非常にお得で便利なクレジットカードであると言えます。

PayPayカードの悪い口コミ・評判

PayPayカードの悪い口コミ・評判は、次のとおりです。

PayPayカードに対する悪い口コミとしては、旅行傷害保険やショッピング保険といった付帯保険がないこと、ETCカードが有料(年会費550円(税込))であること、カード番号が券面に印字されていないナンバーレスカードであることの不便さなどが挙げられています。特に、オンラインショッピングなどの際にカード番号を確認する手間を面倒に感じるという意見が見られました。

また、PayPayと連携しない場合のポイント還元率が1%と低いこと、ポイント還元率や優遇サービスが改悪されるのではないかという懸念、ポイントアップキャンペーンが少ないといった、ポイント関連の不満の声も散見されます。「PayPayと連携していないとあまり意味がない」という意見は、PayPayを日常的に使わない人にとっては重要なデメリットと言えるでしょう。

しかし、これらのデメリットがある一方で、PayPayとの連携による高いポイント還元率と、年会費無料という点は、PayPayユーザーにとって非常に大きな魅力です。PayPayカードは普段からPayPayを利用している方であれば、デメリットを補って余りあるメリットを得られる可能性が高く、他のクレジットカードとの併用も検討することで、より賢く活用できるでしょう。

条件達成でポイント還元率が最大1.5%

三井住友カード(NL)の口コミ・評判

次に、三井住友カード(NL)を実際に利用している人の口コミ・評判を紹介します。

三井住友カード(NL)の良い口コミ・評判

三井住友カード(NL)の良い口コミ・評判は、次のとおりです。

三井住友カード(NL)の良い口コミで多く見られるのは、年会費無料であること、ナンバーレスデザインによるセキュリティ面の安心感、そして対象店舗でのスマホのタッチ決済による高いポイント還元率です。「手軽に持てる」「紛失時の悪用利用も極力さけることができる」といった年会費無料と安全性に関する意見や、「対象店舗のタッチ決済で最大7%還元(※)になるのはかなり大きい」といった、特定の条件下での高還元率を評価する声が目立ちます。

また、SBI証券の積立NISAでのカード決済に利用し、ポイント付与の恩恵を受けているという意見や、「国内でも海外でも利用できない店がなかった」という利用可能店舗の広さ、不正利用への対応の良さなど、三井住友カード自体の信頼性を評価する声もありました。

さらに、「ポイント還元やセキュリティが充実し、種類も豊富で初心者から上級者まで利用しやすい」といった、カードの総合的な使いやすさを評価する意見も。これらの口コミから、三井住友カード(NL)は、年会費無料でセキュリティが高く、特定の条件下で高いポイント還元を受けられる、バランスの取れたクレジットカードであると言えるでしょう。

三井住友カード(NL)の悪い口コミ・評判

三井住友カード(NL)の悪い口コミ・評判は、次のとおりです。

三井住友カード(NL)の悪い口コミで目立つのは、特定の店舗以外での利用時のポイント還元率の低さです。「基本のポイント還元率が低い」「特定のコンビニや飲食店での還元率は非常に高いので良いですが、その他の店舗やオンラインでは還元率が0.5%と低い」といった意見が複数見られました。利用金額に応じたポイント付与率アップを希望する声もあります。

また、ショッピング保険が付帯していない点をデメリットとして挙げる意見や、上位カードであるゴールドカード(NL)の年会費無料条件(年間100万円利用)のハードルの高さを指摘する声もありました。その他、Vポイントギフトの抽選に関する不満の声も少数ながら見受けられます。

これらの口コミから、三井住友カード(NL)は、対象店舗での利用では非常に高いポイント還元率を誇る一方で、それ以外の店舗での利用や、付帯サービスにおいては、やや物足りなさを感じるユーザーもいることがわかります。しかし、年会費無料であることや、ナンバーレスカードによるセキュリティ面の安心感は高く評価されており、対象店舗をメインに利用する方にとっては、十分に魅力的なカードと言えるでしょう。

セブン-イレブンやマックなど対象店舗で最大20%還元

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

- 対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

PayPayカードと三井住友カード(NL)の2枚持ちで使い分けるのもおすすめ

ここまで、PayPayカードと三井住友カード(NL)を比較してきましたが、「結局どっちを選べばいいの?」と迷っている方もいるかもしれません。実は、この2枚のカードは2枚持ちして使い分けるのもおすすめです。

2枚持ちのメリット

- 幅広い場所でポイントを得られる

- ポイント還元率を補い合える

- 国際ブランドを使い分けられる

- 旅行傷害保険に加入できる

PayPayカードはPayPay決済やYahoo!ショッピング、三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのタッチ決済で高還元。2枚を使い分けることで、それぞれのカードの強みを最大限に活かし、より多くのポイントを獲得できます。また、PayPayカードはPayPay以外の利用での還元率が低い、三井住友カード(NL)は対象店舗以外での還元率が低いという弱点がありますが、2枚持ちすることで、これらの弱点を互いにカバーできることもメリットです。

さらにPayPayカードでJCB、三井住友カード(NL)でVisaまたはMastercardを選べば、より多くの店舗でクレジットカード決済を利用できるようになります。PayPayカードには旅行傷害保険が付帯していませんが、三井住友カード(NL)には付帯しています。状況に応じて使い分けることで、使い分けることでそれぞれのメリットを最大限活かせるでしょう。

2枚のカードを最大限に活用するための、具体的な使い分け方法をシーン別に紹介します。

| PayPayカードと三井住友カード(NL)使い分け | ||

|---|---|---|

| 利用シーン | おすすめのカード | 理由 |

| PayPay決済 | PayPayカード | PayPay決済、PayPay残高チャージで高いポイント還元を受けられる |

| Yahoo!ショッピング、LOHACO | PayPayカード | PayPayカード利用でポイントアップ |

| セブン‐イレブン、ローソン、マクドナルドなど対象店舗でのスマホのタッチ決済 | 三井住友カード(NL) | 対象店舗でのスマホのVisaのタッチ決済・Mastercard®タッチ決済で最大7%還元(※) |

| 上記以外の店舗、オンラインショッピング | どちらでも可 (基本還元率で比較) | どちらのカードも基本還元率は0.5〜1.0% |

| 公共料金、携帯電話料金 | どちらでも可 (ポイントアップ特典で比較検討) | 各カード会社のポイントアップ特典を確認 |

| 海外旅行 | 三井住友カード(NL) (事前に旅費などをカード決済しておく) | 海外旅行傷害保険が付帯(利用付帯) |

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済利用時

- 最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

- iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

このように、PayPayカードと三井住友カード(NL)、2枚のカードを使い分けることで、より効率的にポイントを貯め、お得にクレジットカードを利用することができます。年会費が無料で維持費がかからないため、どっちがいいのか迷ったら、両カードの2枚持ちがおすすめです。

申し込みはこちら

PayPayカード

条件を達成するとポイント還元率が最大1.5%!Yahoo!ショッピングとLOHACOでいつでも5%還元されるお得なクレジットカードです。

三井住友カード(NL)

対象コンビニ・飲食店でスマホのタッチ決済をすると7%還元(※)。さらに各種条件を達成すると最大20%にポイント還元率アップ。ユニバでも最大7%還元のお得なクレカです。

まとめとよくある質問

この記事では、PayPayカードと三井住友カード(NL)を比較し、どっちがおすすめなのか違いや共通点を解説しました。自分にはどっちのクレジットカードが合う?と悩む人に向けて、PayPayカードと三井住友カード(NL)がそれぞれおすすめな人の特徴をおさらいしましょう。

| PayPayカードと三井住友カード(NL)のおすすめな人を比較 | ||

|---|---|---|

| クレジットカード名 | おすすめな人の違い | |

PayPayカード |

| |

三井住友カード(NL) |

| |

以上、PayPayカードと三井住友カード(NL)の違いについて解説しました。

ここから、PayPayカードと三井住友カード(NL)の違いについてよくある質問に回答します。

クレジットカードの入会審査を比較するとどっちが厳しい?

PayPayカードも三井住友カード(NL)も、入会審査の基準は非公開です。したがってPayPayカードと三井住友カード(NL)のどっちが入会審査が厳しいかは一概には言えません。

一般的に年会費無料のクレジットカードは、年会費が高額なゴールドカードやプラチナカードと比較して審査難易度が下がる傾向にあります。PayPayカードも三井住友カード(NL)も年会費が永年無料のため、気軽に申し込んでみるのがおすすめです。

PayPayカードと三井住友カード(NL)は即日発行できる?

PayPayカードと三井住友カード(NL)は、どっちもクレジットカード番号の最短即日発行に対応しています。

PayPayカードと三井住友カード(NL)における、カード番号の即日発行に関する特徴を比較すると、次のとおりです。

| PayPayカードと三井住友カード(NL)の即日発行の特徴を比較 | ||

|---|---|---|

| クレジットカード名 | 即日発行の特徴の違い | |

PayPayカード |

| |

三井住友カード(NL) |

| |

カード番号を最短即日発行してすぐ使いたい人は、受付時間や条件などをよく確認してから申し込みましょう。

男性 46歳 会社員

世帯年収:600万円〜800万円

PayPay決済との相性が抜群に良くて、最大1.5%のポイント還元率にまでになるので頻発に使っているPayPay決済にPayPayカードは必須だと思っています。かなり使い勝手が良くてしかも年会費が無料で持つことができるので、クレジットカードの維持費も気にしなくて良いのも満足しています。

男性 52歳 会社員

世帯年収:400万円〜600万円

QRコードアプリのPayPayでチャージの支払い用クレジットカードに登録できる点です。おかげでPayPayのチャージはスムーズにできるようになりましたし、満足しています。 貯まったポイントを使いやすい点も気に入ってます。たまったポイントはQRコードアプリのPayPayでも利用できるので、普段の買物等日常的に貯まったポイントを使えるので助かっています。 あと年会費無料で利用できるという点にも満足しています。

女性 30歳 会社員

世帯年収:1000万円〜1500万円

普段よりpaypayでのQRコード決済、ヤフーショッピングの利用が多いため、paypayでのクレジットカード決済によるポイント優遇を受けたく利用しています。 狙い通り、paypayカードでのポイント付与が受けられ満足です。

男性 52歳 公務員

世帯年収:600万円〜800万円

ポイントがたくさん貯まること。ポイントが貯まるとショッピングもできること。ワイモバイルの通信料金の引き落とし口座にしておくとポイントが貯まること。paypay銀行と連携ができており、電子マネーの資金移動が可能なこと。

女性 36歳 主婦

世帯年収:200万円以下

PayPayでの支払いで、ポイント還元率が高くなる点が気に入っています。特にキャンペーン期間中はスクラッチでの当たりも出やすくなるので、かなり得だと思っています。年会費がかからない点も魅力的だと思います。

女性 33歳 会社員

世帯年収:1500万円以上

PayPayと連携することにより、ポイントをお得に溜められる点。 PayPayに紐付けて、月30回以上+10万円以上使うと、還元率が最大1.5%アップするので、Paypayを普段使いする人にはとてもお得なシステムです!