ステータス性が高く、付帯サービスや優待特典が充実する法人プラチナカードは、ビジネスに役立つと評判のおすすめクレジットカードです。

「おすすめの法人プラチナカードは?」

「人気の法人プラチナカードを比較したい」

上記の法人代表者・個人事業主に向け、当記事では、ビジネスに役立つ付帯サービスが充実する人気のおすすめ法人プラチナカードを比較。

各ビジネスクレジットカードの付帯サービスや優待特典などを比較し、おすすめの法人プラチナカードを2026年3月最新ランキングで紹介します。

また、ステータスや付帯サービスや優待特典、ポイント還元率など、ニーズ別のおすすめの法人プラチナカードも紹介。法人代表者・個人事業主にとってメリットの多い法人プラチナカードを比較中の方は参考にしてください。

法人プラチナカードおすすめランキング

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

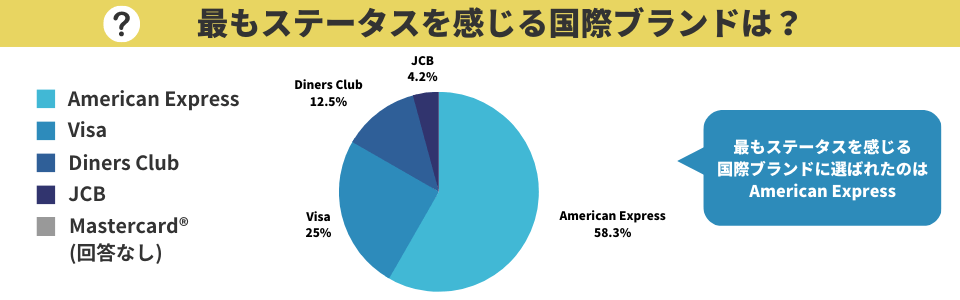

独自アンケート結果~法人カードで最もステータスを感じる国際ブランドはAmerican Express!

当サイトでは、法人カードの利用者を対象とした独自アンケートを2022年12月に実施しました。アンケートでは、「最もステータスを感じる国際ブランドは?」という問に対して過半数を超える58.3%がAmerican Expressと回答。

American Expressは当初富裕層向けに発行されたクレジットカードなので、現在でもステータス性を感じる国際ブランドとして人気と分かりました。

アンケート結果を踏まえ、2026年3月最新のおすすめプラチナ法人カードを紹介します!

法人カードに関するアンケート実施概要

- 【実査機関】株式会社ディーアンドエム

- 【調査対象】28歳~69歳の企業経営者もしくは個人事業主・フリーランス(男女問わず)

- 【調査方法】インターネットリサーチ

- 【調査人数】974人

- 【有効回答数】200名

- 【調査実施期間】2022年12月15日(木)~19日(月)

人気の法人プラチナカードの情報を一覧で比較!2026年3月最新おすすめランキング

法人代表者・個人事業主におすすめの人気法人プラチナカードを一括で比較し、その後におすすめプラチナカードの2026年3月最新おすすめランキングを紹介します。セゾンプラチナビジネスアメックスや、アメックスビジネスプラチナカードなど、人気の法人プラチナカードの基本情報を比較しましょう。

| 法人プラチナカード名 | セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | ダイナースクラブ ビジネスカード | アメリカン・エキスプレス・ビジネス・プラチナ・カード | 三井住友ビジネスプラチナカード for Owners | JCBプラチナ法人カード | ラグジュアリーカード ゴールド |

|---|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |  |

| リンク | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

| 国際ブランド | American Express | ダイナースクラブ | American Express | Visa/Mastercard | JCB | Mastercard |

| クレジットカード発行可能年齢 | 満20歳以上(学生を除く) | 明記なし | 満20歳以上 | 満30歳以上 | 満18歳以上 | 満20歳以上(学生を除く) |

| クレジットカード年会費(税込) | 33,000円 | 33,000円 | 165,000円 | 55,000円 | 33,000円(税込) | 220,000円 |

| 追加カード年会費(税込) | 3,300円 | 〜2枚まで:無料 〜4枚まで:5,500円 ※カード維持手数料として | 4枚まで無料 5枚目以降は13,200円 | 5,500円 | 6,600円(税込) | 55,000円 |

| ETCカード年会費(税込) | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 |

| カード利用限度額 | 一律の限度額を 設定せず柔軟に対応 | 一律の限度額を 設定せず柔軟に対応 | 一律の限度額を 設定せず柔軟に対応 | 原則200万円〜 ※所定の審査あり | 150万円〜 ※所定の審査あり | 一律の限度額を 設定せず柔軟に対応 |

| 利用可能電子マネー | Apple Pay Google Pay | ダイナースクラブ コンタクトレス Apple Pay | Apple Pay タッチ決済(アメックス) | Apple Pay Google Pay iD(専用) WAON PiTaPa | QUICPay | Apple Pay QUICPay |

| ポイント還元率 | 0.5% | 0.5% | 0.5%〜1.0% ※メンバーシップ・リワード・プラス加入時 | 1% ※1 | 0.5%~10.00% ※還元率は交換商品により異なります | 1.5% |

| ポイント有効期限 | 無期限 | 無期限 | 無期限 | ポイントの最終変動日(貯める、使う、交換する)から1年間(自動延長) | 5年 | 5年 |

| ANAマイル・JALマイル還元率 | ANAマイル:0.3% JALマイル:1.125% ※セゾンマイルクラブ登録時 | ANAマイル:1% JAL:0.4% ※マイル移行には6,600円/年の手数料が必要 | ANAマイル:0.5%~1.0% JALマイル:0.33%~0.4% ※メンバーシップ・リワード・プラス加入時 | ANAマイル:0.5% JALマイル:移行不可 | 移行不可 | ANAマイル:0.9% JALマイル:0.9% |

| 国内外旅行保険 | 海外旅行保険:最高1億円(利用付帯) 国内旅行保険:最高5,000万円(自動付帯) | 海外旅行保険:最高1億円(利用付帯) 国内旅行保険:最高1億円(利用付帯) | 海外旅行保険:最高1億円(一部自動付帯) 国内旅行保険:最高5,000万円(自動付帯) | 海外旅行傷害保険:最高1億円(利用付帯) 国内旅行傷害保険:最高1億円(利用付帯) | 海外旅行保険:最高1億円(利用付帯) 国内旅行保険:最高1億円(利用付帯) | 海外旅行保険:最高1億2,000万円(自動付帯) 国内旅行保険:最高1億円(利用付帯) |

| 国内外旅行保険の家族特約 | なし | なし | 海外・国内共に特約付帯 | なし | 海外・国内共に特約付帯 | 海外のみ特約付帯 |

| 航空機遅延保険 | 海外のみ保険付帯 | なし | 国内のみ保険付帯 | 国内外で保険付帯 | 国内外で保険付帯 | 国内外で保険付帯 |

| その他付帯保険 | なし | ゴルファー保険、ショッピング・リカバリー(動産総合保険) | キャンセル保険 オフィス用品の保険 車上荒らし保険 ゴルフ保険 | ・お買い物安心保険:年間最高500万円 紛失盗難補償:届け出日の60日前から | ・自動車事故の見舞金制度 | ・交通事故傷害保険 個人賠償責任保険 |

| 国内空港ラウンジサービス | 本人のみ無料 | 本人のみ無料 | 同伴者1名まで無料 | 同伴者1名まで無料 | 本人のみ無料 | 同伴者1名まで無料 |

| プライオリティ・パス (海外空港ラウンジサービス) | 付帯 | 付帯 | 付帯 | 付帯 | 付帯 | 付帯 |

- 上記法人カード情報は2026年3月の情報です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

比較表の通り、年会費やポイント還元率などはクレジットカードにより様々です。人気の法人プラチナカードの中でも年会費は2万円程度から20万円以上、ポイント還元率では0.3%から3.0%以上まで。

人気の法人プラチナカードを比較中の法人代表者・個人事業主に向け、当サイトおすすめの法人プラチナカードを2026年3月最新ランキングで紹介します。

法人プラチナカード選びに迷う方はランキングを参考にしてください。

法人プラチナカード人気ランキング

- 法人カード名をタップすると、記事内詳細箇所へジャンプします。

ランキング順に、おすすめ法人プラチナカードの特徴やメリット・付帯サービスの詳細情報を確認します。

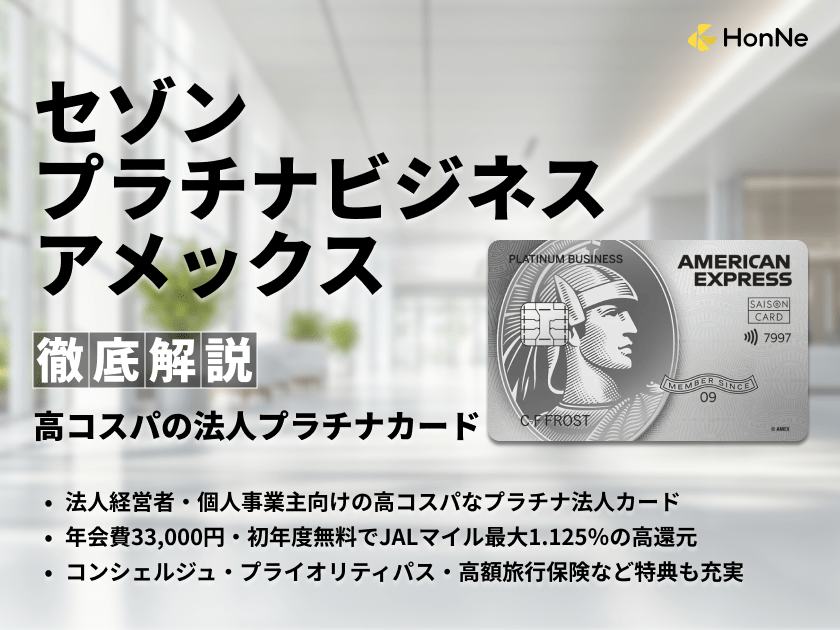

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード~安い年会費かつ高いJALマイル還元率が人気

ランキング1位で紹介するセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、他のおすすめプラチナ法人カードと比較して安い年会費がおすすめの法人カード。JALマイル還元率は最大1.125%と高く、高還元率でマイルを貯めたい方にも評判です。

まずは、セゾンプラチナビジネスアメックスの基本情報から確認しましょう。

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 国際ブランド | American Express |

| クレジットカード年会費(税込) | 初年度無料通常33,000円 |

| 追加法人カード 年会費(税込) | 3,300円 |

| 追加法人カード 発行可能枚数 | 最大9枚 |

| ETCカード 年会費(税込) | 無料 |

| ETCカード 発行可能枚数 | 最大5枚 |

| カード利用限度額 | 一律の限度額を設定せず柔軟に対応 |

| ポイント還元率 | 0.5% |

| ANAマイル・JALマイル還元率 | ANAマイル:0.3% JALマイル:1.125% ※セゾンマイルクラブ登録時 |

| 海外旅行保険・国内旅行保険 | 海外旅行保険:最高1億円(利用付帯) 国内旅行保険:最高5,000万円(自動付帯) |

| ショッピング補償保険 | 年間補償限度額最高300万円(国内・海外) |

- 出典:セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード公式サイト

- 上記法人カード情報は2026年3月の情報です。

セゾンプラチナビジネスアメックスのメリット

- 他と比較して年会費が安いかつ初年度年会費無料で利用可能

- JALマイル還元率最大1.125%と高い水準

セゾンプラチナビジネスアメックスはコスパが良いプラチナ法人カードを利用したい方におすすめの1枚。価格.comの2021年下半期クレジットカード部門でも1位を獲得した評判の良いプラチナ法人カードです。

セゾンプラチナビジネスアメックスの通常の年会費は33,000円(税込)で、他の法人プラチナカードと比較して安い点が特徴。比較的安い年会費ながら、コンシェルジュサービスやプライオリティ・パス(海外空港ラウンジサービス)など法人プラチナカードの定番サービスが付帯。安い年会費と付帯サービスの内容から、コスパの良い法人プラチナカードと評判です。

通常でもコスパのよいセゾンプラチナビジネスアメックスですが、初年度は年会費無料で利用できおすすめです。

その他のおすすめ特典・付帯サービス

- セゾンプレミアムセレクション by クラブ・コンシェルジュ

老舗料亭や対象レストランからの料理人の派遣、予約困難なお店の特別予約など、プレミアムサービスが利用できる人気の会員プログラム(通常年会費198,000円(税込))に無料で登録可能。 - Tablet Hotels

ミシュランお墨付きのホテルガイド「Tablet Hotels」の有料会員プログラム「Tablet Plus」(通常年会費9,900円(税込))に無料で登録可能。 - オントレ entrée

対象ホテルや有名レストランなどで利用可能な特典で、ホテルではアーリーチェックインやレイトチェックアウトなどの特典があり、レストランでは料金割引やテーブル確保などの特典も。

JALマイル還元率最高1.125%と業界でも高い水準のプラチナ法人カード

セゾンプラチナビジネスアメックスは、JALマイル還元率が最高1.125%と高い点もおすすめ。

高いマイル還元率の条件は、ポイントプログラム「SAISON MILE CLUB」の無料登録のみ。

ランキングで紹介中のプラチナ法人カードと比較しても高い還元率でJALマイルが貯まる点が特徴で、JALマイルを高還元率で貯めたい法人代表者・個人事業主にもおすすめのプラチナ法人カードです。

セゾンプラチナビジネスのキャンペーン情報【2026年3月最新】

- 通常33,000円(税込)の年会費が初年度無料

- 新規入会後3ヶ月間は永久不滅ポイントが2%還元(上限80万円利用分まで)

JALマイル還元率が高いおすすめ法人カード!

ダイナースクラブ ビジネスカード〜対象レストランのコース料理が最大2名分無料

ランキング2位のダイナースクラブ ビジネスカードは、日本で初めてプラスチック製のクレジットカードを発行したダイナースクラブの法人カード。プラチナカードという名称は付いていないものの、他社のプラチナ法人カードに匹敵するほどの特典があります。

| ダイナースクラブ ビジネスカードの基本情報表 | |

|---|---|

| カード名 | ダイナースクラブ ビジネスカード |

| カードデザイン |  |

| 年会費(税込) | 33,000円 |

| 追加カード年会費(税込) | 〜2枚まで:無料 〜4枚まで:5,500円 ※カード維持手数料として |

| ETCカード年会費(税込) | 無料 |

| ポイント還元率 | 0.5% |

| ポイント名称 | ダイナースクラブ リワードポイント |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、Amazonギフトカード、他 |

| 国際ブランド | Diners Club |

| 電子マネー等 | ダイナースクラブ コンタクトレス/Apple Pay |

| 限度額 | 一律の制限なし |

| 支払い方法 | 1回払い、ボーナス一括払い、リボ払い |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高1億円 |

| ショッピング保険 | 最高500万円(海外・国内) |

| 移行可能マイル | ANA、JAL、デルタ航空 スカイマイル、ユナイテッド航空 マイレージプラス、大韓航空 スカイパス、キャセイパシフィック航空 アジア・マイル |

- 出典:ダイナースクラブ ビジネスカード公式サイト

- 上記法人カード情報は2026年3月の情報です。

ダイナースクラブ ビジネスカードのメリット

- 対象レストランのコース料理が最大2名分無料になるグルメ優待

- 国内外1,700ヶ所以上の空港ラウンジを無料で利用できる

- ゴルフ場の手配やレッスンに関する豊富な特典あり

- ANAマイル還元率が1%と高い(ダイナースグローバルマイレージ登録必須)

ダイナースクラブ ビジネスカードは、グルメ・トラベル・エンタメ・ゴルフなど多彩な特典を利用できる法人カード。

特別感のあるグルメ優待が豊富で、例えば対象レストランのコース料理が無料になるエグゼクティブ ダイニングという特典があります。

エグゼクティブ ダイニングとは

対象レストランの指定コース料理を2名以上で予約すると、1名分のコース代金が無料になる特典です。さらに一部店舗では、6名以上で利用すると2名分のコース代金が無料になります。

トラベル関連の特典には、国内外で1,700ヶ所以上の空港ラウンジを無料で利用できる特典もあります。ただし海外の無料回数には年10回の上限があります。

そのほか、ダイナースクラブ ビジネスカードにはゴルフ関連特典も豊富。国内約100のゴルフ場のラウンド予約を代行してもらえるほか、プリンスゴルフリゾーツを優待価格で利用できます。ゴルフ練習場やレッスンの優待もあり、ゴルフ好きの経営者には非常におすすめです。

その他のおすすめ特典・付帯サービス

- クラウド会計ソフトfreeeとの連携

- 「ひらまつ」のレストランで利用できる特別優待

- 予約の難しい高級料亭を予約してもらえるサービス

- 一休.com特別優待

- 法人用ギフトサービス

ANAマイル還元率が1%と高い法人カード

ダイナースクラブ ビジネスカードは、ANAマイル還元率が1%と高い特徴のある法人カード。100円の支払いごとに1ポイントが貯まり、1,000pt=1,000マイルのレートでANAマイルへ移行可能です。法人カードの支払いでANAマイルを貯めたい経営者におすすめです。

さらにポイントは、ANAマイルのほかにも複数の航空会社のマイルへ移行可能。移行可能な航空会社のマイルと移行レートは、次のとおりです。

| 移行可能マイルと移行レート | ||

|---|---|---|

| 航空会社 | マイル名称 | 移行レート |

| 全日空 | ANAマイル | 1,000pt=1,000マイル |

| 日本航空 | JALマイル | 2,500pt=1,000マイル |

| デルタ航空 | スカイマイル | 2,000pt=1,000マイル |

| ユナイテッド航空 | マイレージ プラス | 2,000pt=1,000マイル |

| 大韓航空 | スカイパス | 2,000pt=1,000マイル |

| キャセイパシフィック航空 | アジア・マイル | 2,500pt=1,000マイル |

ただしポイントをマイルへ移行するためには、年会費とは別で6,600円(税込)の参加料を支払い、ダイナースグローバルマイレージに登録する必要があります。

空港ラウンジサービスを利用できるビジネス コンパニオンカードが発行できる

ダイナースクラブ ビジネスカードでは、追加カードとしてビジネス コンパニオンカードが発行できます。最大4枚まで発行可能で、2枚までなら年会費無料で追加カードを発行できます。

さらに、ビジネス コンパニオンカードは、本カード同等に空港ラウンジを無料で利用可能な点もおすすめポイントです。

ダイナースクラブ ビジネスカードのキャンペーン情報【2026年3月最新】

- 初年度年会費が無料

- 入会後3ヶ月以内に40万円以上の利用で20,000ポイントもらえる

- キャンペーン期間:2026年1月5日(月)~6月30日(火)

特徴をまとめるとダイナースクラブ ビジネスカードは、特典が豊富でANAマイル還元率が高いおすすめの法人カード。以下ボタンから公式サイトを確認し、申し込み手続きを進めましょう。

対象レストランのコース料理が最大2名分無料

アメリカン・エキスプレス・ビジネス・プラチナ・カード~金属製カードが発行できる

ランキング3位で紹介するおすすめのプラチナ法人カードは、「アメリカン・エキスプレス・ビジネス・プラチナ・カード」。アメリカン・エキスプレス・ビジネス・プラチナ・カードはアメックスが発行するプロパー法人カードで、メタル製の券面が特徴です。

またアメックスブランドならではの充実の付帯サービス・優待特典や、ANAマイル還元率が最大1.0%と高い点もおすすめ。アメリカン・エキスプレス・ビジネス・プラチナ・カードの詳細は以下の通りです。

| アメリカン・エキスプレス・ビジネス・プラチナ・カード基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 国際ブランド | American Express |

| クレジットカード年会費(税込) | 165,000円 |

| 追加法人カード 年会費(税込) | 4枚まで無料 5枚目以降は13,200円 |

| 追加法人カード 発行可能枚数 | 複数枚 |

| ETCカード 年会費(税込) | 無料 |

| ETCカード 発行可能枚数 | 最大20枚 |

| カード利用限度額 | 一律の限度額を設定せず柔軟に対応 |

| ポイント還元率 | 0.5%〜1.0% ※メンバーシップ・リワード・プラス加入時 |

| ANAマイル・JALマイル還元率 | ANAマイル:0.5%~1.0% JALマイル:0.33%~0.4% ※メンバーシップ・リワード・プラス加入時 |

| 海外旅行保険・国内旅行保険 | 海外旅行保険:最高1億円(一部自動付帯) 国内旅行保険:最高5,000万円(自動付帯) |

| ショッピング補償保険 | 年間補償限度額最高500万円(国内・海外) |

- 出典:アメックスビジネスプラチナ公式サイト

- 上記法人カード情報は2026年3月の情報です。

アメックスビジネスプラチナのメリット

- メタル製カードが利用できる

- ANAマイル還元率最大1.0%

- ホテル・グルメ特典や各種保険など豊富な付帯サービス・優待特典が利用できる

比較ランキング3位の法人プラチナカードアメックスビジネスプラチナは、ハイステータスの象徴とされるアメリカン・エキスプレスが発行するプロパー法人プラチナカード。2022年12月に行った独自アンケートでは、最もステータスを感じる国際ブランド1位でAmerican Expressが選ばれました。

アメックスビジネスプラチナは、とにかく特典・サービスが豊富な点がおすすめ。ホテルやグルメ、トラベルやゴルフにエンタメやビジネスなど、数多くの豪華特典が利用できます。ビジネス利用はもちろん、接待やプライベートでも利用できるサービスが多く、各シーンで利用できるおすすめの法人プラチナカードです。

アメックスビジネスプラチナの特典で特におすすめなのが、トラベル関連サービス。「ビジネス・プラチナ・トラベル・サービス」の利用で、飛行機や新幹線のチケットはもちろん、ヘリやジェット機の手配までも電話1本で完了。非日常を味わいたい方に人気の豪華特典です。

その他のおすすめ特典・付帯サービス

- ポケットコンシェルジュ

- カード更新時に2万円分のトラベルクレジット

- ビジネス・サイバー・プロテクション

- ベルリッツ 企業向けプログラム

- ビジネス・バッキング・プログラム

- Square(スクエア)

ANAマイル還元率最大1.0%もおすすめ

アメックスビジネスプラチナは、ANAマイル還元率が最大1.0%と他のプラチナカードと比較して高い点もおすすめ。ANAマイル還元率を最大の1.0%とするには、「メンバーシップ・リワード ANAコース」への登録が必要です。通常5,500円(税込)がかかるサービスですが、アメックスビジネスプラチナ会員は無料で登録可能です。

ANAマイルの交換単位は1,000ポイントで、年間4万マイルまで交換可能。アメックスビジネスプラチナは、ANAマイルを高還元率で貯めたい法人代表者・個人事業主にもおすすめです。

アメックスビジネスプラチナは、豪華な付帯サービスやANAマイルの高い還元率が法人代表者・個人事業主に人気の法人プラチナカード。申し込み方法や入会キャンペーンの最新情報などは、公式サイトで確認するのがおすすめです!

アメックスビジネスプラチナのキャンペーン情報【2026年3月最新】

- 合計400万円以上の通常利用で40,000ポイント

- 入会後4ヶ月以内にAmazon対象サービスで合計100万円以上の利用で140,000ポイント

- 入会後4ヶ月以内に合計200万円以上の利用で60,000ポイント

- 入会後4ヶ月以内に合計400万円以上の利用で20,000ポイント

ステータスを求める方におすすめ!

手頃な年会費でアメックスを利用するなら!

アメックスビジネスゴールドは、通常49,500円(税込)とアメックスビジネスプラチナと比較して安い年会費で利用可能です。ゴールドランクの法人カードではありますが、アメックスならではの優待特典も利用できるため、プラチナカードよりも年会費を抑えてアメックスのプロパー法人カードを利用したい方におすすめの1枚です。

ゴールドランクでも他社カードならプラチナ相当

三井住友ビジネスプラチナカード for Owners~基本ポイント還元率が1%と高い法人カード

プラチナ法人カードランキング4位で紹介するのが「三井住友ビジネスプラチナカード for Owners」。

三井住友ビジネスプラチナカード for Ownersは銀行系クレジットカードの高いステータス性が人気で、特に国内で充実した付帯サービスが利用できる上、基本ポイント還元率が1%と高い点が評判のプラチナ法人カードです。

三井住友ビジネスプラチナカード for Ownersの詳細を以下で確認しましょう。

| 三井住友ビジネスプラチナカード for Owners基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 国際ブランド | Visa/Mastercard |

| クレジットカード年会費(税込) | 55,000円 |

| 追加法人カード 年会費(税込) | 5,500円 |

| 追加法人カード 発行可能枚数 | 18枚 |

| ETCカード 年会費(税込) | 無料 |

| ETCカード 発行可能枚数 | 19枚 |

| カード利用枠 | 原則200万円〜 ※所定の審査あり |

| ポイント還元率 | 1% ※3 |

| ANAマイル・JALマイル還元率 | ANAマイル:0.5% JALマイル:移行不可 |

| 海外旅行保険・国内旅行保険 | 海外旅行傷害保険:最高1億円(利用付帯) 国内旅行傷害保険:最高1億円(利用付帯) |

| ショッピング補償保険 | 年間補償限度額最高500万円(国内・海外) |

- 出典:三井住友ビジネスプラチナカード for Owners公式サイト

- 上記法人カード情報は2026年3月の情報です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友ビジネスプラチナカード for Ownersのメリット

- 基本ポイント還元率が1%と高い

- 対象のコンビニ・飲食店でのスマホのタッチ決済またはモバイルオーダーでポイント7%還元 ※

- 国内のレジャーやイベント系の特典が豊富

- 豪華なアイテムを選べるカタログギフトが毎年届く

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

比較ランキング4位の法人プラチナカード「三井住友ビジネスプラチナカード for Owners」は、銀行系カードとして人気の高い「三井住友カード」が発行するハイステータスな法人プラチナカード。

特に国内で利用できる特典が多く、国内でクレジットカード利用が多い法人代表者・個人事業主に申し込みがおすすめの人気法人プラチナカードです。

三井住友ビジネスプラチナカード for Ownersは、国内のレジャーやイベント系の特典が豊富。例えば「宝塚歌劇団」の貸切公演でSS席のチケット優先販売や、プロゴルフトーナメント「三井住友Visa太平洋マスターズ」のペア観戦チケットプレゼントなどです。

また、三井住友ビジネスプラチナカード for Ownersは、グルメやビジネスアイテムなどから選べるカタログギフト「メンバーズセレクション」もおすすめ特典の1つ。毎年商品を選べる楽しみが評判です。

その他のおすすめ特典・付帯サービス

- プライオリティ・パス

世界中の空港ラウンジを利用できる会員制のサービスです。 - 航空券チケットレス発券サービス

ANA・JALの国内航空券をチケットレスで予約・発券できる法人カード向けサービス。 - プラチナグルメクーポン

東京や大阪などの約100の対象店舗で、2名以上のコース料理の利用で1名分が無料になるサービス。 - プラチナホテルズ

国内約50のホテルや旅館で、割引優待や客室・料理のアップグレード特典などを利用可能。さらに、国内約10のホテルでは通常料金の半額でスイートルームに宿泊可能。

三井住友ビジネスプラチナカード for Ownersのキャンペーン情報【2026年3月最新】

- 入会月+3ヶ月後末までに150万円以上の利用で65,000円相当もらえる

充実の特典やポイント還元サービスが評判のプラチナ法人カード!

関連記事

「三井住友ビジネスプラチナカード for Owners」についての詳細情報は、こちらも参考にしてください。

三井住友ビジネスプラチナカード for Ownersの特典やメリット・デメリットを解説

JCBプラチナ法人カード~JCBプロパーカードならではのステータス性が人気

プラチナ法人カードランキング5位で紹介するのが「JCBプラチナ法人カード」。JCBプラチナ法人カードは、日本発祥の国際ブランド「JCB」が発行する法人カードのステータス性が人気で、利用額に応じてポイント還元率アップ特典や複数枚のETCカードを年会費無料で発行可能な点が評判。

以下でJCBプラチナ法人カードの詳細から確認します。

| JCBプラチナ法人カード基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 国際ブランド | JCB |

| クレジットカード年会費 | 33,000円(税込) |

| 追加法人カード 年会費 | 6,600円(税込) |

| 追加法人カード 発行可能枚数 | 複数枚 |

| ETCカード 年会費 | 無料 |

| ETCカード 発行可能枚数 | 複数枚 |

| カード利用限度額 | 150万円〜 ※所定の審査があります。 |

| ポイント還元率 | 0.5%~10.00% ※還元率は交換商品により異なります |

| ANAマイル・JALマイル還元率 | 移行不可 |

| 海外旅行保険・国内旅行保険 | 海外旅行保険:最高1億円(利用付帯) 国内旅行保険:最高1億円(利用付帯) |

| ショッピング補償保険 | 年間補償限度額最高500万円(国内・海外) |

- 出典:JCBプラチナ法人カード公式サイト

- 上記法人カード情報は2026年3月の情報です。

ランキング5位で紹介するJCBプラチナ法人カードは、日本発祥の国際ブランドJCBが発行するプラチナランクのプロパー法人カードで、年会費は33,000円(税込)とランキング1位で紹介中のセゾンプラチナビジネスアメックスについで安い年会費で発行できます。

JCBプラチナ法人カードは、比較的安い年会費ながら各国の空港ラウンジサービスを利用できる「プライオリティ・パス」や、コース料理が1名分無料になる「グルメ・ベネフィット」などの特典が利用可能。コンシェルジュサービスにおいては、電話が繋がりやすくサービス品質も高いと口コミでも高い評判です。

さらにJCBプラチナ法人カードは、ETCカードも年会費無料で複数枚発行可能。多くの社用車を抱える経営者にもおすすめの1枚です。※希望枚数を発行できない場合あり。

利用額に応じたポイント還元率アップもおすすめ

JCBプラチナ法人カードの通常のポイント還元率は0.5%と、他の法人カードと比較して平均的ですが、年間の法人カード利用額に応じてボーナスポイントがもらえるメリットもあります。

年間利用金額に応じてもらえるボーナスポイントは、次のとおりです。

年間利用金額に応じてもらえるボーナスポイント

| 年間利用金額 | ボーナスポイント |

|---|---|

| 50万円達成 | +1,000ポイント |

| 以降50万円ごとに | +2,000ポイント |

その他のおすすめ特典・付帯サービス

- グルメベネフィット

国内の対象レストランにて、2名以上で所定のコース料理を予約すると、1名様分の料金が無料になる優待サービス。 - サイバーリスク総合支援サービス・保険付帯

サイバー攻撃やヒューマンエラーによる事故により発生した損害賠償を一定範囲内で保障。リスク診断サービスやトラブル発生時の電話相談サービスなどの総合支援のサポートが利用可能。

JCBプラチナ法人カードの入会キャンペーンの最新情報や申し込み方法など、詳しくは公式サイトでご確認ください。

JCBプラチナ法人カードのキャンペーン情報【2026年3月最新】

- 通常33,000円(税込)の年会費が条件達成で初年度は実質無料 ※1

- 入会月を含む3ヶ月後末までに50万円以上利用なら21,000円相当、75万円以上利用なら60,000円相当のポイント ※1 ※2

- Cashmapアカウント作成など条件達成で2,000円分のJCBギフトカード ※2

- 追加カード1枚発行ごとに3,000円分のJCBギフトカード(上限30,000円分) ※3

- 1pt=1円相当の景品に交換した場合。

- キャンペーン入会期間:2025年10月1日(水)~2026年4月30日(木)

- キャンペーン参加登録期間:2025年4月1日(火)~2026年4月30日(木)

JCBブランドの法人向けプラチナカード!

ラグジュアリーカード ゴールド~キャッシュバック還元率が高いステータスカード

ラグジュアリーカードゴールドは、他のおすすめ法人カードと比較しても高い年会費が特徴で、豊富な付帯サービス・優待特典と1.5%の高いポイント還元率がおすすめの法人カードです。

| ラグジュアリーカード ゴールド基本情報 | |

|---|---|

| クレジットカード券面 |  |

| 国際ブランド | Mastercard |

| クレジットカード年会費(税込) | 220,000円 |

| 追加法人カード 年会費(税込) | 55,000円 |

| 追加法人カード 発行可能枚数 | 最大4枚 |

| ETCカード 年会費(税込) | 無料 |

| ETCカード 発行可能枚数 | 法人カード1枚に対してETCカード1枚発行可能 |

| カード利用限度額 | 一律の限度額を設定せず柔軟に対応 |

| ポイント還元率 | 1.5% |

| ANAマイル・JALマイル還元率 | ANAマイル:0.9% JALマイル:0.9% |

| 海外旅行保険・国内旅行保険 | 海外旅行保険:最高1億2,000万円(自動付帯) 国内旅行保険:最高1億円(利用付帯) |

| ショッピング補償保険 | 年間補償限度額最高300万円(国内・海外) |

- 出典:ラグジュアリーカード ゴールド公式サイト

- 上記法人カード情報は2026年3月の情報です。

比較ランキング6位の法人プラチナカード「ラグジュアリーカード ゴールド」は、カード名にゴールドとあるものの、20万円以上の年会費からも分かるステータス性が人気のVIP向け法人クレジットカード。他のプラチナカードと比較して高い年会費に見合う付帯サービス・優待特典が特徴です。

当法人カードは、Mastercardブランドの最高ランク「ワールドエリート」に該当し、ステータス性が高いとされる1枚。その付帯サービスとステータスの高さから、「ブラックカードにも匹敵」と口コミでも評判です。金属で作られるメタルカードが発行可能な点もおすすめです。

ラグジュアリーカード ゴールドには、豊富な付帯サービス・優待特典が利用可能。例えば、「ラグジュアリーリムジン」の特典では対象レストランへのリムジン送迎が無料で、対象エリア内で自由に利用できる点が人気のおすすめの優待特典です。

その他、コース料理のアップグレード優待特典やホテル優待特典など、グルメ・トラベル系の充実したサービスも特徴。会員限定のテイスティングイベントなども開催し、ビジネスの人脈を作りたい法人代表者・個人事業主にもおすすめです。

その他のおすすめ特典・付帯サービス

- グローバルホテル優待

ザ・リッツ・カールトンやハイアット、マンダリン オリエンタルなどの対象ホテルで、1回の滞在で5万5,000円相当以上の特典やサービス。 - ラグジュアリーダイニング

全国約200の有名レストランで2名以上のコース料理を利用すると、1名分のコース代金が無料。 - 法人限定でインビテーション不要

個人向けラグジュアリーカード ゴールドはインビテーションが必要な招待制のクレジットカードですが、法人向けのラグジュアリーカード ゴールドはインビテーション不要で申し込み可能。

法人カード利用のキャッシュバック還元率は1.5%!

また他の法人向けクレジットカード・ビジネスカードと比較してポイント還元率が高い点もおすすめで、キャッシュバック利用時の還元率は1.5%と業界でも高い水準で、景品交換の場合は最高3.6%の還元率です。

法人プラチナカードの利用を検討中の法人代表者・個人事業主なら、年間で多額の経費を支払う場合も。経費の支払いをラグジュアリーカード ゴールドに集約した場合のポイント還元や利用したい優待特典などを公式サイトを確認し、申し込みがおすすめです。

ラグジュアリーカード ゴールド(法人)のキャンペーン情報【2026年3月最新】

- 開催なし

高い還元率でデザインもかっこいい

ニーズ・目的別にビジネスプラチナカードのおすすめ比較ポイントを紹介

「法人プラチナカードがほしいけど、複数のビジネスカードを比較してカードを選ぶのが難しい…」とお困りかもしれません。そこで、編集部がおすすめする法人プラチナクレジットカードをニーズ別に比較し紹介します。

ニーズ別の選び方

- ステータス重視で選ぶ

- 付帯サービスや優待特典で選ぶ

- マイル還元率・ポイント還元率で選ぶ

- 利用限度額で選ぶ

上記4つの項目別に人気ビジネスクレジットカードを比較し、おすすめの1枚を発行しましょう。

ステータスを重視して選ぶ!おすすめ法人プラチナカードを比較

接待などで信頼を得るため、ステータスの高いプラチナビジネスカードを発行したい方に向け、人気の法人プラチナカードを比較しました。ステータスを重視して法人プラチナカードを選ぶなら、次の2枚の申し込みがおすすめです。

比較する2枚はこちら

- アメックスビジネスプラチナ

- ラグジュアリーカード ゴールド

アメックスビジネスプラチナカードは、日本国内はもちろん海外でも通用するハイステータスカード。国際ブランドのプロパーカード最高峰の法人プラチナカードだからこそのステータス性は、周りにインパクトを与えるもの。人前でクレジットカードを利用する機会が多い方におすすめの法人プラチナカードです。

また、ラグジュアリーカードゴールドはMastercardの最高ステータス、ワールドエリートの称号を持っています。ワールドエリートカードと位置付けられるクレジットカードは、現在ラグジュアリーカードのみ。そのラグジュアリーカードの中でも最高ランクのクレジットカードがラグジュアリーカードゴールドです。

年会費が高いだけではなく、その年会費に見合うステータス性が魅力のVIP向け法人クレジットカードです。

詳細を知りたい場合はこちらをクリック

空港ラウンジサービスなどの優待特典の豊富さで比較!おすすめの法人プラチナカード

クレジットカードの特典を比較して選ぶなら、次の2枚の法人プラチナカードの申し込みがおすすめです。

比較する2枚はこちら

- 三井住友ビジネスプラチナカード for Owners

- アメックスビジネスプラチナカード

人気の法人クレジットカードを比較した結果、2枚のクレジットカードの申し込みがおすすめです。国内重視なら三井住友ビジネスプラチナカード for Owners、海外重視ならアメックスビジネスプラチナカードがおすすめ。

三井住友ビジネスプラチナカード for Ownersは、国内で活用しやすい特典が豊富な点が人気。例えばプロゴルフトーナメントの観戦チケットや、ユニバーサル・スタジオ・ジャパンのアトラクション優先搭乗チケットなど、三井住友カードならではの国内で役立つ特典が利用可能です。

一方で、アメックスビジネスプラチナカードには各国で役立つ特典が豊富で、特に海外旅行や出張時に役立ちます。VIP空港ラウンジサービスのプライオリティ・パスの無料利用はもちろん、海外からでも日本語で無料通話サポートを受けられたり、手厚い旅行保険が付いたりと役立つ特典が満載。

法人クレジットカードの特典を重視する法人代表者・個人事業主に人気のある、おすすめのステータスカードです。

詳細を知りたい場合はこちらをクリック

マイル還元率・ポイント還元率で選ぶプラチナカード

マイル還元率やポイント還元率を重視したい方は、下記2枚の法人プラチナカードの申し込みがおすすめです。

比較する2枚はこちら

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

- 三井住友ビジネスプラチナカード for Owners

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、JALマイル還元率が1.125%以上と業界でも高い水準。

高いマイル還元率にする条件も簡単。「SAISON MILE CLUB」と呼ばれるプログラムへ無料登録すると、1.125%のJALマイル還元率を実現可能です。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、JALマイルを高い還元率で貯めたい方におすすめの人気ビジネスカードです。

三井住友ビジネスプラチナカード for Ownersは基本ポイント還元率が1%(※)と高いおすすめの法人カードです。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

クレジットカード利用限度額が高いおすすめ法人プラチナカードを比較

会社経費の支払いのため、法人カードはできるだけ高い利用限度額のものを発行したい方も多いでしょう。実は、今回紹介した法人プラチナカードはいずれもクレジットカード利用限度額に一律の制限が設けられず、審査の結果次第では1,000万円以上の利用限度額でカード発行できる可能性もあります。

ただし初めて法人カードを作るカード会社だと、顧客履歴がないためクレジットカード利用限度額が低めに設定される可能性も。アメックスカードは限度額に一律の制限がないことで有名ですが、アメックスのクレジットカード利用実績が少ない方や、初めてアメックスカードを作ると最初のクレジットカード利用可能枠が低めに設定される場合もあるようです。

人気のビジネスカードを比較した結果、初めからある程度の利用限度額を確保したい方には次の法人プラチナカードの申し込みがおすすめです。

比較する2枚はこちら

- JCBプラチナ法人カード

- 三井住友ビジネスプラチナカード for Owners

三井住友ビジネスプラチナカード for Ownersは限度額に“下限”が設けられており、「原則200万円~」から利用できるようになっています。※ある程度の利用限度額を確保したい方の申し込みがおすすめです。

- 所定の審査あり

JCBプラチナ法人カードは利用限度額の個別設定が可能です。クレジットカード会社ごとの利用実績が少ない場合、上記2種から選んでみてください。

ゴールドカードとの違いを比較!メリット・デメリット詳細を確認

カードのランクが変われば、受けられるサービス内容も異なります。そのため、普段どのように利用するのかによっては、より高いランクのほうがお得に利用できる可能性があるでしょう。

ゴールドビジネスカードではなくプラチナビジネスカードを選ぶメリット・デメリットを知りたい方は参考にしてください。

デメリットはゴールドカードと比較して年会費が高いこと

一般的な法人ゴールドカードと比較して法人プラチナカードはカード年会費が高い傾向にあります。ステータスを比較するとゴールドカードよりもプラチナカードの方が高く、充実した付帯サービスを利用可能な点が主な理由です。

ただしクレジットカード会社が異なる場合、「A社のプラチナカード」より「B社のゴールドカード」のクレジットカード年会費が高まるケースはあります。これはクレジットカード会社によりカード年会費の設定や付帯サービスの質、ステータス性などが違うため。

一般的には、カード年会費が高い法人カードになるほど付帯サービスは豪華になり、ステータスも高まるといえます。ですが、利用しない付帯サービスのために高いカード年会費を払うのは本末転倒。利用する法人クレジットカードを比較する際は、「実際に利用する付帯サービスか」を確認し、ビジネスカードを比較しましょう。

付帯サービスや優待特典が豊富なことが法人プラチナカードのメリット

法人プラチナカードは豪華な付帯サービスや優待特典がメリット。具体的に利用できる付帯サービスや優待特典はクレジットカード会社や券種により異なりますが、多くの法人プラチナカードに共通する“定番の特典”が存在します。そんな法人プラチナカードの定番特典は、下記のとおりです。

法人プラチナカードの特典

- コンシェルジュサービス

24時間365日いつでも電話で相談できるプラチナ会員専用の特典です。サービス詳細は次の項目で解説します。 - プライオリティ・パス(海外空港ラウンジサービス)

国内・海外1,300ヶ所以上のVIP空港ラウンジを利用できる会員制サービスです。本来は数万円の年会費がかかるサービスですが、法人プラチナカードの付帯特典を使えば年会費無料で登録可能です。 - コース料理1名分無料

主に国内の対象レストランで2名以上のコース料理を利用すると、1名分のコース代金が無料になる特典です。対象店舗は特典の内容により異なります。

ごく稀に、上記の一部の特典が法人ゴールドカードに付帯するケースもありますが、上記のVIP特典が無料で利用できるのは一般的に法人プラチナカードならではのメリットです。

プラチナコンシェルジュはゴールドビジネスカードでは利用できない最大のメリット

コンシェルジュサービスは、プラチナ会員限定で利用できる24時間365日の無料デスクサービス。一般的なゴールドカードでは利用できないため、法人プラチナカードを選ぶメリットです。

ホテルや新幹線、飛行機などトラベル関連の手配はもちろん、レストランやゴルフ場、フラワーギフトの手配などの依頼がいつでも可能です。

対応可能な依頼の範囲は発行するクレジットカード会社により異なりますが、「『ネットで完売した有名アーティストのコンサートチケットを手配できないか』などの相談に乗ってくれた」という口コミも寄せられるほど柔軟に対応してくれた事例も。

法人プラチナカードのコンシェルジュサービスは、ビジネスの加速に役立つ特典ですが、実はプライベートでも利用可能。秘書を雇うよりもコストを抑えられ、気軽に利用できる点もメリットです。

マイル還元率・ポイント還元率を重視するなら法人プラチナカードがおすすめ

ゴールドビジネスカードとプラチナビジネスカードを比較すると、プラチナビジネスカードのマイル還元率やポイント還元率が高い場合があります。

クレジットカード年会費が高くなっても、マイル還元率やポイント還元率を考慮するとプラチナカードの方が得をすることもあるので、クレジットカード年会費だけではなく還元率の比較が法人プラチナカード選ぶ上で重要です。

国内旅行保険・海外旅行保険などの付帯保険が充実の法人プラチナカード

法人向けクレジットカードのゴールドカードとプラチナカードを比較すると、付帯保険の補償金額や保険の種類が異なります。

ゴールド法人カードには「旅行傷害保険」や「航空機遅延保険」、「ショッピング保険」などが付く場合が多く、ある程度充実した補償が用意されています。一方、法人プラチナカードはゴールドカード以上の手厚い保険が付帯します。

具体的には旅行傷害保険の補償額が手厚くなるのはもちろん、個人賠償責任保険など旅行以外の保険が付帯するケースがあります。またオフィス用品の保険やゴルフ保険などが付帯するカードもあり、法人プラチナカードはビジネス・プライベート共に利用できる充実の保険がメリットです。

カード利用限度額(利用可能枠)が高いのはプラチナカード

法人プラチナカードは、ゴールドランクのクレジットカードよりもカード利用限度額が高く設定されることがほとんど。具体的なカード利用限度額は審査の結果次第ですが、1,000万円以上の利用限度額の場合も。

ビジネスでの急な出費に備え、比較的高い限度額を設定できるのも法人プラチナカードのおすすめポイントです。

ステータスの高い法人プラチナカードは申し込み後の入会審査も厳しめ

法人プラチナカードの発行の際に気になるのが審査基準です。どのクレジットカード会社も審査基準は非公表なので、「年収◯円以上」「会社設立後◯年以上」などの具体的な審査基準は残念ながら不明です。

ただし法人プラチナカードの申し込み条件は公開されているため、それを元にカードの審査難易度を推測することは可能。

例えば三井住友ビジネスプラチナカード for Owners は申し込める年齢は「満30歳以上」です。満18歳から申し込めるJCB法人プラチナカードと比較すると審査基準が高いと推測されます。

もしクレジットカード会社が定める申し込み条件を満たす場合、まずは申し込みして審査にチャレンジするのがおすすめです。

審査が不安なら個人与信型クレジットカードもおすすめ

法人プラチナカードの中には、法人代表者・個人事業主の個人与信を元に審査が行われる「個人与信型法人カード」も存在します。個人与信型の法人プラチナカードなら、個人の年収や信用情報をもとに審査されるため、法人設立直後などでも比較的発行しやすいとされています。

特に下記の法人プラチナカードは、公式サイトに「登記簿謄本や決算書の提出が不要」と明記されているため、個人与信で申し込み可能です。

比較するカード一覧

- セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

- 三井住友ビジネスプラチナカード for Owners

- ラグジュアリーカード ゴールド

もちろん、個人与信とはいえ法人クレジットカードの引き落とし口座は法人名義も指定可能。そのため、上記のクレジットカードは法人での審査に不安がある方の申し込みがおすすめです。

まとめ

当記事では、人気・おすすめの法人プラチナカードを比較しランキング形式で紹介しました。当記事で紹介した人気のビジネスカード5枚は以下の通りです。

法人プラチナカード人気ランキング

法人カード名をタップすると、記事内詳細箇所へジャンプします。

さらにゴールドカードと比較し、プラチナカードを利用するメリット・デメリットも解説しました。プラチナカードは比較的高いカード年会費がネックの一方で、充実の特典や各種保険、さらに高いカード利用限度額などのメリットが多い特徴があります。

今回紹介した法人プラチナカードは、どれも豪華な付帯サービスとステータスの備わったおすすめのビジネスカードです。キャンペーンを実施中のクレジットカードもありますので、気になる法人プラチナカードがあればまず公式サイトをチェックしましょう。

当記事が、あなたの経営・ビジネスをサポートする法人プラチナカード選びの一助となれば幸いです。

人気・おすすめの法人プラチナカードランキングへ戻る法人プラチナカードの比較でよくある質問

以下、法人プラチナカードの比較についてのよくある質問を確認します。

法人プラチナカードの利用メリット・おすすめ理由は?

法人プラチナカード利用のメリット・おすすめ理由は以下です。

メリット

- 充実した付帯サービス・優待特典を利用できる

- 比較的高いカード利用限度額が設定されている

- 高いステータスで信頼性が示せる

法人プラチナカードでは充実の付帯サービス・優待特典が利用でき、比較的高いカード利用限度額が設定される点もメリットです。

また、下位ランクのビジネスカードと比較して入会審査難易度が高い法人プラチナカードを保有すれば、信頼性やステータス性を示せる点もおすすめの理由です。

法人プラチナカードを比較する際のポイントは?

法人プラチナカードの比較ポイントは以下がおすすめです。

比較するポイント

- ステータスを比較

- 付帯サービスや優待特典を比較

- マイル還元率・ポイント還元率を比較

- カード利用限度額を比較

重視するポイントでの比較がおすすめです。ビジネスに役立つ法人プラチナカードを発行しましょう。

法人プラチナカードで利用できる付帯サービス・優待特典は?

主に法人プラチナカードでのみ利用できるおすすめの付帯サービス・優待特典は以下です。

特典サービス一覧

- プライオリティ・パス

(空港ラウンジサービス) - コンシェルジュサービス

- ホテルやレストラン等の優待特典

上記の付帯サービス・優待特典は、基本的に法人プラチナカードのみに付帯します。豊富な付帯サービスや優待特典を利用可能な点が法人プラチナカードのメリットです。

当ページ利用上のご注意

当ページで掲載している情報は、各金融機関の公表している情報を元に作成しておりますが、情報の更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品に関する最新の情報やキャンペーンについての詳細は公式サイトをご確認ください。当ページで掲載しているポイント還元率は、公表されている公式サイトの情報を元に独自に算出したものです。より正確な情報は各カード会社のホームページをご確認ください。