ステータスが高くてかっこいい法人カードを作りたいとお考えではありませんか。

2026年1月最新情報で当サイトが厳選した、ステータスが高くてかっこいい法人カードを、年会費55,000円(税込)以下のかっこいい法人カードと上位グレードのかっこいい法人カードという2つの部門に分けて紹介します。

さらに、当サイトが独自に行ったアンケート調査により判明したステータスが高くてかっこいい法人カードランキングも掲載。アンケート調査により判明したビジネスカードのステータスに関する情報も詳しく解説しています。

最後まで読めば、経営者・個人事業主にぴったりのビジネスカードに出会えるでしょう。

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

- ステータスが高くてかっこいい法人カード8選!年会費55,000円までのカードを厳選【2026年1月最新】

- アメックスビジネスゴールド|メタル製(金属製)のかっこいいクレカ

- 三井住友ビジネスプラチナカード for Owners|特典・ステータスに加えて還元率が1%と高い法人カード

- JCBプラチナ法人カード|年会費33,000円(税込)で使えるかっこいいビジネスカード

- セゾンプラチナビジネスアメックス|年会費が初年度無料のかっこいいプラチナ法人カード

- PRESIDENT CARD|限度額が最大10億円かつポイント還元率が1%と高い

- 三菱UFJカード・プラチナ・ビジネス・アメックス|メガバンクグループ会社が発行するかっこいいクレカ

- UCプラチナカード|基本ポイント還元率が1%と高い法人カード

- apollostation PLATINUM BUSINESS|年間300万円以上支払うと翌年度の年会費が無料になる法人カード

- ハイグレード・ハイステータスでかっこいい法人カード3選【2026年1月最新】

- 100人に聞いた!独自アンケートでわかったステータスが高くてかっこいい法人カードランキング5選

- まとめ

ステータスが高くてかっこいい法人カード8選!年会費55,000円までのカードを厳選【2026年1月最新】

ここでは年会費55,000円(税込)以下の部門で、ステータスが高くてかっこいい法人カードを紹介します。まずは各法人カードの特徴を見てみましょう。

年会費55,000円(税込)以下のかっこいい法人カード

※「詳細へ」をタップすると、記事内の各サービス紹介箇所へ移動します。

次に、各法人カードのスペックを表で比較しましょう。

| カード名 | アメックスビジネスゴールド | 三井住友ビジネスプラチナカード for Owners | JCBプラチナ法人カード | セゾンプラチナビジネスアメックス | PRESIDENT CARD | 三菱UFJカード・プラチナ・ビジネス・アメックス | UCプラチナカード | apollostation PLATINUM BUSINESS |

|---|---|---|---|---|---|---|---|---|

| カードデザイン |  |  |  |  |  |  |  |  |

| 詳細リンク | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

| 年会費(税込) | 49,500円 | 55,000円 | 33,000円 | 初年度無料 2年目以降33,000円 | 50,000円 | 22,000円 | 16,500円 | 22,000円 条件達成で翌年無料 ※2 |

| ポイント還元率 | 0.5%〜1% ※3 | 1% ※4 | 0.5% | 0.5% | 1% | 0.5% | 1% | 0.8% |

| 金属製カード | ◯ | × | × | × | ◯ | × | × | × |

| コンシェルジュ | × | ◯ | ◯ | ◯ | × | ◯ | ◯ | ◯ |

| プライオリティ・パス | × | ◯ | ◯ | ◯ | × ※Dragonpassの空港ラウンジを利用可能 | ◯ | ◯ ※年6回まで | ◯ |

| コース料理1名分無料 | ◯ | ◯ | ◯ | ◯ | × | ◯ | ◯ | × |

- 上記クレジットカード情報は2026年1月の情報です。

- 年間300万円以上利用で翌年度無料。

- メンバーシップ・リワード・プラス登録時は最大1%。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

ここから、上記の各法人カードの詳細を解説していきます。

アメックスビジネスゴールド|メタル製(金属製)のかっこいいクレカ

| アメックスビジネスゴールドの基本情報表 | |

|---|---|

| カード名 | アメックスビジネスゴールド |

| カードデザイン |  |

| 年会費 | 49,500円 |

| 追加カード年会費 | 付帯特典なし:無料 ※4 付帯特典あり:13,200円 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 0.5%〜1% ※3 |

| ポイント名称 | メンバーシップ・リワード |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、他 |

| 国際ブランド | アメリカン・エキスプレス |

| 電子マネー等 | アメリカン・エキスプレスのタッチ決済、Apple Pay |

| 限度額 | 一律の制限なし |

| 支払い方法 | 1回払い、分割払い、リボ払い |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 最高500万円(海外・国内) |

| 移行可能マイル | ANA、JAL |

- 出典:アメックスビジネスゴールド公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

- メンバーシップ・リワード・プラス登録時は最大1%

- 判定期間内にカード利用がない場合、管理手数料として3,300円(税込)かかります

アメックスビジネスゴールドのメリット・デメリットとおすすめ特典

アメックスビジネスゴールドのメリット

- メタル製(金属製)のかっこいいカードデザイン

- 最もステータスが高い国際ブランドとされるアメリカン・エキスプレスのプロパー法人カード

- コース料理1名分無料をはじめとする特典が充実

- 条件を達成するとホテルのペア無料宿泊券が毎年もらえる

アメックスビジネスゴールドのデメリット

- 公共料金や税金など一部の支払いはポイント還元率が下がる

- コンシェルジュサービスとプライオリティ・パスは付帯していない

アメックスビジネスゴールドのおすすめ特典

- ビジネス・ダイニング・コレクション by グルメクーポン

国内約200の対象レストランで指定コース料理を2名以上で利用すると、1名分のコース代金が無料になります。 - ビジネス・フリー・ステイ・ギフト

所定の利用条件を達成すると、対象ホテルで使えるペア無料宿泊券を毎年もらえます。(最大2泊分) - アメックスのビジネス・マッチング

パートナー発掘や販路拡大に役立つビジネスマッチングサービスです。 - ザ・ホテル・コレクション

対象ホテルで100米ドル相当の割引や客室アップグレードなどの特典を受けられます。 - Seibu Prince Global Rewards

西武プリンスホテルズ&リゾーツの上級ステータスに無条件で登録できます。

メタル製(金属製)のかっこいい法人カード

| 名称など | 概要 |

|---|---|

| スモール・スポンサーシップ・サービス | 大型イベントの協賛枠を会員向けにカスタマイズされたプランで利用できます。 |

| Yahoo!広告 | 新規契約すると5,000円分の広告料金がプレゼントされます。 |

| ペイフレックス for Business | ビジネス目的での支払いを後から分割払いまたはリボ払いに変更できます。 |

| NIKKEI OFFICE PASS | 全国のシェアオフィスやコワーキングスペースのオープン席・ブース席を利用できるサービスを優待付きで利用できます。 |

| クラブオフ | 国内外20万ヶ所以上の対象施設で優待を利用できるクラブオフのVIP会員に無料で登録できます。 |

| ザ・ホテル・コレクション | 対象ホテルに連泊する際に優待料金や特典を利用できます。 |

| 空港ラウンジ無料サービス | 国内主要空港とハワイの空港ラウンジをを同伴者1名まで無料で利用できます。 |

| アメリカン・エキスプレス・トラベル オンライン | ホテル・レンタカー・航空券などをオンラインで予約できるサービスです。さらにアメックスのポイントを支払いに使用できます。 |

| 手荷物宅配サービス(空港) | 対象空港の国際線利用時に、自宅・空港間で手荷物を無料宅配してもらえます。 |

| 手荷物ホテル当日宅配サービス | 東京駅・新宿駅・博多駅から対象エリア内のホテルへ手荷物を無料で宅配してもらえます。 |

| オーバーシーズ・アシスト | 海外旅行・出張の際に24時間いつでも日本語で対応してもらえる無料のサポートデスクです。 |

| ゴルフ・デスク | 全国約800のゴルフ場とハワイ・グアム・サイパンのゴルフ場の予約を無料で代行してもらえます。 |

| 高台寺塔頭 圓徳院 客殿 | 圓徳院内に設けられた京都特別観光ラウンジを同伴者3名まで無料で利用できます。 |

| 名称 | 概要 |

|---|---|

| 海外旅行傷害保険 | 海外出張・旅行中にケガ・病気で医療機関を受診した場合の治療費などが、最高1億円まで補償されます。 |

| 国内旅行傷害保険 | 国内出張・旅行中にケガで死亡・後遺障害の損害を被った場合に、最高5,000万円まで補償されます。 |

| 国内航空機遅延費用 | 国内出張・旅行中に航空便が遅延・欠航した場合、食事代や宿泊費用などが一定金額まで補償されます。 |

| オンライン・プロテクション | インターネット上でクレジットカードが不正利用された場合、過去60日までさかのぼって全額が補償されます。 |

| キャンセル・プロテクション | 本人・家族の死亡・入院や、社命出張などが原因で予約中のホテルなどをキャンセルした場合、キャンセル料が一定金額まで補償されます。 |

| リターン・プロテクション | クレジットカードによる購入から90日以内の品物の返品を、購入点が受け付けない場合に、アメリカン・エキスプレスが代わりに引き取ってくれます。 |

| ショッピング・プロテクション | 国内・海外を問わず、クレジットカードで購入した品物が偶然の事故で破損・盗難などの被害を被った場合、年間最高500万円まで補償されます。 |

アメックスビジネスゴールドはメタル製(金属製)のかっこいい法人カード

アメックスビジネスゴールドは、数ある法人カードの中でも珍しいメタル製(金属製)の事業費決済用クレジットカードです。メタル製のカードデザインをかっこいいと感じる法人経営者・個人事業主におすすめの1枚。

メタル製のアメックスビジネスゴールドは、以下の2枚まで発行可能です。

- 本会員1枚

- 追加カード会員1枚

このように2枚目以降の追加カードに関しては、プラスチック製の法人カードが発行されます。

本会員限定でプラスチック製のセカンド・ビジネス・カードを発行可能

アメックスビジネスゴールドはメタル製の法人カードですが、本会員限定でプラスチック製のセカンド・ビジネス・カードを発行できます。ガソリンスタンドなど一部に金属製クレジットカードを使用できない加盟店もあるため、必要に応じてプラスチックカードも利用できるのはメリットです。

最もステータスが高い国際ブランドとされるアメリカン・エキスプレスのプロパー法人カード

当サイトが独自にアンケート調査を行った結果、最もステータスが高いと認知されている国際ブランドはアメリカン・エキスプレスであることが判明しています。

アメックスビジネスゴールドは、国際ブランドであるアメリカン・エキスプレス自ら発行しているプロパー法人カード。そのゴールドカードであるため、ステータスの高い法人カードを利用したい経営者・個人事業主におすすめです。

メンバーシップ・リワード・プラスに登録するとポイント・マイルの還元率が最大1%にアップ

アメックスビジネスゴールドには、メンバーシップ・リワード・プラスと呼ばれるポイント優遇制度があります。

メンバーシップ・リワード・プラスとは

メンバーシップ・リワード・プラスとは、アメリカン・エキスプレスのポイントプログラムがよりお得になる優遇制度です。カードとは別で3,300円(税込)の年会費(初年度のみ無料で利用可能です)を支払うと登録でき、ポイント・マイルの還元率がアップするメリットがあります。

メンバーシップ・リワード・プラスに登録すると、ポイントの有効期限が無期限に延長されます。

さらにポイント使用時のレートがアップし、還元率が最大1%まで高くなる点もおすすめ。ポイントの移行レート優遇例を知りたい人は、以下をご覧ください。

| メンバーシップ・リワード・プラス登録有無で異なるポイント移行レートの例 | ||

|---|---|---|

| アイテム | 登録済み | 未登録 |

| 利用代金への充当(年会費の支払い) | 1pt=1円 | 1pt=0.3円 |

| 利用代金への充当(航空会社/ホテル/旅行代理店の支払い) | 1pt=0.8円 | 1pt=0.3円 |

| 利用代金への充当(その他の支払い) | 1pt=0.5円 | 1pt=0.3円 |

| SafeKey加盟店での支払い | 1pt=0.5〜0.8円 | 1pt=0.3円 |

| アメリカン・エキスプレス・トラベル オンラインでの支払い | 1pt=0.8〜1円 | 1pt=0.4円 |

| ヨドバシカメラ/髙島屋の商品券 | 2,000pt=1,000円分 | 3,000pt=1,000円分 |

| ANAマイル移行 ※1 | 1,000pt=1,000マイル | 2,000pt=1,000マイル |

| JALマイル移行 | 2,500pt=1,000マイル | 3,000pt=1,000マイル |

| その他のマイル移行 | 1,250pt=1,000マイル | 2,000pt=1,000マイル |

- ポイントをANAマイルへ移行するには5,500円/年の手数料が必要

このようにポイントの優遇制度があるアメックスビジネスゴールドですが、公共料金や税金など一部の支払いでは、ポイント還元率が通常の半分に下がるデメリットに注意が必要です。

アメックスビジネスゴールドのポイント還元率が通常とは異なる加盟店・支払いの例を知りたい人は、以下をご覧ください。

| 付与ポイント | カテゴリー | 加盟店の例 |

|---|---|---|

| 加算対象外 | 電子マネー | モバイルSuica、モバイルPASMO、楽天Edy、Apple Payのnanaco、WAON、他 |

| 寄付 | 日本ユニセフ協会、日本赤十字社、国境なき医師団、他 | |

| その他 | NHK、カード年会費、メンバーシップ・リワード・プラス年間参加費、リボ払い手数料、他 | |

| 200円=1pt | 電気代 | 東京電力エナジーパートナー、関西電力、中部電力、他 |

| ガス代 | 東京ガス、大阪ガス、東邦ガス、他 | |

| 水道代 | 東京都水道局、横浜市水道局、大阪市水道局、名古屋市上下水道局、他 | |

| 税金 | 国税、都道府県税、他 | |

| 公金 | 国民年金保険料、特許申請料、Yahoo!公金支払い | |

| 各種決済 | au PAY 残高、d払い、Amazon Pay、Kyash |

AmazonやYahoo!ショッピングなどでポイント還元率が最大3%

先述のメンバーシップ・リワード・プラスに登録すると、対象加盟店でのポイント還元率が最大3%にアップする点もアメックスビジネスゴールドの特徴です。

ポイント還元率が最大3%にアップする対象店舗例は、次のとおりです。

- Amazon

- Yahoo!ショッピング

- ヨドバシカメラ

- アメリカン・エキスプレス・トラベルオンライン

- JAL公式サイト

- 一休.com(国内宿泊)

- HIS公式サイト(海外ツアー他)

- 一例です。その他の対象店舗は公式サイトをご確認ください。

このようにAmzonやYahoo!ショッピングなど、大手総合通販サイトもボーナスポイントの対象店舗です。上記の対象店舗をよく利用する経営者なら、アメックスビジネスゴールドのメンバーシップ・リワード・プラスに登録すれば、多くのポイントが貯まるでしょう。

アメックスビジネスゴールドの新規入会キャンペーン

2026年1月時点、アメックスビジネスゴールドでは次の新規入会キャンペーンが開催されています。

アメックスビジネスゴールドのキャンペーン情報【2026年1月最新】

- 合計200万円以上の通常利用で20,000ポイント

- 入会後4ヶ月以内に合計80万円以上利用で50,000ボーナスポイント

- 入会後6ヶ月以内に合計150万円以上利用で50,000ボーナスポイント

- 入会後6ヶ月以内に合計200万円以上利用で50,000ボーナスポイント

まとめるとアメックスビジネスゴールドは、ステータスが高いと認知されているアメリカン・エキスプレスのプロパー法人カード。金属製かつ金色のデザインがかっこいい法人カードです。

お得な入会キャンペーンを適用して申し込むには、以下ボタンから手続きを進めましょう。

メタル製(金属製)のかっこいい法人カード

三井住友ビジネスプラチナカード for Owners|特典・ステータスに加えて還元率が1%と高い法人カード

| 三井住友ビジネスプラチナカード for Ownersの基本情報表 | |

|---|---|

| カード名 | 三井住友ビジネスプラチナカード for Owners |

| カードデザイン |  |

| 年会費 | 55,000円(税込) |

| 追加カード年会費 | 5,500円(税込) |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 1% ※3 |

| ポイント名称 | Vポイント |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、他 |

| 国際ブランド | Visa、Mastercard |

| 電子マネー等 | Visaのタッチ決済、Apple Pay、Google Pay、iD(専用)、WAON、PiTaPa |

| 利用枠 | 原則200万円~ ※所定の審査があります。 |

| 支払い方法 | 1回払い、2回払い、ボーナス一括払い、分割払い、リボ払い |

| 海外旅行傷害保険 | 最高1億円(利用付帯) |

| 国内旅行傷害保険 | 最高1億円(利用付帯) |

| ショッピング保険 | 年間最高500万円(海外・国内) |

| 移行可能マイル | ANA |

- 出典:三井住友ビジネスプラチナカード for Owners公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友ビジネスプラチナカード for Ownersのメリット・デメリットとおすすめ特典

三井住友ビジネスプラチナカード for Ownersのメリット

- メガバンクグループ会社が発行するかっこいい法人カード

- USJ、宝塚歌劇、三井住友VISA太平洋マスターズなどで特別優遇

- コンシェルジュ、コース料理1名分無料、プライオリティ・パスを利用可能

- 基本ポイント還元率が1%と高い

- 毎年もらえる豪華なカタログギフト

- デュアル発行対応のためお得な年会費でVisaとMastercardを2枚持ちできる

三井住友ビジネスプラチナカード for Ownersのデメリット

- 満30歳以上でなければ申し込みできない

三井住友ビジネスプラチナカード for Ownersのおすすめ特典

- コンシェルジュサービス

24時間365日いつでも、ホテル・航空券・レストランの手配などを代行してくれるサービスです。 - プラチナグルメクーポン

東京・大阪を中心とする約170の対象レストランで2名以上のコース料理を利用すると、1名分が無料になります。 - プライオリティ・パス

世界中の空港ラウンジを利用できる会員制サービス「プライオリティ・パス」を無料で利用できます。 - ユニバーサル・スタジオ・ジャパン 三井住友カード ラウンジサービス

ユニバーサル・スタジオ・ジャパン(USJ)内に設けられた特別なラウンジを1回5名まで利用でき、アトラクションのジョーズに優先搭乗できます。 - 宝塚歌劇優先販売

宝塚歌劇の三井住友カード貸切公演において、プラチナ会員限定のSS席を優先販売してくれます。 - 三井住友VISA太平洋マスターズ

男子プロゴルフトーナメントのペア観戦入場券がもらえます。さらに来場特典として食事券・飲み物券・大会記念品を受け取れます。 - メンバーズセレクション

多彩なアイテムから選べる豪華カタログギフトを年1回受け取れます。

特典・ステータスに加えてポイント還元率も高い

| 名称など | 概要 |

|---|---|

| プラチナオファー | 通常は利用できないような特別なイベントなどを案内してもらえます。 |

| プラチナホテルズ | 国内約50のホテル・旅館に優待料金で宿泊できるほか、客室や料理がアップグレードされます。さらに国内約10のホテルのスイートルームが半額になります。 |

| 空港ラウンジサービス | 国内主要空港とハワイの空港ラウンジを同伴者1名まで無料で利用できます。 |

| D’sラウンジトーキョー | 大丸東京店にある特別なラウンジを利用できます。 |

| プライベートラウンジ | 名古屋栄にあるSMBCパーク 栄内に設けられたプライベートラウンジを利用できます。 |

三井住友ビジネスプラチナカード for Ownersはメガバンクグループ会社が発行するかっこいい法人カード

三井住友ビジネスプラチナカード for Ownersは、メガバンクである三井住友銀行のグループ会社が発行するかっこいい法人カード。

銀行系のクレジットカードはステータスが高いと一般的に言われています。その中でもランクの高いプラチナカードだからこそ、ステータスが高くてかっこいい法人カードを求める経営者にはぴったりの1枚です。

満30歳以上でなければ申し込み不可

三井住友ビジネスプラチナカード for Ownersは、満30歳以上でなければ申し込みできない法人カード。年齢制限があるのはデメリットではありますが、限られた人しか入会できないため、ステータスをより実感しやすいのではないでしょうか。

対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーで7%還元

三井住友ビジネスプラチナカード for Ownersは、対象のコンビニ・飲食店でスマホのタッチ決済を使って支払う、またはモバイルオーダーを利用すると7%が還元される特徴があります。7%(※)還元の対象店舗例は、次のとおりです。

- セブン‐イレブン

- ローソン

- ミニストップ

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- ドトールコーヒーショップ

- エクセルシオール カフェなど

- カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

- 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

- 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

- スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

- 通常のポイント分を含んだ還元率です。

- ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

- Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

スマホのタッチ決済で支払うためには、事前にApple PayまたはGoogle Payへ三井住友ビジネスプラチナカード for Ownersを登録しておく必要があります。

2025年4月支払い分から基本ポイント還元率が1%に改定

過去には基本ポイント還元率が0.5%と平均的だった三井住友ビジネスプラチナカード for Owners。しかし2025年4月の支払い分からポイント還元率が改定され、1%にアップしました。

100円の支払いごとにVポイントが1pt貯まり、キャッシュバックや電子マネーチャージなどに1pt=1円分として使えます。

当記事で紹介しているかっこいい法人カードのうち、基本のポイント還元率が1%を超えるカードは多くありません。特典やステータスの高さに加えて、ポイントも重視したい人におすすめのかっこいい法人カードです。

デュアル発行対応のためお得な年会費でVisaとMastercardを2枚持ちできる

三井住友ビジネスプラチナカード for Ownersは、三井住友カードのデュアル発行サービスに対応している点も特徴。三井住友ビジネスプラチナカード for Ownersの場合、デュアル発行なら2枚目の年会費は5,500円(税込)となります。

デュアル発行とは?

デュアル発行とは、同一クレジットカードをVisaとMastercardの2枚持ちで発行できる三井住友カードのサービスです。2枚目のクレジットカードは1枚目よりも割安な年会費に設定されており、2枚のクレカをお得に利用できます。

三井住友ビジネスプラチナカード for Ownersの特典には、Visaブランド限定の特典とMastercardブランド限定の特典があります。デュアル発行すればVisaとMastercardの両方の特典を利用できるメリットがあります。

三井住友ビジネスプラチナカード for OwnersのVisa/Mastercardそれぞれの限定特典例を知りたい人は、以下を確認しましょう。

| 名称など | 概要 |

|---|---|

| Visaプラチナゴルフ | 日本国内の対象ゴルフ場で3,000円割引クーポンを利用できます。 |

| Visaプラチナ ラグジュアリーダイニング | 星付きの高級店など厳選された対象レストランで5,000円の割引クーポンを利用できます。 |

| Visaプラチナ空港宅配 | 国際線を利用する際、自宅・空港間の手荷物宅配サービスを優待価格で利用できます。 |

| Visa国際線クローク(一時預かり) | 国際線を利用する際、空港で一時的に手荷物を預けるサービスを優待価格で利用できます。 |

| Visaプラチナ WiFiレンタル | レンタルWiFiサービスを優待価格で利用できます。 |

| Visaプラチナ ホテルダイニング | 対象のホテルレストランで3,000円の割引クーポンを利用できます。 |

| 名称など | 概要 |

|---|---|

| ダイニング by 招待日和 | 国内・海外の約250店舗で指定コース料理を2名以上で利用すると、1名分のコース代金が無料になります。 |

| 国際線手荷物無料宅配 | 国際線を利用の際、出発時・帰国時の荷物を2個まで無料で宅配してもらえます。 |

| 空港クローク優待サービス | 国際線を利用する際、空港で一時的に手荷物を預けるサービスを優待価格で利用できます。 |

| 海外用携帯電話・WiFiレンタルサービス | 海外で利用できる携帯電話とWiFiルーターを優待価格でレンタルできます。 |

選べる無料保険を2つ選べる

三井住友ビジネスプラチナカード for Ownersには基本状態では、最高1億円の海外旅行傷害保険・国内旅行傷害保険(利用付帯)と年間最高500万円のショッピング保険が付帯しています。海外・国内のどちらの出張にも備えられるのは嬉しいポイントです。

さらに三井住友ビジネスプラチナカード for Ownersの旅行傷害保険は、希望があれば以下いずれかの保険プランに変更できます。旅行傷害保険が必要ない経営者は、以下の保険への切り替えを検討してはいかがでしょうか。

- スマホ安心プラン

- 弁護士安心プラン

- ゴルフ安心プラン

- 日常生活安心プラン

- ケガ安心プラン

- 持ち物安心プラン

過去には1つだった選べる無料保険が、2つ選べるようになりました。

カード付帯保険を7つの補償プランからお客さまのライフスタイルに合わせて選択できる「選べる無料保険」につきまして、これまで選択できる補償プランは1つのみでしたが、お好みの補償プランを2つ選択できるようになります。

引用:三井住友カード プラチナ・ビジネスプラチナカード for Ownersの付帯保険改定に関するお知らせ(三井住友カード公式サイト)

なお三井住友ビジネスプラチナカード for Ownersの旅行傷害保険の補償金額(旅行安心プラン選択時)を知りたい人は、以下を確認してください。

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 | 最高500万円 |

| 疾病治療費用 | 最高500万円 |

| 賠償責任 | 最高1億円 |

| 携行品損害 | 最高100万円 |

| 救援者費用 | 最高1,000万円 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 入院保険金日額 | 5,000円 |

| 通院保険金日額 | 2,000円 |

三井住友ビジネスプラチナカード for Ownersの新規入会キャンペーン

2026年1月時点、三井住友ビジネスプラチナカード for Ownersでは次の新規入会キャンペーンが開催されています。

三井住友ビジネスプラチナカード for Ownersのキャンペーン情報【2026年1月最新】

- 入会月+3ヶ月後末までに150万円以上の利用で65,000円相当もらえる

まとめると三井住友ビジネスプラチナカード for Ownersは、メガバンクグループ会社が発行するかっこいい法人カード。銀行系法人カードのステータスが魅力なだけでなく、旅行や接待に役立つ特典が盛りだくさん。

法人カードへの申し込みを希望する経営者・個人事業主は、以下ボタンから手続きを進めましょう。

特典・ステータスに加えてポイント還元率も高い

JCBプラチナ法人カード|年会費33,000円(税込)で使えるかっこいいビジネスカード

| JCBプラチナ法人カードの基本情報表 | |

|---|---|

| カード名 | JCBプラチナ法人カード |

| カードデザイン |  |

| 年会費 | 33,000円 |

| 追加カード年会費 | 6,600円 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 0.5% |

| ポイント名称 | Oki Dokiポイント |

| ポイント交換景品例 | キャッシュバック、Amazonで使用、他 |

| 国際ブランド | JCB |

| 電子マネー等 | JCBのタッチ決済、Apple Pay、Google Pay、QUICPay |

| 限度額 | 公式サイト参照 |

| 支払い方法 | 公式サイト参照 |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高1億円 |

| ショッピング保険 | 最高500万円(海外・国内) |

| 移行可能マイル | – |

- 出典:JCBプラチナ法人カード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

JCBプラチナ法人カードのメリット・デメリットとおすすめ特典

JCBプラチナ法人カードのメリット

- 年会費33,000円(税込)で手に入るかっこいい法人カード

- コンシェルジュ/プライオリティ・パス/コース料理1名分無料などのプラチナ特典あり

- 年間利用金額に応じてポイント還元率が最大1.7倍にアップ

- Amazonで1.5%、スタバで最大10%、セブン-イレブンで1.5%など対象店舗の利用がお得

JCBプラチナ法人カードのデメリット

- 国際ブランドJCBは海外出張時に使いづらい場合がある

JCBプラチナ法人カードのおすすめ特典

- プラチナ・コンシェルジュデスク

24時間365日いつでもホテル・航空券・レストランの手配など様々な依頼ができるデスクサービスです。 - グルメ・ベネフィット

厳選された対象レストランで指定のコース料理を2名以上で予約すると、1名分のコース代金が無料になります。 - プライオリティ・パス

世界中の空港ラウンジを利用できる会員制サービスを無料で登録・利用できます。

年会費33,000円(税込)で使えるかっこいいビジネスカード

| 名称など | 概要 |

|---|---|

| 空港ラウンジサービス | 国内主要空港とハワイの空港ラウンジを無料で利用できます。 |

| ゴルフサービス | ゴルフコンペに参加できるほか、全国約1,200ヶ所のゴルフ場の手配を代行してくれます。 |

| 人間ドックサービス | 各地の提携医療機関にて人間ドックを優待価格で利用できます。 |

| ドクターダイレクト24(国内) | 24時間365日いつでも健康などについて電話で無料相談できるサービスです。 |

| 会員情報誌「JCB THE PREMIUM」 | 旅行・グルメ・趣味などに関するプレミアムな情報を集めた会員情報誌を毎月受け取れます。 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 | 最高1,000万円 |

| 疾病治療費用 | 最高1,000万円 |

| 賠償責任 | 最高1億円 |

| 携行品損害 | 最高100万円 |

| 救援者費用 | 最高1,000万円 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害入院日額 | 5,000円 |

| 傷害手術 | 入院日額×倍率(10倍/20倍/40倍) |

| 傷害通院日額 | 2,000円 |

JCBプラチナ法人カードは年会費33,000円(税込)で手に入るかっこいい法人カード

JCBプラチナ法人カードは、33,000円(税込)の年会費で手に入るかっこいい法人カード。

当記事で紹介している他の法人カードには年会費が10万円を超えるカードもある点を踏まえると、JCBプラチナ法人カードは比較的に利用ハードルが低いでしょう。

国際ブランドJCBが発行するプロパー法人カード

JCBプラチナ法人カードは、日本発祥の国際ブランドであるJCBが発行するプロパー法人カードです。国際ブランドのプロパーカードは一般的にステータスが高いと言われているので、かっこいい法人カードを作りたい経営者・個人事業主におすすめです。

年間利用金額に応じてポイント還元率が最大1.7倍にアップ

JCBのポイント制度とスターメンバーズは2026年1月にリニューアル予定

JCBのポイントプログラムおよびスターメンバーズ特典は、2026年1月から大幅なリニューアルが発表されています。当記事の掲載情報は現行制度の内容です。リニューアルの最新情報はJCB公式サイトをご覧ください。

JCBプラチナ法人カードでは、1,000円を支払うごとにOki Dokiポイントが1pt貯まります。1ポイントの価値は交換賞品によって変わり、例えばJCBギフトカードに交換すると最大で約5円程度の価値になります。

さらにJCBプラチナ法人カードでは、JCBスターメンバーズと呼ばれるお得なポイントアッププログラムも利用可能です。

JCBスターメンバーズとは

JCBスターメンバーズ(JCB STAR MEMBERS)とは、年間利用金額に応じて対象カードの翌年度のポイント還元率がアップするお得なプログラム。JCBプラチナ法人カードの場合はポイント還元率が最大1.7倍にアップします。

年間利用金額に応じたJCBプラチナ法人カードのポイントアップ倍率は、次のとおりです。

| 年間利用金額に応じたポイントアップ倍率 | |

|---|---|

| 年間利用金額 | 翌年度のポイントアップ倍率 |

| 300万円以上 | 1.7倍 |

| 100万円以上 | 1.6倍 |

| 50万円以上 | 1.3倍 |

| 30万円以上 | 1.2倍 |

Amazonで1.5%、スタバで最大10%、セブン-イレブンで1.5%など対象店舗の利用がお得

JCBプラチナ法人カードには、JCBオリジナルシリーズパートナー店というお得なポイントアップ制度もあります。

JCBオリジナルシリーズパートナー店とは

JCBオリジナルシリーズパートナー店とは、JCBの対象カードを使って支払いをすると通常より多くのポイントがもらえる特約店です。対象店舗にはAmazonやスターバックス、セブン‐イレブンなど多彩なジャンルの店舗があります。

例えばAmazonでJCBプラチナ法人カードを使って買い物すると、基本の3倍のポイントを獲得できます。JCBプラチナ法人カードのポイント還元率は平均的に0.5%程度のため、Amazonで使えば1.5%相当が還元される計算です。

JCBプラチナ法人カードでの支払いがお得になる対象店舗の例は、次のとおりです。

| 対象店舗 | 還元率 |

|---|---|

| スターバックス (オンライン入金・オートチャージ) | 10% |

| Amazon | 1.5% |

| セブン-イレブン | |

| 高島屋 | |

| メルカリ | 1% |

| ビックカメラ | |

| apollostation |

上記のようなポイントアップ対象店舗でよく支払いをする経営者・個人事業主なら、JCBプラチナ法人カードを利用するとお得です。

JCBプラチナ法人カードの新規入会キャンペーン

2026年1月時点、JCBプラチナ法人カードでは次の新規入会キャンペーンが開催されています。

JCBプラチナ法人カードのキャンペーン情報【2026年1月最新】

- 通常33,000円(税込)の年会費が条件達成で初年度は実質無料 ※

- 入会月を含む3ヶ月後末までに50万円以上利用なら21,000円相当、75万円以上利用なら60,000円相当のポイント ※

- Cashmapアカウント作成など条件達成で2,000円分のデジタルギフト

- 追加カード1枚発行ごとに3,000円分のJCBギフトカード(上限30,000円分)

- 初年度の実質無料特典の条件は、入会月を含む3ヶ月後末までに合計30万円(税込)以上を利用することです。初年度年会費相当の33,000ポイントが付与されます。

- 1pt=1円相当の景品に交換した場合。

特徴をまとめるとJCBプラチナ法人カードは、年会費33,000円(税込)で使用できるかっこいい法人カード。それでいてコンシェルジュやプライオリティ・パス、コース料理1名分無料などのプラチナ特典が充実しています。

コストパフォーマンスに優れているJCBプラチナ法人カードへの入会を希望する経営者は、以下ボタンから公式サイトを確認し、申し込み手続きを進めましょう。

年会費33,000円(税込)で使えるかっこいいビジネスカード

セゾンプラチナビジネスアメックス|年会費が初年度無料のかっこいいプラチナ法人カード

| セゾンプラチナビジネスアメックスの基本情報表 | |

|---|---|

| カード名 | セゾンプラチナビジネスアメックス |

| カードデザイン |  |

| 年会費 | 33,000円 |

| 追加カード年会費 | 3,300円 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 0.5% |

| ポイント名称 | 永久不滅ポイント |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、Amazonギフトカード、他 |

| 国際ブランド | アメリカン・エキスプレス |

| 電子マネー等 | セゾンのタッチ決済、Apple Pay、Google Pay、iD |

| 限度額 | 一律の制限なし |

| 支払い方法 | 1回払い、2回払い、ボーナス(一括・2回)払い、リボ払い |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 最高300万円(海外・国内) |

| 移行可能マイル | ANA、JAL |

- 出典:セゾンプラチナビジネスアメックス公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

セゾンプラチナビジネスアメックスのメリット・デメリットとおすすめ特典

セゾンプラチナビジネスアメックスのメリット

- 年会費が初年度無料のかっこいいプラチナ法人カード

- コンシェルジュ/プライオリティ・パス/コース料理1名分無料など豊富な特典

- セゾンマイルクラブに登録するとJALマイル還元率が最大1.125%

- ビジネスサポートローンにより最大950万円まで事業融資を受けられる

セゾンプラチナビジネスアメックスのデメリット

- アメリカン・エキスプレスのプロパー法人カードではない

セゾンプラチナビジネスアメックスのおすすめ特典

- コンシェルジュサービス

24時間365日いつでも、ホテル・レストラン・イベントの手配・情報提供などを依頼できるサービスです。 - セゾンプレミアムレストランby招待日和

国内外約240の対象レストランで所定のコース料理を2名以上で利用すると、1名分のコース代金が無料になります。 - プライオリティ・パス

世界中の空港ラウンジを利用できる会員制サービスを無料で登録・利用できます。 - 星野リゾート

星野リゾートの対象宿泊施設に割引価格で宿泊できます。 - Tablet® Hotels

本来は有料のメンバーシップであるTablet Plusに無料で登録でき、対象ホテルで客室アップグレードや無料朝食、レイトチェックアウトなどの特典を利用できます。

初年度無料のかっこいいプラチナ法人カード

| 名称など | 概要 |

|---|---|

| セゾンプレミアムセレクション by クラブ・コンシェルジュ | 常連客による紹介の必要な老舗料亭の利用をはじめとする特別な体験ができるセゾンプレミアムセレクションに無料で登録できます。 |

| アメリカン・エキスプレス・コネクト | 対象店舗でのキャッシュバックサービスをはじめとする、アメリカン・エキスプレス会員限定の多彩な特典・優待を利用できます。 |

| 空港ラウンジサービス | 国内主要空港とハワイの空港ラウンジを無料で利用できます。 |

| Business advantage | 提携する各種ビジネスサービスにて特典・優待を利用できます。 |

| flier(フライヤー) | 本の要約サービスを割引価格で利用できます。 |

| Staple(ステイプル) | クラウド型経費精算サービスの割引優待を利用できます。 |

| エックスサーバー | レンタルサーバーを割引優待付きで利用できます。 |

| ユナイテッドワールド | グローバル人材紹介サービスを優待付きで利用できます。 |

| セゾン弁護士紹介サービス | 相談の内容にあわせて、第一東京弁護士会を通して弁護士を紹介してもらえます。 |

| 補助⾦・助成⾦コンサルティングサービス | 補助⾦・助成⾦のコンサルティングサービスを割引価格で利用できます。 |

| ウェルスマネジメントパートナー for Biz | 不動産仲介手数料が30%割引されます。 |

| ロフト | 毎月最後の金土日は全国のロフトで5%割引を受けられます。 |

| ジム優待 | 24/7WorkoutやRIZAPなどのパーソナルトレーニングジムや、コナミスポーツクラブなどを優待価格で利用できます。 |

| セゾンプレミアムスキンケアサロン by EBM(Men&Women) | 会員専用の特別なトリートメントを優待価格で利用できます。 |

| 国際線手荷物宅配サービス | 国際線利用時、自宅・空港間の手荷物宅配サービスを割引価格で利用できます。 |

| ハイヤー送迎サービス | 成田国際空港・羽田空港と東京23区の間のハイヤー送迎サービスを優待価格で利用できます。 |

| オントレ entrée | ホテルやレストラン、スパやショッピングなどの対象施設で特別優待を利用できます。 |

| 一休プレミアサービス | 一休プレミアサービスのダイヤモンド会員ステージを6ヶ月間体験できます。 |

| 新日本フィルハーモニー交響楽団 | 対象公演のS席を割引価格で利用できます。 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 | 最高300万円 |

| 疾病治療費用 | 最高300万円 |

| 賠償責任 | 最高5,000万円 |

| 救援者費用 | 最高300万円 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 傷害入院日額 | 5,000円 |

| 傷害通院日額 | 3,000円 |

通常33,000円(税込)の年会費が初年度無料のかっこいいプラチナ法人カード

セゾンプラチナビジネスアメックスは、クレディセゾンが発行するプラチナ法人カード。ランクが高くてかっこいい法人カードでありながら、通常33,000円(税込)の年会費が初年度無料で利用できます。

他にも多彩な特典や手厚い保険を利用できる点も魅力。セゾンプラチナビジネスアメックスはコストパフォーマンスを重視する経営者や個人事業主におすすめです。

なお、セゾンプラチナビジネスアメックスは、国際ブランドにアメリカン・エキスプレスを搭載しているものの、発行会社はクレディセゾンです。アメリカン・エキスプレスが自社で発行するプロパー法人カードではない点のみ注意しましょう。

セゾンマイルクラブに登録するとJALマイル還元率が最大1.125%

セゾンプラチナビジネスアメックスは、JALマイル還元率が高い点も特徴の法人カード。セゾンマイルクラブに登録すると、最大1.125%の還元率でJALマイルが貯まります。

セゾンマイルクラブとは

セゾンマイルクラブ(SAISON MILE CLUB)とは、JALマイルを貯めやすくなる有料プログラムです。セゾンプラチナビジネスアメックス会員なら5,500円(税込)の年会費で登録可能。登録するとJALマイルが最大1.125%の還元率で貯まります。

セゾンプラチナビジネスアメックスのポイントプログラムは永久不滅ポイントですが、セゾンマイルクラブに登録すると1,000円ごとにJALマイルが自動的に10マイル貯まるようになります。

さらにセゾンマイルクラブに登録中は、自動的に貯まるJALマイルとは別で特別ボーナスとして永久不滅ポイントが付与されます。特別ボーナスの永久不滅ポイントをJALマイルへ移行すると0.125%、自動的に貯まるマイルと合計で1.125%の還元率を実現可能です。

なお1年間の移行上限は150,000マイルです。移行上限に到達すると、翌年のサービス年会費が無料になる優遇制度があります。

ビジネスサポートローンにより最大950万円まで事業融資を受けられる

セゾンプラチナビジネスアメックスは、クレディセゾンの事業融資サービスのビジネスサポートローンを利用できる点もメリットです。

セゾンのビジネスサポートローンとは

セゾンのビジネスサポートローンとは、対象法人カード会員だけが利用できる事業融資サービスです。キャッシングと比較して低い金利で最大950万円まで事業資金を借りられます。

資金が突然必要になったときでも相談しやすいので、ビジネスのお守りとしてセゾンプラチナビジネスアメックスを持っておくのもよいでしょう。

セゾンプラチナビジネスアメックスの新規入会キャンペーン

2026年1月時点、セゾンプラチナビジネスアメックスでは次の新規入会キャンペーンが開催されています。

セゾンプラチナビジネスのキャンペーン情報【2026年1月最新】

- 通常33,000円(税込)の年会費が初年度無料

- 新規入会後3ヶ月間は永久不滅ポイントが2%還元(上限80万円利用分まで)

特徴をまとめるとセゾンプラチナビジネスアメックスは、比較的に安い年会費で使用できるプラチナカード。クレディセゾンの中でランクが高くてかっこいいだけでなく、コンシェルジュやプライオリティ・パス、コース料理1名分無料などの豊富な特典を利用できます。

セゾンプラチナビジネスアメックスへの入会を希望する人は、以下ボタンから公式サイトを確認し、入会手続きを進めましょう。

初年度無料のかっこいいプラチナ法人カード

PRESIDENT CARD|限度額が最大10億円かつポイント還元率が1%と高い

| PRESIDENT CARDの基本情報表 | |

|---|---|

| カード名 | PRESIDENT CARD |

| カードデザイン |  |

| 年会費 | 50,000円 |

| 追加カード年会費 | 無料 |

| ETCカード年会費 | 発行不可 |

| ポイント還元率 | 1% |

| ポイント名称 | 公式情報なし |

| ポイント交換景品例 | Amazonギフトカード、JALマイル、ほか |

| 国際ブランド | Visa |

| 電子マネー等 | 公式情報なし |

| 限度額 | 最大10億円 |

| 支払い方法 | 公式情報なし |

| 海外旅行傷害保険 | なし |

| 国内旅行傷害保険 | なし |

| ショッピング保険 | なし |

| 移行可能マイル | JALマイル |

- 出典:PRESIDENT CARD公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

PRESIDENT CARDのメリット・デメリットとおすすめ特典

PRESIDENT CARDのメリット

- 最大10億円の高額な限度額

- 基本ポイント還元率が1%と高く使い道がシンプルでわかりやすい

- かっこいいメタルカード

- Dragonpassが提供する国内外の空港ラウンジや都市型ワークラウンジを利用できる

PRESIDENT CARDのデメリット

- 他社のプラチナカードと比較すると特典が少ない

PRESIDENT CARDのおすすめ特典

- 空港ラウンジサービス(Dragonpass)

Dragonpassが提供する国内外の空港ラウンジを無料で利用できます。また都市型のワークラウンジなども利用可能です。 - SHARE LOUNGE

国内の書店などにあるSHARE LOUNGE(カルチュア・コンビニエンス・クラブ社)を利用できます。

最大60,000円ポイントプレゼント

PRESIDENT CARDは限度額が最大10億円と高い法人向けクレジットカード

PRESIDENT CARDは、限度額が最大10億円と高い法人向けクレジットカード。一般的な法人カードは数百万円程度の限度額が上限と定められている場合もあるなか、それ以上の高額決済が必要な法人におすすめです。

またPRESIDENT CARDには、法人の経費支払いを効率よく管理しやすくなる、次の特徴もあります。

PRESIDENT CARDの特徴

- 最大10億円の限度額

- 法人代表者の個人保証が不要

- 追加カードは年会費無料で枚数無制限に発行できる

- カードごとの利用可能額を日次、月次、1回あたりなど細かく管理でき、利用先や通貨も限定できる

- 紛失時に役立つ即時ロック機能

- 不正利用防止に役立つ実店舗利用のロック機能

なおPRESIDENT CARDは年会費が50,000円(税込)かかりますが、同社発行の「UPSIDERカード」なら年会費無料です。限度額は同じく最大10億円のため、年会費をかけずに利用したい法人にはこちらがおすすめです。

Dragonpassの空港ラウンジや国内書店などにあるSHARE LOUNGEを使える

PRESIDENT CARDには、無料で利用できる各種ラウンジサービスが用意されています。利用できるラウンジの例は、次のとおりです。

PRESIDENT CARDで利用できるラウンジの例

- Dragonpassの国内・海外1,400以上の空港ラウンジ

- Dragonpassの市内ラウンジ・都市型ワークラウンジ

- SHARE LOUNGEの都市型ラウンジ

特にDragonpassの空港ラウンジサービスは、出張の機会が多い法人に役立つでしょう。

基本ポイント還元率が1%と高く使い道がシンプルでわかりやすい

PRESIDENT CARDは、基本ポイント還元率が1%と高い法人カード。貯めたポイントは1pt=1円相当としてAmazonギフトカードに交換できるほか、2pt=1マイルでJALマイルへも無制限に移行可能です。

限度額が最大10億円であり還元率も高いため、法人の経費支払いで多くのポイントが貯まるでしょう。

PRESIDENT CARDの新規入会キャンペーン

2026年1月時点、PRESIDENT CARDでは次の新規入会キャンペーンが開催されています。

PRESIDENT CARDのキャンペーン情報【2026年1月最新】

- 最大60,000円ポイントプレゼント※

- カードご到着後1か月以内の初回利用+お申し込みから3か月以内に累計100万円以上のご利用の場合。

- 詳細は、キャンペーンサイトをご覧ください。

特徴をまとめるとPRESIDENT CARDは、限度額が最大10億円と高いうえ、世界中の空港ラウンジを使えるワンランク上の法人カード。入会を希望する人は以下ボタンから公式サイトを確認し、申し込み手続きを進めましょう。

最大60,000円ポイントプレゼント

三菱UFJカード・プラチナ・ビジネス・アメックス|メガバンクグループ会社が発行するかっこいいクレカ

| 三菱UFJカード・プラチナ・ビジネス・アメックスの基本情報表 | |

|---|---|

| カード名 | 三菱UFJカード・プラチナ・ビジネス・アメックス |

| カードデザイン |  |

| 年会費 | 22,000円 |

| 追加カード年会費 | 3,300円 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 0.5% |

| ポイント名称 | グローバルポイント |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、Amazonギフトカード、他 |

| 国際ブランド | アメリカン・エキスプレス |

| 電子マネー等 | アメリカン・エキスプレスのタッチ決済 |

| 限度額 | 100万円~500万円 |

| 支払い方法 | 1回払い |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 最高300万円(海外・国内) |

| 移行可能マイル | JAL |

- 出典:三菱UFJカード・プラチナ・ビジネス・アメックス公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

三菱UFJカード・プラチナ・ビジネス・アメックスのメリット・デメリットとおすすめ特典

三菱UFJカード・プラチナ・ビジネス・アメックスのメリット

- メガバンクグループ企業が発行するかっこいい法人カード

- 他社プラチナ法人カードと比較して年会費が22,000円(税込)と安い

- コンシェルジュ/プライオリティ・パス/コース料理無料など特典が豊富

- 月間10万円以上の支払いでポイント還元率が1.5倍にアップ

三菱UFJカード・プラチナ・ビジネス・アメックスのデメリット

- 原則として業歴3年以上・2期連続黒字決算でないと申し込めない

三菱UFJカード・プラチナ・ビジネス・アメックスのおすすめ特典

- プラチナ・コンシェルジュサービス

24時間365日いつでもレストランやチケットの手配、緊急時の支援などを相談できます。さらに、コンシェルジュを通じて対象のホテル・レストランを予約すると特別な優待を利用できます。 - プライオリティ・パス

世界中の空港ラウンジを使用できる会員制サービスに無料で登録・利用できます。 - プラチナ・グルメセレクション

国内の対象レストランにて指定のコース料理を2名以上で利用すると、1名分のコース代金が無料になります。 - プラチナ・ホテルセレクション

国内70以上の対象ホテルにて、客室アップグレードや無料朝食、ホテル内クレジットなど、1滞在あたり平均$550相当の優待特典を利用できます。

メガバンクグループ会社が発行するかっこいい法人カード

| 名称など | 概要 |

|---|---|

| 手荷物空港宅配サービス | 国際線利用時の出発時・帰国時にスーツケース1個を無料で配送してもらえます。 |

| スーペリア・エキスペリエンス | 対象のホテル・ダイニング・スパなどで特別な優待を利用できます。 |

| Relux for Platinum | 宿泊予約サイトReluxのプランを7%割引価格で予約できます。さらに、初回のみ5,000円の割引優待も利用できます。 |

| 名門ゴルフ場予約代行サービス | 予約困難な対象ゴルフ場の予約を代行してくれます。 |

| ハーツGoldプラス・リワーズ | アメリカを中心に展開するハーツレンタカーの会員制度ハーツGoldプラス・リワーズの、アフォーダブル料金からさらに15%割引されます。 |

| 24時間健康・介護相談サービス | 国内での健康や介護などに関して、24時間いつでも無料で相談できる電話サービスです。 |

| 空港ラウンジサービス | 国内主要空港とハワイの空港ラウンジを無料で利用できます。 |

| 海外Wi-Fiルーターレンタルサービス | 海外で利用できるWi-Fiルーターレンタルサービスを割引価格で利用できます。 |

| 福利厚生倶楽部 | 従業員向けの福利厚生代行サービスを優待価格で利用できます。 |

| 会計ソフト連携 | freeeやマネーフォワード、弥生など各種会計ソフトとデータ連携できます。 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 | 最高300万円 |

| 疾病治療費用 | 最高300万円 |

| 賠償責任 | 最高5,000万円 |

| 携行品損害 | 1旅行最高50万円保険期間中最高100万円 |

| 救援者費用 | 最高400万円 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 入院日額 | 5,000円 |

| 手術保険金 | 5,000円×5倍、10倍 |

| 通院日額 | 2,000円 |

三菱UFJカード・プラチナ・ビジネス・アメックスはメガバンクグループ企業が発行するかっこいい法人カード

三菱UFJカード・プラチナ・ビジネス・アメックスは、メガバンクである三菱UFJ銀行のグループ企業が発行するかっこいい法人カード。申し込み対象が限られているからこそ、一定のステータスを感じやすい法人カードです。

三菱UFJカード・プラチナ・ビジネス・アメックスの申し込み対象

三菱UFJカード・プラチナ・ビジネス・アメックスの申し込み対象は「原則として業歴3年以上・2期連続黒字決算の法人・個人事業主」です。設立や開業の直後では原則として申し込めない法人カードとなっています。

三菱UFJカード・プラチナ・ビジネス・アメックスは、年会費22,000円(税込)で使用できるプラチナ法人カード。他社のプラチナ法人カードと比較すると年会費は安めであり、気軽に利用しやすくなっています。

それでいてプラチナ法人カードならではの特典は充実しているので、コスパを重視する経営者におすすめです。

月間利用金額に応じてポイント還元率が最大1.5倍にアップ

三菱UFJカード・プラチナ・ビジネス・アメックスには、月間利用金額に応じてポイント還元率が最大1.5倍にアップするグローバルPLUSというサービスがあります。グローバルPLUSによる月間利用金額に応じたポイント加算倍率は、次のとおりです。

| 月間利用金額に応じたポイント加算倍率 | |

|---|---|

| 月間利用金額 | ポイント加算倍率 |

| 10万円以上 | 50%加算 |

| 3万円以上 | 20%加算 |

このように三菱UFJカード・プラチナ・ビジネス・アメックスは、毎月たくさんの支払いをするほどお得になる法人カード。メインで使用するかっこいい法人カードを探している経営者におすすめです。

三菱UFJカード・プラチナ・ビジネス・アメックスのポイント制度

三菱UFJカード・プラチナ・ビジネス・アメックスでは、法人カードで1,000円を支払うごとにグローバルポイントが1pt貯まります。交換賞品により1ポイントの価値は変わり、最大で1pt=5円相当になります。

三菱UFJカード・プラチナ・ビジネス・アメックスの新規入会キャンペーン

2026年1月時点、三菱UFJカード・プラチナ・ビジネス・アメックス開催されているキャンペーンは次のとおりです。

三菱UFJカード・ゴールドプレステージ・ビジネス・アメックスのキャンペーン情報【2026年1月最新】

- 開催なし

特徴をまとめると三菱UFJカード・プラチナ・ビジネス・アメックスは、メガバンクグループ会社が発行するかっこいい法人カード。年会費が22,000円(税込)と比較的安く、それでいてコンシェルジュやプライオリティ・パス、コース料理1名分無料のグルメ優待などを利用できます。

三菱UFJカード・プラチナ・ビジネス・アメックスへの申し込みを希望する経営者は、以下ボタンから手続きしましょう。

メガバンクグループ会社が発行するかっこいい法人カード

UCプラチナカード|基本ポイント還元率が1%と高い法人カード

| UCプラチナカードの基本情報表 | |

|---|---|

| カード名 | UCプラチナカード |

| カードデザイン |  |

| 年会費 | 16,500円 |

| 追加カード年会費 | 3,300円 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 1% |

| ポイント名称 | UCポイント |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、他 |

| 国際ブランド | Visa |

| 電子マネー等 | Visaのタッチ決済、Apple Pay、Google Pay、QUICPay、iD |

| 限度額 | 最大700万円 |

| 支払い方法 | 1回払い、2回払い、ボーナス一括払い、リボ払い |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 最高300万円(海外・国内) |

| 移行可能マイル | ANA、JAL |

- 出典:UCプラチナカード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

UCプラチナカードのメリット・デメリットとおすすめ特典

UCプラチナカードのメリット

- 16,500円(税込)と比較的安い年会費で持てるプラチナ法人カード

- 基本ポイント還元率が1%と高い法人カード

- 各種利用条件の達成でボーナスポイントがもらえる

- コンシェルジュ/プライオリティ・パス/コース料理1名分無料など充実した特典

- 旅行傷害保険・ショッピング保険・通信端末修理費用保険が付帯

UCプラチナカードのデメリット

- プライオリティ・パスのラウンジを無料で利用できるのは年6回まで

UCプラチナカードのおすすめ特典

- コンシェルジュサービス

ホテル・レストラン・ギフトの手配などのさまざまな依頼を24時間365日いつでも相談できる電話サービスです。 - プライオリティ・パス

世界中の空港ラウンジを利用できる会員制サービスに無料で登録できます。プライオリティ・パスのラウンジは年6回まで無料で利用可能です。 - グルメクーポン

東京・大阪を中心とする全国200の対象レストランで所定のコース料理を2名以上で利用すると、1名分のコース代金が無料になります。 - Visaプラチナホテルダイニング

対象のホテル内レストランなどで利用できる3,000円相当の割引クーポンがもらえます。 - Visaプラチナラグジュアリーダイニング

星付きの高級レストランなどで利用できる5,000円相当の割引クーポンがもらえます。

ポイント還元率が1%と高い法人カード

| UCプラチナカードの特典例 | |

|---|---|

| 名称など | 概要 |

| Visaプラチナ空港宅配 | 国際線利用時、自宅・空港間の手荷物宅配サービスを割引価格で利用できます。 |

| 空港ラウンジサービス | 国内主要空港とハワイの空港ラウンジを無料で利用できます。年間利用回数に上限はありません。 |

| Visaプラチナ海外Wi-Fiレンタル | 海外で使えるWi-Fiレンタルサービスを割引価格で利用できます。 |

| プラスEX会員 | 東海道・山陽・九州新幹線をお得に予約できチケットレスで乗車できるプラスEX会員に登録できます。 |

| ハーツレンタカー | 世界に展開するハーツレンタカーを割引価格で利用できます。 |

| 会員限定チケットサービスe+ | 先行予約や割引優待など会員限定の特典付きチケットを予約・購入できます。 |

| Visaプラチナゴルフ | 国内約1,400ヶ所のゴルフ場で利用できる3,000円分の割引クーポンがもらえます。 |

| UCプラチナゴルフ(楽天SGC) | 対象ゴルフ場でプレー可能な楽天SGCのサービスを割引価格で利用できます。 |

| FP(ファイナンシャルプランナー)・士業相談サービス | ビジネスでもプライベートでもお金に関する悩みごとの相談をファイナンシャルプランナーや士業に無料で相談できるサービスです。 |

| 請求書カード払い byGMO | 銀行振込の請求書をクレジットカードで支払えるサービスです。 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 | 最高200万円 |

| 疾病治療費用 | 最高200万円 |

| 携行品損害 | 最高50万円 |

| 賠償責任 | 最高2,000万円 |

| 救援者費用 | 最高200万円 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 傷害入院日額 | 5,000円 |

| 傷害通院日額 | 2,000円 |

16,500円(税込)と比較的安い年会費で持てるプラチナ法人カード

UCプラチナカードは、16,500円(税込)と比較的に安い年会費で使用できるプラチナカード。事業費決済に使える法人カードであると同時に、個人向けクレジットカードでもある珍しい券種です。

年会費が16,500円(税込)安めでありながらも、コンシェルジュやプライオリティ・パス、コース料理1名分無料のグルメ優待などを利用できます。ただしプライオリティ・パスのラウンジを無料で利用できるのは年6回までのため、それ以上利用する人には不向きでしょう。

基本ポイント還元率が1%と高い法人カード

UCプラチナカードは、基本ポイント還元率が1%と高い特徴のある法人カード。ポイント還元率を重視したい経営者にもおすすめです。

UCプラチナカードのポイントプログラム概要

1,000円の支払いごとにUCポイントが2pt貯まります。1ポイントには最大5円相当の価値があるため、基本還元率は1%となります。UCポイントの有効期限は最大2年間です。

他社の法人カードには基本ポイント還元率が0.5%程度のものも多いです。一方のUCプラチナカードなら還元率は1%と高いため、法人カードを使って経費をよりお得に支払えるでしょう。

各種利用条件の達成でボーナスポイントがもらえる

UCプラチナカードは、各種利用条件を達成するとボーナスポイントがもらえる点もおすすめ。ボーナスポイント制度の概要は次のとおりです。

| UCプラチナカードのボーナスポイント制度概要 | |||

|---|---|---|---|

| 制度 | ボーナスポイント | 条件例 | |

| シーズナルギフト(年4回) | 特典A | 最大5,000円相当 | 3ヶ月ごとの請求金額に応じてもれなくもらえる |

| 特典B | 10,000円相当 | 3ヶ月ごとの請求金額が40万円以上なら抽選で20名に当たる | |

| 年間利用ボーナスポイント(年1回) | 特典A | 500円相当 | 1年間のうち10ヶ月以上の利用でもれなくもらえる |

| 特典B | 750円相当 | 年間1,000ポイント以上獲得でもれなくもらえる | |

抽選であるシーズナルギフトの特典Bを除くと、年間で最大21,250円相当がもらえるので、高還元な法人カードを使いたい経営者におすすめです。

UCプラチナカードの新規入会キャンペーン

2026年1月時点、UCプラチナカードでは次の新規入会キャンペーンが開催されています。

2026年1月最新!キャンペーン情報

- 利用対象期間中のショッピングご利用合計金額10万円(税込)ごとに5,000円相当(1,000p)のUCポイントをプレゼント!(キャンペーン期間:2025年10月1日~2026年2月28日)

- 詳細はUCプラチナカードの公式サイトをご確認ください。

特徴をまとめるとUCプラチナカードは、年会費が16,500円(税込)と比較的安く、それでいてコンシェルジュやプライオリティ・パス、コース料理1名分無料など充実した特典を利用できるプラチナ法人カード。

基本ポイント還元率は1%と高く、さらにボーナスポイント制度もあります。法人カードを選ぶ際に、かっこいいだけでなく還元率を重視する経営者にもおすすめです。

ただしプライオリティ・パスのラウンジを無料で使えるのは年6回までなので、それ以上利用する経営者は別の法人カードを検討しましょう。

ポイント還元率が1%と高い法人カード

apollostation PLATINUM BUSINESS|年間300万円以上支払うと翌年度の年会費が無料になる法人カード

| apollostation PLATINUM BUSINESSの基本情報表 | |

|---|---|

| カード名 | apollostation PLATINUM BUSINESS |

| カードデザイン |  |

| 年会費(税込) | 22,000円 ※3 |

| 追加カード年会費(税込) | 3,300円 |

| ETCカード年会費(税込) | 無料 |

| ポイント還元率 | 0.8% |

| ポイント名称 | プラスポイント |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、他 |

| 国際ブランド | Visa、アメリカン・エキスプレス |

| 電子マネー等 | タッチ決済、Apple Pay |

| 限度額 | 一律の制限なし |

| 支払い方法 | 1回払い、2回払い、ボーナス一括払い、分割払い、リボ払い |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 最高300万円(海外・国内) |

| 移行可能マイル | ANA、JAL |

- 出典:apollostation PLATINUM BUSINESS公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

- 年間300万円以上利用で翌年度無料

apollostation PLATINUM BUSINESSのメリット・デメリットとおすすめ特典

apollostation PLATINUM BUSINESSのメリット

- 年間300万円以上支払うと翌年度の年会費が無料になる

- 基本ポイント還元率が0.8%と比較的に高い

- コンシェルジュサービス/プライオリティ・パス/年会費無料ロードサービスなどの特典あり

- 法人向けガソリンカードの利用でもポイントが貯まってお得

apollostation PLATINUM BUSINESSのデメリット

- コース料理が1名分無料になるグルメ優待は付帯していない

apollostation PLATINUM BUSINESSのおすすめ特典

- コンシェルジュサービス

24時間365日いつでもホテルや航空券、レストランの手配などを依頼できるサービスです。 - プライオリティ・パス

世界中の空港ラウンジを利用できる会員制サービスに無料で登録・利用できます。 - 出光スーパーロードサービス

24時間年中無休のロードサービスを年会費無料で利用できます。さらにアフターフォローとして、レンタカー費用や帰宅費用、宿泊費用などが一定の範囲で補償されます。

年間300万円以上の支払いで翌年度の年会費が無料

| 名称など | 概要 |

|---|---|

| 空港ラウンジサービス | 国内主要空港とハワイの空港ラウンジを無料で利用できます。 |

| ハイヤー送迎サービス | 成田国際空港・羽田空港と東京23区の間のハイヤー送迎サービスを優待価格で利用できます。 |

| プレミアムゴルフサービス | 全国の対象ゴルフ場のラウンド予約ができる楽天SGCに優遇年会費で登録できます。 |

| 一休プレミアサービス | 一休プレミアサービスのダイヤモンド会員特典を最長約1年間体験できます。 |

| 支払い.com | 請求書を法人カードで支払えるサービスを優待付きで利用できます。 |

| G-Searchデータベースサービス | G-Searchデータベースサービスを優待付きで利用できます。 |

| flier(フライヤー) | ビジネス書要約サービスのflierを優待価格で利用できます。 |

| リーガルプロテクト | 月額制の法人向け顧問弁護士サービスを優待価格で利用できます。 |

| セゾン弁護士紹介サービス | 相談内容にあわせて、第一東京弁護士会を通して弁護士を紹介料無料で紹介してもらえます。 |

| 国際ブランドの優待 | Visaまたはアメリカン・エキスプレスが提供する優待・特典を利用できます。 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 傷害治療費用 | 最高300万円 |

| 疾病治療費用 | 最高300万円 |

| 救援者費用 | 最高300万円 |

| 賠償責任 | 最高1億円 |

| 携行品損害 | 最高50万円 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 傷害入院日額 | 5,000円 |

| 傷害通院日額 | 2,000円 |

年間300万円以上支払うと翌年度の年会費が無料になる法人カード

apollostation PLATINUM BUSINESSは、出光クレジットにおけるランクが高くてかっこいい法人カード。基本の年会費は22,000円(税込)で、追加カード会員の年会費は3,300円(税込)です。

apollostation PLATINUM BUSINESSは、年間の法人カード支払い金額が300万円以上なら、翌年度の年会費が無料になる点がおすすめ。本会員の年会費が無料になった場合、追加カード会員の年会費も無料になります。

年会費無料特典付きのプラチナ法人カードは希少

他社のプラチナ法人カードには、年会費無料特典が付いているものは多くありません。年間300万円以上の支払いをする経営者なら、apollostation PLATINUM BUSINESSを年会費無料で維持しつつ、数多くのプラチナ限定特典を利用できるでしょう。

基本還元率が0.8%と高い!さらに対象の法人ガソリンカード利用分もポイントが貯まる

apollostation PLATINUM BUSINESSは、基本ポイント還元率が0.8%と高い点も特徴です。

法人カードの支払い1,000円ごとに、プラスポイントが8pt貯まります。貯めたポイントは1,000pt=1,000円のレートで法人カードの支払いに充当(キャッシュバック)できるほか、航空会社へのマイル移行なども可能です。

| 名称など | レート |

|---|---|

| ポイントdeお支払い(キャッシュバック) | 1,000pt=1,000円 |

| 楽天ポイント移行 | 1,000pt=750楽天ポイント |

| dポイント移行 | 1,000pt=1,000dポイント |

| Pontaポイント移行 | 1,000pt=1,000Pontaポイント |

| ANAマイル移行 | 1,000pt=500マイル ※移行申請ポイント10%相当の手数料が必要 |

| JALマイル移行 | 1,000pt=500マイル |

| Amazonギフトカード | 5,000pt=5,000円分 |

さらに、apollostation PLATINUM BUSINESSには「ポイント加算サービス」と呼ばれる特典があり、対象の法人ガソリンカード利用分もポイントが貯まります。

ポイント加算サービスの概要

別途発行した法人向けガソリンカードの「apollostation BUSINESS」または「宇佐美ビジネスカード」の利用分が、apollostation PLATINUM BUSINESSのポイントに加算されるサービスです。

法人向けガソリンカードに対しては1,000円ごとに5pt貯まり、ポイント還元率は0.5%となります。

上記の法人ガソリンカードは、単体で使ってもポイントが貯まりません。対象の法人ガソリンカードを使うなら、apollostation PLATINUM BUSINESSを持っておくと多くのポイントが貯まってお得です。

apollostation PLATINUM BUSINESSの新規入会キャンペーン

2026年1月時点、apollostation PLATINUM BUSINESSでは次の新規入会キャンペーンが開催されています。

apollostation PLATINUM BUSINESSのキャンペーン情報【2026年1月最新】

- 新規入会で22,000円相当のポイント

おさらいすると、apollostation PLATINUM BUSINESSは年間300万円以上の支払いで翌年度の年会費が無料になる法人カード。本会員だけでなく、追加カード会員の年会費も無料になります。

年会費優遇特典がありながら、コンシェルジュやプライオリティ・パス、年会費無料ロードサービスなどの特典を利用できます。apollostation PLATINUM BUSINESSへの申し込みを希望する経営者は、以下ボタンから公式サイトを確認しましょう。

年間300万円以上の支払いで翌年度の年会費が無料

ハイグレード・ハイステータスでかっこいい法人カード3選【2026年1月最新】

ここでは、ハイグレード・ハイステータスでかっこいい法人カードを厳選して紹介。まずは各法人カードの特徴を見てみましょう。

上位グレードのかっこいい法人カード

※「詳細へ」をタップすると、記事内の各サービス紹介箇所へ移動します。

次にそれぞれのハイグレード・ハイステータスな法人カードのスペックを表で比較しましょう。

| カード名 | アメックスビジネスプラチナ | ラグジュアリーカード ブラック(法人用) | ダイナースクラブ ビジネスプレミアムカード |

|---|---|---|---|

| カードデザイン |  |  |  |

| 詳細リンク | 詳細 | 詳細 | 詳細 |

| 年会費(税込) | 165,000円 | 110,000円 | 143,000円 |

| ポイント還元率 | 1% | 1.25% | 0.75% |

| 金属製カード | ◯ | ◯ | ◯ ※発行手数料30,000円 |

| コンシェルジュ | ◯ | ◯ | ◯ |

| プライオリティ・パス | ◯ | ◯ | × ※ダイナースの海外空港ラウンジを利用可 |

| コース料理1名分無料 | ◯ | ◯ | ◯ |

- 上記クレジットカード情報は2026年1月の情報です。

ハイグレード・ハイステータスでかっこいいそれぞれの法人カードについて解説していきます。

アメックスビジネスプラチナ|独自アンケート調査でランキング1位のかっこいい法人カード

| アメックスビジネスプラチナの基本情報表 | |

|---|---|

| カード名 | アメックスビジネスプラチナ |

| カードデザイン |  |

| 年会費 | 165,000円 |

| 追加カード年会費 | 4枚まで無料 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 1% |

| ポイント名称 | メンバーシップ・リワード |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、他 |

| 国際ブランド | アメリカン・エキスプレス |

| 電子マネー等 | アメリカン・エキスプレスのタッチ決済、Apple Pay |

| 限度額 | 一律の制限なし |

| 支払い方法 | 1回払い、分割払い、リボ払い |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高5,000万円 |

| ショッピング保険 | 最高500万円(海外・国内) |

| 移行可能マイル | ANA、JAL |

- 出典:アメックスビジネスプラチナ公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

アメックスビジネスプラチナのメリット・デメリットとおすすめ特典

アメックスビジネスプラチナのメリット

- 独自アンケートで最もステータスが高くかっこいいと評価を受けた法人カード

- メタル製(金属製)のかっこいいデザイン

- 毎年カード更新ごとに国内対象ホテルのペア宿泊券がもらえる

- アメリカン・エキスプレス・トラベル オンラインで使える2万円分のクレジットを毎年もらえる

- 提携ホテルグループの上級会員ステータスを獲得できる

- センチュリオン・ラウンジ/デルタ・スカイクラブ/プライオリティ・パスなど多彩なラウンジサービス

- プラチナ・セクレタリー・サービスをはじめとする多彩な特典

- メンバーシップ・リワード・プラス年会費とANAマイル移行手数料が無料

- リターン・プロテクションやビジネス・サイバー・プロテクションなど多彩な補償サービス

アメックスビジネスプラチナのデメリット

- 年会費が165,000円(税込)と比較的に高額

アメックスビジネスプラチナのおすすめ特典

- プラチナ・セクレタリー・サービス

24時間365日いつでもホテル・航空券などの予約ができるほか、各種ギフトの手配依頼なども可能です。 - フリー・ステイ・ギフト

毎年のカード更新ごとに国内対象ホテルの無料ペア宿泊券がもらえます。 - 多彩なラウンジサービス

センチュリオン・ラウンジ/デルタ・スカイクラブ/プライオリティ・パスなど多彩なラウンジサービスを利用できます。 - 提携ホテルグループの上級会員ステータス

プリンスホテル、ヒルトン、マリオットなど提携ホテルグループの上級会員ステータスを無条件に獲得できます。 - ビジネス・ダイニング・コレクション by グルメクーポン

国内約200の対象レストランで指定コース料理を2名以上で利用すると、1名分のコース代金が無料になります。

独自アンケート調査ランキング1位のかっこいい法人カード

| 名称など | 概要 |

|---|---|

| ザ・ホテル・コレクション | 対象ホテルに連泊する際に優待料金や特典を利用できます。 |

| 「ポケットコンシェルジュ」キャッシュバック特典 | ポケットコンシェルジュ経由でレストランを予約すると10%キャッシュバック(年間最大2万円)を受けられます。 |

| ナパ・ソノマのワインギフト THE STELLA for Business | 法人向けワインギフトを優待価格で購入できます。 |

| アメックスのビジネス・マッチング | パートナー発掘や販路拡大に役立つビジネスマッチングサービスです。 |

| スモール・スポンサーシップ・サービス | 大型イベントの協賛枠を会員向けにカスタマイズされたプランで利用できます。 |

| ビジネス・バッキング・プログラム | Google 広告/Meta広告/Adobeで半年間に20万円以上を支払うと15,000円がキャッシュバックされます。 |

| Yahoo!広告 | 新規契約すると5,000円分の広告料金がプレゼントされます。 |

| ペイフレックス for Business | ビジネス目的での支払いを後から分割払いまたはリボ払いに変更できます。 |

| NIKKEI OFFICE PASS | 全国のシェアオフィスやコワーキングスペースのオープン席・ブース席を利用できるサービスを優待付きで利用できます。 |

| クラブオフ | 国内外20万ヶ所以上の対象施設で優待を利用できるクラブオフのVIP会員に無料で登録できます。 |

| 高台寺塔頭 圓徳院 客殿 | 圓徳院内に設けられた京都特別観光ラウンジを同伴者3名まで無料で利用できます。 |

| 名称など | 概要 |

|---|---|

| 海外旅行傷害保険 | 海外出張・旅行中のケガや病気などの損害に対して、最高1億円の補償を受けられます。 |

| 国内旅行傷害保険 | 国内出張・旅行中のケガの損害に対して、最高5,000万円の補償を受けられます。 |

| 国内航空便遅延費用 | 国内で搭乗予定の航空便が遅延した場合、宿泊費や食事代などが一定の範囲で補償されます。さらに受託手荷物が紛失した場合は衣類や日用品の購入費用が補償されます。 |

| ビジネス・ワランティ・プラス | クレジットカードで購入した対象オフィス備品に対して3年間の保証サービスが付きます。自然故障や偶発的な事故による修理費用や損害額が一定金額まで補償されます。 |

| ビジネス・サイバー・プロテクション | サイバー攻撃や情報漏えいなどに起因して法律上の賠償責任が生じた場合、年間最高200万円まで補償を受けられます。 |

| ビジネス・カー・ピッキング・プロテクション | 偶発的な事故により自動車の車室・トランクに収容中の対象の動産が損害を受けた場合、年間最高30万円まで補償を受けられます。 |

| キャンセル・プロテクション | カード会員の家族が病気で入院したときやケガで通院が必要になったときに、ホテルや航空券などのキャンセル料が年間50万円まで補償されます。 |

| オンライン・プロテクション | インターネット上での第三者による不正利用が発覚した場合、過去60日までさかのぼり損害が全額補償されます。 |

| リターン・プロテクション | クレジットカードで購入した90日以内の品物の返品を購入店が受け付けない場合に、年間最高15万円までアメックスが品物を引き受けて購入金額を払い戻してくれます。 |

| ショッピング・プロテクション | 国内・海外でクレジットカードにより購入した90日以内の品物が破損・盗難などの損害を受けた場合、年間最高500万円まで補償されます。 |

| ゴルフ保険 | プレー・練習中のケガやゴルフ用品の破損、第三者への損害賠償などの損害が一定金額まで補償されます。さらにホールインワン・アルバトロスを達成した場合の贈呈用記念品購入費用や祝賀会費用などを一定金額まで負担してもらえます。 |

独自アンケートで最もステータスが高くかっこいいと評価を受けた法人カード

独自アンケート調査の結果、最もステータスが高くてかっこいい法人カードと認知されているのは、アメックスビジネスプラチナであることが判明しました。数多くの法人カードのなかでも群を抜いた得票数であり、ステータスの高さを感じさせてくれます。

アメリカン・エキスプレスのプロパー法人カードにおける最高ランク

アメックスビジネスプラチナは、ステータスが高いと認知されているアメリカン・エキスプレスのプロパーカードにおける最高ランクの法人カード。かっこいいビジネスカードを選びたい経営者に最適な1枚です。

またアメックスビジネスプラチナは、メタル製(金属製)のかっこいいデザインも特徴。メタル製の法人カードはそれほど多くなく、希少性に魅力を感じる経営者にもおすすめです。

毎年カード更新ごとに国内対象ホテルのペア宿泊券がもらえる

アメックスビジネスプラチナにはフリー・ステイ・ギフトと呼ばれる特典があります。

フリー・ステイ・ギフトとは

フリー・ステイ・ギフトとは、毎年のカード更新ごとに国内対象ホテルの無料ペア宿泊券がもらえる特典です。さらに一部対象ホテルでは、2連泊以上すると5,000円分のホテルクレジットがもらえます。

フリー・ステイ・ギフトのペア宿泊券は、全国7つのホテルグループ、50を超える対象ホテルから好きに選べます。対象ホテルグループ・ブランドの例を紹介すると、次のとおりです。

- Marriott Bonvoy

- ヒルトン・ホテルズ&リゾーツ

- プリンスホテル

- ハイアットホテルアンドリゾーツ

- ホテルオークラ

- ニッコー・ホテルズ・インターナショナル

- ニューオータニホテルズ

- ロイヤルパークホテルズ

アメリカン・エキスプレス・トラベル オンラインで使える2万円分のクレジットを毎年もらえる

アメックスビジネスプラチナの会員は、法人カードを毎年更新するごとにアメリカン・エキスプレス・トラベル オンラインで使える2万円分のクレジットがもらえます。

アメリカン・エキスプレス・トラベル オンラインとは

アメリカン・エキスプレス・トラベル オンラインとは、ホテルや航空券をオンライン予約できるアメックスの独自サービスです。アメックスのポイントを直接使用できるほか、通常時より2倍のポイントが貯まるメリットもあります。

毎年もらえる2万円分のトラベルクレジットは、アメリカン・エキスプレス・トラベル オンラインで合計4万円以上の事前決済によるホテル予約に利用可能。利用代金から2万円が割引される仕組みとなっています。

提携ホテルグループの上級会員ステータスを獲得できる

アメックスビジネスプラチナには、ホテル・メンバーシップという特典もあります。

ホテル・メンバーシップとは

ホテル・メンバーシップとは、本来ならば所定の宿泊実績などの条件達成が必要な提携ホテルグループの上級会員ステータスを無条件に獲得できる特典です。

獲得可能な提携ホテルの上級会員ステータスは、次のとおりです。

| 獲得可能な提携ホテルの上級会員ステータス | |

|---|---|

| ホテル会員制度 | ステータス |

| プリンスステータスサービス | プラチナ |

| ヒルトン・オナーズ | ゴールド |

| Marriott Bonvoy | ゴールドエリート |

| Radisson Rewards | Premium |

センチュリオン・ラウンジ/デルタ・スカイクラブ/プライオリティ・パスなど多彩なラウンジサービス

他社プラチナ法人カードには、海外空港ラウンジサービスとしてプライオリティ・パスの特典が付帯しているのが一般的。一方のアメックスビジネスプラチナには、プライオリティ・パスを含む、以下の多彩な空港ラウンジサービスが付帯しています。

- センチュリオン・ラウンジ

- プライオリティ・パス

- プラザ・プレミアム・エアポート・ラウンジ

- デルタ・スカイクラブ

- エアスペース

- ルフトハンザ・ラウンジ

- 国内主要空港ラウンジサービス

注目したいのは、世界の主要空港にラウンジがあるセンチュリオン・ラウンジです。アメリカン・エキスプレスが直営し、アメックス会員の中でもプラチナ以上の会員しか利用できない特別な空港ラウンジです。

メンバーシップ・リワード・プラス年会費とANAマイル移行手数料が無料

アメックスビジネスプラチナは、本来は3,300円(税込)がかかるメンバーシップ・リワード・プラスに年会費無料で登録できる点もメリットです。

メンバーシップ・リワード・プラスとは

メンバーシップ・リワード・プラスとは、アメリカン・エキスプレスのポイントをよりお得に利用するための登録制プログラム。登録するとポイント有効期限が無期限になり、一部賞品のポイント交換レートがアップします。さらに対象店舗でポイント還元率が3倍にアップするメリットもあります。

ポイントが3倍にアップする対象店舗の例は、次のとおりです。

- Amazon

- Yahoo!ショッピング

- Yahoo!オークション

- ヨドバシカメラ

- アメリカン・エキスプレス・トラベルオンライン

- JAL公式サイト

- 一休.com(国内宿泊)

- HIS公式サイト(海外ツアー他)

- iTunes Store

- App Store

- Uber Eats

さらにアメックスビジネスプラチナ会員は、本来なら5,500円(税込)/年がかかるANAマイル移行手数料が無料になります。アメックスビジネスプラチナはANAマイルを貯めやすい特徴があるため、ANAのマイルを貯めたい経営者・個人事業主にもおすすめです。

アメックスビジネスプラチナの新規入会キャンペーン

2026年1月時点、アメックスビジネスプラチナでは次の新規入会キャンペーンが開催されています。

アメックスビジネスプラチナのキャンペーン情報【2026年1月最新】

- 合計400万円以上の通常利用で40,000ポイント

- 入会後4ヶ月以内にAmazon対象サービスで合計100万円以上の利用で140,000ポイント

- 入会後4ヶ月以内に合計200万円以上の利用で60,000ポイント

- 入会後4ヶ月以内に合計400万円以上の利用で20,000ポイント

おさらいするとアメックスビジネスプラチナは、当サイトが独自に行ったアンケート調査により、最もステータスが高くてかっこいい法人カードに選ばれた1枚です。

他社プラチナカードと比較してもより豪華な特典と手厚い保険サービスが魅力。ビジネスを加速してくれる付帯サービスも多数あります。

ステータスが高くてかっこいいと評判のアメックスビジネスプラチナに申し込みたい経営者は、以下ボタンから公式サイトを確認しましょう。

独自アンケート調査ランキング1位のかっこいい法人カード

ラグジュアリーカード ブラック(法人用)|Mastercard最高ステータスのかっこいい法人カード

| ラグジュアリーカード ブラック(法人用)の基本情報表 | |

|---|---|

| カード名 | ラグジュアリーカード ブラック(法人用) |

| カードデザイン |  |

| 年会費 | 110,000円 |

| 追加カード年会費 | 27,500円 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 1.25% |

| ポイント名称 | ラグジュアリー・リワード・ポイント |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、他 |

| 国際ブランド | Mastercard |

| 電子マネー等 | Apple Pay、QUICPay |

| 限度額 | 一律の制限なし |

| 支払い方法 | 1回払い、ボーナス一括払い、分割払い、リボ払い |

| 海外旅行傷害保険 | 最高1億2,000万円 |

| 国内旅行傷害保険 | 最高1億円 |

| ショッピング保険 | 最高300万円(海外・国内) |

| 移行可能マイル | ANA、JAL |

- 出典:ラグジュアリーカード ブラック(法人用)公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

ラグジュアリーカード ブラック(法人用)のメリット・デメリットとおすすめ特典

ラグジュアリーカード ブラック(法人用)のメリット

- メタル製かつMastercard最高ステータスのかっこいい法人カード

- キャッシュバック還元率が1.25%と比較的に高い

- 東急ホテルズやプリファード ホテルズ&リゾーツなどの上級会員ステータスを無条件に獲得

- リムジン送迎や会員限定コミュニティイベントなど豪華特典が豊富

- 電話だけでなくメールやLINEチャットでも対応してくれるコンシェルジュサービス

- 事前入金サービスなら最大9,990万円まで決済できポイントも貯まる

ラグジュアリーカード ブラック(法人用)のデメリット

- 条件を達成しないと税金支払い時はポイント還元率が半減する

ラグジュアリーカード ブラック(法人用)のおすすめ特典

- コンシェルジュ

電話・メール・LINEチャットで24時間365日いつでも利用できるコンシェルジュデスクです。ホテル・航空券・レストランの手配など様々な相談ができます。 - ラグジュアリーリムジン

対象エリア内の指定場所とレストラン間を無料でリムジン送迎してもらえます。ラグジュアリーカード ブラック(法人用)の場合、往路にて無料送迎を利用できます。 - ラグジュアリーダイニング

全国約200の対象店舗で2名以上のコース料理を予約・利用すると、1名分のコース代金が無料になります。 - ラグジュアリーアップグレード

コース料理アップグレードやワインハーフボトル・手土産・ワンドリンクのプレゼントなど、対象レストランを特典付きで利用できます。 - ラグジュアリーホテル優待

国内・海外の約300の対象ホテルで、1滞在あたり平均70,000円相当の特典を利用できます。 - ホテルブランド ステータスマッチ

東急ホテルズやプリファード ホテルズ&リゾーツなどの上級会員ステータスを無条件に獲得できます。 - ハワイアン航空 ステータスマッチ

ハワイアン航空のエリート会員ステータスを無条件に獲得可能です。 - プライオリティ・パス

世界中の空港ラウンジを使えるプライオリティ・パスを無料で利用できます。 - 全国映画館無料鑑賞

全国の対象映画館でチケットを購入すると、次回の映画鑑賞が無料になる映画GIFTがもらえます。ラグジュアリーカード ブラック(法人用)の場合、毎月2枚が獲得上限です。 - コミュニティサービス

ゴルフコンペやレストラン貸切、毎月開催されるネットワーキングイベントなど、他のラグジュアリーカード会員との交流を深めるイベントに参加できます。

Mastercard最高ステータスのかっこいい法人カード

| 名称など | 概要 |

|---|---|

| LC Booster for Business | 販促支援やバックオフィス効率化ツールなどを優待付きで利用できる、法人カード会員限定の特典です。 |

| ラグジュアリーアイコン | 話題のダイニングや一般では利用できない会員制レストランなどで、貸切スペシャルディナーイベントに参加できます。 |

| ラグジュアリーカードラウンジアワー | 対象のカフェやラウンジを優待付きで利用できます。 |

| 空港ラウンジサービス | 国内主要空港内のラウンジを同伴者1名まで無料で利用できます。 |

| 国際線手荷物無料宅配 | 国際線の利用時に片道最大3個まで手荷物を無料で宅配できます。 |

| 空港リムジンサービス・トラベルクレジット | コンシェルジュサービスを通じて一定金額以上の国際線航空券を購入すると、空港リムジンサービスまたはトラベルクレジットがもらえます。 |

| 国⽴美術館アート鑑賞 | 国⽴美術館の所蔵作品展と企画展を同伴者1名まで無料で利用できます。 |

| ポルシェ コラボレーション | ポルシェ・エクスペリエンスセンター 東京にて会員限定のポルシェ優待を利用できます。さらにポルシェの公式レンタカーサービス「Porsche Drive Rental」を優待付きで利用できます。 |

| スーパーカー優待プログラム | スーパーカーシェアリングやヘリコプター・ヨットなどを割引優待価格で利用できます。 |

| 名⾨ゴルフ場優待・予約サービス | 本来ならクラブ会員以外はラウンドできないゴルフ場を含め、対象のゴルフ場を予約してもらえます。 |

| ステップアッププログラム(SBI新生銀行) | 引き落とし口座にSBI新生銀行総合口座パワーフレックスを登録すると、ステップアッププログラムのプラチナステージのサービスを利用可能です。 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億2,000万円 |

| 傷害治療費用 | 最高200万円 |

| 疾病治療費用 | 最高200万円 |

| 携行品損害 | 最高100万円 |

| 賠償責任 | 最高1億円 |

| 救援者費用 | 最高500万円 |

| 項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1億円 |

| 入院日額 | 5,000円 |

| 通院日額 | 3,000円 |

メタル製かつMastercard最高ステータスのかっこいい法人カード

ラグジュアリーカード ブラック(法人用)は、メタル製のかっこいい法人カード。金属製のクレカは数が限られているので、かっこいいだけでなく珍しい法人カードを使いたい経営者にもおすすめです。

またラグジュアリーカード ブラック(法人用)は、国際ブランドMastercard®における最高ステータスのワールドエリートに該当する法人カード。世界中でサービスを展開するMastercardの最高ステータスを手に入れたい経営者にも適しています。

Mastercardのステータスとは?

国際ブランドのMastercardには、スタンダードやゴールド、プラチナといったカードランクが存在します。その中でも最高ランクに位置するワールドエリートには、高いステータス性があると言われています。

いつでも1.25%キャッシュバック!賞品交換時のポイント還元率は最高3.6%

ラグジュアリーカード ブラック(法人用)は、かっこいいだけでなく還元率が高い法人カードを探している経営者にもおすすめ。なぜなら、交換賞品に応じてポイント還元率が次のように高いためです。

- キャッシュバック時の還元率は1.25%

- 賞品交換時のポイント還元率は最高3.6%

キャッシュバックならポイントの使い道に悩む心配がないので、どんな経営者にも嬉しいでしょう。

なお賞品交換時にポイント還元率が3.6%になるのは、日本酒の通販サイトであるSAKE NOVAのオンラインクーポンへ交換した場合です。交換する賞品によっては3.6%の還元率にはならない点のみ注意しましょう。

東急ホテルズやプリファード ホテルズ&リゾーツなどの上級会員ステータスを無条件に獲得

ラグジュアリーカード ブラック(法人用)の会員になると、東急ホテルズやプリファード ホテルズ&リゾーツなどの上級会員ステータスを無条件に獲得できる点もメリット。このサービスはホテルブランド ステータスマッチと呼ばれています。

本来なら一定の条件を満たした人だけが獲得できるステータスを、ラグジュアリーカード ブラック(法人用)会員ならすぐに獲得可能。ラグジュアリーカード ブラック(法人用)会員が会員ステータスを獲得できるブランド・サービスは次のとおりです。

- 東急ホテルズ

- プリファード ホテルズ&リゾーツ

- SLH

- MSCクルーズ

- HoteLux

各ブランド・サービスの会員ステータスを獲得すると、サービスごとの割引優待や特典を利用できます。

電話だけでなくメールやLINEチャットでも対応してくれるコンシェルジュサービス

ラグジュアリーカード ブラック(法人用)のコンシェルジュサービスは、以下3種類の連絡手段での相談が可能です。

- 電話

- メール

- LINEチャット

他社のコンシェルジュサービスでは電話のみの対応が多く、メールやチャットでも相談できるのはラグジュアリーカード ブラック(法人用)のメリットです。

また電話でコンシェルジュに連絡した場合、自動音声なしでつながる点も特徴。他社のコンシェルジュサービスは自動応答が入る場合があるため、よりスピーディーに相談を開始できます。

限度額を超える支払いは事前入金すれば最大9,990万円まで決済できてポイントも付く

ラグジュアリーカード ブラック(法人用)には、限度額を超える金額でも最大9,990万円まで決済可能な事前入金サービスがあります。

高額な納税や設備投資、広告費の支払いなどを予定している場合もラグジュアリーカード ブラック(法人用)ならクレジットカード払いしやすいでしょう。

事前入金サービスを利用した場合でも、通常時と同じ還元率でポイントが貯まります。高額な支払いでもポイントを貯めやすいのはラグジュアリーカード ブラック(法人用)のメリットです。

ラグジュアリーカード ブラック(法人用)の新規入会キャンペーン

2026年1月時点、ラグジュアリーカード ブラック(法人用)では新規入会キャンペーンは開催されていません。

ラグジュアリーカード ブラック(法人用)はメタル製のかっこいい法人カードであり、Mastercard最高ステータスのワールドエリートに該当するおすすめの1枚。

入会を希望するなら、以下ボタンから手続きしましょう。

Mastercard最高ステータスのかっこいい法人カード

ダイナースクラブ ビジネスプレミアムカード|ダイナースクラブの法人カードで最高ランクのかっこいいクレカ

| ダイナースクラブ ビジネスプレミアムカードの基本情報表 | |

|---|---|

| カード名 | ダイナースクラブ ビジネスプレミアムカード |

| カードデザイン |  |

| 年会費 | 143,000円 |

| 追加カード年会費 | 4枚まで無料 |

| ETCカード年会費 | 無料 |

| ポイント還元率 | 0.75% |

| ポイント名称 | ダイナースクラブ リワードポイント |

| ポイント交換景品例 | キャッシュバック、提携ポイント移行、Amazonギフトカード、他 |

| 国際ブランド | Diners Club |

| 電子マネー等 | ダイナースクラブ コンタクトレス、Apple Pay |

| 限度額 | 一律の制限なし |

| 支払い方法 | 1回払い、ボーナス一括払い、リボ払い |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高1億円 |

| ショッピング保険 | 最高500万円(海外・国内) |

| 移行可能マイル | ANA、JAL |

- 出典:ダイナースクラブ ビジネスプレミアムカード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

ダイナースクラブ ビジネスプレミアムカードのメリット・デメリットとおすすめ特典

ダイナースクラブ ビジネスプレミアムカードのメリット

- 対象レストランのコース料理が2名以上なら1名分無料、6名以上なら2名分無料

- コンシェルジュやプライオリティ・パスなど多彩な特典を利用できる

- プレミアムカード限定で通常のダイナースクラブカードより1.5倍のポイントが貯まる

- ダイナースグローバルマイレージの年間参加料(通常6,600円(税込))が無料

- Mastercardブランドのダイナースクラブ ビジネス コンパニオンカードを付帯発行できる

- 旅行傷害保険・ショッピング保険に加えてゴルファー保険や個人賠償責任保険も付帯

ダイナースクラブ ビジネスプレミアムカードのデメリット

- Web申し込みはできず専用ダイヤルへ電話する必要あり

- 金属製のダイナースクラブ プレミアムメタルカードは発行できない

- 公共料金・税金・ETCカード利用分・Apple Pay利用分など一部支払いはポイント還元率が下がる

ダイナースクラブ ビジネスプレミアムカードのおすすめ特典

- コンシェルジュ

ダイナースクラブのプレミアム会員だけが利用できるサービスです。24時間365日いつでもホテル・航空券・レストラン・チケットの手配などを依頼できます。 - エグゼクティブ ダイニング

対象レストランの指定コース料理を2名以上で利用すると、1名分のコース代金が無料になります。さらに一部対象店舗を6名以上で利用すると2名分のコース代金が無料になります。 - ひらまつ特別優待

全国の「ひらまつ」のレストランで特別優待を利用できます。 - オークラ ホテルズ & リゾーツ特別優待

オークラ ホテルズ & リゾーツの一部対象レストランで飲食代金が10%割引されます。 - 国内・海外空港ラウンジ

国内・海外の1,600ヶ所以上の空港ラウンジを無料で利用できます。さらにプライオリティ・パスに無料登録し、そちらの空港ラウンジも利用可能です。 - ザ・ペニンシュラホテルズ特別優待

海外全てのザ・ペニンシュラホテルズにて無料朝食や客室アップグレード、アーリーチェックインやレイトチェックアウトなどの特典を利用できます。

ダイナースクラブの法人カードで最高ランクのかっこいいクレカ

| 名称など | 概要 |

|---|---|

| 料亭プラン | 予約の難しい高級料亭を予約してもらえます。 |

| Family Table | 対象レストランで子供と一緒に食事をすると、指定のお子様メニューが1名分無料になります。 |

| ナイト イン 銀座 | 銀座の対象バーやクラブで特別優待を利用できます。 |

| デュカス・パリとのパートナーシップ | 国内の対象レストランで特別優待を利用できます。 |

| 一休.com特別優待 | 毎月先着100名限定で、一休.comで使える5,000円分クーポンを獲得できます。さらに1人1回のみ一休プレミアサービスのプラチナ会員ステータスを期間限定で体験できます。 |

| JALオンライン | JALの航空券をお得な運賃にてオンラインで予約できるサービスです。 |

| クラブホテルズ The Status Match | 厳選された国内の対象宿泊施設にて、無料朝食や客室アップグレード、料理アップグレードやホテルクレジットなどいずれかの優待を利用できます。 |

| 海外クラブホテルズ | 海外のラグジュアリーホテルにて割引優待や特典を利用できます。 |

| 手荷物宅配サービス | 国際線利用時に、年間2個まで手荷物を無料で宅配してもらえます。 |

| 京都 荷物キャリーサービス | JR京都駅から市内の宿泊施設への手荷物宅配を優待価格で利用できます。 |

| ホノルル・Lea Leaトロリー | ホノルルのLea Leaトロリー無料乗車券を年間2回までもらえます。 |

| THE TOWER LOUNGE CASHIME | 名古屋・栄のテレビ塔3階にある会員制ワークラウンジを都度料金で利用できます。 |

| ビジネスカード会員限定イベント | ダイナースクラブのビジネスカード会員限定のイベントに参加できます。 |

| ダイナースクラブ ビジネス・オファー | 法律相談や税務相談など、ビジネスに役立つ様々な優待を利用できます。 |

| ビジネスコンサルティングサービス | M&Aや事業継承、IPOや不動産など様々な悩み事の相談窓口として、三井住友信託銀行や三井住友トラスト・グループ各社を紹介してくれます。 |

| freee会計 | クラウド会計ソフトのfreee会計と連携し、カードの利用データを自動的に取り込めます。さらに、freee会計の有料プランを通常より2ヶ月お得に利用できます。 |

- 海外・国内旅行傷害保険

- 海外航空便遅延費用保険

- 外貨盗難保険

- ショッピング・リカバリー(ショッピング保険)

- キャンセルプロテクション

- ゴルファー保険

- 交通事故傷害保険

- 個人賠償責任保険

ダイナースクラブの中でもランクが高くてかっこいい法人カード

ダイナースクラブ ビジネスプレミアムカードは、ダイナースクラブが発行するビジネスカードの中で最もランクが高くてかっこいい法人カード。ステータス重視でかっこいい法人カードを選びたい経営者におすすめです。

ダイナースクラブには通常会員向けにも多彩な特典があるなか、プレミアム会員限定の特典も一部に存在します。ダイナースクラブ ビジネスプレミアムカードならプレミアム会員限定特典を利用できるので、ビジネスもプライベートもより充実したものになるでしょう。

金属製カードは有料で発行できる

ダイナースクラブ ビジネスプレミアムメタルカードと呼ばれる金属製の法人カードを有料で発行できます。年会費は無料で、発行手数料として1枚あたり30,000円(税込)がかかります。

対象レストランのコース料理が2名以上なら1名分無料、6名以上なら2名分無料

ダイナースクラブ ビジネスプレミアムカードは、対象レストランで指定のコース料理を2名以上で予約・利用すると1名分のコース代金が無料になるグルメ優待を利用できます。プレミアム会員限定の店舗もあるので、より種類豊富なレストランで食事を楽しめます。

さらにグループ特別プランの対象店舗であれば、6名以上の利用で2名分のコース代金が無料になります。大人数での会食や接待にも役立つでしょう。

他社の法人カードにもコース料理が1名分無料になる特典はあるものの、2名分のコース代金が無料になる特典はあまり見られません。大人数での会食機会が多い経営者なら、ダイナースクラブ ビジネスプレミアムカードを持っておくのがおすすめです。

一般ランクのダイナースクラブ ビジネスカードと比較して1.5倍のポイントが貯まる

ダイナースクラブ ビジネスプレミアムカードは、一般ランクのダイナースクラブ ビジネスカードと比較して、1.5倍のポイントが貯まる点も特徴です。

ダイナースクラブ ビジネスプレミアムカードのポイントの貯まり方

ダイナースクラブ ビジネスプレミアムカードの支払い100円ごとに1.5ポイントが貯まります。一般ランクのダイナースクラブ ビジネスカードは100円で1ポイントのため、1.5倍ものポイントを獲得できます。

さらにダイナースクラブ ビジネスプレミアムカード会員は、ポイントをキャッシュバック(法人カード利用代金への充当)する場合のレートが一般カードよりも高くなっています。キャッシュバック時のレートを一般ランクと比較すると、次のとおりです。

| キャッシュバック時のレート比較 | |

|---|---|

| ランク | レート |

| プレミアム | 10,000pt=5,000円分 |

| 一般 | 10,000pt=3,000円分 |

このようにダイナースクラブ ビジネスプレミアムカードは、一般ランクの法人カードと比較してポイント還元率が高い点もおすすめです。

ダイナースグローバルマイレージの年間参加料(通常6,600円(税込))が無料

ダイナースクラブのポイントを航空会社のマイルへ移行するためには、ダイナースグローバルマイレージというプログラムに登録する必要があります。

ダイナースグローバルマイレージに登録すると本来は6,600円/年の年間参加料がかかるところ、ダイナースクラブ ビジネスプレミアムカード会員なら無料で登録可能。貯めたポイントを航空会社のマイルへ気軽に移行できます。

ポイントを移行可能な航空マイルと移行レートを知りたい人は、以下をご覧ください。

| 航空会社 | マイル名称 | 移行レート |

|---|---|---|

| 全日空 | ANAマイル | 1,000pt=1,000マイル |

| 日本航空 | JALマイル | 2,500pt=1,000マイル |

| デルタ航空 | スカイマイル | 2,000pt=1,000マイル |

| ユナイテッド航空 | マイレージ プラス | 2,000pt=1,000マイル |

| 大韓航空 | スカイパス | 2,000pt=1,000マイル |

ダイナースクラブ ビジネスプレミアムカードの新規入会キャンペーン

ダイナースクラブ ビジネスプレミアムカードはWebから入会申し込みができず、まずは電話で入会の相談をする必要があります。そのため新規入会キャンペーンなどは開催されていません。

ダイナースクラブ ビジネスプレミアムカードへの入会を希望する経営者は、まずは公式サイトで情報を確認のうえ、専用ダイヤルへ問い合わせてみましょう。

ダイナースクラブの法人カードで最高ランクのかっこいいクレカ

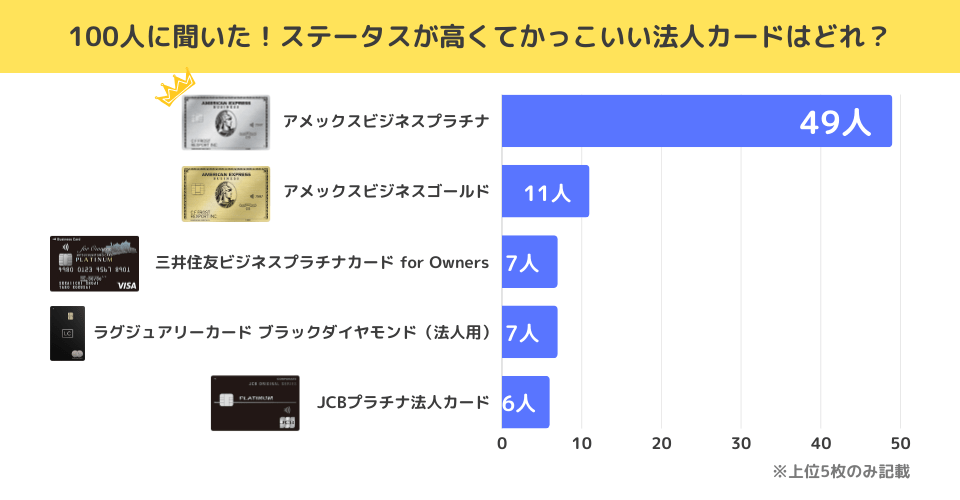

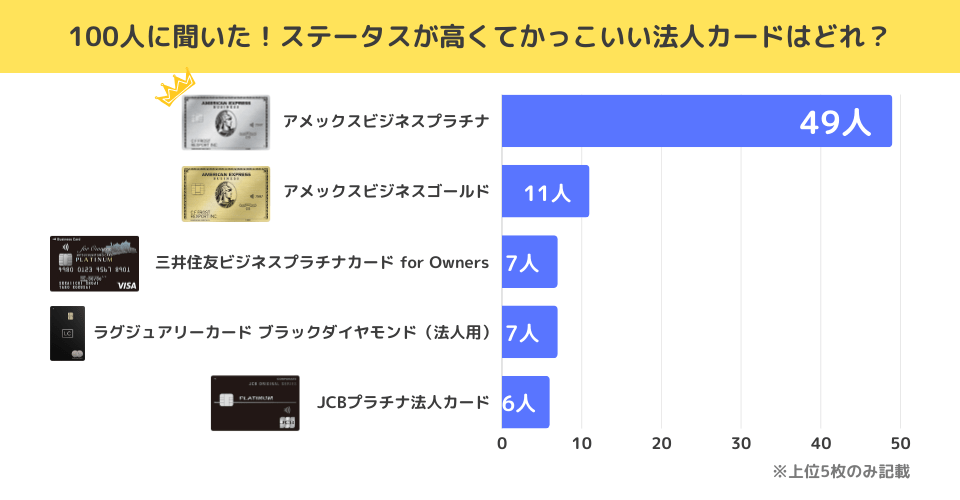

100人に聞いた!独自アンケートでわかったステータスが高くてかっこいい法人カードランキング5選

当サイトではステータスが高くてかっこいい法人カードを明らかにするために、100人に対して独自のアンケート調査を行いました。「ステータスが高くてかっこいい法人カードはどれ?」という質問に対する回答をもとに、上位5位までの法人カードをランキングにした結果が以下です。

ランキング上位5位までの法人カードの特徴をまとめると、次のとおりです。

【独自アンケート調査】ステータスが高くてかっこいい法人カードランキング

※「詳細へ」をタップすると、記事内の各サービス紹介箇所へ移動します。

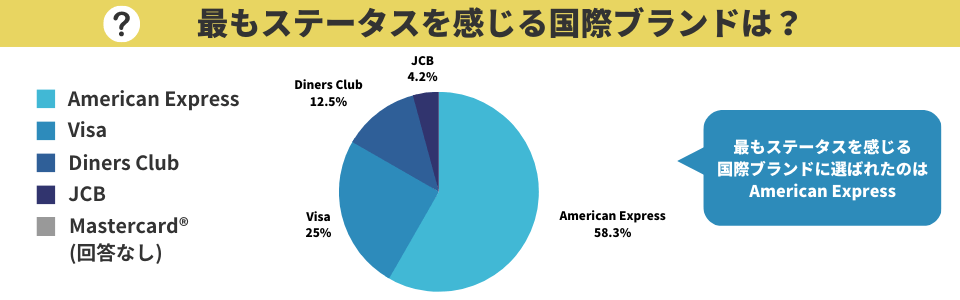

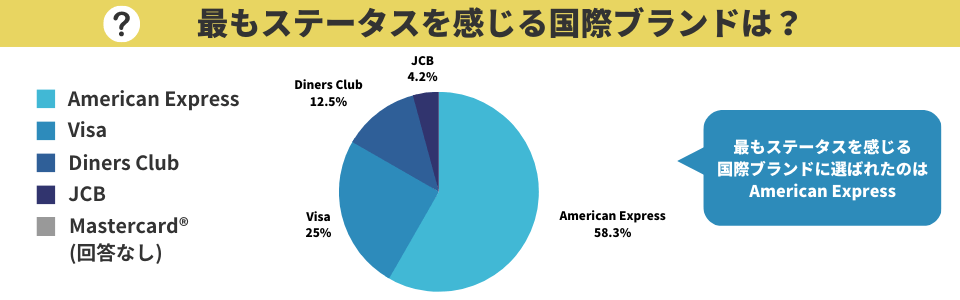

最もステータスが高い国際ブランドはアメリカン・エキスプレスと判明

当サイトが独自に行った別のアンケート調査によると、最もステータスが高いと感じる国際ブランドはアメリカン・エキスプレスであることが判明しています。

これらのアンケート結果から、アメリカン・エキスプレスの法人カードは多くの人にステータスを認知されていると考えてよいでしょう。

国際ブランドが発行する中小企業・個人事業主向けのプロパー法人カードには、次の3種類があります。

- アメックスビジネスプラチナ

- アメックスビジネスゴールド

- アメックスビジネスグリーン

上記のうちアメックスビジネスプラチナとアメックスビジネスゴールドは当記事内で紹介しています。2枚の法人カードについて詳しく知りたい人は、当記事内の紹介部分をご覧ください。

なお、アメックスビジネスグリーンは当記事では紹介していないため、詳細を知りたい人は以下の関連記事を確認してください。

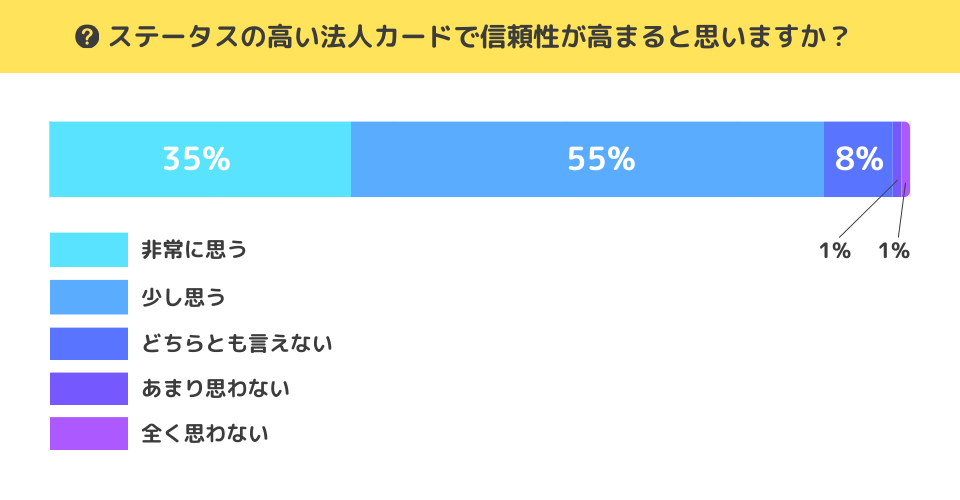

「ステータスの高い法人カードで信頼性が高まる」と答えた人は90%

独自アンケート調査の「ステータスの高い法人カードで信頼性が高まると思いますか?」という質問に対する回答は、次のとおりです。

「非常に思う/少し思う」と回答した人は合計で90%にもなり、ほとんどの人がステータスの高い法人カードに信頼性を感じることが判明しました。

ステータスが高い法人カードはかっこいいだけでなく、取引先との関係構築などビジネスにも役立つと考えてよいでしょう。

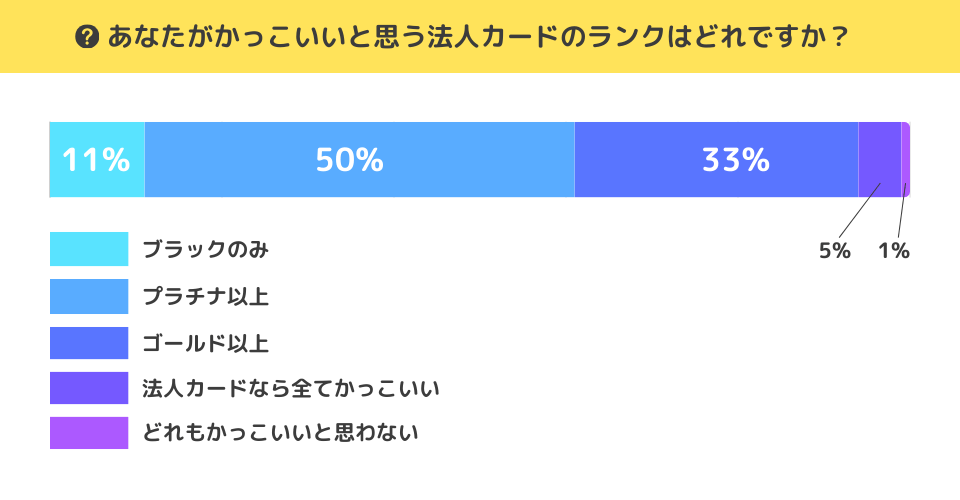

かっこいいと言われる法人カードはプラチナ以上のランク

独自アンケート調査の「あなたがかっこいいと思う法人カードのランクはどれですか?」という質問に対する回答は、次のとおりです。

このようにプラチナ以上と回答した人は50%にものぼります。ステータスが高くてかっこいい法人カードを選ぶなら、プラチナ以上のランクを選ぶのがおすすめです。

ただしゴールド以上の法人カードがかっこいいと回答した人は33%と、2番目に多くなっています。可能ならプラチナ法人カードを選ぶのがおすすめですが、年会費と特典のバランスを考慮するとゴールド以上でも一定のステータスを感じさせてくれるでしょう。

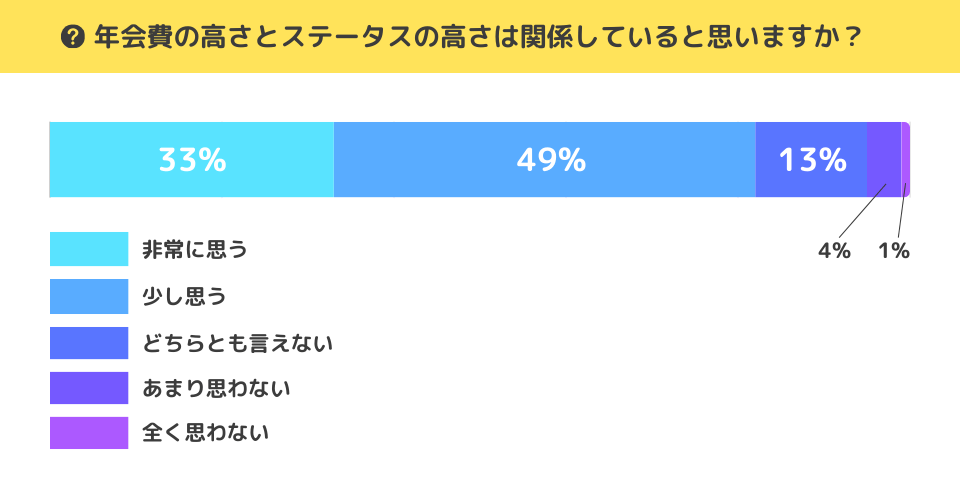

法人カードの年会費の高さとステータスの高さは関係していると思う人は82%

法人カードの年会費とステータスの関係について明らかにするために、独自アンケート調査で「年会費の高さとステータスの高さは関係していると思いますか?」という質問を行いました。その結果は次のとおりです。

結果を見ると、「非常に思う/少し思う」と回答した人は合計82%にものぼります。ステータスが高い法人カードは年会費も高いものと認知されていて、一定の関連性があると考えられます。

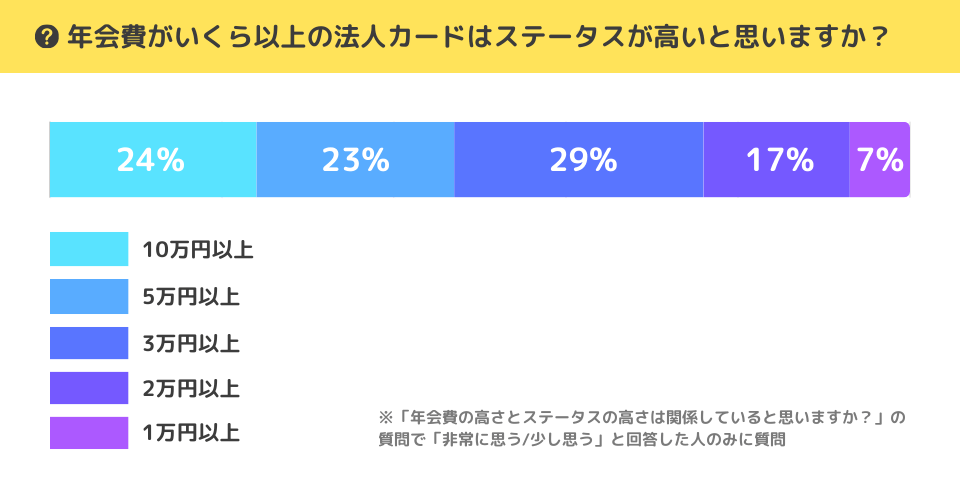

さらに、上の質問で「非常に思う/少し思う」と回答した人に対して、「年会費がいくら以上の法人カードはステータスが高いと思いますか?」という質問を行いました。その結果は次のとおりです。

この質問に対する回答は分散していますが、最も多いのは3万円以上で29%でした。予算が許すのであれば、ステータスが高くてかっこいい法人カードを選ぶときには、年会費が3万円以上の券種を検討するのがおすすめです。

まとめ

当記事では、ステータスが高くてかっこいい法人カードについて解説しました。当記事で紹介したかっこいい法人カードの特徴と、独自アンケート調査に基づくステータスが高いランキングをおさらいすると、次のとおりです。

年会費55,000円(税込)以下のかっこいい法人カード

※「詳細へ」をタップすると、記事内の各サービス紹介箇所へ移動します。

上位グレードのかっこいい法人カード

※「詳細へ」をタップすると、記事内の各サービス紹介箇所へ移動します。

【独自アンケート調査】ステータスが高くてかっこいい法人カードランキング

※「詳細へ」をタップすると、記事内の各サービス紹介箇所へ移動します。

今回行った独自アンケート調査によると、最もステータスが高くてかっこいい法人カードはアメックスビジネスプラチナであると判明しています。

ステータスが高くてかっこいい法人カードを作りたい経営者・個人事業主は、まずはアメックスビジネスプラチナを検討してみてはいかがでしょうか。

当ページ利用上のご注意

当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。

当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。