初めて投資に挑戦する初心者のなかには、ロボアドバイザーと投資信託どっちを運用したらいいか、迷っている方もいらっしゃるでしょう。

ロボアドバイザーと投資信託どっちが良いかは、投資目的や重視したいものによって変わります。

この記事では、ロボアドバイザーと投資信託の違いや共通点を解説しつつ、それぞれおすすめできる人を紹介します。

ロボアドバイザーと投資信託の違いを知りたい方や、どっちで投資を始めるか迷っている方は、当記事をご参照ください。

初めての人におすすめのロボアドバイザー・ネット証券

- 2026年2月時点。比較の根拠などは別記事ロボアドバイザーの最新運用実績を比較!おすすめランキングを解説をご覧ください。

著者

株式会社EXIDEA

WEBディレクター

小関 拓弥(Takuya Koseki)

目次

ロボアドバイザーと投資信託の違いは?基本情報を交えて比較

| ロボアドバイザー・投資信託の違い比較表 | ||

|---|---|---|

| ロボアドバイザー | 投資信託 | |

| 投資方法 | アルゴリズムによる自動運用 | ファンドマネージャーが 投資判断を下して運用する |

| 投資目的 | リスク許容度の範囲内で運用する | インデックスファンド: 指数との連動 アクティブファンド: 指数を上回るパフォーマンス |

| 手数料・コスト | 信託報酬(ETFなら経費率) 預かり資産に応じた手数料 | 買付手数料 信託報酬 信託財産留保額 |

| 新NISA | ウェルスナビ SUSTEN ON COMAPSS※ 投信工房(助言型) | ほとんどのファンドが対応 |

| 最低投資額 | 1,000〜15万円 | 100円〜 |

| その他サービス | AI予測機能 下落軽減機能 税金最適化機能 手数料割引サービスなど | ポイントサービス クレカ積立 オリジナルファンドなど |

2026年2月作成

さっそく、ロボアドバイザーと投資信託の違いを比較していきましょう。ロボアドバイザーと投資信託の基本的な情報も交えながら、以下の項目ごとに比較します。

ロボアドバイザーと投資信託の比較一覧

- 投資方法

- 投資目的

- 手数料・コスト

- 新NISA

- 最低投資額・積立投資額

- その他サービス

なお編集部イチオシのロボアドバイザーと、投資信託の購入におすすめのネット証券を先に知りたい人は、以下ボタンから該当箇所へ移動できます。

初心者におすすめのサービスを先に見る投資方法

| ロボアドバイザー・投資信託の投資方法の違い | ||

|---|---|---|

| ロボアドバイザー | 投資信託 | |

| 投資方法 | アルゴリズムによる自動運用 | ファンドマネージャーが 投資判断を下して運用する |

投資方法の違いは、ロボアドバイザーはアルゴリズム(計算式)で運用するのに対し、投資信託は人が運用する点に違いがあります。

ロボアドバイザーは、アルゴリズムを活用して資産運用する投資サービスです。用意された質問に回答すると、ロボアドバイザーが投資信託(ETF)で組んだおすすめのポートフォリオを提案してくれます。

ロボアドバイザーは投資一任型と助言型の2種類に分けられ、投資一任型であれば毎回の積立投資やリバランスなどを自動でおこなってくれます。一方、助言型はポートフォリオの提案のみで、実際の運用は自分でおこなわないといけません。

そのため、ロボアドバイザーで投資を始める場合でも、実際に運用するのは投資信託です。ただ、リスク許容度にあわせて世界中の株式や債券などの金融商品に分散投資してくれる点が、投資信託にはないメリットになります。

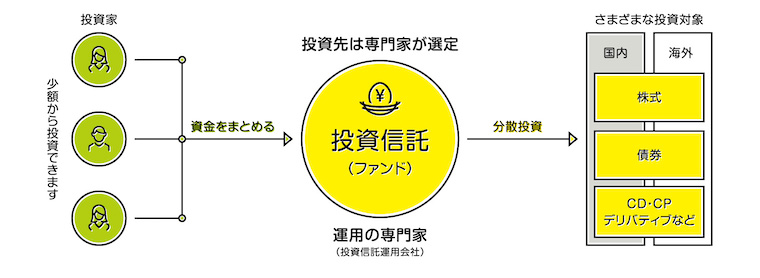

一方、投資信託は運営会社が投資家から資金を集めて、運用責任者(ファンドマネージャー)が投資家の代わりに運用する金融商品です。

引用:投資信託協会「そもそも投資信託とは?」2026年2月確認

具体的な投資先は銘柄(ファンド)によって異なり、株式型や債券型など特定の資産クラスに投資するファンドもあれば、複数の金融商品に投資するバランス型の投資信託もあります。

詳細な投資方法は、投資信託のファンドやロボアドバイザーサービスによって異なります。実際にどっちを利用するか比較する際は、各商品・サービスの運用戦略を確認してください。

投資目的

| ロボアドバイザー・投資信託の投資目的の違い | ||

|---|---|---|

| ロボアドバイザー | 投資信託 | |

| 投資目的 | リスク許容度の範囲内で運用する | インデックスファンド: 指数との連動 アクティブファンド: 指数を上回るパフォーマンス |

ロボアドバイザーと投資信託の違いは、それぞれの投資目的を比較すると理解しやすくなります。

一般的なロボアドバイザーの投資目的は、アルゴリズムで設計したポートフォリオを維持しながら運用することです。

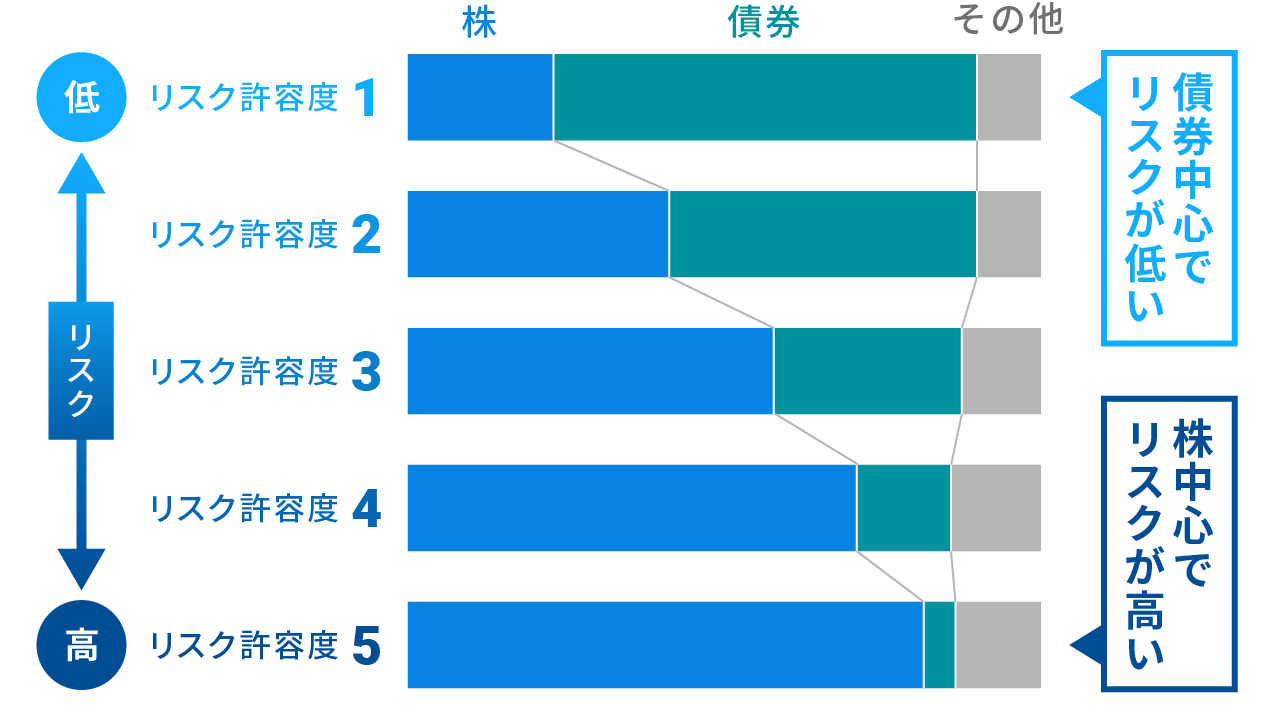

ほとんどのロボアドバイザーサービスは、それぞれ想定される価格変動の大きさ(リスク許容度)が異なるポートフォリオを複数用意しています。

例えばウェルスナビのポートフォリオは、以下のように5種類用意されています。

引用:ウェルスナビ「リスク許容度って何ですか?」2026年2月確認

またロボアドバイザーは、一定期間ごとに資産配分を元に戻す「リバランス」を自動で実施してくれます。相場の変動によってポートフォリオのバランスが崩れて、利用者のリスク許容度を超えるのを防いでくれます。

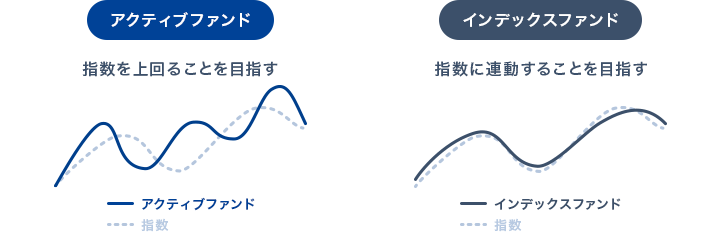

一方、投資信託の投資目的は、大きく「インデックスファンド」と「アクティブファンド」の2種類で分けられます。

インデックスファンドはTOPIXやS&P500といった指数との連動を目指しており、アクティブファンドは特定の指数を上回るパフォーマンスを目指しています。

引用:三井住友DS投信直販ネット「アクティブファンドとインデックスファンドの違いは?」2026年2月確認

そのため投資信託を運用する場合は、ご自身の投資方針に応じてファンドを選ぶことが重要です。

このように、ロボアドバイザーと投資信託では運用の目的が大きく異なります。どっちを利用するか選ぶ際は、ご自身の投資目的と照らし合わせながら判断しましょう。

一般的なロボアドバイザーサービスは、利用者のリスク許容度に応じてポートフォリオが選べますが、なかにはパフォーマンスの最大化を目指すAI投資というサービスもあります。

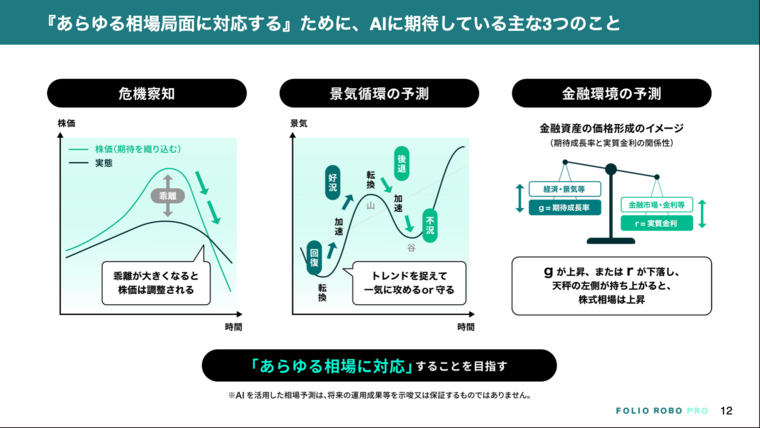

例えば、「ROBOPRO (ロボプロ)」はAIを活用して相場の動きを予測することで、ポートフォリオを柔軟に変更しながら運用するのが特徴です。

お任せ運用できる点は同じですが、運用目的がパフォーマンスの最大化なので、ポートフォリオも1つしか用意されていません。

このように、同じロボアドバイザーサービスでも、従来とは異なる運用戦略を採用するサービスがあります。お任せ運用をしながら積極的にパフォーマンスを狙いたい方は、ロボプロのようなロボアドバイザーを選ぶといいでしょう。

手数料・コスト

| ロボアドバイザー・投資信託の手数料・コストの違い | ||

|---|---|---|

| ロボアドバイザー | 投資信託 | |

| 手数料・コスト | 預かり資産に応じた手数料 信託報酬(ETFなら経費率) | 買付手数料 信託報酬 信託財産留保額 |

ロボアドバイザーと投資信託の投資方法・目的はそれぞれ違うため、手数料体系も異なりますが、安さだけで比較すると投資信託がおすすめです。

ロボアドバイザーの費用体系を理解するには、先に投資信託の手数料体系を理解する必要があります。

投資信託の運用で発生する手数料は、以下の3種類です。

投資信託の取引で発生する手数料

- 買付手数料

- 信託報酬

- 信託財産留保額(解約手数料) 投資信託を解約する際に発生する手数料。

買付時に発生する手数料。

投資信託の保有中に発生する手数料。

ただ、ネット証券会社の投資信託であれば、ほとんどのファンドは買付手数料と信託財産留保額が無料となっています。

一方、ロボアドバイザーは運用に必要な作業をお任せするため、投資信託の信託報酬(ETFであれば経費率)に加えて、預かり資産に応じた手数料が別途発生します。

例えば、投資信託「eMAXIS Slim 米国株式(S&P500)」の手数料は年率0.0814%以内の信託報酬だけですが、ロボアドバイザーのウェルスナビなら年率0.06〜0.13%のETF経費率に加えて、年率1.1%の手数料が発生します。

そのため、ロボアドバイザーを利用する際は、投資信託よりも手数料が高くなることを理解しておきましょう。

ロボアドバイザーの手数料は、固定報酬型と成果報酬型の2種類に分けられます。固定報酬型は預かり資産の一部、成果報酬型は運用益の一部を手数料として徴収されます。

固定報酬型は手数料の割合が低いですが毎月支払う必要がある一方、成果報酬型は手数料の割合が高い代わりに運用益がない月は支払う必要がありません。もしロボアドバイザーで投資を始める場合は、各サービスの手数料体系も確認しましょう。

新NISA対応

| ロボアドバイザー・投資信託の新NISA対応の違い | ||

|---|---|---|

| ロボアドバイザー | 投資信託 | |

| 新NISA | ウェルスナビ SUSTEN ON COMAPSS おまかせ運用 投信工房 SMBCロボアドバイザー | ほとんどのファンドが対応 |

新NISA口座でロボアドバイザー・投資信託を運用すれば、運用益にかかる税金が非課税になります。

まず、新NISAに対応しているロボアドバイザーを見ていきましょう。

新NISA対応のロボアドバイザー一覧

- ウェルスナビ

- SUSTEN

- ON COMPASS

- おまかせ運用

- 投信工房(助言型)

- SMBCロボアドバイザー

ウェルスナビとSUSTENは独立系ロボアドバイザーなので、他の金融商品を取り扱っていない点に注意してください。

一方、投資信託は一部を除いた、ほとんどのファンドが新NISA口座で保有できます。特に、投資信託を取り扱っている証券会社で新NISA口座を開設すれば、株式も同時に保有できるのもメリットです。

このように、証券会社かロボアドバイザー運営会社どちらで新NISA口座を開設するかで、保有できる金融商品が異なることを理解しておきましょう。

最低投資額・積立投資額

| ロボアドバイザー・投資信託の最低投資金額の違い | ||

|---|---|---|

| ロボアドバイザー | 投資信託 | |

| 最低投資額 | 1,000円〜15万円 | 100円〜 |

「最初は少額から始めたい」という初心者は、ロボアドバイザー・投資信託の最低投資額・積立投資額も確認しておきましょう。

ロボアドバイザーの最低投資金額は、下記のようにサービスによって異なります。

| 主要投資一任型ロボアドバイザーの投資額 | ||

|---|---|---|

| 最低投資額 | 積立投資額 | |

| ウェルスナビ | 1万円 | 1万円 |

| ロボプロ | 10万円 | 1万円 |

| SUSTEN | 1円※1 | 1万円 |

| SBIラップ | 1万円 | 1万円 |

| 楽ラップ | 1万円 | 1万円 |

| ON COMPASS | 1,000円 | 1,000円 |

| THEO+ docomo | 1万円 | 1万円 |

| おまかせ運用 | 500円 | 500円 |

2026年2月作成 ※1:投資信託の買付に必要な金額を満たしていない場合は、現金で保有されます。

もしロボアドバイザーを利用する場合は、サービスによって最低投資金額が異なる点に注意してください。

一方、ほとんどのネット証券会社で取り扱っている投資信託なら、最低100円から購入・積立投資することが可能です。

そのため、少額から投資を始めたい初心者は、投資信託を選ぶといいでしょう。

ただ、用意できる資金に余裕がある場合は、最低投資額を気にする必要はありません。

その他サービス

| ロボアドバイザー・投資信託のその他サービスの違い | ||

|---|---|---|

| ロボアドバイザー | 投資信託 | |

| その他サービス | AI予測機能 下落軽減機能 税金最適化機能 手数料割引サービスなど | ポイントサービス クレカ積立 オリジナルファンドなど |

ロボアドバイザーの種類や投資信託を取り扱う証券会社によっては、独自サービスを提供している場合があります。

以下に、ロボアドバイザーと投資信託でチェックしたいサービス内容をまとめてみました。

- 下落軽減機能

相場が不安定になったとき、保有資産を変えることで下落時の損失を軽減できる機能。具体的な方法はサービスによって異なる。 - 税金最適化機能

評価損失が出ている資産をあえて売却して損失を確定し、すでに確定した利益と相殺することで、税金を翌年以降に繰り越す機能。

売却する資産は同時に買い直し注文を出すので、ポートフォリオを維持しながら税負担を最適化できる。 - AI予測機能

AIを活用して相場を予測し、ポートフォリオを柔軟に替えながら運用するロボアドバイザーがある。 - 手数料割引サービス

運用期間や預かり資産に応じて、手数料が割引されるサービス。

- ポイントサービス

対象ファンドの保有残高に応じたポイント還元やポイントを使った買付ができる。 - クレカ積立

対象のクレジットカードで積立投資ができる。積立額に対してクレジットカードのポイントが付与される。 - オリジナルファンド

他の証券会社では取り扱っていない独自ファンドが購入できる。信託報酬が安かったりポイントサービスが優遇されていたりする。

上記のサービスに対応しているロボアドバイザー・証券会社を利用すれば、実質的に投資効率を上げることが可能です。

気になるロボアドバイザー・証券会社を見つけたら、そこで提供されている独自サービスにも注目してみてください。

以上、ロボアドバイザー・投資信託の違いを各項目ごとに比較しました。続いて、ロボアドバイザーと投資信託の共通点を解説していきます。

ロボアドバイザーと投資信託の運用実績で、どっちを選ぶか判断するのはおすすめできません。

ここまで解説したように、ロボアドバイザーと投資信託の投資戦略・投資先は異なるため、正確な実績比較ができないからです。

もし実績比較をしたいなら、投資戦略・投資先が似ているもの同士でおこないましょう。

次の記事では、主要ロボアドバイザーの運用実績を比較しています。

初めてならこれ!おすすめサービスを紹介

ロボアドバイザーを利用する場合、サービスを選んで申し込み、入金すれば投資をスタートできます。投資信託を購入する場合、まずは証券会社の口座を開設する必要があります。

ここでは初めて利用する人におすすめのロボアドバイザーと、投資信託の購入におすすめのネット証券を紹介します。

おすすめのロボアドバイザーはROBOPRO

初めてロボアドバイザーを利用するなら、おすすめのサービスはROBOPRO(ロボプロ)です。

ROBOPROは、自分自身のリスク許容度ではなく、

ROBOPROでは、独自開発されたAIが市場データを分析し、景気の循環を毎月予測します。その予測値から算出された資産配分に変更することで、相場に合わせた運用をおこないます。

出典:2023年5月株式会社FOLIO提供

実際、2020年2月に起きたコロナショックでは、他のロボアドバイザーサービスよりもいち早くパフォーマンスを回復させたことで、投資家の間で話題を呼びました。

また当サイトで主要ロボアドバイザーの運用実績を比較したところ、ROBOPROは直近3年間でNo.1の実績を誇ることがわかりました。 ※

- 2026年2月時点。比較の根拠などは別記事ロボアドバイザーの最新運用実績を比較!おすすめランキングを解説をご覧ください。

お任せ運用しつつパフォーマンスを積極的に狙っていきたい方は、ROBOPROを利用してみてはいかがでしょうか?

直近3年間の運用実績がNo.1

投資信託の購入におすすめのネット証券は楽天証券

投資信託を購入するなら、買付手数料が無料の楽天証券がおすすめです。楽天証券のおすすめポイントをまとめると、次のとおりです。

楽天証券のおすすめポイント

- NISA対応のため非課税でも取引できる

- 投資信託の買付手数料が無料

- 国内株式もゼロコースなら手数料無料で取引できる

- 楽天カードで投資信託を積立投資すれば最大2%のポイントが貯まる

- 対象の投資信託を保有しているだけでも楽天ポイントが毎月貯まる

- 楽天証券の利用条件を達成すると楽天市場の買い物時のポイント還元率がアップ

楽天証券は知名度も高く初心者でも安心して利用できるネット証券です。口座を開設するだけなら無料なので、以下ボタンから楽天証券の公式サイトを確認し、気軽に申し込んでみましょう。

楽天カードによる投資信託の積立で最大2%還元

ロボアドバイザー・投資信託の共通点

前章では、ロボアドバイザーと投資信託の違いを解説しました。ここではどっちを運用するか明確に決められるよう、ロボアドバイザーと投資信託の共通点も解説します。

ロボアドバイザーと投資信託の共通点は、以下が挙げられます。

ロボアドバイザーと投資信託の共通点

- 運用を任せられる

- 長期間の運用を想定されていることが多い

- 運用中は保有残高に応じた手数料が発生する

各共通点を1つずつ解説していきます。

運用を任せられる

ロボアドバイザーと投資信託は、それぞれ投資方法と投資目的が異なりますが、どちらも運用を任せられる点では共通しています。

どのような投資戦略で運用されているかは、ロボアドバイザーは公式サイト、投資信託なら投資目論見書に記載されています。

例えばウェルスナビだと、詳細な投資戦略がまとめられた「ホワイトペーパー」が公式サイトで閲覧可能です。投資信託であれば、証券会社のファンド情報ページや運用会社の公式サイトで、投資目論見書が掲載されています。

気になったロボアドバイザーサービスや投資信託のファンドを見つけたら、詳細な投資戦略を確認して、ご自身の投資方針に適しているか確認するのがおすすめです。

長期間の運用を想定されていることが多い

多くのロボアドバイザーサービスや投資信託は、長期間の運用を想定されている点で共通しています。

一般的なロボアドバイザーは、利用者のリスク許容度の範囲内で長期・積立・分散投資ができるよう設計されています。運用期間に応じた手数料割引や下落幅軽減機能など、長期的な運用を続けられるようなサービス・機能も付いたロボアドバイザーもあります。

投資信託はファンドによって異なりますが、各ファンドの投資目論見書には運用期間が記載されています。運用期間が無期限なら、そのファンドは長期運用を想定しています。

運用中は保有残高に応じた手数料が発生する

ロボアドバイザーと投資信託は、どちらも保有残高に応じた手数料が毎日発生します。ロボアドバイザーは投資一任による手数料と投資先の保有コスト、投資信託は信託報酬かかります。

それぞれの手数料は保有残高から差し引かれるため、別途口座に資金を用意する必要はありません。

投資ではどれだけ費用を抑えるかが重要なので、手数料の安さだけで比較すれば投資信託がおすすめですが、ロボアドバイザーは手数料を支払う分リスク許容度の範囲内で運用をお任せすることがメリットです。

そのため、手数料の安さだけでなく利用したい機能・サービスを踏まえて、ロボアドバイザーか投資信託どっちを利用するか検討してみてください。

以上、ロボアドバイザーと投資信託の共通点を解説しました。次章では比較内容を踏まえて、ロボアドバイザーと投資信託それぞれおすすめできる人を紹介します。どっちで投資を始めるのが向いているかわからない方は、引き続きご参照ください。

どっちを選ぶ?ロボアドバイザーと投資信託のおすすめの人をそれぞれ解説

さっそく結論を申し上げると、ロボアドバイザーと投資信託、それぞれおすすめできる人は下記のとおりです。

ロボアドバイザーがおすすめの人

- 銘柄選びやポートフォリオ作成が難しい人・面倒な人

- 自分のリスク許容度に合わせて分散投資をしたい人

- 税金最適化機能や下落軽減機能などロボアドバイザーならではの機能を使いたい人

投資信託がおすすめの人

- 手数料を極力抑えたい人

- ファンド選びやポートフォリオ作成を自分でやりたい人

- 特定の金融商品に集中投資したい人

上記の人がおすすめできる理由を詳しく解説していきます。

ロボアドバイザーがおすすめの人

銘柄選びやポートフォリオ作成が難しい人・面倒な人

本来投資を始めるには、銘柄選びやポートフォリオ作成を自分でおこなわないといけません。運用が始まった後も、定期的に保有資産とポートフォリオを見直す必要もあります。

投資の知識・経験が少ない初心者にとっては、難しい作業と感じるかもしれません。

しかし、ロボアドバイザー利用すれば、ポートフォリオは事前に決まっており、運用に必要な作業をお任せしながら、世界中の金融商品に分散投資してくれます。

そのため、投資に必要な作業が難しかったり時間がかかって面倒だったりする人は、投資信託ではなくロボアドバイザーを利用するのがおすすめです。

自分自身のリスク許容度にあわせて運用したい人

相場は常に変動しているため、金融商品の価格は常に上がったり下がったりします。投資を続けるには、どの程度の価格変動なら許容できるか、自分のリスク許容度を把握することが重要です。

ただ、ご自身のリスク許容度がどれくらいかわからない方もいらっしゃるでしょう。

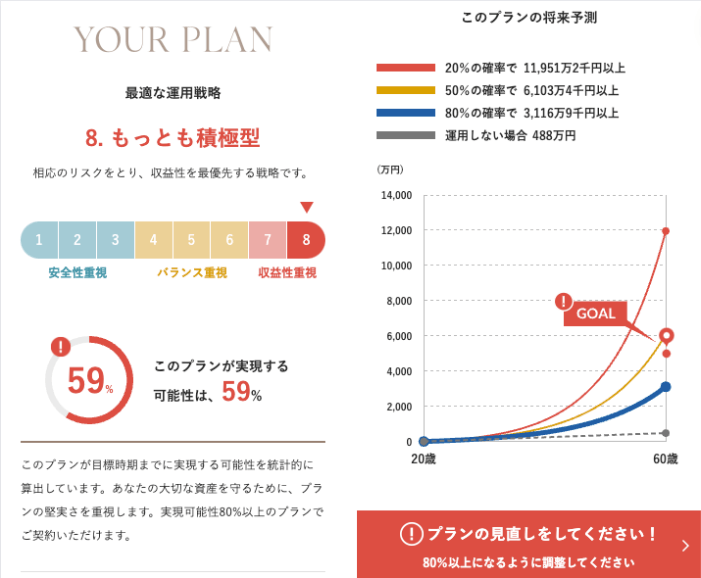

一般的なロボアドバイザーサービスには、リスク許容度を診断してくれる質問が用意されています。質問に回答すれば、自分のリスク許容度を手軽に把握することが可能です。

さらに、診断されたリスク許容度に基づいて、おすすめのポートフォリオも提案してくれます。サービスによっては、提案されたポートフォリオの資産配分やそのポートフォリオでの運用シミュレーションも表示されます

引用:ON COMPASS「最適プランのご提案」2026年2月確認

運用開始後は定期的にポートフォリオを確認し、必要に応じて資産配分を元に戻すリバランスも自動でおこないます。そのため、リスク許容度の範囲内でお任せ運用したい方は、ロボアドバイザーを利用するのがおすすめです。

税金最適化機能や下落軽減機能などロボアドバイザーならではの機能を使いたい人

ロボアドバイザーサービスのなかには、以下のような独自機能を搭載することで、投資効率を上げることを目指しています。

主要ロボアドバイザーに搭載されてる機能一覧

- 下落軽減機能

- 税金最適化機能

- 新NISAの投資枠自動振り分け

- AI予測機能

- ESG銘柄への変更

相場が不安定になったとき、保有資産を変えることで下落時の損失を軽減できる機能。具体的な方法はサービスによって異なる。

評価損失が出ている資産をあえて売却して損失を確定し、すでに確定した利益と相殺することで、税金を翌年以降に繰り越す機能。売却する資産は同時に買い直し注文を出すので、ポートフォリオを維持しながら税負担を最適化できる。

投資先の資産の種類に合わせて、新NISAの投資枠を自動で使い分けてくれる。

AIを活用して相場を予測し、ポートフォリオを柔軟に替えながら運用するロボアドバイザーがある

投資先の一部をESGに配慮した銘柄に変更してくれる。

投資信託でも上記の作業はできますが、いつどのようにやるか自分で判断しないといけません。

「投資効率を上げたいけど、自分でやるのは自信がない」という方は、投資信託ではなくロボアドバイザーを利用するのがおすすめです。

以上、投資信託よりもロボアドバイザーをおすすめできる人を紹介しました。具体的にどのロボアドバイザーサービスがおすすめか知りたい方は、以下の記事に詳しくまとめているので、あわせてご参照ください。

投資信託がおすすめの人

費用を極力抑えたい人

手数料を極力抑えたい人は、ロボアドバイザーよりも投資信託を利用するのがおすすめです。

ネット証券会社で投資信託を購入すれば、費用は信託報酬しかかかりません。

一方、一般的なロボアドバイザーの費用は投資先の投資信託の信託報酬(ETFなら経費率)だけでなく、預かり資産に応じた手数料も別途発生します。運用をお任せする分、手数料が上乗せされてしまうのです。

投資では、どれだけ費用を抑えられるかが重要視されています。費用を抑えて投資効率を上げたい方は、ロボアドバイザーよりも投資信託を運用するといいでしょう。

自分でファンド選びやポートフォリオを作りたい人

一般的なロボアドバイザーサービスは、リスク許容度の異なるポートフォリオを複数用意しています。ポートフォリオを選んで入金するだけで運用を始められる点が、ロボアドバイザーのメリットと言えます。

ただ、ロボアドバイザーのポートフォリオや投資先は事前に決まっているため、自分好みに調整することができません。

一方、投資信託なら多種多様なファンドのなかから、自分の投資方針に応じて自由に選ぶことが可能です。

銘柄選びやポートフォリオ作成も楽しみながら投資を続けたい人は、ロボアドバイザーではなく投資信託を利用するといいでしょう。

特定の金融商品に集中投資したい人

リスク許容度に関係なく特定の金融商品に集中投資したい人は、投資信託を運用するのがおすすめです。

投資信託には株式型や債券型など、特定の資産クラスだけに集中投資できるファンドがあります。同じ資産クラスでも運用目的はファンドごとで異なるため、ご自身の投資方針にあわせてファンドを選ぶことが可能です。

例えば、株式型のインデックスファンドを運用すれば、経済成長に合わせた運用が可能と言われています。

ほとんどのロボアドバイザーサービスは、リスク許容度の範囲内で運用するのが目的なので、特定の金融商品に集中投資できません。

そのため、分散投資ではなく特定の金融商品に集中投資した人は、ロボアドバイザーよりも投資信託を運用するといいでしょう。

以上、ロボアドバイザーよりも投資信託がおすすめの人を解説しました。自分は投資信託のほうが合っていると決めた方は、投資信託を取り扱っているネット証券会社で口座開設しましょう。

おすすめネット証券会社の詳細は以下の記事にまとめているので、選び方が知りたい方や主要ネット証券会社を一斉比較したい方は、あわせてご参照ください。

まとめ

この記事では、ロボアドバイザーと投資信託どっちを利用するといいか、違いを比較解説しながら、それぞれおすすめの人を紹介しました。

初めての人におすすめのロボアドバイザー・ネット証券

- 2026年2月時点。比較の根拠などは別記事ロボアドバイザーの最新運用実績を比較!おすすめランキングを解説をご覧ください。

再度、ロボアドバイザーと投資信託それぞれおすすめの人を下記にまとめておきます。

ロボアドバイザーがおすすめの人

- 銘柄選びやポートフォリオ作成が難しい人・時間がかかって面倒な人

- 自分のリスク許容度に合わせて分散投資をしたい人

- 税金最適化機能や下落軽減機能などロボアドバイザーならではの機能を使いたい人

投資信託がおすすめの人

- 手数料を極力抑えたい人

- ファンド選びやポートフォリオ作成を自分でやりたい人

- 特定の金融商品に集中投資したい人

それぞれおすすめできる人の内容を比較して、ロボアドバイザーか投資信託、どっちで投資を始めるか判断してください。目的にあった商品・サービスで投資を始めたら、より納得できる投資が続けられるでしょう。

ロボアドバイザーと投資信託、それぞれのおすすめサービスを確認したい人は、下記のボタンから移動可能です。

おすすめロボアドバイザー比較へおすすめネット証券会社比較へ当記事利用上のご注意

当記事で掲載している情報は、各金融機関の公表している情報を元に作成しておりますが、情報の更新等により閲覧時点で最新情報と異なる場合があり、正確性や安全性を保証するものではありません。各種商品に関する最新の情報やキャンペーンについての詳細は公式サイトをご確認ください。

本記事は金融サービス利用者への情報提供を目的としており、本記事内で紹介されている商品・サービス等の契約締結における代理や媒介、斡旋をするものではありません。

また、商品・サービス等の成果を保証するものでもございません。