「必ず審査に通るクレジットカードはどれ?」「審査なしのクレカを知りたい」とお悩みの方も多いのではないでしょうか。

残念ながら、審査なしのクレジットカードは存在しません。クレジットカードの審査は、割賦販売法という法律で義務付けられており、どのカード会社も必ず審査を行う必要があるためです。

ただし、すべてのクレジットカードの審査基準が同じではありません。消費者金融系や流通系のカードは独自の審査基準を持ち、銀行系カードと比べて審査に通りやすい傾向があります。

当記事では、審査が不安な方におすすめのクレジットカードを紹介。審査通過率を上げるコツや審査をスムーズに進めるポイントも詳しく解説します。最後に審査なしで発行できるカードも紹介していますので、ぜひご一読ください。

著者

株式会社EXIDEA

WEBディレクター

伊東 玲那(Reina Ito)

新卒で埼玉りそな銀行に入社。銀行員時代は個人資産家の運用相談や経営者の相続相談などの金融相談業務に従事。顧客のお金に関する悩みや不安に向き合うべく、国家資格のFP1級を取得。 銀行員時代の金融知識も活かし、1人でも多くの方に役立つ情報を届けるため、現在HonNe金融ジャンルの執筆を担当。

お金のコーチングスタジオSHEmoneyでマネープランナーとしての活動や、講師としてイベント登壇でもお金の情報発信をしている。

【保有資格】

FP1級(ファイナンシャル・プランニング・技能士1級)

日本証券業協会 一種外務員

クレジットカードアドバイザー®︎

目次

審査なし・必ず審査が通る・ブラック・無職でも作れるクレジットカードはない

「審査なしのクレジットカードはある?」「必ず審査が通るクレカを知りたい」と考えている方もいるかもしれません。しかし、審査なしで作れるクレジットカードや、必ず審査が通るクレジットカードは法律上存在しません。

この章では、なぜ審査が避けられないのかについてと、審査が不安な方でも申し込める即日発行カードについて解説します。

誰でも作れる審査なしのクレジットカードはない

全てのクレジットカードは、発行時に必ず審査が行われます。これは、クレジットカード会社の判断ではなく、法律で義務付けられているためです。

割賦販売法第30条の2の3では、クレジットカード会社に対して「支払可能見込額の調査」を義務付けています。つまり、申込者の年収や生活状況から、支払能力があるかを必ず確認しなければならないのです。

「審査なし」のクレジットカードを謳う業者に注意

- もし「審査なし」「誰でも作れる」と宣伝しているクレジットカードがあれば、違法業者の可能性が高いです。

- 法律を守らない業者から発行されたカードは、高額な手数料を請求されたり、個人情報を悪用されたりするリスクがあります。

- クレジットカードは必ず公式サイトから申し込むようにしましょう。

必ず審査が通るクレジットカードも存在しない

「審査はあってもいいから、必ず通るクレジットカードが欲しい」と考える方もいるでしょう。しかし、どのクレジットカードも、審査に落ちる可能性はゼロではありません。

クレジットカード入会の際には、以下のような項目をもとに返済能力の有無が確認されます。

- 信用情報:過去のクレジットカード利用履歴や、ローンの返済状況

- 年収・職業:安定した収入があるか

- 勤続年数:継続して働いているか

- 他社借入状況:現在の借入金額が多すぎないか

審査基準は発行会社により異なり、消費者金融系や流通系のカードは比較的審査に通りやすいと言われていますが、「必ず審査が通る」とは言えません。

ブラックリストや無職でも作れる?

過去に延滞や債務整理をした方(いわゆる「ブラックリスト入り」)や、無職の方は審査に通りにくい傾向があります。ただし、デポジット型クレジットカードや家族カードなら、審査基準が異なるため発行できる可能性があります。詳しくは「おすすめのクレジットカード8選」をご覧ください。

即日発行できるクレジットカードはある

審査なしのクレジットカードは存在しませんが、即日発行できるクレジットカードは存在します。

「即日発行=審査なし」と思うかもしれませんが、即日発行できるクレジットカードも必ず審査が行われています。ただし、AIやスコアリングシステムを使った自動審査で、審査時間を大幅に短縮しているのです。

審査が不安な方は、これらの即日発行できるクレジットカードに申し込むことで、審査結果をすぐに確認でき、落ちた場合も次の対策を早く立てられます。

即日発行も可能!審査が不安な人におすすめのクレジットカード8選

ここからは審査が不安な方におすすめのクレジットカード8選を紹介します。

| カード名 | ACマスターカード | Nexusカード | イオンカードセレクト | デポジット型ライフカード | プロミスVisaカード | リクルートカード | PayPayカード | Nudge |

|---|---|---|---|---|---|---|---|---|

| 券面 |  |  |  |  |  |  |  |  |

| 詳細 | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら | 詳細はこちら |

| 年会費 | 永年無料 | 発行手数料:550円 年会費:1,375円 | 永年無料 | 5,500円 | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| 申し込み条件 | 20歳以上の安定した収入と返済能力を有する方で、基準を満たす方 | 18歳以上(高校生を除く)で安定した継続的な収入のある方 | 18歳以上で電話連絡可能な方(卒業年の1月1日~3月31日までの期間であれば、現在高校生の方も可) | 日本国内にお住いの18歳以上で、電話連絡が可能な方 | 満18歳以上のプロミス会員の方 ※ただし、高校生(定時制高校生および高等専門学校生も含む)は申し込み不可。 ※収入が年金のみの方も申し込み不可。 | 18歳以上で本人または配偶者に安定した収入のある方 ※高校生を除く | ・日本国内在住の満18歳以上(高校生除く)の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です | 18歳以上で本人確認書類を保有している方 ※高校生も申し込み可能 |

| 発行 スピード | 最短即日 | 1~3営業日 | 最短5分で発行可能 ※即時発行(仮カード)の場合 | 最短6営業日 | 公式に記載なし | 1~2週間程度 | 最短2分で審査完了 ※カード本体は約1週間で到着 | 1~3営業日で審査完了 ※カード本体は7~10営業日で到着 |

| ポイント 還元率 | 0.25% ※自動キャッシュバック | 0.50% | 0.50% ※イオングループで2倍 | 0.50% | 0.5%~7% | 1.2% | 1.0% | – |

| 国際 ブランド | Mastercard®︎ | Mastercard®︎ | Visa Mastercard JCB | Mastercard®︎ | Visa | Visa Mastercard JCB | Visa Mastercard JCB | Visa |

- 上記の情報は2026年1月の情報です。

では、各クレジットカードの詳細を解説していきます。

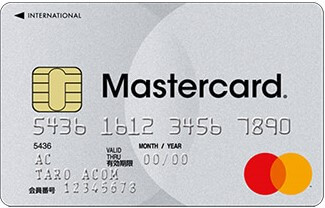

ACマスターカード~独自の審査基準で発行できるクレジットカード

| ACマスターカード基本情報 | |

|---|---|

| クレジット カード券面 |  |

| 年会費 | 永年無料 |

| 申し込み条件 | 20歳以上の安定した収入と返済能力を有する方で、基準を満たす方 |

| 発行 スピード | 最短即日 |

| ポイント 還元率 | 0.25% ※自動キャッシュバック |

| 国際 ブランド | Mastercard®︎ |

- 出典:ACマスターカード公式サイト

- 上記の情報は2026年1月の情報です。

ACマスターカードのメリット

- 年会費が無料

- 独自の審査基準で審査を受けられる

- 最短30分で審査完了し即日発行可能

- パート・アルバイトでも一定の収入があればOK

ACマスターカードのデメリット

- 支払い方法はリボ払いのみ

- ポイント還元率は0.25%と比較的低い

ACマスターカードはアコム株式会社が発行しているカードローン付きのクレジットカードです。

- キャッシング枠利用時の貸付利率(実質年率)は2.4%~17.9%

ACマスターカードは消費者金融系のクレジットカードに属するため、独自の基準で審査を受けられます。信用情報や属性情報だけでなく独自項目でも判断されるので、他のクレジットカードの審査は落ちても、ACマスターカードの審査は通過したという口コミもあります。

また、ACマスターカードは、年会費無料で審査にかかる時間も少なく、発行しやすいのでおすすめです。パートやアルバイトでの一定収入で申込可能の旨が公式に記載されているので、収入が少ない方でも申し込みしやすいでしょう。

申し込み後は、自動契約機(むじんくん)でクレジットカードの受け取りも可能なため、早ければ即日で本カードが手に入ります。

ただし、ACマスターカードは支払い方法がリボ払いしか選択できないので注意が必要。リボ払いは毎月決まった金額を返済し、支払い完了までは手数料が発生する仕組みであるため、手数料をかけたくない場合は一括で繰り上げ返済するように心がけましょう。

独自の審査基準で発行できる

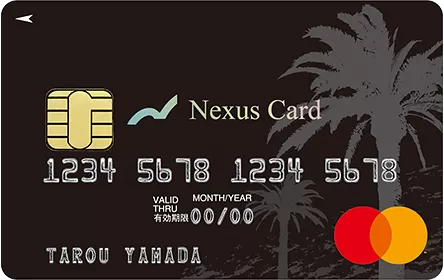

Nexusカード~使いすぎを防げるデポジット型のクレジットカード

| Nexusカード基本情報 | |

|---|---|

| クレジット カード券面 |  |

| 年会費 | 発行手数料:1,100円 年会費:1,375円 |

| 申し込み条件 | 18歳以上(高校生を除く)で 安定した継続的な収入のある方 |

| 発行 スピード | 約2週間 |

| ポイント 還元率 | 0.50% |

| 国際 ブランド | Mastercard®︎ |

- 出典:Nexusカード公式サイト

- 上記の情報は2026年1月の情報です。

Nexus Cardのメリット

- デポジット額を自由に設定できる

- デポジット額が限度額になる

Nexus Cardのデメリット

- デポジット型のため最低5万円の現金が必要

- 発行手数料と年会費がかかる

- ポイント還元率が0.5%と平均的な水準

Nexusカードは、事前に保証金(デポジット)を預けて利用する、審査が不安な方におすすめのデポジット型クレジットカードです。

Nexusカードの最大の特徴は、預けた保証金額がそのままクレジットカードの利用限度額になる点。たとえば、5万円を預ければ限度額5万円、10万円を預ければ限度額10万円のクレジットカードとして利用できます。保証金は最低5万円から最大200万円まで自由に設定できるため、自分の利用スタイルに合わせて調整可能です。

デポジット型の仕組みにより、カード会社にとっては貸し倒れリスクが低いため、通常のクレジットカードと比べて審査のハードルが下がります。そのため、過去に審査落ちした経験がある方や信用情報に不安がある方でも、発行できる可能性があります。

また、預けた保証金が限度額となるため、使いすぎを防げるのもポイント。クレジットカードを使いすぎてしまわないか心配な方にとっても、計画的に利用しやすいでしょう。

ただし、初期費用として最低でも5万円の保証金に加えて、発行手数料1,100円(税込)と年会費1,375円(税込)が必要です。最初に現金を用意する必要がある点には注意しましょう。

なお、カードを解約する際には、保証金は利用代金の清算が完了してから約2ヶ月後に登録口座へ返金されるので、預けたお金が戻ってこない心配はありません。

デポジット型クレジットカード

関連記事

Nexusカードの詳細は、「Nexus Card(ネクサスカード)で審査落ちを回避?デポジット型クレカの概要やメリット・デメリットを解説」の記事で紹介しています。

Nexus Card(ネクサスカード)で審査落ちを回避?デポジット型クレカの概要やメリット・デメリットを解説

イオンカードセレクト~イオン系店舗利用者にお得な即日発行クレカ

| イオンカードセレクト基本情報 | |

|---|---|

| クレジット カード券面 |  |

| 年会費 | 永年無料 |

| 申し込み条件 | 18歳以上で電話連絡可能な方 (卒業年の1月1日~3月31日までの期間であれば、現在高校生の方も可) |

| 発行 スピード | 最短5分で発行可能 |

| ポイント 還元率 | 0.50% |

| 国際 ブランド | Visa、Mastercard、JCB |

- 出典:イオンカードセレクト公式サイト

- 上記の情報は2026年1月の情報です。

イオンカードセレクトのメリット

- 年会費が無料

- パートやアルバイトの方でも申し込み可能

- イオン系列店舗で利用可能なカードを即日発行可能

- イオングループ利用時はポイント還元率が2倍

イオンカードセレクトのデメリット

- 引き落とし口座はイオン銀行のみ

- 基本ポイント還元率が0.5%と平均的な水準

- イオン系列以外では特典が少ない

イオンカードセレクトは、審査が不安な方でも申し込みやすい流通系のクレジットカードです。

申し込み条件は「18歳以上で電話連絡可能な方」のみで、収入や職業の記載がありません。そのため、パートやアルバイト、専業主婦の方でも申し込みできます。

流通系のクレジットカードは、一般的に銀行系や外資系カードと比べて審査基準が柔軟とされており、イオンカードセレクトもその特徴を持っています。クレジットカードを初めて作る方や収入に不安がある方でも、比較的発行しやすいカードといえます。

さらに、イオン系列店舗をよく利用する方には、以下のようなメリットがあります。

- イオングループ対象店舗でポイント還元率が2倍(1.0%)

- 毎月20日・30日の「お客さま感謝デー」はお買い物代金5%OFF

- 55歳以上の方は毎月15日「G.G感謝デー」も5%OFF

- ミニストップやウエルシアでもポイントアップ対象

ただし、イオンカードセレクトは引き落とし口座がイオン銀行のみとなります。イオン銀行の口座を持っていない場合は、カードの申し込みと同時に口座開設が行われ、別途手続きをする必要はありません。

イオン系列店舗をよく利用する方や、審査に不安があるけれどクレジットカードを作りたい方には特におすすめの1枚です。

2026年1月最新!キャンペーン情報

- 【Web限定】対象のイオンカード新規ご入会・ご利用で最大5,000WAON POINT進呈!

- 【Web限定】ご家族・ご友人紹介で1,000WAON POINTプレゼント!

- 29歳以下の方を紹介するとさらに500WAON POINTがもらえる(キャンペーン期間:2026年1月5日~2026年2月20日)

- 詳細はイオンカードセレクトの公式サイトをご確認ください。

イオンの系列店舗でお得

デポジット型ライフカード~独自の審査基準を持つおすすめクレカ

| デポジット型ライフカード基本情報 | |

|---|---|

| クレジット カード券面 |  |

| 年会費 | 5,500円 |

| 申し込み条件 | 日本国内にお住いの18歳以上で、電話連絡が可能な方 |

| 発行 スピード | 最短6営業日 |

| ポイント 還元率 | 0.50% |

| 国際 ブランド | Mastercard®︎ |

- 出典:デポジット型ライフカード公式サイト

- 上記の情報は2026年1月の情報です。

デポジット型ライフカードのメリット

- 3種類の金額から保証金を選択可能

- 独自の審査基準で審査が受けられる

- デポジット額が限度額になる

- 弁護士無料相談サービスなど特典が豊富

デポジット型ライフカードのデメリット

- デポジット型のため事前にまとまった現金が必要

- 年会費が5,500円(税込)かかる

- ポイント還元率が0.5%と平均的な水準

デポジット型ライフカードは、審査に不安がある方でも発行できる可能性が高いクレジットカードです。

デポジット型ライフカードの最大の特徴は、事前に保証金(デポジット)を預けることで、通常のクレジットカードと同じように利用できる点。保証金額は3万円・5万円・10万円の3種類から選べるため、自分の利用額に合わせて無理なく選択できます。

デジポット型ライフカードは審査に独自の基準を設けており、他のクレジットカードで審査落ちしても、ライフカードであれば審査に通る可能性もあります。公式サイトでも「審査に不安のある方におすすめ」と明記されているため、安心して申し込みできるでしょう。

デポジット型ライフカードの利用者は、弁護士への無料相談サービスを利用できます。ローンや支払いの滞納などの法律相談も無料でできるため、万が一のときにも心強いサポートとなります。

また、預けたデポジット(保証金)がそのまま利用限度額となるため、使いすぎてしまう心配がないというメリットもあります。保証金は、カードを解約、清算後に返還されるので安心です。

ただし、年会費が5,500円(税込)かかる点には注意が必要。初年度はカード受取時に保証金と年会費を代金引換で支払う必要があるため、まとまった現金の準備が必要です。

年会費無料のクレジットカードも多いなかで、コストがかかるカードではありますが、確実にクレジットカードを持ちたい、審査に自信がない方にとっては、検討する価値のある1枚といえます。

独自の審査基準で審査が受けられる

プロミスVisaカード~カードローン機能付きの消費者金融系クレジットカード

続いて紹介するおすすめのカードは、「プロミスVisaカード」です。プロミスVisaカードは、1枚でクレジットカード機能とカードローン機能が利用できるため、財布がかさばらない上、カードローンを利用していることが周りからわかりにくい点が特徴のクレジットカードです。プロミスVisaカードの基本情報を紹介します。

| プロミスVisaカード基本情報 | |

|---|---|

| クレジット カード券面 |  |

| 年会費 | 永年無料 |

| 申し込み条件 | 満18歳以上のプロミス会員の方 ※ただし、高校生(定時制高校生および高等専門学校生も含む)は申し込み不可。 ※収入が年金のみの方も申し込み不可。 |

| 発行 スピード | 公式に記載なし |

| ポイント 還元率 | 0.5%~7% |

| 国際 ブランド | Visa |

- 出典:プロミスVisaカード公式サイト

- 上記の情報は2026年1月の情報です。

プロミスVisaカードのメリット

- 1枚でクレジット機能とカードローン機能が利用可能

- 消費者金融系のクレジットカードで他社で審査落ちした方でも発行しやすい可能性がある

- パートやアルバイトで安定した収入があれば主婦や学生でも申し込み可能

- 対象のコンビニや飲食店でスマホのタッチ決済を使うと最大7%のポイント還元がある

プロミスVisaカードのデメリット

- プロミスと三井住友カードの両方で審査が行われるので時間がかかる

- 即日発行できない

- プロミス会員になる必要がある(カードローン機能が外せない)

プロミスVisaカードは、消費者金融系のクレジットカードとして、審査に不安がある方でも申し込みやすいカードです。

最大の特徴は、1枚でクレジット機能とカードローン機能を利用できる点。財布の中のカード枚数を減らせるだけでなく、カードローンを利用していることが周囲に気づかれにくいというメリットもあります。

消費者金融系のクレジットカードであるため、信用情報や属性情報だけでなく、今後の支払い能力なども含めた独自の審査基準を採用しています。そのため、他社のクレジットカードで審査に落ちた経験がある方でも、審査を通過できる可能性があります。

また、公式サイトには「主婦や学生でもアルバイトやパートで安定した収入があれば申し込み可能」と明記されており、収入が少なく審査に不安がある方にとっても心強いカードといえます。

ポイント還元も魅力的で、カードを利用すると通常200円につき1ポイント(0.5%)のVポイントが貯まります。さらに、対象のコンビニや飲食店でスマホのタッチ決済で支払うと、最大+6.5%ポイントが追加され、合計で最大7%のVポイント還元を受けることができます。日常的にコンビニや飲食店を利用する方にとって、非常にお得なカードです。

ACマスターカードとは異なり、支払い方法は1回払い・2回払い・ボーナス一括払い・リボ払い・分割払いから選択できるため、リボ払いを利用したくない方でも安心して利用できます。

ただし、注意点として、プロミスVisaカードはプロミスと三井住友カードの両方で審査が行われるため、審査に時間がかかる傾向があります。また、即日発行には対応していないため、急ぎでクレジットカードが必要な方には不向きです。

年会費は永年無料のため、維持費を気にせず長く使い続けることができます。「審査に不安があるけれどクレジットカードを作りたい」「消費者金融系の独自審査に期待したい」という方におすすめのクレジットカードです。

ポイントアップ制度が豊富な消費者金融系カード

リクルートカード~流通系で発行しやすい!ポイント還元率の高いクレジットカード

| リクルートカード基本情報 | |

|---|---|

| クレジット カード券面 |  |

| 年会費 | 永年無料 |

| 申し込み条件 | 18歳以上で本人または配偶者に安定した収入のある方 ※高校生を除く |

| 発行 スピード | 1~2週間程度 |

| ポイント 還元率 | 1.2% |

| 国際 ブランド | Visa / Mastercard / JCB |

- 出典:リクルートカード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

リクルートカードのメリット

- 年会費永年無料で高還元率1.2%

- 流通系カードで審査に通りやすい傾向

- 配偶者に収入があれば本人収入なしでも申し込み可能

- 国際ブランドを3種類から選べる

リクルートカードのデメリット

- 即日発行には対応していない

- ポイント交換先がやや限定的

リクルートカードは、年会費永年無料でポイント還元率1.2%という業界最高水準を誇るクレジットカードです。流通系カードに分類されるため、銀行系カードと比べて審査基準が柔軟で、審査に不安がある方でも申し込みやすいのが特徴です。

申し込み条件は「18歳以上で本人または配偶者に安定した収入のある方」となっており、配偶者に収入があれば本人に収入がなくても申し込み可能。そのため、専業主婦(主夫)の方でも審査に通る可能性があります。

また、リクルートカードはユーザー獲得に積極的な流通系カードらしく、新規入会キャンペーンも充実。ポイント還元率が高いため、審査に通過できれば日常の買い物でどんどんポイントが貯まります。

貯まったポイントは、じゃらんやホットペッパービューティーなどのリクルート系サービスで使えるほか、Pontaポイントやdポイントに交換も可能。審査が不安だけど高還元率のカードが欲しい方におすすめです。

2026年1月最新!キャンペーン情報

- 【JCB限定】新規入会&利用で最大6,000円相当のポイントプレゼント

- 詳細はリクルートカードの公式サイトをご確認ください。

流通系で発行しやすい!

ポイント還元率の高いクレカ

PayPayカード~審査時間が最短2分!審査結果がすぐにわかる

| PayPayカード基本情報 | |

|---|---|

| クレジット カード券面 |  |

| 年会費 | 永年無料 |

| 申し込み条件 | 18歳以上(高校生を除く)で、安定した継続収入のある方 ※本人確認が完了済みのPayPayアカウントが必要 |

| 発行 スピード | 最短2分で審査完了 ※カード本体は約1週間で到着 |

| ポイント 還元率 | 1.0% |

| 国際 ブランド | Visa / Mastercard / JCB |

- 出典:PayPayカード公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

PayPayカードのメリット

- 審査時間が最短2分で結果がすぐわかる

- 年会費永年無料でポイント還元率1.0%

- PayPayユーザーならすぐに申し込める

- Yahoo!ショッピングで最大5%還元

PayPayカードのデメリット

- 本人確認済みのPayPayアカウントが必須

- カード本体の到着には約1週間かかる

PayPayカードは、審査時間が最短2分というスピード審査が最大の魅力です。申し込み後すぐに審査結果がわかるため「審査に通るか不安で結果を早く知りたい」という方に最適です。

PayPayカードの審査時間は、最短2分とスピーディ。審査がこれほど早い理由は、AIとスコアリングシステムを活用した自動審査を導入しているため。申込情報と信用情報機関のデータを瞬時に照合し、審査基準に基づいて自動判定しています。

審査が早いからといって審査基準が甘いわけではありませんが、結果がすぐにわかるため審査の不安を早く解消できます。審査に落ちてしまった場合でも、すぐに次の対策を立てられるため、時間を無駄にしません。

審査に落ちてしまった場合でも、最短2分で結果がわかるため、すぐに次の対策を立てられます。また、審査通過後はアプリ上でバーチャルカードがすぐに発行されるので、ネットショッピングなら審査完了後すぐに利用開始できます。

PayPayカードは年会費永年無料で、ポイント還元率も1.0%と高いこともメリット。普段からPayPayを使っている方なら、本人確認済みのアカウントがあればすぐに申し込めます。Yahoo!ショッピングやLOHACOでは最大5%のポイント還元があるため、ネットショッピングをよく利用する方にもおすすめです。

ただし、申し込みには本人確認が完了済みのPayPayアカウントが必須となります。まだPayPayアカウントを持っていない方は、先にPayPayアプリをダウンロードして本人確認を済ませておきましょう。

審査時間が短い理由

PayPayカードの審査が最短2分で完了するのは、AIとスコアリングシステムを活用した自動審査を導入しているためです。申込情報と信用情報機関のデータを瞬時に照合し、審査基準に基づいて自動判定しています。審査が早いからといって審査基準が甘いわけではありませんが、結果がすぐにわかるため審査の不安を早く解消できます。

内訳:①PayPayポイント(PayPayカード特典)1%(※1※3)

②PayPayポイント(指定支払い方法)3%(※1※2※4※5※6)

③PayPayポイント(ストアポイント)1%

(※1)出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

(※2)開催期間:2022年10月12日(水)~終了日未定(終了1カ月前に告知)。詳細はこちらをご確認ください。

(※3) 2023年7月1日(土)より、ご利用金額200円(税込)ごとの付与。

(※4 )Yahoo!ショッピングでの商品購入時のみ利用可。有効期限あり。一部ストアではご利用不可。

(※5) 対象金額に対して付与されます。その他付与上限、条件あり。詳細はこちら。

(※6) 2023年12月1日(金)よりPayPayポイント付与にYahoo! JAPAN IDとLINEアカウントの連携が必要です。未連携の場合はヤフーショッピング商品券で付与されます。変更内容の詳細はこちらをご確認ください。

審査時間が最短2分!審査結果がすぐにわかる

Nudge~AIを使った独自審査で学生やアルバイトでも発行しやすい

| Nudge基本情報 | |

|---|---|

| クレジット カード券面 |  |

| 年会費 | 永年無料 |

| 申し込み条件 | 18歳以上で本人確認書類を保有している方 ※高校生も申し込み可能 |

| 発行 スピード | 1~3営業日で審査完了 ※カード本体は7~10営業日で到着 |

| ポイント 還元率 | ポイント還元なし ※利用額に応じて推し活特典 |

| 国際 ブランド | Visa |

- 出典:Nudge公式サイト

- 上記クレジットカード情報は2026年1月の情報です。

Nudgeのメリット

- 高校生(18歳以上)でも申し込み可能

- AIを活用した独自審査で学生やアルバイトでも発行しやすい

- 100以上のデザインから選べる次世代型クレカ

- 利用額に応じて推しの限定特典(画像・動画・音声など)がもらえる

- 好きなタイミングで返済できる柔軟な支払い方法

Nudgeのデメリット

- ポイント還元がないため、ポイ活には向かない

- 推し活に興味がない人にはメリットが少ない

Nudgeは、AIを活用した独自審査を採用している次世代型クレジットカードです。一般的なクレジットカードとは異なる審査基準を用いているため、学生やアルバイト、フリーランスの方でも審査に通りやすいのが特徴です。

最大の特徴は、高校生(18歳以上)でも申し込み可能な点。多くのクレジットカードは高校生を対象外としていますが、Nudgeは18歳以上であれば高校生でも申し込めます。AIによる柔軟な審査により、従来のクレジットカードでは審査が通りにくかった若年層にも門戸を開いています。

また、Nudgeはポイント還元制度がない代わりに、利用金額に応じて好きなアーティストやVTuber、アイドルなどの限定特典(画像・動画・音声などのデジタルコンテンツ)がもらえる「推し活カード」として人気です。カードを使うだけで推しを応援できる仕組みになっており、Z世代の約70%がユーザーとなっています。

好きなクラブ(提携先)を選択してカードを利用すると、累計利用金額に応じてクラブの限定特典がもらえます。さらに、応援先に収益が還元されるため、カードを使うだけで推しを応援できます。アーティストやVTuber、アイドル、スポーツ選手など、さまざまなジャンルのクラブがあり、審査が不安な若年層でも「推しのために作りたい」というモチベーションで申し込みやすくなっています。

カードを使うだけで推しを応援できる仕組みは、Z世代の約70%がユーザーとなっている理由の一つ。100以上のデザインから好きな券面を選べるため、自分だけのオリジナルカードを持つことも可能です。

また、好きなタイミングで返済できる柔軟な支払い方法も特徴で、クレジットカード初心者でも安心して使えるでしょう。

AIを使った独自審査で学生やアルバイトでも発行しやすい

クレジットカードの審査に通りやすくするコツ

クレジットカードの審査に不安がある方でも、いくつかのポイントを押さえることで審査通過の可能性を高めることができます。ここでは、審査に通りやすくするための5つのコツを詳しく解説します。

複数のクレジットカードに同時申し込みしない

短期間に複数のクレジットカードに申し込むのは避けましょう。クレジットカードの申し込み履歴は、信用情報機関に約6ヶ月間記録されます。

複数のカードに同時申し込みすると、カード会社から「お金に困っている」「貸し倒れリスクが高い」と判断され、審査に通りにくくなる可能性があります。この状態は俗に「申し込みブラック」と呼ばれています。

信用情報機関には以下の3つがあり、それぞれがクレジットカードの申し込み情報を共有しています。

| 信用情報機関 | 主な加盟会社 | 申込情報の保存期間 |

|---|---|---|

| CIC(シー・アイ・シー) | クレジットカード会社、信販会社 | 照会日より6ヶ月間 |

| JICC(日本信用情報機構) | 消費者金融、クレジットカード会社 | 照会日より6ヶ月間 |

| KSC(全国銀行個人信用情報センター) | 銀行、信用金庫 | 照会日より1年間 |

どうしても複数枚のクレジットカードを作りたい場合は、最低でも6ヶ月以上の間隔を空けてから申し込むようにしましょう。1枚目のカードが発行され、しばらく利用実績を積んでから次のカードに申し込む方が審査に通りやすくなる可能性があります。

申し込み条件を満たす

クレジットカードには、それぞれ申し込み条件が設定されています。この条件を満たしていない場合、どれだけ収入が高くても審査に通ることはありません。

申し込み前に、必ず以下の条件を確認しましょう。

- 年齢制限:「18歳以上」「20歳以上」など、カードによって異なります

- 収入条件:「安定した収入のある方」「本人または配偶者に安定継続収入のある方」など

- 職業制限:「学生不可」「年金受給者不可」などの制限がある場合も

- 国籍・居住地:「日本国内に居住している方」などの条件

例えば、ACマスターカードは「20歳以上の安定した収入と返済能力を有する方」、イオンカードセレクトは「18歳以上で電話連絡可能な方」と、申し込み条件が異なります。

自分の属性に合った申し込み条件のクレジットカードを選ぶことが、審査通過のコツです。学生であれば学生専用カード、主婦であれば配偶者の収入も考慮されるカードを選ぶなど、自分に合ったカードを慎重に選びましょう。

一般カードに申し込む

クレジットカードには、一般カード、ゴールドカード、プラチナカードなど、いくつかのランクがあります。審査が不安な方は、まず一般カードに申し込むのがおすすめです。

理由は、カードのランクが上がるほど審査基準も厳しくなる傾向があるため。ランクが高いカードほど利用限度額が大きく、付帯サービスも充実しているため、審査も厳しくなります。

| カードランク | 年会費の目安 | 審査難易度 | 主な対象者 |

|---|---|---|---|

| 一般カード | 無料〜数千円 | 比較的易しい | 初めてカードを作る方、学生、主婦など |

| ゴールドカード | 1万円〜3万円 | やや厳しい | 安定した収入のある社会人 |

| プラチナカード | 3万円〜10万円以上 | 厳しい | 高収入で信用実績が豊富な方 |

一般カードで利用実績を積み、良好なクレヒス(クレジットヒストリー)を構築してから、上位カードにランクアップするのが確実な方法です。さらに、カード会社から優良顧客として認められれば、ゴールドカードへのインビテーション(招待)が届くこともあります。

収入を安定させる

クレジットカードの審査では、「収入の高さ」よりも「収入の安定性」が重視される傾向があります。毎月一定の収入があることで、カード会社は「この人なら毎月確実に返済してくれる」と判断しやすくなります。

審査に通りやすくするために、以下のポイントを意識しましょう。

- 勤続年数を伸ばす

- 転職直後の申し込みは避ける

- アルバイト・パートでも定期的に働く

- 副業収入も含める

勤続年数は、長いほうが審査には有利です。長く同じ職場で働いていることは、収入の安定性を示す重要な指標となり、カード会社は「この人は長期的に安定した収入を得られる」と判断しやすくなります。勤続年数は最低でも1年以上、できれば3年以上あると望ましいとされています。

また、転職直後の申し込みは避けましょう。転職すると勤続年数がリセットされ、収入の安定性を証明しにくくなります。もし転職を検討している場合は、転職前にクレジットカードを作っておくのがおすすめです。

アルバイトやパートの方でも、毎月安定したシフトに入っていることが重要。審査では収入額よりも「継続的に収入を得ているか」が重視されます。週2〜3回でも定期的に働いていれば、審査でプラスに評価される可能性があります。

副業収入がある場合は、申込時の年収欄に含めることができます。本業以外の収入も安定していれば、審査でプラスに働く可能性も。ただし、虚偽申告にならないよう、実際に継続的に得ている収入のみを記載しましょう。

信用情報を確認する

クレジットカードの審査に落ちた経験がある方は、まず自分の信用情報を確認しましょう。信用情報には、過去のクレジットカードやローンの利用履歴、返済状況などが記録されています。

信用情報に以下のような記録がある場合、審査に通りにくくなる可能性があります。

- 延滞情報:クレジットカードやローンの支払いを61日以上または3ヶ月以上延滞した記録(5年間保存)

- 債務整理情報:自己破産、個人再生、任意整理などの記録(5〜10年間保存)

- 強制解約情報:カード会社から強制的に契約を解除された記録(5年間保存)

- 代位弁済情報:保証会社が代わりに返済した記録(5年間保存)

自分の信用情報は、各信用情報機関に開示請求をすることで確認できます。開示請求の方法は以下の通りです。

| 信用情報機関 | 開示方法 | 手数料 |

|---|---|---|

| CIC(シー・アイ・シー) | インターネット、郵送 | インターネット:500円 郵送:1,500円 |

| JICC(日本信用情報機構) | インターネット(アプリ)、郵送 | インターネット(アプリ):700円 郵送:1,960円 |

| KSC(全国銀行個人信用情報センター) | インターネット、郵送 | インターネット:1,000円 郵送:1,679円~1,800円 |

信用情報に問題がある場合は、記録が消えるまで待つか、デビットカードやプリペイドカードなど審査なしのカードを利用しましょう。

一方、信用情報に全く記録がない状態(スーパーホワイト)も、30代以上の場合は審査で不利になる可能性があります。これは「過去に金融事故を起こして記録が消えたのでは?」と疑われるためです。その場合は、携帯電話の分割払いなどで少しずつクレジットヒストリーを積み上げていくのがおすすめです。

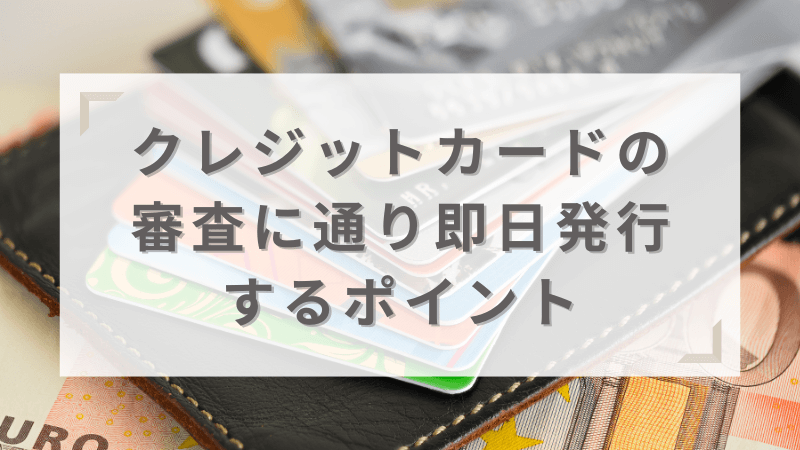

クレジットカードの審査に通り即日発行するポイント

クレジットカードを即日発行したいなら、スムーズに審査が進むように事前準備をしておくことが大切。クレジットカードを即日発行するためのポイントは、以下の4つです。

- Web申し込みを利用する

- 申込内容を正確に記入する

- いつでも連絡が取れるようにしておく

- キャッシング枠を0にする

それぞれ詳しく解説します。

Web申し込みを利用する

クレジットカードの申し込み方法には、店頭申し込み、郵送申し込み、Web申し込みなどがありますが、即日発行を目指すなら断然Web申し込みがおすすめです。

Web申し込みには以下のようなメリットがあります。

| 申し込み方法 | 審査開始までの時間 | 即日発行の可能性 |

|---|---|---|

| Web申し込み | 即時〜数分 | ◎ |

| 店頭申し込み | 数時間〜1日 | ○ |

| 郵送申し込み | 3日〜1週間 | × |

Web申し込みは24時間365日いつでも申し込み可能で、申込情報がすぐにカード会社のシステムに送信されるため、審査開始までの時間が最も短くなります。多くのカード会社では、AIやスコアリングシステムを活用した自動審査を導入しており、申し込みから数分で審査結果が出ることもあります。

また、Web申し込みなら必要書類もスマートフォンで撮影してアップロードするだけで提出できるため、郵送の手間や時間がかかりません。即日発行に対応しているクレジットカードのほとんどがWeb申し込みを前提としているため、急いでいる方は必ずWeb申し込みを選択しましょう。

申込内容を正確に記入する

申込内容に誤りがあると、確認作業に時間がかかり、即日発行が難しくなります。最悪の場合、虚偽申告とみなされて審査に落ちる可能性も。

特に以下の項目は慎重に記入しましょう。

| 記入項目 | 注意点 |

|---|---|

| 氏名・住所 | 本人確認書類と完全に一致させる |

| 年収 | 源泉徴収票や給与明細をもとに正確に記入 |

| 勤務先情報 | 会社名、電話番号、勤続年数を正確に |

| 他社借入状況 | 隠さず正直に申告する |

氏名や住所は、提出する本人確認書類(運転免許証やマイナンバーカードなど)と完全に一致している必要があります。旧字体と新字体、全角と半角の違いなど、細かい部分まで確認しましょう。

年収は、多めに申告したくなる気持ちもわかりますが、カード会社は勤務先名や企業規模、勤続年数、年齢などの属性情報から、おおよその適正年収を推測できます。申告した年収と大きく乖離していると不審に思われ、収入証明書の提出を求められて時間がかかる可能性があります。源泉徴収票や給与明細をもとに、正確な金額を記入しましょう。

申込内容を送信する前には、必ず全項目を見直すのがおすすめ。小さなミスが即日発行を妨げる原因になります。

いつでも連絡が取れるようにしておく

クレジットカードの審査過程では、カード会社から本人確認や勤務先への在籍確認の電話がかかってくる場合があります。この電話に出られないと審査が止まってしまい、即日発行が難しくなります。

申し込み後は以下の点に気をつけましょう。

- 携帯電話:知らない番号でも必ず出る、留守番電話を設定する

- メール:迷惑メールフォルダも含めてこまめにチェック

- 勤務先電話:在籍確認の可能性を同僚に伝えておく

申込時に記入した携帯電話番号には、いつでも出られるようにしておきましょう。知らない番号からの着信でも、申し込み後数時間は必ず出るようにしてください。万が一出られなかった場合は、留守番電話にメッセージが残っていることが多いので、すぐに折り返し連絡するのが大切です。

また、カード会社からのメールも見逃さないようにしましょう。審査結果や追加書類の提出依頼などがメールで送られてくることがあります。迷惑メールフォルダに振り分けられていないか、ドメイン指定受信の設定も確認しておきましょう。

在籍確認については、カード会社によって実施の有無や方法が異なります。最近は書類での確認や省略するケースも増えていますが、電話がかかってくる可能性も考慮して、勤務先の電話番号は正確に記入し、可能であれば同僚に「クレジットカードの在籍確認の電話が来るかもしれない」と一言伝えておくと安心です。

キャッシング枠を0にする

クレジットカードの申込時には、キャッシング枠を希望するかどうかを選択できます。即日発行を目指すなら、キャッシング枠は0円にするのがおすすめです。

なぜならショッピング枠だけなら割賦販売法に基づく審査だけで済みますが、キャッシング枠を希望すると貸金業法に基づく審査も追加されるためです。貸金業法では総量規制があるため、他社借入状況の詳細な確認や、場合によっては収入証明書の提出が必要になることもあります。

総量規制とは?

総量規制とは、貸金業者からの借入総額が年収の3分の1を超えてはならないという貸金業法の規制です。クレジットカードのキャッシング枠もこの規制の対象に。例えば年収300万円の方は最大100万円までしか借りられません。

参照:金融庁「貸金業法について」

また、キャッシング枠を希望することで「お金に困っているのでは?」「返済能力に不安があるのでは?」とカード会社に警戒される可能性もあります。

キャッシング枠は、クレジットカード発行後でも追加で申し込むことができます。まずはショッピング枠だけで申し込んで早く発行してもらい、必要になったらキャッシング枠を追加する方が賢明です。即日発行を優先するなら、キャッシング枠は0円にしましょう。

クレカの審査に落ちる・通らない原因

クレジットカードに審査落ちしてしまうのは、どのような場合でしょうか。審査の項目から考えられる、審査に通りにくくなる主な原因をまとめました。

クレカの審査に落ちる理由・通りにくい原因

属性に不安がある

まずは、属性に不安があり、返済能力が低いと判断される場合です。

先述の通り、クレジットカードの発行会社は、収入や勤続年数、家族構成などの申込者の属性から返済能力を判断していると考えられます。

そのため、利用額に対して返済できるであろう属性情報でない場合は審査の通過が難しいでしょう。

ブラックリストに登録されている

2つ目はブラックリストに登録されている場合です。ブラックリストへの登録とは、信用情報機関に金融事故情報が登録されている状態です。金融事故情報は、クレジットカードの滞納や強制解約、自己破産などがあたります。

これらの金融事故情報はすべて情報機関に記録され、閲覧できる状態になるため、ブラックリストに登録されてしまうと審査にも影響が出ると予想されます。

借入金額が大きい

次に、現在の借入金額が大きい場合です。滞納まではいかずとも、現在の借入金額が大きい場合、返済能力が低いと判断されてしまう可能性があります。

理由は、借入金額が大きいと自身の返済能力を超えた利用をされる、他の返済によってクレジットカードの返済が滞ると考えられてしまうためです。

比較的審査に通りやすいクレジットカードの選び方

ここからは審査に通らなかった方、審査が不安な方に向けて、審査に通る可能性を上げるためのクレカの選び方を紹介します。

消費者金融系や流通系が発行しているクレカを選ぶ

クレジットカードには銀行系や流通系など、発行会社によって種類があります。

| 銀行系 | 三井住友カード 三菱UFJカード |

|---|---|

| 信販系 | ライフカード |

| 流通系 | 楽天カード イオンカード リクルートカード PayPayカード |

| 消費者金融系 | ACマスターカード プロミスVisaカード |

| デポジット型 | Nexus Card |

| フィンテック系 (次世代型) | Nudge |

その中で、消費者金融系と流通系のクレジットカードは比較的審査に通りやすいとされています。理由は、下記が考えられます。

- 消費者金融系

消費者金融は個人に対して融資を行っている業者であり、独自の審査基準のため通過しやすいと言われている。 - 流通系

流通系のクレジットカードは、発行してもらうと自社グループ内の利用頻度が高くなるため、比較的審査も易しいとされている。

そのため、審査に不安を抱えている方には消費者金融系か流通系のクレジットカードがおすすめです。

さらに、デポジット型やフィンテック系(次世代型)のクレジットカードも選択肢の一つ。デポジット型は保証金を預けることで審査のハードルが下がり、フィンテック系はAI独自審査により学生やアルバイトでも申し込みやすくなっています。自分の状況に合わせて最適なカードを選びましょう。

年会費無料のクレジットカードを選択する

年会費無料のクレジットカードも比較的審査に通りやすいと言われています。クレジットカードは、一般的にランクが上がるにつれて年会費も上がり、限度額が増えたり特典が豪華になったりします。

ランクが高いクレジットカードよりも、年会費無料のクレジットカードのほうが、返済されなかったときの発行会社の負担も少なくて済みます。

以上から、ランクが低い年会費無料のクレジットカードのほうが審査難易度は易しいと推測されます。

審査が不安な方や審査に通らなかった方は、上記の2点を意識してクレジットカードを選ぶと良いでしょう。

ブラックリスト入りしていても審査なしで作れるカード3種類を紹介

クレジットカードを発行したいと思っても、ブラックリスト入りしているなどの理由で審査が通らず発行できない方もいるでしょう。そんな方に向けて、この章ではクレジットカードの代わりとなる審査なしのおすすめカードを3つ紹介します。

| デビットカード | プリペイドカード | 家族カード | |

|---|---|---|---|

| 年会費 | 無料 | 無料 | 本会員のクレジットカードによる |

| 還元率 | 1.00% | – | 本会員のクレジットカードによる |

| 国際ブランド | JCB、Visa、MasterCard | Visa | 本会員のクレジットカードによる |

| 発行スピード | 10日程度 | 即日(アプリの場合) | 本会員のクレジットカードによる |

即時引き落とし!審査不要のデビットカード

1つ目の審査不要のおすすめカードは、デビットカード。デビットカードは基本的にクレジットカードと同様に決済可能なカードです。

唯一の違いは、口座から利用料金が引き落とされるタイミングです。クレジットカードが翌月引き落としなのに対し、デビットカードは即時引き落としになります。

利用限度額は登録されている口座の預金残高になるので、使いすぎて支払いができなくなることがありません。もちろん、審査不要のため審査落ちを懸念する方におすすめのカードとなっています。

事前入金で利用可能!無審査のプリペイドカード

無審査で発行できるおすすめカードの2つ目は、プリペイドカードです。

プリペイドカードも国際ブランド付きであれば、基本的にクレジットカードと同様に決済ができるためおすすめ。

クレジットカードが後払いなのに対して、プリペイドカードは前払いです。

事前に必要な金額を払うことで、自分が支払い可能な金額を超えて使いすぎないため、安心して利用できるカードになります。

自分で利用金額を管理するのが苦手な方は、プリペイドカードも選択肢に入れましょう。

家族用クレジットカードである家族カード

最後は家族カードです。家族カードとは、クレジットカード契約者である本会員の同一生計者(※)向けに発行できるクレジットカードです。

- カード名義人自身が主な生計者である場合に、生計を共にしている(養っている)方

家族カードは、本会員の情報をもとに発行されるため、必ずではありませんが、審査なしで発行できるものも多くあります。

家族カードの機能は、本会員カードと同等の場合が大半のため、通常のクレジットカードと同様に利用できます。

注意しておきたい点は、ほとんどの家族カードが本会員と同じ口座から引き落としされる点です。家族に利用明細や利用金額を知られても良い方は、家族カードの発行もおすすめです。

まとめ

冒頭で解説した通り、必ず審査が通る・誰でも作れる審査なしのクレジットカードは存在しません。しかし、審査に不安がある方でも申し込みやすいクレジットカードは存在します。

当記事で紹介した8枚のクレジットカードは、消費者金融系、流通系、デポジット型、フィンテック系といった審査基準が柔軟なカードばかりです。「他社で審査に落ちた」「収入に自信がない」「初めてクレジットカードを作る」という方でも、審査に通る可能性があります。

審査が不安な人におすすめのクレジットカード

どのクレジットカードも審査は不安だけどクレジットカードの発行はしたい人におすすめです。この記事で紹介したコツを実践し、自分に合ったカードを選んで申し込んでみましょう。まずは1枚、チャレンジすることが大切です。

よくある質問

以下、審査に不安がある人からのよくある質問です。

必ず審査が通る・審査なしのクレカはある?

必ず審査が通る・審査なしのクレジットカードは存在しません。審査の実施は割賦販売法で定められているため、クレジットカード会社は申込者の返済能力の有無を確認しなければなりません。

確認の際に返済能力がないと判断された場合は審査に落ちてしまいます。

ETCカードにも審査はある?

クレジットカードの追加カードとしてのETCカードは、クレジットカードの審査に通過している前提のため、審査はありません。

また、クレジットカードなしでETCカードを発行できるETCパーソナルカードも審査なしで発行可能です。

ETCカードの発行に年会費がかかる場合、ETCパーソナルカードも検討すると良いでしょう。

無職や学生でもクレジットカードは発行できる?

無職や学生でもクレジットカードの発行は可能です。当サイトでは無職や学生の方向けにおすすめの記事も紹介しています。無職や学生の方でクレジットカードを検討している方はご覧ください。

関連記事

無職でも作れるクレジットカードは、別記事「無職でも作れるクレジットカードはどれ?おすすめのカードと審査に通りやすい作り方を解説」でも紹介しています。

無職でも作れるクレジットカードはどれ?おすすめ8選と審査に通りやすい作り方を解説

ブラックリストに登録されると二度とクレカを作ることができない?

ブラックリストに登録されてもクレジットカードを発行できる可能性はあります。前提として、必ず審査が通ることもなければ、必ず審査に落ちることもないからです。

しかし、ブラックリストに登録されていると、審査の通過が難しいのは確かです。

参考として、クレジットカードの滞納履歴は信用情報機関に2年間保管されます。

履歴の保管期間に発行を検討する場合は、本記事で紹介したクレジットカードの代わりとなるカードの利用をおすすめします。

当ページ利用上のご注意

当記事の掲載情報は、各金融機関の公開情報を元に作成しておりますが、情報更新等により閲覧時点で最新情報と異なる場合があり、正確性を保証するものではありません。各種商品の最新情報やキャンペーンについての詳細は公式サイトをご確認ください。当記事で掲載しているポイント還元率は公式サイト情報を元に独自に算出しています。より正確な情報は各カード会社の公式サイトをご確認ください。