「仕事でもプライベートでも使える、自分にぴったりのクレジットカードが見つからない」とお悩みの女性会社員も多いのではないでしょうか。毎日忙しいからこそ、ポイント還元率が高く、特典が充実したお得な一枚を選びたいですよね。

この記事では、実際に女性会社員が選んだ人気クレジットカードをランキング形式で紹介します。また、利用者のリアルな口コミ(ホンネレビュー)も多数掲載。あなたと同じ立場のユーザーの声から、最適なカードを見つけるヒントが得られます。

失敗しないクレジットカードの選び方も解説しているので、初めてクレジットカードを契約する方はあわせて参考にしてください。

目次

- 女性会社員 20名に聞いた「利用しているクレジットカード」一覧

- クレジットカード 人気ランキング【カード情報と女性会社員 20名のホンネレビュー】

- 女性会社員が選ぶクレジットカード 第1位:楽天カード

- 女性会社員が選ぶクレジットカード 同率2位:イオンカード

- 女性会社員が選ぶクレジットカード 同率2位:dカード

- 女性会社員が選ぶクレジットカード 同率3位:エポスゴールドカード

- 女性会社員が選ぶクレジットカード 同率3位:JALカード

- 女性会社員が選ぶクレジットカード 同率3位:Olive フレキシブルペイ

- 女性会社員が選ぶクレジットカード 同率3位:アメリカン・エキスプレス®・プラチナ・カード

- 女性会社員が選ぶクレジットカード 同率3位:Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード

- 女性会社員が選ぶクレジットカード 同率3位:三井住友カード(NL)

- 最適なクレジットカードの選び方

- クレジットカードを作るとき・利用時の注意点

- クレジットカードに関するよくある質問

- 女性会社員が最も重視すべきクレジットカードの特典は何ですか?

- 年会費無料のカードと有料のカード、どちらを選ぶべきですか?

- 仕事で使う経費とプライベートの支払いを分けたい場合、どうすれば良いですか?

- 女性会社員が審査に通りやすいクレジットカードの特徴はありますか?

- クレジットカードのセキュリティ対策として、女性会社員は何をすべきですか?

- 審査に通らない、または審査が不安なときの対策は?

- ポイント重視とマイル重視、どちらが得?判断基準は?

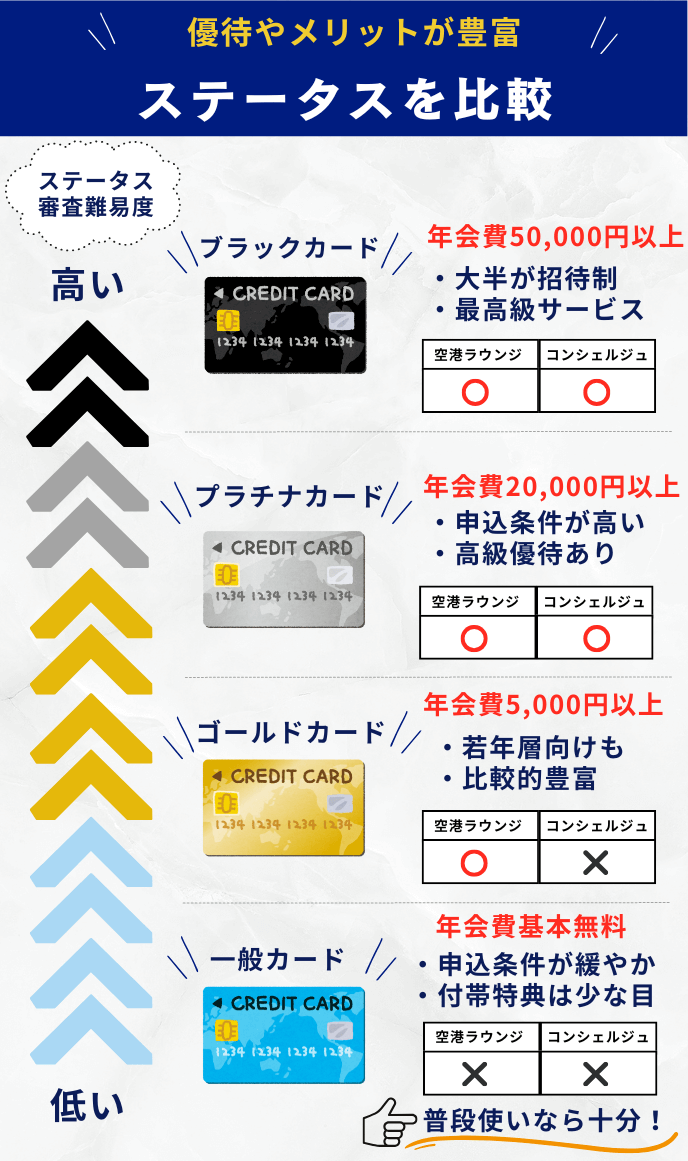

- 一般 / ゴールド / プラチナの違いとおすすめの選び方は?

- リボ払いは使わない方がいい?もし使う場合の安全な運用方法は?

- 複数枚持ちは何枚までが適正?おすすめの組み合わせ例は?

- 即日発行できるクレジットカードは?

- 関連記事[女性会社員におすすめのクレカコンテンツ一覧]

女性会社員 20名に聞いた「利用しているクレジットカード」一覧

女性会社員が利用するクレジットカード一覧

| カード | 券面画像 | 満足度 | ホンネレビュー数 (口コミ数) | 年会費 | 基本ポイント還元率 | ||

|---|---|---|---|---|---|---|---|

| 本人 | 家族カード | ETCカード | |||||

| 楽天カード |  | 4 ★★★★☆ | 10件 | 無料 | 無料 | 550円 ※楽天会員ランクが ダイヤモンド・プラチナ の方は年会費無料 | 1.0% |

| イオンカード |  | 4 ★★★★☆ | 2件 | 無料 | 無料 | 無料 | 0.5% |

| dカード |  | 3.75 ★★★★☆ | 2件 | 無料 | 無料 | 条件付き無料 | 1.0% |

| エポスゴールド カード |  | 4.5 ★★★★★ | 1件 | 5,000円 条件達成で永年無料 | カード無し | 無料 | 0.5% |

| JALカード |  | 4 ★★★★☆ | 1件 | 2,200円 (アメックスは6,600円) | 1,100円 (アメックスは2,750円) | 無料 | ー |

| カード | 券面画像 | 満足度 | ホンネレビュー数 (口コミ数) | 年会費 | 基本ポイント還元率 | ||

|---|---|---|---|---|---|---|---|

| 本人 | 家族カード | ETCカード | |||||

| Olive フレキシブルペイ |  | 4 ★★★★☆ | 1件 | 永年無料 | 永年無料 | 条件付き無料 | 0.5% |

| アメリカン・ エキスプレス®・ プラチナ・ カード |  | 4 ★★★★☆ | 1件 | 165,000円 | 無料 | 無料 発行手数料935円 | 1.0% |

| Marriott Bonvoy® アメリカン・ エキスプレス®・ プレミアム・ カード |  | 3.5 ★★★★☆ | 1件 | 82,500円 | 1枚目無料 2枚目以降41,250円 | 無料 発行手数料935円 | 3.0% |

| 三井住友カード (NL) |  | 3.5 ★★★★☆ | 1件 | 永年無料 | 永年無料 | 条件付き無料 | 0.5% |

クレジットカード 人気ランキング【カード情報と女性会社員 20名のホンネレビュー】

女性会社員が選ぶクレジットカード 第1位:楽天カード

| 楽天カード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB / American Express |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 550円 ※楽天会員ランクがダイヤモンド・プラチナの方は年会費無料 |

| 基本ポイント還元率 | 1.0% |

| マイル還元率 | ANA:0.5% JAL:0.5% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月末日 引き落とし日:翌月27日 (ただし楽天市場での買い物は締日が27日) |

| カード利用限度額 | 最高100万円 |

| その他付帯サービス・特典 | カード盗難保険 |

| カード発行 スピード | 約1週間〜10日で到着 |

| 申し込み 対象者 | 18歳以上 |

- 各会員ランクは、楽天ポイントの獲得数と獲得回数により決定。

- 出典:楽天カード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

楽天カードのおすすめポイント

- SPU(スーパーポイントアッププログラム)の活用でポイント還元率は最大16倍

- お得なキャンペーン・特典が多い

- 年会費無料で海外旅行傷害保険が付帯

- 国際ブランドを4種類から選べる

楽天カード利用ユーザーのホンネレビュー【口コミ件数:10件】

年収:200万〜299万

世帯構成:単身

★★★★☆4

利用カード:楽天カード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)、PayPay

保有カード(過去含む)

楽天カード、イオンカード、dカード

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

他社のカードも検討しましたが、年会費無料でポイント還元率が高く、楽天市場での利用でさらにポイントが貯まりやすいため、楽天カードを選びました。

【年会費】

年会費無料なのでコストを気にせず使える点が満足です。

【ポイント・マイル】

ポイント還元率が高く、楽天市場や提携店舗での買い物で効率よくポイントが貯まるのが便利です。キャンペーン時にはポイントがさらにアップする点も魅力です。

【付帯サービス】

楽天Edy、楽天ペイとの連携など、日常使いに役立つ付帯サービスが揃っている点が良いです。

【会員専用サイト・アプリ】

アプリやサイトでポイント確認や利用明細の管理が簡単にでき、特典やキャンペーン情報も見やすくて便利です。

【申込手続き】

オンラインで申し込みが完結し、審査も比較的早かったのでスムーズでした。

【デザイン】

シンプルで使いやすく、普段使いにも抵抗なく持てるデザインです。

【ステータス】

年会費無料ながらも楽天サービスでの優遇や特典があるため、コストパフォーマンスの高いカードだと感じます。

【総評】

全体的にポイント還元や付帯サービス、利便性の面で非常に満足しています。特に楽天市場での利用やキャンペーン時のポイントアップは大きな魅力で、日常的に使いやすいカードです。不満点はほとんどないです。強いて言えばポイント付与の条件がどんどん改悪されていることぐらいですが、それでも他よりはいいと思います。

年収:300万〜399万

世帯構成:単身

★★★★☆4

利用カード:楽天カード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

ネットショッピング

保有カード(過去含む)

楽天カード

満足度の理由について、満足している点や不満な点などを教えてください。

楽天カードの良いところは、年会費が無料でカードが作れるところです。審査も他のカード会社よりも緩いので学生や専業主婦の方でも気軽に審査を受けることができます。手続きもネットから全部出来るので便利です。

デザインもシンプルな物から楽天のキャラクターカードなど色々選べます。ピンクカードと言って女性特約が付いた女性専用のカードも申し込み出来ます。

楽天で買い物したりする機会が多いのでポイント還元率が高いのが1番のメリットです。

年収:300万〜399万

世帯構成:夫婦2人

★★★★☆4

利用カード:楽天カード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング

保有カード(過去含む)

楽天カード

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

ポイントが貯まりやすく、普段のお買い物でも100円につき1ポイントが付与されたり、さまざまなお得なキャンペーンでさらにポイントが貯まりやすいからです。

【ポイント・マイル】

楽天市場での利用では、ポイントが最大3倍以上になるキャンペーンや新規入会キャンペーンでもお得にポイントがもらうことができるからです。

【付帯サービス】

海外旅行傷害保険や国内旅行傷害保険などさまざまな補償があるので安心して利用をすることができるからです。

【会員専用サイト・アプリ】

ワンタップで利用明細を確認できたり、 支払金額の調整もアプリから簡単に行うことができるので便利なアプリだと思いました。

【申込手続き】

パソコンやスマートフォン、タブレットからスムーズに行うことができるので簡単だと思いました。

【デザイン】

楽天の公式キャラクターを見るたびに楽しい気分にさせてくれるかわらしいデザインであることです。

【ステータス】

一般カードやゴールドカード、プラチナカードといったランクがあり、上位ランクほどステータスが高く、発行会社や国際ブランドによってはカードの信頼性や提供されているからです。

【総評】

100円の利用につき1ポイントが貯まるので他のカードと比べてもお得であったり、多くの楽天カードは年会費が無料なので初めてのクレジットカードとしては簡単に申し込みをすることができることです。

年収:200万〜299万

世帯構成:単身

★★★★☆3.5

利用カード:楽天カード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)

保有カード(過去含む)

楽天カード

満足度の理由について、満足している点や不満な点などを教えてください。

家族に勧められて作りました。初めて作成したクレジットカードですが、審査も通りやすく作りやすかったと記憶しています。年会費が無料であることも含めて、初めてのクレジットカードとして自分に合っていたと思います。また公式アプリも使いやすく、見やすいです。HPで確認することもできますが、アプリだけでも便利なので十分だと思います。

ポイントは楽天カードというだけあって楽天ポイントのみですが、ネットショッピングや普通の店舗でも貯まりますし、2重取りすることも可能なのでポイ活している方にもおすすめです。総合的に見ても万人におすすめできるカードだと思います。

年収:200万〜299万

世帯構成:夫婦2人

★★★★★5

利用カード:楽天カード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、カードの申し込み条件

普段のカード利用目的

ネットショッピング、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)

保有カード(過去含む)

楽天カード

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

楽天市場で買い物をすることがよくあるので、ポイントが貯まれば買い物に使えると思い、楽天カードを選んだ。ポイントが知らない間に貯まっているので満足している。

【年会費】

年会費は払いたくないので、無料の物を選んだ。無料なので満足している。

【ポイント・マイル】

ポイントはカードをよく使うので貯まりやすく、満足している。

【申込手続き】

手続きは特に面倒なこともなくスムーズに終わったので満足している。

【デザイン】

ミニーの可愛いデザインを選ぶことができたので満足している。

【総評】

不都合や不満は今の所ないので満足している。

年収:200万〜299万

世帯構成:単身

★★★★☆3.5

利用カード:楽天カード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、電子マネー等の決済方法

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)

保有カード(過去含む)

楽天カード、JCBカード・JCBカードS、イオンカード

満足度の理由について、満足している点や不満な点などを教えてください。

買い物は楽天市場が多く、旅行も楽天トラベルを使っている。楽天銀行、楽天証券もつかっているので、楽天カードをつかうとよりポイント還元が多くなるのが期待できる。

一般カードを使っているので年会費が無料なので、元をとらなきゃとか気にかからず、長く持っておこうと思う。カードのデザインも楽天パンダの可愛いものが選べるし、そうでないものも選べる。アプリ対応もちゃんとしているので、使いやすい。日本で一番使われているカードらしいので、安心感もある。

年収:300万〜399万

世帯構成:単身

★★★★☆4

利用カード:楽天カード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、付帯保険・サービス、国際ブランド、年会費

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、旅行・出張での利用(海外)、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)、サブスクサービスの支払い

保有カード(過去含む)

楽天カード、三菱UFJカード

満足度の理由について、満足している点や不満な点などを教えてください。

年会費が無料でカード入会特典が好待遇です。通常でも2,000ポイントと高めですが、キャンペーン時期の入会で10,000ポイントになることもあります。

利用時のポイント還元率も高く100円につき1ポイント、還元率1.0%です。楽天グループでの決済やサービス利用でさらにお得。貯まったポイントは、ファミリーマートなどのコンビニや、ミスタードーナツ、ツルハドラックなどのポイント提携ショップで1ポイント1円として使えたり、マイルや電子マネーに交換したりもできるので無駄なく使えます。

年収:400万〜499万

世帯構成:単身

★★★★★4.5

利用カード:楽天カード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、付帯保険・サービス、年会費、セキュリティ、電子マネー等の決済方法、カードの申し込み条件

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)、サブスクサービスの支払い、PayPay

保有カード(過去含む)

楽天カード、エポスカード

満足度の理由について、満足している点や不満な点などを教えてください。

年会費が無料なのが嬉しいし、長く使い続けやすいです。

他のカードよりもポイント還元率がとてもいいと感じます。楽天市場でのお買い物はもちろん、スーパーなどの実店舗でも特定の商品を購入するとボーナポイントがもらえたりするので、いつの間にか結構溜まっている時があります。楽天Payと連携して使用するとさらにポイントが貯まりやすくなりますし、ポイントの利用もしやすくなって使い勝手がとてもいいです。

アプリなどで利用明細などもいつでも確認できるし、カードを利用した際はメールで通知が来るように設定ができるので、不正利用も防げて安心できます。

年収:〜199万

世帯構成:夫婦2人+子ども(未就学)

★★★★☆3.5

利用カード:楽天カード

国際ブランド:Mastercard

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、セキュリティ、電子マネー等の決済方法

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、サブスクサービスの支払い

保有カード(過去含む)

楽天カード、UCカード

満足度の理由について、満足している点や不満な点などを教えてください。

もともと親が楽天市場ユーザーで楽天カードを持っていて、ポイントがめっちゃ貯まると言っていたので、社会人になってすぐくらいにカードをつくりました。

セキュリティなど特に意識して選んだわけではないのですが、カードを利用すると履歴がすぐに速報としてメールされてくるのはチェックがしやすくて良かったです。おかげでカードの不正利用を即座に知ることができました。カスタマーサポートの問い合わせ先はだいぶ分かりにくい書き方で、到達までに時間がかかりましたが、サポート担当の方は親切ですぐ対応してくれて安心できました。

最初に作った時はカード番号が表にあるタイプでしたが、作り直したら表面に番号が書かれていないタイプになっていたので、その点もいっそう安心です。

女性会社員が選ぶクレジットカード 同率2位:イオンカード

| イオンカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 無料 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | JAL:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | ー |

| ショッピング補償 | 最高50万円 |

| カード 締め日・ 支払日 | 締め日:毎月10日 引き落とし日:翌月2日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | イオングループでポイント2倍 お客さま感謝デー イオンシネマ優待 提携店舗での優待 ほか |

| カード発行 スピード | 最短即日 |

| 申し込み 対象者 | 18歳以上 |

- 出典:イオンカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

イオンカードのおすすめポイント

- 毎月20日・30日の「お客さま感謝デー」で5%OFFで買い物ができる

- イオンシネマでの映画料金がお得になる優待特典も

イオンカード利用ユーザーのホンネレビュー【口コミ件数:2件】

年収:500万〜599万

世帯構成:夫婦2人+子ども(小中高/成人)

★★★★★4.5

利用カード:イオンカード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:WAON POINT

カードを選ぶ際のポイント

ポイント還元率、付帯保険・サービス、年会費、電子マネー等の決済方法

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング

保有カード(過去含む)

楽天カード、PayPayカード、イオンカード

満足度の理由について、満足している点や不満な点などを教えてください。

年会費が無料で作りやすいですし、維持しやすいです。イオンをよく利用するのでお得に買い物ができますし、ポイントがたまりやすいところが気に入っています。イオンシネマが安く利用できて嬉しいです。

ただ、付帯サービスはもう少し充実してくれると良いですね。アプリは見やすく使いやすいので良いです。申し込み手続きは難しいことはないですね。カードの犬のイラストが可愛いです。ステータスは普通ですが、あまり気になりません。イオンで買い物をする主婦にとっては嬉しいクレジットカードです。

年収:〜199万

世帯構成:単身

★★★★☆3.5

利用カード:イオンカード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、付帯保険・サービス、国際ブランド、年会費、カードの申し込み条件

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)

保有カード(過去含む)

イオンカード

満足度の理由について、満足している点や不満な点などを教えてください。

自宅から近い場所にイオンがあるので、もともとよくイオンで買い物をしていたことから、イオンカードがあればポイントもたくさん貯まると思って作りました。

実際、ポイントが10倍になる日を狙えばたくさんポイントが貯まるし、カードの特典である5%オフのクーポンが月に1回使えたり、イオンの専門店でもイオンカードを使うことでポイントがたくさん貯まるので、使い勝手が良いのも気に入っています。

ただ、最近不正利用の問題でイオンカードの対応が悪いと評判なのが少し心配で、今後もし自分が不正利用の被害にあったときにきちんと対応してもらえるのかは気になります。

女性会社員が選ぶクレジットカード 同率2位:dカード

| dカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※1 |

| 基本ポイント還元率 | 1.0% |

| マイル還元率 | JAL:0.5% |

| 国内旅行 傷害保険 | 最高1,000万円 (29歳以下限定) |

| 海外旅行 傷害保険 | 最高2,000万円 (29歳以下限定) |

| ショッピング補償 | 最高100万円 |

| カード 締め日・ 支払日 | 締め日:毎月10日 引き落とし日:翌月2日 |

| カード利用限度額 | ~100万円 |

| その他付帯サービス・特典 | ドコモ料金の割引 特約店制度 ahamoボーナスパケット ほか |

| カード発行 スピード | 最短5分 ※2 |

| 申し込み 対象者 | 満18歳以上 |

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求がある場合は無料。

- 最短5秒で審査が終わり、電子マネーiDを利用できます。

- 出典:dカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

dカードのおすすめポイント

- 年会費永年無料で、基本1.0%の高いポイント還元率

- d払いの支払い方法をdカードに設定してポイントの3重取りも可能

- 貯まったdポイントの使い道も豊富

dカード利用ユーザーのホンネレビュー【口コミ件数:2件】

年収:〜199万

世帯構成:夫婦2人+子ども(小中高/成人)

★★★★☆4

利用カード:dカード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:dポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

ネットショッピング

保有カード(過去含む)

dカード

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

ドコモで携帯購入していた際にdカードで料金を支払えばお得ということを聞き、作ることにしました。実際に少しではありますが料金が割り引かれるのでよかったです。年会費がかからないのも決めてになりました。

【ポイント・マイル】

ポイントをそのままd払いで使うことができるのでdocomoユーザーにはとても便利だと思いました。

【会員専用サイト・アプリ】

アプリはシンプルで分かりやすいです。

【申込手続き】

手続きしてから発行されるまでに時間はかかりましたが、簡単に申込ができました。

【総評】

入会キャンペーンもあり、docomoユーザーにはかなりお得で使いやすいカードだと思います。

年収:700万〜799万

世帯構成:単身

★★★★☆3.5

利用カード:dカード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:dポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、セキュリティ、カードの申し込み条件

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(海外)、サブスクサービスの支払い

保有カード(過去含む)

JCBカードW plus L、PayPayカード、イオンカード、dカード

満足度の理由について、満足している点や不満な点などを教えてください。

年会費がかからない割にポイント還元率が高いところが気に入っている。

ahamoユーザーでAmazonプライムにも加入しているので、こちらの契約からもポイント還元が受けられてお得感がある。デザインは銀色のシンプルなものだが、こだわりはないので気にならない。専用のアプリを使えば明細はいつでも確認でき、必要であれば使用のたびにメールがくる設定にできるのでセキュリティも安心である。

付帯サービスは他のカードと同等のものしかないので特別使えるものはないが、そちらは別のカードで補っている。

女性会社員が選ぶクレジットカード 同率3位:エポスゴールドカード

| エポスゴールドカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa |

| 年会費(税込) | 5,000円 条件達成で永年無料 ※2 |

| 家族カード 年会費(税込) | カード無し |

| ETCカード 年会費(税込) | 無料 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.3% JAL:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高5,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月4日または毎月27日 引き落とし日:翌月4日または翌月27日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | 空港ラウンジサービス 選んだ3店舗でポイントアップ マルイ・モディでポイント2倍 年間利用金額に応じてボーナスポイント ほか |

| カード発行 スピード | 最短即日 |

| 申し込み 対象者 | 満18歳以上(学生を除く) ※1 |

- 18〜19歳の場合、すでにエポスカードを持っている人限定で申し込めます。

- カード会社からの招待、またはプラチナ・ゴールド会員の家族からの紹介の場合は永年無料。また年間50万円以上を支払うと翌年以降は年会費が永年無料。

- 出典:エポスゴールドカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

エポスゴールドカードのおすすめポイント

- マルイの「マルコとマルオの7日間」で10%OFFで買い物ができる

- 全国10,000店舗以上の優待店でのお得な割引、チケット優待サービス

- 通常カードからインビテーションで発行した場合は年会費無料

エポスゴールドカード利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:400万〜499万

世帯構成:単身

★★★★★4.5

利用カード:エポスゴールドカード

国際ブランド:VISA

ステータス:ゴールドカード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

マイル・旅行特典

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)

保有カード(過去含む)

楽天カード、エポスゴールドカード

満足度の理由について、満足している点や不満な点などを教えてください。

ポイントが効率的に貯まりやすいので、お得感があって良かったです。年間利用額に応じてボーナスポイントも受け取れます。交換先も豊富で、商品券やギフト券に換える事が出来て良かったです。カードはシャンパンゴールドのお上品な色味で、スタイリッシュで魅力的です。また会員向けのアプリも使いやすく、パステルカラーの配色や可愛いキャラクターで柔らかい印象です。インビテーションが届いて入会したので、年会費の発生がありません。

女性会社員が選ぶクレジットカード 同率3位:JALカード

| JALカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB / American Express |

| 年会費(税込) | 2,200円 (アメックスは6,600円) |

| 家族カード 年会費(税込) | 1,100円 (アメックスは2,750円) |

| ETCカード 年会費(税込) | 無料 ※1 |

| 基本ポイント還元率 | ー |

| マイル還元率 | JAL:0.5% |

| 国内旅行 傷害保険 | 最高1,000万円 (アメックスは最高3,000万円) |

| 海外旅行 傷害保険 | 最高1,000万円 (アメックスは最高3,000万円) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月15日 ※2 引き落とし日:翌月10日 ※2 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | マイルが2倍貯まるショッピングマイル・プレミアム フライトボーナス 空港内店舗・機内販売・免税店の割引 ほか |

| カード発行 スピード | 1〜3週間 |

| 申し込み 対象者 | 18歳以上 (アメックスは学生不可) |

- JALカードSuicaのみ年会費524円(税込)。Visa / Mastercard / TOKYU POINT ClubQは新規発行手数料1,100円(税込)が必要。

- JALカードSuicaのみ毎月5日締め翌月4日支払い。

- 出典:JALカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

JALカードのおすすめポイント

- マイル利用で航空券の購入や座席のグレードアップができる

- 免税店で割引利用ができる

- 航空券を安く購入できる

JALカード利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:400万〜499万

世帯構成:夫婦2人+子ども(未就学)

★★★★☆4

利用カード:JALカード

国際ブランド:Mastercard

ステータス:ゴールドカード

普段の利用ポイント:JALマイル

カードを選ぶ際のポイント

マイル・旅行特典、付帯保険・サービス

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(海外)、空港ラウンジやレストラン優待サービスの利用

保有カード(過去含む)

三井住友カード、エポスプラチナカード、JALカード

満足度の理由について、満足している点や不満な点などを教えてください。

・日頃からJALで飛行機に乗ることが多く、JALやワンワールドのステータスを持っていたこともあり、せっかく日常的にクレジットカードを使用するならば、さらに効率よくマイルを貯めて恩恵を受けたいと思い、選んだ。

・申し込みの手続きは思ったよりも簡単だった。しかし、すでに持っていたマイレージカードとの統合がうまくできるか不安だった。

・カード使用中、不正利用の疑いで2回止められたことがある。(一度は本当に不正利用であった) 本当に不正利用が自分の身に起こるのは思わなかったため、被害に遭う前に止めてもらえたのはありがたかったが、こまめに止められるとクレジットカードの番号が変わったりするため、少し面倒だった。

・専用サイトではキャンペーンやゲームでマイレージを貰えたりもするため、カードを持っているからこそのサービスを得られる。

・空港や機内でも、ステータスやカードがあるとラウンジに入れたり、より上質なサービスを受けられる。

女性会社員が選ぶクレジットカード 同率3位:Olive フレキシブルペイ

| Olive フレキシブルペイ基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa |

| 年会費(税込) | 永年無料 |

| 家族カード 年会費(税込) | 永年無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※2 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月15日または月末 引き落とし日:翌月10日または翌月26日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | 基本特典 選べる特典 対象コンビニ・飲食店で最大7%還元 ほか |

| カード発行 スピード | 約1週間で到着 |

| 申し込み 対象者 | 日本国内在住の個人 ※1 |

- クレジットモードは満18歳以上(高校生は除く)が対象です。

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求がある場合は無料。

- 出典:Oliveフレキシブルペイ公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

Olive フレキシブルペイのおすすめポイント

- 最大20%のポイント還元あり

- SBI証券のクレカ積立で最大0.5%以上のポイント還元

- 海外旅行傷害保険を含め、7つの補償内容から選べる

Olive フレキシブルペイ利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:200万〜299万

世帯構成:夫婦+子ども(未就学と小学生)

★★★★☆4

利用カード:Olive フレキシブルペイ

国際ブランド:VISA

ステータス:ゴールドカード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、マイル・旅行特典、付帯保険・サービス

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、旅行・出張での利用(海外)、サブスクサービスの支払い

保有カード(過去含む)

楽天カード、Olive フレキシブルペイ、三井住友カードゴールド(NL)、au PAYカード、PayPayカード

満足度の理由について、満足している点や不満な点などを教えてください。

【年会費】

高いですが相場かなと思っています。

【ポイント・マイル】

ポイント面では満足しています。

【付帯サービス】

海外出張の際は別にカードを利用することも多いです。

【会員専用サイト・アプリ】

見やすいのとセキュリティがしっかりしていて安心です。

【申込手続き】

煩わしくなく標準的だったかと思います。

【デザイン】

おしゃれで気に入っています。

【ステータス】

ステータス目当てで保持してはいないのと、皆さんお持ちなので一般的かと思います。

【総評】

年齢相応のカードで使いやすいです。

女性会社員が選ぶクレジットカード 同率3位:アメリカン・エキスプレス®・プラチナ・カード

| アメリカン・エキスプレス®・プラチナ・カード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | American Express |

| 年会費(税込) | 165,000円 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 無料 発行手数料935円 |

| 基本ポイント還元率 | 1.0% ※2 |

| マイル還元率 | ANA:1.0% ※2 JAL:0.4% ※2 |

| 国内旅行 傷害保険 | 最高1億円(利用付帯) |

| 海外旅行 傷害保険 | 最高1億円(一部自動付帯) |

| ショッピング補償 | 最高500万円 |

| カード 締め日・ 支払日 | 締め日:個別に設定 引き落とし日:個別に設定 |

| カード利用限度額 | 一律の制限なし |

| その他付帯サービス・特典 | コンシェルジュ ホテル無料宿泊 ホテル上級会員ステータス センチュリオン・ラウンジ ほか |

| カード発行 スピード | 約1週間 |

| 申し込み 対象者 | 20歳以上 ※1 |

- パート・アルバイトの方は申し込みできません。

- メンバーシップ・リワード・プラス登録時。

- 出典:アメリカン・エキスプレス・プラチナ・カード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

アメリカン・エキスプレス®・プラチナ・カードのおすすめポイント

- クレジットカードの中でも最高峰のステータス

- グルメ優待やコンシェルジュサービスなど魅力的な会員特典が豊富

- 条件を満たせばセンチュリオンカードのインビテーションが届く可能性も

アメリカン・エキスプレス®・プラチナ・カード利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:300万〜399万

世帯構成:夫婦2人+子ども(未就学)

★★★★☆4

利用カード:アメリカン・エキスプレス®・プラチナ・カード

国際ブランド:American Express

ステータス:プラチナカード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、セキュリティ

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)、サブスクサービスの支払い、空港ラウンジやレストラン優待サービスの利用

保有カード(過去含む)

アメリカン・エキスプレス®・プラチナ・カード

満足度の理由について、満足している点や不満な点などを教えてください。

24時間対応のコンシェルジュがついており、ホテルやレストランの優待もあったので利用した。家族にはできるだけ家族カードで支払ってもらい、ポイントをできるだけ貯めることで、ホテルの優待を使ってもまだ残った額をポイントで補い、ほとんどお金を払わずにグレードの高いホテルに泊まることができるようになった。16万円ほど年会費がかかるが、USJの貸切チケットも当選したことがあるのでお得だと思う。

女性会社員が選ぶクレジットカード 同率3位:Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード

| Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | American Express |

| 年会費(税込) | 82,500円 |

| 家族カード 年会費(税込) | 1枚目無料 2枚目以降41,250円 |

| ETCカード 年会費(税込) | 無料 発行手数料935円 |

| 基本ポイント還元率 | 3.0% |

| マイル還元率 | ANA:1%〜1.25% JAL:1%〜1.25% |

| 国内旅行 傷害保険 | 最高5,000万円(利用付帯) |

| 海外旅行 傷害保険 | 最高1億円(利用付帯) |

| ショッピング補償 | 最高500万円 |

| カード 締め日・ 支払日 | 締め日:個別に設定 引き落とし日:個別に設定 |

| カード利用限度額 | 一律の制限なし |

| その他付帯サービス・特典 | Marriott Bonvoy ゴールドエリート会員資格 条件達成でプラチナエリートへアップグレード 無料宿泊特典 対象ホテルで100米ドルのプロパティクレジット 空港ラウンジサービス ほか |

| カード発行 スピード | 約1週間 |

| 申し込み 対象者 | 20歳以上 ※1 |

- 事前にMarriott Bonvoy会員番号が必要です。パート・アルバイトの方は申し込みできません。

- 出典:マリオットボンヴォイアメックス公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カードのおすすめポイント

- Marriott Bonvoy参加ホテル1泊1室分の無料宿泊特典(年間400万円以上利用で75,000ポイント)

- 3.0%の高ポイント還元率

- お得な入会キャンペーンも随時開催中

- マリオットボンヴォイのゴールドエリート資格を自動で獲得

Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:500万〜599万

世帯構成:単身

★★★★☆3.5

利用カード:Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード

国際ブランド:American Express

ステータス:一般カード

普段の利用ポイント:JALマイル

カードを選ぶ際のポイント

ポイント還元率、マイル・旅行特典、付帯保険・サービス

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、旅行・出張での利用(海外)、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)、サブスクサービスの支払い、クレカ積立、空港ラウンジやレストラン優待サービスの利用

保有カード(過去含む)

楽天カード、au PAYカード、Marriott Bonvoy® アメリカン・エキスプレス®・プレミアム・カード、JALカード

満足度の理由について、満足している点や不満な点などを教えてください。

マリオット系列を多く利用するため入会しました。年会費は高額だが、宿泊特典とポイント還元で十分補えるのと、マイル移行効率も良好で、アプリ連携も可能です。デザインは高級感があり、所有満足度も高いです。申込はスムーズで、ゴールドエリート資格付与によるステータス感も魅力的です。旅行好きなら総合的に使えるカードだと思います。

女性会社員が選ぶクレジットカード 同率3位:三井住友カード(NL)

| 三井住友カード(NL)基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard |

| 年会費(税込) | 永年無料 |

| 家族カード 年会費(税込) | 永年無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※1 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月15日または月末 引き落とし日:翌月10日または翌月26日 |

| カード利用限度額 | ~100万円 |

| その他付帯サービス・特典 | 対象コンビニ・飲食店で最大7%還元 ユニバーサル・スタジオ・ジャパンで最大7%還元 ほか |

| カード発行 スピード | 最短10秒 ※2 |

| 申し込み 対象者 | 満18歳以上 |

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求がある場合は無料。

- 最短10秒でカード番号が即時発行されます。即時発行できない場合があります。条件など詳細は公式サイトをご覧ください。

- 出典:三井住友カード(NL)公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

三井住友カード(NL)のおすすめポイント

- 様々なポイントの使い方ができる

- ナンバーレスでセキュリティ面が安心

- 最短10秒でクレジットカードの即時発行が可能

- 対象のコンビニ・飲食店利用で最大7%の還元率

- WEB明細の利用で翌年度年会費が550円(税込)に優遇。

- 入会翌年度以降、前年度に一度もETCカードのご利用がない場合、ETCカード年会費550円(税込)の支払いが必要。

- 事前に旅費などを当該カードでクレジット決済が必要。

- 最短10秒発行受付時間:9:00~19:30|ご入会には、連絡が可能な電話番号をご用意ください。即時発行ができない場合があります。

三井住友カード(NL)利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:〜199万

世帯構成:夫婦2人+子ども(小中高/成人)

★★★★☆3.5

利用カード:三井住友カード(NL)

国際ブランド:VISA

ステータス:ゴールドカード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、セキュリティ

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)

保有カード(過去含む)

三井住友カード(NL)

満足度の理由について、満足している点や不満な点などを教えてください。

信頼感のある三井住友ブランドなので選びました。一般ではなくゴールドカードにステップアップしてからポイントも貯めやすくなり、付帯サービスも充実しているので気に入っています。シンプルながら高級感のあるデザインなのも使いやすいです。専用アプリも使いやすくおすすめできるクレジットカードです。

最適なクレジットカードの選び方

クレジットカードは「ポイントをどれだけ貯めたいか(ポイント還元率)」「サービスをどこまで活用したいか(特典や付帯サービス)」で選ぶ基準が変わります。年会費無料でポイント還元率が高く、日常使いに強いカードや、年会費がかかるぶん旅行保険や空港ラウンジの無料サービスが充実したカードなど、選択肢は様々です。ここでは、目的やライフスタイルに合わせた最適なクレジットカードを選ぶためのポイントを解説します。

あなたに合った1枚の選び方を知ることで、より自分に適したクレジットカードを探すことができるようになります。

クレジットカードの選び方

- ポイント還元率が高く使いやすいクレジットカードを選ぶ

- 年会費と優待特典・付帯サービスのバランスを考えて選ぶ

- 国際ブランドなど、クレジットカードの使いやすさを考えて選ぶ

- ステータスの高さでクレジットカードを選ぶ

クレジットカードを選ぶ際のポイントは大きく分けると4つです。あなたはどの選び方を重視したいのかを考えながら、1つ1つの内容をご確認ください。

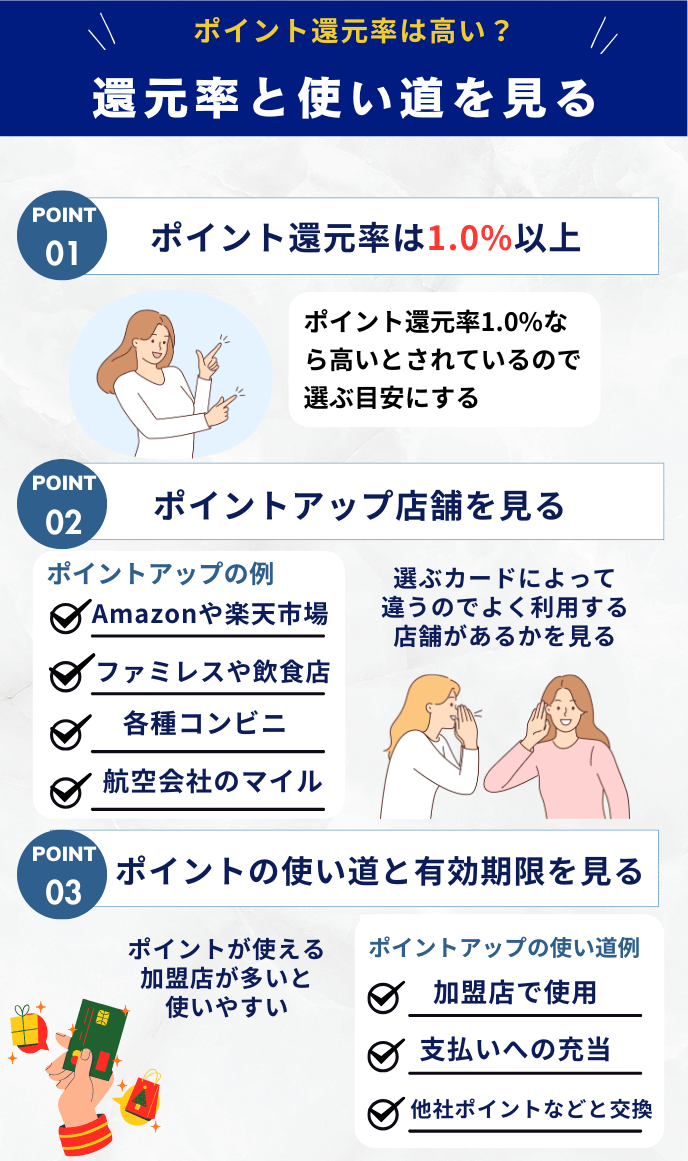

ポイント還元率が高く使いやすいクレジットカードを選ぶ

クレジットカードを選ぶうえで、最も注目されることが多いのは「ポイント還元率」です。ポイント還元率とは、カード利用額に対してどれだけポイントが貯まるかを示す数字で、一般的な平均は0.5%前後。還元率0.5%を基準にすると、1.0%以上のカードは高還元率カードといえます。

例えば、年会費無料で最大7%の還元が受けられる「三井住友カード(NL)」や、常時1.2%還元の「リクルートカード」は代表的な高還元カードです。このポイント還元率は、利用する店舗やサービスによっても変わってきます。そのため、よく利用する店舗で高還元率を発揮するカードを選ぶことができれば、より効率的にポイントを貯めることができます。

また、ポイントの使い道も重要です。楽天ポイントやPontaポイントのように、日常で使いやすいポイントへ交換できるカードは実質的な節約にもつながりやすいです。還元率とポイントの使い勝手をセットで比較するのがおすすめです。

加えて、電子マネーチャージや、電気・ガス・水道や交通機関などの公共料金でもポイントが貯まるカードを選ぶと、生活費の支払いすべてを効率的に「ポイント化」できるので、その視点でクレジットカードの特徴を確認していくのもおすすめ。

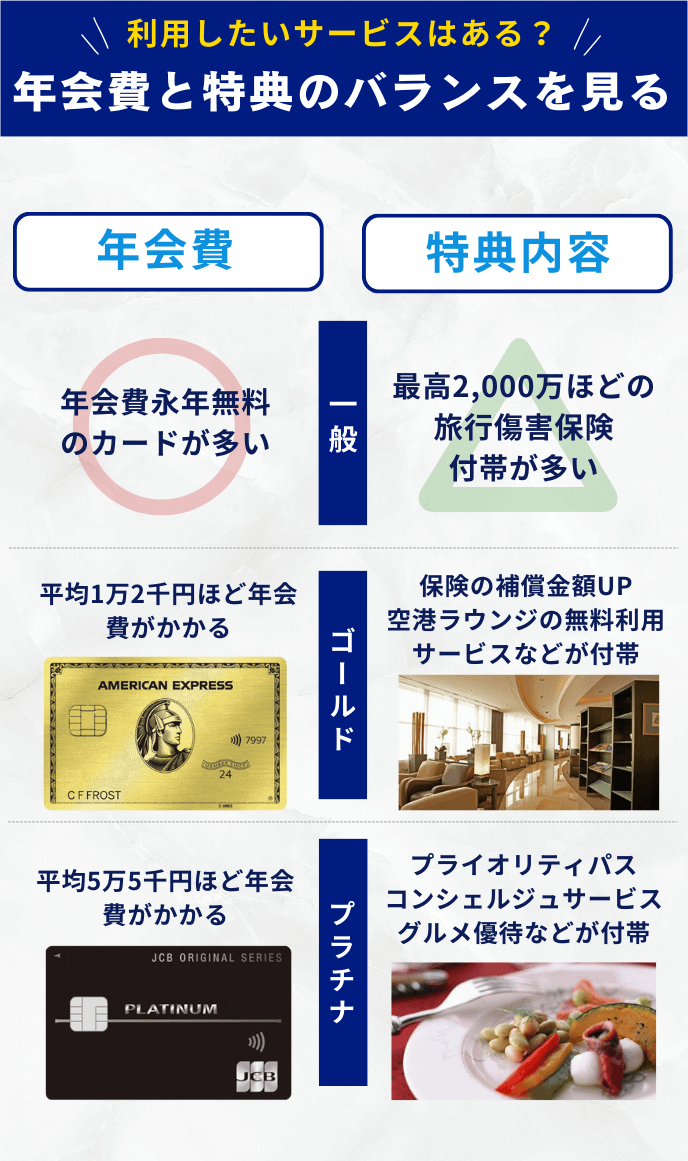

年会費と優待特典・付帯サービスのバランスを考えて選ぶ

クレジットカードの価値はポイント還元率だけではありません。国内・海外の旅行保険や空港ラウンジの無料利用権、優待割引などの「付帯サービス」も大きな魅力です。ただし、年会費がかかるほどサービスが充実する傾向があるため、自分が実際に使う特典なのか?を確認し、コスパを見極めることが大切です。

例えば、年間250万円以上利用し、翌年度以降も年会費を払ってカード利用を継続すると無料宿泊特典1泊1室分(50,000ポイント)がもらえるMarriott Bonvoy®アメリカン・エキスプレス®・カードなどは人気の高い選択肢。

また、ゴールド・プラチナ以上のステータスカードになると、空港ラウンジが無料で利用できる「プライオリティ・パス」、特典価格でレストランや宿泊施設が予約できる優待特典などの付帯サービスを持つクレジットカードが増えくるため、ハイステータスなクレカを選ぶのも1つの選択肢です。

年会費を払ってでも使いたい特典があるかをチェックしましょう。

一方、旅行や出張が少ない方なら、年会費無料のカードで十分とも言えます。日常利用がメインならポイント重視、旅行が多いなら保険や付帯サービス重視といったように、ライフスタイルで判断すると失敗が少なくなります。

キャンペーンを実施している時期に入会すれば年会費無料+数千円相当のポイント還元といったような特典を受けられるケースも多いので、公式サイトの最新情報も確認しておきましょう。

国際ブランドなど、クレジットカードの使いやすさを考えて選ぶ

カード選びで意外と見落としがちなのが「国際ブランド」。VisaやMastercardは世界的に加盟店が多く、国内外どこでも使いやすいブランドです。迷ったらVisaかMastercardを選べば失敗しません。

一方、American Expressはステータス性が高く、ホテルやレストランでの優待が充実しています。JCBは国内利用に強く、Amazonやセブン-イレブンなどで特典が多いのが特徴です。

また、最近はタッチ決済やスマホ連携など、支払いの利便性も重要視されており、Apple PayやGoogle Payに対応したカードを選ぶと財布を出さずに支払いが完結するので便利です。

自分がどこで・どんな方法で支払うことが多いかを考えてブランドを選ぶのが、賢いカード選びのコツです。

ステータスの高さでクレジットカードを選ぶ

支払い時の印象や付帯サービスを重視する方には、ステータスカードが適しています。ゴールドカードやプラチナカードは、空港ラウンジ・コンシェルジュサービス・手厚い旅行保険などが魅力で、ビジネスシーンや出張が多い方には特におすすめです。

例えば、「三井住友カード ゴールド(NL)」は年間100万円の利用で翌年以降も年会費無料になり、コスパの高いステータスカードとして人気です。また、「アメリカン・エキスプレス・ゴールド・プリファード」は高級ホテル優待やマイル還元で旅行好きに支持されています。

ただし、見栄だけで選ぶと年会費が無駄になりかねません。年会費に見合う価値があるかどうかを冷静に判断しましょう。

利用目的が明確なら、年会費が多少高額でも、ゴールドカードやプラチナカードの特典を活かして「1枚で生活の質を上げる」選択も十分に価値があると言えます。

クレジットカードを作るとき・利用時の注意点

クレジットカードは便利な反面、仕組みを理解せずに使うとトラブルにつながることもあります。申し込み時や利用時に注意すべき点を押さえておけば、安心してお得にカードを活用できます。ここでは、審査や支払い管理、付帯保険の確認など、カードを安全に使うためのポイントを解説します。

特に初めてカードを作る方は、信用情報や支払い日など基本ルールをしっかり理解しておくことが大切です。

審査難易度と過去の信用情報(クレヒス)に注意

クレジットカードを作る際、カード会社は「クレジットヒストリー(クレヒス)」と呼ばれる信用情報を確認します。これは、これまでのカードやローンの利用履歴・返済状況をまとめたもので、延滞や滞納があると審査で不利になりやすいです。逆に、継続的に遅れなく支払っていれば信用が積み上がり、より良い条件のカードの審査にも通りやすくなります。

初めてクレジットカードを作る人は「スーパーホワイト」と呼ばれ、信用履歴がないため審査が厳しくなる傾向があります。(カード会社が返済能力を判断しづらいため)

もし審査に不安があるなら、流通系や消費者金融系など、比較的審査のやさしいカードから始めるのがおすすめです。小さな実績を積み上げることが、将来のステータスカードの取得のしやすさにもつながります。

複数のクレジットカードを同時に申し込むと審査に影響を与える場合がある

一度に複数のクレジットカードを申し込むと、カード会社に「資金繰りが厳しいのでは」と判断されるリスクがあります。実際、申込情報は信用情報機関に6ヶ月間保存され、その期間に複数申し込みをすると審査にマイナス評価を与えることがあります。

特に短期間で3枚以上申し込むなどすると「多重申込」とみなされることもあり、結果として全ての審査に落ちるケースも…。申し込みは1枚ずつ、半年程度の間隔を空けておこなうのがおすすめです。

また、仮にカードを複数持ちた場合でも、枚数は管理できる数になるべく絞っておきましょう。支払い日やポイントの有効期限が分散すると、かえって損をすることにも繋がりやすくなります。

リボ払いや分割払いなどは極力使わない | 無計画な利用に注意

リボ払いや分割払いは、一度に大きな支出を抑えられる反面、金利手数料が発生するため、長期的には支払い総額が増えてしまいます。特にリボ払いは「毎月一定額の支払いで安心」と謳われ、安全な選択肢と思われがちですが、残高が減らずに返済が長引くリスクが高いです。

基本は「一括払い」が鉄則になります。どうしても分割払いを使う場合は、支払い回数を短く設定し、利息負担を最小限に抑えましょう。

また、リボ専用カードや初期設定でリボ払いが有効になっているカードもあるため、発行後に支払い方法を必ず確認してください。ポイント目当てで安易にリボ設定を有効にするのは避けるべきです。

クレジットカードの有効期限は把握しておく

クレジットカードには必ず「有効期限」があります。期限が切れると利用できなくなり、自動支払いに設定している公共料金やサブスクの支払いが止まってしまうこともあるため、注意が必要です。

カードの更新時期は、有効期限の1~2ヶ月前に新しいカードが届くのが一般的です。届いたらすぐに古いカードの破棄と、各サービスでの登録情報更新をおこなうようにしましょう。特に、公共料金やスマホ決済などの自動引き落とし設定は早めの切り替えが大切です。

カード更新後は番号や有効期限が変わる場合もあるため、利用中のネットサービスの支払い情報も再登録・更新をしておくと安心ですね。

支払い日と引き落とし口座の残高に注意

クレジットカードの支払い日はカード会社によって異なり、主に「毎月10日」「15日」「27日」などに設定されています。引き落とし日に残高不足があると延滞扱いとなり、信用情報に記録されてしまいます。

延滞はクレヒスに傷がつき、今後のカード審査やローン審査に悪影響を与える可能性があります。

給料日とのタイミングが合わない場合は、引き落とし口座をメインバンクに変更するのも一つの手です。また、残高不足を防ぐために、支払い日の前日には口座残高を確認する習慣をつけましょう。

スマホアプリで残高や利用額をリアルタイムで確認できるようなカード会社を選ぶと、管理がとても楽になるのでおすすめです。

付帯保険を利用したい場合は適用条件をチェック

クレジットカードには「海外旅行傷害保険」「ショッピング保険」などが付帯していることがありますが、利用条件を理解していないといざという時に使えないこともあります。

特に「利用付帯」と「自動付帯」の違いには要注意です。利用付帯は、旅行代金をそのカードで支払って初めて補償が有効になります。自動付帯なら、カードを持っているだけで適用されます。

また、補償金額の上限や適用期間もカードによって異なるため、こちらもきちんと確認をしておきましょう。海外旅行が多い方は、補償内容の手厚いゴールドカードなどを検討するのも良いでしょう。事前に「どういうときに使える保険か」を確認しておくことが、万一のトラブル防止になりますので、ぜひ覚えておきましょう。

クレジットカードに関するよくある質問

女性会社員が最も重視すべきクレジットカードの特典は何ですか?

女性会社員の方が重視すべき特典は、「日常の買い物でのポイント還元率の高さ」と「美容や旅行に関する優待サービス」です。忙しい日々の中で、コンビニ、スーパー、ネットショッピングなど、日常使いでしっかりとポイントが貯まるカードを選べば、意識せずにお得を享受できます。さらに、自分へのご褒美となるようなエステやホテル、レジャー施設での割引特典が付いているカードは、日々のモチベーション維持にも繋がるため、生活の質の向上に役立ちます。

年会費無料のカードと有料のカード、どちらを選ぶべきですか?

基本的には、特典や保険が充実している有料カードでも、その年会費以上にメリットを享受できるならおすすめです。しかし、初めてクレジットカードを作る方や、特別な特典をあまり求めない方は、「年会費永年無料のカード」から始めるのが安心です。年会費無料のカードでも、高還元率や基本的な付帯保険を備えている優秀なカードは多く、まずはメインカードとして活用しながら、ご自身の利用状況に合わせてステップアップを検討するのが賢明な方法です。有料カードを選ぶ際は、空港ラウンジの利用や高額な旅行保険など、付帯サービスが年会費に見合っているかをしっかり比較しましょう。

仕事で使う経費とプライベートの支払いを分けたい場合、どうすれば良いですか?

仕事の経費とプライベートの支出を明確に区別したい場合は、「メインカードとサブカードの2枚持ち」が最も効率的です。メインカードは日常の決済用にポイントが貯まりやすいもの、サブカードはビジネス経費専用として利用明細の管理がしやすいカードを選ぶと良いでしょう。特に、法人カード(ビジネスカード)でなくても、利用明細をアプリなどで簡単に分類・管理できる機能を持つカードは、確定申告や経費精算の際に非常に便利です。これにより、家計管理の負担を軽減できます。

女性会社員が審査に通りやすいクレジットカードの特徴はありますか?

会社員という属性は、毎月安定した収入があると見なされるため、一般的に審査では有利です。特に審査通過の可能性を高めたい場合は、「流通系(スーパーやデパート系)やネット系のクレジットカード」を選ぶことをおすすめします。これらは自社の顧客獲得を目的としているため、銀行系カードなどと比べて比較的審査基準が柔軟な傾向があります。また、キャッシング枠をゼロに設定したり、申し込みフォームの記載内容に誤りがないか最終確認したりすることも、スムーズな審査通過の重要なポイントとなります。

クレジットカードのセキュリティ対策として、女性会社員は何をすべきですか?

セキュリティ対策として最も重要なのは、「カードの利用状況をリアルタイムで確認できるアプリを導入すること」です。不正利用が疑われる際、すぐに利用停止手続きが取れる体制を整えておくことが重要です。また、ネットショッピングでの利用が多い方は、カード情報自体が表面に印字されていない「ナンバーレスカード」を選ぶと、盗み見のリスクを大幅に減らせます。さらに、パスワードや暗証番号は生年月日などの類推されやすいものは避け、定期的な変更を心がけるようにしましょう。

審査に通らない、または審査が不安なときの対策は?

クレジットカードの審査では、年収・勤務先・クレジットヒストリー(クレヒス)などが重視されます。特に「延滞履歴」や「短期間の多重申込」があると審査に不利です。半年以内に複数のカードを申し込むのは避けましょう。

また、初めてカードを作る方(スーパーホワイト)は、信用情報がないため審査が難しいケースもあります。この場合、審査基準のやさしい流通系・信販系カード(例:イオンカード・エポスカード・楽天カードなど)から始めて、利用実績を積むのもおすすめです。

もし過去に延滞などの履歴がある場合は、信用情報が更新されるまで(通常5年程度)待つことも1つの方法です。地道に信用を積み上げることが、次の審査通過への近道です。

ポイント重視とマイル重視、どちらが得?判断基準は?

ポイント重視とマイル重視、どちらが得かは「何に使いたいか」で変わります。普段の買い物で節約したいならポイント重視、旅行で航空券をお得に取りたいならマイル重視が最適です。

年間10万円以上を旅行に使う人ならマイル重視、それ以下ならポイント重視を目安にすると分かりやすいでしょう。

例えば、JALやANAのマイル還元率は1マイル=約2〜5円相当。一方で、楽天ポイントやVポイントは1ポイント=1円として使えるため、日常の買い物での使いやすさが魅力です。旅行頻度が低い人にはポイント還元型カードの方が実用的でおすすめといえます。

一般 / ゴールド / プラチナの違いとおすすめの選び方は?

クレジットカードは主に「一般」「ゴールド」「プラチナ」(ブラック)に分かれ、年会費とサービス内容が異なります。一般カードは年会費無料・ポイント重視、ゴールドは旅行保険や空港ラウンジなど特典が充実しており、プラチナは専用コンシェルジュや高ステータスが特徴です。

見栄や体裁だけでなく「特典をどれだけ使えるか」も考慮して選ぶのが失敗しないコツです。

リボ払いは使わない方がいい?もし使う場合の安全な運用方法は?

リボ払いは毎月の支払いが一定で便利に見えますが、高額な金利手数料(実質年率15%程度)がかかるため、長期利用は大きな支払いや損につながりやすくなります。基本的にはリボ払いを使わず、一括払いを選ぶのが鉄則です。

どうしても利用する場合は、利用残高をアプリなどで常に確認し、余裕がある月に「繰上げ返済」を行いましょう。また、リボ専用カードや自動リボ設定は意図せず金利が発生するケースがあるため、発行直後に設定を確認しておくことを強くおすすめします。

複数枚持ちは何枚までが適正?おすすめの組み合わせ例は?

クレジットカードは一般的に2〜3枚が最も使いやすいとされています。メイン(ポイント重視)+サブ(特定店舗・電子マネー特化)の2枚構成が基本です。

おすすめの組み合わせ例

- 三井住友カード(NL)+楽天カード … コンビニとネットショッピングをカバー

- JCBカードW+イオンカードセレクト … 若年層・主婦層に使いやすい高還元セット

- 三菱UFJカード+アメックスゴールド … 高ステータスと海外特典を両立

カードを増やすより「利用管理を徹底」することが重要です。引き落とし口座を1つにまとめておくと管理がしやすくなります。

即日発行できるクレジットカードは?

「今すぐ使いたい」という方に向け、即日発行に対応しているカードが増えています。特にデジタルカード型が主流で、スマホ決済やオンラインショッピングで即利用可能です。

代表的なカードは以下の通りです。

- 三井住友カード(NL)

最短10秒で発行可能、アプリ内で即利用OK - JCBカードW(ナンバーレス)

最短5分で発行、即日利用対応 - セゾンパール・アメックス

デジタルカードなら最短5分で利用可能

ただし、即時発行は本人確認書類の提出方法や審査状況によって時間が変動します。確実に使いたい場合は、平日の午前中に申し込みを完了させましょう。

関連記事[女性会社員におすすめのクレカコンテンツ一覧]

アンケート調査概要

- 調査方法:クラウドワークス

- 調査対象:クレジットカード利用者(年齢・性別問わず)

- 調査地域:全国47都道府県

- 有効回答数:109名

- 調査実施期間:2025年10月

年収:500万〜599万

世帯構成:単身

★★★★☆4

利用カード:楽天カード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング

保有カード(過去含む)

楽天カード

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

楽天ポイントを貯めたかったので、一番貯めやすく、審査も通りやすい一般楽天カードを選んだ。

【年会費】

無料なことに大変満足している。逆に無料でなかったら申し込んでいないと思う。

【ポイント・マイル】

自分が普段使う店で楽天ポイントを貯められることが多く、日常のちょっとした楽しみになっており満足している。

【付帯サービス】

特に使ったことがないので、特に恩恵を感じたことはないが、別段の不満もない。

【会員専用サイト・アプリ】

サイトからアンケ―ド回答などでポイ活ができるので、ポイントを追加で貯めやすく満足している。

【申込手続き】

キャッシュカード一体型のカードを作ったからか、手続き完了までが早く満足している。

【ステータス】

あくまで日常遣いのクレカなので、ステータスに関してはメリットはないと思う。

【総評】

日常遣いのクレジットカードとして満足している。できればブランドはVISAがよかったが、特に海外旅行に行く機会がないのでJCBでも特段の不便はないと今は思っている。