「年収200万以下だけど、30代の自分に合ったクレジットカードが欲しい」「審査に不安がある」「実際に同じ属性の30代がどんなカードを選んでいるのか知りたい」とお考えではないでしょうか?ライフスタイルが変化しやすい30代にとって、賢くポイントを貯め、特典を活用できる最適な一枚を見つけることは、日々の生活を豊かにする重要なステップです。

このページでは、年収200万以下の30代に人気のクレジットカードをランキング形式で紹介します。また、利用者のリアルな口コミ(ホンネレビュー)も多数掲載。さらに、審査の不安を解消するための賢い選び方も解説しているため、あなたにぴったりの後悔しない一枚がきっと見つかります。

目次

- 年収200万以下の30代 17名に聞いた「利用しているクレジットカード」一覧

- クレジットカード 人気ランキング【カード情報と年収200万以下の30代 17名のホンネレビュー】

- 最適なクレジットカードの選び方

- クレジットカードを作るとき・利用時の注意点

- クレジットカードに関するよくある質問

- 年収200万円以下でも、30代でクレジットカードの審査に通るための秘訣はありますか?

- 年収が少ない場合、クレジットカードは生活費の支払いにどう活用するのがお得ですか?

- 審査が不安な30代におすすめの「年会費永年無料」で高還元率のカードはありますか?

- 年収が低くても、将来のために「ステータスカード」を目指すべきですか?

- クレジットカードの利用で、信用情報(クレヒス)を良好に保つための注意点は何ですか?

- ポイント重視とマイル重視、どちらが得?判断基準は?

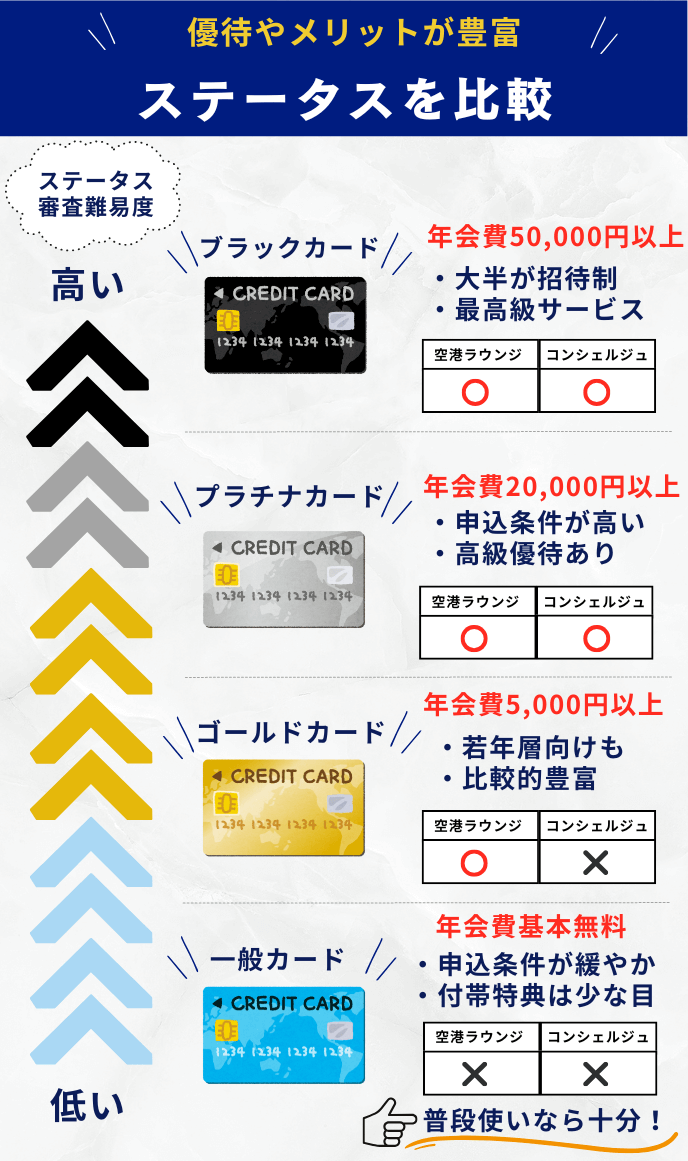

- 一般 / ゴールド / プラチナの違いとおすすめの選び方は?

- リボ払いは使わない方がいい?もし使う場合の安全な運用方法は?

- 複数枚持ちは何枚までが適正?おすすめの組み合わせ例は?

- 即日発行できるクレジットカードは?

- 関連記事[年収200万以下の30代におすすめのクレカコンテンツ一覧]

年収200万以下の30代 17名に聞いた「利用しているクレジットカード」一覧

年収200万以下の30代が利用するクレジットカード一覧

| カード | 券面画像 | 満足度 | ホンネレビュー数 (口コミ数) | 年会費 | 基本ポイント還元率 | ||

|---|---|---|---|---|---|---|---|

| 本人 | 家族カード | ETCカード | |||||

| 楽天カード |  | 3.88 ★★★★☆ | 9件 | 無料 | 無料 | 550円 ※楽天会員ランクが ダイヤモンド・プラチナ の方は年会費無料 | 1.0% |

| PayPayカード |  | 3.5 ★★★★☆ | 2件 | 無料 | 無料 | 550円 | 最大1.5% |

| au PAYカード |  | 4 ★★★★☆ | 1件 | 無料 | 無料 | 無料 (発行手数料1,100円 ) | 1.0% |

| dカード |  | 4 ★★★★☆ | 1件 | 無料 | 無料 | 条件付き無料 | 1.0% |

| JCBカード・ JCBカードS |  | 4 ★★★★☆ | 1件 | 無料 | 無料 | 条件付き無料 | 0.5% |

クレジットカード 人気ランキング【カード情報と年収200万以下の30代 17名のホンネレビュー】

年収200万以下の30代が選ぶクレジットカード 第1位:楽天カード

| 楽天カード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB / American Express |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 550円 ※楽天会員ランクがダイヤモンド・プラチナの方は年会費無料 |

| 基本ポイント還元率 | 1.0% |

| マイル還元率 | ANA:0.5% JAL:0.5% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月末日 引き落とし日:翌月27日 (ただし楽天市場での買い物は締日が27日) |

| カード利用限度額 | 最高100万円 |

| その他付帯サービス・特典 | カード盗難保険 |

| カード発行 スピード | 約1週間〜10日で到着 |

| 申し込み 対象者 | 18歳以上 |

- 各会員ランクは、楽天ポイントの獲得数と獲得回数により決定。

- 出典:楽天カード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

楽天カードのおすすめポイント

- SPU(スーパーポイントアッププログラム)の活用でポイント還元率は最大16倍

- お得なキャンペーン・特典が多い

- 年会費無料で海外旅行傷害保険が付帯

- 国際ブランドを4種類から選べる

楽天カード利用ユーザーのホンネレビュー【口コミ件数:9件】

年収:〜199万

世帯構成:夫婦2人+子ども(未就学)

★★★★☆3.5

利用カード:楽天カード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:PayPayポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)

保有カード(過去含む)

楽天カード

満足度の理由について、満足している点や不満な点などを教えてください。

年会費が無料なので気軽につくることができました。また入会時にポイントがもらえたのでさっそくお得に買い物ができた点もよかったです。

ポイントがたまりやすく自社サイトの買い物以外でも1%貯められるのでクレジット払いするだけでいいし、ポイ活も豊富なので毎日の簡単な作業でさらに貯めていくことができるので気に入っています。

年収:〜199万

世帯構成:夫婦2人+子ども(未就学)

★★★☆☆2.5

利用カード:楽天カード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

ネットショッピング、旅行・出張での利用(国内)

保有カード(過去含む)

楽天カード、JCBカード・JCBカードS

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

もともと貯めていたポイントが楽天ポイントだったのと、クレジットカードを作った時は学生だったので学生でも作りやすいクレジットカードが楽天カードだった。

【年会費】

無料なのはありがたい。無料であり続ける限り多分このカードは手元に置いておくつもり。

【ポイント・マイル】

ポイント還元が作った頃より少なくなってしまったのはとても不満。昔ほど今はインターネットで買い物をしないからクレジットカードも使う頻度が落ちたが、やはりポイント還元率はもう少し高くしてほしい。

【付帯サービス】

特になし。何がサービスでついているのかよくわかっていないし、使ったこともない。

【会員専用サイト・アプリ】

アプリは使いやすいほうだとおもう。

【申込手続き】

インターネットで手続きをしてとても簡単だった記憶がある。

【デザイン】

楽天パンダのイラストが入ったデザインのものを使用しているが、とても可愛いから気に入っている。

【ステータス】

一般カード

【総評】

ポイント還元率が悪くなった以外は特に可もなく不可もなくという印象のクレジットカード。楽天ポイントを集める人向けだと思う。

年収:〜199万

世帯構成:単身

★★★★☆4

利用カード:楽天カード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

年会費

普段のカード利用目的

ネットショッピング

保有カード(過去含む)

楽天カード、JCBカードW、au PAYカード

満足度の理由について、満足している点や不満な点などを教えてください。

まず、年会費が無料だったことが満足点として挙げられます。永年無料なので負担感が少ないと思います。ポイントも貯めやすく、楽天ポイントを付与してくれるお店は多いので助かっています。そのほか、審査が厳しくないというのも魅力です。フリーランスやフリーターの人でも審査に通りやすいです。デザインについてもカード表面にパンダが描かれており、とてもかわいらしくて気に入っています。申し込み手続きの簡単さや会員サイトの見やすさについてもとても満足しています。

不満な点は特にありませんが、ステータス面で評価されないかなと思います。ただ、私のようにステータスを気にしない人にとっては、それほどデメリットではないと思います。

年収:〜199万

世帯構成:夫婦2人+子ども(未就学)

★★★★☆3.5

利用カード:楽天カード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、セキュリティ、電子マネー等の決済方法、カード発行のスピード

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)、サブスクサービスの支払い、PayPay

保有カード(過去含む)

楽天カード、三井住友カード(NL)、PayPayカード、イオンカード

満足度の理由について、満足している点や不満な点などを教えてください。

楽天カードを作ったのはポイントをもらえるキャンペーンをしていたのがきっかけです。作るだけで多くのポイントがもらえてすごくお得だし、年会費もずっとかからないところがとても気に入っています。

手続きもネットからできてとても簡単でした。

今はできるかわかりませんが、カードのデザインをミッキーにすることが出来たので、とてもかわいくて嬉しかったです。楽天市場でよく買い物をするので、ポイントもたまりやすくてお得です。2枚目の楽天カードを作ったときもキャンペーンをやっていて、5000ポイントほど獲得することができたのでとても嬉しかったです。

年収:〜199万

世帯構成:夫婦2人+子ども(未就学)

★★★★★4.5

利用カード:楽天カード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

ネットショッピング

保有カード(過去含む)

楽天カード、イオンカード

満足度の理由について、満足している点や不満な点などを教えてください。

年会費がなく、楽天市場で使うとポイント還元率もよくカードを作ることでポイントを貰えるキャンペーンなどがあること。

普段の買い物でもカード払いするとポイントがつくので便利。

手続きはインターネットですぐ申し込みできるし難しいことがなかった。カードのデザインも選ぶことが出来る。1枚だけでなく使用用途に分けてカードを作ることも出来る。

ランクがあり、たくさん使うとランクも上がり特典もいいものになるため気に入っている。

年収:〜199万

世帯構成:単身

★★★★★4.5

利用カード:楽天カード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、サブスクサービスの支払い、クレカ積立

保有カード(過去含む)

楽天カード

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

楽天証券のクレカ積立および楽天市場での買い物で、ポイントが大量に貯まる点がとても良い。

【年会費】

0円のため、一度発行すれば維持費がかからないため満足。

【ポイント・マイル】

楽天証券のクレカ積立てで、0.5%の付与。

通常の買い物で100円につき1ポイント。

貯まったポイントは、楽天証券でポイント投資として株式を購入できるため、投資経験者または投資初心者におすすめ。

【会員専用サイト・アプリ】

楽天カードアプリで月別の使用履歴が確認出来る。

【申込手続き】

楽天ホームページから申し込む。期間によっては、発行時にポイントがもらえる。

【デザイン】

自分の時は、通常バージョンと期間限定バージョンがあった。

【ステータス】

汎用性高い。楽天ユーザはポイントが貯まりやすい。

【総評】

楽天のサービスと連動して、ポイントがどんどんたまる。

100円で1ポイントのため、通常の買い物でも重宝。

全体的に満足度が高い。

年収:〜199万

世帯構成:夫婦2人

★★★★★4.5

利用カード:楽天カード

国際ブランド:JCB

ステータス:プラチナカード

普段の利用ポイント:PayPayポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、電子マネー等の決済方法、カード発行のスピード

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)

保有カード(過去含む)

楽天カード、三井住友カード、PayPayカード、三菱UFJカード、セゾンカード

満足度の理由について、満足している点や不満な点などを教えてください。

年会費が無料で、利用すると1%のポイントが貯まり、登録時はポイントが8000ポイントほどもらえたので魅力的だったためです。

作成しやすく、溜まったポイントが1ポイント1円で使えるというのもまた魅力的でした。

まだPayPayが無い時代に作ったのはありますが、現在でもQRコード決済ができないお店でクレジットカードが使える時など、普段の買い物でもポイントが貯まるという点もよかったです。

楽天は普段から利用するので、お買い物マラソンなどのイベントでポイントが貯まりやすいのもよかったです。

年収:〜199万

世帯構成:夫婦2人+子ども(未就学)

★★★★☆3.5

利用カード:楽天カード

国際ブランド:Mastercard

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、セキュリティ、電子マネー等の決済方法

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、サブスクサービスの支払い

保有カード(過去含む)

楽天カード、UCカード

満足度の理由について、満足している点や不満な点などを教えてください。

もともと親が楽天市場ユーザーで楽天カードを持っていて、ポイントがめっちゃ貯まると言っていたので、社会人になってすぐくらいにカードをつくりました。

セキュリティなど特に意識して選んだわけではないのですが、カードを利用すると履歴がすぐに速報としてメールされてくるのはチェックがしやすくて良かったです。おかげでカードの不正利用を即座に知ることができました。カスタマーサポートの問い合わせ先はだいぶ分かりにくい書き方で、到達までに時間がかかりましたが、サポート担当の方は親切ですぐ対応してくれて安心できました。

最初に作った時はカード番号が表にあるタイプでしたが、作り直したら表面に番号が書かれていないタイプになっていたので、その点もいっそう安心です。

年収200万以下の30代が選ぶクレジットカード 第2位:PayPayカード

| PayPayカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 550円 |

| 基本ポイント還元率 | 最大1.5% ※1 |

| マイル還元率 | ー |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | ー |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月月末 引き落とし日:翌月27日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | Yahoo!ショッピング・LOHACOで毎日最大5%還元 ほか |

| カード発行 スピード | 最短7分 ※2 |

| 申し込み 対象者 | 満18歳以上であること 本人または配偶者に安定継続収入があること 本人認証できる携帯電話があること |

- PayPayカードをPayPayアプリに登録およびPayPayステップの条件達成が必要。

出金・譲渡不可。PayPay/PayPayカード公式ストアでも利用可能。

なお、所定の手続き後にPayPay加盟店にて使用できます。手続きは こちら からご確認ください。

ポイント付与の対象外となる場合があります。

例:「PayPay決済」「PayPay(残高)チャージ」「nanacoクレジットチャージ」

「ソフトバンク通信料(ワイモバイル、LINEMOを含む)」

「ソフトバンク・ワイモバイルまとめて支払いを介してのPayPay残高チャージのご利用分」 - 最短7秒でカード番号が発行されます。条件など詳細は公式サイトをご覧ください。

- 出典:PayPayカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

PayPayカードのおすすめポイント

- 基本ポイント還元率が条件達成で最大1.5%(前月に200円以上の支払い30回以上 かつ 総支払額10万円以上)

- 最短7分(申込5分、審査2分)でクレジットカードの番号の発行ができる

- PayPayに直接チャージできる

PayPayカード利用ユーザーのホンネレビュー【口コミ件数:2件】

年収:〜199万

世帯構成:単身

★★★★☆3.5

利用カード:PayPayカード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:PayPayポイント

カードを選ぶ際のポイント

年会費、セキュリティ、カード発行のスピード、カードの申し込み条件

普段のカード利用目的

ネットショッピング

保有カード(過去含む)

PayPayカード

満足度の理由について、満足している点や不満な点などを教えてください。

普段ネットショッピングも利用しているため、多くの店舗で使用できるPayPayカードは利便性が高いと感じている。自宅で商品を購入することや、サブスクを利用するのにも向いているために利用している。

また、PayPayカードはPayPayアプリと相性が良いところも気に入っている。Yahooサイトもときどき利用することがあるため、Yahoo特典の対象になりやすいことからも、PayPayカードの良さを感じている。

年収:〜199万

世帯構成:夫婦2人+子ども(小中高/成人)

★★★★☆3.5

利用カード:PayPayカード

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:PayPayポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、電子マネー等の決済方法、カードの申し込み条件

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)、サブスクサービスの支払い、クレカ積立、PayPay、楽天Pay

保有カード(過去含む)

楽天カード、PayPayカード

満足度の理由について、満足している点や不満な点などを教えてください。

Paypayを実店舗でのメインの支払い方法にしているため、チャージに紐づけるために選びました。

年会費が無料で、審査も通りやすいところが強みだと思います。

PaypayのアプリからPaypayクレジットで支払うという実質カード払いができるので楽です。

またヤフーショッピングを日常的に利用しているので、ポイントの付与率が高くなって助かっています。

ナンバーレスで見た目はすっきりとしていて良いのですが、自分のカード番号を入力するときにカードを見ながら入力できない点が個人的にはデメリットに感じています。

年収200万以下の30代が選ぶクレジットカード 同率3位:au PAYカード

| au PAYカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / American Express |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 無料 (発行手数料1,100円 ※1) |

| 基本ポイント還元率 | 1.0% |

| マイル還元率 | JAL:0.5% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | 最高100万円 |

| カード 締め日・ 支払日 | 締め日:毎月15日 引き落とし日:翌月10日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | 会員限定キャンペーン ほか |

| カード発行 スピード | 最短4日で到着 |

| 申し込み 対象者 | 個人でau IDを持っていること 満18歳以上で本人または配偶者に定期収入があること (学生は収入要件なし) |

- 発行から1年以内に利用すると発行手数料相当額が値引きされ実質無料になります。

- 出典:au PAY カード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

au PAYカードのおすすめポイント

- 年会費永年無料、かつ、au・UQ mobileユーザーは料金の割引がある

- 基本ポイント還元率1.0%

- Pontaポイントが貯まりやすい

au PAYカード利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:〜199万

世帯構成:単身

★★★★☆4

利用カード:au PAYカード

国際ブランド:Mastercard

ステータス:一般カード

普段の利用ポイント:Pontaポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、セキュリティ、電子マネー等の決済方法

普段のカード利用目的

ネットショッピング、娯楽(ゲーム・アプリ等の課金や映画・スポーツのチケットなど)

保有カード(過去含む)

au PAYカード

満足度の理由について、満足している点や不満な点などを教えてください。

私がau PAYカードで満足している理由は、申し込み手続きが容易で支払いが把握しやすかったからです。というのも、私がこのクレジットカードを利用し始めたきっかけとしてガラケーからスマホへと切り替える際、その料金支払いの為に契約した過去がありました。

そこから現在に至るまでずっとこのクレジットカード一本で使い続けており、他社のカードを使用するという考えは全くありませんでした。

実際au PAYカードの利便性として月にどれだけ使ったのか、次の支払いにいくらかかるのかがスマホから確認しやすいという点があり、この点には非常に助けられています。

一方で不満点としてはカードの支払日・締め日が若干把握しづらいというものがあり、当月中に使っても支払い自体は再来月にという事態に出くわす事が度々ありました。現状支払いに失敗した等の問題は生じておりませんが、カードを使った側としてはいつお金を下ろす事になるのかが分かり難く、不安に駆られた事もありました。

年収200万以下の30代が選ぶクレジットカード 同率3位:dカード

| dカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※1 |

| 基本ポイント還元率 | 1.0% |

| マイル還元率 | JAL:0.5% |

| 国内旅行 傷害保険 | 最高1,000万円 (29歳以下限定) |

| 海外旅行 傷害保険 | 最高2,000万円 (29歳以下限定) |

| ショッピング補償 | 最高100万円 |

| カード 締め日・ 支払日 | 締め日:毎月10日 引き落とし日:翌月2日 |

| カード利用限度額 | ~100万円 |

| その他付帯サービス・特典 | ドコモ料金の割引 特約店制度 ahamoボーナスパケット ほか |

| カード発行 スピード | 最短5分 ※2 |

| 申し込み 対象者 | 満18歳以上 |

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求がある場合は無料。

- 最短5秒で審査が終わり、電子マネーiDを利用できます。

- 出典:dカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

dカードのおすすめポイント

- 年会費永年無料で、基本1.0%の高いポイント還元率

- d払いの支払い方法をdカードに設定してポイントの3重取りも可能

- 貯まったdポイントの使い道も豊富

dカード利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:〜199万

世帯構成:夫婦2人+子ども(小中高/成人)

★★★★☆4

利用カード:dカード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:dポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

ネットショッピング

保有カード(過去含む)

dカード

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

ドコモで携帯購入していた際にdカードで料金を支払えばお得ということを聞き、作ることにしました。実際に少しではありますが料金が割り引かれるのでよかったです。年会費がかからないのも決めてになりました。

【ポイント・マイル】

ポイントをそのままd払いで使うことができるのでdocomoユーザーにはとても便利だと思いました。

【会員専用サイト・アプリ】

アプリはシンプルで分かりやすいです。

【申込手続き】

手続きしてから発行されるまでに時間はかかりましたが、簡単に申込ができました。

【総評】

入会キャンペーンもあり、docomoユーザーにはかなりお得で使いやすいカードだと思います。

年収200万以下の30代が選ぶクレジットカード 同率3位:JCBカード・JCBカードS

| JCBカード・JCBカードS基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※1 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.3% JAL:0.3% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | 最高100万円 |

| カード 締め日・ 支払日 | - ※2 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | クラブオフ 特約店制度 JCBのクレカ積立 ほか |

| カード発行 スピード | 最短5分 ※3 |

| 申し込み 対象者 | 18歳以上で本人または配偶者に安定継続収入があること または高校生を除く18歳以上の学生 |

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求があるか、前年度に合計50万円以上のショッピング利用をしている場合は無料。

- 詳しくは公式サイトをご参照ください。

- モバ即(モバイル即時入会サービス)の入会条件は以下2点。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

モバ即での入会後、カード到着前の利用方法について、詳しくは公式サイトをご確認ください。 - 出典:JCBカード S公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

JCBカード・JCBカードSのおすすめポイント

- ナンバーレスカード・バイオマスデザインなどが選べる

- 年会費永年無料

- 映画館チケット割引などのお得な優待サービスが豊富

JCBカード・JCBカードS利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:〜199万

世帯構成:夫婦2人+子ども(未就学)

★★★★☆4

利用カード:JCBカード・JCBカードS

国際ブランド:JCB

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、付帯保険・サービス、年会費、券面のデザイン、グレード・ステータス性、セキュリティ、電子マネー等の決済方法、カードの申し込み条件

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)、サブスクサービスの支払い、クレカ積立、PayPay

保有カード(過去含む)

楽天カード、JCBカード・JCBカードS

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

給料振り込みの都合で楽天銀行を使用したくて選びました。

【年会費】

年間費は払いたくなかったので無料の物にしました。

【ポイント・マイル】

ポイントは溜まりやすいと思っています。

【会員専用サイト・アプリ】

アプリがあって楽です。支払い履歴もすぐに確認できます。

【申込手続き】

手続きはネットのみで出来たので手間がほとんどかからず、カードもすぐに届いて良かったです。

【デザイン】

デザインは悩みましたが、キャラクターの物を選びました。可愛くてテンションが上がります。

【総評】

全体的に満足しています。使用方法も楽ですし維持も特に不満はありません。

年収200万以下の30代が選ぶクレジットカード 同率3位:三井住友カード

| 三井住友カード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard |

| 年会費(税込) | 1,375円 |

| 家族カード 年会費(税込) | 1枚目無料 ※1 |

| ETCカード 年会費(税込) | 条件付き無料 ※2 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | 最高2,000万円(利用付帯) |

| ショッピング補償 | 最高100万円 |

| カード 締め日・ 支払日 | 締め日:毎月15日または月末 引き落とし日:翌月10日または翌月26日 |

| カード利用限度額 | ~100万円 |

| その他付帯サービス・特典 | 対象コンビニ・飲食店で最大7%還元 ユニバーサル・スタジオ・ジャパンで最大7%還元 ほか |

| カード発行 スピード | 最短3営業日 |

| 申し込み 対象者 | 満18歳以上 |

- 2枚目以降は1枚あたり440円(税込)。

- 初年度無料。翌年以降は550円。ただし2年目以降は、前年度に1度でもETC利用の請求がある場合は無料。

- 出典:三井住友カード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

三井住友カードのおすすめポイント

- 様々なポイントの使い方ができる

- 年間100万円までのお買物安心保険

- 対象のコンビニ・飲食店利用で最大7%の還元率

三井住友カード利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:〜199万

世帯構成:単身

★★★★☆4

利用カード:三井住友カード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:Vポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、セキュリティ

普段のカード利用目的

ネットショッピング、サブスクサービスの支払い

保有カード(過去含む)

三井住友カード

満足度の理由について、満足している点や不満な点などを教えてください。

年会費が無料なので、お金がかからない点が良いです。

また、普段からVポイントをためているので、支払いでポイントがたまるのも良いです。三井住友なので、セキュリティなどの信頼性が高く、安心できるのも良いと思います。専用サイトのVpassも、わかりやすくて使い勝手が良いです。

クレジットカードは、付帯サービスなどは利用せずに、ネットショッピングの支払い等に使用するだけなので、十分満足しています。

年収200万以下の30代が選ぶクレジットカード 同率3位:ライフカード

| ライフカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB |

| 年会費(税込) | 無料 ※1 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 条件付き無料 ※2 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | ANA:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | ー |

| ショッピング補償 | ー |

| カード 締め日・ 支払日 | 締め日:毎月5日 引き落とし日:当月27日または翌月3日 |

| カード利用限度額 | 最高200万円 |

| その他付帯サービス・特典 | 各種ボーナスポイント 海外アシスタンスサービス ほか |

| カード発行 スピード | 最短2営業日 |

| 申し込み 対象者 | 18歳以上 |

- 1年に1度も利用がない場合はカードサービス手数料1,650円(税込)がかかります。

- 初年度無料。翌年以降は1,100円。ただし2年目以降は、前年度に1度でもETC利用の請求がある場合は無料。

- 出典:ライフカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

ライフカードのおすすめポイント

- ポイントアップする特典が豊富(入会後1年間は1.5倍、お誕生月は3倍など)

- ポイントの有効期限は繰越手続きをすれば最長5年

- 申込資格のハードルが低い(高校生を除く18歳以上)

ライフカード利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:〜199万

世帯構成:夫婦2人+子ども(小中高/成人)

★★★★☆4

利用カード:ライフカード

国際ブランド:Mastercard

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費、券面のデザイン

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、サブスクサービスの支払い

保有カード(過去含む)

楽天カード、ライフカード

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

MasterCardで年会費無料のカードの中で一番使いやすそうだったから。

【年会費】

無料でありがたい。

【ポイント・マイル】

比較的貯まりやすいように思う。2ヶ月に一度ほど、1200ポイントを5000円のキャッシュバックにし、家計として助かっている。

【付帯サービス】

利用していない。わかっていないが特に不便はしていない。

【会員専用サイト・アプリ】

シンプルでわかりやすく、助かっている。

【デザイン】

カードにキャラクター等がいないことが気に入っている。シンプルなブルーで財布の中で見つけやすい。

【総評】

10年ほど利用しています。今後も家族で長く使い続けようと思っています。

年収200万以下の30代が選ぶクレジットカード 同率3位:イオンカード

| イオンカード基本情報 | |

|---|---|

| 券面 |  |

| 国際ブランド | Visa / Mastercard / JCB |

| 年会費(税込) | 無料 |

| 家族カード 年会費(税込) | 無料 |

| ETCカード 年会費(税込) | 無料 |

| 基本ポイント還元率 | 0.5% |

| マイル還元率 | JAL:0.25% |

| 国内旅行 傷害保険 | ー |

| 海外旅行 傷害保険 | ー |

| ショッピング補償 | 最高50万円 |

| カード 締め日・ 支払日 | 締め日:毎月10日 引き落とし日:翌月2日 |

| カード利用限度額 | 明記なし |

| その他付帯サービス・特典 | イオングループでポイント2倍 お客さま感謝デー イオンシネマ優待 提携店舗での優待 ほか |

| カード発行 スピード | 最短即日 |

| 申し込み 対象者 | 18歳以上 |

- 出典:イオンカード公式サイト

- 上記クレジットカード情報は2025年12月の情報です。

イオンカードのおすすめポイント

- 毎月20日・30日の「お客さま感謝デー」で5%OFFで買い物ができる

- イオンシネマでの映画料金がお得になる優待特典も

イオンカード利用ユーザーのホンネレビュー【口コミ件数:1件】

年収:〜199万

世帯構成:夫婦2人+子ども(未就学)

★★★☆☆3

利用カード:イオンカード

国際ブランド:VISA

ステータス:一般カード

普段の利用ポイント:WAON POINT

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物

保有カード(過去含む)

イオンカード

満足度の理由について、満足している点や不満な点などを教えてください。

【他社比較(なぜ他社のカードではなくそのカードを選んだのか)】

イオン系列のお店で買い物することが多いのと、イオンカードで支払いをしたほうがポイントが貯まりやすいから。

【年会費】

無料です。

【ポイント・マイル】

200円で1ポイントですが、ポイント何倍の日とかがあって貯まりやすいです。

【付帯サービス】

映画が安くみられていいです。

【会員専用サイト・アプリ】

少し重くて何回もログアウトされて面倒です。

【申込手続き】

簡単で早く発行できました。

【デザイン】

ディズニーとか選ばれてかわいいです。

【ステータス】

【総評】

ポイントがよく貯まりいいですが、アプリが使いづらいです。

最適なクレジットカードの選び方

クレジットカードは「ポイントをどれだけ貯めたいか(ポイント還元率)」「サービスをどこまで活用したいか(特典や付帯サービス)」で選ぶ基準が変わります。年会費無料でポイント還元率が高く、日常使いに強いカードや、年会費がかかるぶん旅行保険や空港ラウンジの無料サービスが充実したカードなど、選択肢は様々です。ここでは、目的やライフスタイルに合わせた最適なクレジットカードを選ぶためのポイントを解説します。

あなたに合った1枚の選び方を知ることで、より自分に適したクレジットカードを探すことができるようになります。

クレジットカードの選び方

- ポイント還元率が高く使いやすいクレジットカードを選ぶ

- 年会費と優待特典・付帯サービスのバランスを考えて選ぶ

- 国際ブランドなど、クレジットカードの使いやすさを考えて選ぶ

- ステータスの高さでクレジットカードを選ぶ

クレジットカードを選ぶ際のポイントは大きく分けると4つです。あなたはどの選び方を重視したいのかを考えながら、1つ1つの内容をご確認ください。

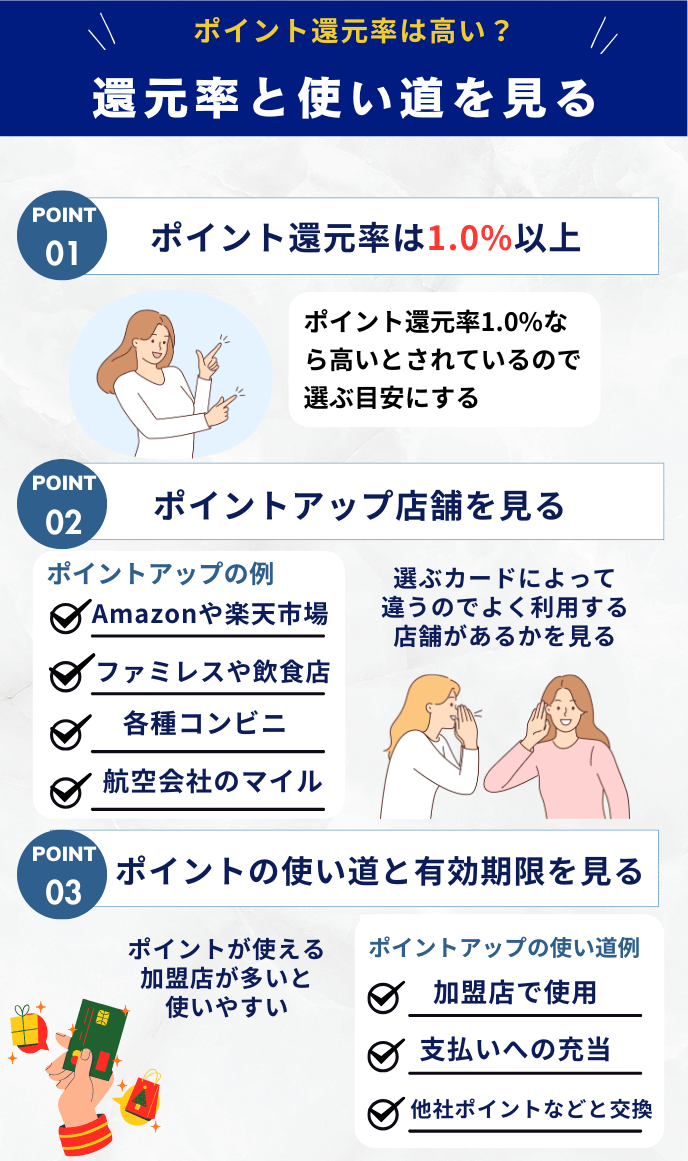

ポイント還元率が高く使いやすいクレジットカードを選ぶ

クレジットカードを選ぶうえで、最も注目されることが多いのは「ポイント還元率」です。ポイント還元率とは、カード利用額に対してどれだけポイントが貯まるかを示す数字で、一般的な平均は0.5%前後。還元率0.5%を基準にすると、1.0%以上のカードは高還元率カードといえます。

例えば、年会費無料で最大7%の還元が受けられる「三井住友カード(NL)」や、常時1.2%還元の「リクルートカード」は代表的な高還元カードです。このポイント還元率は、利用する店舗やサービスによっても変わってきます。そのため、よく利用する店舗で高還元率を発揮するカードを選ぶことができれば、より効率的にポイントを貯めることができます。

また、ポイントの使い道も重要です。楽天ポイントやPontaポイントのように、日常で使いやすいポイントへ交換できるカードは実質的な節約にもつながりやすいです。還元率とポイントの使い勝手をセットで比較するのがおすすめです。

加えて、電子マネーチャージや、電気・ガス・水道や交通機関などの公共料金でもポイントが貯まるカードを選ぶと、生活費の支払いすべてを効率的に「ポイント化」できるので、その視点でクレジットカードの特徴を確認していくのもおすすめ。

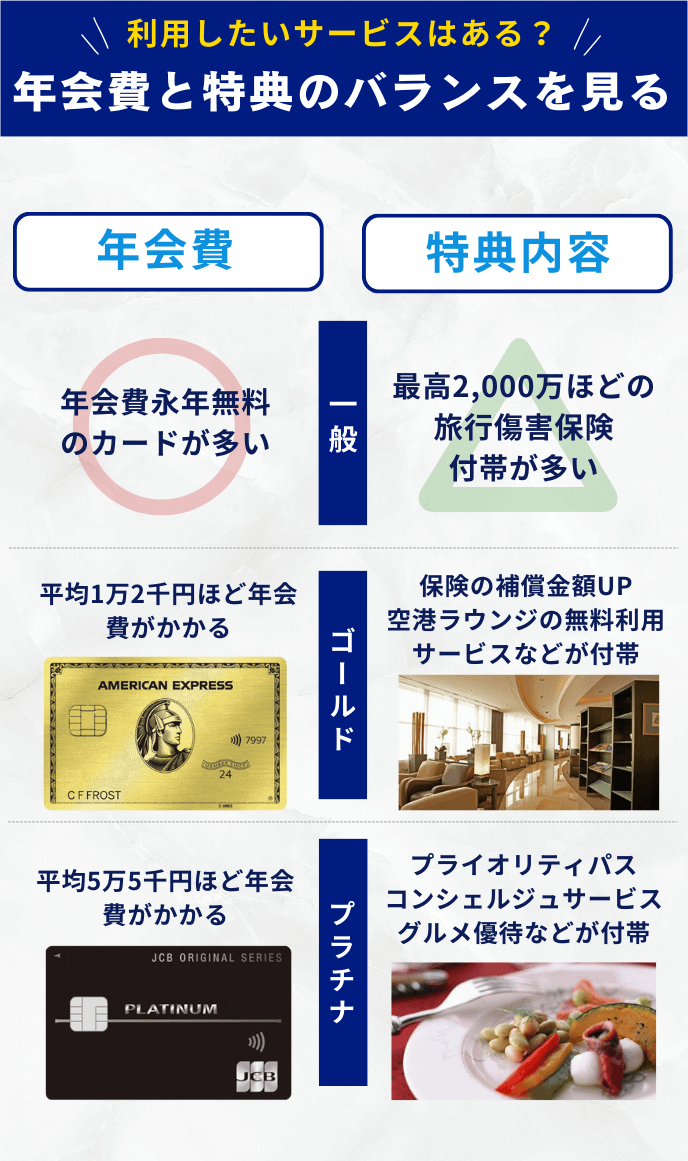

年会費と優待特典・付帯サービスのバランスを考えて選ぶ

クレジットカードの価値はポイント還元率だけではありません。国内・海外の旅行保険や空港ラウンジの無料利用権、優待割引などの「付帯サービス」も大きな魅力です。ただし、年会費がかかるほどサービスが充実する傾向があるため、自分が実際に使う特典なのか?を確認し、コスパを見極めることが大切です。

例えば、年間250万円以上利用し、翌年度以降も年会費を払ってカード利用を継続すると無料宿泊特典1泊1室分(50,000ポイント)がもらえるMarriott Bonvoy®アメリカン・エキスプレス®・カードなどは人気の高い選択肢。

また、ゴールド・プラチナ以上のステータスカードになると、空港ラウンジが無料で利用できる「プライオリティ・パス」、特典価格でレストランや宿泊施設が予約できる優待特典などの付帯サービスを持つクレジットカードが増えくるため、ハイステータスなクレカを選ぶのも1つの選択肢です。

年会費を払ってでも使いたい特典があるかをチェックしましょう。

一方、旅行や出張が少ない方なら、年会費無料のカードで十分とも言えます。日常利用がメインならポイント重視、旅行が多いなら保険や付帯サービス重視といったように、ライフスタイルで判断すると失敗が少なくなります。

キャンペーンを実施している時期に入会すれば年会費無料+数千円相当のポイント還元といったような特典を受けられるケースも多いので、公式サイトの最新情報も確認しておきましょう。

国際ブランドなど、クレジットカードの使いやすさを考えて選ぶ

カード選びで意外と見落としがちなのが「国際ブランド」。VisaやMastercardは世界的に加盟店が多く、国内外どこでも使いやすいブランドです。迷ったらVisaかMastercardを選べば失敗しません。

一方、American Expressはステータス性が高く、ホテルやレストランでの優待が充実しています。JCBは国内利用に強く、Amazonやセブン-イレブンなどで特典が多いのが特徴です。

また、最近はタッチ決済やスマホ連携など、支払いの利便性も重要視されており、Apple PayやGoogle Payに対応したカードを選ぶと財布を出さずに支払いが完結するので便利です。

自分がどこで・どんな方法で支払うことが多いかを考えてブランドを選ぶのが、賢いカード選びのコツです。

ステータスの高さでクレジットカードを選ぶ

支払い時の印象や付帯サービスを重視する方には、ステータスカードが適しています。ゴールドカードやプラチナカードは、空港ラウンジ・コンシェルジュサービス・手厚い旅行保険などが魅力で、ビジネスシーンや出張が多い方には特におすすめです。

例えば、「三井住友カード ゴールド(NL)」は年間100万円の利用で翌年以降も年会費無料になり、コスパの高いステータスカードとして人気です。また、「アメリカン・エキスプレス・ゴールド・プリファード」は高級ホテル優待やマイル還元で旅行好きに支持されています。

ただし、見栄だけで選ぶと年会費が無駄になりかねません。年会費に見合う価値があるかどうかを冷静に判断しましょう。

利用目的が明確なら、年会費が多少高額でも、ゴールドカードやプラチナカードの特典を活かして「1枚で生活の質を上げる」選択も十分に価値があると言えます。

クレジットカードを作るとき・利用時の注意点

クレジットカードは便利な反面、仕組みを理解せずに使うとトラブルにつながることもあります。申し込み時や利用時に注意すべき点を押さえておけば、安心してお得にカードを活用できます。ここでは、審査や支払い管理、付帯保険の確認など、カードを安全に使うためのポイントを解説します。

特に初めてカードを作る方は、信用情報や支払い日など基本ルールをしっかり理解しておくことが大切です。

審査難易度と過去の信用情報(クレヒス)に注意

クレジットカードを作る際、カード会社は「クレジットヒストリー(クレヒス)」と呼ばれる信用情報を確認します。これは、これまでのカードやローンの利用履歴・返済状況をまとめたもので、延滞や滞納があると審査で不利になりやすいです。逆に、継続的に遅れなく支払っていれば信用が積み上がり、より良い条件のカードの審査にも通りやすくなります。

初めてクレジットカードを作る人は「スーパーホワイト」と呼ばれ、信用履歴がないため審査が厳しくなる傾向があります。(カード会社が返済能力を判断しづらいため)

もし審査に不安があるなら、流通系や消費者金融系など、比較的審査のやさしいカードから始めるのがおすすめです。小さな実績を積み上げることが、将来のステータスカードの取得のしやすさにもつながります。

複数のクレジットカードを同時に申し込むと審査に影響を与える場合がある

一度に複数のクレジットカードを申し込むと、カード会社に「資金繰りが厳しいのでは」と判断されるリスクがあります。実際、申込情報は信用情報機関に6ヶ月間保存され、その期間に複数申し込みをすると審査にマイナス評価を与えることがあります。

特に短期間で3枚以上申し込むなどすると「多重申込」とみなされることもあり、結果として全ての審査に落ちるケースも…。申し込みは1枚ずつ、半年程度の間隔を空けておこなうのがおすすめです。

また、仮にカードを複数持ちた場合でも、枚数は管理できる数になるべく絞っておきましょう。支払い日やポイントの有効期限が分散すると、かえって損をすることにも繋がりやすくなります。

リボ払いや分割払いなどは極力使わない | 無計画な利用に注意

リボ払いや分割払いは、一度に大きな支出を抑えられる反面、金利手数料が発生するため、長期的には支払い総額が増えてしまいます。特にリボ払いは「毎月一定額の支払いで安心」と謳われ、安全な選択肢と思われがちですが、残高が減らずに返済が長引くリスクが高いです。

基本は「一括払い」が鉄則になります。どうしても分割払いを使う場合は、支払い回数を短く設定し、利息負担を最小限に抑えましょう。

また、リボ専用カードや初期設定でリボ払いが有効になっているカードもあるため、発行後に支払い方法を必ず確認してください。ポイント目当てで安易にリボ設定を有効にするのは避けるべきです。

クレジットカードの有効期限は把握しておく

クレジットカードには必ず「有効期限」があります。期限が切れると利用できなくなり、自動支払いに設定している公共料金やサブスクの支払いが止まってしまうこともあるため、注意が必要です。

カードの更新時期は、有効期限の1~2ヶ月前に新しいカードが届くのが一般的です。届いたらすぐに古いカードの破棄と、各サービスでの登録情報更新をおこなうようにしましょう。特に、公共料金やスマホ決済などの自動引き落とし設定は早めの切り替えが大切です。

カード更新後は番号や有効期限が変わる場合もあるため、利用中のネットサービスの支払い情報も再登録・更新をしておくと安心ですね。

支払い日と引き落とし口座の残高に注意

クレジットカードの支払い日はカード会社によって異なり、主に「毎月10日」「15日」「27日」などに設定されています。引き落とし日に残高不足があると延滞扱いとなり、信用情報に記録されてしまいます。

延滞はクレヒスに傷がつき、今後のカード審査やローン審査に悪影響を与える可能性があります。

給料日とのタイミングが合わない場合は、引き落とし口座をメインバンクに変更するのも一つの手です。また、残高不足を防ぐために、支払い日の前日には口座残高を確認する習慣をつけましょう。

スマホアプリで残高や利用額をリアルタイムで確認できるようなカード会社を選ぶと、管理がとても楽になるのでおすすめです。

付帯保険を利用したい場合は適用条件をチェック

クレジットカードには「海外旅行傷害保険」「ショッピング保険」などが付帯していることがありますが、利用条件を理解していないといざという時に使えないこともあります。

特に「利用付帯」と「自動付帯」の違いには要注意です。利用付帯は、旅行代金をそのカードで支払って初めて補償が有効になります。自動付帯なら、カードを持っているだけで適用されます。

また、補償金額の上限や適用期間もカードによって異なるため、こちらもきちんと確認をしておきましょう。海外旅行が多い方は、補償内容の手厚いゴールドカードなどを検討するのも良いでしょう。事前に「どういうときに使える保険か」を確認しておくことが、万一のトラブル防止になりますので、ぜひ覚えておきましょう。

クレジットカードに関するよくある質問

年収200万円以下でも、30代でクレジットカードの審査に通るための秘訣はありますか?

年収が200万円以下であっても、30代であれば社会人としての勤続年数や信用情報(クレジットヒストリー)が重視されます。最も重要なのは、「安定した継続収入があること」を示すことです。たとえアルバイトやパートタイマーであっても、毎月決まった収入があれば審査対象となります。特に、審査基準が比較的緩やかな流通系やネット系のカードを選ぶと、通過の可能性が高まります。銀行系やステータスカードは避けたほうが無難です。

また、過去の支払い遅延(延滞履歴)がないかを確認し、申込み時にはキャッシング枠を「0」または最小限に設定することで、カード会社のリスクが下がり、審査に通りやすくなる傾向があります。一度に複数のカードに申し込む「多重申込」は避け、半年間に1〜2枚程度に留めることが賢明です。クレジットカードを初めて作る場合は、永年無料のカードから始めるのが安心です。

年収が少ない場合、クレジットカードは生活費の支払いにどう活用するのがお得ですか?

年収が200万円以下の場合、無駄な出費を抑えることが大切です。クレジットカードを活用する際は、「ポイント還元率」と「ポイントの使いやすさ」を最優先しましょう。最も効果的なのは、毎月必ず発生する固定費(公共料金、通信費など)の支払いを全てカードに集約することです。これにより、意識せずとも毎月安定してポイントを貯めることができます。次に、日常使いするスーパーやコンビニでの還元率が高くなるカードを選ぶと、効率よく節約につながります。

貯まったポイントは、現金のように使えるものや、実用性の高い商品と交換できるものがおすすめです。例えば、生活必需品の購入に充てたり、翌月の支払いに充当できるカードは、実質的な節約効果が高くなります。キャンペーンをうまく活用することも重要ですが、無理のない範囲で使い過ぎないよう管理することが大前提です。

審査が不安な30代におすすめの「年会費永年無料」で高還元率のカードはありますか?

年収に不安がある30代の方にとって、年会費永年無料で高還元率のカードは、リスクなくメリットを享受できる最適解です。特に人気が高いのは、楽天カードや、特定の利用店で還元率が大幅にアップする流通系・ネット系のカードです。これらのカードは、自社のサービス利用を促す目的から、比較的幅広い層に発行されています。

楽天カードのように、楽天市場での利用でポイントがアップしたり、ポイントを日常の買い物に充当しやすいカードは、日々の生活でメリットを実感しやすいでしょう。また、利用者の口コミでも、「初めてのカード」や「低年収でも作れた」という声が多く、審査のハードルが低いことが伺えます。重要なのは、ポイントが生活圏内で使えるかどうかです。

年収が低くても、将来のために「ステータスカード」を目指すべきですか?

30代は将来を見据えてキャリアを築く時期ですが、年収200万円以下でステータスカード(ゴールドカードなど)を目指すのは、現時点ではメリットよりも負担が大きくなる可能性が高いです。ステータスカードは年会費が高く設定されていることが多く、その年会費以上に特典を使いこなせないと、純粋な家計の負担になってしまいます。審査も一般カードより厳しくなる傾向があります。

まずは、年会費無料の高還元率カードをメインで利用し、良好な利用実績(クレヒス)を積み重ねることが先決です。クレヒスを積むことで、将来的に年収がアップした際に、スムーズにステータスカードへ申し込むことができます。ステータスカードのメリット(空港ラウンジやコンシェルジュサービスなど)は、出費が増えてから検討しても遅くはありません。今必要なのは、日常の節約に役立つ実用性の高いカードです。

クレジットカードの利用で、信用情報(クレヒス)を良好に保つための注意点は何ですか?

年収に関わらず、クレジットカードの利用で最も重要視すべきは、信用情報(クレヒス)です。クレヒスは、将来的に住宅ローンやカーローン、さらなるグレードの高いクレジットカードを申し込む際に、非常に重要な判断材料となります。クレヒスを良好に保つための注意点は、ただ一つ、「支払い期日を絶対に守ること」です。特に、引き落とし口座の残高不足による延滞は厳禁です。

引き落とし日前に必ず残高を確認し、万が一残高が厳しい月は、事前にカード会社に相談するなど対策を取りましょう。また、キャッシング枠を使いすぎたり、カードローンを安易に利用することも信用情報に影響を及ぼす可能性があります。カードを解約せずに保有し続け、毎月継続的に利用することも、良いクレヒスを築く上での重要なポイントとなります。

ポイント重視とマイル重視、どちらが得?判断基準は?

ポイント重視とマイル重視、どちらが得かは「何に使いたいか」で変わります。普段の買い物で節約したいならポイント重視、旅行で航空券をお得に取りたいならマイル重視が最適です。

年間10万円以上を旅行に使う人ならマイル重視、それ以下ならポイント重視を目安にすると分かりやすいでしょう。

例えば、JALやANAのマイル還元率は1マイル=約2〜5円相当。一方で、楽天ポイントやVポイントは1ポイント=1円として使えるため、日常の買い物での使いやすさが魅力です。旅行頻度が低い人にはポイント還元型カードの方が実用的でおすすめといえます。

一般 / ゴールド / プラチナの違いとおすすめの選び方は?

クレジットカードは主に「一般」「ゴールド」「プラチナ」(ブラック)に分かれ、年会費とサービス内容が異なります。一般カードは年会費無料・ポイント重視、ゴールドは旅行保険や空港ラウンジなど特典が充実しており、プラチナは専用コンシェルジュや高ステータスが特徴です。

見栄や体裁だけでなく「特典をどれだけ使えるか」も考慮して選ぶのが失敗しないコツです。

リボ払いは使わない方がいい?もし使う場合の安全な運用方法は?

リボ払いは毎月の支払いが一定で便利に見えますが、高額な金利手数料(実質年率15%程度)がかかるため、長期利用は大きな支払いや損につながりやすくなります。基本的にはリボ払いを使わず、一括払いを選ぶのが鉄則です。

どうしても利用する場合は、利用残高をアプリなどで常に確認し、余裕がある月に「繰上げ返済」を行いましょう。また、リボ専用カードや自動リボ設定は意図せず金利が発生するケースがあるため、発行直後に設定を確認しておくことを強くおすすめします。

複数枚持ちは何枚までが適正?おすすめの組み合わせ例は?

クレジットカードは一般的に2〜3枚が最も使いやすいとされています。メイン(ポイント重視)+サブ(特定店舗・電子マネー特化)の2枚構成が基本です。

おすすめの組み合わせ例

- 三井住友カード(NL)+楽天カード … コンビニとネットショッピングをカバー

- JCBカードW+イオンカードセレクト … 若年層・主婦層に使いやすい高還元セット

- 三菱UFJカード+アメックスゴールド … 高ステータスと海外特典を両立

カードを増やすより「利用管理を徹底」することが重要です。引き落とし口座を1つにまとめておくと管理がしやすくなります。

即日発行できるクレジットカードは?

「今すぐ使いたい」という方に向け、即日発行に対応しているカードが増えています。特にデジタルカード型が主流で、スマホ決済やオンラインショッピングで即利用可能です。

代表的なカードは以下の通りです。

- 三井住友カード(NL)

最短10秒で発行可能、アプリ内で即利用OK - JCBカードW(ナンバーレス)

最短5分で発行、即日利用対応 - セゾンパール・アメックス

デジタルカードなら最短5分で利用可能

ただし、即時発行は本人確認書類の提出方法や審査状況によって時間が変動します。確実に使いたい場合は、平日の午前中に申し込みを完了させましょう。

関連記事[年収200万以下の30代におすすめのクレカコンテンツ一覧]

アンケート調査概要

- 調査方法:クラウドワークス

- 調査対象:クレジットカード利用者(年齢・性別問わず)

- 調査地域:全国47都道府県

- 有効回答数:109名

- 調査実施期間:2025年10月

年収:〜199万

世帯構成:夫婦2人

★★★★★4.5

利用カード:楽天カード

国際ブランド:Mastercard

ステータス:一般カード

普段の利用ポイント:楽天ポイント

カードを選ぶ際のポイント

ポイント還元率、年会費

普段のカード利用目的

スーパー・コンビニ・ドラッグストア等の実店舗での買い物、ネットショッピング、旅行・出張での利用(国内)

保有カード(過去含む)

楽天カード、エポスカード

満足度の理由について、満足している点や不満な点などを教えてください。

概ね満足しています。楽天銀行や楽天証券、楽天モバイルなどを利用するにあたり、同じ経済圏でまとめられることから、カードも楽天カードを作成しました。年会費が無料で、ポイントが付いたり使えたりするお店もとても多く、便利だと感じます。申し込み手続きも簡単でしたし、アプリや明細確認などのページも使いやすいです。